欧洲新能源汽车现状与发展趋势

汪善进,程 远

(1. 法国华人汽车工程师协会,安东尼92160,法国;2. 哈尔滨工业大学 电气工程及自动化学院,哈尔滨 150001,中国)

欧洲是传统汽车的发源地,也是电动汽车的诞生地。世界上第1辆电动汽车通常被认为是由英国人安德森(Robert Anderson)在1832年左右发明的,比燃油汽车早半个世纪[1-3]。在欧美,电动汽车最盛期是在19世纪末。1900年,在美国制造的汽车中,电动汽车为15 755辆,蒸汽机汽车1 684辆,而燃油汽车只有936辆。

20世纪末,随着石油资源的日益减少、大气环境的污染增加,人们重新关注起电动汽车。1990年,美国加利福尼亚州政府首先制定了零排放汽车 (Zero Emission Vehicle) 计划,强制在美国的厂商从1998年起生产至少2% 的零排放汽车[1-2]。欧洲有些国家也制定了类似的目标,比如法国当年设定的目标是到1999年城市里的汽车5%为电动型[2]。全球各主要汽车厂商开始在新能源汽车领域做出尝试。21世纪初,全球新能源汽车在政府政策补贴的刺激下,迎来了蓬勃发展的黄金时代。2012 年,特斯拉开始量产 Model S。这款车新颖的设计、时尚的智能设备和超强的加速能力(百千米加速仅需2.7 s),把纯电动汽车的发展推向一个新的高潮。

21世纪初,中国政府选择了以新能源汽车振兴汽车产业的国家战略。2009-2012年,随着电动汽车发展战略的确立,中国政府通过研发投入和直接补贴,大规模地在全国多个城市引入新能源汽车试点项目并优先在公共领域推广部署。在政府政策的激励下,中国电动汽车产业和市场得以快速发展,并诞生了一大批新能源汽车新企业。2016年开始,中国成为全球最大的电动汽车市场。到了2019年,中国的电动乘用轿车销量占全球的一半[4]。中国对全球新能源汽车的发展功不可没。

作为汽车的发源地,一百多年来欧洲车企一直在汽车领域占据特殊地位,在很多方面引导世界潮流。悠久的历史和雄厚的技术,使得欧洲车企在汽车领域的各个方面都具有很大优势。同时,欧洲民众普遍具有强烈的环保意识,欧洲政府的环保政策经常起到引领全球的作用。2015年在巴黎召开的联合国气候大会达成了历史性的减排协议[5]。在巴黎气候大会召开前夕,欧盟制定了全球最严格的汽车碳排放标准[6],既能保护环境,又能从政策层面上推动新能源汽车的持续发展。因此,欧洲新能源汽车的发展进程和动向,对中国新能源汽车未来的发展具有很大的借鉴作用。

新能源汽车包括纯电动汽车、可充电混合动力汽车和氢能汽车。尽管氢能被视为21世纪最具发展潜力的清洁能源,但氢燃料电池汽车由于成本高、技术不成熟等难题,在欧洲一直没有起步。2019年,欧洲的氢燃料电池汽车总销量只有526辆[7],在一个年销量高于1 500万辆的汽车大市场里,几乎可以忽略不计。本文将限于对纯电动汽车和可充电混合动力汽车的介绍,后者又被业界人士称为插电式混合动力汽车。纯电动汽车和插电式混合动力汽车两者合称为插电式汽车。

1 欧洲新能源汽车主要厂商和品牌

欧洲是传统汽车产业最为发达的地区,拥有众多知名汽车品牌。德国、法国、英国、意大利都是汽车大国,这些国家的汽车发展历史比较相近。一百多年来,欧洲的主要汽车品牌都集中在这4个国家之中。19世纪末,仅在法国就有近2 000个汽车品牌,这些品牌绝大部分都被残酷的竞争淘汰了,能存活下来的百年品牌屈指可数[1,8]。在全球现有的汽车品牌中,历史最悠久的是法国的标致(Peugeot),1889年开始生产汽车,已有130多年历史[9];意大利的菲亚特(Fiat)、法国的雷诺(Renault)、德国的欧宝(Opel)和英国的沃克斯豪尔(Vauxhall)也都有将近120年的历史。目前雷诺、标致和菲亚特这3个品牌在欧洲市场仍然占据很重要的位置,但欧洲市场的霸主是1937年成立的德国大众(Volkswagen)。大众集团已成为世界第一大汽车集团。

尽管汽车行业竞争激烈,但欧洲车企凭借其雄厚的技术积累,在欧洲本土的统治地位牢不可破。按汽车集团排名,欧洲市场的前3名都被欧洲车企占领[10]。德国的大众集团一直是销量霸主,2019年超过386万辆,它拥有大众(Volkswagen)、奥迪(Audi)、保时捷(Porsche)、斯柯达(Skoda)、西雅特(Seat)品牌;法国的PSA集团位居第2,2019年销量近247万辆,它旗下品牌主要有标致(Peugeot)、雪铁龙(Citroën)、欧宝/沃克斯豪尔(Opel/Vauxhall);占据第3位是法国的雷诺集团,2019年销量165万多辆,它拥有雷诺(Renault)、达西亚(Dacia)、拉达(Lada)、高山(Alpine)品牌;欧洲市场的第4位被韩国的现代集团占据;德国的宝马集团占据第5位,2019年销量近105万辆,它拥有宝马(BMW)和Mini这2个品牌;德国的戴姆勒集团占据第6位,2019年销量101万多辆,它拥有梅赛德斯奔驰(Mercedes Benz)和Smart这2个品牌;第7位是美国的福特集团;意大利的FCA集团占据第8位,2019年销量近95万辆,它拥有菲亚特(Fiat)、阿尔法罗密欧(Alfa Romeo)、蓝旗亚(Lancia)、克莱斯勒(Chrysler)等品牌。

2021年初,PSA集团与FCA集团正式合并,成为STELLANTIS集团[11]。新的集团将进入世界前4名行列,并进一步巩固其欧洲第2的位置。

按汽车品牌排名,大众稳坐欧洲第1品牌位置,2019年销量接近177万辆,市场份额为11.2%,遥遥领先其他品牌;雷诺为欧洲的第2大品牌,2019年销量超过106万辆,市场份额为6.8%[12]。除美国的福特、日本的丰田外,欧洲市场的前10名都是本土品牌,如标致、宝马、梅赛德斯奔驰、奥迪、欧宝/沃克斯豪尔等。

1.1 欧洲新能源市场的主要品牌

在新能源汽车市场,情况与传统汽车市场大不一样。主要原因是相对美国、中国和日本,欧洲车企总体上在新能源汽车领域起步较晚。之所以起步晚,与欧洲车企在传统汽车领域的优势密切相关。 一方面,欧盟和欧洲各国政府受环保组织的压力,通过制定严苛的碳排放法规来推动新能源汽车的发展;但另一方面,欧洲车企,特别是德系车企,由于自身在燃油汽车减排技术方面占有优势,迟迟不愿选择电动化的发展道路。直到2015年大众“柴油门”事件爆发[13],才迫使大众集团改变战略,抛弃传统的柴油汽车路线,彻底走上电动化道路,并制定了全面的电动化发展目标。与大众集团的电动化布局迟到相似,德国戴姆勒集团、法国标致雪铁龙集团也是从2016年才开始把发展重点转移到电动化路线上。

在欧洲车企的电动化道路上,值得一提的是法国雷诺集团。雷诺集团的纯电动汽车发展战略制定得最早。凭借与日产公司联盟的优势,雷诺集团于2008年公布了发展战略,明确把发展重点放在纯电动汽车上,并于2012年开始量产4款纯电动汽车,其中小型乘用车 Zoe深受欢迎。Zoe采用纯电动专属平台,是欧洲第1款现代版的纯电动乘用车[14]。除雷诺外,宝马、沃尔沃的电动化布局也较早,但他们的重点放在插电式混合动力汽车上。2013年,宝马推出第1辆纯电动汽车BMW i3[15]。凭借本土优势,雷诺、宝马在欧洲新能源市场多年来一直名列前茅,与美系的特斯拉、日系的日产、三菱分享欧洲市场的前5大品牌。特斯拉多年占据欧洲新能源汽车市场销售榜首。与燃油汽车相比,欧洲的新能源汽车品牌明显缺乏优势,即使在本土市场也无法占据主导地位。

随着大众、PSA等欧洲车企电动化战略的全面实施,这种状况正在改变。2019-2020年,欧洲所有的大型车企都推出了各自的纯电动和插电式混合动力新车型。2020年,纯电动乘用车在欧洲市场多达80款车型,其中欧洲本土品牌超过半数。

在2020年欧洲新能源汽车排名中 (见表1),前10名车型里有6款是欧洲品牌[16],其中有3款来自德国的大众集团,两款分别来自法国的雷诺和标致公司。雷诺 Zoe 登上欧洲榜首,特斯拉Model 3屈居第2。可以预见,未来几年里欧洲本土品牌在新能源汽车市场上的地位将会继续上升。

表1 2020年欧洲市场新能源汽车销售数量[16]

2 欧洲政府的新能源汽车政策

欧盟和欧洲各国政府对新能源汽车的引导和推动政策主要表现在3个方面:1) 欧盟的汽车尾气排放法规,特别是CO2排放法规;2) 制定禁售燃油汽车目标,或称零排放汽车目标;3) 在特定的时间内对新能源汽车实行高额补贴和其他优惠政策。

2.1 欧盟的汽车CO2排放法规

2013年底,在巴黎气候大会召开前夕,欧盟执委会和欧洲议会达成协议,自2020年起将实施新的乘用车和轻型商用车强制性CO2排放目标。乘用车的CO2排放平均值不得超过95 g/km,2020年达标率95%,2021年达标率100%[5]。轻型商用车的CO2排放平均水平不得高于147 g/km。如图1所示,自2020年起欧洲成为全球汽车CO2排放要求最严苛的地区。

到2021年,如果汽车制造商无法达到上述标准,超出碳排放标准的车辆每辆车每超出1 g/km 罚款95 €,超出10 g/km 罚款950 €。罚款力度之大,几乎没有一个车企能够承受。发展低碳排放或零碳排放汽车,成为欧洲车企的求生之路。

图1 全球各国乘用车CO 2排放标准比较[5]

2018年12月17日,欧盟执委会、欧洲议会和欧盟理事会达成新的协议,为乘用车和轻型商用车设定了具有约束力的2025年和2030年CO2排放目标[6]。按此目标,相对于2021年的标准,2025年欧盟地区新车平均CO2排放量必须减少15%,到2030年必须减少37.5%;轻型商用车的目标是2025年减少15%,2030年减少31%。以乘用车为例,2025年和2030年以NEDC工况计算的CO2排放目标值分别为81 g/km和59 g/km。

就燃油经济性而言,当今最好的汽油汽车的CO2排放约为100 g/km。可以做个简单的计算:假设某个生产传统汽油汽车的车企通过开发纯电动汽车来实现CO2排放达标,那么到2025年,它在欧洲市场的电动汽车份额必须达到20%左右;到2030年,则必须达到40%左右。

可以看出,欧盟严苛的汽车CO2排放标准和严厉的罚款措施,确保了欧洲市场新能源汽车份额的下限,同时也逼迫所有欧洲车企走上新能源汽车路线。

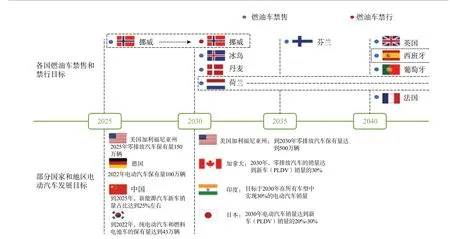

2.2 欧洲地方政府的零排放汽车目标

世界各国都在积极推动交通能源领域的清洁和可持续发展,不少国家先后出台燃油汽车限行和零排放汽车发展目标[17]。欧洲各国在限行和零排放目标上总是走在世界前列,例如欧洲5大汽车市场中的英国、法国和西班牙都已经决定从2040年开始禁售燃油车,挪威更是将燃油车禁售提前到了2025年 (如图2所示)。部分城市和地方政府也出台了更为严苛的燃油汽车禁行限制,例如巴黎、伦敦、米兰、巴塞罗那、斯德哥尔摩等欧洲城市将在2030年禁行燃油汽车。这些限行、禁行、禁售等法规的出台,将迫使整个汽车行业加速向电动化转型,汽车电动化成为法律意义上的必然。

2.3 欧洲各国政府的财政激励和补贴政策

在电动汽车市场发展的早期阶段,政府的财税激励政策的作用极为关键。由于欧洲人的环保意识相对超前,欧洲各国政府在这方面起步较其他地区更早。以挪威为例,自2001年开始,政府便对新能源汽车采取了一系列的激励措施[18]。首先,购买插电式汽车可免除25%的增值税以及注册费、年费等。有了这些减税政策以后,对挪威的消费者来说,普通的汽油车价格和进口纯电动汽车已经是同等水平。其次,插电式汽车不收取高速公路过路费和公共停车场停车费。在挪威的很多地方,过路费比较高,以首都奥斯陆(Oslo)为例,每年使用高速公路上班的车主大概要花费1万Kr (克朗) 的过路费。有的地方甚至每年需要花2~3万Kr在过路费上。在市属的停车场,插电式汽车可以免费停车,有的停车场甚至可以免费充电。这也可以为车主节省一笔不小的费用。另外,政府鼓励建设更多的快速充电桩,并对公司建立充电桩或充电站提供财政补贴。最后,插电式汽车被允许使用公交专用车道。这些强有力的激励措施使得挪威成为全球新能源汽车渗透率最高的国家,2019年插电式汽车销售份额为58%。

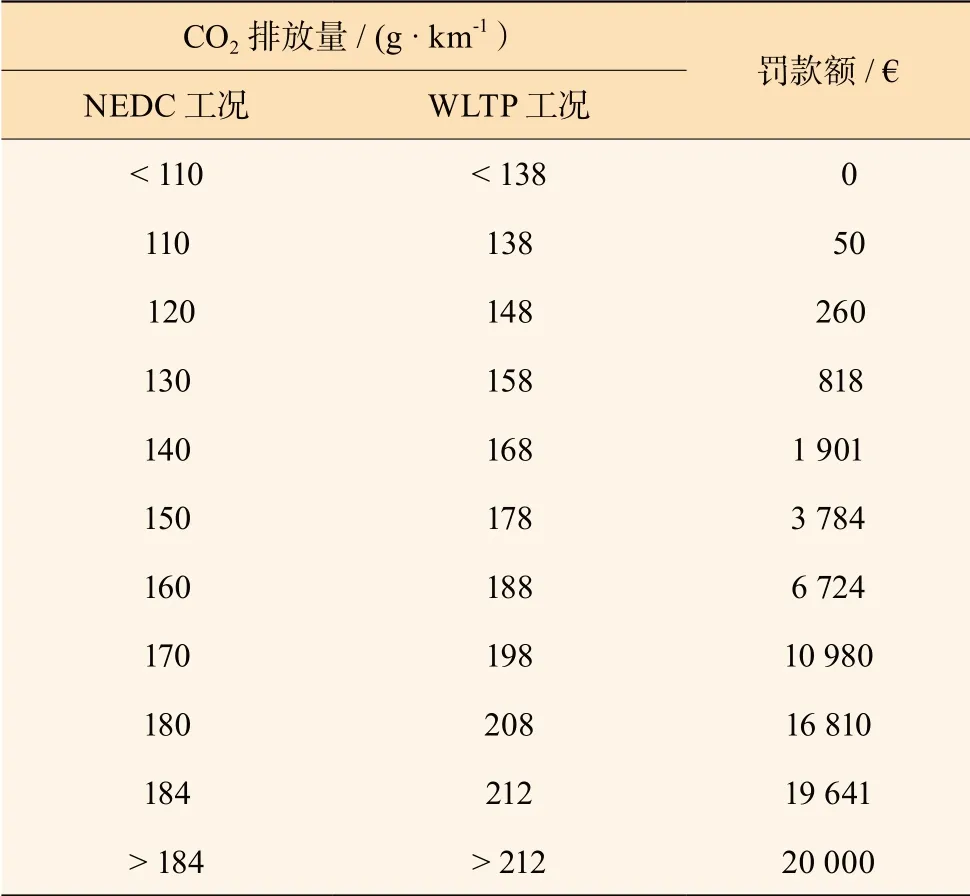

法国从2008年开始对新车市场实施生态奖励和罚款制度,对CO2排放少于50 g/km (按NEDC工况计算)的乘用车给与500 €的奖金,而对CO2排放超过160 g/km的乘用车实行罚款。罚款额随CO2排放的增加而上涨,最多可达每辆2 600 €。此后,法国生态奖励和罚款政策有过几次调整,总体趋势是对高排放汽车罚款的力度越来越大。到了2020年,乘用车CO2排放量超过110 g /km (按NEDC工况计算)就必须缴纳罚款,罚款的额度最多可达每辆2万€ (见表2)。欧洲其他国家也采取了类似的奖励和罚款制度。

2020年,受新冠疫情影响,欧洲各国汽车行业都遭受沉重打击。为了缓解危机,促进电动汽车发展,欧洲各国又都纷纷出台新的电动汽车补助方案,条件非常优厚。以法国为例,政府对每位纯电动汽车购买者补贴7 000 €,如果是换购形式购车还能额外享受5 000 €补贴,也就是说在法国购买1辆纯电动汽车最多可以享受到1.2万€的补贴[19];插电式混合动力汽车购买者可获得每辆2 000 €的补助,条件是续航里程高于50 km,价格低于5万€。在德国,2020年政府将对纯电动汽车的补助从每辆3 000 €提高到每辆6 000 €,加上来自企业的3 000 €补贴,消费者可享受每辆 9 000 €的补贴;插电式混合动力汽车购买者则可获得每辆6 750 €的补助[20]。

图2 各国燃油车禁行限制和电动汽车发展目标 [17]

英国在免除增值税和路税之外,政府再额外补贴3 000£,对于1辆4万£左右的纯电动汽车,消费者获得的实际优惠约1.1 万£。欧盟27国加上英国,除了立陶宛之外,全都提供电动汽车购置优惠政策。在欧洲各国政府的重奖之下,2020年欧洲新能源汽车飞速增长,销量同比增长137%。

表2 法国政府对燃油乘用新车的生态罚款规定(2020年数据) [19]

2.4 欧洲的电池产业布局

欧盟目前仅生产全球1%的锂离子电池,而亚洲中日韩3国则占据全球汽车动力电池供应量的3/4。为扭转被动局面,减少欧洲电动汽车业对中日韩3国动力电池的依赖,欧洲近年来开始明确动力电池制造的布局,即国家和企业共同抱团创办组建“欧洲汽车电池联盟”。试图通过雄心勃勃的“电池空中客车”项目,在动力电池领域尽快赶上亚洲和美国。

欧洲电池联盟(European Battery Alliance,EBA)平台创建于2017年,又称“电池空中客车”。 它汇集了7个成员国(法国、德国、意大利、波兰、比利时、瑞典和芬兰),17家企业(BMW、PSA、Saft、BASF、Solvay以及中小型企业),70家合作单位以及欧洲投资银行(European Investment Bank),目的是在欧洲建立具有竞争力的可持续电池制造链[20]。

2019年12月9日,欧盟委员会宣布通过一项“欧洲共同利益重要项目”(IPCEI)提案,由比利时、芬兰、法国、德国、意大利、波兰和瑞典等7个国家到2031年前共同投入32亿€公共资金,并撬动50亿€的私人投资,推进电池全价值链的研发创新,以建立强大的泛欧电池生态系统[21]。该项目是2018年5月欧盟通过的《欧洲电池联盟战略行动计划》 的一部分,将实施至2031年,有17个直接参与者(大多为企业,包括中小型企业)和70多个合作伙伴,如欧洲各地的中小企业和公共研究机构。欧盟7国将为该项目投入32亿€公共资金:德国12.5亿€、法国9.6亿€、意大利5.7亿€、波兰2.4亿€、比利时8 000万€、瑞典5 000万€、芬兰3 000万€。

欧洲电池联盟的目的不是要创建一个单一的跨国实体,而是要在成员国和某些公司之间形成联盟。2019年4月,法国标致雪铁龙集团及其德国子公司欧宝与法国电池制造商帅福(Saft)联合成立了汽车电池公司(Automotive Cells Company, ACC)[22],这是欧洲第一个跨国动力电池联盟。2019年9月,欧洲9国决定建立欧洲第2个动力电池产业联盟。这9个国家分别是德国、法国、波兰、意大利、芬兰、比利时、瑞典、斯洛伐克和西班牙。德国宝马、巴斯夫等约30家企业为欧洲第2个电池产业联盟成员。

2020年1月,Automotive Cells Company(ACC)的试点工厂在位于法国Angoulême(昂古莱姆)附近隆重开幕。这家工厂投资额达2亿€,预计将于2021年中期开始运行。ACC的下一步计划是在巴黎南郊建立一个大型的动力电池工厂(初始规模为8 GWh,最终规模为24 GWh),并计划在德国建立第2座具有相同产能的工厂。ACC的目标是到2030年达到48 GWh的规模,每年生产100万个电池,这将占欧洲市场的10%~ 15%。

欧盟动力电池联盟的项目涵盖了从原材料、功能材料到电池的生产和集成,以及二次使用和回收利用的完整的电池产业链。研究和创新以及新技术的产业化是该项目的主题,目的是在欧洲制造最具创新性和可持续性的车载动力电池,从而进一步确保欧洲的产业价值和就业机会。

电动汽车的电池几乎占车辆总成本的40%。法国的目标是在2025年之前至少生产100万辆电动汽车,而德国的雄心更大,已设定到2030年使电动汽车保有量达到700万~ 1 000万辆的目标。欧洲委员会在2019年发布的一份报告中估计,2025年欧洲电池的整体市场潜力为2 500亿€。如此巨大的市场,欧洲政府和车企显然不会拱手相让。欧盟的终极目标是在汽车动力电池方面具有独立供应的能力。

3 欧洲车企的新能源战略

受欧盟汽车碳排放法规和大众“柴油门”事件的双重影响,欧洲各大车企除菲亚特外都制定了雄心勃勃的电动化战略。

3.1 雷诺,欧洲纯电动汽车的先行者

在欧洲众多车企中,雷诺集团的纯电动汽车发展战略起步最早。2008年正式宣布选择纯电动汽车为集团的发展重点。当时,欧洲绝大部分车企都不看好纯电动汽车市场。雷诺之所以大胆地选择纯电动汽车路线,一方面得益于它与日产联盟的优势,另一方面也与它在电动汽车领域的积累有关。早在1937年,雷诺公司便生产了35辆Celtaquatre电动车,为当年在巴黎举行的环球展览运送参观者[23]。1974年,雷诺与法国电力公司(EDF)合作生产了一百多辆雷诺5纯电动款。1995年,雷诺公司的纯电动 Electric Clio车型在法国正式上市。按当时总裁Carlos Ghosn(卡洛斯·戈恩)的设想,雷诺的发展战略是纯电动汽车与燃油汽车优化齐头并进,混合动力被放在次要位置。

雷诺集团于2011-2012年上市了4款纯电动家用汽车: Kangoo ZE,小型商用车,2011年开始量产;Fluence ZE, 中型乘用车,2011年开始量产;Zoe, 小型乘用车,欧洲第1辆纯电动专属平台车,2012年开始量产;Twizy,两座市区用车, 2011年开始量产。2020年以前,雷诺集团一直占据欧洲第1大电动汽车制造商的位置。

2017年,随着欧洲车企全面转向电动汽车路线,雷诺集团又制定了新的新能源汽车发展战略;纯电动与混合动力并肩而行,目标是到 2022年向全球市场推出8款纯电动车型和12款混合动力车型[24]。

3.2 大众,最雄心勃勃的纯电动汽车发展目标

由于燃油汽车在减排技术方面占有优势,欧洲绝大部分车企迟迟不愿选择电动化的发展道路,最具有代表性的是大众集团。但是,2015年大众“柴油门事件”爆发,大众集团被迫改变战略,抛弃传统的柴油汽车路线,并决定全面走上电动化道路。2017年,大众集团推出“ Roadmap E” 电动化发展规划,制定了全球最雄心勃勃的电动化发展目标[25-26]。

大众宣布将在由燃油车向新能源汽车转型的过程中专注于电动车型的发展。未来几年,大众计划大力投资电动汽车领域,推出一系列电动车型。2019年11月,大众投入12亿€将德国东部的茨维考工厂改为电动汽车专用工厂,预计到2022年成为生产6个车型、年产33万辆的欧洲最大电动汽车工厂。大众汽车计划2023年前投资300亿€用于汽车电动化。到2028年,全球纯电动产量增加至2 200万辆,2030年实现电动汽车占比40%。

MEB平台是大众实现电动车战略的核心平台,预计最终年产量规模在400万台左右,是全球量产规模最大的纯电动平台。

2019年10月,大众集团旗下豪华品牌奥迪又宣布了它的电动化战略。奥迪将采用大众集团的4个电动车平台制造不同种类的电动车型,2025年向全球推出30款高端电动车型。

3.3 宝马集团,2025年推出25款新能源车型

2019年电动汽车 (纯电动 + 插电式混动) 保有量目标为50万辆,2021年为2019年的2倍,并提供5款新电动车型;到2020年推出10款新能源车;到2025年,保持平均每年30%的电动汽车销售增长率,提供25款电动车型[26-27]。

宝马正在对核心平台进行调整,计划基于一个平台以适应传统动力、插电式混动和纯电动系统,新的架构将在2021年后投入量产。

3.4 戴姆勒集团,2030年新能源车销量占比超过50%

2019年5月公布“雄心2039”计划, 其中,规划到2030年新能源汽车销量占比超过50%[26,28];首款纯电动汽车EQC续航里程超过 400 km,国产EQC采用CATL电芯。

戴勒姆电动化战略分为3个方面: 1)发展高性能48 V技术,降低油耗;2)对新车型或原有车型推出插电式混合动力版本,提升燃油利用效率;3)研发纯电动与燃料电池零排放车。

戴勒姆集团旗下的Smart在官网公告表示:从2020年起,该品牌在欧洲将只推出用电驱动的车型。

3.5 标致雪铁龙集团,2025年实现100%车型电动化

标致雪铁龙集团的电动化战略直到2017年才制定[29],主要目标是:到2021年将推出7款纯电动车型,8款插电式混合动力车型;到2025年,100%车型将实现电动化,全车系将都具备纯电动或插电式混和动力车型。

2019年,标致雪铁龙重申未来5年的战略规划,2019年年底正式投放新能源车型。集团未来5大品牌旗下的新能源车型和内燃机车型都将在CMP和EMP2两大平台完成。其中,CMP平台的电动化平台eCMP平台是由标致雪铁龙与东风集团共同开发完成,主要集中生产紧凑B级车和入门C级车的纯电动车型版本。另一个EMP2平台集中开发插电混合动力车型,主要生产C级高档车和D级车,未来也会推出这一级别的纯电动车型。

3.6 总体趋势

总体来说,欧洲车企新能源战略有以下3大共性:

1)纯电动与插电式混合动力齐头并进。欧洲所有车企都制定了纯电动汽车与插电式混合动力汽车平行发展的目标。实际上,插电式混合动力汽车相对纯电动汽车的优势非常明显。从车企角度看,纯电动汽车的开发成本高,短期内较难盈利。插电式混合动力汽车不管从平台方面还是动力系统方面,都比较容易与传统内燃机汽车形成协同效应。从汽车的价格和性能方面比较,插电式混合动力汽车也具有明显的优势。插电式混合动力汽车携带燃油动力和纯电动2套系统,造价虽然比燃油汽车高,但相比纯电动汽车,由于电池小很多,插电式混合动力汽车在成本上更有优势。对上班族来说,只要工作单位离住所不超过50 km,插电式混合动力汽车用起来与纯电动汽车一样,不费一滴油,同样环保。对周末要远行的人来说,开混合动力汽车不必担心半路没电。

因此,预计在未来几年,如果动力电池技术没有大突破,插电混合动力汽车的增长潜力将比纯电动汽车更大。

2)大、中、小型新能源汽车全面发展。目前,欧洲品牌的纯电动车型以A、B型汽车为主,而插电式混合动力车主要集中在C型和D型。在欧洲,小微型汽车深受用户欢迎,不仅经济,而且环保,也方便在拥挤的城市里运行。从碳排放和环保的角度看,小微型纯电动车无疑是最合适的产品。雷诺、标致、大众、宝马、Smart等品牌都推出了多款小微型纯电动车。雷诺的小型纯电动汽车Zoe占据2020年欧洲新能源汽车市场销量冠军。

3)氢能源汽车仍处于边缘地位。2019年,欧洲的氢燃料电池汽车总销量只有526辆。显然,欧洲市场还没有接纳氢能源汽车的条件,欧洲大部分车企也没有宣布明确的氢能源汽车发展目标。到目前为止,欧洲所有车企都把未来的发展重点放在电动汽车上。

4 欧洲车企的新能源技术路线

汽车的未来充满不确定因素,但有一点可以肯定:到了 2040年,燃油汽车在世界的许多地方将被禁售,全球市场将被零排放汽车主导。20年后的市场将是纯电动汽车的天下, 还是与氢能源汽车平分天下, 还是会有更新的技术出现?这个问题似乎谁都没有答案。汽车的研发不仅投资大,而且周期长,一款新车型的开发从决定到上市需要3~5年, 因此,汽车厂商必须对未来5~10年的发展趋势有个清楚的预测,并以此决定新产品开发战略和技术路线。

未来10年,决定欧洲车企新能源战略的硬指标是欧盟乘用车CO2排放法规。尽管各大车企对新能源汽车的长远目标分歧较大,但在未来10年内,欧洲车企都必须遵循相同的CO2排放法规,这也决定了欧洲车企的技术路线大同小异。氢燃料电池汽车由于制氢和加氢站方面的问题,短期内较难有大的发展。因此,欧洲车企要想达到欧盟的碳排放目标,目前的技术路线只有电动化。

电动化路线可以有2种选择:纯电动汽车和插电式混合动力汽车。如前面2.1章节所述,要达到2030年汽车平均碳排放59 g/km目标,可以通过60%左右的燃油汽车加40%左右的纯电动汽车实现。当然也可以通过100%的插电式混合动力实现,或通过30%左右的纯电动汽车和70%左右的混合动力汽车实现。从目前公布的信息看,欧洲各大车企基本都选择纯电动汽车和插电式混合动力汽车齐头并进的技术路线。下面分别对欧洲主要车企的纯电动技术路线和插电式混合动力技术路线做个简单的概括。

4.1 纯电动汽车技术概况

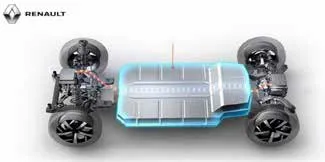

纯电动汽车的平台有2种选择: 1种是兼容平台,一般是把燃油车平台稍加改动放上蓄电池和电动机;另1种是电动汽车专属平台,按照纯电动的特点和需求设计。兼容平台的好处是经济,但因纯电动汽车的电池重量和体积很大,把电池放进一个为燃油车设计的平台,既减少了车辆的可用空间,而且不能充分优化车辆性能。专属平台则可以充分发挥电动汽车的优势,但缺点是成本昂贵,开发一款全新平台的成本接近10亿€,如果车的销量不高,肯定亏本。

凭借与日产联盟的优势,雷诺为Zoe车型设计了纯电动专属平台(见图3)。对雷诺这个产量中等的车企来说,走电动专属平台路线不能说没有风险,但Zoe的成功证明了这个选择是正确的。实际上,除了Zoe外,雷诺还开发了4款采用兼容平台的纯电动乘用车和商用车,但在市场上都不太成功。

图3 雷诺-日产联盟新一代纯电动汽车平台CMF-EV[30]

除雷诺外,德国大众也选择纯电动专属平台路线,但大众选择的是模组化平台,一台多用。大众的目标是用它的MEB平台实现年产量规模400万台纯电动汽车,将是全球量产规模最大的纯电动平台。能否实现,将拭目以待。

欧洲其他车企,如奔驰、宝马、标致雪铁龙、捷豹路虎和沃尔沃都选择兼容平台策略 (如表3所示)。在这个纯电动汽车市场的变化并不是很明朗的时期,采用兼容平台策略,无疑降低了风险。

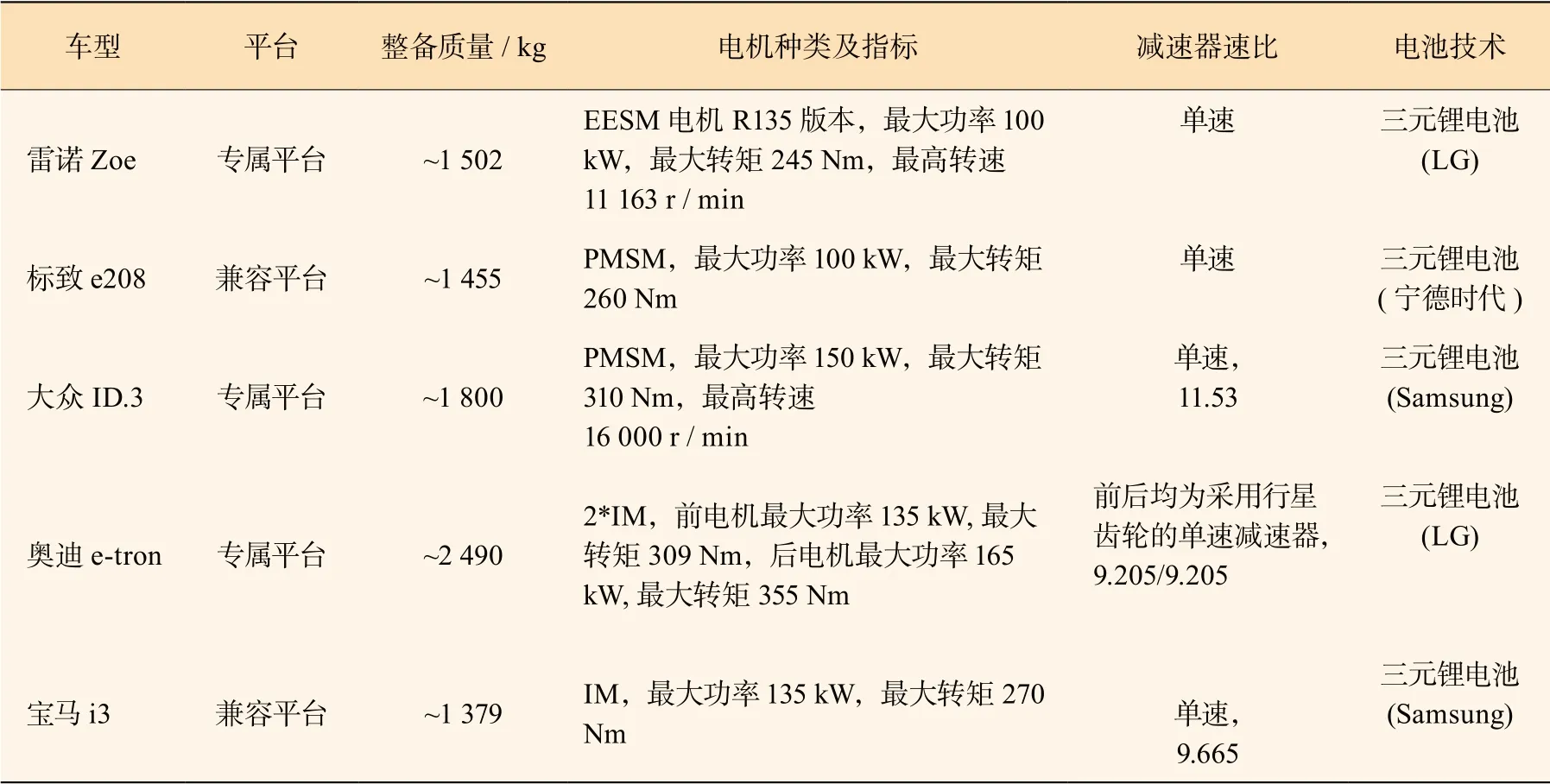

动力电池方面,欧洲车企走的路线比较一致,都采用三元锂电池,主要供应商是韩国的Samsung和LG,还有中国的宁德时代 (如表3所示)。

电动汽车的动力总成相比内燃机汽车要简单得多。目前,绝大多数电动汽车都采用驱动电机+单速减速器的配置方式,双速减速器只在少量高档电动汽车中采用。由于高功率密度、高效率的突出优点,采用稀土材料的永磁同步电机(permanent magnet synchronous motor,PMSM)在电动汽车驱动电机中占据主流,如表3所示[31-32]。然而,出于对稀土资源供给以及永磁体制造过程中环境破坏的担忧,一些车企也在尝试使用不同种类的交流电机。例如,雷诺Zoe电动汽车上就使用了外励磁同步电机(external excitation synchronous machine, EESM),通过滑环和碳刷将外部励磁能量输入转子中,以替代永磁体励磁,其优势不仅在于避免了稀土永磁材料的使用,而且励磁电流可根据不同负载和转速进行调节。但是它的主要问题在于碳刷和滑环的使用增加了额外的机械损耗并产生转子发热,系统可靠性是需要特别考虑的问题。Zoe电动汽车的电励磁同步电机有2种功率可以选择,分别是80 kW的R110电机和100 kW的R135电机[33]。除此以外,宝马公司在其第5代电动力总成中也使用了EESM电机[31]。除了EESM电机之外,奥迪公司公布了使用感应电机IM(或称异步电机)的e-tron电动汽车[33]。与EESM电机不同的是,感应电机转子采用铜质鼠笼绕组结构,无需外部励磁电路。为了增强电机功率输出能力,提升整车加速性能,奥迪采用了集成式水冷结构,并采用空心轴冷却方案,水路流经电机控制器、电机转子和定子,大大增强了电驱动系统的散热能力。

表3 欧洲各大车企的纯电动汽车技术概况

4.2 插电式混合动力汽车技术概况

从技术角度看,插电式混合动力与普通的混合动力很相似:都是由1台燃油发动机和1套纯电动系统组成,只是前者的蓄电池比后者大,并可以直接充电。混合动力技术的关键是发动机与动力传递系统。发动机的主要挑战是降低油耗,也就是提高热效率,这方面丰田做得最好,最高热效率已经达到41%。在降低油耗技术方面,欧洲车企也走在前列,特别是小体积的涡轮增压发动机。欧洲车企发动机技术大同小异,主要差别在于优化。混合动力发动机的优化有2种方式:1) 通过优化发动机本身的设计,但受内燃机原理限制,潜力有限;2) 优化混合动力系统,即通过动力传递系统的设计和电机的辅助来让发动机保持在最经济的工作点工作,这方面的发展潜力比较大,也是衡量混合动力系统好坏的关键。

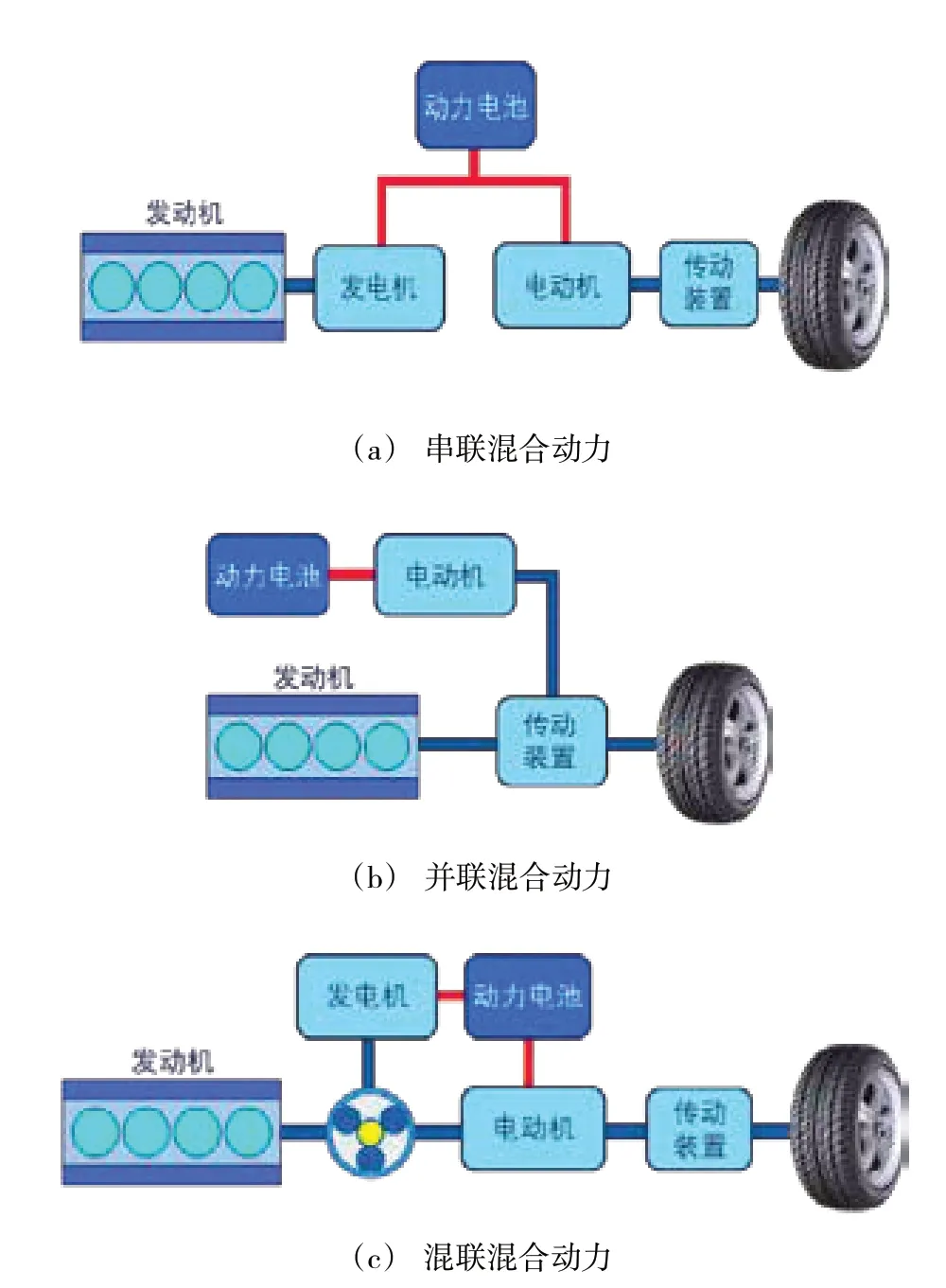

动力分配与传递系统的设计多种多样。粗分有3大类:串联式混合动力、并联式混合动力、混联式混合动力,如图4所示。

串联式混合动力系统一般由内燃机直接带动发电机发电,产生的电能传到电池,再由电池传输给电机转化为动能驱动汽车,增程式电动汽车也属于这一类。由于需要多次变换,导致能量损失严重,因此串联混合动力的能量传递效率较低,乘用车很少会选择这种架构。宝马i3电动汽车具有增程器版本,但是该增程器是选配,设计初衷是为解决电动汽车的里程焦虑问题,发动机及整车能量管理没有经过特殊优化,其成本和性能都没有优势。因此,欧洲除宝马外,其他车企暂时没有增程式电动汽车上市。

图4 混合动力汽车的3种主要分类

并联式混合动力系统有2套驱动系统:传统的内燃机系统和电机驱动系统。2个系统既可以同时工作,也可以各自单独工作驱动汽车。并联混合动力是欧洲车企的主要选择,这主要是因为相对串联结构来说,并联结构的能量传递效率更高,工作模式丰富,也有利于充分发挥欧洲车企在发动机和变速箱技术方面的传统优势。另外,相比混联结构来说,并联式的机械结构、控制模式和标定调试也简单许多,且适用于多种不同的行驶工况。虽然并联结构的整体油耗或CO2降低没有混联结构高,但是综合考虑技术基础、整体投资、开发周期等全部要素,并联结构仍不失为好的选择。

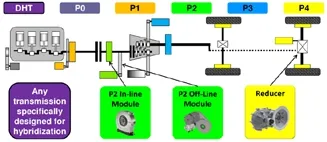

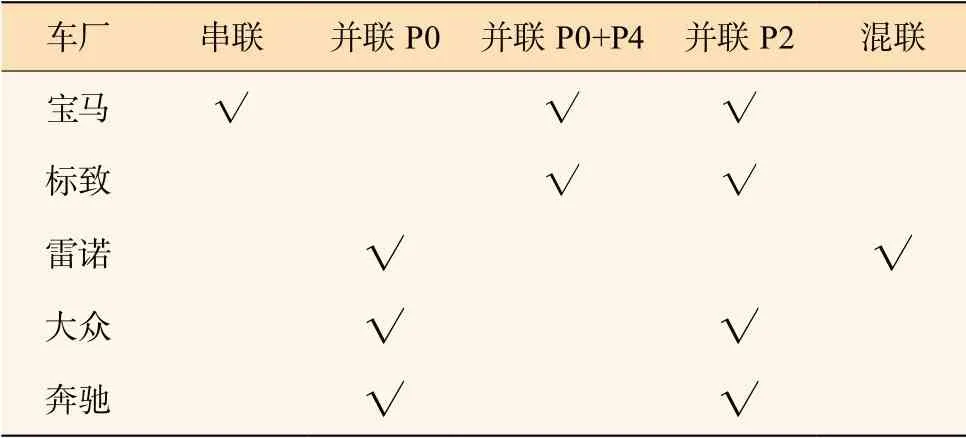

并联混合动力可以有非常多的变化形式[34],从图5我们也可以看到,沿发动机、离合器、变速箱、驱动轮、整车的动力传输路径,可以将并联混合动力归纳为P0 ~ P4结构。P代表并联,0~4代表电机在动力总成中的位置。可以看到,随着数字的增大,电机越来越位于动力总成的下游,电机传递到整车上的动力效率越高,电能回收的效率也更高。动力汽车的主流选择。P4架构的流行,主要得益于独立电驱后轴技术的优势[35-36],不仅可以使得整车具有四驱功能,而且整车改装和布置更加容易。但是,由于发动机不能通过P4电机给电池充电,电池电量的平衡必须依靠另1台发电机来完成。因此P4架构必须搭配另1台具有发电功能的电机共同构成系统架构,通常是1台P0电机,即构成P0+P4架构,或称为 “ through-the-road”并联。标致雪铁龙集团、宝马集团都采用了这种结构。

混联式混合动力系统的特点在于内燃机系统和电机驱动系统各有1套机械变速机构,两套机构或通过齿轮系,或采用行星轮式结构结合在一起,从而综合调节内燃机与电机之间的转速-转矩关系,系统优化的潜力大。丰田采用的行星齿轮机构属于混联式混合动力系统。然而,除了丰田本身的专利封锁因素,混联结构本身的技术难度、开发调试时间等也都限制了该架构的大规模普及。另外,为充分发挥混联结构的优势,它通常会搭配经过优化的高效发动机,这对于主要采用小型增压发动机技术的欧洲车厂来说,也并不合适。

值得一提的是,随着整车电气化占比程度提升,特别是混合动力汽车市场份额不断上涨,混合动力总成架构也必须不断做出适应性调整,以充分发挥电气化动力总成的优势。这一调整的核心变化在于设计电气化车辆专用的混合动力总成,即DHT(dedicated hybrid transmission),需要对机电耦合方式、变速比、档位数等做出全新设计,并站在系统功能的角度进行整体思考和优化[37-38],而不是对现有燃油汽车总成的简单改造。

混合动力总成 (DHT) 的实现可以有许多种方式。例如,丰田普锐斯采用的HSD动力总成,如图6a所示,就是一种采用行星齿轮的经典DHT传动结构。该动力总成以行星齿轮为核心,发动机、电动机和发电机分别连接行星轮、齿圈和太阳轮,发动机的工作点可以得到无级调控,整车能量流得到了合理分配。通用汽车、福特汽车也都采用类似的行星齿轮结构DHT,并各具特色。

图5 并联混合动力汽车的不同结构[34]

表4总结了欧洲主要车企的混合动力技术路线。可以看到,在多种并联混合动力结构的选择中,P0、P2、P0+P4是目前的主流选择。在P0架构中,电机作为启动发电机工作,尽管节油潜力相对较小,但是由于对动力总成改动小,投资少,性价比高,可作为大规模电气化方案实施,特别是与48 V低压系统结合,满足整车持续增加的用电需求。在P2架构中,通过对2个离合器的配合使用,电机不仅可以作为启动发电机工作,还可以独立驱动整车,制动能量回收效率高,成为混合

表4 欧洲主要整车厂的混合动力技术路线

图6 典型DHT系统示意图

雷诺的E-Tech混合动力系统是另一种DHT,设计相对比较简单。如图6b所示:它由1台汽油发动机,2台电机(1台主电机和1台辅助电机)和1台多模式自动变速箱组成,4大件合为一体。它的DHT变速箱没有离合器,由动力控制系统加电机辅助直接换挡。这种大胆的选择不仅成本低,而且能够改善驾驶性能,还减少了油耗,可谓一剑三雕[39-40]。DHT技术开发已经形成潮流,不仅整车企业在积极行动,一些汽车技术咨询公司也加大研发,推出自己的DHT概念和产品[41-42]。

4.3 纯电动、插电式混合动力与传统汽车性能比较

欧洲是传统汽车产业的发源地,相比其他地区具有更强的汽车文化,消费者的爱好和需求也有别于其他地区,比如对汽车的加速性能、高速行驶性能和平稳性要求远远高于其他地区。新能源汽车要想进入千家万户,必须满足用户的基本要求,特别是在具有悠久汽车历史的欧洲。

相对于传统燃油动力,电动机具有转动平稳、低速高扭的特点,因此,电动汽车在加速性能和减振方面具有先天的优势[43-44]。但电动机高速运行时扭矩和效率衰减较大(如图7所示),使得纯电动汽车在高速行驶工况下性能较差。当然,纯电动汽车更大的缺陷是续航里程不足,无法满足用户长距离出行的需求。相比之下,插电式混合动力汽车既具备了纯电动汽车加速性能好的优点,又避免了纯电动汽车续航里程低、高速性能差等缺点。对周末要远行的人来说,开混合动力汽车不必担心半路没电的危险。因此,相对于纯电动汽车,插电式混合动力汽车在使用性能方面具有明显的优势。

图7 电动机的扭矩、功率随转速的变化示意图

以下是欧洲市场具有代表性的两款纯电动汽车与两款插电式混合动力汽车的性能比较:纯电动雷诺Zoe 对比插电式混合动力雷诺 Captur e-Tech,纯电动大众 ID.3 对比插电式混合动力大众 eHybrid (如表5所示)。Zoe 和Captur e-Tech这两款车大小与价格都相近,但从表中可以看出,后者在最高时速与续航里程方面具有明显的优势。大众 ID.3 和大众 eHybrid两款车都是2020年上市的新能源汽车,属于同一档次,但在性能方面, eHybrid也明显高于 ID.3。

从环保方面看,对上班族来说,只要工作单位离住所不超过50 km,插电式混合动力汽车可以完全按纯电动模式运行,零排放。因此,对于生活在城市和周边的大部分用户来说,插电式混合动力汽车完全可以当作纯电动汽车使用,不费一滴油,同样环保。

表5 纯电动与插电式混合动力汽车比较[45]

从造价方面看,插电式混合动力汽车携带燃油动力和纯电动2套系统,造价自然比燃油汽车高,但相比纯电动汽车,动力电池小得多。按目前三元锂电池的市场价格(约140 €/kWh)估算,1辆插电式混合动力汽车电池的成本比1辆同等级的纯电动汽车低5 000 ~ 6 000 €。这个差价远远高于1台汽油发动机的成本。因此,插电式混合动力汽车在总体成本上比同等级的纯电动汽车更有优势。

目前欧洲各国政府对纯电动汽车补贴的力度远远大于对插电式混合动力汽车的补贴,大大地提高了纯电动汽车在市场上的竞争力。即便如此,2020年欧洲市场的插电式混合动力汽车仍然占据将近45%的新能源汽车市场份额。可以预见,未来几年里随着欧洲政府对纯电动汽车补贴的逐渐减少,插电式混合动力汽车的优势将会更加明显,有希望占据更大的市场份额。

6 欧洲新能源汽车市场的现状与趋势

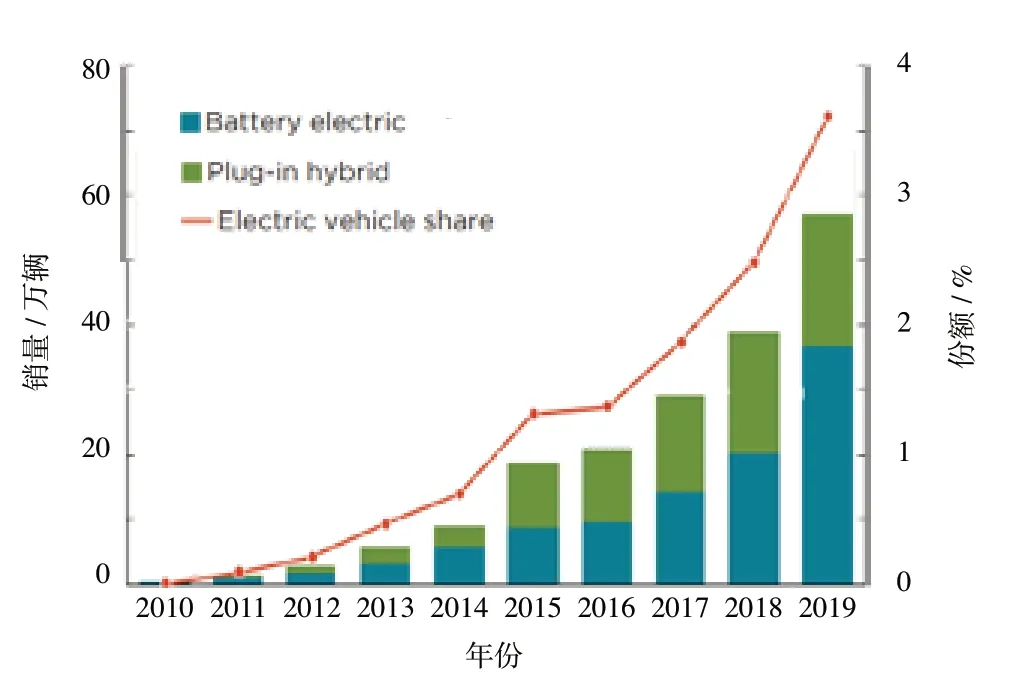

欧洲一直占据全球第2大新能源汽车市场地位。如图8所示,自2010年起,欧洲的新能源汽车销量一直呈快速增长。2018年同比增长41%, 2019年同比增长40%,2020年同比增长137%。

德国、英国、法国、意大利是欧洲的传统汽车大国,也一直占据欧洲汽车市场的前4名。但小国挪威在其政府的强力推动下,在新能源汽车市场是欧洲的领头羊。2019年挪威新能源汽车销量为86 200辆(欧洲第2),累计销量为334 000辆(欧洲第2),电动汽车销售份额为58%(世界第2)。

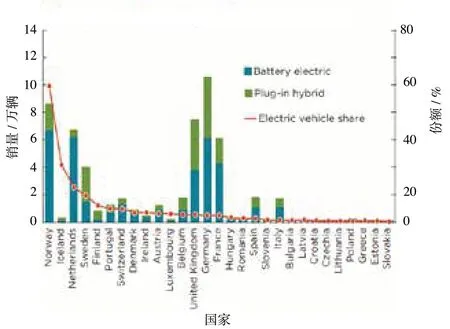

2019年欧洲电动汽车销量为564 000辆。如图9所示,德国销售量最多,为10.6 万辆,其次是挪威(8 万辆)、英国(7.4 万辆)、法国(6.15 万辆)。整个欧洲的新能源汽车销售渗透率为3.6%,而分布并不均匀,市场渗透率高的国家是挪威(56%),荷兰(15%)和瑞典(11%)。德国、英国和法国的电动汽车市场渗透率都在3%左右。东欧和南欧的许多市场的电动汽车市场渗透率均低于1%。

图8 2010-2019年欧洲新能源汽车销量与新车市场份额变化[46]

图9 2019年欧洲各国新能源汽车销量与新车市场份额分布[46]

2020年是欧洲新能源汽车的一个重要转折点。2020年开始,欧盟新的汽车CO2排放法规 (95 g/km) 开始实行,所有车企都竭尽全力地把新能源车型推向市场。2020-2022年将有50多款新型电动汽车在欧洲上市。大量的新能源车型出现,带动了消费来历史上最严格的汽车碳排放法规,对每个车企都是巨大的挑战。祸不单行,年初又遭遇席卷全球的新冠疫情,欧洲成为重灾区,汽车市场受到了极大冲击。但可喜的是,欧洲市场的新能源汽车销量不减反而大增。新能源汽车销售份额从2019年的3.3%暴涨到2020年的10.2%,实现了历史性的飞跃。

2020年欧洲新能源汽车的突飞猛进主要归功于政府的补贴政策和欧盟碳排放法规的推动。这一年,所有车企都为实现欧盟新的CO2排放标准竭尽全力推销新能源车型,大量的新能源新车型涌上市场。同时,欧洲各国政府对新能源汽车采取了强有力的财政激励措施,特别是几个汽车生产大国 (德国、法国、意大利、英国等), 除了助力欧盟的碳排放法规实施外,还能帮助本国车企实现低排放转型,以便在未来的竞争中保持优势。

欧洲是全球燃油经济性要求最严苛的地区,欧盟2025年和2030年乘用车的CO2排放目标值分别为81 g/km 和59 g/km。(按NEDC工况计算)。假设通过纯电动汽车实现CO2排放达标,那么到2025年,其份额须达到20%左右。到2030年,则必须达到40%左右。如果通过纯电动汽车加插电式混合动力汽车实现达标,那么新能源汽车份额须远远超过上面的数字。

因此,欧盟严格的CO2排放法规是欧洲当前新能源汽车普及的真正推手,更是保证新能源汽车在未来的几十年里持续发展的强大动力。预计在下一个10年里,欧洲市场的新能源汽车份额会稳定、持续地增长。鉴于氢能源汽车技术和制氢技术有待成熟,短期内氢能源汽车大量进入市场的可能性不大。未来10年纯电动和插电式混合动力汽车仍将是新能源汽车的主力。插电式混合动力汽车由于其性能的优势,更符合欧洲用户的驾驶习惯和需求,更容易被大部分人接受,因此在未来的几年里其增长空间应该比纯电动汽车更大。随着纯电动汽车技术进步、成本降低和充电设施的建设,欧洲消费者会逐渐打消疑虑,突破购置障碍,消费侧的需求拉动会加速电动汽车的普及。若干年之后,消费者对纯电动汽车的喜爱和需求会逐渐成为拉动纯电动汽车普及的动力。

到了2040年,欧洲的大部分城市将禁止燃油车通行。可以预计,到那时,燃油汽车、混合动力汽车包括插电式混合动力汽车将从欧洲市场消失,纯电动汽车将会主导欧洲市场。2040年的欧洲汽车市场将会是100%纯电动吗?估计这种可能性不会很大,也不符合环保、能源多样化的理念。氢能源汽车技术将会更加成熟,新的零排放汽车技术也将会出现。20年后欧洲者的购买欲,也增强了老百姓对新能源汽车的信心。2020年第1季度,欧洲主流市场新能源汽车的销量超过了20万辆,同比增长约85%,其中纯电车型的注册数达到创纪录的12.6万辆,同比增长约56%;第2季度受新冠疫情影响比较大,6月整个欧洲市场仍处于复苏模式,同比下降24%。为了拯救汽车市场,欧洲多个国家加大了对新能源汽车的补贴力度,其中德、法两国的补贴力度非常大。受政府的补贴政策影响,2020年下半年欧洲新能源汽车销量增速进一步加快。

据最新统计数据,2020年欧洲市场的全年新能源汽车(纯电动 + 插电式混合动力)销售达到将近137万辆,同比增长137%,欧洲新能源汽车销量5年内第1次超过中国 (将近125万辆),其中将近55%为纯电动汽车,45%为插电式混合动力汽车。新能源汽车销售份额从2019年的3.3%暴涨到2020年的10.2%,实现了历史性的飞跃。

按国家排名,2020年欧洲前5大市场分别是:德国(39.8万辆), 新能源汽车销售份额达13.5%; 法国(19.4 万辆), 新能源汽车销售份额达11.3%; 英国(18.1万辆), 新能源汽车销售份额达10.7%; 挪威(10.8万辆), 新能源汽车销售份额达74.8%;荷兰(9万辆), 新能源汽车销售份额达24.9%。

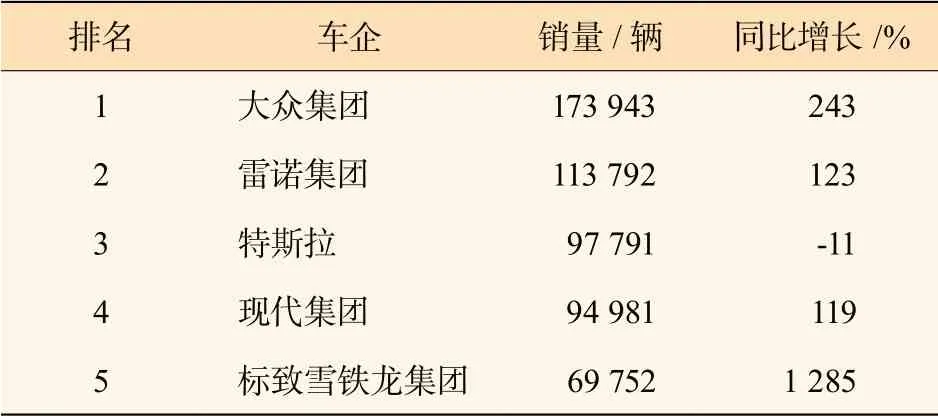

如表6所示,按车企排名,大众集团后来者居上,占据2020年欧洲新能源汽车市场的第1名,雷诺集团占据第2名,特斯拉退居第3名,第4名是现代集团,第5名是标致雪铁龙集团。

表6 2020年欧洲各大车企纯电动汽车销量[47]

欧洲品牌在这一年有两大亮点:1) 雷诺Zoe 超过Tesla Model 3,夺回欧洲新能源汽车市场销量冠军宝座(见表1);2) 大众全新纯电动车型ID.3强势登场,2020年9月开始上市,10月便进入欧洲新能源车型的前2名,全年销量占据第3名。

7 总结与展望

2020年注定是不平凡的一年。欧洲汽车制造商迎汽车市场最有可能的局面将是由纯电动技术主导,多种零排放技术并存。