中资美元债的市场前景与投资策略

韩晓普 王鹏

党的十八大以来,在“防范和化解金融风险攻坚战”的背景下,国内融资环境趋紧,高杠杆类的城投和房地产企业纷纷赴境外融资,由此,中资美元债市场出现爆发式增长。

“十四五”期间,在国内金融风险防范趋严与美国货币政策收紧预期增强的双重环境中,中资美元债市场将呈现机遇与挑战并存的局面。本文试从中资美元债的市场空间、政策环境、发行方式等方面做出分析,以期裨益于中资美元债市场的发展与建设。

中资美元债市场的现状

自1987年至今,中资美元债市场大致经历了萌芽、发展、爆发、成熟四个阶段。截至2021年2月,中资美债市场存量共计9619亿美元,占据了美元债市场的半壁江山,成为我国金融体系信用来源的一个新兴渠道。目前,中资美元债市场状况如何呢?我们试从行业分布、评级、久期以及违约等方面逐一分析。

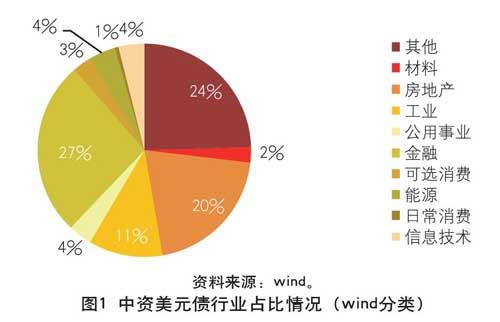

行业分布。从行业分布来看,在中资美元债存量中,占比较大的行业主要是金融、房地产、工业和其他类,分别占到了总存量的27%、20%、11%和24%(见图1)。

由于城投企业广泛分布在wind一级行业分类的房地产、金融、工业、公用事业、材料等行业中,因此,按照通常意义上中资美债中占比大的房地产、城投、金融三个板块重新进行归类统计得出,地产债共计2229亿美元(649只),城投债共计746亿美元(277只),金融债共计3707亿美元(568只),其他债共计2937亿美元(见图2)。

评级情况。在中资美元债的评级中,投资级(BBB及以上)占比为16%,高收益(BBB以下)占比为13%,剩下71%为无评级。能够得到投资级评级的债券,有利于得到国际市场投资人的青睐。占比多达71%的债券没有评级的主要原因是,随着在境外融资的城投企业和房地产企业信用资质下沉,越来越难达到BBB以上的评级,因此,大多企业就不做评级,这样做有以下几点好处:第一,评为高收益的债和不评级的债对于債券发行和二级市场交易影响不大;第二,可以省出评级费;第三,少一道评级流程加快了发行速度;第四,有相当多的投资人是国内银行类的基础配置盘,由于配置刚性,因此即便债券不评级,投资人也须做出刚性配置。

发行期限。从期限来看,美元债的加权平均久期为2.8年,低于国际上其他美元债的3.48年。其中,1~5年期中资美元债的存量占比为60%以上,大幅高于国际上其他美元债50.8%的占比。1~5年期占比高的原因主要是,2019年6月发改委对房地产和城投审批趋严(364天的债券无需发改委审批,只需外汇管理局审批即可),为了避开发改委的审批,只能发行364天的一年内的短期债券,只要发改委政策没有松动,那么,未来1~5年期中资美元债占比将进一步上升,加权久期进一步缩短至2年左右(见图3)。

违约情况。截至2020年,中资美元债的存量违约率为1.52%,低于国际平均水平1.7%。从历史违约情况来看,2018年、2019年违约金额分别为53.56亿美元和65.47亿美元。但是,比较而言,2018年、2019年的境内人民币债券违约率更高。中资美元债较境内债的违约率低。预计未来,随着中资美元债受境内人民币资产刚兑打破的影响,违约率还会进一步上升(见图4)。

未来五年中资美元债的市场空间

从监管层面考虑,由于当前中国的外资债券比例仅为6.59%,远远低于20%国际警戒线,因此,在“充分利用好国际市场的双循环格局”背景下,逐步提高外债融资比例仍然是监管层的鼓励方向。根据历史经验以及GDP增速与外债上限比例的推算,预计“十四五”期间,中资美元债年递增规模将达到1000亿~1500亿美元(见图5)。

存量接续。据wind统计,未来三年(2021~2023年),中资美元债的到期量分别为1918亿美元、2262亿美元和1725亿美元,2024年降幅较大,仅有925亿美元,2025年略回升至1151亿美元。可以看出,2021~2023年是到期续作债券供给较大的年份,年均供给量将达到2000亿美元左右(见图6)。

新增规模。近10年来,中资美元债市场的新增规模呈阶梯式上升态势。2011~2013年,年新增规模保持在100亿美元以下;2014~2016年,年新增规模上升至350亿~500亿美元的水平;2017~2020年,年新增规模进一步上升至1200亿~1700亿美元的水平。即便是2019年发改委“666号”文之后,中资美元债新增规模仍然保持在1600亿~1700亿美元的水平。综合GDP增速与外债上限比例等因素,“十四五”期间,预计中资美元债新增规模将保持在1000亿美元以上(见图7)。

就城投债而言,2018年是分水岭。2018年之前,城投债品种新增规模始终维持在30亿美元以下的规模,甚至在较多年份是零新增,而在2018~2020年的三年时间里,城投债新增规模分别达到了169亿美元、335亿美元和207亿美元的水平。预计“十四五”期间,城投债新增规模将保持在100亿~200亿美元的水平(见图8)。

就房地产债而言,2017年是分水岭。在2017年之前,新增融资规模持续维持在50亿美元以下,2017年、2018年加速上升至337亿美元和381亿美元,2019年和2020年更是上升至722亿美元和637亿美元。预计“十四五”期间,房地产债新增规模将保持在500亿美元左右(见图9)。

政策因素和投资策略

利率、汇率与监管因素

境内监管政策趋严倒逼企业仍有境外融资需求

境内外监管政策的差异会导致中资美债市场供给的变化。如果境内对房地产、城投企业融资监管趋严,则其境外发行的动力就足。比如,2019年上半年,为了遏制土地市场升温和影子银行等问题,银保监会发“23号”文,收紧地产融资,这导致了房企到境外融资,中资美元债爆发式增长,同比增长35%。

目前,房地产市场热度又有所升温,主要城市纷纷出台政策收紧房地产信贷。银保监会主席郭树清表示,虽然金融杠杆率明显下降,但是防范化解金融风险攻坚战仍在进行中。因此,房地产和城投企业境内融资监管政策仍将趋严,这在一定程度上将倒逼企业开展境外融资。

未来一段时期中美利差走窄不利于企业境外融资

中美利差是衡量企业境内外发债成本的基本指标。虽然它不是决定中资企业是否赴境外发行的决定性因素,但是利差变化也会一定程度上影响其发行意愿。利差走阔意味着境外成本低而境内成本高,中资企业更有意愿境外发债;利差走窄意味着境内外成本差距缩小,这会影响中资企业境外发行的意愿。

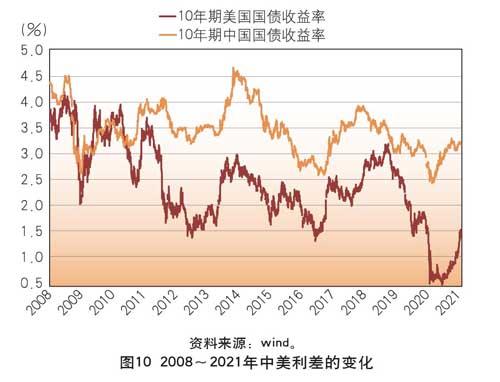

以具有代表性的中美10年期国债利差为依据分析,中美利差的历史平均值一般位于150基点附近。2020年,全球疫情爆发后,美联储大幅下调联邦基准利率,导致中美利差最大走阔至250基点。2021年年初以来,随着美国通胀预期愈演愈烈,美国国债收益率加速上行,10年期国债收益率已上行至疫情前1.5%的水平,中美利差也随之缩窄至160基点左右,而且,未来一段时间,随着美国疫情情况好转导致服务业放开以及去年低基数因素影响,美国国债收益率持续走高的概率仍然较大,中美利差向历史均值靠近(见图10)。

可以看出,从中美利差角度观察,2020年是中资美债的发行窗口期,2021年却不利于中资美元债的发行。直至2022年、2023年,随着美国国债收益率的逐步见顶,中美利差才可能从缩窄再次向走阔转变,发行窗口期才可能再次打开。

当前人民币汇率所处拐点或有利于企业境外发债

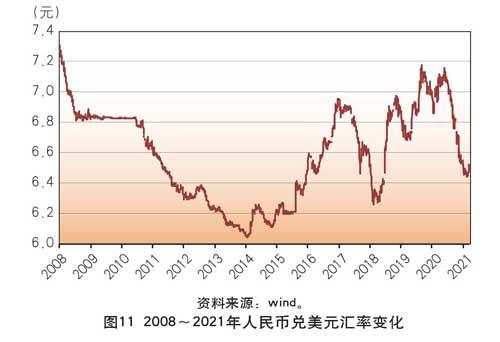

除了中美利差,汇率也是企业考虑是否境外发行的成本因素之一。美元兑人民币汇率升值(人民币处于贬值通道),企业更有意愿境外发债,比如:2015年中资美元债的发行量上升与当年“8·11”汇改后人民币大幅贬值有一定关系。而美元兑人民币汇率贬值(人民币处于升值通道),企业境外发行意愿将减弱。

2021年,由于市场预期疫苗覆盖加速,美国疫情得以改善,服务业改善和前一年低基数因素将导致美国实体经济大幅反弹(据IMF预测,2021年美国经济增长将达到5%~6%的水平),虽然美国财政赤字是美元的利空因素,但是如果实体经济增长预期强于财政赤字预期,则美元表现或较为强势,美元兑人民币汇率将大概率上升。

目前,市场预期人民币升值或接近尾声,随着美国实体经济的好转,2021年全年,美元兑人民币汇率整体或走强,即2021年人民币汇率较2020年有所贬值。可以看出,从汇率角度,2021年人民币汇率大概率贬值将成为境外美元债发行的有利因素。至2022年、2023年,随着中美实体经济差异减小,市场预期美国经济不会更好,那时,人民币汇率有可能再次小幅升值(见图11)。

运用“备用信用证”深挖市场

备用信用证发行方式极具潜力

现阶段,资质较好的房地产和城投企业已经得到充分开发,投资者能够投资的AAA级房地产和城投企业接近饱和。如果开发新的增量客户,就需要在信用资质下沉的客户中寻找。而资质下沉大多需要增信才能成功发行。

目前,中资美元债的主流发行方式包括直接发行、担保发行、维好协议,分别占到了发行总额的26%、29%和6%,这些发行方式的特点是以实体企业母公司作为担保,主要体现为实体企业的信用。

与企业信用相区别,备用信用证方式将银行信用纳入债券承销中。它是由银行给企业美元债的未来偿付进行担保开具的信用证,其可信度与担保类似,因此,这种发行方式更容易得到国际投资者的认同。目前使用该方式的规模仍然很低,但是未来极有可能出现快速增长,成为中资美元债发行方式的主流。

运用备用信用证发行中资美元债的优势

從监管层角度来看,由于每年的发行总量既定,因此总体外债风险是可控的。在风险可控的基础上,如果有银行信用介入,则能够更好地降低企业的违约率。因此,监管层对于银行信用的介入往往持中性态度。

从银行协同角度来看,大致可以分成两类情形。第一种情形——如果备用信用证占银行的风险资产比例不大,则可以发挥如下作用:一是拓展业务空间。如果贷款对单个企业的行业集中度超出上限部分,则可以通过备用信用证方式释放银行的风险资产;二是改善银行的报表,由于增加了备用信用证等或有项目,这在一定程度上可以起到改善银行的报表功能;三是强化风险管理,由于这种方式发债的尽调次数多于贷款业务,因此可以强化风险管理;四是增强客户黏度和提升该业务对银行的综合贡献度,即通过高的接触频率以及结售汇业务和托管业务的开展,提升银行与客户的黏性,也提高了业务对银行的综合贡献度;五是提升银行的公众形象,由于通过母子公司协同,发挥了综合金融功能的优势,为客户提供较长的产业链金融服务。第二种情形——如果备用信用证占银行的风险资产比例较大,运用备用信用证发行中资美债同样有较大的益处。因为,本质上讲,该业务是将银行信贷业务转变为投行业务,将非标类的贷款业务转为以备用信用证方式公开发行的债券业务,将银行风险资产公开化,显示出银行风险管理水平的提升;同时,在企业出现问题时,召开债券持有人大会能够起到风险共担的作用。

从企业客户角度来看,由于当前中资美元债市场是买方市场,所以对于投资人所缴纳的利息税均须由发行人承担,如果以备用信用证方式发行,则可以大大减少发行人的发行成本。

(作者单位:国开证券股份有限公司,其中韩晓普系国开证券股份有限公司董事会秘书兼投资银行部总经理)