业绩靓丽、聚焦周期 大成基金经理韩创值得关注

杨阳

投资时钟的指向已经十分明显,2021年极有可能是周期品的天下。

2020年,为应对疫情带来的经济增长停滞,G20各国实施了数轮财政刺激计划。美联储、日本央行和欧洲央行迅速扩产资产负债表,资产总额增长了5.8万亿美元。美国、德国、日本和英国的刺激规模都在GDP的10%以上。其中,美联储资产负债表规模扩张最大,接近4万亿美元,总规模超过7.2万亿美元。

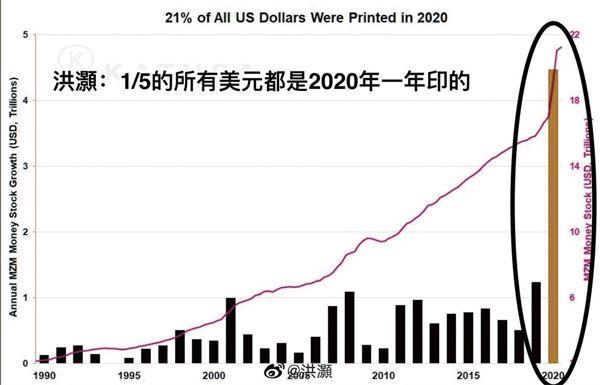

让人惊叹的是,2020年,美国印刷了历史上所有美元的五分之一,流动性泛滥的推高资产价格,股市、黄金、比特币、大宗商品无一幸免。(见图一)

图一:2020年美国发行了历史上所有美元的五分之一

这样的大放水依然没有停下脚步的意思,拜登政府上台后,承诺未来在基础设施领域投入超过6万亿美元。这无疑刺激了黑色系+有色系大宗商品价格的持续走高。

更让人担忧的是,随着疫苗的普及,经济生活恢复正常,经济复苏带来需求端的强劲增长,在宽松政策持续不变,流动性泛滥局面没有缓解的情况下,美国的大通胀时代正在到来。随着美国复苏势态蔓延,6万亿美元基础设施刺激的逐步释放,没有人能确切知道大宗商品价格强势将持续多久。

实际上,从2020年下半年以来,股票市场中的强周期品就表现出了相当不错走势。然而,相比期货市场依旧小巫见大巫。当前而言,虽然随着政府的干预,期货市场上大宗商品价格飙升态势得到一定抑制。

不过,在权益市场,大宗商品的上涨带来业绩飙升依旧值得期待。相比去年的低价格基数而言,今年大幅上涨的大宗商品价格决定了上游资源企业的业绩有望在全年都将出现同比大幅上涨,所以,以上游资源为主导的周期股业绩在下半年保持增长趋势较为确定,这是周期股股价能否上涨的核心驱动因素之一。强周期板块极有可能持续出现如中远海控(一季度净利润155亿元)此等单季度业绩创历史新高的个股。

强周期板块历史性的机会。要如何把握呢?大通胀时代,如何让手中的资金跑赢通胀?巴菲特曾强调,投资应当做自己能力圈范围内的事。虽然周期股景气度一路攀升,但是对于许多投资者来说,在短时间内把握周期行情,找出值得投资的个股实属不易。越来越多的投资者开始坚信“专业的事交给专业的人”,選到一只好基金,很有可能带来更高的收益,跑赢通胀,提前实现自己的理财目标。

选股票需要对公司进行透彻的研究,选基金也同样需要深入了解基金经理的投资策略。在周期股高景气的行情下,由大成基金股票研究部总监助理韩创管理的大成核心趋势混合基金(代码:A类012519,C类012520),就侧重于挖掘高景气行业中估值合理的优质公司。此次韩创带来的最新力作,受到了很多投资者的期待。

1、历史业绩极为靓丽

在选择基金时,基金经理的从业经历和历史业绩,是非常值得我们参考的信息。

韩创是大成基金研究部总监助理,他的研究涵盖材料、工业、信息技术、能源、医疗保健、消费等行业。2012年至2015年,韩创担任招商证券研发中心研究员,主要负责建筑建材、化T以及周期行业研究,曾是新财富上榜团队核心成员。

许多小伙伴都知道,对于基金经理来说,卖方的研究经历很重要,这是一个深入了解行业、夯实投资基础的过程。

在2015年加入大成基金后,韩创历任研究部研究员、股票投资部基金经理。在韩创九年的从业经历中,他持续对行业和公司进行动态审视,思考是否能带来相应投资机会。对行业进行全面研究和深入分析之后,韩创自2019年开始担任基金经理。成为基金经理之后的韩创,业绩又如何呢?

我们根据公开信息了解到,在过去的两年中,韩创的投资业绩可谓十分亮眼。

韩创2019年1月开始管理的大成新锐产业混合型证券投资基金,今年以来收益率为22.23%,同类排名5/1654;近一年收益率为110.6%,同类排名8/1160。

图:大成新锐产业业绩表现

数据来源:Wind,截至2021年5月21日,同类指偏股混合型

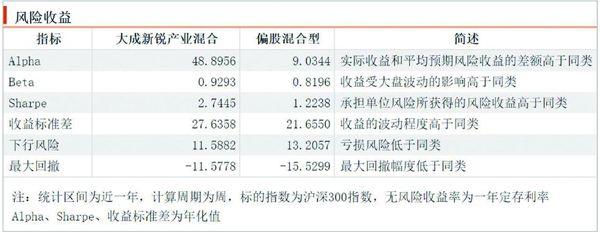

此外,大成新锐产业混合的多项指标也反映出韩创的基金管理能力出类拔萃。

大成新锐产业混合的阿尔法指标远高于同类基金,具体而言就是基金的实际收益超过它因承受相应风险而获得的对应预期收益的部分,是与基金经理业绩直接相关的收益。大成新锐产业混合的夏普比率是高于同类基金的,夏普比率越大,表示在承担一定风险的情况下,所获得的超额回报越高,基金的性价比也就越高。

大成新锐产业混合的最大回撤低于同类基金。在股市不断调整的情况下,韩创可以较好地控制回撤,这不仅反映出基金经理韩创优秀的风控水平,还可以给投资者带来更好的投资体验。无论从收益还是风控来看,韩创这样的历史业绩的确可以使众多投资者信服。

令投资者惊喜的成绩背后,是韩创完善的投资框架与清晰的选股逻辑。只有把握周期和产业趋势,对公司价值作出更好的评估,才能在市场中找到潜在的投资机会。那么,韩创的投资体系又是怎样的呢?

2、周期风头正劲:韩创——聚焦周期,成长并重

韩创的投资体系包含纯周期和偏成长周期两大类周期股。

韩创认为“纯周期股”的盈利状况取决于社会及宏观经济发展方向、所在行业景气度趋势等因素,需要长期观察跟踪研究,挖掘具有高性价比的标的。对于纯周期股来说,宏观环境的变化会给部分行业景气度带来影响,例如有色、化工等板块。这样的纯周期股,其实与我们前面提到的大宗商品价格上涨行情,关联度是非常高的,这也是为什么韩创的投资体系中第一部分就是纯周期股。

韩创对纯周期股的选股要求非常严苛。“因为纯周期股到后期容易泡沫化,所以我不要求赚到最后一波钱”,韩创如是说。总体上,纯周期股在选择上侧重于择时。韩创在券商做研究员时负责的正是周期行业,在把握纯周期股的行情上,可谓训练有素,驾轻就熟。

那么韩创投资体系的另一部分,就是兼具成长和周期属性的“周期成长股”。周期成长股可操作性更强,相较于纯周期股,周期成长股更适合长期持有。如果说纯周期股的交易难点在于择时,那么周期成长股的选择难点就在于价值发现。

从中期维度来看,许多周期成长股所處的产业发展态势向好,例如军工、农业、半导体等板块。在产业景气攀升的情况下,公司在行业里面是否建立起了明显的竞争优势,则是韩创考察的重点。竞争格局的研究核心是竞争优势,韩创通过自己清晰的选股思路,致力于筛选出具有足够强竞争力的公司。

3、基金亮点:深挖“贝塔与阿尔法”

韩创今年带来的最新力作——大成核心趋势混合基金(代码:A类012519,C类012520)就结合了周期性和成长性。这不仅与今年的市场情况完美契合,也使韩创把自己能力发挥到极致,在自己所擅长的领域中大显身手。

在管理基金产品的过程中,韩创在选股时习惯于均衡三个维度:行业贝塔,个股阿尔法,估值合理。

贝塔系数是统计学上的概念,行业贝塔所反映的是行业相对于大盘的表现情况。韩创认为,产业趋势是最大的行业景气度,行业贝塔也是他管理的大成核心趋势混合中十分重要的考察指标之一。无论是由科技革命改变的产业,如光伏、自动驾驶、创新药等,还是生活中的新兴产业,如可降解塑料、代糖、电子烟等,都值得寻找投资机会,深入挖掘行业贝塔。

个股阿尔法的含义简单来说就是股票实现的超额收益。除了一些周期行业和部分极为成熟的公司之外,公司价值都需要依靠专业的调研和分析去挖掘。研究公司的商业模式。可以使研究更聚焦、更趋近于公司的实际价值。在寻找具有超额收益的个股同时,选择估值合理的公司同样是不可或缺的。

在韩创的投研经历中,以合适的价格买入稳健的优秀公司,逐渐成为他坚定的投资理念。这样清晰的选股逻辑,也获得了投资者的信任。

4、产品管理需攻守兼备

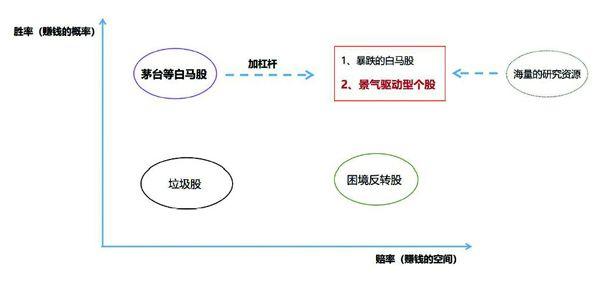

从交易方面来看,抽离时间概念后,选股面临的主要是胜率、赔率和换手率的不可能三角。

“高景气度驱动型选股的思路,可以让胜率和赔率都相对高一些。”韩创运用自己的交易理念,给出了一个资产配置的系统化主动管理框架。

简单来说,胜率代表了盈利的概率,也可以理解为赚钱的可能性;赔率是成功时的盈利幅度,我们可以理解为赚钱的空间。大成核心趋势混合采用高景气度驱动的研究框架,胜率和赔率都相对较高,在进攻方面非常有优势。

简单来说,胜率代表了盈利的概率,也可以理解为赚钱的可能性;赔率是成功时的盈利幅度,我们可以理解为赚钱的空间。大成核心趋势混合采用高景气度驱动的研究框架,胜率和赔率都相对较高,在进攻方面非常有优势。而在防守方面,韩创认为投资需要坚守在两个圈内:一个是舒适区,在这里能保持镇定和理智;一个是能力区,在这里能将专业优势最大化。

市场风云变幻,对于基金经理来说,优秀的投资离不开清晰的目标、正确的标的以及坚持到底的耐力。对于我们普通投资者来说,选择一个靠谱的基金经理,和一只优秀的基金产品,可以将投资这件事做到事半功倍。或许韩创将再一次在大成核心趋势混合的管理过程中,以靓丽的业绩验证自己的投资逻辑,让我们拭目以待。