企业税费负担及其影响的文献综述

基金项目:本项目受“浙江省大学生科技创新活动计划(新苗人才计划)项目”:《减税降费背景下我国民营企业税费负担调研——以浙江嘉兴市为例》(项目编号:2020R403017)资助

摘 要:企业缴纳的各项税费不仅是国家财政收入的主要来源,同时也是构成企业负担的重要部分。减税政策作为政府宏观调控的手段,对减轻企业税费负担,促进企业健康发展有重大意义。本文首先对企业税负的三种测算口径进行理论综述,并探讨了企业税负水平与企业规模、性质、所处地区和行业等特征之间的关系,最终明晰了减税政策在企业税费负担影响企业技术创新、固定资产投资和生产活动中的重要作用。

关键词:企业税费负担;企业异质性;减税政策;企业发展

自2018年以来,我国已经累计减税降费超过6万亿元人民币,企业的税费负担得到明显下降,对企业的发展起到了积极作用。而在如何制定新一轮减税降费政策的问题上,需明确减税政策影响企业发展的內在逻辑,这就需要先对企业税费负担的测算方法进行梳理,并研究企业异质性特征与企业税负水平之间的关系,进而探讨企业税负对企业发展的影响,为减税政策的制定提供路径。

一、企业税费负担的测算

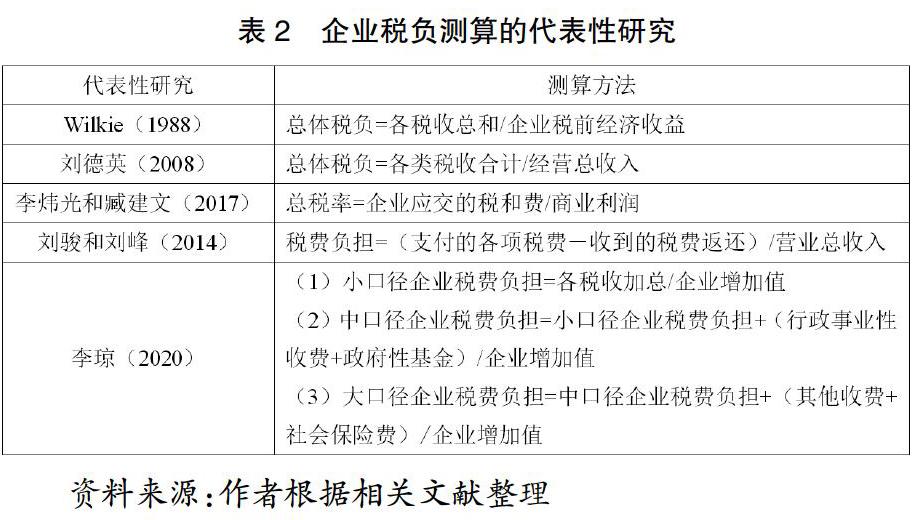

现有研究对企业税费负担的测算可归纳为以下三种:第一种是对单一税种的测算,即以企业缴纳的某一种税作为测算依据构建指标,如企业所得税负担、增值税负担等;第二种是将企业缴纳的所有税收相加后进行测算;第三种是除了计算企业缴纳的各项税收,还将各项涉企的费收考虑在内,形成企业税费负担。

1.以企业所得税为核心的企业税负测算

国外最先对企业所得税负担进行了研究,Siegfried(1972)在研究美国采矿业和制造业的税收负担时,首次引入了企业有效税率(ETR)的概念,ETR是以企业所得税为核心测算企业税负的方法。在此后的研究中,有不少学者沿用了这一指标(Stickney和McGee,1982;Porcano,1986;Shevlin,1987;王昉,1999),并根据研究目的的不同,形成了多种企业有效税率的计算方法,具体可见表1。学者吴联生(2009)在研究国有股权与企业税负之间的关系时就采用了上述三位国外学者提出的方法对企业ETR分别进行计算和验证。

2.以企业缴纳的各项税收之和为核心的企业税负测算

对于只用企业所得税进行企业税负测算的方法受到了后来一些学者的异议,吴祖光(2012)提出流转税也是国家税收收入的一部分,因此单一计量企业所得税负担会降低与企业实际税收负担之间的关联性。尤其是对于我国而言,增值税作为国家第一大税种,对企业实际税负的影响不容忽视。所以相较于所得税负担,由各项税收之和形成的企业总税负可能更适合作为企业税负的测算指标。在Wilkie(1988)提出的总税负概念中,他以各税收总和与企业税前经济收益的比值作为衡量企业税负水平的指标。国内的学者也沿袭了这种总税负的思想,刘德英(2008)在分析房地产企业的税负状况时,就采用了各类税收之和与经营总收入的比值作为房地产业的总体税负进行研究。

3.以企业缴纳的各项税费之和为核心的企业税负测算

在我国现有的国家财政收入体系下,政府收入除了税收收入以外,还包括了社会保险金、涉企行政事业性收费和政府性基金等费收收入,这些费收收入构成了企业的非税负担。而企业的税负可以分解为税收负担、社保负担、税外费收负担和融资负担四部分(庞凤喜等,2016)。因此,将企业的税收与费收结合起来进行测算就显得更加必要。李炜光和臧建文(2017)采用了世界银行的总税率指标对我国企业实际税费负担进行了测算;而刘骏和刘峰(2014)在构造企业税负时,去除了税费返还的部分,使得测算结果更贴合企业实际的税负水平;李琼(2020)则在借鉴宏观税负的测算思想后,构建了一个由各项税收、行政事业性收费、政府性基金以及社会保险费组成的企业税费负担指标体系。

二、企业异质性与企业税负的关系

1.企业规模

一般来说,企业的规模对其缴纳的税费高低有直接的关系。国外率先对企业规模与企业ETR的关系进行了研究,并形成了两种对立观点:以Siegfried(1974)为代表的“政治影响假说”认为,企业规模越大,税收筹划的能力就越强,企业税负越低;而以Zimmerman(1983)为代表的“政治成本假说”则认为,规模大的企业受到的社会关注度高,社会责任也越大,因此企业税负越高。后来诸多学者的研究结论基本上遵循以上两种观点。Porcano(1986)发现企业规模越大,其所承担的所得税负担越低;除了对所得税负担的研究外,李红和龚恩华(2013)在探究我国中小企业的发展困境时,指出我国中小企业普遍面临严重的税费压力,其税费负担明显高于大型企业。而王延明(2003)通过对我国上市公司的研究则发现,企业规模越大,其所得税负担越重;Elena(2014)对金砖四国公司的样本研究也得出了相同的结论。

2.企业性质

企业的性质对企业税负的影响同样不容忽视,一些学者就基于国有股权比例高低与企业税负的关系展开了研究,如Derashid和Zhang(2003)认为国有股权比例高的公司,其具有更多的资源进行税收筹划和政治影响,因此能够获得更低的税率以降低企业税负;而也有学者认为,企业税负与国有股权比例是正相关的,如吴联生(2009)认为国有股权比例越高的企业,更有可能为政府承担社会性支出,因此企业负担就越高。还有学者比较了国有企业与非国有企业之间的税负差异,如刘骏和刘峰(2014)在研究政府控制对上市公司企业税负的影响中发现,我国国有企业的税费负担低于非国有企业;陈明艺等(2018)对上海市企业税负的研究中也支持了上述结论,并指出国有企业在所得税负担方面也要明显低于非国有企业。而鲍树琛(2018)却发现国有企业的所得税负担其实更重,其中地方国企的税负最重。

3.企業所处地区和行业

行业和区域是影响企业所得税负担的重要因素。许景婷(2009)、钱晟和李筱强(2003)在研究上市公司企业所得税负担时发现行业间的税负呈现出不均衡性,同时由于地区间税收优惠幅度的不同,西部地区和经济特区的企业所得税负担显著低于其他地区。王昉(1999)则发现,房地产业、工业和商业的企业税负居前,沿海地区企业ETR高于内陆地区企业;汪德华和李琼(2015)在研究省际的同类型企业税负差异时指出,除云南、贵州外,中西部地区企业税负均低于东部地区。李琼(2020)进一步研究了地区和行业与企业税负的关系,发现金融业、建筑业和房地产业的税费负担最高,而直辖市和东部省份的企业税费负担更重。

三、企业税费负担对企业发展的影响

1.对企业技术创新的影响

企业的技术创新主要表现在科技研究的投入与产出上,O'Donoghue和Rabin(2003)基于内生经济增长理论指出,降低税负能够对企业的技术创新产生积极影响。而减税政策作为企业税负减轻的重要手段,具有创新效应。周辉(2012)指出减税政策降低了企业的税负,进而促进了企业的科技创新和研发投入;谭光荣和黄慧(2010)发现新企业所得税法对高新技术企业存在激励效应,企业所得税负担的下降有效促进了企业的技术创新;张凯等(2017)则是考察了“营改增”对企业税负与科技创新的影响,发现增值税负担的降低显著提高了东部企业的创新投入;袁建国等(2016)、郭明杰和费堃桀(2018)从企业性质的角度进一步发现,相比于国企,税收优惠对民企的创新激励作用更加明显。

2.对企业固定资产投资的影响

企业的投资决策取决于流动资金,庞凤喜和王薇(2017)就指出税费负担影响着企业的现金流和正常经营,而企业税费负担的下降能够有效促进企业进行各类投资活动。大多数研究表明,企业税负的降低,能够使企业有更多的资金流向固定资产投资领域,田彬彬等(2017)就发现企业税负降低后,企业的首要选择就是增加固定资产投资。聂辉华等(2009)在研究了2004年东北地区实行的增值税转型政策后,发现增值税转型显著促进了企业对固定资产的投资;刘怡等(2017)重新研究了增值税转型的投资激励作用,并考虑了同期实施的所得税加速折旧政策,结果发现实际上是后者对企业固定资产投资产生了显著的积极作用,增值税转型反而是削弱了这一促进效果。而“营改增”对企业的投资行为起到了积极作用,李春瑜(2016)研究发现“营改增”在降低企业税负水平后,的确提高了企业对固定资产投资的积极性。还有学者考察了新企业所得税法对固定资产投资的影响,宋雷娟和储敏伟(2010)发现所得税税率的降低对民营企业的固定资产投资有明显的促进作用,而对国企则并不明显。

3.对企业生产活动的影响

企业的生产活动同样受到税费负担的约束,主要表现在企业的生产效率、产业分工等方面。Evans和Leighton(1989)提出减税政策的经济集聚效应能够提升企业的生产效率;Kleven和Waseem(2013)指出税率下降会降低企业生产中的受扭曲程度,从而提高生产效率。这些观点的内在逻辑均可以从企业税负的角度进一步解释,在我国减税降费政策实施的背景下,企业税费负担得到有效减轻,进而对提升企业生产效率、优化产业分工都产生了积极影响。王业斌和许雪芳(2019)通过对小微企业的调查发现,沉重的税费负担会降低其劳动生产率,而减税降费则有效促进了企业的生产。李建军等(2019)、何辉等(2019)分别从企业的产能和产值的角度去考量企业税负对其生产的影响,发现税负的提高会降低企业的产能利用率,并对制造业企业产值产生抑制效果。而在产业分工的研究上,增值税负担的影响最为显著,范子英和彭飞(2017)从产业互联的角度研究了“营改增”的分工效应,发现对于服务业企业,可以通过抵扣中间投入品的进项税额来降低税负,有效推动跨地区的产业分工与协作。

四、总结和展望

综合以上文献,可以得到以下结论:

(1)目前对企业税负的测算还没有统一的方法,根据研究目的的不同,现有的三种测算口径皆有其合理性。但本文更认同李琼(2020)提出的企业税费负担测算体系,综合考虑企业的各项税收和费收支出,能够对企业实际的税费负担情况有一个全面的了解。

(2)现有研究大多是对上市企业或国有企业的税负水平展开了研究,忽略了我国广大的中小民营企业,一定程度上限制了研究的普适性。未来的研究应从中小民营企业的税负水平及其影响出发,进而增加研究的广度和深度。

(3)研究表明,减税政策对企业税负有减轻作用,企业税负又与企业异质性紧密相关,通过国家宏观调控的手段,从企业的规模、性质、所处行业和地区等特征出发,制定出精准复合的减税政策,能够更好地发挥其减负作用,将政策红利公平地落实到企业,有效推动我国企业减税降费、健康发展。

参考文献:

[1]Siegfried J. The Relationship between Economic Structure and the Effect of Political Influence: Empirical Evidence from the Federal Corporation Income Tax Program[D].dissertation,University of Wilconsin,1972.

[2]Porcano T. Corporate Tax Rates: Progressive, Proportional, or Regressive[J].Journal of the American Taxation Association,1986(7):17—31.

[3]吴联生.国有股权、税收优惠与公司税负[J].经济研究,2009,44(10):109-120.

[4]吴祖光,万迪昉.企业税收负担计量和影响因素研究述评[J].经济评论,2012(6):149-156.

[5]Wilkie P. Corporate Average Effective Tax Rates and Inferences About Relative Tax Preference[J].The Journal of the American Taxation Association,1988(10):54-73.

[6]李炜光,臧建文.中国企业税负高低之谜:寻找合理的企业税负衡量标准[J].南方经济,2017(2):1-23.

[7]李琼.中国企业税费负担:规模测算及结构分析[J].学习与探索,2020(5):1-7.

[8]Zimmerman J. Taxes and Firm Size[J].Journal of Accounting and Economics,1983(5):119-149.

[9]C Derashid, H Zhang. Effective Tax Rates and the “Industrial Policy” Hypothesis: Evidence from Malaysia. In Journal of International Accounting, Auditing and Taxation. 2003(1):45-62.

[10]鲍树琛.产权性质、所得税税负与企业价值[J].首都经济贸易大学学报,2018,20(3):78-86.

[11]钱晟,李筱强.对我国上市公司2001-2002年企业所得税负担的实证研究[J].税务研究,2003(9):30-36.

[12]汪德华,李琼.宏观税负与企业税负地区间差异之比较——基于工业企业数据计量分解的分析[J].财贸经济,2015(3):17-29.

[13]O'Donoghue T, M Rabin. Studying Optimal Paternalism, Illustrated by a Model of Sin Taxes[J]. American Economic Review,2003,93(2):186-191.

[14]周辉.税收优惠对技术创新的政策效应分析——基于我国上市公司的实证研究[J].改革与战略,2012,28(8):67-70.

[15]谭光荣,黄慧.新企业所得税法的税收激励效应——基于我国上市高新技术企业的实证分析[J].财政研究,2010(4):24-27.

[16]张凯,林小玲,傅卓荣.增值税减免、企业税负与创新投入——基于2013-2015年调查数据的分析[J].商业研究,2017(11):33-39.

[17]袁建国,范文林,程晨.税收优惠与企业技术创新——基于中国上市公司的实证研究[J].税务研究,2016(10):28-33.

[18]庞凤喜,王薇.税费负担、企业成本与逐利资本的投资选择[J].中国财政,2017(16):50-52.

[19]聂辉华,方明月,李涛.增值税转型对企业行为和绩效的影响——以东北地区为例[J].管理世界,2009(5):17-24+35.

[20]刘怡,侯思捷,耿纯.增值税还是企业所得税促进了固定资产投资——基于东北三省税收政策的研究[J].财贸经济,2017,38(6):5-16+114.

[21]李春瑜.“营改增”对企业行为影响的实证分析[J].地方财政研究,2016(1):66-71.

[22]宋雷娟,储敏伟.税率降低与企业固定资产投资的DID实证分析——来自上市公司的经验证据[J].财经理论与实践,2010,31(3):97-102.

[23]Evans D S, L S Leighton. Some empirical aspects of entrepreneurship[J].The American Economic Review,1989,79(3):519-535.

[24]Kleven H J, M Waseem. Using notches to uncover optimization frictions and structural elasticities:Theory and evidence from Pakistan[J].The Quarterly Journal of Economics,2013,128(2):669-723.

[25]王业斌,许雪芳.减税降费与经济高质量发展——来自小微企业的微观证据[J].税务研究,2019(12):16-21.

[26]李建军,刘元生,王冰洁.税收负担与企业产能过剩——基于世界银行调查数据的经验证据[J].财政研究,2019(1):103-115+129.

[27]何輝,王杰杰,李威.我国制造业企业税负对企业产值的影响——基于A股上市公司面板数据的实证分析[J].税务研究,2019(5):97-104.

[28]范子英,彭飞.“营改增”的减税效应和分工效应:基于产业互联的视角[J].经济研究,2017,52(2):82-95.

作者简介:杨伊涛(1998- ),男,浙江嘉兴人,浙江工业大学,金融学专业,本科生