普惠金融发展与居民消费水平的区域影响研究

摘 要:本文在普惠金融发展的背景下,研究了普惠金融的发展对我国不同区域居民消费水平的影响。首先,本文以2013年-2018年的省际面板数据为研究样本,从可获得性、使用深度、互联网金融三个方面的11个指标出发,利用因子分析法构建了普惠金融指数,分东中西部进行区域性分析,并将银行零售业务作为调节变量探索其与普惠金融对消费的作用。其次,根据以上分析,得到结果:从全国层面来看普惠金融发展指数能够促进居民消费能力的提高;从区域看东中部地区普惠金融的使用深度对居民消费的促进作用更加显著,而可获得性对西部地区居民消费影响更为显著;银行零售业务对二者关系具有正向调节作用。最后,根据结论提出相关建议。

关键词:普惠金融;居民消费;区域影响

一、引言

促进经济增长的三驾马车之一——消费,在我国的经济发展中起着至关重要的作用。但是我国居民的消费动力不足,使得经济发展大多依赖于投资和出口的拉动,不利于我国经济的发展转型升级以及高质量的发展。所以扩大消费需求、加快经济增长向消费驱动转型、优化经济结构已经成为新时代促进经济增长的主要动力。

普惠金融是指“立足机会平等要求和商业可持续原则,以可负担的成本为有金融服务需求的社会各阶层和群体提供适当、有效的金融服务”。2016年《推进普惠金融发展规划(2016-2020年)》出台,普惠金融越来越受到重视。如何发挥普惠金融对居民消费的促进作用,从而带动中国经济实现消费驱动转型,是新发展格局下亟待解决的问题。本文从普惠金融发展规模入手,来研究其对不同区域的居民消费水平的影响,具有重要的理论和实际意义。

二、文献综述

我国有些学者从城市和农村两个不同的区域分别对普惠金融和消费进行研究。夏仕龙(2016)发现普惠金融对居民消费有正向作用,并且对城镇居民消费和边际消费倾向的刺激作用大于农村居民。易行健等(2018)研究表明数字普惠金融发展显著提升农村地区的居民消费水平。董云飞等(2019)利用动态面板模型,发现普惠金融提高了农村居民服务性消费的比例,促进了农村居民的消费升级。蔡平等(2020)建立基于GMM的动态面板模型,发现普惠金融对人均消费支出有显著影响,且城乡人均消费存在异质性。还有学者从家庭消费水平的角度来研究。张栋浩等(2020)发现普惠金融对低收入家庭的消费水平影响最大,而对高收入家庭的影响最小。易行健等(2018)研究表明数字普惠金融发展对中低收入阶层居民消费有显著提升。

但是现有的研究多趋向于数字普惠金融的研究,并且侧重于城镇、农村以及微观方面的研究。关于普惠金融对居民消费水平影响的区域性研究较少。本文选取中国31个省、市、区2013年-2018年的相关面板数据,从可获得性、使用深度、互联网金融三个方面的11个指标出发,利用因子分析法构建普惠金融指数,探究东中西部普惠金融是否存在差异并针对区域进行分析,为普惠金融更好更快发展提供相关建议。

三、指标选择、指数计算及理论假设

1.指标的选择

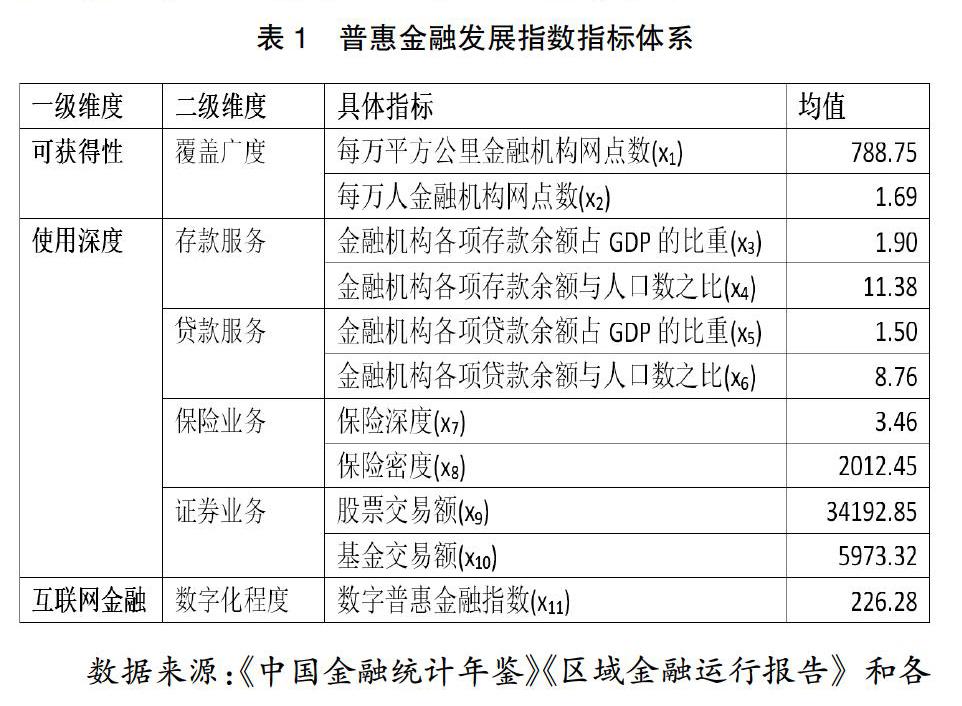

根据现有的普惠金融指标体系,充分考虑数据的可靠性和可获得性,并结合当前社会发展的实际情况,选择了可获得性、使用深度和互联网金融三个维度。具体指标如表1所示。

2.普惠金融发展指数的计算

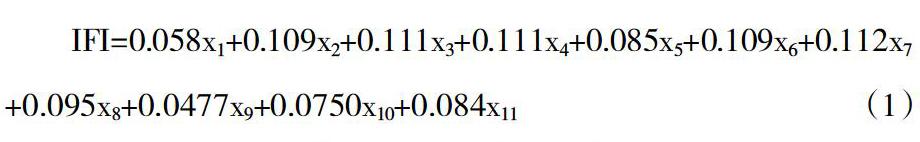

对中国大陆31个省(市、自治区)2013年-2018年间的普惠金融发展指数采用因子分析法进行计算,过程如下:

首先,对普惠金融发展具体指标进行KMO检验,KMO值为0.630,适合使用因子分析法。其次,考虑到数据的性质不同,对各指标进行了标准化处理。最后,对指标进行主成分分析,提取了四个主成分,累计方差解释率达到85.775%。将各个主成分的负载乘以主成分的加权平均值,得出普惠金融发展指数(IFI)的数值,结果如下:

根据国家统计局标准将我国划分成东、中、西部,经计算,区域普惠金融发展指数如表2所示。

由表2可以看出:全国总体普惠金融发展指数在上升,这说明我国的普惠金融在不断发展和深入;从2013年-2018年的总体均值可以看出东部地区发展领先于中西部地区,这可能是因为东部地区发展较快,普惠金融也更发达;西部地区发展加快,这可能与西部地区金融发展指数水平基数较低、西部大开发和国家各种对西部的政策支持相关。

3.普惠金融使用深度指标的计算

与上文中普惠金融发展指数计算相似,通过因子分析法得出普惠金融使用深度指数(IFID)的数值,结果如下:

结果如表3所示。

4.理论假设

普惠金融通过便利交易和提供贷款等为居民提供流动性支持,流动性约束降低,居民的消费需求增加,从而促进了消费水平的提高。东部地区经济发展速度较快,在便利交易和降低贷款成本等方面更加便捷,所以普惠金融对东部地区的促进作用较为明显,因此提出以下假设。

H1:普惠金融可以促进居民消费水平的提高,对东部地区的促进作用较为明显。

根据心理账户理论,相比于现金支付,非现金支付能夠降低心理损失,从而更快完成支付,这会激发居民的消费欲望。对于东中部地区居民来说,由于金融机构的数量充足,非现金支付发展迅速,普惠金融的相关业务更容易开展,增加使用深度更能促进东中部地区的居民消费。对于经济发展落后、地理位置偏僻的西部地区来说,通过扩大金融体系的覆盖范围,拓展普惠金融的服务范围,降低普惠金融的服务成本更能有效缓解金融排斥和流动性约束,因此提出假设。

H2:普惠金融使用深度在东中部地区的促进作用更加明显,而可获得性在西部地区促进作用更明显。

普惠金融促进银行向轻资产方向转型,扩大了资金的流动性,使得银行流动性获得提升。更多的居民愿意贷款进行提前消费,拉动了居民消费,这又反过来促进了银行零售业务的发展,而银行零售业务的发展会鼓励银行创新更多普惠金融的产品,从而又促进居民消费,循环往复,居民的消费水平会得到更快提升,因此提出假设。

H3:银行的零售业务对普惠金融与居民消费水平之间的关系有着正向调节作用。

四、模型构建与变量选取

1.模型设定

为了研究普惠金融发展指数对居民消費水平的总效应,本文建立相关模型进行检验,检验方程如下:

其中,i、t分别代表省份和年份,α0、α1、α2为待估系数,ξi,t为随机扰动项。Lnconi,t为被解释变量居民人均消费支出的对数,IFIi,t为核心解释变量,controli,t为一系列控制变量,若α1>0,则普惠金融对提高居民消费水平有促进作用。

为了解普惠金融体系中可获得性和使用深度两方面对不同地区的居民消费有着怎样的促进作用,设定模型为:

其中x1、x2、IFID为解释变量,controli,t为一系列控制变量,若α1>0、α2>0,则说明在该地区普惠金融可获得性对居民消费有着更好的促进作用;α3>0,则说明该地区普惠金融的使用深度对居民消费有着更好的促进作用。

为了验证普惠金融是否促进银行零售业务发展,在公式(3)的基础上加入了银行零售业务(个人存款余额为代表)与普惠金融发展指数IFI的交互项IFI*retaili,t,检验方程如下:

若α1>0且α3>0,则普惠金融和银行零售业务会相互促进,共同发展,最终使居民消费水平更快提高。

2.变量的选择

(1)被解释变量:本文选择居民人均消费支出的对数来衡量居民消费水平。

(2)解释变量:

①运用因子分析法得出的普惠金融发展指数IFI。

②可获得性和使用深度。以可获得性的两个变量和使用深度指数IFID来探究普惠金融哪些层面更能促进各区域的居民消费。

③个人存款余额。以个人存款余额来代表银行零售业务的发展,探究银行零售业务与普惠金融如何促进居民消费。

(3)控制变量:少儿抚养比、老年抚养比和城镇化率。

变量的描述性统计结果如表4所示。

五、实证结果及分析

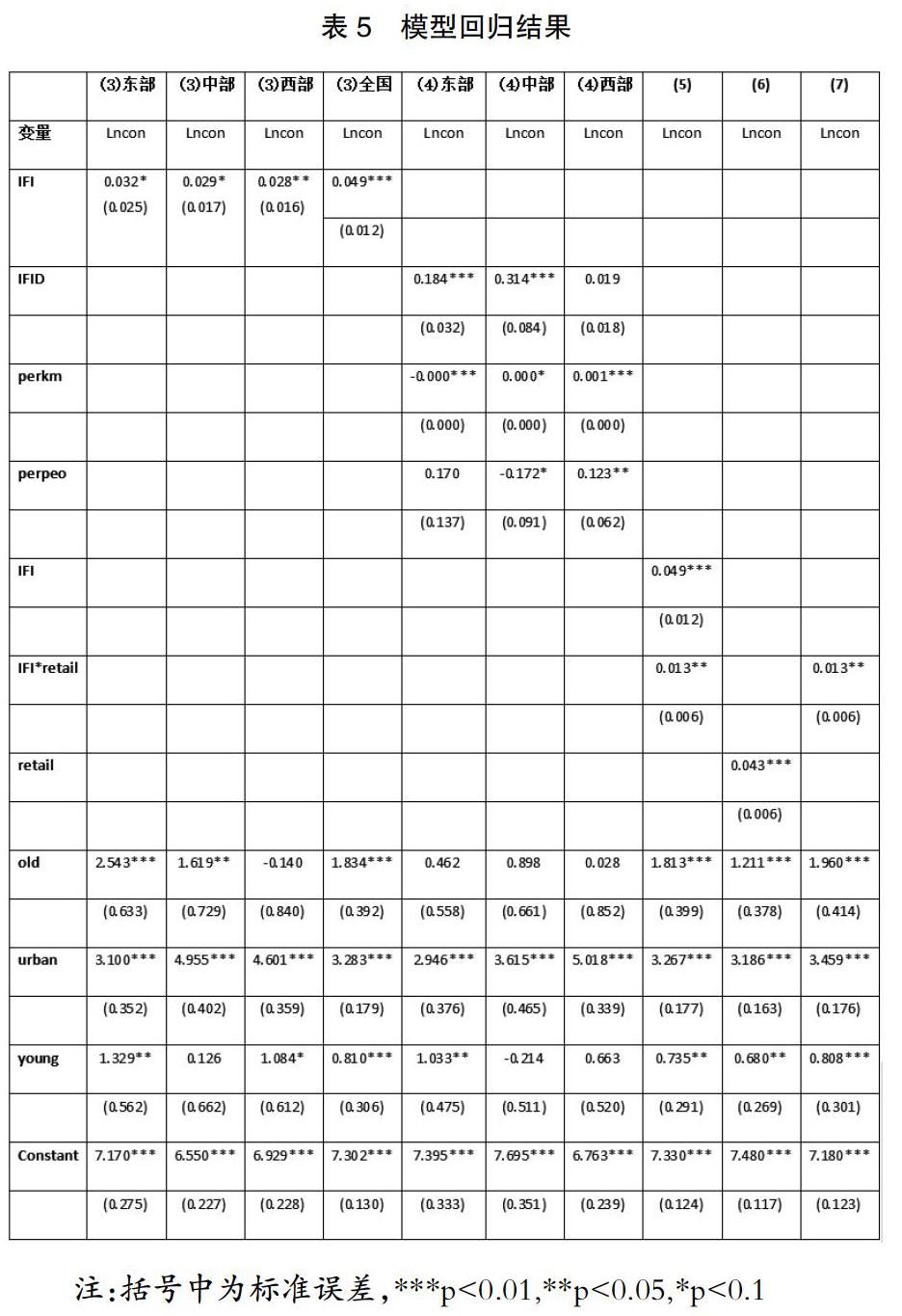

1.总效应面板回归分析结果

根据方程(3)得出的结论如表5所示,从全国整体来看,普惠金融发展指数在1%的水平下对居民消费水平有显著促进作用。普惠金融发展指数每提高1%,居民人均消费支出提高4.9%。说明普惠金融发展会促进居民人均消费支出的增加。

分区域来看,普惠金融发展指数每提高1%,在10%、10%和5%显著性水平下,东、中、西部居民人均消费支出分别提高3.2%、2.9%、2.8%。这可能是因为东部地区普惠金融发展较快,在便利交易和降低贷款成本等方面更加便捷,更好地缓解流动性约束,促进了居民消费水平提高;而西部地区由于地理位置较为偏僻,普惠金融发展相对滞后,资金流动性不强,居民交易不够方便快捷,也不易获得储蓄、贷款等基本金融服务,故对西部居民消费的促进作用较低。

2.相关影响因素的面板回归结果

从表5中(4)可以看出在东中部地区,相比较于可获得性,普惠金融使用深度对居民人均消费支出具有显著的正向影响。使用深度每提高1%,东部地区和中部地区居民人均消费支出分别提高18.4%和31.4%。这是因为东中部地区金融机构的数量充足,居民进行金融业务更便利,资金流动性增加,流动性约束得到缓解,并且移动支付平滑机制会促进居民进行贷款等消费活动。

而在西部地区,普惠金融的可获得性有着更显著的影响,每万平方公里金融机构网点数每提高1%,西部地区人均消费支出提高0.1%,每万人金融机构网点数提高1%,人均消费支出提高12.3%。这可能是因为西部地区地广人稀、交通不便,金融网点普及性比较低,率先提高网点覆盖率,扩大普惠金融的覆盖范围更能促进该地区居民消费水平的提升。

3.银行零售业务的调节效应结果

从(5)、(6)、(7)可以看出,银行零售业务每提升1%,居民人均消费支出提高4.3%。银行零售业务与普惠金融发展指数的交互项在5%的水平下显著,且标准误差接近于0,对居民消费支出影响更加显著,解释性更强。交互项每提升1%,居民人均消费支出提升1.3%,说明普惠金融扩大了银行资金的流动性,使得银行流动性获得提升,更多居民愿意进行存贷款业务,银行零售业务也因此得到发展,而银行零售业务的发展会促使银行对普惠金融的产品进行进一步创新,从而又促进居民消费,居民的消费水平会得到快速提升。

六、研究结论及建议

1.研究结论

本文基于2013年-2018年我国31个省、市、区的面板数据,计算出了普惠金融发展指数,并进行了相关的研究与分析。由实证分析结果得出主要结论:近年来我国普惠金融发展迅速,普惠金融对全国各地区居民消费支出均有显著的促进作用,其中对东部地区的促进作用最大。在东中部地区,普惠金融的使用深度对该地区的居民消费水平有着显著的正向影响。而在西部地区,可获得性更能促进居民消费水平的提高。银行零售业务在普惠金融对居民消费水平的影响中有着正向调节作用。

2.对策建议

(1)加快普惠金融的基础设施建设。在中西部偏僻地区,基础设施建设还有待加强。建立完善的基础设施才能提高普惠金融的覆盖广度,加快形成“全覆盖、低成本、可持续”的普惠金融体系。其次借助信息技术的发展,降低相关服务的成本从而扩大金融服务的深度和广度,为偏远地区群体提供高质量、低价格的金融服务。

(2)对普惠金融分地区进行针对性发展。在东中部地区加快普惠金融使用深度的发展,通过存款、贷款、保险、信贷等普惠金融业务的开展,增加资金流动性,从而缓解流动性约束,刺激居民消费;在西部地区扩大普惠金融的覆盖范围,降低服务成本,形成更好的普惠金融体系,进而促进消费经济转型升级。

(3)鼓励普惠金融产品创新,形成多元化格局。加快银行以及各部门普惠金融产品和服务质量的提升,努力将传统金融体系与数字化、信息化技术相结合,加快普惠金融产品创新化、高效化、多元化,满足居民更多的消费需求。

参考文献:

[1]付莎,王军.中国普惠金融发展对经济增长的影响——基于省际面板数据的实证研究[J].云南财经大学学报,2018,34(03):56-65.

[2]肖远飞,张柯扬.数字普惠金融对城乡居民消费水平的影响——基于省级面板数据[J].武汉金融,2020(11):61-68.

[3]蒋竹媛.数字普惠金融对居民消费的影响——来自省级面板数据的实证[J].商业经济研究,2020(10):56-59.

[4]易行健,周利.数字普惠金融发展是否显著影响了居民消费——来自中国家庭的微观证据[J].金融研究,2018(11):47-67.

[5]夏仕龙.普惠金融究竟如何影响居民生活?——來自我国省际层面的经验证据[J].金融监管研究,2020(01):16-29.

[6]张栋浩,王栋,杜在超.金融普惠、收入阶层与中国家庭消费[J].财经科学,2020(06):1-15.

[7]蔡平,王文浩.基于中国经验的普惠金融促进居民消费增加分析[J].山东师范大学学报(自然科学版),2020,35(04):440-448.

[8]南永清,宋明月,肖浩然.数字普惠金融与城镇居民消费潜力释放[J].当代经济研究,2020(05):102-112.

[9]李苍舒.普惠金融在中国的实践及前景[J].金融评论,2015,7(06):109-122+126.

[10]焦瑾璞,黄亭亭,汪天都,张韶华,王瑱.中国普惠金融发展进程及实证研究[J].上海金融,2015(04):12-22.

[11]唐世辉.数字普惠金融影响居民消费的测度分析[J].商业经济研究,2020(21):57-60.

[12]王刚贞,刘婷婷.数字普惠金融对农村居民消费的异质性影响研究[J].山西农业大学学报(社会科学版),2020,19(05):74-83.

[13]王洁.商业银行零售业务发展策略的探索——基于普惠金融的研究视角[J].现代营销(经营版),2020(05):204-205.

作者简介:李运涵(2000.09- ),女,汉族,河南新乡人,河南大学经济学院,本科在读,研究方向:金融学