1年期LPR下调5基点为3.8%

中信证券:1年期LPR报价比上月下调5BP,我们认为主要是因为目前经济面临需求收缩、供给冲击、预期转弱三重压力,且两次降准为金融机构降低270亿元负债成本。本次LPR的调降没有伴随政策利率的调整,主要目的在于促进实体经济的信贷投放,对于银行间市场的狭义流动性是中性偏空的影响。预计明年一季度可能有货币政策进一步宽松的窗口期,政策支持下社融增速有望继续企稳回升,对经济的表现不应过分悲观。

中信建投:1年期利率下行的技术动力来自前期两次降准对成本的影响,政策动力来自提前发力稳增长、支持实体经济特别是依靠短端融资的中小微企业降低成本,外部动力来自于全球紧缩导致我国货币宽松的窗口期缩短。而5年期利率调整的阻力主要来自于房住不炒和正常的货币政策空间。根据我们观察,由于前期两次降准操作,市场普遍已预期到1年期LPR报价利率下调5BP,因此对短期市场利率的影响料将比较有限。短期看,如有市场波动,央行短期将通过OMO、MLF的精准投放对冲货币市场短端的波动,提供稳定的货币环境。中期看,明年上半年是联储加息前、通胀压力小、经济下行压力大、信用风险触发的叠加期,降息具有合适的契机,如出现较为极端的风险事件,更提高央行降政策利率的动力。最后,1年期利率调降也为宽信用提供了更为有利的金融条件,明年宽信用的5支箭料将射向新老基建、先进制造业、碳减排、科技创新和优质房地产公司(及按揭贷款)。

华泰证券:1年期LPR报价微降反映年内两次降准以及存款定价机制改革的累积效应,符合市场预期。然而,5年期以上LPR报价保持不变、低于市场预期,显示地产相关的政策信号仍不太明确。此次1年期LPR报价微降的信号意义大于实质,尤其是对地产风险处置方面仍有待更为明确的稳增长信号。往前看,判断总量层面政策宽松是否有效执行,仍需追踪货币、社融以及财政月度赤字的环比变化。我们维持对经济回稳时点的判断,即随着稳增长政策生效,GDP环比增速有望于明年1季度见底、同比增速则有望于2季度回升。11月经濟数据显示,短期经济下行压力惯性可能继续超预期,我们预计12月至2月间可能是政策进一步“加力”、而基本面“磨底”的痛苦博弈期。除了总量层面的政策宽松之外,地产相关政策可能需要进一步调整,尤其是在融资端、地方政府和金融机构的协调层面。同时,地方债项目发行需要加速,且项目准入门槛也需调低,尤其是在亟须发力的双碳领域。此外,在消费超预期走弱下,保消费的政策或将较快出台。

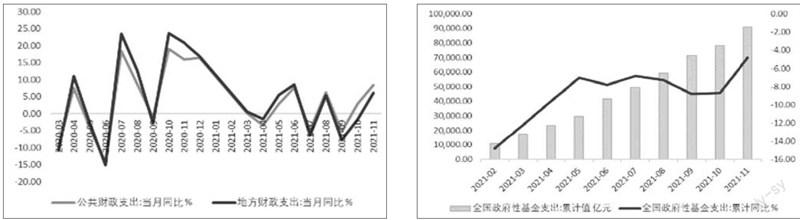

图说

11月公共财政收入同比增速为-11.23%,11月公共财政支出同比增长8.45%,当月财政收入同比增速仍为负,但企业所得税、个人所得税温和增长;消费税增速亮眼。财政支出力度增强,年末多数支出科目维持正增长;当月债务付息、社保就业等环节支出同比维持较高增速。政府基金性收支进度均有加快。

——摘自中银证券宏观经济研究报告