中小融资企业视角下的质押融资成本控制分析模型构建研究

王阳军 唐艳红

摘 要:质押融资作为供应链金融的一种常见模式,已经成为广大中小企业重要的融资渠道,文章从中小融资企业视角尝试构建了质押融资成本控制模型,帮助中小企业在开展质押融资过程中选择合适的企业物流和资金流运作策略,降低融资成本,实现企业效益最大化。

关键词:中小融资企业;质押融资;成本控制

中图分类号:F275.6 文献标识码:A

Absrtact: Pledge financing, as a common mode of supply chain finance, has become an important financing channel for small and medium-sized enterprises. This paper tries to construct the cost control model of pledge financing from the perspective of small and medium-sized financing enterprises. To help small and medium-sized enterprises to choose appropriate logistics and capital flow operation strategies in the process of pledge financing, reduce financing costs and maximize enterprise benefits.

Key words: small and medium-sized financing enterprises; pledge financing; cost control

0 引 言

20世纪80~90年代以来,随着物流业和金融业的融合并进一步升级发展为供应链金融,其已成为广大中小企业融资的重要方式,其常见的运作模式有统一授信、应收账款质押融资、保兑仓、存货质押融资、仓单质押等业务模式,质押融资作为供应链金融的一个重要业务模式在金融机构和第三方物流企业中开展非常广泛。

目前关于供应链金融的研究大多局限在银行等金融机构和物流企业视角,如银行质押率的设定、供应链金融服务模式创新和运作风险评价等,而站在中小融资企业视角进行分析的相关文献较少。Buzacott J A, Zhang R Q在其文章《Inventory Management with Asset—based Financing》[1]中将资产融资和企业库存策略结合起来,尝试构建融资与库存控制模型,通过企业物流和资金流合理的整合运作情形,使企业的效益最大化。江玮璠等在文章《多批次存货质押融资下的库存管理》[2]中通过构建的存货质押库存模型确定最佳的存货质押次数来帮助融资企业在运作周期内获取最大期望利润。王勇等在文章《存货质押业务下最优质押比研究》[3]中从企业存货质押的角度,通过模型分析计算出企业质押货物的最优决策,并进行了实证分析。李丽君等在文章《存货质押委托监管模式下基于双边道德风险的收益分配模型研究》[4]中在委托监管模式下构建了基于双边道德风险的银行和物流企业之间的收益分配模型,通过该收益分配模型动态调整双方所获收益来规避合作中可能出现的道德风险。张一珏在其文章《基于存货质押融资模式下的银行最优质押率决策研究》[5]中探讨了存货质押融资模式下,各参与方在均衡博弈决策情况下银行所设定的最佳质押率。Cossin等在文章《A structural analysis of credit risk with risky collateral: A methodology for haircut determination》[6]对质押物的折扣率进行了确定并结合存货质押融资模式的内涵、流程和风险等方面,提出了外生给定违约率情况下的质押物折扣率模型。

本文以供应链金融质押业务模式为背景从中小融资企业视角,尝试构建质押融资成本控制分析模型,分析中小融资企业通过合理的质押融资成本控制策略(诸如融资额、融资期限、质押量、质押周期、还款额和还款时点等)使企业整体效益最大化。

1 质押融资含義及影响因素分析

1.1 质押融资含义

质押融资根据其质押物不同可分为存货质押融资、仓单质押融资和应收账款质押融资。存货质押融资即中小企业将其生产或采购的原材料、半成品或成品做为质押物,向金融机构出质,同时将质物转交给金融机构指定的监管企业(一般为物流企业)进行监管,金融机构根据货物价值的一定比例向中小企业发放贷款的业务活动[7]。仓单质押是中小企业将原材料、半成品或成品等实物直接存放至物流企业仓库,由物流企业开出金融仓单,然后中小企业以该仓单作为质押物通过背书转让给银行完成出质,其实质也是存货质押,只是形式不同。应收账款质押融资是指中小企业以应收账款票据如承兑汇票等作为质押物向银行出质,进行贴现,完成融资。

1.2 质押融资的影响因素分析

质押融资的影响因素主要有中小企业提供的质押物的价值、金融机构设定的质押率、融资企业的付款和回款周期等因素。

1.2.1 融资企业提供的质押物价值

存货质押融资模式中金融机构向企业提供贷款的数量主要依据货物的价值即质押物价格*质押物数量,质押物价格的确定可以参考当前或过去一段时间内质物的市场价格,所以在质押融资模式中,中小企业提供的质物的价值的多少直接决定了金融机构向其提供贷款的数量的多少。

1.2.2 质押率的设定

质押融资模式中,融资额度为质押率乘以质押物的价值。质押率一般由银行等金融机构根据质押物的市场需求、价格等因素来确定,一般来说质押物的市场需求稳定,接受度广,价格变化幅度小,金融机构针对质押物所设定的质押率就较高,企业的融资额度就高,反之较低[8]。

1.2.3 中小融资企业的付款和回款周期

中小融资企业的付款和回款周期是指中小企业向其上游供应商付款的周期和其下游客户向其付款的周期,一般分为以下几种情形:(1)向上游企业的付款周期早于下游企业向其付款的周期,此情形下企业就会产生资金缺口,会有融资需求。(2)向上游企業的付款周期等于或晚于下游企业向其付款的周期,此两种情形下一般不会有融资需求。总体来说中小企业在供应链中的话语权较弱,所以往往情形(1)比较常见,所以也就有了资金需求。付款周期和回款周期的长短影响了企业的资金流,同时也影响了融资企业的融资数量和融资周期。

2 质押融资成本控制分析模型构建

2.1 中小融资企业质押融资需求机理分析

中小企业因购入存货而产生应付账款,而后因卖出存货而产生应收账款,然而因中小企业在供应链中的影响力和话语权较弱,使得其向上游供应商付款的时间点比其下游客户向其付款的时间点要来的早,导致企业在支付现金之后,有一段时间现金无法回流,产生现金缺乏的困境,而存货质押或仓单质押和应收账款质押融资能有效的解决中小企业对于短期融资的需求,如图1所示:

2.2 质押融资成本控制分析模型构建

站在中小融资企业视角,结合银行设定的质押率、银行贷款利率等条件,构建质押融资成本控制分析模型。

2.2.1 质押融资效益分析模型假设

(1)中小融资企业用于质押的质押物为单种商品;

(2)每一期的商品的市场需求量已知;

(3)商品采购前置时间为零,下达订单后,商品即时送达;

(4)融资企业的贷款在最后一期全部还清;

(5)当期质押当期即可获得贷款;

(6)企业的单位存货成本与在监管企业的单位存货成本相同。

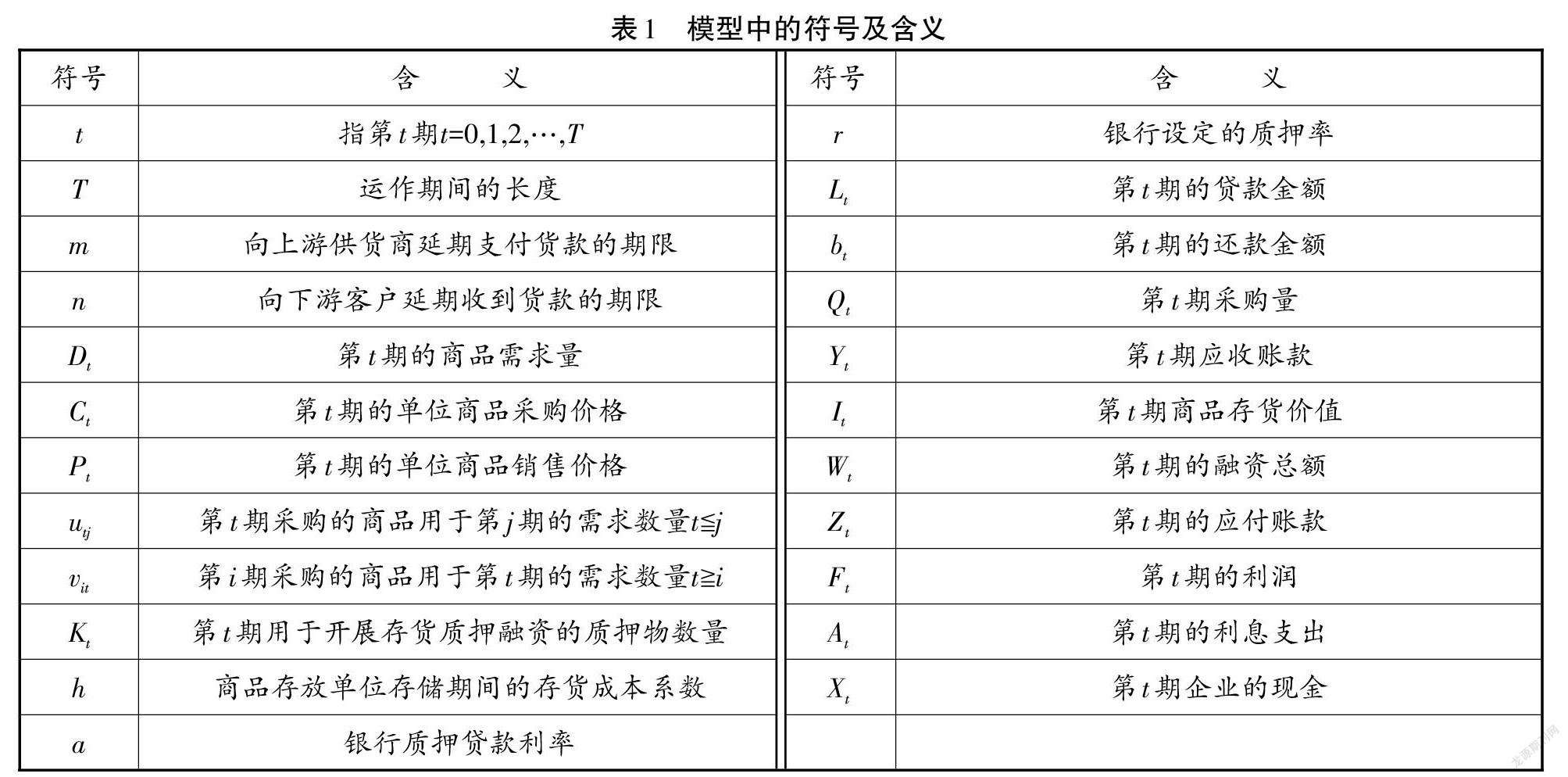

2.2.2 质押融资效益分析模型相关参数描述

表1中定义了质押融资效益分析模型中相关参数及其含义。

2.2.3 质押融资成本控制分析模型构建

目标式:

MaxF (1)

限制式:

Q=u (2)

D=v (3)

I=I+c×u-cv (4)

W=L-b (5)

L=b (6)

A=a×W (7)

(8)

(9)

(10)

F=F+p×D-A-c×v-t-ih×c×v (11)

X+Y+I=W+Z+F (12)

L=k×p×r (13)

2.2.4 模型說明

目标式(1)表示中小融资企业运作成本最低,即T周期内效益最大。

限制式(2)为采购量限制式,第t期所购进的商品数量等于用于第t期和以后各期t+1,t+2,…,T市场需求总和。如t=3表示在第3期的商品采购量为Q,则Q=u+u+…+u+u。

限制式(3)为需求量限制式,第t期市场商品需求数量由t期以及以前各期1,2,…,t所采购的用于满足第t期的市场需求的数量之和。如t=3即D表示第3期商品市场需求量,则D=v+v+v。

限制式(4)为商品存货价值限制式,第t期中小企业商品存货的价值为第t其采购的商品的价值和t-1期的企业存货价值之和减去第t期市场需求商品的价值。如第3期中小企业商品存货价值应为第三期所采购商品价值加上第二期中小企业存货的价值减去第三期市场所需求商品的价值:I=I+c×u-cv+cv+cv。

限制式(5)为截止到第t期中小企业融资额与还款金额限制式,中小企业第t期融资总额为t以前各期所借金额之和与t以前各期所偿还金额之差W=L-b;W=L-b+L-b+L-b。

限制式(6)为运作期内借款金额与还款金额限制式,其含义为企业所融得款项额度与企业偿还款项额度相等,即企业在运作期内偿还全部借款。

限制式(7)为企业利息支出限制式,第t期的企业利息支出为t-1期净融资额与银行的存货质押贷款利率的乘积。

限制式(8)为企业现金流限制式,共分三种情况分别为中小企业的下游客户向其支付货款的期限n大于、等于或小于中小企业向上游供应商支付货款的期限m。如果中小企业的下游客户向其支付货款的期限n?芨m中小企业向上游供应商支付货款的期限,则中小企业现金流一般为正,此时没有融资需求,当中小企业的下游客户向其支付货款的期限n>m中小企业向上游供应商支付货款的期限时,中小企业就会产生资金缺口,就会有融资需求,所以模型结合实际研究n>m的情形即下游客户向其支付货款的周期大于中小企业向上游供应商支付货款的周期。

(1)当t=1,2,…,m时,此时t期的现金应该等于t-1期的现金加上t期所融入资金减去t期的还款金额和相应的利息支出,同时还要扣除t期的存货成本。其中存货成本的计算公式为存储期间t-i乘以存货成本系数h乘以存货采购价格c乘以在第i期采购用于第t期的数量v。如式2×h×c×v其所表示含义应为第三期所采购的用于第五期的数量乘以第三期的采购价格乘以对应的存储期限两期乘以单位存储期间的存货成本系数。

(2)当t=m+1,…,n时,在(1)中还需减去向供应商延迟m期向中小企业支付的货款。如c×u=c×u表示在第五期支付的第三期的采购款项。

(3)当t=n+1,…,T时,在(2)中还需加上中小企业向下游客户延迟n期所收取的货款。如p×v=p×v表示在第六期收取的第二期的销售款项。

限制式(9)为应收账款限制式,分两种情形,当t?芨n时,因未到还款期限,下游客户不需向中小企业支付货款,此期间内中小企业所产生的应收账款应为每期销售额之和,如式Y=Y+PV+PV+PV表示第三期的应收账款为第二期应收账款与第三期销售额之和;当t>n时,因超过下游客户的还款期限n,所以下游客户开始向中小企业支付第t-n期的货款,此时中小企业的应收账款减少已经向其下游客户所收取的t-n期的销售款。

限制式(10)为应付账款限制式,分两种情形,当t?芨m时,因未到支付期限,中小企业不需向上游供应商支付货款,此期间内企业的应付账款为每期商品采购额之和,如式Z=Z+Cu+Cu+Cu+…+Cu表示第三期的应付账款为第二期的应付账款与第三期的采购额之和;当t>m时,因达到中小企业的支付货款期限m,所以中小企业向上游供应商支付第t-m期的采购款,而此时中小企业应付账款则相应的减少了已支付的第t-m期的采购款。

限制式(11)为企业利润计算公式,中小企业在t期的利润应为t-1期的利润加上其在第t期的销售收入减去第t期的融资利息支出,减去各期用于第t期销量的采购成本和存货成本。

限制式(12)为会计恒等式,资产等于负债与所有者权益之和。

限制式(13)为融资额度限制式,中小企业在t期的融资额度应为第t期的中小企业提供质押物的数量乘以银行所确定的某一固定时期的质押物的市场销售价格再乘以银行设定的质押率。

模型求解方法,模型中相关变量未要求整数,因此可采用线性规划方法进行求解,目前专业的规划软件LINGO 11.0和MATLAB等都可以帮助求解该模型,也可以通过Python编程的方式进行求解。

3 结束语

本文首先分析供应链金融环境下中小企业开展质押融资的主要影响因素,然后结合影响因素构建了中小融资企业视角下的质押融资成本控制分析模型,并对模型中的每个公式进行详细的分析和说明,确定了模型的求解方法,通过所构建的质押融资成本控制分析模型,帮助中小企业在开展质押融资过程中选择合适的企业物流(商品采购量、采购时间、质押量及质押周期)和资金流运作(融资额度、融资期限、还款额及还款时间点)策略,通过合理的企业物流和资金运作策略,降低融资成本,实现企业效益最大化。限于篇幅,文章没有进行实证分析,后续可进一步通过实证分析验证该模型的有效性,并对模型进一步优化。

参考文献:

[1] Buzacott J A, Zhang R Q. Inventory Management with Asset—based Financing[J]. Management Science, 2004(9):1274-1292.

[2] 江玮璠,易东波,吴容,等. 多批次存货质押融资下的库存管理[J]. 系统工程,2015(1):122-127.

[3] 王勇,张路凯,孙海雷. 存货质押业务下最优质押比研究[J]. 物流技术,2014(14):86-89.

[4] 李丽君,衣峻林,程富. 存货质押委托监管模式下基于双边道德风险的收益分配模型研究[J]. 工业工程与管理,2020(2):67

-73.

[5] 张一珏. 基于存货质押融资模式下的银行最优质押率决策研究[J]. 现代营销(下旬刊),2019(2):48-49.

[6] Cossin D, Hricko T. A structural analysis of credit risk with risky collateral: A methodology for haircut determination[J]. Economic Notes, 2003(2):243-282.

[7] 董智. 我国中小企业存货质押融资业务的风險分析与控制[J]. 中国商论,2019(23):64-65.

[8] 王阳军. 质押融资模式下企业物流与资金流整合运作研究[J]. 财会通讯,2017(17):81-85.