混合金融工具对企业投资效率的影响研究

邱雨(北京联合大学)

■引言

企业的投资行为可以说是企业发展过程中一项重要的组成部分,而其中有关投资效率的问题则是需要进行重点关注的内容。一般来说,企业投资效率是由企业的非效率投资水平来进行衡量的,非效率投资的产生原因是企业投资决策的不合理,而这种不合理也包括投资的不足以及过度投资两种形式。

现如今阶段,随着我国经济的快速发展,包括可转债、永续债等在内的混合金融工具也随之诞生。通过针对混合金融工具进行相对合理的确认和计量工作,对于企业的投资效率发展会产生很大影响。基于此,本文针对混合金融工具对企业投资效率进行了分析,旨在对企业的投资效率问题起到一定的借鉴作用。

■混合金融工具的发展历程

混合型金融工具(Hybrid financial instrument,简称“混合型金融工具”)是指具有股票型基金某些特征和债务型基金某些特征的基金形式。

优先股在20世纪80年代左右,仍然处于一个起步阶段。我国的一些公司所发行的优先股和当前的优先股还是较为相似的,同样具有债券和股票的特征。不同之处在于,当时公司只发行这样的股票。

如今的公司在发行普通股的基础上选择发行优先股。2014年《优先股试点管理办法》正式开始颁布并且实施,标志着中国优先股地位的正式确立,为中国优先股的未来发展奠定了坚实的基础。

永续债:最早的永续债起源于18世纪,海外永续债券市场发展历史悠久。目前,全球市场上有2146种永续债券。有6471亿美元。2013 年是中国发行永续债券的第一年。

可转债:我国和美国、日本相比来说,可转换债券的市场规模其实是比较小的,而且它的发展速度也是较为缓慢的。

■企业投资效率的研究

企业投资所获得的有效成果和消费或者消耗的投入量之比被称作投资效率,也表现为企业投资活动的收入与成本,产出和投入的比率。Borisov,V.N.(2019)指出,对于一般企业而言,使用混合金融工具可以锁定长期资金,企业可以设置一定的具体条件来拥有赎回权,以便于用来控制实际持有资金的期限。钟颖(2016)提到优先股的权利设计方法更加灵活。它具有重要的商业价值,并有助于促进资本市场的发展和改善公司治理。优先股在赎回条件和期限方面具有更大的灵活性,优先股股东可以行使他的投票权。

■理论分析及假设

优先股具有灵活性,优先股转为普通股的比例、条件和期限,优先股在被回赎的条件和期限以及优先股股东可以行使的投票权这些方面都显现出了优先股具有高度的灵活性。正是这种灵活性满足了风险投资的要求。

由此提出假设1:优先股与企业投资效率呈正相关关系。

永续债相比较于普通债券和股权融资,它的优势体现在了更大的收益回报,但同时带来了高成本和高风险,为了支撑过高的融资成本,则需要企业高效率和高收益的投资,也就是说企业发行永续债,势必可以提高企业的投资效率。

由此提出假设2:永续债与企业投资效率呈正相关关系。

可转换债券在转换为股票之前是纯债券,但是转换为股票后,原始债券持有人从债权人变为公司股东。随着董事会规模的增加,这将导致信息不对称的情况出现,所以投资效率也相对下降。

由此提出假设3:可转换债券与企业投资效率之间呈负相关关系。

■样本、模型选择

本文的初始研究样本是2013年至2018年间中国的上海和深圳A股上市公司,共有218家公司年度样本。不包括金融上市公司的12个样本,资产负债率大于1的9个样本,ST和*ST公司的4个样本以及缺少相关变量数据的公司的2个样本,最终得到191个样本。本文采用数据统计分析方法与面板模型分析的方式来验证假设的正确性。

表1 研究变量定义

模型构建:依据探究的目标,以便查验假设的正确性,公式如下:

Hi,t=d1+s1Ci,t+ s2Di,t +s3Ei,t+s4Fi,t +v1 (4-1)

模型为面板数据,H 是因变量,C,D,E 是自变量,F代表所有的控制变量,d1为模型内的一项常数项,其中它的每个变量的相关系数则是s1—s4,它们的辅助系数则是v1。

企业投资效率具体可以用Richardson所建立的以下公式进行表示:

Investi,t=α0+α1Qi,t-1+α2Levi,t-1+α3Cashi,t-1+α4Agei,t-1+ α5Sizei,t-1+α6Returni,

t-1+α7Investi,t-1+∑Year+∑ Industry+εi,t (4-1)

参考现有研究,本文使用控制变量,例如企业规模(Size),财务杠杆(Lev),投资机会(Q)以及年度和行业固定效应,从而使研究结果更加准确。

■实证结果及分析

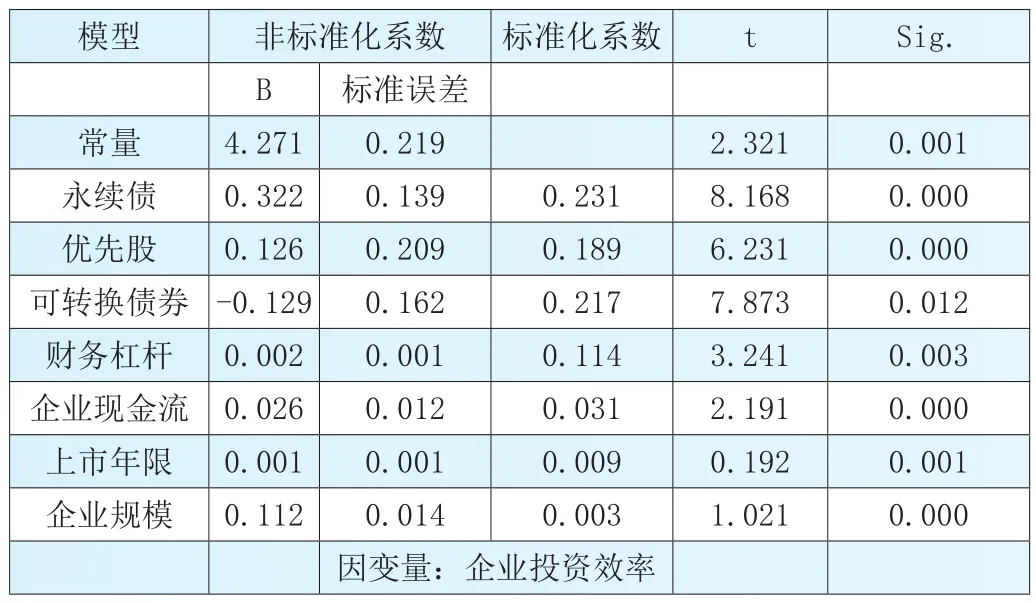

回归分析:本文将企业投资效率作为因变量,将可转换债券以及永续债单独作为自变量,建立回归方程进行分析,具体的回归系数及检验如表2所示:

表2 回归系数及检验表

通过上面的回归系数检验可以得出一个公式:企业投资效率=4.271+优先股*0.126+(-)...

企业投资效率=永续债*0.322+(-)...

企业投资效率=可转换债券*(-0.129)+(-)...

从这个方程可以清晰地看出优先股、永续债系数是正数,而可转换债券是负数,由此可以说明其与企业投资效率之间的关系,本文的假设再次得到验证。

■结论和意见

通过运用数据统计分析和面板数据分析模型对上市公司投资效率的影响因素进行了较为系统的实证研究并对研究结果进行检验,结构表明企业的投资效率确实与优先股、永续债券、可转换债券有相关关系,并且前两者是正相关,可转换债券是负相关。要提高企业的投资效率,可以降低可转换债券的发放量。优先股、永续债等都会影响到企业的投资效率,也会影响到企业的实际经营,所以在实际的运行过程中,要尽量发挥这些影响因素的积极作用,比如提高公司高管层持股比例,优化对于财务权利的分配以及财务控制,加强财务监督职能,适当提高负债比例,我国企业的发展将会取得更大的进步。