地方性金融机构的破产分析

——以包商银行破产为例

(湖北经济学院法商学院,湖北 武汉 430205)

一、金融机构概述

地方性金融机构,指在金融体系之中,对社会以及个人提供金融服务的相关机构。金融机构按地位和功能可分为中央银行、银行业金融机构(包括政策性银行、商业银行村镇银行等)、非银行金融机构(包括国有及股份制的保险公司、证券公司、财务公司等)在中国境内开办的外资、侨资、中外合资金融机构。金融机构主要提供以下一种或多种金融服务:首先是其基本功能,即接受存款功能,该功能是指,首先机构在市场上筹措货币资金,并将所筹措的资金根据其不同的性质计入该机构的负债或资产栏目,通过金融工具等一系列方法操作,将其改变为更容易接受的金融资产。其次为经纪和交易功能,金融机构在实现此功能的过程中,将代投资者利用各种金融工具和金融手段进行进一步投资,由于投资活动过程中,劳动力可以创造出价值,投资者可以就此而获得的利润,金融机构也将从此获利,并合理分配所获得利润,面向投资者提供交易的结算服务;同时为满足客户不同需求,提供自营交易金融资产。最后即为承销和咨询信托功能,金融机构利用其专业的金融知识和业务能力,为投资者提供不同的投资方式和投资建议,帮助客户利用现有资金和金融工具进行资产的增值和再创造,同时帮助客户保管所拥有的金融资产,提供资产的安全保障。

二、包商银行破产案例分析

包商银行于1998年12月28日成立于内蒙古包头市,原名包头市商业银行,2008年9月,经银监会批准,正式更名为包商银行,成为全国性股份制。2020年11月12日,银保监会作出批示,原则上同意包商银行进入破产程序,这是自新中国成立之后,中国金融史上倒下的第三家银行,同时也是第一家通过现行的司法破产程序,完成托管、破产清算、清盘退出的商业银行。根据官方数据,明天集团持股比例达89.27%,为包商银行绝对控股,正因如此,为包商银行埋下了恶果。

2015年12月,包商银行向市场公开发行65亿元、期限10年的二级资本债。而此次运作的背后却充满了重重的危机。根据相关评估机构的数据显示,截至2015年6月30日,包商银行不良贷款率为1.60%,拨备覆盖率168.86%,资本充足率10.82%,所有者权益243亿元。

2017年,“明天系”案件发生,包商银行的明天也一同坠落。据调查,在2005年至2019年的15年里,“明天系”资本严重资不抵债,其名下的209家空壳公司,通过各种方式套取的信贷资金占款高达1560亿元,年利息高达百亿元,全部形成不良贷款。

2019年5月,因出现严重信用风险,人民银行、银保监会宣布,对包头商业银行联合接管,其经营管理权被剥夺,由接管组依法依规进行全面接管;为保障客户权益,暂停其自行经营业务,并委托由建设银行托管其业务。截至当日,约473.16万人为该行现有客户。其中,98.65%为个人客户,1.34%为企业及同业机构客户;同年10月,包商银行改革重组工作启动。2020年1月,经接管组甄选,由徽商银行作为包商银行部分并购方;同年4月30日,蒙商银行完成相关法律程序,正式设立并启动相关业务。同日,接管组发布公告,包商银行的相关业务会同资产负债,将按照不同类别的资产划分转让至徽商银行和今年新设立的蒙商银行。

三、对金融结构破产处置的对比分析

(一)西方金融机构的破产处置

美国是资本主义金融大国,也是世界上较早一批建立存款保险制度的国家之一,所以,探讨美国对金融机构破产的处置具有深刻的意义。从1929年10月24日黑色星期四之后,从美国开始,西方资本主义世界陷入长达近四年的经济大萧条,这次经济的爆发,使美国大量的银行机构破产倒闭,但也是在此之后,1933年,美国政府根据《紧急银行法》建立了联邦存款保险公司(FDIC),并完善了以监管当局为主导的“双重多头”监管机制,赋予联邦存款保险公司较大自主权力,建立高度市场化的处置机制。[1]

FDIC建立特有的“五一机制”,即周五银行关闭,下周一储户可得到兑付,缩短了银行破产的处置时间,降低了银行破产的成本,提高了对银行破产工作的处理效率,举例而言,2019年肯塔基州路易莎社区银行遭遇严重的资本不足FDIC一直密切监视其并给予其风险警告,然而,该行仍未能够成功解决资金问题,在2019年10月25日宣告破产,根据《联邦存款保险法》,在同日,FDIC接管并与肯塔基州农民银行签署了收购协议,在一系列法律保障以及条款前提下,使得肯塔基州路易莎社区银行在同日完成破产宣告和破产收购;这种破产流程同样应用于同年另外三所宣告破产的银行。如此这般,能够确保破产的地方性金融机构及时地退出金融市场,同时维持资本对各方面的信心以及整个社会金融体系制度的稳定。

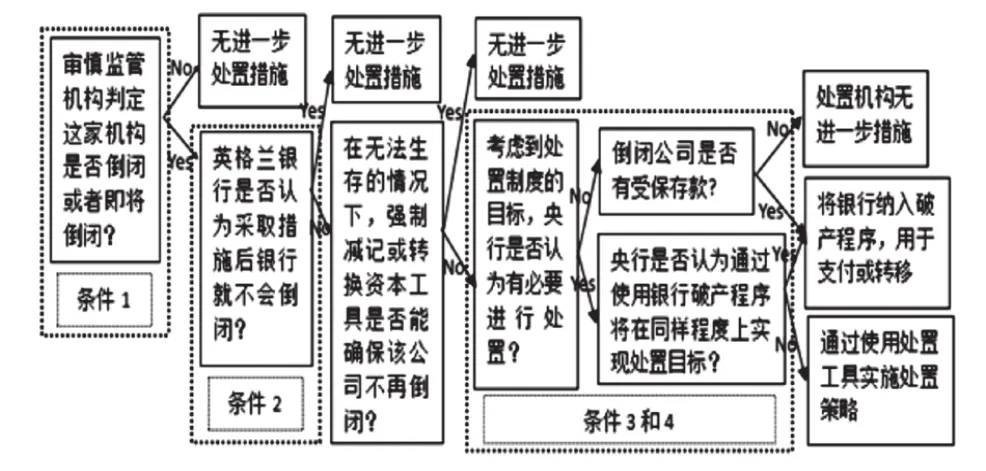

同样,作为金融大国的英国也拥有一套属于自己金融机构破产的处置制度。2009年,英国处置制度初步建立,英国央行——即英格兰银行被指定为处置机构,英国金融监管局、英国金融机构补偿计划以及英国财政部在这套体系中都占有主导地位,由下图(图3-1-1)[2]可知,英国已经基本形成了处理问题金融机构的处置流程,这种流程的有效运转可以很大程度上将公共利益的位置提高,也可以有针对性地处置不同类型金融机构的不同问题,有效地保护债权人的利益。

图3-1-1

(二)我国现行关于破产的相关标准

2006年8月27日,经修订的我国《企业破产法》签署,并于2007年6月1日正式生效,该法的适用范围相较之前是刑罚不同,仅适用于企业法人,包括全民所有制企业、私营企业、上市公司和非上市公司、有限责任公司和股份有限公司等,其中,金融机构也被纳入企业破产法内。通过该法案的修订,一方面是我国拥有了一套较为明确的破产法律规定,使破产法的完整与统一得到了保持;但是另一方面,该法律在目前的实践中仍存在很多现实问题。

我国关于金融机构破产的相关法律条规较多,例如,在《商业银行法》第七十一条,就对商业银行破产清算的流程有明确的规定,《公司法》一百八十条至一百九十条也对公司破产流程做了详细规定,总结现行的法律法规以及相关标准,我国的金融机构破产标准大致为:当金融机构出现严重资不抵债时,经过国家相关机构(如:证监会、银保监会等)批准,最终由人民法院宣告破产。但是在现行制度之中,尽管在《破产法》的颁布实施作用下,大部分的金融机构可以按照规章流程稳定进行破产程序的操作,我国至今仍然没有一套具有完整性和专用性的制度以面对银行的破产;之前早已宣布破产的海南发展银行,依然没有完成破产清算;从另一个角度来看,这种类似于“一刀切”的破产处理方式并没有细化,参考对比英美国家对于金融机构破产的详细标准流程以及其中各方金融机构的角色作用不难得出,我国的处理方式将导致在面对较为特殊的金融机构存在较差的可操作性,不仅仅不能够很好地起到给予濒危破产的企业进行良好的警示作用,反而会使部分法人钻法律的空子,对破产法进行滥用,起到适得其反的作用。举个例子,我国对于银行的监管效率不高,2017年、2018年包商银行迟迟不发布年报本该引起相关金融监管机构的注意,何况包商银行早在2017年的不良贷款率就已高达3.25%,远超当时全国城商银行为1.5%的不良贷款率。直到2019年6月,才彻查了包商银行的“家底”,才全面掌握额其情况。

明显,从监管的角度来看,我国对于这些金融机构的监管力度远不如西方国家。而且在破产清算的流程上,相较于西方发达国家可以在同一天内完成破产宣告和收购,仍显得冗长低效。

四、启示与建议

包商银行被接管并将进入破产清算程序,都是建立在健全金融机构应急处置和退出机制的重要尝试,具有重要意义[3],事实上,在此次包商银行的接管推出的过程中,是比较平稳且有序的,收购与承接等工作也在有序推进,各项债券等也在进行依法清算。但是,分析结合并对比国内外相关金融机构的破产活动,我国对于金融机构的破产流程需要有着进一步的改善和进步。包商银行本次破产清算的亮点在于,本次清算破产中,由央行兜底,对于债权人的保障程度有了较高的水平,这一系列的操作,有利于维护和稳定金融市场以及社会的稳定,充分保障了人民的基本利益。但同时,在破产清算的过程中仍有许多问题值得我们探讨,在中国金融机构发展的过程中,仍需要更多的思考。

(一)监管机构存在,但监管效率不高

从包商银行的事件可看出,我国虽有一套针对金融机构的监管处置流程,但处置效率明显不高,相较于西方金融大国的处置应对机制,我国现行的处置管理流程仍存在明显不足。在央行、银监会、银保监会等机构的监管下,虽然能够在一定条件下对各金融机构进行监管,却缺乏及时有效的信息获取。故笔者认为,美国的“五一机制‘很有值得借鉴的价值,虽然因国情因素,不能照搬照抄,但是在发现金融机构出现资不抵债等各类金融危机的时候能及时对该金融机构进行监视并予以指导,提前做好金融机构破产规划,以最快的速度和最高的效率应对危机。

(二)拥有企业破产法,但银行无相关破产法律法规

自2007年我国《企业破产法》生效以来,我国对于金融机构的破产有了新的流程规范,在规范流程下,大部分金融机构可以按照流程向法院依法提起破产的诉求,由人民法院批准破产并进行破产清算等程序。但是,对于银行这一类金融机构,因为我国的国情特殊,故《企业破产法》很难正常的对商业银行进行破产清算,就如同当年海南发展银行,尽管人民银行已经宣布其破产,但是其破产请清算至今仍未完成。对于《银行业监督管理法》其监管工作不应只是停留在法律条例的完善上,还要进行具体落实,才能使监管工作能更加高效的运行。[4]所以,制定一套完整的有关商业银行的破产法律是很有必要的。

(三)实现股权多元化,建立制衡结构

透过包商银行本次遭遇清算破产来看,“明天系”可谓造成如今局面的罪魁祸首,明天系作为最大股东,一手操控股东大会,股东大会成为“走形式”,丝毫不具备其存在的根本意义,为不合法的操控手段披上流程合法的外衣,股东大会名存实亡。所以,实现股权多元化,股东之间相互制约是很重要的。正如接管组组长周学东所说,要通过实现股权的多元化,充分发挥股东大会的民主决策作用,从根本上起到制衡作用,提高公司治理效果。[5]