关联担保、被担保企业的盈余特征与担保企业的债务契约

姚曦 李静 张天喜

摘 要:本文从担保视角考察了被担保企业的盈余特征对担保企业债务契约的影响,以及双方的关联关系在其中的作用。实证检验发现,被担保企业盈余质量越高,担保企业获取的债务契约越有利,银行能够部分识别被担保企业的盈余信息,盈余信息对银行是有利用价值的。进一步研究发现,当担保双方具有关联关系时,被担保企业的盈余特征与担保企业的债务契约之间的关系会弱化,关联关系事实上部分替代了企业盈余特征所起到的信息作用。

关键词:关联担保;会计稳健性;盈余平滑度;债务契约

一、引言

自股票市场建立以来,我国的外部资本市场发展迅速。然而,尽管有额外的外部融资来源,许多企业的融资仍然依赖于内部资本市场。为了获得更多的资金,企业互相为银行贷款提供担保,从而形成了一个庞大的担保圈(Jian和Xu,2012)[1]。作为一种正常的社会经济现象,担保不仅在我国上市公司融资中普遍存在,也在社会信用评价体系中承担着重要角色。担保企业和被担保企业之间的风险绑定关系不仅仅是经济绑定,而且是一种法律绑定。根据风险传导理论,一家企业的风险会传导至另外一家利益相关的企业,从而导致另一家企业发生价值减损。担保合约将担保双方紧密联系在一起,一旦被担保企业发生违约,无法偿还银行的贷款,那么风险就会传导至担保企业,造成担保企业的现金流出。所以,银行在提供贷款时不仅要考虑企业本身的盈余质量,还要考虑企业对外提供担保的对象——被担保企业的盈余特征。本文首次从债务担保的角度出发,研究被担保企业的盈余特征与担保企业的债务契约之间的关系,探究被担保企业的盈余信息对担保企业的债权人是否有利用价值,并深入解释盈余特征与债务契约之间内在的因果关系,发展和丰富了相关理论研究。

同时,企业的债务契约不仅受到企业自身业绩、被担保企业盈余质量等因素的影响,而且在很大程度上也取决于该企业与被担保企业的关联关系。关联担保是上市公司向关联方提供融资担保的行为,近年来发生关联担保业务的上市公司逐渐增多,关联担保已成为影响企业财务状况的重要指标(徐攀,2017)[2]。一方面,关联方更加了解借款企业的实际经营情况,关联担保可以向贷款者补充信用信息,因此关联担保对债权的保障程度要优于非关联担保,这在一定程度上降低了被担保企业与债权人之间的信息不对称,以及债权人的信贷风险(张俊民等,2018)[3];另一方面,上市公司控股股东也可能利用隐蔽的渠道和手段操纵关联担保,指使被担保方恶意贷款,从而会增加债权人的信贷风险。因此,本研究也试图考察关联关系如何作用于被担保企业的盈余特征与自身的债务契约,从而为企业融资决策提供更为全面的参考,同时也为宏观政策的制定提供理论支撑。

本研究以2008—2018年的上市公司担保数据为研究对象,研究发现,被担保企业的盈余特征会影响担保企业债务契约的签订,具体来说:(1)被担保企业会计稳健性水平越高,担保企业获取的债务契约越有利;(2)盈余平滑度的提高降低了企业的信息透明度,不利于担保企业债务契约的签订;(3)关联方担保对借款企业来说具有增信作用,从而降低了被担保企业的盈余特征与担保企业的债务契约之间的关联性。也就是说,担保企业获取的债务契约不仅受到其自身的盈余特征、公司治理水平和外部治理环境的影响,还受到其对外提供担保的企业的盈余特征及双方关联关系的影响。

相比较已有研究,本文试图从担保角度进一步探寻盈余特征与债务契约之间的相关关系。选择这一角度的原因在于:一方面,盈余特征与债务契约存在较强的内生性(银行的逆向选择与企业的道德风险),本研究站在债权人的角度,研究被担保企业的盈余特征对担保企业债务契约的影响,能够较好地缓解内生性问题;另一方面,担保是影响企业债务契约签订的重要因素,对担保方、被担保方和债权人的风险与收益均存在重要影响,但目前相关研究相对较少。因此,从现实意义上来看,本文的结论有助于更好地理解企业盈余特征影响债务契约的渠道,并为其提供微观实证证据;同时,本文对于正确认识担保在企业融资中的作用,进一步规范企业担保行为具有一定借鉴意义。

二、理論分析及假设的提出

(一)被担保企业的会计稳健性与担保企业的债务契约

盈余信息在债务契约的签订与执行中发挥着重要作用(Wantts和Zimmerman,1986)[4]。银行等债权人根据贷款人的财务信息做出贷款决策,包括是否发放贷款、贷款期限长短、利率高低以及是否需要提供担保等。Watts和Zimmerman(1986)[4]在《实证会计理论》一书中首次提出了债务契约假说——债务人违约可能性越大,其越有动机通过会计政策调整提前确认未来的收入。鉴于此,为减少信贷风险,债权人在做出贷款决策时会要求借款人提供详尽的信息,并力求能够识别企业所提供财务信息的质量。会计稳健性作为会计信息最重要的质量特征之一,具有信号传递功能(Scott,1997)[5],一个公司维持稳健会计政策需要成本,高质量公司采用稳健性的会计政策仍能产生利润,而低质量公司则会发生亏损,因而,稳健的会计政策可以向外界传递公司健康成长的信号。LaFond和Watts(2008)[6]、Moerman(2008)[7]的研究都证实了会计稳健性能够降低债权人和债务人之间的信息不对称,从而降低贷款利率;陆正飞等(2008)[8] 、陶晓慧和柳建华(2010)[9]的研究均表明,会计稳健性具有信息功能,通过挤掉会计信息中的“水分”来帮助银行提高信贷违约概率的预测能力。

当我们把研究的背景置于对外担保的框架下,会计稳健性对债务契约的影响可能就更为复杂。当对外提供担保的公司向债权人借款时,债权人不仅要考虑担保企业的盈余状况,还要考虑被担保企业的盈余状况。对外担保是上市公司的一项正常业务,担保企业一方面能够获得担保金收入,但另一方面也可能因被担保企业违约而承担连带责任,对自身财务状况造成不利影响,如资金被冻结、面临诉讼甚至进入债务重组或破产程序等。担保业务所形成的或有负债增加了担保企业未来收益的不确定性,但是这种不确定性与被担保企业的盈余质量密切相关,当被担保企业的盈余质量较好时,其违约的可能性较低,因而担保企业承担的担保风险较小,反之亦然。为了降低自身风险,担保企业会对被担保企业的借款行为以及银行贷款的使用进行监督(张俊民,2018) [3]。

研究发现,当担保企业对外借款时,银行贷款利率不仅由被担保企业自身风险决定,同时还受到担保方风险变化的影响(Cook和Spellman,1996)[10], 高质量担保人影响被担保企业债务价值的确定(Arslanalp和Liao,2014)[11]。那么,当担保企业对外借款时,其债务契约是否受到被担保方风险变化的影响呢?我们认为,通过信息传递机制,被担保企业会计稳健性水平的提升可以降低担保企业的违约风险和信息风险,有利于保护债权人利益。因为被担保企业会计稳健性水平越高,会计信息质量越好, 发生信贷违约的概率越低,担保企业(借款企业)承担担保责任的可能性也越低,进而理性的债权人在同等条件下会愿意给予担保企业(借款企业)更优惠的信贷条件,提供更多的银行贷款。已有文献表明,盈余质量与债务成本呈显著的负相关关系,即对于违约风险高的企业,在债务契约的签订中,债权人将通过收取信用风险贴水的方式来调节债务成本,从而达到保护自身利益的目的(Welker,1995;Jennifer等,2002)[12,13]。另外,贷款期限的延长会增加债权人对债务人违约行为的观测成本,从而增大债务人违约的可能性(John等,2008)[14],而被担保企业盈余质量的提高降低了这一观察成本。因此,可以预期被担保企业的会计稳健性水平较高时,银行会倾向于发放更多的贷款,要求较低的贷款利率,或者提供更长的贷款期限。基于此,本文提出如下假设:

H1:被担保企业的会计稳健性水平越高,担保企业获得的债务契约条件越有利。

(二)被担保企业的盈余平滑度与担保企业的债务契约

与会计稳健性不同,学者们对盈余平滑度的信息功能持有不同的观点,部分学者认为盈余平滑降低了会计信息的透明度(Healy,1985;Carlson和Bathala,1997)[15,16],而另外一些学者则认为盈余平滑具有信息功能,因为其可以揭示有关公司未来收益和现金流的内部信息(Tucker和Zarowin,2006)[17]。收益平滑是财务报告中广泛使用的一种做法。Graham等(2005)[18]的调查结果显示,在约400名高管中,有97%的人表示偏爱平稳的收入。但是,收益平滑对公司及其外部利益相关者有利还是有害是一个悬而未决的问题。一方面,管理者可能会平滑收益,以便与外部投资者交流有关公司未来绩效的私人信息。在这种情况下,收益平滑对投资者而言更为有益,有利于实现增值(Brad等,2012)[19]。另一方面,管理者可能会为了个人收益而平滑收益,例如达到奖金目标或保护工作安全(Mark等,1997)[20],此时对公司及利益相关者可能产生不利影响。

如果仅从债权人的角度来说,企业的盈余平滑行为能够提高会计盈余信息的可预测性和持续性,从而加强盈余信息的决策相关性。这是因为盈余平滑是一个多期的计划,管理者必须使用其有关未来收益的私人信息来决定是否在本期进行收益平滑,企业未来私人信息便通过盈余平滑向公众传递。Chaney和Lewis(1995)[21]认为,盈余平滑具有增量信息功能,因为只有高估值公司才具有平滑盈余的能力,而低估值公司则无法模仿。Demski(1998) [22]持类似观点,称职的高管可以对未来盈余做出准确的预测,使得其能够平滑报告盈余,盈余平滑作为管理层信息传递的手段,能降低盈余不确定性。

由于担保企业和被担保企业之间是一种经济和法律上的绑定关系,所以,被担保企业的盈余质量将直接影响担保企业的借款能力。如果收益平滑扮演着“信息”的角色,并提供了有关公司未来发展前景的可靠信号,那么被担保企业平滑的收益流就降低了担保企业的违约风险和信息风险。一方面,被担保企业平滑的收益减少了其无法履约的风险,进而降低了担保企业承担担保责任的风险;另一方面,平滑的收益能够帮助银行更好地預测担保企业和被担保企业双方的未来现金流量,从而降低担保企业的信息风险。因此,当被担保企业具有较平滑的盈余时,银行将向担保企业提供更优惠的贷款条件。基于以上理论分析,本文提出如下假说:

H2-a:被担保企业的盈余平滑度越高,担保企业获得的债务契约条件越有利。

但是,当管理者是为个人私利而平滑盈余时就另当别论了。在这种情况下,盈余平滑可以用来掩盖公司实际基础绩效,尤其是不良绩效(Leuz等,2003)[23],此时盈余平滑很可能会降低公司价值。Dechow和Schrand(2010)[24]认为,盈余平滑更多是出于管理层自利,掩盖了公司真实业绩和风险水平,会降低盈余透明度和盈余质量,进而增加信息不对称,提高外部融资成本(Bushman等,2004)[25]。另外,公司盈余透明度越低,投资者为弥补由此导致的信息风险,会要求较高的股票回报率并减少股票交易活动,从而导致权益成本增加(Bhattacharya等,2003)[26],同时,公司债务融资成本也会增加(Yu,2005)[27]。Lang等(2012)[28]研究发现,那些具有更高透明度的公司呈现更低的交易成本和更高的流动性,而高的流动性导致资本成本降低并提高公司价值。曾颖和陆正飞(2006)[29]认为,我国上市公司报表中的应计项与现金流间的完全匹配很可能是上市公司管理层为了打造良好形象而同时操纵三张财务报表进行盈余管理的结果。因此,较高的盈余平滑度传达的并不是管理层对未来经营的信心,反而意味着其为了隐藏经营绩效的波动而操纵盈余的行为,实际上增加了信息不对称性,降低了公司会计信息质量(李青原,2009)[30]。在上市公司提供对外担保的行为中,与银行或者被担保企业相比,上市公司(担保企业)始终处于信息劣势,而盈余平滑会进一步降低财务信息的透明度,加剧担保企业面临的逆向选择和道德风险问题,从而进一步恶化企业的融资环境。基于以上理论分析,本文提出如下备择假说:

H2-b:被担保企业的盈余平滑度越高,担保企业获得的债务契约条件越不利。

(三)关联关系的影响

雖然从2000年开始,中国证监会颁布了一系列规定,禁止上市公司向控股股东或控股股东关联公司提供新的贷款担保,但我国仍然存在关联担保。特别是2005年末证监会发布的《关于规范上市公司对外担保行为的通知》(证监发[2005]120号)规定,上市公司向控股股东、实际控制人和其他关联方提供的贷款担保应经董事会和股东大会批准,这意味着只要经过适当的批准程序,就允许提供担保。当然,随着公司治理水平的提高,利用关联方交易,包括关联方担保来剥削中小股东变得更加困难。然而,正如Berkman等(2009)[31]所提出的,这些规则可能只严格适用于那些没有政治关系的上市公司及控股股东。

担保圈可以看作是公司内部资本市场的延伸,内部资本市场将内部财务资源在公司的各个部门,或集团内部的不同公司之间进行分配。而关联担保不同于一般内部资本市场机制,它只提供贷款担保,而不提供实际资本,减轻了保证提供者的负担,而担保企业的股东可能会更少关注直接的隧道行为。但是如果不对担保加以适当披露或担保被滥用,股东特别是中小股东,可能就会忽视潜在的风险,并最终承担不必要的损失。从这个角度看,担保人与债权人这种真正的资本提供者承担着相似的风险。因此,担保企业对外提供的担保数额以及被担保公司的履约能力,也是债权人向担保企业提供贷款时的重要衡量因素。

根据信号传递理论,关联担保作为一种信号源能够明显降低担保双方的信息不对称程度,降低借贷中的交易成本和提高贷款效率。上市公司为资信级别较低的关联方提供担保,有利于关联方获取足够的成长资金,在一定程度上可以降低融资成本,提升公司价值,从而使与其利益一致的上市公司价值得到提升(徐攀,2017)[2]。Jian和Xu(2012)[1]从公司的个体特征和宏观经济差异两个维度研究,发现在经济增长较快、银行体系欠发达、法律保护较差和政府干预较多的地区,企业更有可能从控股股东关联公司获得担保。当企业之间相互提供担保时就形成了担保圈,圈内的成员在获得银行贷款时会得到他人的担保,这种担保可以降低银行的风险水平,从而降低银行贷款的利率,鼓励更多企业参与其中。

一般来说,债务违约风险越大的企业,银行越不愿意对其贷款。当被担保方与担保方存在关联关系时,关联担保作为贷款者信用补充的一种方式能够向债权人传递其债权有保障的信号,在一定程度上降低了借贷双方的信息不对称以及债权人的信贷风险(张俊民等,2018)[3];同时,相比于银行等金融机构,关联方更了解企业,并可利用其关联方身份对被担保方实施一定的有效监督,这也有利于缓解债权债务人之间的代理问题(张虎和朱江,2011)[32]。因此,担保双方的关联关系可以让双方更加了解,基于信息而提供的关联担保使得担保企业承担或有负债的概率较低,债权人的风险下降;对债权人而言,关联担保也起到了一定的增信功能,进而担保企业向外贷款时能以较好的契约条款获得融资,担保双方的关联关系事实上也部分替代了企业盈余特征所起到的信息作用。基于以上分析,本文提出以下假设:

H3-a:当担保企业和被担保企业具有关联关系时,上述被担保企业的盈余特征与担保企业的债务契约之间的关系会弱化。

但是,关联担保也可能成为控股股东攫取控制权私利、掠夺上市公司资源的手段。具有控制权的公司股东很可能会利用隐蔽的渠道和手段操纵关联担保,损害中小股东利益和公司价值,如利用监管漏洞指使被担保方恶意贷款,或不按照规定用途使用贷款资金等,这些行为不但侵占了上市公司的利益,也破坏了金融市场应有的秩序(张俊民等,2018)[3]。Berkman等(2009)[31]研究发现,在规模较小的公司、盈利能力较强的公司和增长前景较好的公司,进行关联担保的可能性较小,同时其研究认为担保是大股东剥削少数股东的一种手段。因此在这种情境下,关联担保不仅没有起到增信作用,而且由于关联担保所产生的道德风险问题,使得债权人向担保企业提供贷款时更加依赖企业的盈余特征做出判断。基于以上分析,本文提出以下假设:

H3-b:当担保企业和被担保企业具有关联关系时,上述被担保企业的盈余特征与担保企业的债务契约之间的关系会强化。

三、研究设计

(一)数据来源及样本选择

本文选择2008—2018年我国沪、深A股中存在对外担保行为的上市公司为初始样本,并对初始样本作如下处理:(1)剔除金融保险行业及ST的样本,以避免公司特殊财务情况影响研究;(2)考虑到被担保企业财务数据的可获得性,剔除被担保企业为非上市公司、非沪深A股上市公司的样本;(3)通过新浪财经、巨潮资讯等网站查找相关担保合同缺失的数据(例如担保金额和担保截止日);(4)依据担保合同签订的起始日期和截止日期来确定担保双方之间的担保关系存续时间;(5)剔除相关数据缺失的公司,最终获得418个样本。为解决内生性问题及贷款决策的滞后性问题,模型中所有解释变量和控制变量均滞后一期。为消除极端值的影响,本文对主要连续变量进行1%缩尾处理。样本数据来自国泰安数据库。

(二)主要变量定义

1. 会计稳健性(Cscore)。根据Khan和Watts(2009)[33]的研究,会计稳健性用年度会计盈余对坏消息的反应程度来度量。

2. 盈余平滑度(ES)。借鉴Francis等(2004)[34]和李青原(2009)[30]的计算方法,我们将ES定义为第t-5年至第t-1年间公司线下项目前利润变异程度与经营活动现金净流量变异程度的比值,ES值越高,意味着盈余平滑度越低。盈余平滑度的计算公式为:

3. 债务契约(Loan Feature)。本文借鉴余明桂和潘红波(2008)[35]、张敦力和李四海(2012)[36]等的研究,分别从以下四个方面度量债务契约条款:(1)新增贷款率(Addloan)用本期新增银行借款占期初负债总额的比例度量;(2)银行贷款率(Structure)用银行借款总额占期初负债总额的比例度量;(3)贷款成本(DC)用利息总支出占借款总额平均值的比例度量;(4)债务期限结构(Maturity)用长期借款占负债总额的比例度量。

4. 关联担保(Related)。當被担保企业与担保企业存在关联关系时Related赋值为1,否则为0。

(三)模型设计

为了验证H1—H3,运用如下模型进行多元回归分析:

模型中被解释变量Loan Featurei,t代表债务契约条款,解释变量是会计稳健性(Cscore)和盈余平滑度(ES)。参照之前有关贷款契约的研究文献,在本模型中我们控制了贷款企业(担保企业)的特征、被担保企业的特征、信贷契约的特征和制度的影响,包括规模、杠杆率、流动比率、有形资产率、贷款规模等变量,同时控制行业和年度。具体的变量定义见表1。

(四)主要变量描述性统计与相关性分析

表2为主要变量的描述性统计。可以看出,衡量担保企业债务契约的变量中,新增贷款率(Addloan)的均值为0.0971,说明样本中担保企业的平均新增贷款不高;最大值为2.2596,最小值为-0.3528,而且标准差均值比为3.39,说明样本间新增贷款差异较大。银行贷款率(Structure)的均值为0.4556,说明样本中担保企业银行贷款占负债的平均比例为45.56%,标准差均值比小于1,说明样本公司获取银行贷款数量的差异不大。贷款成本(DC)的均值为0.0179,说明样本企业平均贷款成本是1.79%,但最大值为0.0747,说明不同上市公司的贷款成本差异较大。贷款期限结构(Maturity)的均值为0.2703,说明样本企业平均长期贷款所占负债比例为27.03%。

从被担保企业的盈余特征来看,会计稳健性(Cscore)的均值为0.1704,中位数为0.1766,呈现正态分布,表明中国上市公司普遍存在着会计稳健性。盈余平滑度(ES)的均值3.4122,标准差为4.7968,说明样本企业的盈余平滑度差异较大。关联方关系(Related)的均值为0.4564,说明样本中有45.64%的担保公司与非担保公司存在关联关系。

表3是主要变量的皮尔森相关系数分析结果。各变量间的相关性系数均小于0.5,表明模型不存在严重的多重共线性问题。

四、实证结果分析

(一)被担保企业的会计稳健性与担保企业债务契约关系的实证检验

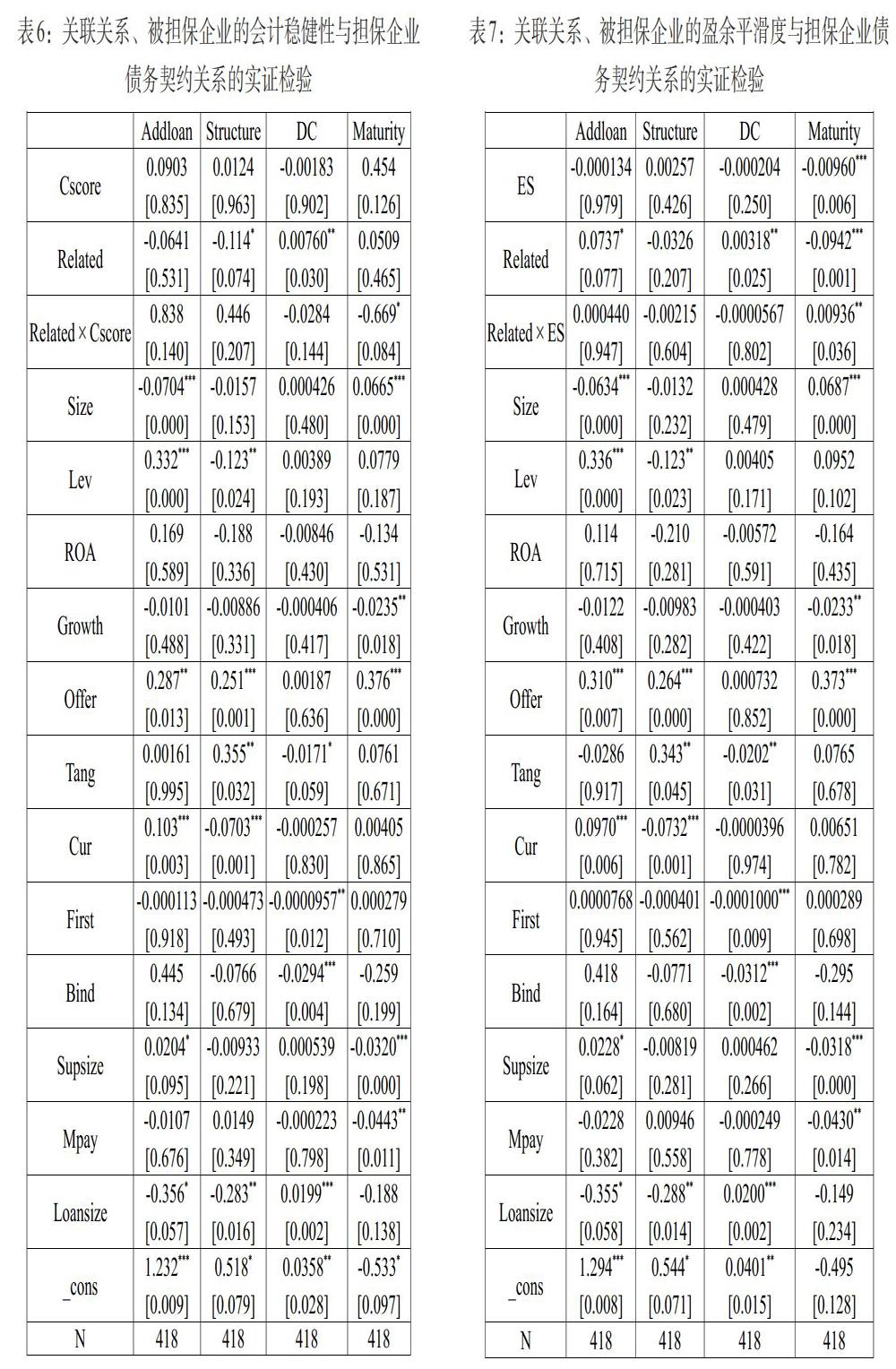

表4报告的是被担保企业的会计稳健性与担保企业债务契约的多元回归分析结果。在表4中,第二列检验了被担保企业的会计稳健性对担保企业新增银行贷款(Addloan)的影响,结果显示会计稳健性(Cscore)的系数为0.601,且在10%的水平上显著,说明被担保企业的会计稳健性水平越高,担保企业能够从银行获得的新增贷款数量越多;第三列检验了被担保企业的会计稳健性对担保企业的银行贷款率(Structure)的影响,回归结果显示会计稳健性(Cscore)的系数为0.338,且在10%的水平上显著,说明被担保企业的会计稳健性水平越高,担保企业从银行获得的贷款数量占负债的比重也越高;第四列检验了被担保企业会计稳健性对担保企业贷款成本(DC)的影响,贷款成本是债务人支付给债权人的报酬,反映了企业获取外部融资的难易程度,而回归结果显示会计稳健性(Cscore)的系数为-0.0188,且在10%的水平上显著,说明被担保企业的会计稳健性水平越高,担保企业向银行等金融机构贷款时,在同等条件下承担的贷款成本越低,即被担保企业的会计稳健性降低了担保企业获取外部融资的难度;第五列检验了被担保企业会计稳健性对担保企业贷款期限结构(Maturity)的影响,会计稳健性的系数为0.201,但并不具有显著性。

综合以上结果来看,当被担保企业的会计稳健性提高时,担保企业获得的银行贷款以及银行贷款占负债的比重都会增加,而其银行贷款成本会显著下降。因为被担保企业的会计稳健性越高,其会计盈余和资产质量会相对较高,发生信贷违约的概率较低,担保企业承担连带责任的可能性会相应下降,从而在借贷市场中获得更有利的债务契约。总之,被担保企业会计稳健性水平的提高有利于担保企业债务契约的签订,假设1得到了验证。

(二)被担保企业的盈余平滑度与担保企业债务契约关系的实证检验

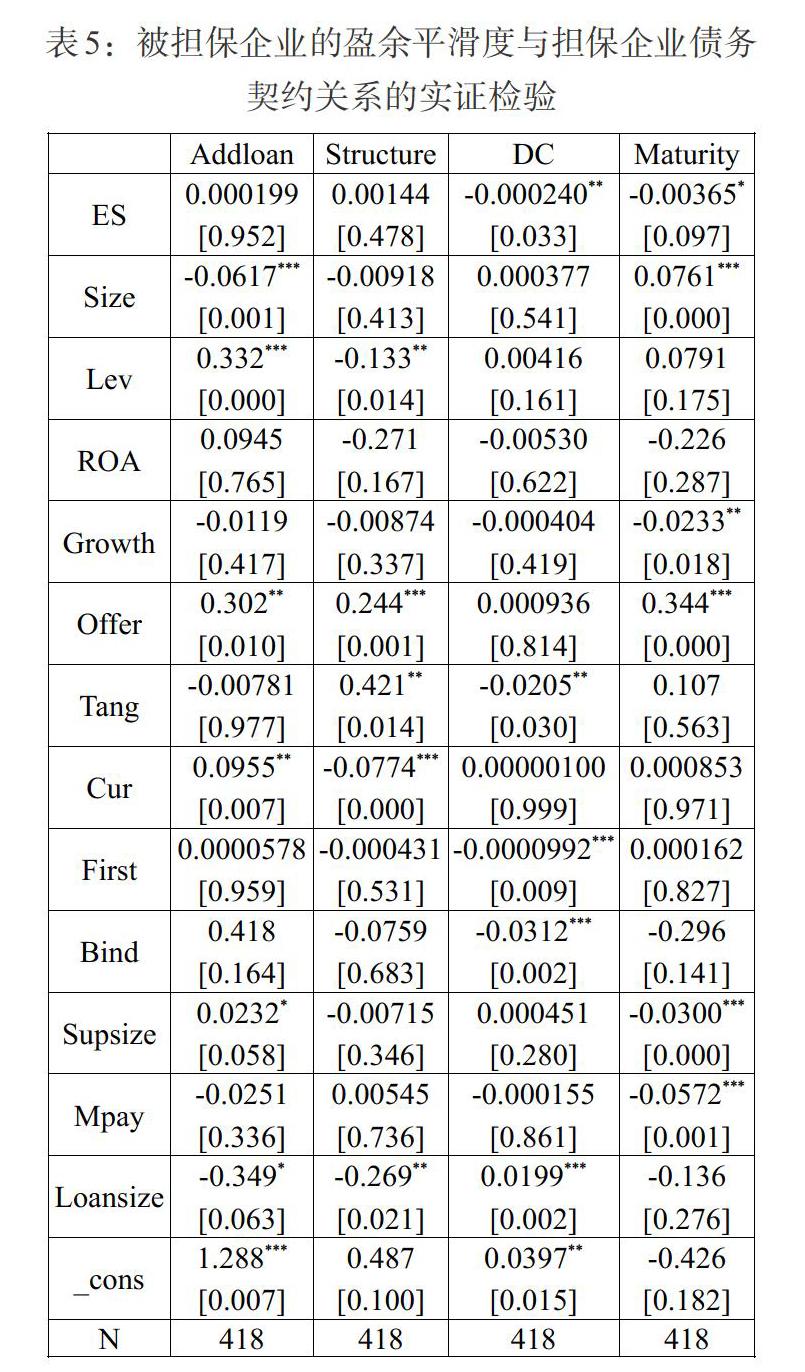

表5为被担保企业的盈余平滑度与担保企业的债务契约的多元线性回归结果。其中,第二列是被担保企业的盈余平滑度对担保企业的新增银行贷款(Addloan)的影响,第三列是被担保企业的盈余平滑度对担保企业的银行贷款率(Structure)的影响,两列结果虽为正,但均不显著;第四列是被担保企业盈余平滑度对担保企业贷款成本(DC)的影响,回归结果显示ES的系数在5%的水平上显著为负,这说明被担保企业的盈余平滑度越高,担保企业向银行等金融机构贷款时,在同等条件下承担的贷款成本越低;第五列是被担保企业盈余平滑度对担保企业贷款期限结构(Maturity)的影响,回归结果显示ES的系数在10%的水平上显著为负,这说明被担保企业的盈余平滑度越高,担保企业获得的长期借款比例越低。

综合以上结果来看,随着被担保企业盈余平滑度的提高,长期借款占总借款的比重下降,进而融资成本降低。因此从总体回归结果来看,盈余平滑度的提高降低了企业的信息透明度,不利于担保企业债务契约的签订,假设2b得到了验证。

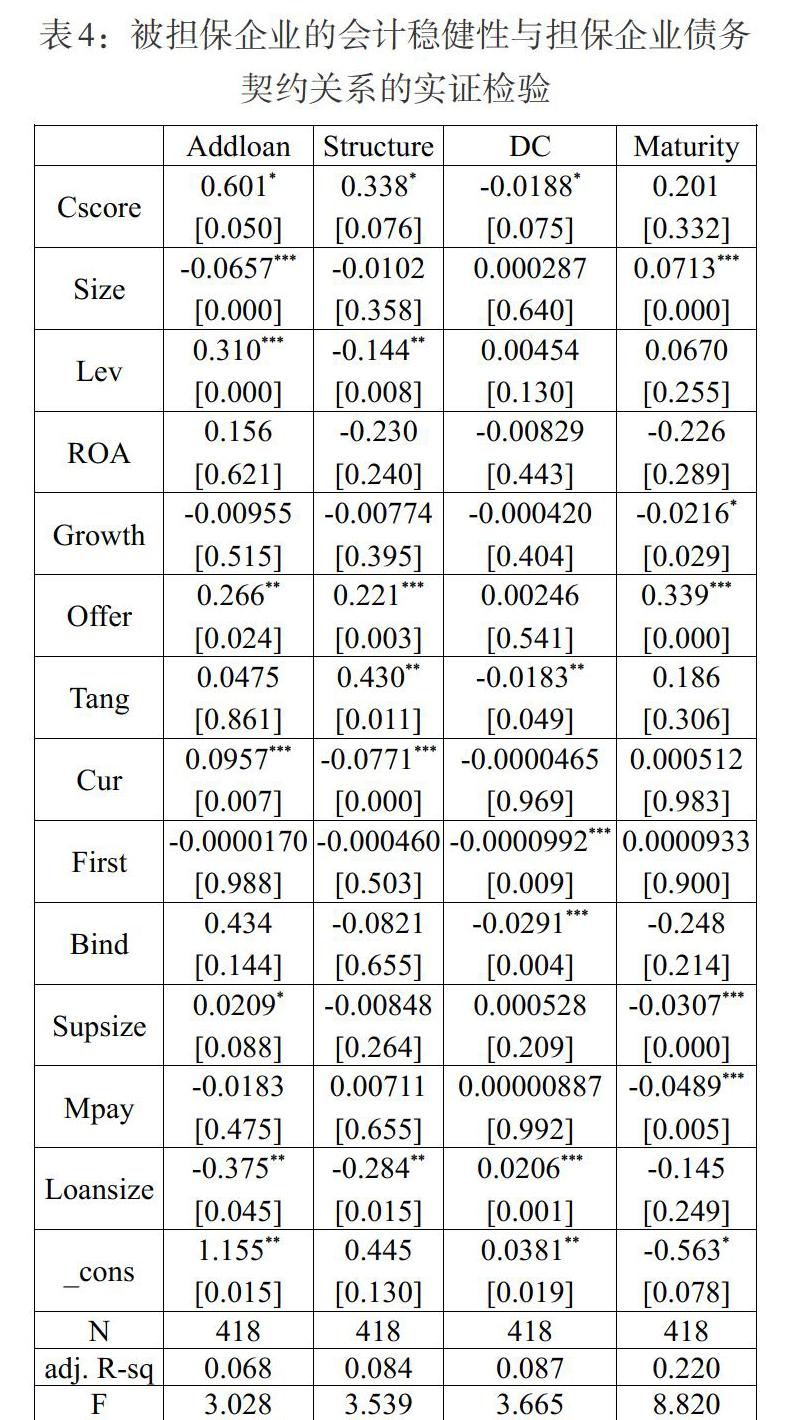

(三)关联关系、被担保企业的会计稳健性与担保企业债务契约关系的实证检验

为检验关联关系的影响,在模型中引入Related与Cscore的交乘项。表6为加入关联关系后,被担保企业的会计稳健性与担保企业债务契约关系的回归检验结果。表中第二列到第四列中Related[×]Cscore的回归结果均不显著,第五列中Related[×]Cscore的回归系数在10%的水平下显著为负。结合表4的回归结果来看,在表4中,Cscore与Addloan和Structure显著正相关,Cscore与DC显著负相关,而在表6中,SOE[×]Cscore与Addloan、Structure、DC之间的系数均不显著,说明当被担保企业和担保企业之间具有关联关系时,被担保企业会计稳健性与担保企业获得新增银行贷款,以及银行贷款率之间的正向关系会被削弱;被担保企业的会计稳健性与担保企业的融资成本之间的负向关系也被削弱,假设3a得到了初步验证。同时,在表4中,Cscore和Maturity正相关但并不显著,在本表中,Related[×]Cscore与Maturity的回归系数在10%的水平下显著为负,说明关联关系弱化了被担保企业的会计稳健性与担保企业的借款期限结构之间的正向关系。综合以上实证结果说明,加入关联关系后,被担保企业的会计稳健性与担保企业债务契约之间的关系弱化了,假设3a得到了验证。

(四)關联关系、被担保企业的盈余平滑度与担保企业债务契约关系的实证检验

表7是加入关联关系后,被担保企业的盈余平滑度与担保企业债务契约关系的回归检验结果,表中第二列到第四列中Related[×]ES的系数均不显著,第五列中Related[×]ES的系数在5%的水平下显著为正。结合表5的回归结果分析来看,在表5中,ES和DC、Maturity之间显著负相关,在本表中,Related[×]ES与DC之间的系数不显著,而与Maturity之间的系数显著为正,说明当被担保企业和担保企业之间具有关联关系时,被担保企业的盈余平滑度与担保企业的融资成本和融资结构之间的负向关系被弱化了,假设3a得到了进一步验证。

结合表6和表7的回归结果可知,在担保方向银行等债权人借款时,相较于非关联担保,关联担保实际上充当了信息中介,降低了债权人对被担保企业盈余信息的占有量要求,即关联关系弱化了被担保企业的盈余特征与担保企业的债务契约之间的相关性。

(五)稳健性检验

为了验证上述回归结果的可靠性,本文还做了如下稳健性检验:(1)对会计稳健性和盈余平滑度进行标准化处理;(2)借鉴方红星和刘淑花(2017)[37]的研究,采用业绩匹配琼斯模型度量可操控性应计利润;(3)替代债务契约的度量变量,用期初的总资产代替期初负债总额来度量银行借款占比的变化;(4)用资本化利息和费用化利息占借款总额平均值的比例来代替度量贷款成本(DC)。总体而言,稳健性检验结果与前文没有实质性差异,前述研究中得到证据支持的假说在稳健性测试中仍然获得了验证。

五、结论

本研究从担保的视角出发,实证检验了被担保企业的盈余特征与担保企业债务契约之间的关系,以及关联担保对两者关系的调节作用,研究发现:(1)被担保企业会计稳健性水平越高,担保企业获取的债务契约越有利;(2)盈余平滑度的提高降低了企业的信息透明度,不利于担保企业债务契约的签订;(3)关联方担保对借款企业来说具有增信作用,从而降低了被担保企业的盈余特征与担保企业的债务契约之间的关联性。本文不仅拓展了盈余特征与债务契约之间关系的研究,较好地解决了过往此类研究存在的内生性问题,而且为企业融资决策提供了更为全面的参考,同时也能为宏观政策的制定提供理论支持。

参考文献:

[1] Jian M.,Xu M. 2012. Determinants of the Guarantee Circles:the Case of Chinese Listed Firms [J].Pacific-Basin Finance Journal,(1).

[2]徐攀.上市公司提供关联担保增加了公司价值吗?——基于沪深上市公司的数据检验 [J].财经论丛,2017,(7).

[3]张俊民,李会云,宋婕.关联担保与公司债务融资成本分析——基于信息风险和债务代理风险的机制检验 [J].商业研究,2018,(12).

[4]Watts,Zimmerman. 1986. Positive Accounting Theory. Englewood Cliffs,NJ:Prentice Hall.

[5]Scott,W R. 1997. Financial Accounting Theory[M].Prentice-Hall,Inc.

[6]La Fond,R,R L Watts. 2008. The Information Role of Conservative Financial Statements [J].The Accounting Review,(2).

[7]Regina Wittenberg-Moerman. 2008. The Role of Information Asymmetry and Financial Reporting Quality in Debt Trading:Evidence from the Secondary Loan Market [J].Journal of Accounting and Economics,46(2).

[8]陆正飞,祝继高,孙便霞.盈余管理、会计信息与银行债务契约 [J].管理世界,2008,(3).

[9]陶晓慧,柳建华.会计稳健性与会计信息的信贷决策有用性 [J].税务与经济,2010,(4).

[10]Cook,D O,Spellman,L J. 1996. Firm and Guarantor Risk,Risk Contagion,and the Interfirm Spread among Insured Deposits [J].Journal of Financial and Quantitative Analysis,31(2).

[11]Serkan Arslanalp,Yin Liao. 2014. Banking Sector contingent Liabilities and Sovereign Risk [J].Journal of Empirical Finance,29.

[12]Welker M. 1995. Disclosure Policy,Information Asymmetry,and Liquidity in Equity Markets. Contemporary Accounting Research,(11).

[13]Francis Jennifer,Schipper Katherine,Vincent Linda. 2002. Expanded Disclosures and the Increased Usefulness of Earnings Announcements. Accounting Review,(77).

[14]John R,Graham, Si Li,Jiaping Qiu. 2008. Corporate Misreporting and Bank Loan Contracting [J].Journal of Financial Economics,89(1).

[15]Healy Paul M. 1985. The Effect of Bonus Schemes on Accounting Decisions [J].North-Holland,7(1-3).

[16]Carlson S J,Bathala C T. 1997. Ownership Differences and Firms' Income Smoothing Behavior [J].Journal of Business Finance&Accounting,24(2).

[17]Tucker,J W,P A Zarowin. 2006. Does Income Smoothing Improve Earnings Informativeness [J].The Accounting Review,81(1).

[18]John R Graham,Campbell R Harvey,Shiva Rajgopal. 2005. The Economic Implications of Corporate Financial Reporting [J].Journal of Accounting and Economics,40(1).

[19]Brad A Badertscher,Daniel W Collins,Thomas Z Lys. 2012. Discretionary Accounting Choices and the Predictive Ability of Accruals with Respect to Future Cash Flows [J].Journal of Accounting and Economics,53(1-2).

[20]Mark L DeFond,Chul W Park. 1997. Smoothing Income in Anticipation of Future Earnings [J].Journal of Accounting and Economics,23(2).

[21]Paul K Chaney,Craig M Lewis. 1995. Earnings Management and Firm Valuation Under Asymmetric Information [J].Journal of Corporate Finance,1(3).

[22]Demski,J S. 1998. Performance Measure Manipulation [J].Contemporary Accounting Research,15(3).

[23]Christian Leuz,Dhananjay Nanda,Peter D Wysocki. 2003. Earnings Management and Investor Protection:An International Comparison [J].Journal of Financial Economics,69(3).

[24]Patricia Dechow,Weili Ge,Catherine Schrand. 2010. Understanding Earnings Quality:A Review of the Proxies,their Determinants and their Consequences [J]. Journal of Accounting and Economics,50(2).

[25]Bushman R,Piotroski J,Smith A. 2004. What Determines Corporate Transparency?Journal of Accounting Research,(42).

[26]Bhattacharya U,H Daouk,M Welker. 2003. The World Price of Earnings Opacity [J].The Accounting Review,78(3).

[27]Fan Yu. 2005. Accounting Transparency and the Term Structure of Credit Spreads [J].Journal of Financial Economics,75(1).

[28]Mark Lang,K V Lins,M Maffett. 2012. Transparency,Liquidity,and Valuation:International Evidence on when Transparency Matters Most [J].Journal of Accounting Research,50(3).

[29]曾颖,陆正飞.信息披露质量与股权融资成本[J].经济研究,2006,(2).

[30]李青原.会计信息质量与公司资本配置效率——来自我国上市公司的经验证据 [J].南开管理评论,2009,12(2).

[31]Berkman H,Cole R A,Fu LJ. 2009. Expropriation Through Loan Guarantees to Related Parties:Evidence from China. Journal of Banking & Finance,(33).

[32]张虎,朱江.机构投资者对关聯担保抑制效应的实证研究 [J].经济研究导刊,2011,(12).

[33]Mozaffar Khan,Ross L Watts. 2009. Estimation and Empirical Properties of A Firm-Year Measure of Accounting Conservatism [J].Journal of Accounting and Economics,48(2).

[34]Francis J et al. 2004. Costs of Equity and Earnings Attributes [J].The Accounting Review,79(4).

[35]余明桂,潘红波.政治关系、制度环境与民营企业银行贷款 [J].管理世界,2008,(8).

[36]张敦力,李四海.社会信任、政治关系与民营企业银行贷款 [J].会计研究,2012,(8).

[37]方红星,刘淑花.盈余管理与企业债务期限 [J].财经问题研究,2017,(5).