大宗商品电子交易市场风险与控制对策分析

王健

摘 要:随着互联网的快速发展,电子交易已经成为了人们在日常生活中的常见模式,因此大宗商品电子交易市场也出现了快速发展的局面,但是也应该注意到与此同时的市场风险问题也逐渐显现,本文针对大宗商品电子交易市场风险内容及特点进行阐述,结合作者的相关思考,提出相应的风险控制策略,意在通过多元化方式进行市场风险转移和风险减免,促进市场的可持续性发展。

关键词:大宗商品;电子交易;市场风险;风险控制

大宗商品电子交易市场介于现货市场和期货市场之间过度模式,严格意义上是现代科技发展到一定程度出现的现货与仓位交易新形势,对市场完善发展具有积极意义,可以有效地将两者进行衔接和过渡,其已经成为了当前商品流通交易中不可忽视的环节。同时,大宗商品电子交易涉及到的领域众多,但是市场风险概率也较大,只有针对性的分析风险层成因及来源特征,才能更好实现政府管控,对于市场交易质量提升具有跨时代意义。

一、大宗商品电子交易市场风险概述

(一)大宗商品电子交易特征及交易类型(现货、远期、期货)

大宗商品电子交易采用网络智能体系进行竞价交易,通过市场的统一资金结算模式,保证了交易的公平性和公正性,同时交易完成后的买、卖双方可以及时入账付款,大宗商品电子交易市场采用现货仓单,即有效保障了各方利益,同时也避免了传统债务纠纷。电子交易管理模式将每一种商品进行等级标准细分,同时也有线下专业仓库,可以有效杜绝产品假冒等问题,现代的电子交易离不开完善的物流体系,并能根据商品特点进行模式划分,从目前的模式发展来看可分为现货、远期以及期货三种类型,期货交易相较于现货交易,属于非实物性交易,属于期货合约承诺,而远期交易属于现货交易,是现货交易在时间上的延伸。

(二)大宗商品电子交易市场风险成因

从大宗商品电子交易的角度看,市场风险是由于大宗商品电子交易平台上相关合同或合约对应货物的价格波动(上升或下跌)所产生的风险。本质上可以近似于看成与合同对应货物为基础的资产为“买入远期合约”。在“买入远期合约”中电子平台中的卖家及买家互为交易对手。当此合约到达约定可赎货期时(即卖家可交付货物至合约最后还款日之间的期间),此时双方实物远期合约订立时的远期价格(F0)与赎货期时每个时间点上的现货价格(S1)之间的价差(F0-S1)决定着谁承担市场风险。其中,F0>S1,则买家承担市场风险;F0>S1,则卖家承担市场风险。

当然仅仅是合约项目下货物的价格波动产生的市场风险并不产生实质损失,只有当这个价格波动到达一定阈值,才会使得合约项下货物的市场风险转化为实际损失。我们将合约项下货物市场波动产生的阈值称为损失阈值(Loss Threshold)。当违约成本(Default Cost)>损失阈值时:各方会维持合约继续进行,如卖家按约发货或买家按期付款甚至是承担罚息对合约进行展期来应对暂时的流动性问题。当违约成本<损失阈值时:各方会毫不犹疑的进行违约。

二、大宗商品电子交易市场风险以及应对策略

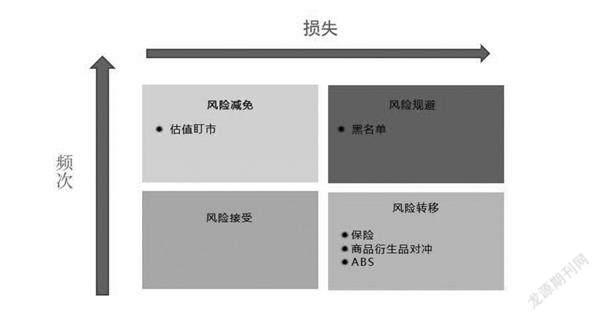

任何商业活动在实现目标之前都可能遇到各类不确定性影响因素,而市场风险管理则是对风险的进一步评估,有针对性的制定解决方案,在市场风险管理中可采用矩阵控制,并构建相应的控制业务流程。风险矩阵要将流程控制点与业务流程风险相匹配,形成有效控制和应对方案。首先,要建立管理体系并对管理体系进行风险评估,针对风险评估的结果进行风险“应对”;其次,矩阵图局要有两种形式,即M×N(M=N)矩阵和m×n矩阵(m≠n),风险矩阵分析在研究成对因素的问题方面有优势,突显了自身的直观性,不仅有利于分析人员进行观察使用,而且也能为决策者提供具有积极意义的参考。

三、市场风险转移策略

(一)保险

由于市场风险最终的结果会引起交易对手违约,故为大额大宗商品合约购买合约履約险可谓是一种最为便捷的市场风险的转移策略。其优点在于完全预防了市场风险带来的信用敞口,但缺点也较为明显,即购买保险会带来高额的成本。同时值得注意的是,保险公司可能对于某些大宗商品电子交易并不能直接进行投保,但是可以采用曲线方式进行投保,同时也要注重其保险的免责条款,应严格遵守证监会监督,为自身的保障打下法律基础。

(二)商品衍生品对冲

采用期权、期货、远期、互换等商品衍生品的对冲策略是大宗商品电子交易市场风险防范的主流手段,也是在科技发展背景下所形成的市场新模式,其目的是为了防范极端行情下的市场波动带来的极端尾部损失。此模式的优点在于其可以按照大宗商品电子交易的性质、期限及预期盈利情况设置不同的止损线,可实现定制化的市场风险的有效转移。缺点在于在获得下行风险保护的同时,对冲模式下也放弃了合约上行产生盈利的潜力(期货、远期、互换)或需缴纳高额的期权费(期权)。

(三)资产证券化

当大宗商品电子交易市场当中平台方的信用等级较高时,可将已有的大宗商品期货合约作为基础资产进行证券化(ABS),从而从一定意义上转移了该类资产的相关风险(含市场风险),同时又优化了平台企业的资产负债率,可谓是一类兼顾提升企业资产流动性的另类市场风险转移手段。

四、市场风险减免策略-估值盯市

(一)估值及盯市的定义

在大宗商品电子交易过程中,估值盯市是对大宗商品市场公允价格监控的重要手段,也是减免大宗商品市场风险最常用的策略。估值与盯市其实为两项工作,其中估值为对大宗商品各合约项下的基础资产进行实时、公允及相对精准的价格估计。而盯市为根据不同合约的风险特征,针对不同的市场情况逐日对基础资产的价格进行跟踪比较,并根据预设的预警参数进行预警响应。

(二)绝对估值及相对估值方式的定义及优劣

从估值的方式(并非具体方法或模型)而言,估值的方式可分为绝对估值法及相对估值法。

绝对估值法是以大宗商品合约生效日的合约交易价格为基准价,以后续每天的合约项下基础资产的公允估值作为对比价格,进行此合约的涨跌幅比较。一般形式下的计算公式为:(当日估值价格-合同单价)/合同单价。其使用限制为:当合约交易价格较生效日该合约的基础资产的公允价格有大幅度溢价时,会导致正常市场行情下的误报风险。

相对估值法是以大宗商品合约生效日的合约项下基础资产的公允估值为基准价,以后续每天的合约项下基础资产的公允估值作为对比价格,进行此合约的涨跌幅比较。一般形式下的计算公式为:(当日估值价格-合同生效日估值)/合同生效日估值。其使用限制为:当合约交易价格较生效日该合约的基础资产的公允价格有大幅度折价时,会导致危机市场行情下的误报风险。

(三)系统化流程

随着大宗商品电子交易不断的优化迭代,运用市场上公开的历史价格数据及其他经济影响因子,同时采用多元回归或机器学习的方式可形成较为合理的估值模型,实时、自动并精准的提供估值数据。通过市场风险各类参数在系统中的预设,又可以实现实时对大宗商品电子交易合约进行盯市及价格预警,产生预警后又可以通过智能合约的方式要求交易方补缴保证金或自动处置合约项下货物,此次来减免市场风险带来的损失。

(四)盯市估值的优化空间

盯市估值具有两面性,因此也有较大的可提升空间,平台应该注重充分发挥估值盯市优势,对于风险要尽可能的规避和转移。首先可通过绝对估值盯市与相对估值盯市逻辑相互叠加,最大化的适用于任何定价的产品合同;其次根据不同合约的属性标签匹配不同的跌价预警逻辑,使得盯市不再机械化;最后可对合约项下基礎资产进行联网审核,借助互联网信息共享优势,将经济周期以及市场环境数据进行综合估值分析。

五、结语

综上所述,大宗商品电子交易市场是社会发展到一定高度的必然结果,同时目前的监管体系以及法律政策,还有待提升相关部门及人员应充分意识到大宗商品电子交易市场中存在的市场风险,有针对性的分析风险来源特征及成因,并加大风险识别控制力度,通过管理矩阵方式进行深化分析,采用风险转移、风险减免策略,提升行业发展起步点。

参考文献:

[1]汪燕云.大宗商品托盘业务流程与风险防控探讨[J].中国市场,2020(25):51-52.

[2]周一峰,蒋嶷川,王涛.大宗商品交易市场监管与服务技术研究[J].中国基础科学,2020,22(3):49-52,62.