决定英国商业银行盈利能力的因素探析

李琳

摘要:英国是世界最重要的金融中心之一,然而国内鲜少有关于英国银行业盈利能力的相关研究。本文选取2011~2019年英国7家银行的数据,利用多元回归模型研究了内部因素对银行盈利能力的影响。结果显示,资产质量、银行规模以及资产结构对于银行盈利能力具有较显著的影响。

关键词:盈利能力 多元回归 英国银行业

一、引言

商业银行的盈利能力是推动其商业活动发展的动力之源。银行在经济发展中起着重要作用,而银行的稳定性对金融体系正常运转至关重要。如果金融体系有效,也会反映至商业银行盈利能力的增长(De Bandt & Davis,2000)。不少文献已经广泛讨论了银行系统的盈利能力,有助于揭示影响银行业盈利能力的因素。研究发现,银行的特征,例如银行的规模、银行的所有权以及银行经理对风险和竞争的态度对银行盈利能力具有重要意义(Goddard et al.,2001)。尽管有大量有关金融机构获利能力的文献,但很少有关于影响英国经济中银行业绩的因素的实证研究。伦敦是世界上最重要的金融中心之一,英国银行业仍然是盈利能力最强的银行业之一。确定影响英国银行盈利能力的因素的研究对经济学家、银行经理等具有一定意义。本研究运用多元回归模型,在现有研究的基础上,强调了内部因素对银行盈利能力的影响,例如商业银行的资本结构、规模和服务等。

二、文献综述

各国关于银行盈利能力的研究比较广泛。Bourke(1989)从欧洲、美国和澳大利亚的12个国家的银行业中选取样本,发现资本充足率和支出对盈利能力分别具有显著的正向和负向影响。同时,宏观经济变量GDP也对银行的业绩产生了显著的积极影响。Atemkeng等(2006)分析了1987年至1999年间从喀麦隆三大银行收集的横截面数据,使用资产回报率(ROA)、资本回报率(ROC)和股本回报率(ROE)来分析商业银行的盈利能力,结果表明,市场集中度和规模在决定银行盈利能力方面起着至关重要的作用。Naceur(2003)研究了銀行的盈利能力。结果表明,高资本对银行的业绩具有积极影响,银行的净利息收入和贷款也对银行的盈利能力产生了积极的影响。此外,宏观经济指标也可能对商业银行的盈利能力产生负面影响,而金融市场的改善对商业银行的业绩产生了显著的积极影响。Guru等人(1999)研究了马来西亚商业银行盈利能力的决定因素,并得出结论,市场利率和银行经营成本在其业绩中起着重要作用,在向任何银行提供贷款时,商业银行必须非常谨慎并必须监控业务风险。

对于英国本土银行,Kosmidou(2004a)等人进行了比较深入的研究,发现1996年至2002年期间,国内银行的整体盈利能力高于国外支行。随后将统计成本会计方法应用于44家在英国经营的外资银行和36家在英国经营的国内银行,以检验资产负债构成与银行利润的相关性,研究结果表明,高利润银行和低利润银行之间、国内银行和国外银行之间存在很多差异。后来,Kosmidou等人还比较了英国大银行和小银行的盈利能力,发现小银行的盈利能力总体上高于大银行。

三、模型与数据

本文回归模型将检验特定内部变量与银行盈利能力之间的关系。众所周知,银行使用信用衍生工具和其他风险方法等衍生工具来对冲其风险和复杂的信用风险模型。因此,面板回归模型解释变量包括不良贷款(NPL),以解决信用风险,并检验不良贷款是否与银行盈利能力直接相关,类似于已经提出银行的规模对银行的盈利能力有影响。因此,面板模型中包含了资本(LNSIZE),以说明银行规模与其对银行绩效的影响之间的关系。它的计算方法是总资产的对数。银行允许客户存款,然后以一定的利率借钱以赚更多的钱。因此,观察存款(DEP)和贷款(LOAN)在解释银行盈利能力方面是否具有重要意义。本文中存款比率和贷款比率是存款或贷款与总资产的比率。银行必须将其全部存款的一部分作为准备金,因此准备金(ASSQ)也与银行盈利有关。资本比率(CAR)衡量银行的资本结构。它以银行总资本与总风险加权资产之比计算,通常被认为与盈利能力呈正相关。

通常,银行的盈利能力用ROA或ROE表示。ROA是净利润除以总资产,ROE是净利润除以净资产。前者反映了银行的盈利能力,后者反映了投资者资本的净收入。ROA考虑了杠杆带来的风险,并且是银行获利能力的重要指标,但是主要缺点是它没有考虑银行资产负债表外资产。鉴于此,本文使用ROAE和ROAA来计算银行的盈利能力。

面板回归模型公式如下:

这项研究旨在找出决定英国商业银行盈利能力的因素。研究数据为2011年至2019年英国7家商业银行的数据,数据来自Osiris Bank Focus和部分商业银行的年度报告。本文利用Eviews软件对收集的数据进行回归分析。

根据相关性检验,ROAA和ROAE代表银行的绩效与存款(DEP)没有显著相关关系,在5%的置信水平下,总贷款(LOAN)与盈利能力之间的相关关系显著。LOAN和ROAA之间的相关系数以及LOAN和ROAE之间的相关系数均为正,表明贷款对盈利能力有积极影响。以总资产表示的银行规模SIZE与银行的绩效没有显著相关。CAP表示资本结构,在5%和10%的置信度下与ROAA和ROAE显著相关。最后,在1%的置信水平下,不良贷款比率(即NPL)与银行的业绩显著相关。

四、实证研究

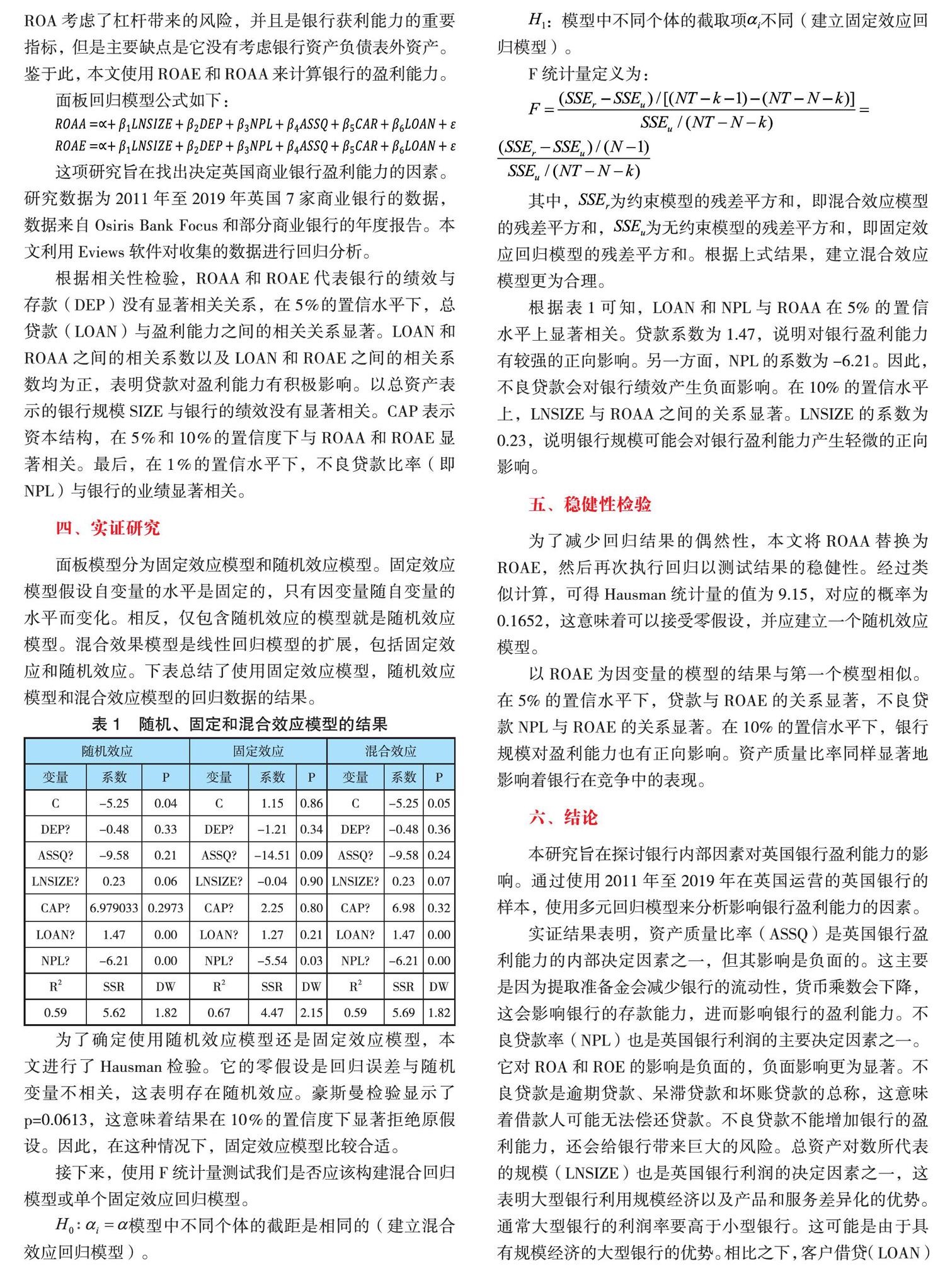

面板模型分为固定效应模型和随机效应模型。固定效应模型假设自变量的水平是固定的,只有因变量随自变量的水平而变化。相反,仅包含随机效应的模型就是随机效应模型。混合效果模型是线性回归模型的扩展,包括固定效应和随机效应。下表总结了使用固定效应模型,随机效应模型和混合效应模型的回归数据的结果。

为了确定使用随机效应模型还是固定效应模型,本文进行了Hausman检验。它的零假设是回归误差与随机变量不相关,这表明存在随机效应。豪斯曼检验显示了p=0.0613,这意味着结果在10%的置信度下显著拒绝原假设。因此,在这种情况下,固定效应模型比较合适。

接下来,使用F统计量测试我们是否应该构建混合回归模型或单个固定效应回归模型。

模型中不同个体的截距是相同的(建立混合效应回归模型)。

:模型中不同个体的截取项不同(建立固定效应回归模型)。

F统计量定义为:

其中,为约束模型的残差平方和,即混合效应模型的残差平方和,为无约束模型的残差平方和,即固定效应回归模型的残差平方和。根据上式结果,建立混合效应模型更为合理。

根据表1可知,LOAN和NPL与ROAA在5%的置信水平上显著相关。贷款系数为1.47,说明对银行盈利能力有较强的正向影响。另一方面,NPL的系数为-6.21。因此,不良贷款会对银行绩效产生负面影响。在10%的置信水平上,LNSIZE与ROAA之间的关系显著。LNSIZE的系数为0.23,说明银行规模可能会对银行盈利能力产生轻微的正向影响。

五、稳健性检验

为了减少回归结果的偶然性,本文将ROAA替换为ROAE,然后再次执行回归以测试结果的稳健性。经过类似计算,可得Hausman统计量的值为9.15,对应的概率为0.1652,这意味着可以接受零假设,并应建立一个随机效应模型。

以ROAE为因变量的模型的结果与第一个模型相似。在5%的置信水平下,贷款与ROAE的关系显著,不良贷款NPL与ROAE的关系显著。在10%的置信水平下,银行规模对盈利能力也有正向影响。资产质量比率同样显著地影响着银行在竞争中的表现。

六、结论

本研究旨在探讨银行内部因素对英国银行盈利能力的影响。通过使用2011年至2019年在英国运营的英国银行的样本,使用多元回归模型来分析影响银行盈利能力的因素。

实证结果表明,资产质量比率(ASSQ)是英国银行盈利能力的内部决定因素之一,但其影响是负面的。这主要是因为提取准备金会减少银行的流动性,货币乘数会下降,这会影响银行的存款能力,进而影响银行的盈利能力。不良贷款率(NPL)也是英国银行利润的主要决定因素之一。它对ROA和ROE的影响是负面的,负面影响更为显著。不良贷款是逾期贷款、呆滞贷款和坏账贷款的总称,这意味着借款人可能无法偿还贷款。不良贷款不能增加银行的盈利能力,还会给银行带来巨大的风险。总资产对数所代表的规模(LNSIZE)也是英国银行利润的决定因素之一,这表明大型银行利用规模经济以及产品和服务差异化的优势。通常大型银行的利润率要高于小型银行。这可能是由于具有规模经济的大型银行的优势。相比之下,客户借贷(LOAN)对总资产回报率(ROA)和股本回报率(ROE)产生积极而显著的影响。借款是银行收入的主要来源,可以为银行创造利息收入,因此,它将对银行的盈利能力产生积极影响。另一方面,研究结果还表明,以权益和总资产(CAP)衡量的资本实力不是银行盈利能力的重要决定因素。文献表明,资本充足的银行可以减少外部融资成本,这种优势可以转化为更高的盈利能力。但是,在样本银行中,它们的资本结构对盈利能力没有重大影响。回归分析表明,存款与总资产的比率(DEP)无法解释ROA衡量的获利能力的变化。这可能是因为银行的存款业务盈利较少,并且对银行的盈利能力没有明显影响。

回归结果表明,样本银行的盈利能力存在差异,这种差异的意义可以通过分析自变量来解释。因此,英国商业银行应加强信用风险管理,提高资产质量。银行应注意防范、避免盲目发放贷款牟取利益。本文试图填补现有文献的空白,以提高对英国银行盈利能力的认识,对英国商业银行的特征研究和实践提供了一定的帮助。

参考文献:

[1]Atemkeng,Tabi,& Nzongang,Joseph.(2006).Market structure and profitability performance in the banking industry of cfa countries:the case of commercial banks in cameroon.Journal of Sustainable Development in Africa(2).

[2]Bandt,O.D.,& Davis,E.P..(2000).Competition,contestability and market structure in european banking sectors on the eve of emu.,24(6),0-1066.

[3]Bourke,P.(1989).Concentration and other determinants of bank profitability in Europe,North America and Australia.Journal of Banking & Finance,13(1),pp.65-79.

[4]Goddard,J.,Molyneux,P.and Wilson,J.(2001).European Banking.Chichester:John Wiley & Sons.

[5]Guru,B.,Staunton,J.and Shanmugam,B.(2020).Determinants of commercial bank profitability in Malaysia.Journal of money credit and banking,17,pp.69-82.

[6]Naceur,S.B.,& Goaied,M..(2001).The determinants of the tunisian deposit banks' performance.Applied Financial Economics,11(3),317-319.

[7]Kyriaki,K.*.,Pasiouras,F.,& Floropoulos,J.(2004).Linking profits to asset-liability management of domestic and foreign banks in the uk.Applied Financial Economics,14(18),1319-1324.

[8]Kosmidou,K.,Pasiouras,F.,Doumpos,M.and Zopounidis,C.(2004).Foreign versus domestic banks? performance in the UK:a multicriteria approach.Computational Management Science,1(3-4),pp.329-343.

[9]Kosmidou,K.,Pasiouras,F.,Doumpos,M.and Zopounidis,C.(2006).Assessing performance factors in the UK banking sector:A multicriteria methodology.Central European Journal of Operations Research,14(1),pp.25-44.

作者單位:东南大学经济管理学院