终极控股股东两权分离对现金持有价值的影响研究

曹海敏 李三印

【摘 要】 以我国2007—2018 年A股上市公司的数据为样本,基于资本结构的中介效应,研究了终极控股股东两权分离对现金持有价值的影响及作用机制。实证结果显示:两权分离度越高,现金持有价值越低;资本结构在终极控股股东两权分离影响现金持有价值的过程中发挥中介作用。本研究旨在揭示:资本结构是终极控制人实现资金侵占行为的工具;并且当终极控制人两权分离度较大时,外部投资者将会对公司持有的现金资产给予较低的价值评估。以上发现丰富了两权分离及现金持有等相关领域的文献,拓展了终极控股股东资金侵占行为研究思路,对于上市公司现金持有价值效应的提高具有一定的借鉴意义。

【关键词】 两权分离; 现金持有价值; 资本结构

【中图分类号】 F275 【文献标识码】 A 【文章编号】 1004-5937(2021)01-0017-06

一、引言

现金持有对企业的正常运营以及可持续发展至关重要。现金具有较强的流动性,极易成为控股股东进行资源转移的对象。近年来,上市公司资金被控股股东侵占和濫用已然成为资本市场的常见现象,即使在严厉监管的打击之下,控股股东违规占用资金的行为也屡见不鲜。诸如近来的东海海洋被控股股东占用资金金额达8.19亿元、辅仁药业近17亿元资金“凭空”消失等令人触目惊心的资金侵占案件。这些案件充分说明控股股东无不利用手中的权力和信息优势进行恶意掏空,将上市公司当作套取现金的玩偶。这种侵占行为不仅造成公司无法正常经营,甚至将公司推到了濒临退市甚至破产的边缘,严重损害了投资者的利益,危害着股市安全。

从投资者视角看,现金持有价值是衡量现金资产在企业发展中的价值及利用效率的指标[1],因而一直备受投资者的关注。针对企业现金持有价值的研究,以往学者从高管变更[2]、融资约束[3]、税收规避[4]、股东治理体制[5]、代理成本[6]等方面进行了深入探讨。但鲜有从终极控制人视角考察终极控股股东两权分离对现金持有价值的影响,特别是对终极控股股东资金侵占的作用机制更是很少涉及。一般而言,当两权分离度较大时,终极控制人的侵占动机会更加强烈[7]。作为上市公司的实际控制者,终极控股股东两权分离度较大是否会降低上市公司的现金持有价值?若成立,其侵占资金的作用机制是什么?终极控股股东进行资金侵占的前提是上市公司有丰富的现金资源。一般上市公司获取资源的重要渠道之一就是提高公司的负债水平。因此,资本结构决策势必因终极控制人的偏好而受到影响,即资本结构决策自身存在代理问题。当终极控制人两权分离较高时,终极控股股东是否会通过提升控股公司的杠杆水平来达到侵占资金之目的?本文将基于资本结构的中介效应进行检验。

本文研究主要贡献在于:一是验证了终极控股股东两权分离对现金持有价值的影响,丰富了有关现金持有价值领域的相关文献;二是揭示了终极控股股东通过提升杠杆水平进行资金侵占的作用机制,拓展了终极控股股东两权分离经济后果的研究思路;三是通过检验现金持有价值,佐证了终极控股股东的资金侵占动机,为企业现金持有决策提供了经验数据。

二、文献综述与研究假设

(一)终极控股股东两权分离与现金持有价值

自La Porta(1999)首次提出了控股股东“利益侵占”的观点以来,控股股东利用控制性地位以攫取私利的问题日益成为研究的焦点。相较于一般控股股东,终极控股股东在公司运营中往往具有实际决策权,当与中小股东利益存在利益冲突时,就更可能利用控制地位以损害中小股东的利益为代价来进行利益输送。国外学者研究发现,大部分上市公司都受到终极控制人的控制,他们通过交叉持股、金字塔结构等一股多票的方式控制着公司。而这些控制方式使得终极控股股东能够对上市公司拥有绝对的控制权(Bebchuck et al.,2000;渡边真理子[8],2011)。在取得对上市公司的控制之后,终极控制人往往为了获取私人利益通过较高的控制权来转移现金资源,进而引起代理问题[9]。现金因具有较强的流动性,容易被终极控制人转移,投资于效率较低的项目。因此,终极控制人基于私利动机而进行现金资产的侵占行为必将影响现金的利用效率,降低现金持有价值。

终极控股股东的两权分离度反映了其对所控制公司资源进行侵占的动力和能力。控制权体现了终极控股股东对其所控股公司资源的支配能力,而现金流权是终极控制人拥有上市公司的所有权,反映了其对公司剩余权益的索取权。现金流权越低,终极控股股东为谋取控制权私利所付出的代价也就越低。因而当两权分离度较高时,终极控制人两权分离使得控股股东可以以较少的所有权来获取较大的控制权,加剧了终极控股股东的侵占动机。Claessens(2000)认为,终极控制人两权偏离度越大,其为了控制权私利付出的代价越小,因而进行侵占的动机也越强烈。Poletti[10]研究认为控制权的加强和两权分离的增大,使得终极控股股东更有能力与动机攫取控制权私利。国内学者针对终极控股股东两权分离的经济后果也进行了大量研究,学者们普遍认为,终极控股股东会利用自身优势地位而轻易地占用公司资金,而且其两权偏离度越大,现金资产在将来遭受侵占的风险也就越大。研究表明,终极控股股东的控制权私利水平与其两权分离度显著正相关,两权分离度越大,掏空越严重[11-12]。终极控股股东基于私利动机往往会增加其所控制上市公司的资金总量,进而随意挪用公司现金[13],严重影响了现金资产的利用效率。为了更好地实施资金侵占,终极控制人通常会通过违规担保、关联交易等方式侵占上市公司的现金资产(赵国宇,2013)。并且控制权与现金流权分离会进一步加剧终极控股股东的过度投资行为,从而降低现金持有价值[14-15]。两权分离度的加大,为终极控股股东侵占上市公司的资金提供了便利,也导致了外部投资者对公司现金持有价值的低估。基于以上分析,本文认为终极控股股东两权分离度越高,现金持有价值越低。因此,本文提出假设1。

H1:终极控股股东的两权分离度与企业现金持有价值负相关。

(二)终极控股股东两权分离、资本结构与现金持有价值

终极控股股东要达到侵占资金的目的,其首要条件就是增加其所控制公司的资源,而进行债务融资则是获取资源的重要渠道之一。在实务中终极控股股东通常拥有最终决策权,故上市公司的资本结构决策往往受制于终极控股股东。资本结构理论是以公司价值最大化为目标,然而终极控股股东作为实际决策者,当其可以获取私利时,必然会违背此目标以实现自身利益最大化,倾向于选择有利于自身利益的资本结构。相比较于权益融资,债务融资在满足公司资金需求的同时,避免了控制权被稀释,从而减少了资本市场上其他投资者对控制权的竞争。即使因为过度负债而使公司陷入困境,终极控股股东遭受的损失也只是较小的现金流权而已,然而侵占带来的私利往往高于公司的分红。因此在两权分离的情况下,终极控股股东基于维持控制权的动机,在企业面临融资需求时,终极控股股东往往会选择债务融资[16-17]。特别是当资金侵占过度导致上市公司面临资金链断裂时,终极控股股东为了摆脱资金困境会通过各种方式向商业银行贷款,从而进一步提升了上市公司的杠杆水平。

终极控股股东利用债务融资获得更多资金的同时也为其实现资金侵占行为提供了可乘之机。研究表明,在不影响控股地位的情况下,终极控股股东为增加其控制的资源,往往会选择过高的债务融资[18-20]。并且相对于国有企业来说,民营企业终极控股股东更有动机利用债务融资来获取可控制的资源[21]。特别是在投资者保护水平较低的地区,在复杂隐蔽的金字塔式控股结构下,债务违约行为几乎不会损害终极控制人的声誉。相反,控股子公司负债的增加为终极控股股东的资金侵占行为提供了便利。终极控股股东增加了其所控制的资金后,最终通过资产出售、资金占用、过度投资等途径消耗了这些财富(喻彪,2017),进而降低上市公司的现金持有价值,损害外部投资者的利益。此时对于终极控股股东基于私利动机而控制的现金资源,外部投资者将会给予较低的价值评估。基于以上分析,本文提出假设2和假设3。

H2:终极控股股东两权分离度与其所控股公司的杠杆水平正相关。

H3:终极控股股东两权分离会通过提升杠杆水平降低现金持有价值,即资本结构具有中介效应。

三、变量选择与研究设计

(一)数据来源

本文选取了2007—2018年沪深两市上市公司的年度数据作为初始样本。由于回归中涉及前一年与后一年的数据,本文有效观测年度为2008—2017年。本文所使用的样本做了以下剔除:(1)剔除金融保险类公司;(2)剔除ST与PT公司;(3)剔除资产负债率异常的公司;(4)剔除了财务数据资料不全的公司。为了消除极端值的影响,本文对得到的连续型变量采用1%及99%的Winsorize缩尾处理方法。本文数据来自国泰安(CSMAR)数据库和中国研究数据服务平台(CNRDS)数据库。

(二)模型设计及变量定义

为检验两权分离对现金持有价值的影响,本文借鉴了 Dittmar和Mahrt-Smith(2007)、张会丽等[22]、吴以等研究,采用Fmam-French经典价值回归方法,根据本文研究假设,构建模型如下:

Vi,t=α0+α1CASHi,t+α2Ei,t+α3ΔEi,t+α4ΔEi,t+1+α5ΔNAi,t+

α6ΔNAi,t+1+α7Ii,t+α8ΔIi,t+α9ΔIi,t+1+α10Di,t+α11ΔDi,t+1+

α12ΔDi,t+1+α13CAPEXi,t+α14ΔCAPEXi,t+α15ΔCAPEXi,t+1+

α16ΔVi,t+1+α17ΔCASH×ΔCVRi,t+α18CVRi,t+∑Year+

∑Industry+εi,t (1)

LEVi,t=γ0+γ1CVRi,t+γ2SIZEi,t+γ3Ei,t+γ4CAPEXi,t+

γ5NDTi,t+γ6ΔCOLLi,t+γ7STATEi,t+∑Year+∑Industry+εi,t (2)

Vi,t=β0+β1CASHi,t+β2Ei,t+β3ΔEi,t+β4ΔEi,t+1+

β5ΔNAi,t+β6ΔNAi,t+1+β7Ii,t+β8ΔIi,t+β9ΔIi,t+1+β10Di,t+

β11ΔDi,t+1+β12CAPEXi,t+β13ΔCAPEXi,t+β14ΔCAP-

EXi,t+1+β15ΔVi,t+1+β16ΔCASHi,t×CVAi,t+β17CVRi,t+

β18CASHLEVi,t+β19CASH×LEVi,t+β20LEVi,t+∑Year+

∑Industry+εi,t (3)

模型1中被解释变量为企业价值(V),解释变量是广义现金持有水平(CASH)和两权分离度(CVR)。现金持有水平与杨兴全(2015)、杨子怡等(2016)的研究相同,以貨币资金与交易性金融资产之和与本期总资产的比值来衡量。两权分离参考黄蕾(2011)、姜毅[23]、夏鑫等[24]的研究,采用终极控股股东的控制权与现金流权的比值来衡量。系数α1反映单位现金持有量对企业价值的边际贡献,即现金持有价值。该模型中两权分离度与现金变量的交叉项系数即为终极控股股东对企业现金持有价值的影响。根据H1,预期其交叉项系数α17显著为负。

模型1的控制变量为息税前利润(E)、利息费用(INT)、实际支付的现金股利(D)、资本性支出(CAPEX)及其上、下一年的变化量,企业非现金资产(NA)上、下一年的变化量和企业价值下一年的变化量。其中,Xi,t表示变量X第t年的水平;ΔXi,t表示变量X从第t-1年到第t年的变化量,ΔXi,t+1表示变量X从第t年到第t+1年的变化量,该模型所有变量均除以总资产。为了消除年度和行业差异对结果的影响,本文同时控制行业Industry和年度Year两个哑变量。

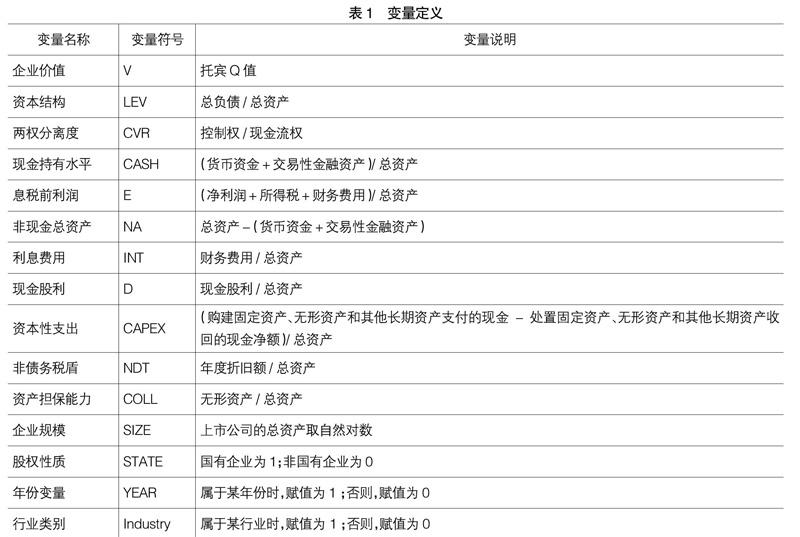

借鉴Baron和Kenny(1986)、温忠麟等[25]的方法,本文分三步回归检验中介效应,即在模型1的基础上,分别构建模型2和模型3,检验终极控股股东是否通过资本结构对企业现金持有价值产生影响。为了减少主观判断,衡量杠杆水平时采用账面价值计算。模型2控制变量为企业的盈利性(E),成长性(CAPEX)、资产担保能力(COLL)、非债务税盾(NDT),具体变量定义见表1。在回归方程1和2回归系数均显著的情况下,利用回归方程3验证H3。如果β17和β19均显著,则资本结构扮演着部分中介作用,如果β17不显著,而β19显著,则资本结构发挥完全中介效应。

四、实证检验与结果分析

(一)主要变量的描述性统计

表2列示了主要变量的描述性统计。从表2中可以看出企业价值(V)的最大值为9.653,均值为1.945,而其标准差为1.679,表明上市公司企业价值的变异性较大。可能的原因是股市的波动性,故在进行线性回归分析时本文对年度进行了控制。现金持有水平(CASH)的均值为0.197,表明公司的现金总额占总资产的比例接近20%。现金持有水平(CASH)最大值为0.692,最小值0.012,表明上市公司现金持有水平较高且不同公司之间差别较大。终极控股股东控制权与现金流权偏离度(CVR)的均值为1.432,最大值为5.875,最小值为1.000,说明我国上市公司两权偏离度较高。资产负债率(LEV)的最大值为0.895,均值为0.452,最小值为0.046,表明我国上市公司杠杆水平差异较大。综上,对样本数据处理之后,各个变量取值的分布符合实际,即用于实证检验的样本数据是可靠的。

(二)实证研究结果

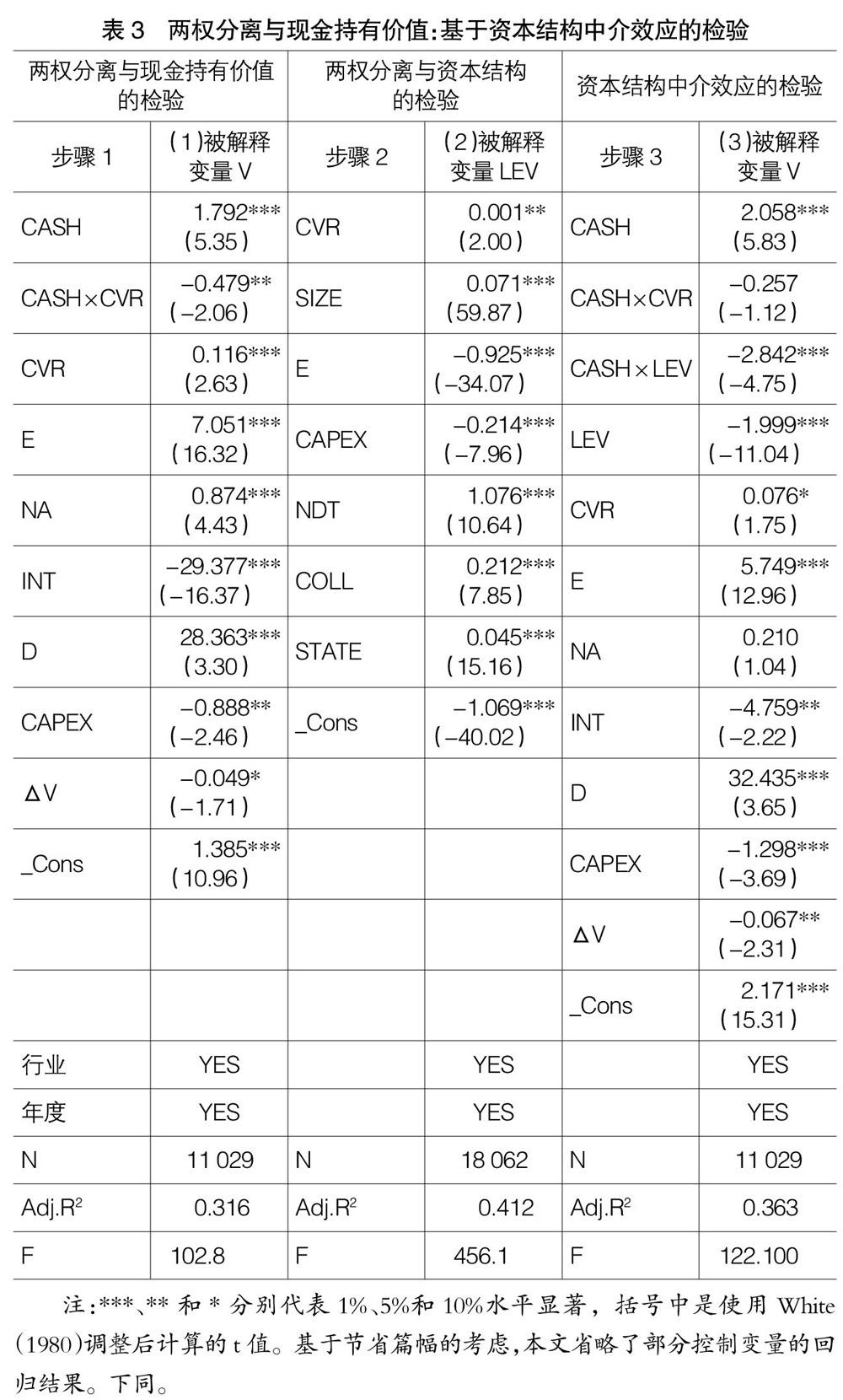

表3回归(1)首先验证了两权分离度对现金持有价值的影响,CASH的回归系数为1.792,而且在1%水平通过了显著性检验,表明样本区间内,投资者对企业现金持有的平均定价为1.792元。现金持有量与两权分离度的交乘项(CASH×CVR)的系数为-0.479,且在5%水平上通过了显著性检验。可知当终极控股股东两权分离度较高时,投资者对企业的现金持有价值平均定价为1.313元(1.792-0.479),即两权分离度的增加会降低企业持有现金的价值效应,从而H1得到验证。表3回归(2)的回归结果显示,两权分离度(CVR)的回归系数为0.001,且在5%的水平上通过了显著性检验,表明两权分离度与企业的杠杆水平呈正相关关系,从而验证了H2。终极控股股东倾向于债务融资的原因在于满足公司资金需求的同时,也避免了控制权被稀释。因此基于债务融资的股权非稀释动机和利益侵占动机,终极控股股东会提升其控股公司的杠杆水平来进行利益侵占。

回归模型3在模型1的基础上加入了资本结构变量,回归结果表明现金持有量与两权分离度交乘项(CASH×CVR)的回归系数为负,但并不显著。而现金持有量与资产负债率的交乘项(CASH×LEV)在1%水平上通过了显著性检验,这表明两权分离度的增加会显著降低持有现金的价值效应,资本结构在此过程中起了完全中介作用。即终极控股股东两权分离的提升通过资本结构为中介对现金持有价值产生影响,从而验证了H3。

表3检验结果表明,随着终极控股股东两权分离度的增大,终极控制人在进行融资决策时,更偏向于在债务融资的股权非稀释效应。一方面,相比较于权益融资,债务融资对股权无稀释性作用,终极控股股东可以在满足资金需求的情况下保持控制权不被稀释。另一方面,当终极控制人侵占动机较小时,其往往会与中小投资者的利益保持一致,从而选择最优的资本结构。然而两权分离使得终极控股股东可以较少的所有权来获取较大的控制权,加剧了其侵占动机,当公司经营业绩较差时,终极控制人失去的只是一部分现金流权。但是当企业财务状况较好时,较高的控制权就能够获得更多的利益,即终极控股股东虽然受到了权益价值方面的损失,却可以通过利益的侵占获得更多的补偿。对于终极控股股东而言,公司业绩良好时的收益与处于困境中的损失存在着不对称,而这种不对称将激励终极控股股东为了达到侵占资金的目的而提升上市公司的杠杆水平。如我国上市公司控股股东对资金侵占的代表性的手段就是利用上市公司为其担保从银行获取资金,一旦控股股东无法及时还贷,上市公司就会成为控股股东的“替罪羊”,被迫承担了沉重的现时负债。

五、稳健性检验

本文进行了如下检验以验证上述结论的可靠性:(1)由于资本结构理论认为使用市场价值来衡量资产负债率可以更加真实地体现企业价值。借鉴Titman and Wessels(1988)的研究,本文采用资本结构的另一种度量指标:期末账面总负债/企业的市场价值(DAM)来衡量杠杆水平进行稳健性检验,其中:市场价值=期末负债账面价值+流通股股数×年末收盘价+非流通股股数×年末每股净资产,结果表明:回归结果并无实质差异,说明研究结论是稳健的。(2)借鉴Bates et al.(2009)、连玉君(2010)的研究,以货币资金/总资产作为现金持有CASH的度量指标,检验结果无显著性变化。限于篇幅,本文仅对检验(2)的结果做出列示,结果如表4。衡量指标的替换可以消除因指标选取对回归结果的影响,从而验证了本文研究结论的可靠性。

六、结论与建议

以2007—2018年沪深两市A股上市公司为研究样本,基于资本结构中介效应视角,研究了终极控股股东两权分离与现金持有價值的关系。主要研究结论如下:(1)终极控股股东两权分离会降低现金持有价值,而且当两权分离度较大时,终极控制人私利行为的成本较低,其自利动机较为强烈;(2)当终极控股股东资金侵占动机比较强烈时,终极控股股东会通过提升杠杆水平轻易地占用公司资金,从而降低现金持有价值。

在目前我国投资者保护相对较弱的市场环境下,控股股东利益侵占行为一直以来是困扰监管者的难题。当进行资本结构决策时,终极控股股东往往基于私利动机选择有利于自己的资本结构,进而将风险转嫁给中小股东。基于以上分析,本文提出以下建议:(1)从法律制度层面,要对终极控股股东的利益侵占行为进行规范,尤其是对资金侵占要加大惩罚力度,从而提高上市公司的现金利用效率。(2)从资源获取层面,要不断完善信息披露制度。一方面,要提高上市公司的信息披露质量,尤其是对影响资本结构的行为如集团内贷款、抵押担保等着重披露;另一方面,要加大商业银行对贷款单位的资金用途监督力度,对违规者进行公开披露,避免资本结构成为终极控制人进行资金侵占的工具。