社会信任对家庭参与商业保险的影响

——基于中国家庭金融调查(CHFS)数据的实证分析

范聪颖

〔河南牧业经济学院 金融与会计学院,河南 郑州450044〕

一、引言

商业保险作为社会保障体系的重要支柱,对于防范家庭财务风险、促进经济平稳运行具有重要作用。现实中,自1980年我国恢复商业保险以来,保险市场发展迅速,原保费收入从1980年的4.6亿元增长至2019年的4.3万亿元。但与发达国家相比,我国保险业发展水平仍然存在较大差距,居民保险密度与保险深度分别为国际平均水平的59%和75%,家庭对商业保险的参与率整体较低。较低的保险参与水平,使得部分家庭面临类似新冠疫情等风险事件时,财务脆弱性暴露无遗,这种情况严重影响了家庭福祉甚至民生稳定。为此,我国政府不断出台措施,完善保险供给服务体系,以期加快行业发展。然而,供给端的改革最终需要通过影响家庭投保行为才可能实现预期目标,因此,从微观家庭需求角度厘清居民投保行为机理及影响因素,对于提升家庭保险市场参与率、促进行业健康发展具有重要意义。

对于家庭参与商业保险的影响因素,现有文献分别从家庭收入、人口结构、金融知识、居民幸福感、社会互动与社会资本等角度进行了研究。Albouy & Blagoutine发现家庭购买商业保险的意愿与家庭资产之间存在正向关系[1],孙祁祥和王向楠的研究表明家庭收入对其投保行为具有促进作用[2]。樊纲治和王宏扬发现家庭少儿占比对家庭人身保险需求具有显著的正向作用,而人口老龄化则产生抑制作用[3]。秦芳等、吴雨等的实证研究显示金融知识水平高的家庭参与商业保险及养老计划的概率更高[4-5]。桑林、曹直等检验了幸福感与家庭投保行为之间的关系,发现幸福感高的家庭更倾向于购买商业保险[6-7]。何兴强和李涛利用广东省居民调查数据的研究表明,社会互动对居民购买商业保险行为并不产生显著影响,但家庭的社会资本具有重要作用[8];而江海洋和谷政基于2015年中国家庭金融调查(CHFS)数据的实证结果则显示社会互动对家庭投保具有明显的促进作用[9]。以上文献虽然涉及多个微观因素,但对家庭信任因素的重视显然不够。事实上,信任作为影响家庭金融行为的重要因素,在证券投资及资产配置等领域已受到国内学者们的广泛关注[10-11],但目前仍然较少应用于家庭保险购买行为分析。基于此,本文利用2017年中国家庭金融调查(CHFS)数据,实证分析家庭信任程度对居民参与商业保险行为的影响机理。本文的主要边际贡献在于:一是利用全国性的金融调查数据,从信任角度对居民购买商业保险进行分析,进一步丰富了现有家庭金融领域的研究内容;二是发现信任水平与家庭是否购买商业保险、保费支出及保费占收入比值之间存在显著的正向关系,为政府部门营造良好的社会信任环境、促进商业保险发展提供参考。

二、研究假说、模型设定与数据来源

1.研究假说

由于金融活动的本质是人们之间跨时间、跨空间的价值交换[12],这种价值交换的长期性、高契约性及复杂性决定了其对信任有更高要求[13]。对于商业保险而言,投保人通过缴纳保费获得关于未来不确定性补偿的承诺,这种交易的达成本身要求投保人对保险公司及其代理人具有较高水平的信任。尤其是在我国,居民金融知识及金融认知能力普遍薄弱,加之保险合同条款固有的复杂性与专业性,因此一般家庭更多依赖保险公司代理人了解合同内容并决定是否投保。这一过程中,对保险代理人及保险公司的信任程度,对于投保决策无疑将起到重要作用。显然,家庭的社会信任程度越高越容易对商业保险产生信任进而促进其购买行为。基于此,本文提出两个假说。

假说H1:家庭社会信任程度与家庭是否购买商业保险存在正向关系。

假说H2:家庭社会信任程度与家庭保费支出占收入比重存在正向关系。

为考察假说是否成立,本文利用2017年中国家庭金融调查微观数据(CHFS)对其进行实证检验。

2.模型设定

本文首先使用probit 模型分析社会信任程度对家庭是否购买商业保险的影响,进一步用Tobit模型分析信任程度对家庭保费支出占家庭收入比重的影响。其中 probit 模型为:

Y=1(αTrust+βX+μ>0)

其中,μ~N(0,σ2);Y为1表示家庭购买商业保险,为0表示没有购买;Trust为社会信任程度;X是控制变量,包括家庭特征变量和地区控制变量。基于商业保险保费支出占家庭收入的比重数据的截断特征,使用Tobit模型进行考察:

y*=αTrust+βX+μ,Y=max(0,y*)

其中,Y代表家庭购买商业保险保费支出占家庭收入的比重,y*代表保费支出占收入比重在(0,1)之间的观测值;Trust与X同前。

3.数据来源与处理

本文使用的数据是西南财经大学2017年中国家庭金融调查(CHFS)数据,该数据运用三阶段分层、按照人口规模比例等抽样方法,较为全面地获得了不同类型家庭的微观金融数据。其中2017年的数据样本包括全国29个省355个区县4万余户家庭的金融资产负债相关信息,包括居民商业保险总保额、保费缴纳情况等详细数据,为本文的实证研究提供了数据基础。在数据处理上,我们根据家庭收入及金融资产值上下1%进行“缩尾”处理,同时剔除部分控制变量存在缺失值的样本,最终获得样本26579户。

4.变量描述

对居民参与商业保险市场的测度包括是否参与以及购买金额占其家庭收入比重两个维度。2017年调查问卷中询问了受访者购买商业人寿保险、健康保险及其他商业保险的相关情况,本文对具体的商业保险类型不作区分,受访家庭只要持有任何一种商业保险,即视其为购买了商业保险,保费支出为当年缴纳的各类型商业保险保费之和。在本文26579个家庭样本中,有3111户家庭拥有商业保险,占比为11.7%;在购买商业保险的家庭中,平均保费支出为23.6%。

对于家庭的社会信任程度,问卷中设计了“对不认识的人信任度如何”这一问题,用以考察受访者对陌生人的信任程度。参考李涛、臧日宏和王宇的做法,按照受访者的回答,将选择“非常不信任”的赋值为1,以此类推,选择“非常信任”的赋值为5,显然,数值越大,表明受访者信任程度越高。[14-15]

对于控制变量,参考已有文献,本文选取的主要变量有:家庭金融知识水平、风险态度、家庭总收入、家庭金融资产、是否拥有自有住房、是否从事个体工商业等家庭经济特征变量,以及户主年龄及受教育年限、性别、健康、婚姻、居住地是否在农村等家庭人口特征变量。[16-17]

5.描述统计

表1给出了各变量的描述性统计结果,从中可以看出,家庭对银行理财产品的整体参与率为5%,家庭风险态度均值为1.84,表明受访家庭的平均风险规避程度较高。

表1 变量的描述性统计

6. 内生性问题处理

由于购买保险属于社会互动行为,而社会互动行为会影响家庭的社会信任程度,因此信任程度与居民购买保险之间可能互为因果,进而形成内生性问题;此外,对保险购买行为影响因素的分析还可能会存在重要遗漏变量,如制度因素等。为克服内生性,参考张海洋和韩晓的做法,将受访者所在省份的信任程度均值作为工具变量[9]。一方面,区域社会信任均值通过影响地区文化进行对个体信任程度产生影响,另一方面,该变量不会受到个体购买商业保险行为的影响,因此具有外生性,符合模型工具变量的要求。

三、实证分析

1.基础模型结果

表2为家庭信任程度对参与商业保险情况影响的估计结果,其中第(1)(2)列分别使用Probit 模型、Tobit模型对家庭是否购买商业保险及保费支出占家庭收入的比重进行估计;第(3)(4)列是使用工具变量进行内生性处理后的结果。

对于家庭是否购买商业保险,(1)列的结果显示,信任程度的系数为0.421,且在1%水平上显著,表明信任程度与家庭是否购买商业保险之间存在显著的正向关系,这证明了本文提出的假说H1。对于保费支出占家庭收入的比重,(2)列中系数为0.276,且在5%水平上显著,表明信任程度与保费占家庭收入比值之间同样存在正向关系,因此假说H2也得到验证。此外,(3)(4)列的工具变量回归结果进一步支持了这一结论:家庭社会信任程度对其参与商业保险起到显著的促进作用。Hansen J统计量显著,表明模型选取的工具变量是恰当有效的。这种现象意味着商业保险购买行为对家庭信任程度是敏感的,社会信任程度高的家庭更倾向于购买商业保险,其保费支出占家庭收入的比重也更高。

表2 信任程度对家庭参与商业保险市场的影响

表2其他控制变量的回归结果显示,家庭金融资产、收入水平及受教育年限对其购买商业保险具有正向作用,表明家庭财富水平与教育程度越高越倾向参与保险市场;拥有住房及个体工商业对购买商业保险具有负面作用,可能的原因是资产之间的相互替代与挤出效应;风险偏好高的家庭购买保险的可能性更大,这与传统理论预期相反,但与秦芳等的研究结论相一致[4],可能的原因在于一些商业保险兼具投资功能,导致部分风险偏好较高的家庭积极参与。此外,从人口特征看,女性及城市居民购买商业保险的意愿更强。

值得关注的还有金融知识因素,(1)(2)(3)(4)列的回归结果显示,金融知识水平与商业保险购买之间存在显著的正向关系,即金融知识水平高的家庭,不仅购买保险的概率更大,而且保费支出占收入的比重也更高,这与秦芳、吴雨等的研究结论相一致[4-5]。

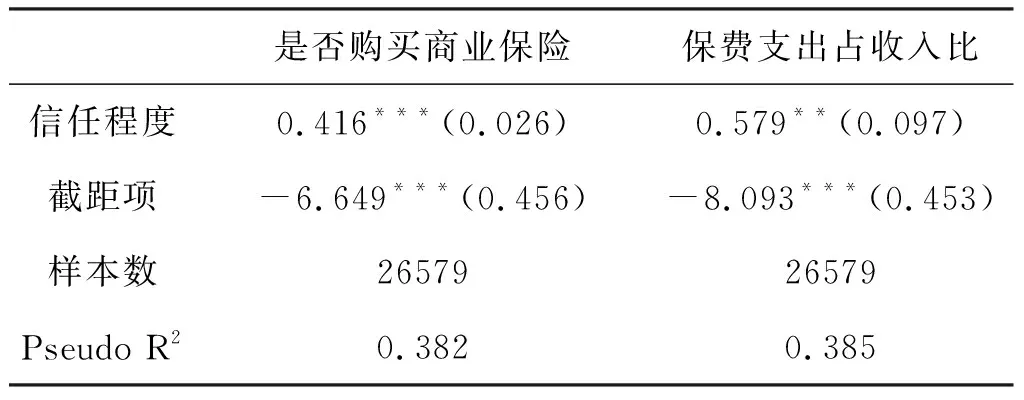

2.稳健性检验

为检验上述回归结果的稳健性,我们剔除家庭成员中有金融从业人员的样本,对剩余样本进行回归,表3显示了回归结果,从中可以看出,家庭的社会信任程度同样具有重要影响,其对是否购买保险及保费支出占收入比重的回归系数分别为0.416和0.579,且分别在1%和5%水平上显著,表明信任程度与家庭参与商业保险之间的正向关系比较稳健。

表3 信任程度对商业保险市场参与的影响(剔除金融从业人员)

四、结论与政策含义

在当前我国经济转型的重要时期,稳步提升居民对商业保险的参与程度,进而提升社会整体保障水平及抗风险能力,能够有效为经济发展保驾护航。因此,从微观角度厘清居民参与商业保险的行为机理与影响因素具有重要意义。本文使用2017年中国家庭金融调查数据(CHFS),从居民社会信任角度,实证分析了信任程度及其他因素对家庭参与商业保险市场的影响。结果表明,家庭社会信任程度对其商业保险购买行为具有显著影响,社会信任程度高的家庭购买商业保险的概率更大,同时保费支出占其收入的比重也更高。这说明家庭的社会信任因素在其参与商业保险决策中起到重要作用。除此之外,实证结果还发现金融知识与商业保险购买之间同样存在显著的正向关系,金融知识水平越高的家庭越倾向于投入更多的资金用于商业保险;同时,风险偏好较低的家庭购买商业保险的可能性越大。为克服内生性问题,使用工具变量法进行回归,并进行了稳健性检验,结果仍然支持上述结论。

本文的实证结果对于政策的启示意义在于:为进一步提升家庭参与商业保险程度,需要从多个方面着手营造良好的社会信任环境。首先,加强保险业自身服务与监管水平,促进居民对保险产品、服务及其从业人员的认可与信任度;其次,在加强法治建设的基础上,着力培育社会信任文化,不断降低契约交易与执行成本,为更多家庭深度参与商业保险奠定基础。