水信息披露、机构投资者与股价同步性

李世辉 程宸 王淑窈 曾辉祥

摘 要:基于2010-2016年中国A股高水敏感行业的322家上市公司数据,实证检验水信息披露对股价同步性的影响,以及机构投资者的调节效应。研究表明:水信息披露对股价同步性的影响呈倒U型,且在民营企业样本中尤其显著。在国有企业样本中,机构投资者的加入能促使水信息披露更好地融入股价;在民营企业样本中,只有在高水信息披露水平下,机构投资者才能更好地发挥调节作用。

关键词: 水信息披露;股价同步性;机构投资者;信息透明度

中图分类号:F830.91 文献标识码: A 文章编号:1003-7217(2020)06-0057-07

一、引 言

随着水资源供应急剧减少,生态系统的恶化,一些地区的洪水和干旱灾难进一步加剧[1,2],人类面临着持续尖锐的水风险挑战。水风险已成为“最高的全球性风险”之一,严峻的现实状况迅速引起了社会对水信息的密切关注。投资者、市场监管机构开始向企业实施压力,要求他们披露与水相关的业务风险及策略的信息。根据WRI(World Resources Institute)信息,2010年,资产管理总额超过16万亿美元的137家全球机构投资者联署签名,支持向全球最大的302家上市公司发出首份水信息披露调查问卷(WDS)。随着水信息需求的不断提高,企业的水管理、水风险信息也逐步公开化、透明化。中国是一个股价同步性偏高的国家,股价同步性往往受到特质信息的影响[3,4]。因此,将水信息披露与股价同步性放入同一研究框架具有重要意义。

此前,关于气候变化相关风险的研究主要集中在碳信息方面,少有学者关注水信息问题[5,6],且已有研究停留在对水信息披露的影响因素展开研究[7]。近年来,中国资本市场股价同步性的影响因素成为国内外学者的研究热点[8,9]。特质性信息的披露是影响股价同步性的核心因素,对于高水敏感行业来说,水信息披露是企业传递信号的重要组成部分。关于水信息披露对股价同步性的影响成为值得进一步研究的课题。

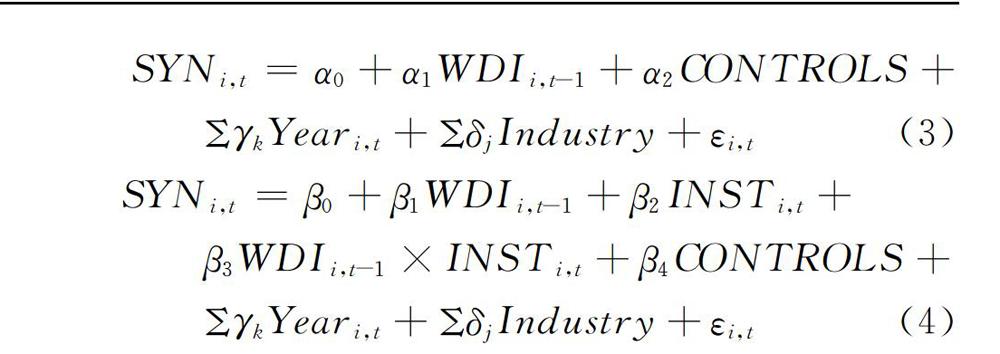

鉴于此,本文以2010-2016年中國A股高水敏感行业的322家上市公司为研究样本,实证检验水信息披露对股价同步性的影响,以及机构投资者对两者关系的调节效应。同时,考虑到我国企业特殊的产权异质性,对国有企业与民营企业进行区分研究。将水信息与股价同步性置于同一分析框架,丰富环境信息和股价同步性的研究领域,并考虑机构投资者的影响,以进一步明晰生态环境与资本市场的关联关系。

二、理论基础、文献回顾及研究假设

(一)水信息披露与股价同步性

根据合法性理论,企业为满足合法性要求、得到社会的认可,会进行环境合法性管理,以展现出环境友好型的企业形象[10,11]。企业为实现外部合法性,会进行环境信息披露[12,13]。从信息经济学的信号传递理论出发,水信息的披露很可能引起投资者的注意,从而影响其在股票市场的表现[14]。由于包括水信息在内的环境信息具有一定的计量和货币化难度,存在信息不对称问题[15]。自愿的水信息披露体现出公司积极采取措施对抗可能存在的水风险,反映出良好的公司治理和内部控制。与环境绩效较差的企业区分开来,达到吸引投资者的目的。可见,水信息披露有利于企业传递绿色经营信号、获得外部合法性认可、实现环境效益和社会效益的双赢,从而提升企业价值。

股价同步性用于衡量企业与市场、行业间的股价联动关系。Roll(1988)认为,个股波动主要是由企业特质信息或其他与具体企业信息无关的偶发狂热因素所造成的[16]。在此基础上,可以从“信息效率”和“非理性因素”这两个对立的角度去解释股价同步性的内涵和影响因素[17]。信息效率论认为,股价能够充分反映企业的特质信息。企业的股价同步性越低,代表股价中融入了越高的企业特质信息,对公司未来各方面的预测能力越强[18,19]。从信息效率论出发,企业水信息披露水平越高,企业的特质信息进入股票价格的含量越高,股价同步性降低。也有学者持非理性因素观,认为股价同步性与信息透明度呈正相关关系。企业的信息透明度越低,噪声就越多,股票价格变动的不确定性越高,股价同步性越低[20]。

中国资本市场的股价同步性在世界范围内较高,但随着制度建设的完善,股价同步性有减弱的趋势,且股票价格反映出的公司特质信息越来越丰富。因此,水信息的披露更可能成为企业层面的特质信息,特质信息的增加可以有效降低企业的股价同步性。据此,提出研究假设1。

H1 企业水信息披露水平与股价同步性呈负相关关系。

(二)机构投资者的调节效应

随着金融市场的发展,机构投资者成为证券市场上的重要参与主体,形成了集投资管理专业化、投资结构组合化、投资行为规范化为一体的专业投资者。相较于发达资本市场,中国的机构投资者发展较晚,但发展迅速,机构投资者已成为中国资本市场的重要组成部分,对中国股市的稳步发展具有重大意义。在我国股票市场中,个人投资者往往缺乏信息获取渠道和投资技巧,且信息处理能力与分析判断能力有限,导致其经常盲目跟风,表现出非理性的交易行为,成为市场噪音的“罪魁祸首”[21]。大量的噪音又会加大信息不对称程度,增大信息搜集成本,使得企业特质信息难以很好地融入股价[3]。而机构投资者持股往往能够显著降低信息不对称问题。

机构投资者往往被视为信息的发现者和交易者,具有较丰富的信息资源。相比散户,机构投资者以其专业、资金、人才等方面的优势,能更好地挖掘信息,也具有更强的信息解读能力[22,23]。他们往往更加理性,可以有效减少市场噪音的影响,使得股价能够更好地反映企业特质信息,从而回归企业的真实价值[24]。为了减少投资成本和获得更大的利益,机构投资者相比其他投资者更有动力监控上市公司重要信息。因此,机构投资者可以提高信息透明度、提高信息效率、帮助私有信息渗入股价,从而降低股价同步性[25,26]。

综上,机构投资者持股有助于公司特质信息融入股价,从而加强水信息披露对股价同步性的反向影响。基于此,提出研究假设2。

H2 在其他条件不变的情况下,机构投资者持股加强了水信息披露对股价同步性的影响。

三、研究设计

(一)样本选择与数据来源

水信息通常在《企业社会责任报告》《企业可持续发展报告》和《环境影响年度报告》中披露。鉴于我国上市企业一般从2010年开始披露以上报告,选取2010-2016年沪深两市A股高水敏感行业322家上市公司作为研究样本。高水敏感行业企业主要包括农林牧副渔业、采矿业、制造业、电力、热力、燃气及水生产和供应业,以及水利、环境和公共设施管理业等。财务数据均来源于锐思(RESSET)数据库。

对搜集整理的数据作进一步的处理:剔除金融类企业、剔除被ST的企业、剔除财务数据缺失的企业、分年度对所有连续变量在1%和99%分位上进行Winsorize处理。

(二)变量设计

1.解释变量。

目前学术界对于水信息披露未有统一标准,国外学者中比較有代表性的是Burritt等(2016)[7]的做法,针对相关环境报告进行内容分析,同时选取24个参数,若观察到披露的证据则赋予值“1”,否则赋予值“0”。根据《Corporate Water Disclosure Guidelines》(首席执行官Water Mandate 2014)关于水资源信息披露的要求,从中国的实际出发,从定量和定性分配设计的角度衡量企业的水信息披露水平。

参考曾辉祥等(2018)[27]的研究,采用内容评分法对水信息披露分别进行评价。利用NVivo11软件建立水资源风险的统计信息(物理风险、声誉、监管等),在企业的水资源管理计划、目标和战略以及与其他企业进行水资源管理战略合作等方面共设置27个水信息指标。如果样本公司公开了某一种水信息,该值为1;若没有,该值为0。水信息披露指数通过加总指标分数获得。

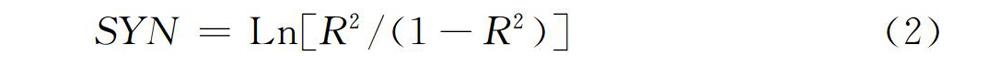

2.被解释变量。为计算股价同步性,参考李增泉等(2011)[28]的做法,对A股上市公司利用模型(1)进行回归分析。

3.调节变量。

机构投资者的调节作用通常使用机构投资持股比例进行实证检验。由于我国资本市场存在股权分置问题,非流通股不参与二级市场流通,因此,借鉴李志生(2015)[29]的做法,将机构投资者持股比例定义为机构投资者持股数量与流通股数量之比。机构投资者包括基金、券商、信托、财务公司、保险公司、社保基金、企业年金、QFII等。

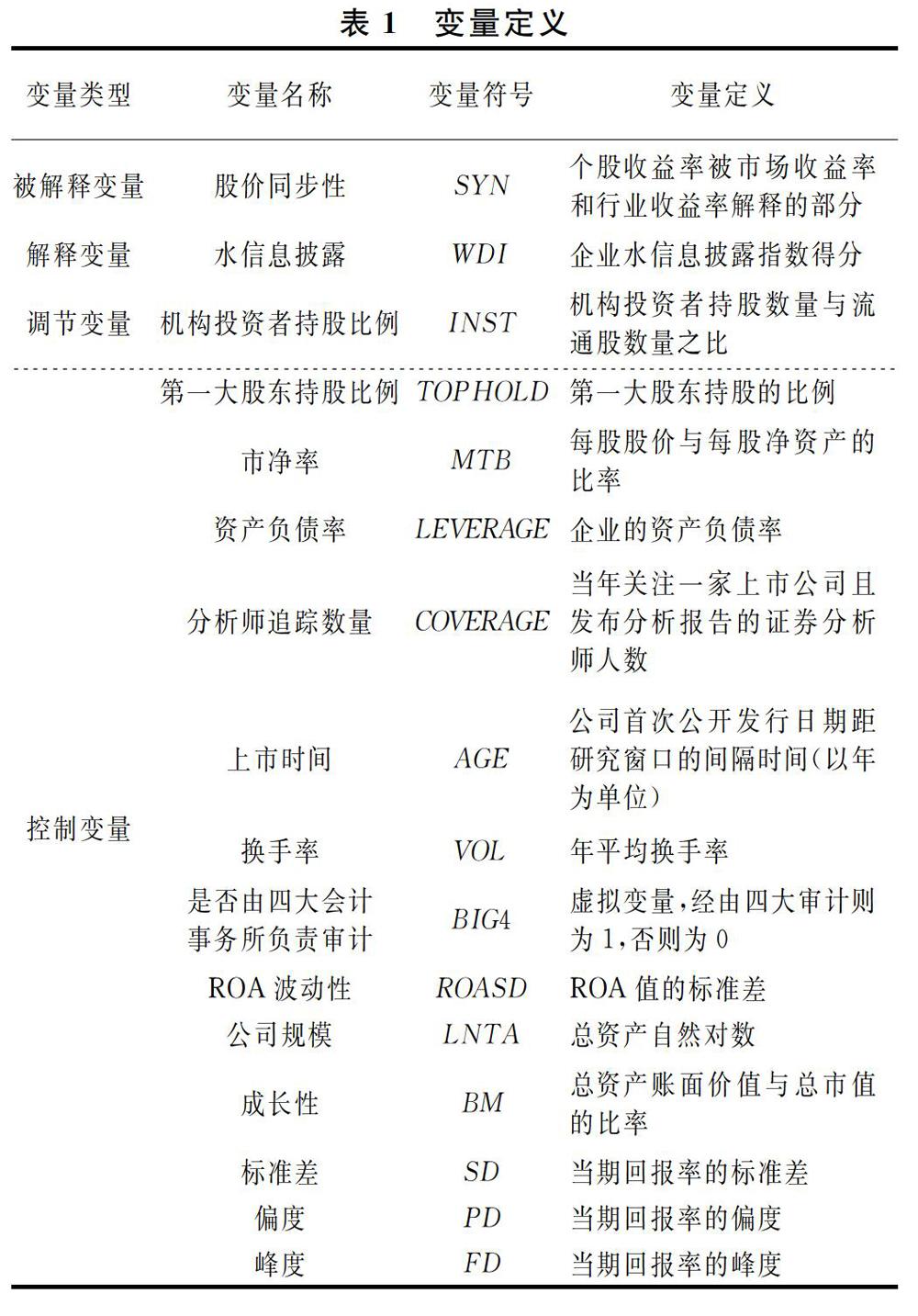

基于已有研究,选择第一大股东持股比例、公司基本面和市场噪音指标作为控制变量。同时,采用行业虚拟变量和年度虚拟变量控制行业效应和年度效应。各变量定义见表1。

(三)稳健性检验

1.替换股价同步性的衡量指标。借鉴Jin和Myers(2006)[33]、游家兴(2008)[34]的测度方法,应用模型(7)衡量股价同步性。

其中,Ri,t代表公司第t周的个股收益率,Rm,t代表第t周的市场收益率,Rn,t代表第t周的行业收益率;R2即为模型(7)的拟合度,表示个别公司股票价格的变动能够被市场波动所解释的部分。再进行对数处理,得到最终股价同必须指标。同时,为使市场收益率与年度报告更准确的对应,参考危平(2018)[35]的做法,将每个年度的研究期间定义为该年度5月份的第一个交易日至次年4月份的最后一个交易日。结果与回归分析结果一致。

2.考察剔除极端值之后对研究结论可靠性的影响。依据水信息披露分值排名,剔除前三名和后三名,得到2246个样本,对这份样本重新进行回归,结果依旧显著(具体结果略)。

五、结 语

以上研究显示:(1)主效应结果表明水信息披露对股价同步性的影响呈倒U型,其中全样本企业与民营企业样本显著,国有样本不显著。相较于国有企业来说,民营企业缺少公信力背书,更倾向于通过披露水信息以实现自身的水管理与体现企业社会责任,进而提升公众形象、获得投资者亲睐。(2)调节效应结果表明,全样本的调节效应在5%水平下显著,其中国有样本调节效应在1%水平下显著,民营企业样本并不显著,产权异质性的体现在主效应与调节效应中正好相反。(3)在民营样本中,高水信息披露水平组的调节效应显著,低水信息披露水平组的调节效应不显著。这说明对于民营企业来说,只有在水信息披露水平较高的情形下,机构投资者持股的参与才能更好地帮助水信息融入股价。

基于以上结论,提出以下建议。(1)完善上市公司信息披露制度。只有达到足够的披露水平,才能有效发挥特质信息的作用,提高市场效率。完善信息披露规范体系使信息披露更加透明,利于外部利益相关者获取和依据相关特质信息做出投资决策。(2)发挥机构投资者信息传递的作用。引导其树立理性投资理念、培育良性竞争意识,根据自身在产品风格、渠道策略、人才资源等方面的优势选择专业化、多元化的发展路径,推动机构投资者积极参与公司治理,从而提高资本市场信息效率、抑制市场投机,促进中国股市更加成熟并得以更加规范和稳定的运作。

本文研究样本选自高水敏感行业,未来水信息披露进一步普及后,研究可以拓展至全行业。此外,在当今环保意识逐渐浓厚的社会环境中,不同地区有关环境保护的社会规范和文化氛围可能存在差异,后续研究可以分区域进行。

参考文献:

[1] Kundzewicz, Z. W. Global freshwater resources for sustainable development[J]. Ecohydrology and Hydrobiology. 2007, 7(2): 125-134.

[2] Milly P C, Betancourt J L, Falkenmark M, et al. Stationarity is dead: Whither water management?[J]. Science. 2008, 319(5863): 573-574.

[3] 王亚平, 刘慧龙, 吴联生. 信息透明度, 机构投资者与股价同步性[J]. 金融研究. 2009(12):162-174.

[4] 田高良,封华,张亭.风险承担、信息不透明与股价同步性[J].系统工程理论与实践. 2019,39(3):578-595.

[5] Calza F, Profumo G, Tutore I. Corporate ownership and environmental proactivity[J]. Business Strategy and The Environment. 2016, 25(6): 369-389.

[6] Benamar W, Chang M, Mcilkenny P. Board gender diversity and corporate response to sustainability initiatives: Evidence from the carbon disclosure project[J]. Journal of Business Ethics. 2017, 142(2): 369-383.

[7] Burritt R, Christ K L, Omori A. Drivers of corporate water-related disclosure: Evidence from Japan[J]. Journal of Cleaner Production,2016, 129: 65-74.

[8] 伊志宏,杨圣之,陈钦源.分析师能降低股价同步性吗——基于研究报告文本分析的实证研究[J].中国工业经济,2019(01):156-173.

[9] 王木之,李丹.新审计报告和股价同步性[J].会计研究,2019(1):86-92.

[10]Suchman M C. Managing legitimacy: Strategic and institutional approaches[J]. Academy of Management Review. 1995, 20(3): 571-610.

[11]李大元,黄敏,周志方.组织合法性对企业碳信息披露影响机制研究——来自CDP中国100的证据[J].研究与发展管理,2016, 28(5): 44-54.

[12]季晓佳,陈洪涛,王迪.媒体报道、政府监管与企业环境信息披露[J].中国环境管理,2019,11(2):44-54.

[13]沈洪涛, 黄珍, 郭肪汝. 告白还是辩白——企业环境表现与环境信息披露关系研究[J]. 南开管理评论,2014, 17(2): 56-63.

[14]毕茜, 彭珏, 左永彦. 环境信息披露制度、公司治理和环境信息披露[J]. 会计研究,2012(7):39-47,96.

[15]任力,洪喆.环境信息披露对企业价值的影响研究[J].经济管理,2017,39(3):34-47.

[16]Roll R. The international crash of October 1987[J]. Financial Analysts Journal. 1988, 44(5): 19-35.

[17]周林洁.公司治理、机构持股与股价同步性[J].金融研究. 2014(8): 146-161.

[18]Hertzel M G, Smith R L. Market discounts and shareholder gains for placing equity privately[J]. Journal of Finance. 1993, 48(2): 459-485.

[19]Durnev A, Morck R, Yeung B,et al. Does greater firm-specific return variation mean more or less informed stock pricing?[J]. Journal of Accounting Research. 2003, 41(5): 797-836.

[20]Chan K, Hameed A. Stock price synchronicity and analyst coverage in emerging markets[J]. Journal of Financial Economics. 2006, 80(1): 115-147.

[21]史永東, 李竹薇, 陈炜. 中国证券投资者交易行为的实证研究[J]. 金融研究. 2009(11):129-142.

[22]张斌, 王跃堂. 业务复杂度, 独立董事行业专长与股价同步性[J].会计研究,2014(7):36-42,96.

[23]Bartov E, Radhakrishnan S, Krinsky I. Investor sophistication and patterns in stock returns after earnings announcements[J]. The Accounting Review. 2000, 75(1): 43-63.

[24]Nofsinger J R, Sias R W. Herding and feedback trading by institutional and individual investors[J]. Journal of Finance. 1999, 54(6): 2263-2295.

[25]陈小林, 孔东民. 机构投资者信息搜寻, 公开信息透明度与私有信息套利[J]. 南开管理评论,2012, 15(1):113-122.

[26]史永东, 王谨乐. 中国机构投资者真的稳定市场了吗?[J]. 经济研究,2014(12):100-112.

[27]曾辉祥,李世辉,周志方,等.水资源信息披露、媒体报道与企业风险[J].会计研究,2018(4): 89-96.

[28]李增泉, 叶青, 贺卉. 企业关联, 信息透明度与股价特征[J]. 会计研究. 2011(1):44-51.

[29]李志生, 朱雯君. 信息含量, 机构投资者与股价同步性——来自股票增发市场的经验证据[J]. 中南财经政法大学学报,2015 (5): 62-71.

[30]Koh, Gahng Sohk. Investor activities and the price leadership in the Korean stock market[J]. Journal of Business Research. 2007, 22(1): 363-392.

[31]林忠国,韩立岩,李伟.股价波动非同步性——信息还是噪音?[J].管理科学学报. 2012,15(6): 68-81.

[32]陶东旭.公司特质信息与股价同步性研究[J].当代经济. 2016(25): 111-113.

[33]Jin L, Myers S C. R2 around the world: New theory and new tests[J]. Journal of Financial Economics. 2006,79(2): 257-292.

[34]陈冬华,姚振晔.政府行为必然会提高股价同步性吗?——基于我国产业政策的实证研究[J].经济研究,2018,53(12):112-128.

[35]危平,曾高峰.环境信息披露、分析师关注与股价同步性——基于强环境敏感型行业的分析[J].上海财经大学学报. 2018,20(2): 39-58.

(责任编辑:墨 彦)