金融业与实体经济行业间工资差距对中国经济增长的影响研究

毛 毅

(西安石油大学 经济管理学院,陕西 西安 710065)

一、引言及文献回顾

近年来,金融业繁荣发展并在中国经济运行中逐步占据主导地位,呈现出明显的金融业快速扩张趋势。统计显示,2005—2015 年金融业增加值占 GDP 的比重持续上升,2015年高达8.4%,2015 年后虽有所下降,但2019年仍达到 7.8%。与此同时,金融业与实体经济行业(1)国内外对于实体经济的界定并没有形成一致观点。如,杨胜刚等(2018)认为工业就是实体经济;李健等(2017)、李雪松等(2019)认为实体经济部门包括采掘业、制造业、建筑业、水电气行业等生产性部门;张元(2016)认为实体经济部门包括第一、二产业;李强等(2013)将金融业和房地产业以外的其他行业视为实体经济部门;黄群慧(2017)基于“宽实体、窄虚拟”角度将实体经济进行了三层次分类,其中第一个层次(R0)是制造业,第二个层次(R1)包括 R0、农业、建筑业和除制造业以外的其他工业,第三个层次(R2)包括 R1、批发和零售业、交通运输仓储和邮政业、住宿和餐饮业,以及除金融业、房地产业以外的其他所有服务业。考虑到国民经济行业分类,第三产业的细分行业并不能很准确地划分出哪些属于实体经济领域。第二产业是实体经济的主要代表,占到实体经济整体内容的50%左右。参考李健等(2017)、李雪松等(2019)的研究设定,本文以第二产业代表实体经济总体。的工资差距偏大并持续扩大。1994年以前,金融业与实体经济行业的工资差距不大,1994年之后,金融业的工资水平快速上涨,2010年两者的工资比高达2.27,2010年后虽逐年下降,但两者的工资比始终在2左右。如果考虑到金融业除了高工资外,还普遍存在着更高的福利性收入,两者之间的实际收入差距可能会更大。与此同时,人均实际GDP的增长率在经历了1999—2007年的高速增长后,从2007年开始逐渐放缓,特别是近两年,受到中美贸易摩擦、新冠肺炎疫情以及国内经济“三期叠加”的三重影响,经济增长呈现下行压力加大态势。金融业的工资本应与实体经济行业的发展与工资相适应,但实际上金融业的工资却远远高于实体经济行业,两者之间的工资差距不仅会导致实体经济行业的优秀人力资本转移到金融业,从而造成实体经济行业的人力资本短缺;同时,高工资也意味着金融业对实体经济行业的利润分割程度加深,这可能使金融业从“服务型”向“掠夺型”转变。这不禁让人思考:金融业与实体经济行业间工资差距对中国经济增长会产生何种影响?其影响机制又是什么?

与本文相关的文献主要有以下两个方面:

其一,行业工资差距与经济增长之间的关系研究。现有文献对两者关系有三种观点:一是行业工资差距与经济增长正相关。该观点认为行业收入差距能够激励人力资本存量的提高,进而提高社会生产效率,最终促进经济增长(Benabou,1996;Forbes,2000)。二是行业工资差距阻碍了经济增长,即产生负面效应。如,Aghion et al.(1999)认为在信用市场不完善的情况下,大多数低工资行业由于受到人力资本和资本投资的限制,难以较大幅度推动经济增长;李子秦等(2018)利用中国的数据,同样发现行业收入不平等对经济长期发展具有消极影响。三是行业工资差距与经济增长呈现出非线性关系,即在经济发展的不同阶段或者从长短期来看,两者关系有所差异。如,Barro(2000)发现在贫困国家行业收入不平等会阻碍经济增长,而在富裕国家会促进经济增长;杜栩(2014)发现短期内行业工资差距的扩大能一定程度上刺激经济增长,长期来说,经济的进一步增长会受到行业工资差距持续扩大的制约。

其二,金融业与实体经济行业间工资差距对经济增长的影响研究。Baumol(1990)、Murphy et al.(1991)较早提出了金融部门与实体经济部门间工资差距会吸引人才进入金融部门,可能会对实体经济部门的生产率及绩效产生负面影响。然而,关于金融业与实体经济行业间工资差距所引起的人力资本配置效应及其经济社会影响,却未能引起学界足够的重视。2008年,美国次贷危机爆发,面对金融业规模的不断扩张以及金融业与实体经济行业工资差距的不断扩大,一些文献开始就金融部门与实体经济部门间工资差距对经济增长的影响开展研究,由于影响路径差异有两种截然相反的结论。Shakhnov(2014)、Bolton et al.(2016)的研究表明,金融业规模扩张或者金融业与实体经济行业工资差距扩大会吸引实体部门的人力资本进入金融行业,这会扭曲金融部门与实体经济部门的人力资本配置,从而抑制经济增长并导致一国收入差距的不断扩大。也有文献认为金融部门的功能主要是为实体经济部门提供金融服务,金融业相对较高的工资不仅不会对经济社会产生负面影响,并且可能优化其服务水平进而对经济社会有促进作用(Hedberg,2016;Fazlija et al.,2017)。

综上可见,已有文献对金融业与实体经济行业间工资差距与经济增长关系的研究并未形成一致结论,并且基本上都以欧美等发达地区作为研究对象,而在中国,无论是两者之间的工资差距程度还是经济增速都与欧美等发达地区有着较大的差异,已有文献的研究结论能否适用于中国,还需要基于中国背景进行深入探讨。因此,与已有文献相比,本文可能的贡献体现在:其一,理论上,通过构建包含金融部门与实体经济部门的两部门静态均衡模型,将“人力资本虹吸”假说与“金融服务”假说纳入一个统一框架中,从而得到金融业与实体经济行业间工资差距对经济增长的总效应及影响效应的适用条件,这是已有文献中所没有的;其二,实证上,利用中国2003—2018年省级层面的面板数据,全面考察金融业与实体经济行业间工资差距对中国经济增长的影响及作用机制,试图从“人力资本虹吸”与“金融服务”双重效应出发为研究金融业与实体经济行业间工资差距对中国经济增长的影响提供新的视角,丰富中国金融发展与经济增长关系的研究内容;其三,针对地区异质性以及不同经济发展水平、人力资本状况、金融业就业偏好等变量进行差异性研究,可以得到更加丰富的结论,进而为如何通过缩小金融业与实体经济行业间工资差距,缓解经济增速下滑提供更有针对性的政策建议。

二、理论模型

借鉴Acemoglu(1995)关于生产性和非生产性活动的人才分配均衡模型,将金融部门的金融服务效应引入其中,综合考察金融部门的“人力资本虹吸”与“金融服务”两种效应,进而结合实体经济部门及金融部门两个主体的行为决策剖析金融业与实体经济行业间工资差距对经济增长的影响机制与效果。

本文建立一个包括实体经济部门(以下简称R部门)和金融部门(以下简称F部门)的两部门静态模型。R部门使用技术和劳动力作为生产要素,最终产出为Y。R部门的劳动力可以从事生产,也可以成为企业家,其中从事生产的劳动力总数为LR,企业家总数为e。其余的劳动力在金融部门就业,金融部门的劳动力总数为LF。假定经济中的劳动力总数是固定的,因此有:

LR+e+LF=L

(1)

(一)实体经济部门

假设R部门技术水平为A,则R部门的生产函数表示为:

(2)

其中,参数α∈(0,1),为劳动产出弹性,也代表R部门的劳动收入份额。R部门的劳动力市场是完全竞争的,因此,在任意给定的工资水平下,R部门的企业均采用给定的工资wR和技术水平A,R部门的利润最大化条件为:

(3)

式(3)等号左右两边对LR求导,可以得到R部门企业最优的劳动力需求函数为:

(4)

代入式(3),得到R部门企业的利润函数为:

πR=(1-α)Y

(5)

(6)

(二)金融部门

F部门的职能主要是为R部门企业提供金融服务,也对R部门企业的利润进行分割。F部门为R部门企业提供的金融服务主要指F部门筛选和评估R部门的潜在企业家,并为潜在企业家提供资金服务。R部门的潜在企业家如果没有得到F部门所提供的金融服务,就无法成为成功企业家,R部门的企业也就不会实施创新活动。F部门对R部门的利润分割主要指F部门可以获取R部门企业利润的一部分γ,0<γ<1。为了简化研究,本文假定F部门为R部门企业提供的资金就是R部门的企业家工资we,这实质上反映了企业家未选择就业的机会成本。

1.企业家筛选与评估

(7)

(8)

(9)

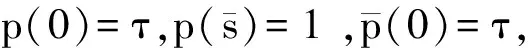

式(9)说明,若无筛选努力,F部门无法区分“优秀”和不“优秀”的潜在企业家,因此有(

e=τG

(10)

也就是说,筛选深度的增加使得F部门资金的分配更趋合理。在本文的模型中,筛选深度取决于F部门员工的人数,假设s=LF。那么,成功企业家的总数可以表示为:

(11)

将式(9)、(11)代入式(8),得到:

(12)

金融企业之间的竞争使得每个企业都是金融部门的工资接受者,即要求金融部门零利润。用两个方程来描述金融部门的行为:最优筛选深度和零利润。这就产生了金融部门的两个平衡条件:

(13)

(14)

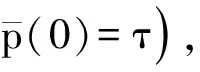

2.利润分割

F部门为R部门提供创业资金,也会对R部门企业的利润进行分割。F部门对R部门企业的利润分割取决于:

(15)

参数γ可以视为F部门为其中介活动而分割的R部门企业的利润份额,因此γ∈(0,1)。

(三)劳动力市场出清

劳动力市场出清条件是,从事前的角度来看,在均衡条件下,个人在F部门和R部门的工作意愿相同。因此,如前文所述,假设个人事前并不了解自己的才能,只有在获得F部门的专业判断之后才能确定自己是否有成为企业家的可能。因此,有:

G=L-LF

(16)

如果R部门中个人所提交的创业项目被F部门拒绝,该事件发生的概率为(1-τ),其就进入R部门的企业从事生产,并获得工资wR。此外,如果R部门中个人所提交的创业项目获得F部门的资助,就成为企业家,并以概率τ获得工资we。这导致劳动力市场出清的条件为:

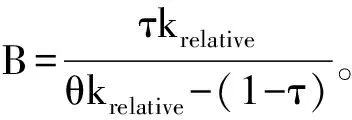

τwe+(1-τ)wR=θwF=θkrelativewR

(17)

其中,参数θ可以视为个人对F部门的偏好程度(2)由于金融部门具有垄断性特征,除了工资水平外,在工作环境、外界评价等方面相对实体经济部门均存在一定的优势(郭淑娟 等,2018),因此,本文假设,在相同的工资水平下,人们更愿意进入金融部门就业。借助中国家庭追踪调查(CFPS 2010)数据进行统计分析,结果发现,无论在哪种收入水平下,金融部门的个体对自身社会地位与工作满意度的评价均高于实体经济部门。说明上述对金融业就业偏好的假设符合现实。,krelative则是F部门与R部门间工资差距。

(四)市场均衡

(18)

(19)

假设1:金融业与实体经济行业间工资差距对经济增长的影响效果不确定,当金融服务效应更占主导地位时,金融业与实体经济行业间工资差距对经济增长产生正向影响;当人力资本虹吸效应更占主导地位,金融业与实体经济行业间工资差距对经济增长产生负向影响。

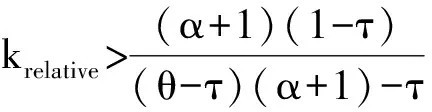

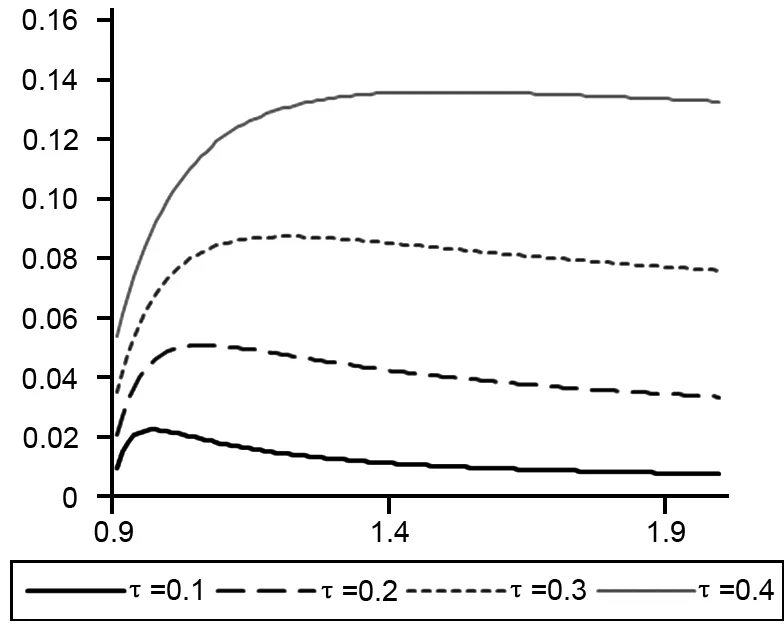

(1)τ差异

从图1可以看出,“优秀”人才比例、金融业工作偏好使金融业与实体经济行业间工资差距和经济增长的倒U形曲线发生位移,其中“优秀”人才比例提高使倒U形曲线向右移动,金融业工作偏好使倒U形曲线向左移动。因此,“优秀”人才比例与金融业工作偏好的调节作用取决于金融业与实体经济行业间工资差距对经济增长的影响效果。如果金融业与实体经济行业间工资差距对经济增长产生促进作用,则“优秀”人才比例为正向调节作用,金融业工作偏好为负向调节作用;如果金融业与实体经济行业间工资差距对经济增长产生抑制作用,则“优秀”人才比例为负向调节作用,金融业工作偏好为正向调节作用。据此,提出:

假设2:“优秀”人才比例与金融业工作偏好的调节作用取决于金融业与实体经济行业间工资差距对经济增长的影响效果。如果金融业与实体经济行业间工资差距低于其“最优水平”,则“优秀”人才比例为正向调节作用,金融业工作偏好为负向调节作用;如果金融业与实体经济行业间工资差距超过其“最优水平”,则“优秀”人才比例为负向调节作用,金融业工作偏好为正向调节作用。

三、实证模型构建与数据来源

参考Acunto et al.(2018)的研究,本文的计量模型如下:

Growthit=α+βRelative Wageit+γCVit+vi+vt+εit

(20)

i和t分别表示省份和年份。vi和vt分别表示省份固定效应和年份固定效应。εit表示随机扰动项。Growthit表示i省份t年份的经济增长率,利用人均实际GDP的增长率衡量。Relative Wageit表示i省份t年份金融业与实体经济行业间工资差距,利用金融业与实体经济行业城镇单位就业人员的平均工资之比度量。CVit为控制变量向量,包括金融发展(FD),采用贷款余额与GDP的比值度量;进出口占比(Open),采用进出口总额与GDP的比值度量;外商直接投资(FDI),采用外商直接投资与GDP的比值度量;政府规模(G),采用政府支出占GDP的比重度量。

另外,中国的经济增长很可能受到其前一期的影响,本文在式(20)等号右侧加入经济增长率的滞后一期,建立如下动态面板模型:

Growthit=α+β1Growthit-1+β2Relative Wageit+γCVit+vi+vt+εit

(21)

动态面板模型可以较好地刻画经济数据的动态变化特征,从而使得估计结果更加稳定。因此,本文在后续的模型估计中除基本估计外,都选择式(21)进行估计。

本文根据《中国统计年鉴》《中国劳动统计年鉴》《中国金融统计年鉴》等官方正式出版物收集并整理了31个省(市、自治区)2003—2018年的面板数据。之所以选择2003年作为起始年份,是出于两个原因:一是以“入世”为契机,中国进一步明确了全面建设市场化的金融体系并逐步融入全球金融体系的改革方向,金融发展也开始步入跨越式发展阶段;二是随着金融发展步入跨越式发展阶段,金融业与实体经济行业的工资差距进一步拉大。因此,利用2003—2018年的数据进行分析更符合目前金融业快速扩张以及金融业与实体经济行业工资差距偏大的现实背景。

四、估计结果及分析

(一)基本估计结果

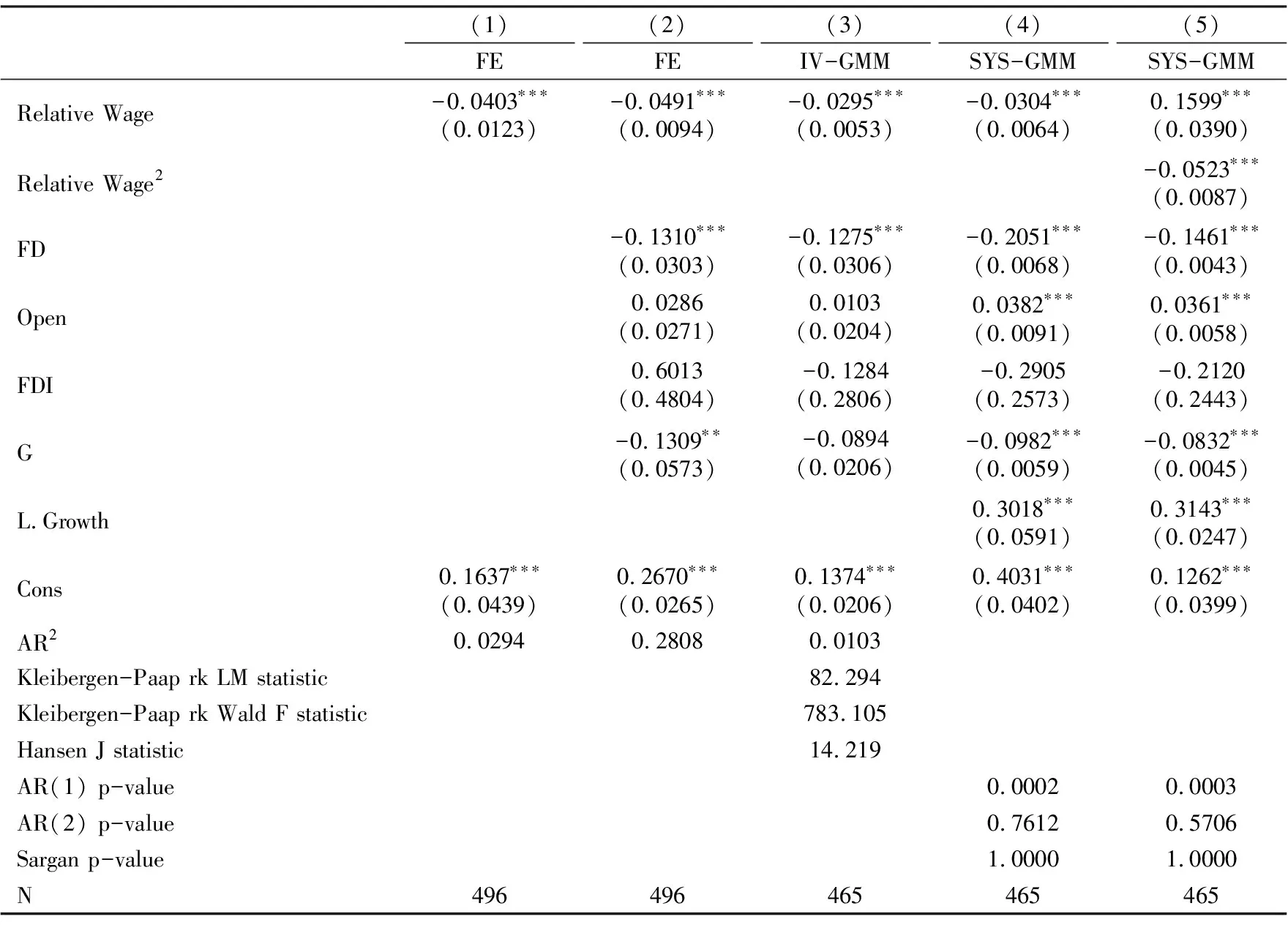

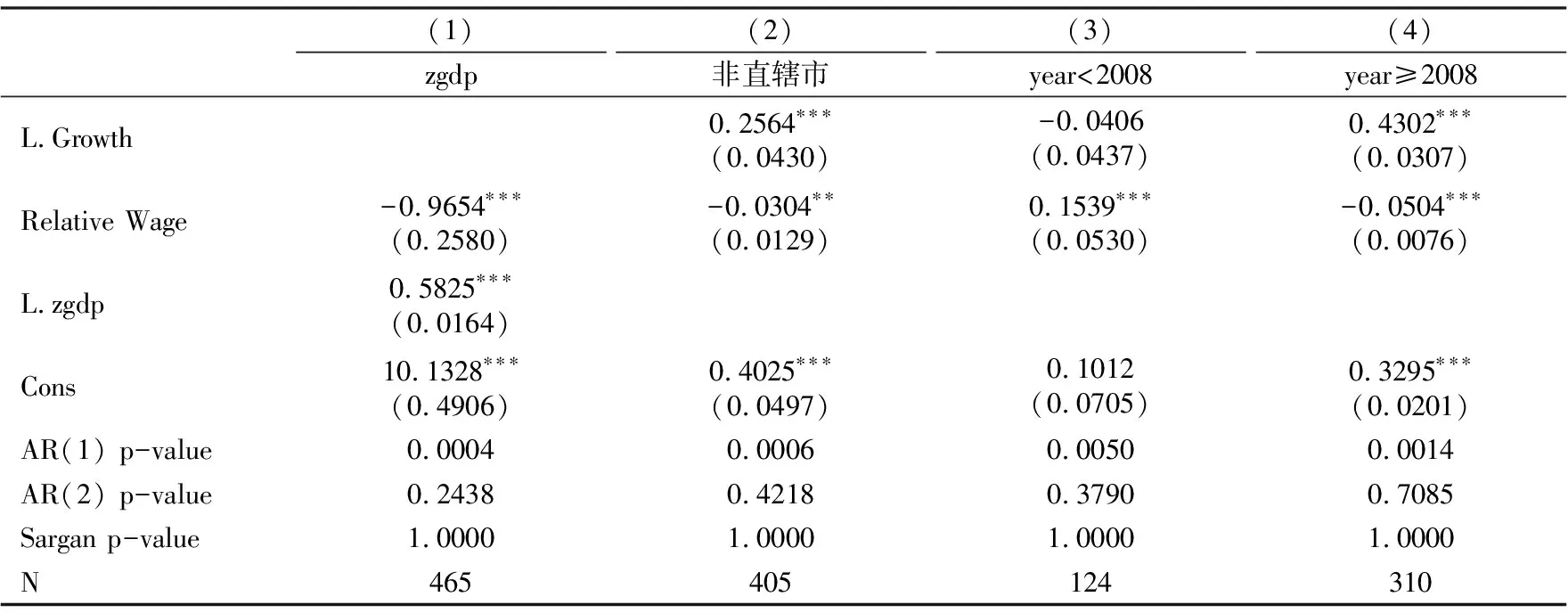

基于上文的分析,为了探讨金融业与实体经济行业间工资差距对中国经济增长的影响,本文根据式(20)、(21),并采用 2003—2018年省级数据,实证检验金融业与实体经济行业间工资差距与中国经济增长之间的关系,表1分别汇报了采用FE及滞后一期为工具变量的IV-GMM与SYS-GMM等三种不同方法的估计结果。

从表1列(1)~(4)线性检验的估计结果可以看出,金融业与实体经济行业间工资差距Relative Wage的系数显著为负,说明金融业与实体经济行业间工资差距与中国经济增长之间显著负相关。平均来看,金融业与实体经济行业间工资差距每上涨1个百分点,中国经济增长率下降0.0295~0.0491个百分点。这与Fazlija et al.(2017)对24个发达国家和新兴经济体金融业与实体经济行业间工资差距对经济增长影响的研究结论一致。

为了估计中国金融业与实体经济行业间工资差距偏离“最优水平”的程度,本文在式(21)中加入金融业与实体经济行业间工资差距的平方项,进一步检验金融业和实体经济行业间工资差距与中国经济增长的非线性关系,结果如表1列(5)所示。从表1列(5)的估计结果发现,金融业与实体经济行业间工资差距的系数变为正, 而其二次项系数为负, 表明金融业与实体经济行业间工资差距和经济增长之间呈现由上升到下降的倒U形关系。为了更好地测定金融业与实体经济行业间工资差距对中国经济增长影响效应的“最优水平”,本文根据表1列(5)的回归结果测算出金融业与实体经济行业间工资差距的最优水平为1.53,远低于样本数据中金融业与实体经济行业间工资差距的均值1.71,这说明金融业与实体经济行业间工资差距已越过了其最优水平,从而对中国经济增长产生负效应。

从表1中其它控制变量的影响系数和显著性水平发现:金融发展、政府支出规模的影响系数显著为负,说明金融发展、政府支出规模扩大会对中国经济增长产生抑制作用;进出口占比的系数在大多数回归中显著为正,说明贸易发展是中国经济增长的重要推动因素;外商直接投资从回归结果看并未对中国经济增长产生显著影响。

表1 金融业与实体经济行业间工资差距对中国经济增长影响的回归结果

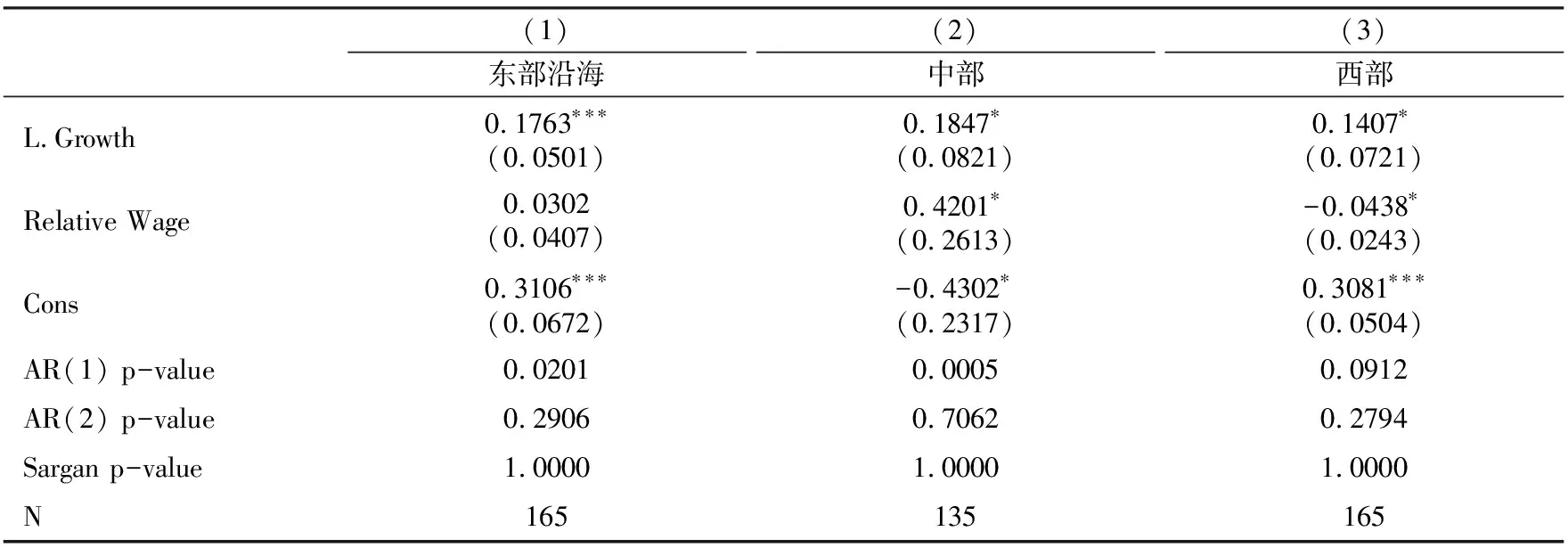

(二)地区异质性检验

参考 Guariglia et al.(2016)的研究,本文将31个省份划分为东部沿海、中部和西部三个地区。其中:东部沿海地区包括山东、广东、江苏、河北、浙江、海南、福建、辽宁、北京、上海和天津;中部地区包括吉林、安徽、山西、江西、河南、湖北、湖南、黑龙江和重庆;西部地区包括云南、内蒙古、四川、宁夏、广西、新疆、甘肃、西藏、贵州、陕西、青海。分别利用东部沿海、中部和西部三个子样本对式(21)进行SYS-GMM 估计,估计结果如表2所示。可以看出,将31个省份划分为东部沿海、中部和西部三个地区后,金融业与实体经济行业间工资差距对不同地区经济增长的影响存在着显著的差异,对东部沿海地区经济增长的影响不显著,对中部地区经济增长的影响显著为正,而对西部地区经济增长的影响显著为负。产生这一差异性结果的原因主要有两个:一是金融业与实体经济行业间工资差距呈现出明显的西部—东部沿海—中部依次递减的趋势,由本文的实证数据发现,西部、东部沿海、中部三个地区金融业与实体经济行业间工资差距分别为1.75、1.72与1.58;二是中部地区历来是中国重要的能源原材料基地和制造业基地,第二产业占比明显高于东部沿海和西部地区,因此,金融业与实体经济行业间工资差距所引起的金融服务作用可能在中部更占主导地位。

表2 金融业与实体经济行业间工资差距对中国经济增长影响的区域差异

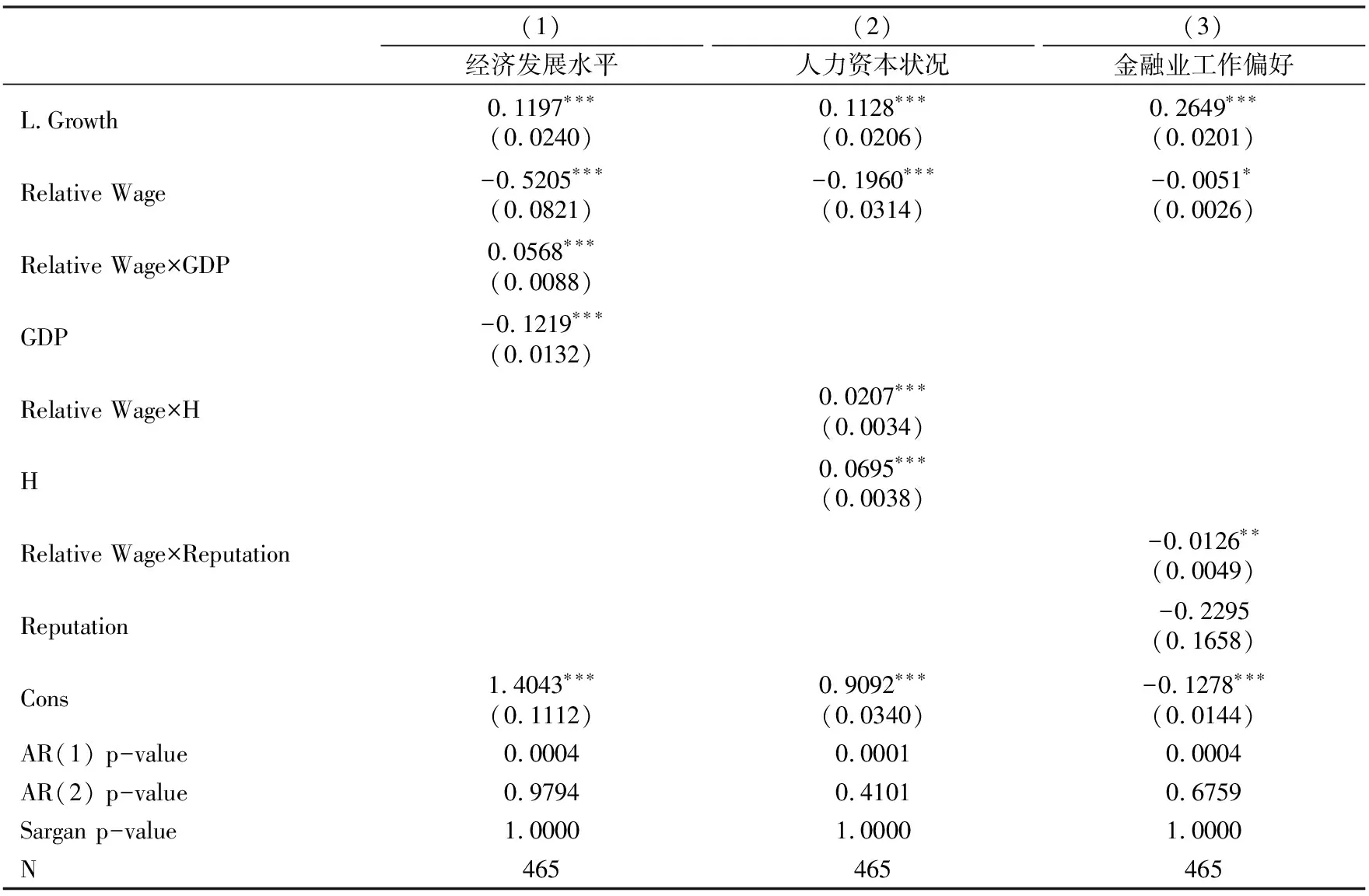

(三)经济发展水平异质性检验

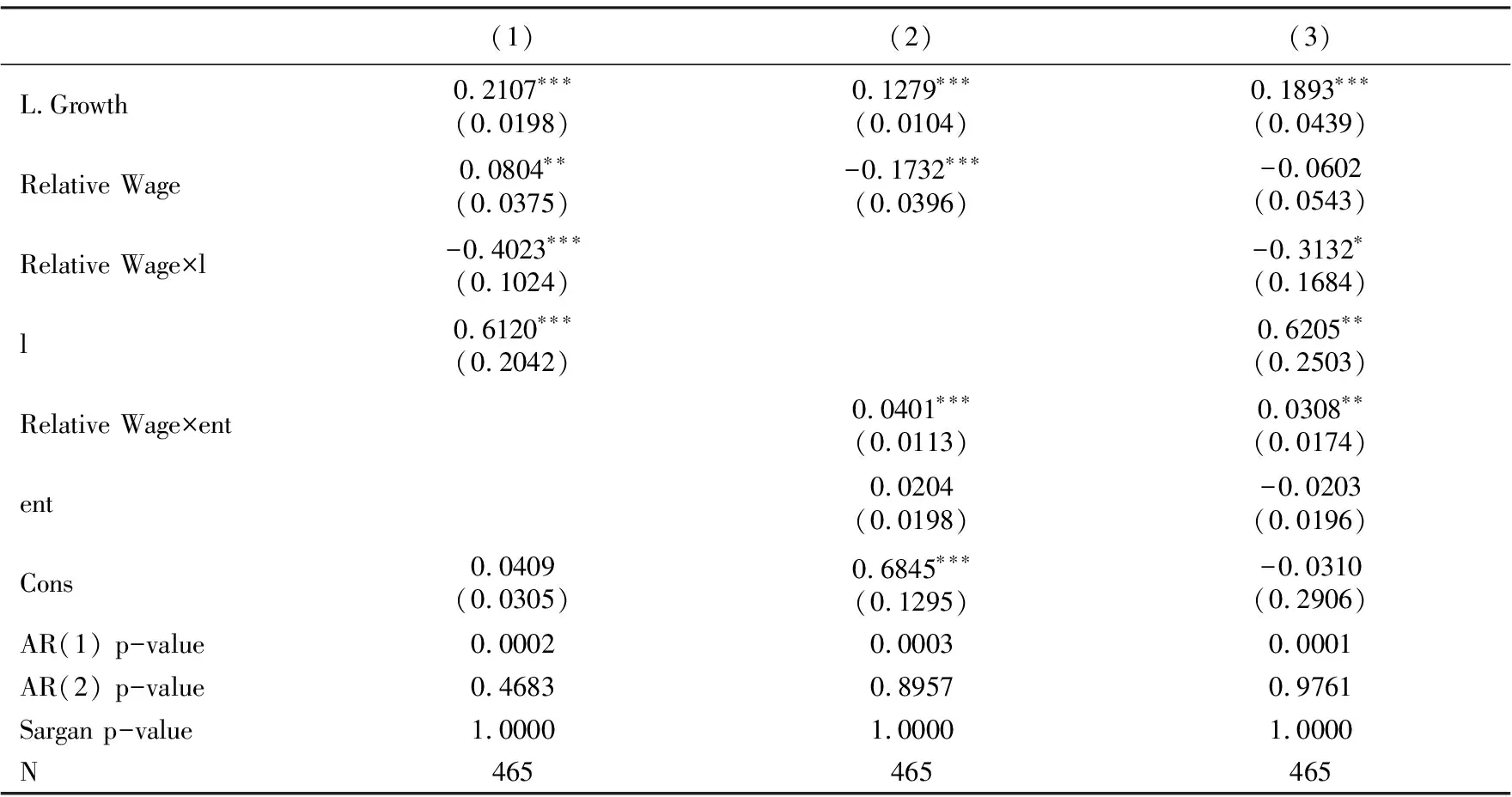

为了考察不同经济发展水平下,金融业与实体经济行业间工资差距对经济增长的影响差异,在式(21)中加入金融业与实体经济行业间工资差距和人均实际GDP的交互项,估计结果如表3列(1)所示。

表3 经济发展水平、人力资本状况以及金融业工作偏好的调节效应

可以发现,金融业与实体经济行业间工资差距以及人均实际GDP的系数均显著为负,说明随着金融业与实体经济行业间工资差距以及人均实际GDP的增大,经济增长率降低。金融业与实体经济行业间工资差距和人均实际GDP的交互项的系数显著为正,由此可见,经济发展水平对金融业和实体经济行业间工资差距与经济增长的关系存在负向调节作用。也就是说,随着经济发展水平的不断提高,金融业与实体经济行业间工资差距对中国经济增长的抑制作用逐渐减弱。原因可能是,经济发展水平较低的地区,金融业对其他行业的金融服务效应相比人力资本虹吸效应较弱。根据前文的理论分析,当金融业对其他行业的金融服务效应弱于人力资本虹吸效应时,金融业与实体经济行业间工资差距的扩大对实体经济行业的人力资本虹吸效应更强,进而更大程度地抑制经济增长。经济发展水平较高的地区对创业的需求更高,从而创业人才呈现出不断的净流入态势,则金融业的需求相对充足。此时,金融业与实体经济行业间工资差距的扩大会提升金融服务效应,从而缓解金融业与实体经济行业间工资差距对经济增长的负向影响。

(四)人力资本状况以及金融业工作偏好的调节作用检验

前文的理论分析表明,人力资本与金融业工作偏好的调节作用取决于金融业与实体经济行业间工资差距对经济增长的影响效果,并且当金融业与实体经济行业间工资差距超过其“最优水平”时,人力资本为负向调节作用,金融业工作偏好则为正向调节作用。为了对人力资本状况以及金融业工作偏好的调节作用进行检验,本文在式(21)中分别加入金融业与实体经济行业间工资差距和各地区人力资本状况以及金融业工作偏好的交互项,并分别选取各地区人均受教育年限和金融业社会经济地位指数与实体行业社会经济地位指数的比值作为人力资本状况及金融业工作偏好的衡量指标。调节作用的估计结果如表3列(2)、(3)所示。从表3列(2)的估计结果发现,金融业与实体经济行业间工资差距的系数与前文相似,人力资本状况的系数显著为正,说明金融业与实体经济行业间工资差距越低的地区经济增长率越低,而人力资本越高的地区经济增长率越高。此外,金融业与实体经济行业间工资差距和人力资本的交互项显著为正,由此可见,人力资本状况对金融业与实体经济行业间工资差距和经济增长的关系存在负向调节作用,也就是说,随着人力资本的不断提高,金融业与实体经济行业间工资差距对中国经济增长的抑制作用逐渐减弱。从表3列(3)的估计结果发现,金融业与实体经济行业间工资差距的系数同样与前文相似,金融业工作偏好的系数不显著,而金融业与实体经济行业间工资差距和金融业工作偏好的交互项的系数显著为负,由此可见,金融业工作偏好对金融业与实体经济行业间工资差距和经济增长的关系存在正向调节作用。也就是说,随着金融业工作偏好的不断提高,金融业与实体经济行业间工资差距对中国经济增长的抑制作用逐渐增强。

(五)稳健性检验

第一,替换经济增长的度量方式。人均 GDP增长率是文献中度量经济增长的常用指标。出于稳健性考虑,本文选择GDP增长率作为经济增长的替代解释变量,对基准模型重新进行了估计(见表4列(1))。可以发现,金融业与实体经济行业间工资差距的系数至少在1% 的统计水平上显著小于0,与基本估计结果完全一致。

第二,剔除直辖市的影响。本文在基准回归中考察了所有省份金融业与实体经济行业间工资差距对经济增长的影响,也包括了四个直辖市。考虑到直辖市在中国的特殊定位,在经济政策上较一般的省份更为特殊,故将四个直辖市样本剔除,重新对基准模型进行估计(结果见表4列(2))。得到的结果与基本估计结果一致。

第三,考虑危机前后的差异。将样本时期以2008年为界分为前危机时期与后危机时期(见表4列(3)、(4)),可以发现,前危机时期金融业与实体经济行业间工资差距的系数显著大于0,而在后危机时期,金融业与实体经济行业间工资差距的系数显著小于0。也就是说,金融危机发生前,金融业与实体经济行业间工资差距对经济增长产生促进作用,而在金融危机发生后,金融业与实体经济行业间工资差距则对经济增长产生抑制作用。这是因为,危机发生之后,居民的收入水平下降,对创业的需求减少,从而导致对金融服务的需求下降。不仅如此,由于危机造成实体经济行业产品的需求减少,导致实体经济行业就业萎缩,金融业对实体经济行业的带动作用下降,进而使金融业与实体经济行业间工资差距对经济增长产生抑制作用。

表4 稳健性检验

(六)影响机制分析

前文实证研究的基本结果表明金融业与实体经济行业间工资差距显著抑制了中国的经济增长。这主要是因为:一方面,金融业与实体经济行业间工资差距的扩大吸引了实体经济部门的员工(即人力资本虹吸效应),造成实体经济部门的人力资本短缺;另一方面,金融业与实体经济行业间工资差距同时提高了金融服务绩效与金融服务成本,从而从正负两个方向影响企业家培育,并最终影响技术进步(即金融服务效应)。

为了能够直接验证上述两条机制,本文构建了如下回归模型:

Growthit=α+β1Growthit-1+β2Relative Wageit+β3lit+β4Relative Wageit×lit+γCVit+vi+vt+εit

Growthit=α+β1Growthit-1+β2Relative Wageit+β3entit+β4Relative Wageit×entit+γCVit+vi+vt+εit

其中:l是实体经济行业的就业占比;ent是创业,采用每万人拥有的按开业(成立)时间分组的企业法人单位数(个)衡量。金融业与实体经济行业间工资差距对中国经济增长的影响机制分析结果见表5。

表5 金融业与实体经济行业间工资差距对经济增长的影响机制分析

由表5中的估计结果可以看出,金融业与实体经济行业间工资差距和实体经济行业就业占比交互项的系数显著为负,金融业与实体经济行业间工资差距和创业交互项的系数则显著为正,证实了理论部分的分析结论,即金融业与实体经济行业间工资差距通过人力资本虹吸效应抑制了中国经济增长,金融服务效应则促进了中国经济增长。综合前文基本估计结果及这一部分影响机制的回归结果可以得出,相比金融服务效应的促进作用,金融业与实体经济行业间工资差距的人力资本虹吸效应是影响中国经济增长更重要的因素。

五、研究结论与政策启示

(一)研究结论

本文通过理论和实证两个层面就金融业与实体经济行业间工资差距对中国经济增长的影响机制与效应进行了系统研究,结果发现:现阶段中国金融业与实体经济行业间的工资差距已越过其“最优水平”,从而在总体上抑制了经济增长。这主要是因为金融业与实体经济行业间工资差距引起的人力资本虹吸效应相比金融服务效应更占主导作用。本文为金融业与实体经济行业间工资差距的经济外溢效应提供了机制性解释及经验证据,进一步深化了对金融发展与经济增长关系的认识和理解。

(二)政策启示

以上结论为调节金融业与实体经济行业之间工资差距、缓解经济增速下滑提供了如下政策启示:

第一,调节金融业与实体经济行业之间的工资差距。在中美贸易摩擦、新冠肺炎疫情以及国内经济“三期叠加”的三重背景下,通过税收政策与再分配政策适度提高实体经济行业职工工资水平以及降低金融业薪酬等方式缩小金融业与实体经济行业之间的工资差距,可以缓解优质人力资源过度集中于金融业,减小经济增速下滑。

第二,加强顶层设计,推进西部及经济不发达地区经济增长的政策制度体系。本文的研究发现,金融业与实体经济行业之间的工资差距对西部及经济不发达地区经济增长的抑制作用更强烈。因此,进一步实施针对西部及欠发达地区的扶持政策,努力造就一批忠诚干净担当的高素质人才队伍;另外,对设在西部及欠发达地区的鼓励类产业企业落实投资优惠政策和产业扶持政策,通过提升企业盈利促进西部及欠发达地区的经济增长。

第三,建立健全有利于吸引、激励和留住人才的体制机制。一方面,各级政府部门应加快制定更加有吸引力的人才政策,加大实体经济的人才引进力度;另一方面,企业自身应提高对员工的教育培训力度,通过提高员工技术能力来为企业带来经济效益,进而达到促进实体经济企业人才使用以及缓解人才流失的目的。