我国长租公寓的融资租赁模式展望

郭维克

摘 要:为更好地促进我国长租公寓业务的发展,扩展其融资途径,本文初步探究了长租公寓与融资租赁相结合的可能性。首先判断出哪种租赁住房可以作为融资租赁的标的物,并在此基础上分析了长租公寓融资租赁的可行模式及其对应的风险,以期为融资租赁企业挖掘潜在市场机会提供参考。

关键词:长租公寓 融资租赁 标的物 模式

中图分类号:F832 文献标识码:A 文章编号:2096-0298(2020)11(b)-042-02

2019年初,国家卫计委发布的《中国流动人口发展报告2017》 (该报告是国家卫健委流动人口数据平台“数据资源”项下,研究机构数据资源中的最新版)中提到,2016年中国流动人口达到2.45亿,平均居留时间为5.7年;1980年后出生的新生代流动人口占比达到64.7%,且呈稳步增长趋势。新生代的年轻人,似乎并不着急买房置地,而是以租房的方式保障充裕的现金流以提高生活质量(参见2019年3月,58同城、安居客和《每日经济新闻》旗下“镁刻地产”联合发布的《租房消费行为调查报告》)。当然,近年来住房租赁市场的蓬勃发展,不仅得益于人口流动和观念转变,也与国家政策的扶持密切相关。

早在2015年,中央和地方就出台政策鼓励租购并举。此后,在中央层面几乎每年都有文件出台要求加快发展租赁市场。特别是2017年末,住建部在2018年工作任务部署中明确指出,国家今后将重点发展长期租赁市场,重点支持专业化、机构化住房租赁企业。资本对机会的嗅觉最为灵敏。在资本的热情关注下,长租公寓(长租公寓是指租期在一个月以上的住宅租赁,由机构统一运营并提供物业服务和相关增值服务)、互联网长租平台以及其他业态陆续出现,伴随着政策红利迅速崛起。机构房东B2C模式快速增长,在2018年出租房屋整体数量中占比约1/3。B2C模式的出租房中,形成具有一定规模品牌公寓的约为140万间,占整体数量的2%左右,长租公寓市场有待开发,潜力巨大。

知名的头部长租公司,近年来摸索出愈发清晰的商业模式,使得长租公寓风险与收益的可预测性提高。加上2018年证监会、银保监会先后发文鼓励为住房租赁企业拓宽融资渠道(参见《关于推进住房租赁资产证券化相关工作的通知》(证监发[2018]30号),以及《中国银行保险监督管理委员会关于保险资金 参与长租市场有关事项的通知》(银保监发[2018]26号)),长租公寓吸引了资本市场越来越多的目光。目前长租公寓的主融资方式有三种:股权融资、债权融资和现金流融资。除已有的融资模式之外,行业也在探寻新的融资模式。能否以融资租赁的方式为长租公寓融资,是本文重点探讨的内容。

1 租赁住房作为融资租赁标的物

长租公寓在融资租赁中的标的可以是动产、不动产或租赁房屋的使用权。

我国现阶段尚未就“融资租赁标的物”形成清晰、完整、统一的概念,先界定出这一概念的内涵,才可以判断前述标的物可否作为融资租赁的标的物。

法律维度上,按效力级别看,法律层面的《合同法》和《物权法》没有对融资租赁标的物进行界定。司法解释中,《最高院关于审理融资租赁合同纠纷案件适用法律问题的解释》强调了融资租赁合同必须具备“融资”与“融物”的双重属性。存在以下三个特征中的任意一个,没有实际租赁物、租赁物所有权未从出卖人转移至出租人或租赁物的价值明显偏低无法起到对租赁债权的担保作用,合同即属借贷合同而非融资租赁合同,因为该合同中仅有资金空转没有融物属性(参见《国泰租赁有限公司与山东鑫海投资有限公司、山东鑫海担保有限公司等企业借贷纠纷》(2014)民二终字第109号)。但对无形资产是否等于“没有实际租赁物”呢?目前尚无明确答案。

监管维度上,部门规章层面,《金融租赁公司管理办法》和《融资租赁公司监督管理暂行办法 (征求意见稿)》中均规定,“适用于融资租赁交易的租赁物为固定资产”。此处部门规章没有与上位法产生冲突,在其管辖范围内适用,金融租赁公司和融资租赁公司(下文中将合称为“融资租赁公司”)應当遵从租赁物必须为固定资产的规定。“固定资产”一词,排除了无形资产作为租赁标的物的可能。从房东处取得租赁房屋的使用权,属于无形资产,所以租赁房屋使用权并非适格的融资租赁标的。

综上可知,长租公寓以融资租赁的模式进行融资,标的只能是动产、不动产,而不能是租赁房屋的使用权。当标的是动产时,长租公寓公司可以通过融资租赁来解决租赁住房中家具、家电等设备的购置,法律和监管上没有刚性阻碍。当标的是不动产时,虽然不动产租赁虽然常常因融资属性过强,在法律上存在较高的被认定为借贷关系的风险,但实务中却也广泛存在针对厂房、商业地产、道路桥梁等融资案例。

2 长租公寓融资租赁的可行模式及风险

我国长租公寓的运营方式主要分为两种:一是通过承租物业开展租赁业务,房源分散,例如链家自如、蛋壳公寓;二是由房地产开发商直接运营,房源集中,知名的品牌有万科泊寓、龙湖冠寓等。

当融资租赁的标的为动产时,融资租赁公司可以与任一运营模式下的长租公寓公司合作。这类动产的融资租赁相对成熟,在此不加赘述。本文重点要讨论的是长租公寓背景下对不动产进行融资租赁。因标的适格性问题的阻碍,融资租赁公司只能考虑与第二种模式运营的长租公寓公司以不动产为标的进行融资租赁合作。笔者把这种情况下的融资租赁模式划分为购买模式和开发模式两大类。

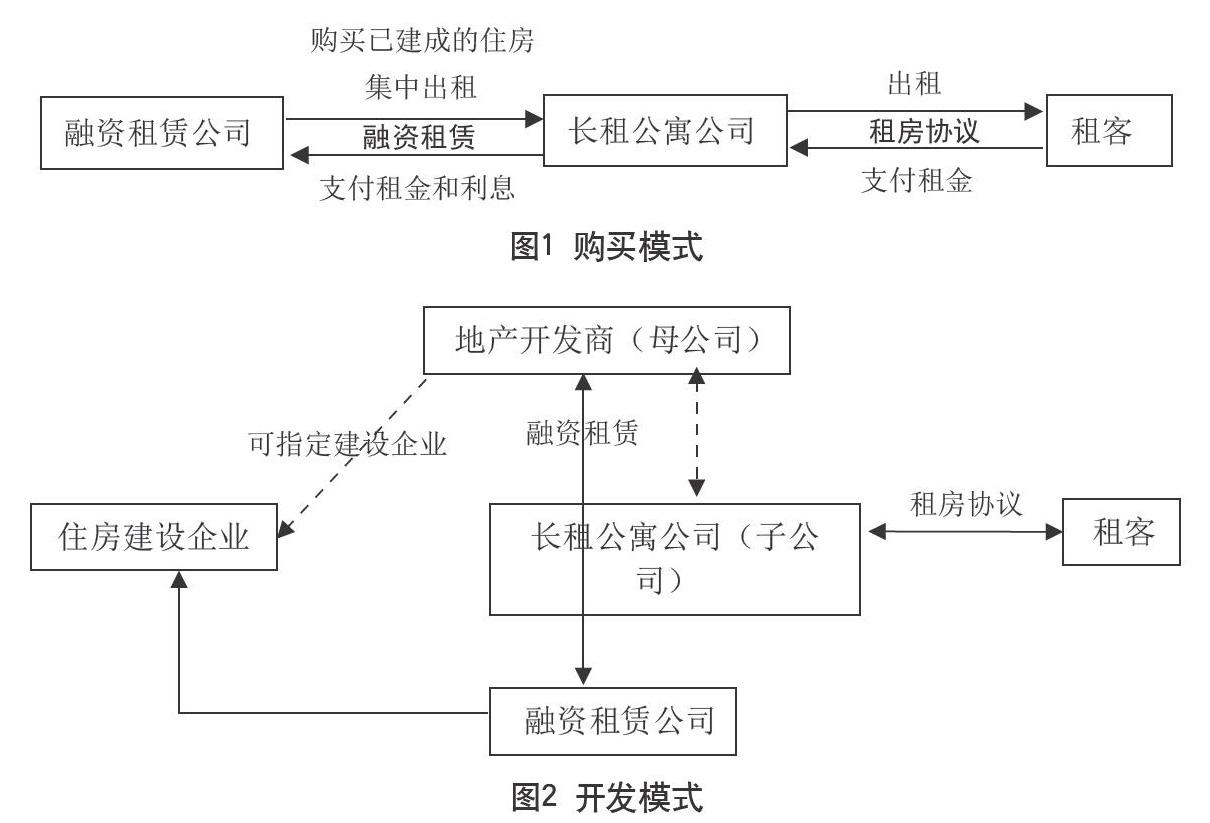

在购买模式下,融资租赁公司直接购买已建成的存量住房(要注意在建的商业住宅,因尚未完工无法实现不动产权登记过户,并不能作为租赁物),集中出租给长租公寓公司。长租公寓公司可以自由选择想要购买的住房,就像其他租赁业务中承租人选择标的那样,只不过此处的标的变成了一批房子。购买模式下的融资租赁,可以成功消化市场上过剩的存量住房,甚至帮助消化长租公寓所属的房地产开发商手中的存量住房,如图1所示。

在开发模式下,融资租赁公司在土地环节即介入租赁住房供给,以售后回租的方式从地产开发商处取得房地产开发用地,并委托住房建设企业开发建设。地产开发商旗下的长租公寓公司实际运营该住房,出租所得收益用于支付融资租赁的租金和利息,如图2所示。

2.1 信用风险

信用风险主要来源于长租公寓行业的整体信用风险。首先是来自长租公寓行业产生的信用风险。我国目前长租公寓行业尚处于发展阶段,虽然大大小小的各种品牌长租公寓已经上千家,但相对于监控更为严格的房地产行业而言,长租公寓的相关规范与行业监管较为宽松。进入门槛较低,进而导致了我国目前长租公寓中大部分都是以包租形式运营,整体的长租公寓运营平台市场混乱,质量也存在较大差异。因此,长租公寓行业的信用风险水平整体较高。另外,较为优质的长租公寓运营平台,其后台支持多为实力较强企业作为支撑,因此,其本身就已经获得了良好的融资渠道,极少甚至是不需要融资租赁方式获取资金支持。而需要采取融资租赁方式融资的多是那些中小企业或者初步创业的长租公寓运营企业,其本身实力较差,缺乏良好的信用,很容易受到市场大环境的冲击,产生了融资租赁进入长租公寓行业的较大风险。

而同时,还存在长租公寓运营过程中的消费信用风险。长租公寓所面对的消费者主要是到城市中打工的群体,尤其以年轻人居多。因此,长租公寓所对应的消费者本身存在消费实力不足或者难以偿还租金等方面的风险,而租金无法偿还可直接导致长租公寓运营平台的收入水平。因此,这种来自运营过程中所对应的消费者也可能对融资租赁产生无法还款的风险。

2.2 不动产融资租赁风险

在以购买模式的长租公寓融资租赁中,融资租赁公司可能需要从分散的数个产权人手中取得不动产产权,过户产生的税费导致成本过高。如果将这部分税费转嫁到承租人企业,利润微薄的长租公寓企业难以承受,将转而选择其他融资方式。

而在以开发模式的长租公寓融资租赁中,产权属于融资租赁企业,而长租公寓运营企业只负责运营长租公寓。虽然长租公寓运营企业背后有房地产开发商作为后台支撑,但其毕竟只是房地产开发商的子公司,两者属于法律意义上完全独立的法人,两者债权债务獨立。在长租公寓运营企业发生运营困难时,融资租赁企业资金就可能产生无法收回资金的风险,不动产的后期处置也是个问题。

参考文献

余水英.长租公寓行业融资模式探讨[J].财会学习,2020(10).

刘圣欢,龙思宇,刘煜冰.长租公寓动力、问题及其相关对策[J].决策与信息,2019(10).

邢景朋.基于综合分析视角的长租公寓运营企业赢利模式探究[J].上海房地,2019(08).

李擎宇.不同运营模式下长租公寓盈利思考[J].科技经济导刊,2019,27(07).

杨劭妍.浅议轻资产类长租公寓的融资模式及风险[J].中国商论,2019(01).

孙跃,陈枫,李溪林,等.长租公寓融资租赁模式研究[J].轻工科技,2018,34(12).

李晓琳.我国长租公寓行业融资模式研究[D].上海:华东师范大学,2018.