并购业绩承诺偏向被并方吗

黄岩 宋常

【摘要】选取我国上市公司2008 ~ 2018年发起并完成交易的、附有业绩承诺的1021起并购事项为样本, 将业绩承诺协议视为一项复合期权进行估价, 以定价偏差衡量协议的不对等程度, 并探究影响协议不对等的风险因素及经济后果。 研究结果表明:业绩承诺协议显著偏向被并方; 并购中的逆向选择和道德风险因素通过谈判地位影响协议不对等程度, 即主并公司应对估值风险的能力越强、对目标公司的管控强度越大, 其索取的协议溢价越高, 而目标公司的估值不确定性越高、应对主并公司管控的能力越強, 被并方索取的协议风险溢价越高。 进一步, 承诺协议偏向被并方的幅度越大, 并购市场绩效与财务绩效越低, 业绩承诺的实现概率也越低。

【关键词】并购业绩承诺;定价偏差;风险因素;并购绩效;承诺实现率

【中图分类号】F275 【文献标识码】A 【文章编号】1004-0994(2020)20-0030-9

一、引言

在并购期间, 被并方对目标公司资产价值处于信息优势地位, 同时, 受诸多不确定性因素的影响, 主并方与被并方可能对标的资产的未来收益与风险水平的判断存在分歧, 尤其是在轻资产式并购重组逐渐成为主流的背景下, 双方面临较高的估值不确定性、交易成本与整合风险。 在并购对价方式中, 较之于现金对价, 具备部分或有性质的股票对价能够降低估值风险, 然而仍未完全解决后期的道德风险问题, 特别是在大额对价、跨行业的并购中。 而或有对价方式通过延迟支付与修正交易对价, 为交易双方提供了在未来不确定环境下做出正确反应的机会, 不仅提供了更优的风险共担、收益共享机制, 而且更利于监督与激励目标公司管理者团队。 本质上或有对价是赋予主并公司的、以目标公司未来现金流为标的的选择权。

业绩承诺属于并购或有对价范畴[1,2] , 同样具有类期权特征, 它有助于降低复杂交易过程中的风险, 保护投资者利益①, 提高并购投资的价值。 主并公司购买目标公司的对价超出可比公司的部分相当于期权费, 若目标公司业绩未达标, 主并公司执行期权而获得业绩补偿, 承诺利润与实际利润之差相当于执行期权的收益; 否则, 不执行期权, 并享受目标公司价值提升带来的好处。 业绩承诺的选择权价值更全面地考虑了投资不确定性、未来信息和决策与协议价值的关系。

现有关于或有对价的研究多集中在缓解并购双方的代理问题上, 相对于确定性支付方式更有效地缓解了由信息不对称引起的估值不确定性[3-5] , 通过与未来业绩挂钩激励具有专业技能的目标公司管理者留任与勤勉, 加强履约[6,7] 。 或有对价能够释放有关目标公司质量和发展潜力的信号, 诱发积极的市场反应[8-12] 。 近期研究多涉及交易双方的融资约束、流动性特征等[13-15] 对或有对价决策的影响。 也有文献研究或有对价的设计机理, 包括公司特征与交易特征对或有对价决策及其协议条款设计的影响[16-18] ; 或从博弈论框架和期权视角进行数理分析, 探究或有对价的最优契约设计[19-21] 。

本文系统地搜集整理了业绩承诺的标的、期间等协议要素特征, 运用期权理论对协议进行估值, 以定价偏差衡量业绩承诺协议偏向并购一方的程度, 并探究承诺协议不对等的影响因素、作用机理以及并购绩效、履约状况等经济后果。 可能的贡献在于:现有研究多基于融资约束特征或并购绩效间接推测交易双方的谈判地位, 鲜有研究直接量化协议不对等程度, 而本文通过期权定价深入探究或有对价的定价偏差, 拓展了期权理论与公司金融的交叉研究; 现有研究多根据博弈论或期权框架进行数理分析, 而本文在此基础上, 直接、全面地归纳了影响交易双方协议溢价的风险因素, 并通过实证分析检验并比较了逆向选择与道德风险两类风险因素的作用, 丰富了或有对价设计机理乃至契约有效性的相关研究。

二、业绩承诺协议的不对等程度

在经济运行过程中, 市场条件、标的状态是不断变化的, 随着市场条件及标的资产的未来现金流进一步明确, 业绩补偿承诺协议的引入使并购交易双方调整最初的交易对价, 以降低估值不确定性与道德风险。 对等的业绩承诺协议在签订时点应当使得协议双方的收益均为零。 而在实务中, 业绩补偿协议条款的设定可能并不满足公允定价, 当被并方的期权价值为正, 协议之于主并方的价值为负, 此时协议偏向被并方, 而主并方则处于协议谈判的劣势[22] ; 反之亦然。 本文将业绩奖励条款视为业绩承诺的组成部分; 业绩承诺协议价值在求得的买权与卖权价值的基础上乘以一个因子, 即在业绩承诺中承担业绩补偿或分享业绩奖励的比例γc、γp。 之于被并方而言, 业绩承诺协议定价的结果如下:

其中, γc、γp是分成率, 分别表示业绩承诺规定的被并方参与业绩补偿或业绩奖励的比例。 之于主并公司, 则业绩承诺协议估值结果为-VAM。

本文利用Samuelson公式为期权定价[23] , 它含有两个主观变量αs、αc, 定价结果依赖于投资者对资产收益的期望。 看涨期权c、看跌期权p的价值分别为:

N(x)为标准正态累积函数, 模型所涉及的其他参数如下:业绩补偿承诺标的通常为净利润②指标。 本文分别以期初净利润、承诺净利润作为期初价格S0和执行价格K。 标的资产的收益波动率σ, 以协议签订后三年内同行业、从事相似业务的上市公司平均的收益日波动率衡量。 标的资产的期望收益率αs, 以承诺期间行业资产平均期望收益率衡量。 αc为期权的折现率, 采用与业绩承诺期间相同的国债收益率替代。 T为业绩承诺协议中规定的履约期间, 一般为3年。

三、协议风险因素分析与研究假设

并购活动是一个复杂的交易过程, 在交易磋商、达成、施行与完成等不同阶段, 双方面临的风险也不同。 在并购交易完结之前, 目标公司原有管理者对标的价值处于信息优势地位, 双方面临的风险主要为估值不确定性, 此时, 目标公司的投资决策、经营管理、风险控制等也主要由目标公司管理者掌握。 而并购交易完成后, 信息优势与管控权力逐渐从目标公司转移至主并公司[14] , 此时双方面临价值转移风险。 研究业绩承诺协议价值的风险因素即是探究契约关系中的风险与激励问题。

在协议签订之前, 主并公司主要依据目标公司的发展潜力、竞争能力和管理团队素质等与被并方磋商标的价格, 同时考虑是否留任和激励目标公司管理者; 在协议施行过程中, 除承担原有经营风险外, 目标公司所有者还承担由主并公司接手而导致的经营风险。 因此, 与业绩承诺协议期权定价有关的风险因素大致分为两类:主并公司对目标公司真实财产状况处于信息劣势地位, 存在估值不确定性与逆向选择风险; 在协议执行过程中, 交易双方由于利益未实现完全捆绑, 可能存在维护自身利益而违背協议的机会主义行为[24] , 比如主并公司对目标公司强势控制或消极管理, 又如目标公司为完成业绩实施短期行为, 这属于道德风险的范畴。 政治经济环境、法治与监管水平以及随机因素等外部因素不作探讨。

1. 与目标公司的风险特征及应对不当管控有关的因素。 并购初期交易双方面临信息不对称, 目标公司的系统风险、特有风险、财务风险以及所在行业风险等不同层面风险, 直接影响并购的估值不确定性。 从期权视角看, 随着未来现金流不确定性增加, 目标公司达到业绩门槛的概率提升, 双方的合作意愿及协同效应降低[19] , 因而会协商较高的溢价来补偿被并方。 此外, 公司规模与风险[25,26] 及信息可得性[4] 相关, 规模较大的公司自身风险较低, 信息披露途径较多, 同时还具有较高的价值识别能力与风险应对能力。 目标公司的相对规模较大时, 一方面并购交易的估值不确定性较大[13] , 且误估成本较高, 主并公司可能将协议偏向目标公司以促成交易; 另一方面目标公司在并购整合中的话语权与自主性也较大, 应对主并方不当管控的实力较强, 有能力索取更高的协议风险溢价。 在目标公司相对规模较低时, 情况则相反。

随着交易推进, 主并公司控制或影响目标公司的意愿提升, 并购交易整合中道德风险问题也致使双方在并购中更易产生分歧。 对目标公司的激励, 与有形资产、企业家才能和专业技术等资源实力, 经营的自主性, 对激励的反应[27] 及勤勉带来的收益等有关。 在高科技服务型或高研发投入的目标行业, 无形资产、人力资本[3,4] 等主要资源并未反映在公司价值中, 未来现金流较难预测且行业内缺乏可靠的参考, 估值风险较高; 热门行业的公司具有资源优势与自主经营能力, 这不仅满足主并公司的战略需求, 还将限制主并公司的管控与约束, 因而目标公司索取较高的溢价。 由此提出以下假设:

H1:在其他条件相同的情况下, 目标公司的风险越高、应对不当管控的能力越强, 业绩承诺协议偏向被并方的幅度越大。

2. 与主并公司应对估值风险及管控目标公司的强度相关的因素。 并购后期交易双方在激励目标公司管理者、决定目标公司自主经营程度及长短期视野等方面存在分歧。 主并公司的规模与发展能力反映了其融资能力、经营管理水平、成长性等公司价值信息。 规模越大, 主并公司的沟通与谈判能力越强, 同时并购经验和其他资源禀赋越多, 获悉目标公司价值、处理估值风险的能力越强[28] ; 而发展能力越强的主并公司往往拥有较多知识密集型资源, 这有助于准确评估目标公司的风险与成长能力[1] , 降低业绩承诺的交易成本, 因而, 目标公司会索取合理的溢价。 同时, 规模大、发展能力较强的主并公司在并购各环节占据优势, 可在并购整合中协调人财物资源, 对目标公司施加较强的干预, 尤其当双方利益函数不一致时, 目标公司倾向于索取较高的协议风险溢价。

核心管理团队与技术人员驱动公司价值和竞争力, 若业绩承诺协议附带业绩奖励, 则能够激励目标公司高管勤勉尽责; 而对目标公司管理者的竞业限制或最低任职期限等约束条款, 有助于避免人事波动引起的资源错配甚至合约纠纷, 更利于后续经营、文化等层面的整合。 业绩奖励与约束条款将交易双方利益进行了捆绑, 在激励管理者提升业绩的同时, 主并公司对目标公司的管控力度也进一步增强, 此时, 被并方索取高风险溢价的意愿较强。

公司特征与交易特征也将影响主并公司应对估值风险及管控目标公司的能力。 跨国并购中, 受限于地域、文化、市场与制度差异, 以及不同的披露规范、法规要求等[29,30] , 合约面临较高的谈判、监督与执行等交易成本[4] 。 相较于国内并购, 在跨国并购中主并公司对估值风险的应对能力较弱, 目标公司可能借机提高溢价, 协议估值偏向目标公司的幅度可能较大; 而地域与法规限制也弱化了主并公司在并购整合阶段的干预与管控, 以及目标公司索取协议风险溢价的意愿。 因此, 跨国并购对协议定价偏差的影响不确定。

关联并购中, 存在关联关系的主并公司了解更多有关目标公司的真实信息, 更有能力应对估值不确定性。 然而, 关联并购可能涉及大股东的利益输送[31] 行为, 关联并购后资产依然受大股东控制, 后续盈余管理的空间较大, 主并公司的管控能力较强, 致使关联并购中的目标公司索取较高溢价。

多元化并购促进产业协同, 提升公司业绩与竞争力, 然而在面对非相关领域的生产、经营、管理模式时, 主并公司估值能力受限, 在并购整合过程也处于信息劣势地位, 管控能力较差。 此外, 主并公司有较强的动机激励目标公司管理者留任与勤勉, 以使其充分发挥研发创新、组织管理等优势。 目标公司同样不知悉主并公司所处的行业状况, 达成业绩承诺的意愿较强, 因而在跨国并购中主并公司会给出较低的协议溢价。 由此提出以下假设:

H2:在其他条件相同的情况下, 主并公司应对估值风险的能力越弱、对目标公司的管控强度越大, 则业绩承诺协议偏向目标公司的幅度越大。

四、研究设计

(一)样本选择与数据来源

本文选取A股上市公司2008 ~ 2018年发起并完成交易的、附有业绩承诺的并购事项为样本, 并对样本进行如下处理:选择上市公司处于买方地位的成功交易事件; 剔除债务重组、资产置换、股份回购、资产剥离等重组类型样本; 剔除交易规模在1000万元以下的交易事件; 剔除并购后收购方对标的持股比例不足50%的样本; 同一年度内公司参与多起并购, 仅保留交易金额最大的并购事件; 同一起并购交易分别披露的样本予以合并; 剔除交易一方属于金融保险行业的样本; 剔除数据缺失的样本。

初始样本中, 涉及业绩承诺的数据来源于巨潮资讯网的公司并购重组、盈利预测补偿协议、年度报告等相关公告, 手工收集整理了并购交易是否附加业绩承诺、业绩补偿规模、承诺实现情况, 以及补偿方式、期间长度、承诺标的等数据, 搜集到签订、执行业绩补偿承诺的并购重组交易样本共1021起。 其他数据来源于CSMAR的上市公司并购重组、财务指标分析数据库。

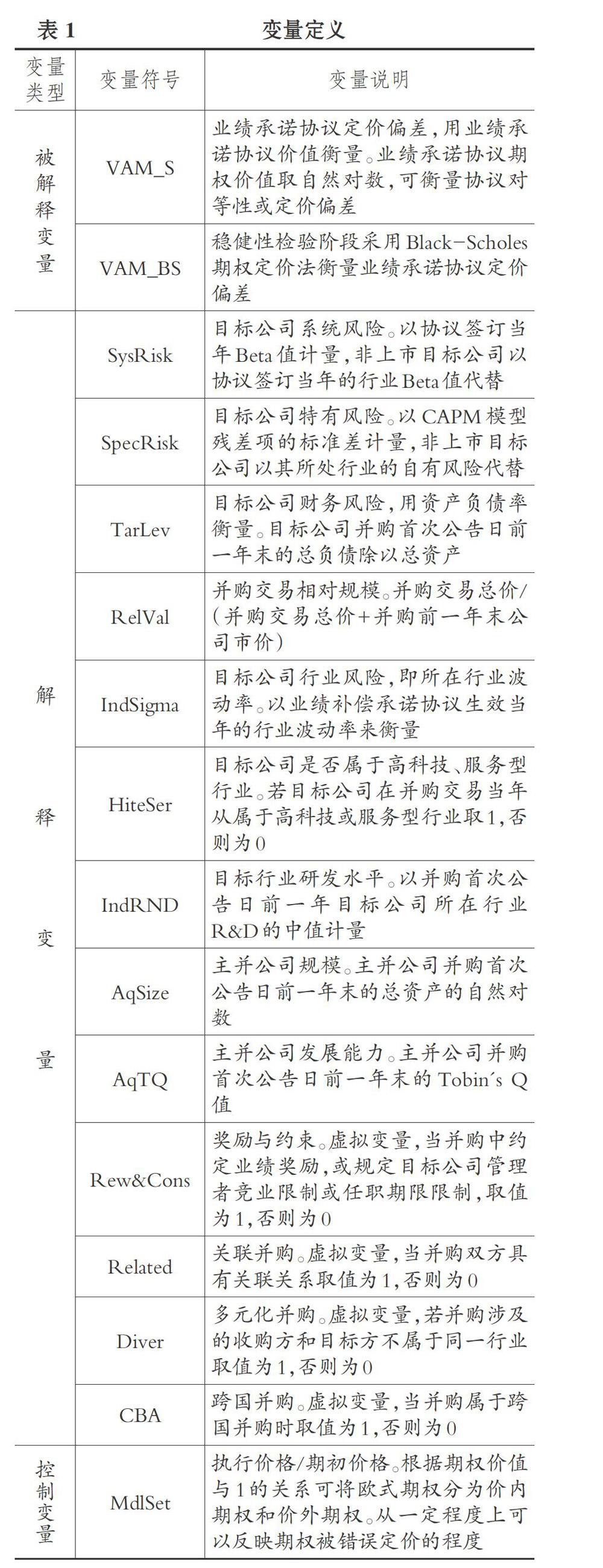

(二)变量定义

1. 被解释变量。 业绩承诺协议价值(VAM_S)。 利用Samuelson期权定价法求得业绩承诺协议的期权价值, 当业绩承诺协议处于平价时, 双方的期权价值均为0; 期权价值与零的差值(VAM_S)衡量协议定价偏差或协议不对等程度。 稳健性检验阶段采用Black-Scholes期权定价法衡量业绩承诺协议定价偏差(VAM_BS)。

2. 解释变量。

(1)与目标公司的风险特征及应对不当管控相关的因素。 目标公司的风险特征变量主要有SysRisk、SpecRisk、TarLev、IndSigma; 与目标公司应对不当管控有关的风险因素变量主要有RelVal、HiteSer、IndRND。

(2)与主并公司应对估值风险及对目标公司的管控强度相关的因素。 与主并公司应对估值风险有关的变量主要有AqSize、AqTQ; 与主并公司对目标公司的管控强度相关的变量主要有Rew&Cons、CBA、Related、Diver。

(3)控制變量。 选择执行价格与期初价格之比(MdlSet)作为控制变量。 变量定义详见表1。

(三)模型构建

为检验业绩承诺协议价值的影响因素, 建立如下回归模型:

其中, 被解释变量为业绩承诺协议定价偏差, 以自然对数LnVAM_S表示。 Factor为与逆向选择风险或道德风险有关的影响因素组成的解释变量矩阵。 变量B为参数向量, c为残差项。

五、实证结果

(一)描述性统计

表2为主要变量的描述性统计结果。 业绩承诺协议之于被并方价值为正, 之于主并方价值为负。 业绩承诺协议定价偏差(VAM_S)的均值、中位数、最小值、最大值分别为11096.789万元、5292.427万元、6.796万元、182978.734万元, 业绩承诺协议对并购交易对价的调整约为1.1亿元。 由此可见, 并购业绩承诺协议偏向被并方的幅度较大。 在附有业绩承诺协议的并购中, 并购交易相对规模(RelVal)的均值为0.143。 从均值来看, 附业绩承诺并购中近半数标的从属于高科技与服务型行业(HiteSer); 六成以上的业绩承诺协议属多元化并购(Diver); 约四分之一的业绩承诺协议涉及业绩奖励或约束(Rew&Cons); 半数附业绩承诺并购属于关联交易(Related)。

(二)相关性分析

表3列示了各主要变量的Pearson相关系数。 业绩承诺协议定价偏差(VAM_S)和目标公司的系统风险(SysRisk)、特有风险(SpecRisk)、财务风险(TarLev)以及行业风险(IndSigma)等各风险变量的相关系数在0.150 ~ 0.193之间, 且在1%的水平上显著, 这初步说明, 在不考虑其他因素的情况下, 业绩承诺协议的不对等程度与目标公司的风险正相关。 目标公司风险指标间的偏相关系数绝对值较小, 说明各风险指标能够反映不同方面风险。 是否属于高科技、服务型行业(HiteSer)和目标公司行业研发水平(IndRND)与VAM_S显著负相关。 VAM_S与关联并购(Related)、多元化并购(Diver)和跨国并购(CBA)的相关系数分别为0.210、-0.113和0.103。 主要变量之间不存在重度相关。

(三)回归分析

作为理性经济人, 主并公司期望以较低的激励代价换取较高的并购收益, 实现战略发展; 而被并方则期望被合理估价, 完成目标业绩, 并避免被主并公司强势控制或消极管理。 从估值结果看, 被并方在业绩承诺中处于优势地位。 较之于上市主并公司为目标公司带来价值再发现的机会, 业绩承诺协议的定价偏差更可能源于目标公司掌握了主并公司产业整合亟须的科技与人力等优质资源。 本文通过多元回归分析探讨业绩承诺协议定价偏差的两大类风险因素。

1. 业绩承诺协议定价偏差的影响因素。 由于部分变量以目标公司所属行业层面的数据衡量, 回归中采用经目标公司行业聚类调整的标准误, 以使结果更精确。 表4中Adj. R2为0.403、0.401, 说明上述风险因素至少能够解释业绩承诺协议定价偏差的40%, 即约四成的业绩承诺协议定价偏差来自被并方为承担估值风险所要求的(或主并公司提供的)溢价补偿。 未被解释的风险溢价部分则可能源于样本的外部风险因素。

表4的列(1)(2)报告了模型(5)的多元线性回归结果, 业绩承诺协议定价偏差的影响因素如下:目标公司的系统风险(SysRisk)、行业风险(IndSigma)的系数分别在5%、1%的水平上显著为正, 这表明目标公司系统风险、行业波动风险会增加目标公司协议风险溢价[1] ; 而目标公司特有风险(SpecRisk)对协议价值的影响并不显著。 列(1)中, 目标公司财务风险(TarLev)在10%的显著性水平上为负, 可能原因在于低财务杠杆公司无形资产占比较高, 估值不确定性较高, 目标公司索取较高的溢价。 并购交易相对规模(RelVal)的系数显著为正, 目标公司估值不确定性较高、应对不当管控的能力较强, 能够在业绩承诺中索取较高的风险溢价。 上述结果均支持了H1。 是否属于高科技、服务型行业(HiteSer)对业绩承诺协议定价偏差(VAM_S)的影响为负, 但在统计意义上并不显著, 可能原因在于, 高科技服务型目标公司通过上市实现价值发现的意愿较强, 加之信息不透明度程度较高, 降低了其谈判优势, 抵消了HiteSer对VAM_S的正向作用, 因而系数不显著。

主并公司规模(AqSize)、主并公司发展能力(AqTQ)的系数在1%的显著性水平上为正, 说明较大规模、较强发展能力的主并公司, 更有能力处理目标公司的隐性信息, 对目标公司的管控力度较大, 因而更易被目标公司索取较高溢价。 奖励与约束(Rew&Cons)的系数在5%的显著性水平上为正, 表明主并公司对目标公司较多的激励与约束使得目标公司管理者经营的积极性提升而自主性下降, 目标公司索取较高的溢价。 在并购交易特征因素中, 关联并购(Related)的大股东表现出较强的控制性, 系数显著为正, 而多元化并购(Diver)显著降低业绩承诺协议定价偏差幅度, 而跨国并购(CBA)的系数并不显著, 这与H2相符。

表4的列(5)(6)列示了按定价偏差分为高中低三组后, 较低定价偏差组与较高定价偏差组分别相对于中等定价偏差组的Probit回归结果及相应的边际效应。 随着并购交易相对规模(RelVal)、目标公司行业风险(IndSigma)、主并公司规模(AqSize)的增大, 业绩承诺协议定价进入高定价偏差组的概率提高, 而进入较低定价偏差组的概率降低,即三者均显著增加目标公司的定价偏差; Diver的系数则分别显著为正、负, 均与前述回归结果一致。

2. 比较业绩承诺协议定价偏差的作用路径。 本文将所有样本按相对规模等分为两组(Group), 当目标公司相对于主并公司规模较大时, 子样本Group取值为1, 此时估值风险较高而道德风险较低, 目标公司风险较高, 但在并購后有足够的能力应对不当管控; 主并公司应对估值风险的能力较低, 对目标公司的管控较弱。 反之, Group取值为0时, 道德风险较高而估值风险较低。 表4列(3)(4)交互项RelVal×Group的系数显著为负, 这表明在高估值难度、低管控强度时, RelVal对业绩承诺协议定价偏差的影响反而较小, 这表明较之于初期的逆向选择问题, 交易双方更关注并购后期的道德风险, 特别是主并公司激励与约束目标公司的能力。

(四)进一步分析

业绩承诺协议的最优安排在于, 对主并公司而言可低成本实现风险控制, 而目标公司管理者获得最大限度的激励。 那么, 业绩承诺协议偏差的经济后果如何? 本文以(-60,-30)作为估计期窗口, 选择(-3,3)为事件窗口计算平均累计超额收益(ACAR), 以衡量并购短期绩效[32] , 参考Harford[33] 的研究, 选取经行业调整的总资产报酬率(AdjROA)衡量并购长期绩效。 定义虚拟变量Achieve为业绩承诺是否完成, 若按协议规定完成承诺业绩则取值为1, 否则取值为0, 该指标用于衡量业绩承诺可靠性。

表5列(1)(2)lnVAM_S的回归系数分别在1%、5%的显著性水平上为负, 这表明业绩承诺协议定价偏向被并方的程度越大, 主并公司的短期、长期并购绩效越低, 然而对t+1期的长期财务绩效的影响并不显著。 列(4)对业绩承诺完成概率进行Probit回归, 结果显示, 业绩承诺定价偏差的平方(lnVAM_Sq)的回归系数显著为正, 业绩承诺定价偏差与业绩承诺完成呈U型关系, 对称轴在lnVAM_S=18.000, 而lnVAM_S的取值范围在1.916 ~ 12.117之间, 因而协议偏向被并方的程度越大, 业绩承诺实现的概率越低, 即失败的概率越高。 这表明, 业绩承诺不对等的程度越大, 业绩达成的可能性越小, 业绩承诺较大程度地偏向被并方并未带来激励效应。

从控制变量的结果看, 股票补偿方式(CompType)对被并方的约束更强, 股份锁定条款使补偿的执行更有保障, 因而CompType带来较高的长期并购绩效, 并购业绩承诺的完成概率较高; 业绩承诺协议标的数量(IndicNum)越高意味着对目标公司约束越强, 承诺实现的可能性较小。 回归结果显示:IndicNum并未提升并购绩效; 较短的承诺期间(Length)带来较高的并购绩效; 高新科技与服务型行业的目标公司(HiteSer)完成业绩承诺的概率较高, 目标公司行业风险(IndSigma)将增加期权实现的可能性。 这些结论与前文假设一致。

(五)稳健性检验

1. 更换协议估值方法。 稳健性检验阶段, 本文采用Black-Scholes期权定价法为业绩承诺定价:S、X分别定义为期初净利润、承诺净利润乘以同行业规模相当的可比公司的同期市盈率, 以使标的资产价格符合几何布朗运动, 其他指标的选取与模型(4)相同。 被解释变量替换为业绩承诺协议定价偏差(VAM_BS), 回归结果与主体研究结论一致。

2. 更改样本初始年度。 2014年11月23日起施行《上市公司重大资产重组管理办法》, 不再强制要求非关联第三方并购中附加业绩承诺。 业绩承诺相关决策不再受政策法规强制约束而更趋市场化。 本文选取并购首次公告日、并购交易完成日自2014年11月23日始的样本进行稳健性检验。 回归结果保持不变。

3. 替换变量。 本文分别以并购交易总价的自然对数(LnDV)替换并购交易相对规模(RelVal)、主并公司市场价值的自然对数(LnMV)替换主并公司规模(AqSize)后, 回归结果均与主体研究一致。

六、结论与启示

本文通过搜集业绩补偿承诺协议中的契约要素, 以期权定价的方法估计业绩承诺协议的定价偏差以衡量协议不对等程度, 继而探讨影响协议偏差的因素、作用路径及其经济后果。 研究结果表明, 并购业绩承诺协议存在显著的定价偏差, 交易双方将各自承担的并购风险反映在业绩承诺协议估值溢价中。 主并公司在签订业绩承诺协议时, 考虑了目标公司的系统风险、行业风险等以及自身应对该风险的能力; 目标公司则主要考虑主并公司的规模、成长性、业绩奖励与约束等在业绩承诺协议签订后期涉及主并公司管控与激励的风险因素。 同时交易特征因素也会通过上述两种路径影响协议定价偏差。 进一步研究表明, 业绩承诺偏向被并方的程度越大, 短期与长期并购绩效越低, 承诺业绩实现的可能性越小。 上述结论通过了变更估值方法、改变样本范围、替换部分变量等稳健性检验。

本研究通过期权定价直接量化了业绩承诺协议的不对等程度, 将期权定价与公司金融相结合, 拓展了并购或有对价机理的相关文献; 现有研究多借助博弈论或期权框架对或有对价的协议要素设计进行数理分析, 而本文在此基础上, 实证检验了业绩承诺不对等程度的影响因素及并购绩效, 并比较了逆向选择与道德风险两种作用路径, 丰富了契约有效性的相关研究。 在国企改制与经济转型的背景下, 业绩承诺的使用频率、协议规模日趋增加, 承诺协议的附加决策、要素设计等更趋市场化, 本文的研究结果有助于明晰并购交易双方在附加业绩承诺时考量的风险因素, 优化并购特别是涉及或有对价并购的交易细节, 促进上市公司并购效率的提高。

【 注 释 】

① 证监会于2008年5月18日颁布的《上市公司重大资产重组管理办法》第三十四条规定,基于未来收益预期的估值定价的,上市公司在并购

完成后3年内披露相关资产的盈利实际数与预测数的差异情况,并就不足部分与交易对方签订补偿协议。

② 极少数样本同时对销售收入或应收账款等指标做出承诺。由于仅为极个别样本,不具有代表性,因而此处忽略。

【 主 要 参 考 文 献 】

[ 1 ] Lukas E., Heimann C.. Technological-Induced Information Asymmetry, M&As and Earnouts: Stock Market Evidence from Germany[ J].Financial Economics,2014(7):481 ~ 493.

[ 2 ] Cadman B., Carrizosa R., Iucilefaurel L.. Economic Determinants and Information Environment Effects of Earnouts: New Insights from SFAS 141(R)[ J].Journal of Accounting Research,2014(1):37 ~ 74.

[ 3 ] Kohers N., Ang J.. Earnouts in Mergers: Agreeing to Disagree and Agreeing to Stay[ J].Journal of Business,2000(3):445 ~ 476.

[ 4 ] Datar S., Frankel R., Wolfson M.. Earnouts: The Effect of Adverse Selection and Agency Costs on Acquisition Techniques[ J].Journal of Law, Economics & Organization,2001(17):201 ~ 238.

[ 5 ] Chatterjee R., Erickson M., Weber J.. Can Accounting Information Be Used to Reduce the Contracting Costs Associated with Mergers and Acquisitions? Evidence from the Use of Earnouts in Merger and Acquisition Agreements in the UK[Z].Working Paper,2004.

[ 6 ] Kohli R., Jit B., Mann S.. Analyzing the Likelihood and the Impact of Earnout Offers on Acquiring Company Wealth Gains in India[ J]. Emerging Markets Review,2013(16):203 ~ 222.

[ 7 ] 潘愛玲,邱金龙,杨洋.业绩补偿承诺对标的企业的激励效应研究——来自中小板和创业板上市公司的实证检验[ J].会计研究,2017(3):46 ~ 52.

[ 8 ] Barbopoulos L., Sudarsanam S.. Determinants of Earnout as Acquisition Payment Currency and Bidder'S Value Gains[ J].Journal of Banking & Finance,2012(36):678 ~ 694.

[ 9 ] 吕长江,韩慧博.业绩补偿承诺、协同效应与并购收益分配[ J].审计与经济研究,2014(6):3 ~ 13.

[10] Elnahas M. A., Hassanm K., Ismail M. G.. Religion and Mergers and Acquisitions Contracting: The Case of Earnout Agreements[ J].Journal of Corporate Finance,2017(42):221 ~ 246.

[11] Barbopoulos L., Paudyal K., Sudarsanam S.. Earnout Deals: Method of Initial Payment and Acquirers' Gains[ J].European Financial Management,2018(59):792 ~ 828.

[12] Song D., Su J., Yang C., She N. N.. Performance Commitment in Acquisitions, Regulatory Change and Market Crash Risk: Evidence from China[ J].Pacific-Basin Finance Journal,2019(57):101 ~ 152.

[13] Greene D.. Valuations in Corporate Takeovers and Financial Constraints on Private Targets[ J].Journal of Financial and Quantitative Analysis,2017(52):1343 ~ 1373.

[14] Bates T. W., Neyland J., Wang Y.. Financing Acquisitions with Earnouts[ J].Journal of Accounting and Economics, 2018(66):374 ~ 395.

[15] Erel I.. Discussion: Financing Acquisitions with Earnouts[ J].Journal of Accounting and Economics,2018(66):396 ~ 398.

[16] Cain M. D., Denis D. J., Denis D. K.. Earnouts: A Study of Financial Contracting in Acquisition Agreements[ J].Journal of Accounting and Economics,2011(51):151 ~ 170.

[17] Coates C. J.. Allocating Risk through Contract: Evidence from M&A and Policy Implications[Z].Working Paper,2012.

[18] Barbopoulos G. L., Adra S.. The Earnout Structure Matters: Takeover Premia and Acquirer Gains in Earnout Financed M&As[ J].International Review of Financial Analysis,2016(45):283 ~ 294.

[19] Lukas E., Reuer J. J., Welling A.. Earnouts in Mergers and Acquisitions: A Game-theoretic Option Pricing Approach[ J].European Journal of Operational Research, 2012(223):256 ~ 263.

[20] Choi H A.. Facilitating Mergers and Acquisitions with Earnouts and Purchase Price Adjustments[ J].Journal of Law, Finance & Accounting, 2017(1):1 ~ 42.

[21] Tavares-G?rtner M., Pereira P. J., Brand?o E.. Contingent Payment Mechanisms and Entrepreneurial Financing Decisions[Z].Working Paper,2016.

[22] 王茵田,黃张凯,陈梦.“不平等条约?”我国对赌协议的风险因素分析[ J].金融研究,2017(8):117 ~ 128.

[23] 姜礼尚.期权定价的数学模型和方法[M].北京: 高等教育出版社,2003:1 ~ 347.

[24] Jensen M. C., Meckling W. H.. Theory of the Firm: Managerial Behavior, Agency Costs, and Ownership Structure[ J].Journal of Financial and Economics,1976(3):305 ~ 360.

[25] Fama E. F., French K. R.. The Cross-Section of Expected Stock Re-Turns[ J].Journal of Finance,1992(47):427 ~ 465.

[26] Fama E. F., French K. R.. Industry Costs of Equity[ J].Journal of Finance,1997(47):427 ~ 465.

[27] Officer M. S.. The Price of Corporate Liquidity: Acquisition Discounts for Unlisted Targets[ J].Journal of Financial Economics,2007(83): 571 ~ 598.

[28] Holmstrom B.. Moral Hazard and Observability[ J].Bell Journal of Economics,1979(10):74 ~ 90.

[29] Phillips C. F., Scheer F. M.. Industrial Market Structure and Economic Performance[ J].The Bell Journal of Economics and Management Science,1971(2):683.

[30] Reuer J., Shenkar O., Ragozzino R.. Mitigating Risk in International Mergers and Acquisitions: The Role of Contingent Payouts[ J].Journal of International Business Studies,2004(1):19 ~ 32.

[31] Mantecon T.. Mitigating Risks in Cross-Border Acquisitions[ J].Journal of Banking and Finance,2009(33):640 ~ 51.

[32] Johnson S., La Porta R., Lopez-De-Silanes F., Shleifer A.. Tunneling[ J].American Economic Review,2000(90):22 ~ 27.

[33] Harford J., Humphery-Jenner M., Powell R.. The Sources of Value Destruction in Acquisitions by Entrenched Managers[ J].Journal of Financial Economics,2012(2):247 ~ 261.