上市僵尸企业资产重组绩效研究

陈晶璞 胡鑫鑫

【摘 要】 借鉴与改进平衡计分卡,从财务、市场、内部管理、学习成长以及社会责任五个维度构建上市僵尸企业资产重组绩效评价体系。以2011—2016年进行资产重组的沪深A股僵尸企业为研究样本,利用熵值法分别测算重组前一年、重组当年以及重组后两年连续四年僵尸企业资产重组绩效的综合得分,通过差值法对比分析,判定企业重组绩效是否改善。文章还具体结合每个维度对僵尸企业资产重组的发展状况进行剖析,找出其存在问题,为提高僵尸企业资产重组绩效提出改善建议。

【关键词】 僵尸企业; 资产重组; 重组绩效; 熵值法

【中图分类号】 F275 【文献标识码】 A 【文章编号】 1004-5937(2020)19-0069-06

2016年李克强总理在《政府工作报告》中提出进行供给侧改革,将“去产能”排在改革的首要位置,指出僵尸企业的存在会继续引发和恶化产能过剩现象,扰乱市场经济秩序,造成资源浪费,并大力倡导通过资产重组方式对僵尸企业进行处置和清理。在此背景下,僵尸企业纷纷进行资产重组,试图通过重组摆脱僵尸化,实现企业正常运转。

僵尸企业问题已经成为各界学者关注的热点。然而,目前为止学者多数将重点集中于僵尸企业的识别与衡量或是处置路径研究,对僵尸企业重组后是否改善企业财务状况、提升企业经营业绩与效益等方面并没有深入探讨。对僵尸企业进行资产重组绩效研究,不仅是对僵尸企业研究内容的完善,更是对以资产重组方式解决僵尸企业问题是否具有价值的证明,对正确合理地处置僵尸企业具有重要作用。因此,本文构建僵尸企业资产重组绩效评价体系,结合熵值法更全面地对僵尸企业重组绩效进行衡量,以期发现重组过程中存在的问题,为管理者提出改善建议。

一、文献述评

(一)僵尸企业绩效研究

僵尸企业是指上年资产负债率超过50%且持续三年扣除非经常性损益后的净利润低于最低应付利息,本应退出市场但依赖政府与银行的帮助而存活下来的企业。我国僵尸企业具有以下特征:一是亏损性,企业负债过高,扣除非经常性损益后的净利润低于最低应付利息持续超过三年;二是依赖性,产能过剩,经营效率低下,长期依赖政府与银行的资金扶助才免于退市,这也是我国僵尸企业与他国僵尸企业的根本区别;三是持续性,企业业绩亏损及对外界的依赖不是暂时的,是持续不断地恶性循环才使其沦为僵尸企业。

关于僵尸企业绩效研究的文献资料非常少,Wruck[ 1 ]采用财务指标法研究僵尸企业重组前后现金流量、资产结构、经营状况与公司价值,发现资产重组不仅完善公司治理结构,还改善经营效益,提升企业价值。胡春阳[ 2 ]基于2009—2015年上市公司数据研究市场势力与僵尸企业绩效关系,发现两者之间呈现显著倒U型关系,但不同所有制属性、所在区域及负债样本影响下会存在差异。栾甫贵[ 3 ]利用回归分析法考察政府补助、研发投入与僵尸企业绩效之间的关系,发现政府补助越多、研发投入强度越大,僵尸企业绩效越显著。我国对僵尸企业绩效研究是从近两年才开始的,并且研究视角集中于单项或多项影响因素与僵尸企业绩效之间的关系,缺乏全面系统的评价,这为本研究的开展提供了有利契机。

(二)企业资产重组绩效

目前企业资产重组绩效研究结果主要有以下三种:

第一,资产重组有利于提升企业绩效。Bruner[ 4 ]整理了1997—2001年130起资产重组事件绩效研究的文献,发现目标公司通过资产重组一般能获得10%~30%的累计超常收益。李善民和陈玉罡[ 5 ]运用事件研究法,对我国1999—2000年发生的349起上市公司资产重组事件进行研究,发现资产重组能够为收购公司带来显著的财富增加,而目标公司股东财富效应不明显。朱秀芬[ 6 ]基于平衡计分卡视角,以阿里巴巴并购恒生电子为例,从财务、客户、内部流程、学习与成长四个维度对企业重组绩效进行研究,发现重组能够帮助企业改善绩效,但存在较大财务风险。

第二,资产重组不能改善企业绩效。Agrawal[ 7 ]利用事件研究法,在研究了1955—1987年1 164个资产重组事件后得出,收购公司在重组后5年内累计超额收益逐年递减,损失财富达10%以上。张新[ 8 ]采用事件研究法与财务指标法对1993—2002年发生资产重组的1 216起并购事件进行研究,发现重组为目标公司带来价值,但对并购公司的股东产生负面影响,收购公司股票平均溢价-1 676%,社会净效应不明朗。徐国柱和朱文英[ 9 ]以2001年为研究基期,运用主成分分析法对比分析149家上市公司重组前后连续5年的财务数据,发现企业重组后的总体绩效不如重组前好。

第三,资产重组对改善企业绩效具有短期效应。吕长江和赵宇恒[ 10 ]以1999—2001年78家被特别处理的公司为研究样本,利用财务指标法分析企业经营效率、资本结构、盈利能力、现金流量,發现重组会对ST公司产生显著影响,但具有短期效应,没有给企业以后年度的经济效益带来明显改善。王福胜和孙逊[ 11 ]采用因子分析法,以2003年发生资产重组的342家上市公司为研究样本研究其重组绩效,发现短期内企业盈利能力、股本扩张能力会显著提升,但不能长久维持。吴志军[ 12 ]基于事件研究法,对2011—2014年发生资产重组的生物医药上市公司重组绩效进行实证研究,发现重组绩效的改善确实具有短期效应。

国内外对企业资产重组绩效的实证研究结果并不一致,主要原因在于研究角度、研究方法、绩效评价指标及样本存在差异。

(三)企业资产重组绩效研究维度的构建

王谦[ 13 ]利用模糊综合评价法,从成长、盈利、营运、经营安全、环保与创新、规模效益、人力资源利用七个维度构建评价指标,研究钢铁行业重组绩效水平。熊欣[ 14 ]结合房地产行业特征,从财务、客户、内部流程、学习成长四个维度构建评价体系,分析珠三角地区房地产企业重组绩效。安景文[ 15 ]改进平衡计分卡法,从财务、客户、环境与安全、内部流程、学习成长五个维度构建评价指标体系,对煤炭企业重组绩效进行评价。

平衡计分卡是较为系统与全面的绩效评价方法,能实现企业财务与非财务、内部与外部之间的平衡,所以本文尝试借鉴平衡计分卡的思路,并加以改进,对上市僵尸企业资产重组绩效进行评价。

二、资产重组绩效评价体系的构建

(一)上市僵尸企业资产重组绩效的内涵

“企业绩效”一词被广泛使用,是对企业业绩和效益的集中概括。随着时间推移,出现了对企业绩效内涵的不同诠释。利益相关者理论认为,企业绩效是基于利益相关者需求对企业内部管理和外部表现做出的具体要求,包括战略、财务状况、业务流程、创新学习、发展能力等。财政部原统计评价司将企业绩效阐述为一定经营期间企业取得经营业绩与经营效益的总和。鉴于以上研究,本文将上市僵尸企业资产重组绩效定义为上市僵尸企业通过资产重组获得经营业绩与效益的总和。经营业绩是企业经营行为的最终结果,直接反映由经营活动带来的整体财务状况与经营成果,具体表现在盈利能力、营运能力、偿债能力及后续发展能力的提升。效益是指企业生产经营活动为自身与社会带来的成果或者所做出的贡献,包含经营效益、社会效益等,对僵尸企业而言,具体表现在降低对外界帮助的依赖,增强企业市场地位,提高研发创新能力以及社会贡献方面。上市僵尸企业资产重组绩效具有以下特征:

第一,目标性。目标是企业经营努力的方向,企业目标明确,不仅督促管理者带领员工更好地致力于绩效目标的实现,更好地服务于企业战略规划,而且为企业绩效评价提供重要的考核依据。上市僵尸企业绩效研究同样要明确其重组目标,即改善企业财务状况,提升企业经营业绩与效益。因此构建僵尸企业资产重组绩效评价体系应从经营业绩与效益着手。

第二,全面性。绩效由财务绩效、市场绩效、管理绩效、社会责任绩效等构成。过去研究中常出现以财务绩效等同企业绩效,这种错误观念可能导致管理者过分关注财务绩效而忽视市场、管理等非财务绩效的提升,不利于企业均衡健康发展,是不可取的。

第三,动态性。僵尸企业资产重组绩效不是固定不变的,每家企业的重组绩效都会随着时间的发展而发生变动,需要以发展的眼光考察企业重组绩效,即上市僵尸企业资产重组绩效具有动态性。

(二)重组绩效评价体系的构建思路

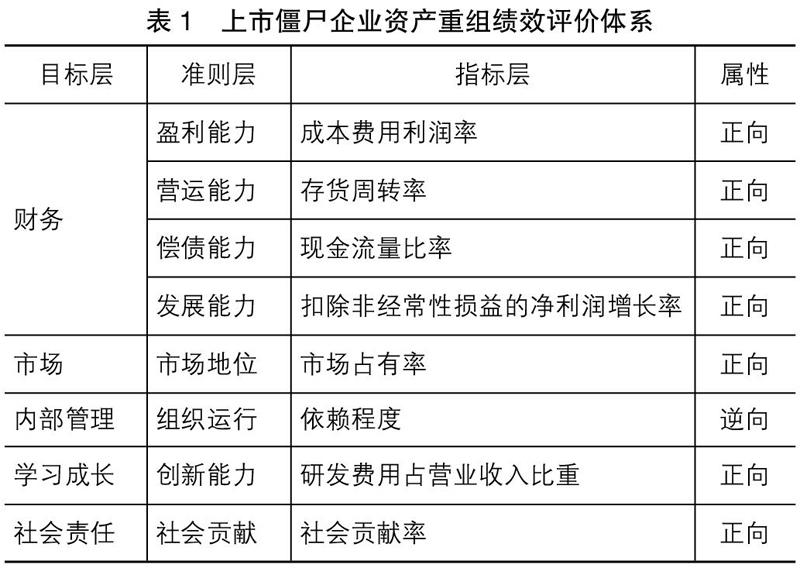

由上文可知,平衡计分卡与僵尸企业资产重组绩效的内涵在研究内容与要求上具有一致性,只是平衡计分卡缺乏对社会责任绩效的考察,容易造成对僵尸企业重组绩效的评价不够系统与全面。因此本文在平衡计分卡原有维度的基础上加以改进,引入社会责任维度,从财务、市场、内部管理、学习成长、社会责任五个维度对僵尸企业资产重组绩效进行评价。本文选取8个最具有代表性的指标,如表1所示。

从表1可以看出,上市僵尸企业资产重组绩效评价体系包括目标层、准则层和指标层三个方面。五个维度分别反映企业财务能力、市场竞争能力、内部管理能力、创新发展能力、社会贡献能力,五个维度相互联系、相互作用,构成严密的逻辑体系。

财务维度对应的准则层是盈利能力、营运能力、偿债能力及发展能力,对于进行资产重组的僵尸企业来说,管理层及其他利益相关者最关心的就是企业盈利能力、营运状况及资本结构优化。成本费用利润率直接与产品销售挂钩,与其他盈利指标相比更能直接反映利润与成本费用之间的变化状态。存货滞销、产能过剩是造成僵尸企业持续亏损的根本原因,因而存货周转率更适合衡量企业营运状况。现金流量比率能反映从经营活动中产生的现金流量弥补短期负债的能力,比其他偿债指标更加客观与真实。依赖政府与银行是我国僵尸企业区别他国僵尸企业的最本质特征,政府与银行资助都计入企业非经常性损益账户,因此选择扣除非经常性损益的净利润增长率指标反映企业真实发展能力。综上本文嘗试用成本费用利润率、存货周转率、现金流量比率、扣除非经常性损益的净利润增长率指标分别衡量企业盈利能力、营运能力、偿债能力及发展能力。

市场维度对应的准则层是市场地位。在供过于求的市场经济中,只有提高产品附加值,满足客户差异化消费需求,才能在竞争日益激烈的市场中保持一席之位,对僵尸企业来说更是如此。市场占有率指标不仅反映僵尸企业产品在市场中的竞争能力与地位,还展现企业淘汰落后产能状况,符合国家去产能化战略要求,因此选择市场占有率指标衡量僵尸企业资产重组后市场地位提升状况。

内部管理维度对应的准则层为组织运行。利益相关者理论认为,企业组织结构直接反映内部治理状况,是企业经营的全局。对僵尸企业来说,过度依赖政府与银行的资金扶助是其内部管理中最为突出的问题,所以对僵尸企业内部管理维度的衡量应该从依赖性着手。栾甫贵[ 16 ]曾以企业收到的借款和政府补助总额占当年经营活动现金流出量的比重衡量外界对僵尸企业的输血。考虑到僵尸企业规模差异大,企业对银行借款存在较大变动,本文借鉴栾甫贵的研究,采用借款和政府补助增加额与当年经营活动现金净流量之比衡量僵尸企业依赖程度。

学习成长维度对应的准则层是创新能力,主要考察僵尸企业资产重组后产品及生产工艺研发与创造的提升状况。淘汰落后产能,创造新的利润增长点,离不开研发费用的支持与投入。本文尝试用研发费用占营业收入的比重衡量僵尸企业资产重组后创新能力的提升状况。

社会责任维度对应的准则层是社会贡献,主要包括为员工提供就业、承担纳税责任以及公益性捐赠等内容,其中占比最高的是就业与纳税两大责任。考虑数据的成本最小化原则与可测性原则,本文用工资、社会保险及其他福利费、培训支出等衡量企业对员工的社会贡献。我国僵尸企业多为国有性质,需要承担不可推卸的社会责任,重组后更应如此。社会贡献率从员工福利、税收及公益性捐赠三个方面衡量企业运用资产为社会创造或支付价值的能力,能够较为真实全面地反映企业为社会所做的贡献,因此本文用社会贡献率反映僵尸企业重组后社会责任承担状况。

三、实证研究

(一)样本选取及数据来源

本文以2011—2016年为样本时间段,利用修正的FN-CHK法,即使用扣除非经常性损益的净利润取代原有的息税前利润指标(防止人为操作),并引入“持续三年”时间标准与政府补贴因素,共筛选出352家僵尸企业,其中进行资产重组的有127家,剔除金融、数据不全企业,共剩下100家。考虑到重组绩效评价存在滞后性,本文以2010—2018年为数据窗口,计算重组前一年(T-1)、重组当年(T)、重组后一年(T+1)、重组后两年(T+2)连续四年的企业综合绩效得分,根据得分衡量企业重组绩效。本文数据主要来源于Wind数据库。

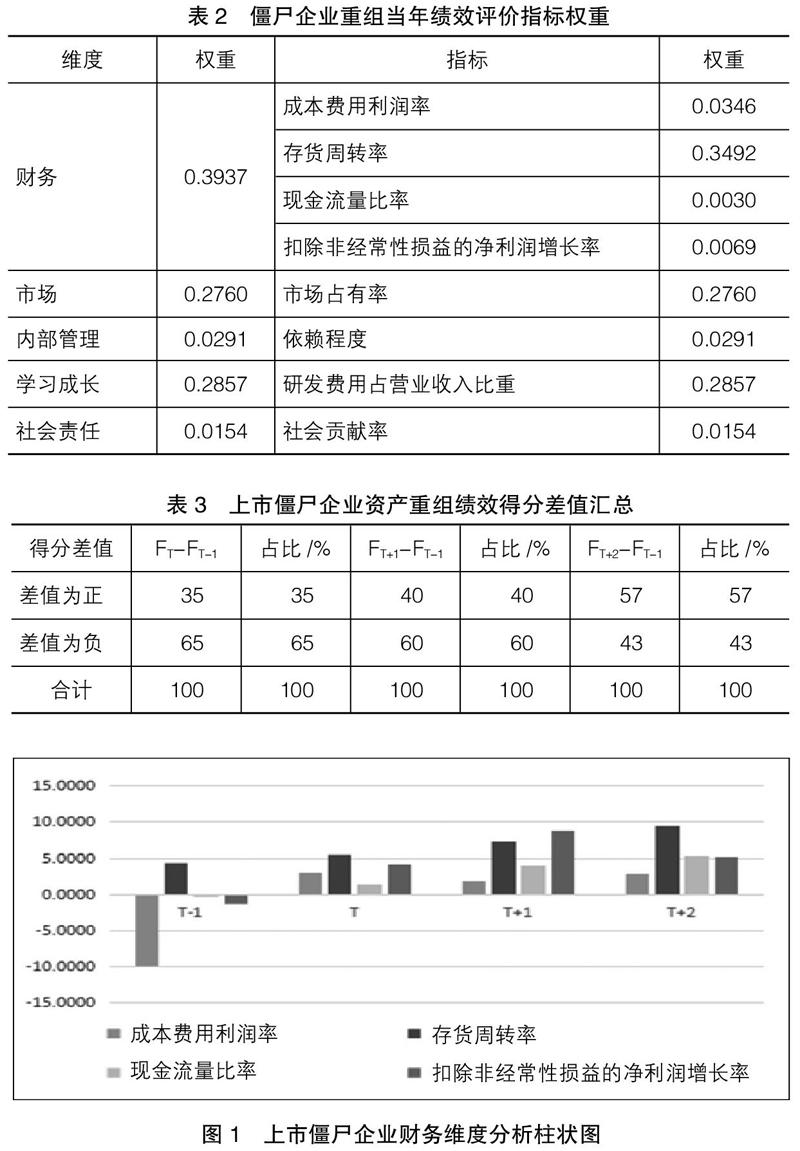

(二)熵值法

熵值法是一种客观赋权的综合评价方法,数据处理结果取决于收集到的客观资料,具有较高的精确性与可信度。具体操作如下:

设上市僵尸企业资产重组绩效研究中涉及n个指标,m个评价对象,则形成的原始数据矩阵为X=(Xij)m×n。

1.标准化处理

因为所选指标计量单位、意义等存在差异,所以需要进行标准化处理,得出标准化矩阵R=(rij)m×n。

2.计算指标j比重

3.求解熵值ej

4.求解效用值Dj

Dj=1-ej。效用值越大,表明指标在重组绩效评价体系中的相对重要性越高。

5.求解指标权重

6.计算综合得分

将各指标标准化值乘以100与相应权重加权求和,计算百分制下僵尸企业重组绩效综合得分。

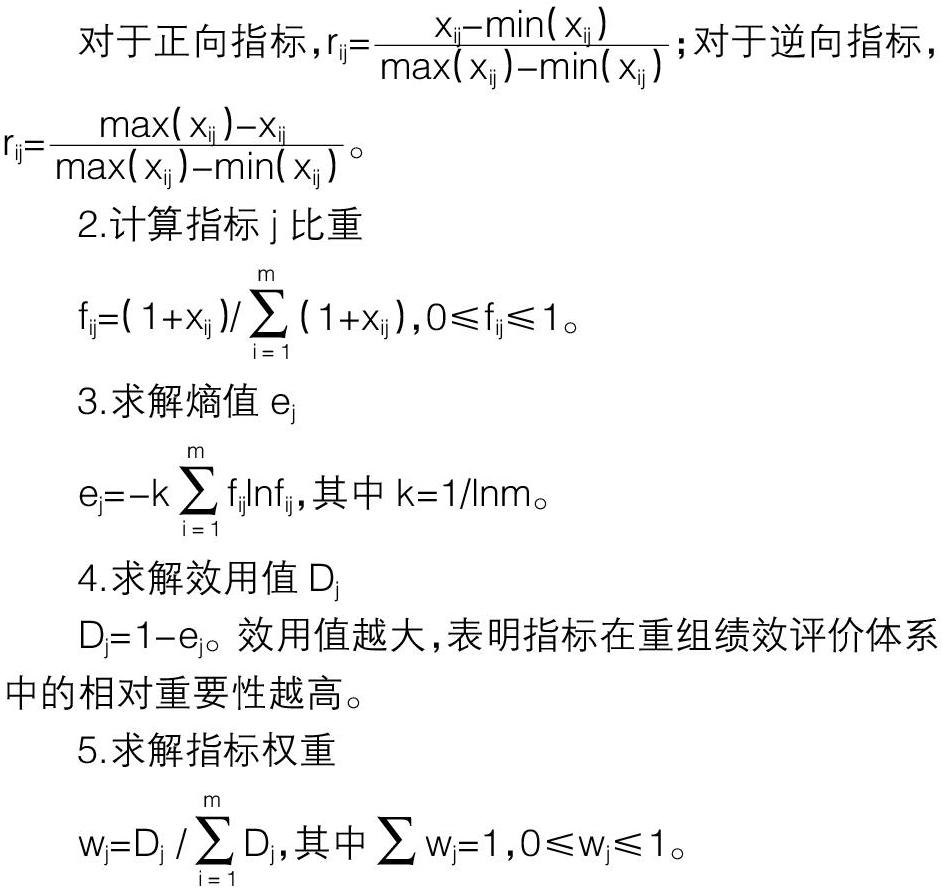

本文以重组当年为例,计算各项指标权重如表2所示。同理也可分别计算出重组前一年及重组后两年各项指标权重,从而求得各年僵尸企业重组绩效综合得分。

(三)实证分析

根据熵值法计算出100家僵尸企业重组绩效综合得分,再采用差值法将绩效得分作差,差值为正可认为业绩改善,差值为负可认为业绩恶化,见表3。

将重组当年、重组后第一年、重组后第二年的综合得分分别与重组前一年综合得分作差,发现差值为正的数目分别为35家、40家、57家,呈现逐年上涨趋势,重组后第二年差值为正的数目过半数,为样本总数的57%。因此本文认为总体来看资产重组确实帮助僵尸企业提高了绩效,改善了经营业绩与效益。

僵尸企业进行资产重组虽然取得不错成绩,但重组过程中可能依旧存在问题。下文结合五个维度,借助指标均值进行分析。

1.财务维度

由图1可知,重组前一年僵尸企业成本费用利润率、现金流量比率及扣除非经常性损益的净利润增长率均为负值,尤其是扣除非经常性损益的净利润增长率指标跌到-10%,说明僵尸企业财务状况差,盈利能力及可持续发展能力弱。企业重组后各项财务指标均实现由负向正转变,并且呈现逐年上升趋势,说明僵尸企业盈利能力得到恢复,财务状况改善。进一步剖析数据发现,僵尸企业重组后存货周转加快,销售量较重组前显著增长,由此带来营业利润的提升,所以财务维度各项指标才会呈现良好发展态势,可见资产重组确实帮助僵尸企业改善了财务绩效。

2.市场维度

由图2可知,僵尸企业资产重组前市场占有率指标逐步回升,但回升幅度较小,保持在1%左右。重组后企业市场占有率指标回升幅度变大,在重组后第一年达到最高值2.47%,重组后第二年虽有所回落,但依然在2%左右,比重组前高。剖析数据发现,资产重组后多数僵尸企业的库存积压都有所减少,存货周转速度加快,因此资产重组帮助僵尸企业缓解了产能过剩窘况,市场竞争力回升。

3.内部管理维度

由图3可知,僵尸企业依赖程度指标在资产重组后急剧下降,在重組当年取得最小值,说明企业对政府以及银行等外界帮助依赖性降低,企业组织管理能力增强。然而该效果没有得到持续,依赖程度指标随后迅速回升,在重组后第一年取得小高峰后又开始呈下降趋势;重组后两年的依赖程度数值低于重组前一年,高于重组当年。

为更好地对上述现象进行解释,本文对依赖程度指标进行剖析。研究发现,僵尸企业资产重组后经营现金流净额逐年增加,在重组后第二年取得最高值,验证了财务维度分析时财务状况改善、经营业绩与效益增加的结论。剖析银行借款及补助发现,银行借款补助占据的比重最高,说明僵尸企业主要依靠银行金融机构获得外界帮助。正是因为僵尸企业在资产重组当年银行借款额减少,而重组后一年又重新从银行获得款项,这种不合理的银行贷款模式下才出现重组当年指标降低,重组后一年指标再次升高的现象。银行对僵尸企业提供贷款,一方面因为政府行政干预,另一方面是因为前期银行对僵尸企业提供贷款无法收回,为避免形成坏账而为其续贷,无限循环才酿成恶果。同时发现政府对僵尸企业的补助金额在重组后虽有所减少,但数额依旧很高,不容忽视。

4.学习成长维度

由图4可知,研发费用在营业收入中所占比值在重组前一年是最高的,重组后该值呈现下降趋势。为对这种奇怪走势进行解释,本文对研发费用进行剖析。研究发现僵尸企业重组后研发费用的投入数额越来越多,只是研发费用的投入比重要远低于营业收入增长速度,因而出现上述现象。同时发现企业研发人员工资部分比重过高,占整个研发费用的45%~52%,而真正投入产品或工艺研究的数额仅为研发费用的25%~30%,且真正转化为帮助僵尸企业提升竞争力的产品技术及工艺并不高。企业创新应当重视人才,但也要合理分配研究费用,重投入轻研究往往无济于事。

5.社会责任维度

由图5可知,社会贡献率指标在重组后逐年上升,表明僵尸企业重组后对社会的贡献总额没有降低,反而呈现上升态势,这与企业重组后经营状况的改善是分不开的。只是该指标数值较低,即使逐年增长,最高时也仅为企业平均资产总额的2.3%,说明僵尸企业对整个社会的贡献力度弱,承担社会责任能力不强。