云南省数字普惠金融发展减贫机理及效应研究

赵艳竹 李艳

摘要:随着数字普惠金融的发展,传统金融服务模式不断改变,通过使用现代数字技术,在打破原有金融机构地理网点限制的基础上,更加关注服务对象的广泛覆盖性,为“长尾市场”客户提供相应的金融服务,满足其金融需求、促进其生产发展。利用云南省16个州市2011-2018年的面板数据构建模型,验证了云南省数字普惠金融的发展对贫困减缓具有明显的促进作用的假设,并对此提出了大力发展数字普惠金融的建议。

关键词:数字普惠金融;减贫机理;效应

中图分类号:F830 文献标识码:A

文章编号:1005-913X(2020)07-0097-03

一、引言

2016年G20杭州峰会上,将数字普惠金融定义为泛指一切通过使用数字金融手段从而促进普惠金融的行为,自此,“数字普惠金融”这一概念开始进入大众视野。目前,关于数字普惠金融对贫困减缓的研究较少,有部分学者研究了普惠金融的减贫效应。国外学者Claessens与Feijen(2006)认为如果增加一国可获得的金融服务,即增加普惠金融服务的供给,就可使弱势群体参与金融服务的机会增多,最终使其收入增加,贫困减少。[1]国内学者罗斯丹等(2016)运用门槛效应模型,研究发现我国普惠金融减贫表现出显著的门槛特征,减贫效应随着人均收入水平的提高而增强。[2]易行健、周利(2018)研究发现数字普惠金融的发展显著促进了居民消费,且这一促进效应在农村地区、中西部地区以及中低收入阶层家庭更为明显。[3]钱鹏岁、孙姝(2019)利用偏误修正的动态空间杜宾模型,发现短期内数字普惠金融发展对减贫具有显著正向的直接影响和空间溢出效应,从长期看,数字普惠金融对减贫的直接影响仍然显著,但空间溢出效应不显著。[4]数字普惠金融的减贫效用存在着明显的群体差异与地区差异,本文主要以云南省为例,通过面板数据模型,研究各个州市数字普惠金融发展与贫困减缓之间的关系,针对性地提出政策建议。

二、云南省数字普惠金融发展与贫困现状分析

北京大学数字金融研究中心以蚂蚁金服作为数据来源,利用层次分析法以及指数合成法,构建出了具有综合性、均衡性、可比性、连续性和可行性的数字普惠金融发展指数。[5]利用该指数可以直观反映云南省数字普惠金融在全国层面的发展水平,由数据显示可知,2018年云南省的数字普惠金融指数为285.79,同期全国最高水平为上海市的377.73,最低水平为青海省的263.12,全国平均水平为300.21,在有统计数据的31个省、自治区、直辖市中,高于平均水平的有12个省,低于平均水平的有19个省,云南省处于平均水平以下,说明各地区数字普惠金融发展并不平衡,存在较大差异,云南省的数字普惠金融发展水平有待提升。从云南省内来看,2018年数字普惠金融发展水平最高的为昆明市的259.90,最低水平为昭通市的200.77,全省16个州市的平均水平为219.12,高于平均水平的有7个州市,低于平均水平的有9个州市,各州市的发展水平差异并不是很大。

由于云南省地处边疆山区,经济发展水平低,贫困人口多。随着一系列扶贫脱贫工作的开展,截止2019年底,云南省农村贫困人口累计脱贫613.8万人,贫困发生率降到了1.32%,贫困地区农民人均可支配收入为10 771元,是2015年的1.52倍,已脱贫人口人均纯收入为6 949元,是2015年的1.78倍,贫困状况得到了极大的缓解,力争在2020年实现全面脱贫。

三、数字普惠金融的减贫机理

从金融服务供给者角度来看,传统金融机构提供金融服务成本高,天然的逐利性使其主要服务于资金雄厚、具有抵押物的优质客户,往往忽略了具有融资需求而因各种原因得不到有效融资的“长尾市场”客户,金融机构往往扮演着“锦上添花”而非“雪中送炭”的角色。随着大数据、云计算、人工智能等的发展,数字普惠金融利用这些先进的数字技术手段,不仅拓展了金融服务的渠道,打破了原有的地理限制,提高了金融覆盖广度和深度,提升了金融服务能力,同时依托技术优势,通过对成本和风险进行建模设计和精确量化,有效解决了成本覆盖与风险定价的难题,增强了金融机构的运营能力,针对不同客户的需求提供不同的产品,在获取利益的同时,保障风险可控,使金融机构能够稳健运行。

从金融服务需求者角度来看,传统的金融服务通常需要到物理网点办理,从了解金融产品到最终使用金融产品需要较多的时间成本,并且伴有额外的费用支付,而互联网的应用使得用户在移动终端就可以了解金融产品,且操作流程简單,大大降低了用户的成本,满足其对金融服务的需求。数字普惠金融的“普惠性”更强调针对低收入人群和中小微企业提供服务,然而这类人群往往缺乏信贷记录与抵押物,传统金融机构无法通过报告来评估用户的还款能力与还款意愿,在申请贷款时容易被拒绝。但是随着数字技术在普惠金融上的应用,金融机构可以借助大数据技术对这类人群进行分析,筛选出优质客户,使得低收入人群能够获得资金支持,满足其受教育或者创业需求,增加其收入,实现脱贫致富;降低中小微企业的信贷门槛和融资成本,保障中小微企业有充裕的资金进行产品研发和规模扩大,在企业稳健运行的同时能够推动产业结构升级,带动经济增长,增加就业岗位,让更多的弱势群体通过实现就业增收来缓解贫困。

综上所述,数字普惠金融的发展从金融服务供需双方发力,有效改善了长期以来金融服务供需不匹配的问题,直接或间接促进了经济的发展、贫困的减缓,故提出假设:云南省数字普惠金融的发展对贫困减缓存在积极的影响。

四、实证分析

(一)模型构建

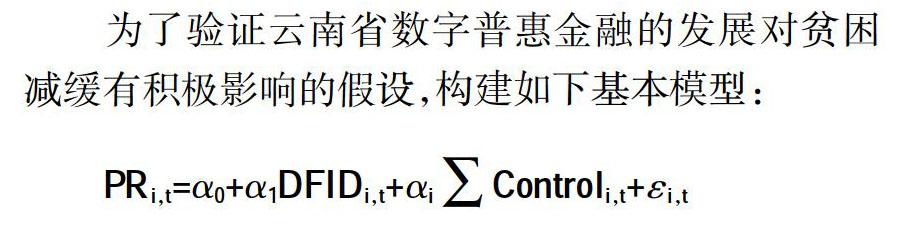

为了验证云南省数字普惠金融的发展对贫困减缓有积极影响的假设,构建如下基本模型:

其中,PRi,t表示云南省i市(州)第t年的贫困减缓水平,DFIDi,t表示云南省i市(州)第t年的数字普惠金融发展指数,Controli,t表示其他控制变量在云南省i市(州)第t年的发展情况,α0表示常数项,εi,t表示随机扰动项。

(二)变量选取与数据说明

被解释变量:贫困减缓(PR)。对于贫困程度的描述,肖挺(2016)采用民政部财政司公布的各地低保人数与各地总人口数值的比值来表示贫困率。[6]崔艳娟、孙刚(2012)以人均消费水平衡量贫困减缓。[7]结合数据可得性,用云南省各州市人均收入作为衡量贫困减缓的指标。

解释变量:数字普惠金融发展水平(DFID)。本文引用北京大学数字研究中心课题组发布的2011—2018年北京大学数字普惠金融指数来衡量云南省的数字普惠金融发展水平。

控制变量:结合其他学者的研究,本文的控制变量包括经济发展水平(EDL)、产业结构(IS)、政府干预(GI)、经济开放程度(OD)。

本文选取2011年至2018年云南省16个州市的面板数据作为分析样本,数据来源于《云南省统计年鉴》、各州市国民经济和社会发展统计公报、北京大学数字普惠金融指数。同时为了消除数据的异方差,本文对绝对数值进行了对数处理。主要变量的具体表示如表1所示,描述性统计如表2所示。

(三)实证结果

为了验证假设,通过F检验、LM检验、Hausman检验,确定采用固定效应模型进行回归估计,结果如表3所示。

回归结果如上图所示,数字普惠金融(DFID)与贫困减缓(PR)之间在1%水平下呈现显著正向相关关系,表明云南省数字普惠金融对于贫困减缓具有积极作用,但是影响程度有限。云南省的经济发展水平(EDL)、产业结构(IS)升级对于贫困减缓也具有显著正向影响,并且影响程度较大,符合常理;政府干预(GI)、经济开放程度(OD)对于贫困减缓具有正向影响,但是并不显著。

(四)稳健性检验

对于结果的稳健性检验,如表3中模型(2)、(3)所示,随着控制变量的不断加入,云南省数字普惠金融的发展对贫困减缓的系数维持在0.004的水平,并且为了进一步验证结果的稳健性,利用数字金融覆盖广度(CB)、数字金融使用深度(UD)以及普惠金融数字化程度(DL)来代替數字普惠金融指数(DFID),回归结果显示,云南省CB、UD、DL的对于贫困的减缓在1%的水平下显著为正,通过了稳健性检验。

五、结论及政策建议

通过实证分析,验证了云南省数字普惠金融发展对于贫困减缓具有正向促进作用,以数字普惠金融来促进发展、提高收入具有现实意义。因此,对云南省推进数字普惠金融发展提出以下几点建议:

从金融服务供给商来讲,一是要利用好大数据与先进的计算机技术,构建精准的定价模型,对风险进行合理评估;二是要将客户群体进行分类,针对不同群体设计不同的金融产品、提供不同的金融服务,例如对知识水平高、拥有专业背景的人提供复杂金融产品,对受教育水平低、接受能力弱的人提供简单透明的金融产品;三是要提升责任意识,防止过度销售,禁止向不符合条件的客户推销金融产品。

从金融服务需求者来讲,一是要树立风险意识,根据自身风险偏好,评估自身风险承受能力;二是要加强学习,不断提高金融素养,才能更好地理解金融产品,在满足资金融通的同时提高保护自己的能力。

从政策扶持角度来讲,一是建立健全相关法律法规,保障金融消费者的个人隐私和数据安全;二是加快数字普惠金融征信体系建设,利用大数据技术,完善更多公民的信用信息,并将其纳入征信系统,实现信用共享;三是要加大在欠发达地区的数字技术投入力度,完善数字金融基础设施建设,提升网络覆盖率与网络安全性。

参考文献:

[1] Claessens S.,Feijen E. Finance and Hunger: Empirical Evidence of the Agricultural Productivity channel[R].Policy research Working Paper,2006(48): 1-48.

[2] 罗斯丹,陈 晓,姚悦欣.我国普惠金融发展的减贫效应研究[J].当代经济研究,2016(12):84-93.

[3] 易行健,周 利.数字普惠金融发展是否显著影响了居民消费——来自中国家庭的微观证据[J].金融研究,2018(11):47-67.

[4] 钱鹏岁,孙 姝.数字普惠金融发展与贫困减缓—基于空间杜宾模型的实证研究[J].武汉金融,2019(6):39-46.

[5] 郭 峰,王靖一,王 芳,孔 涛,张 勋,程志云,测度中国数字普惠金融发展: 指数编制与空间特征[D]北京:北京大学,2019.

[6] 肖 挺. 地区贫困、创新潜力与经济增长——基于中国省级面板数据的分析[J].财经研究,2016(2):16-26.

[7] 崔艳娟,孙 刚.金融发展是贫困减缓的原因吗?——来自中国的证据[J].金融研究,2012(11):120-131.

[责任编辑:庞 林]

收稿日期: 2020-03-03

基金项目: 云南师范大学研究生科研创新基金项目(ysdyjs2019034)

作者简介: 赵艳竹(1994- ),女,山西运城人,硕士研究生,研究方向:金融工程。