“营改增”下融资租赁公司的融资租赁业务增值税会计处理分析

孙磊

(内蒙古融资租赁有限责任公司,内蒙古 呼和浩特 010000)

一、融资租赁在会计准则和税务中的分类

(一)融资租赁公司的租赁业务在会计准则中的分类

根据《企业会计准则第21号—租赁准则》(2018年修订版)有关规定,出租人应当在租赁开始日将租赁分为融资租赁和经营租赁。故依据会计准则来看,融资租赁公司的租赁业务只有融资租赁和经营租赁两种。

(二)融资租赁公司的租赁业务在税务中的分类

根据36号文规定,租赁公司的租赁业务按税目不同被分类为融资租赁服务、经营租赁服务和融资性售后回租服务。其中:前两项归属于现代服务业-租赁服务,后一项归属于金融服务-贷款服务。

从以上分析可以看出,融资租赁公司的租赁业务在会计和税务上的分类并不相同,会计上的融资租赁包含税务中的融资租赁服务和融资性售后回租服务,会计上的经营租赁与税务中的经营租赁服务涵盖内容基本一致。

二、融资租赁业务销售额和增值税税率的确定

(一)融资租赁业务销售额的确定

根据36号文有关规定,融资租赁服务以取得的全部价款和价外费用,扣除支付的借款利息(包括外汇借款和人民币借款利息)、发行债券利息和车辆购置税后的余额为销售额。

对于融资性售后回租服务的销售额计算,根据合同签订的日期可分为2016年4月30日前签订的融资性售后回租服务和2016年4月30日以后签订的融资性售后回租合同:

对2016年4月30日以后签订的融资性售后回租合同,以取得的全部价款和价外费用(不含本金),扣除对外支付的借款利息(包括外汇借款和人民币借款利息)、发行债券利息后的余额作为销售额。

2016年4月30日前签订的融资性售后回租服务既可按2016年4月30日以后签订的融资性售后回租合同的销售额计算方式计算确定销售额,也可按以下两种方式计算销售额:

1.以向承租方收取的全部价款和价外费用,扣除向承租方收取的价款本金,以及对外支付的借款利息(包括外汇借款和人民币借款利息)、发行债券利息后的余额为销售额。

2.以向承租方收取的全部价款和价外费用,扣除支付的借款利息(包括外汇借款和人民币借款利息)、发行债券利息后的余额为销售额。

该销售额计算方式最早出现财税[2013]37号文件中,要求出租人就收取的租金中本金部分缴纳增值税,但若无相应抵扣项目,融资租赁公司无法实现该业务的盈利,当时曾一度导致该类型业务的停滞,部分融资租赁公司则要求承租人就租赁标的物的转让价款向其开具增值税专用发票,以取得抵扣项,其业务处理基本比照融资租赁服务的增值税纳税方式进行处理。

(二)融资租赁业务增值税税率的确定

因融资租赁公司为小规模纳税人时不得抵扣增值税进项税额,故无法提供融资租赁服务,且36号文规定融资租赁公司实收资本达到1.7亿时才能享受差额纳税政策,在实务中融资租赁公司会申请转为增值税一般纳税人,因此本文涉及的增值税税率均指融资租赁公司为一般纳税人情况下的适用税率。

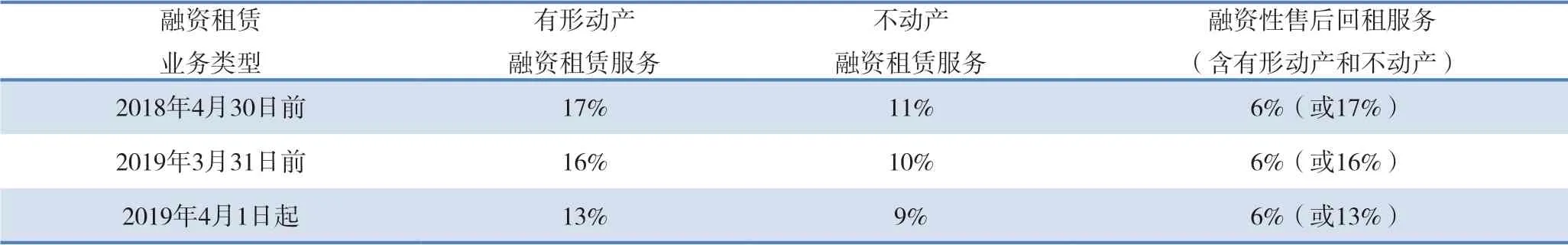

基本36号文的融资租赁业务分类,并依据租赁标的物的不同,可按税率不同分为有形动产融资租赁、不动产融资租赁或者融资性售后回租(含有形动产和不动产)三种类型,其中:1.2016年4月30日前签订的融资性售后回租服务可选择适用下表中的两种不同税率;2.下表涉及以不动产为租赁标的物的融资租赁业务均为2016年5月1日纳入“营改增”之后的适用税率(纳入“营改增”之前不动产融资租赁业务按差额计征营业税)。

融资租赁业务类型有形动产融资租赁服务不动产融资租赁服务融资性售后回租服务(含有形动产和不动产)2018年4月30日前 17% 11% 6%(或17%)2019年3月31日前 16% 10% 6%(或16%)2019年4月1日起 13% 9% 6%(或13%)

三、融资租赁公司租赁业务的增值税会计处理

对于融资租赁公司基于36号文的融资租赁业务增值税会计处理,行业内截至目前未有文献对此进行完整描述说明,准则仅说明出租人应使用“长期应收款”和“未确认融资收益”等会计科目来确认应收的融资租赁款,并未说明在增值税条件下的具体会计处理。笔者认为融资租赁公司可根据对应收融资租赁款中所含的增值税处理方式不同分为以下两种会计处理方式:

(一)将“长期应收款”科目按不含税租金总额确认。

在该种处理方式下,融资租赁业务的增值税会计处理与购进货物、加工修理修配劳务等处理方式类似,在初始确认时将租金总额换算成不含税租金,确认相应的“长期应收款”和“未确认融资收益”,待纳税义务发生时再将租金内含的增值税通过“应交税费-应交增值税(销项税额)”予以确认。

(二)将“长期应收款”科目按租金总额确认,内含增值税使用过渡会计科目

如“长期应收款”科目按租金总额进行确认,则租金内含的增值税需要使用过渡会计科目进行确认,有文献认为在实务中使用“长期应付款-融资租赁销项税额”科目作为过渡科目,而笔者认为应使用“应交税费-应交增值税(待转销项税额)”(或“长期应收款-待确认销项税额”)作为过渡科目更为适当。

为便于举例说明融资租赁公司融资租赁业务的增值税会计处理,本文将以有形动产融资租赁业务为例,对有形动产融资租赁服务和有形动产融资性售后回租服务的增值税会计处理进行举例说明,租赁标的物为不动产的融资租赁业务可参照有形动产的会计处理进行。

【例1-1】融资租赁公司支付给供应商(或承租人)的有形动产购买价款为A,租赁期内应收的租金总额为B(其中租赁本金为C,租赁利息为D),且A、B、C、D均为含税金额 ,涉及的增值税税率假定为13%或6%,其他考虑因素均忽略不计。以下将按上述两种增值税会计处理方式对融资租赁公司的融资租赁业务进行具体说明。

(三)会计处理方式一

1.有形动产融资租赁服务的会计处理

(1)向供应商购买有形动产

借:融资租赁资产 A/1.13

应交税费-应交增值税(进行税额) A-A/1.13

贷:银行存款 A

(2)融资租赁公司出租给承租人

借:长期应收款-应收融资租赁款 B/1.13

贷:融资租赁资产 A/1.13

未确认融资收益 D/1.13

(3)融资租赁公司收到租金

1)借:银行存款 B

贷:长期应收款-应收融资租赁款 B/1.13

应交税费-应交增值税(销项税额) B-B/1.13

2)借:未确认融资收益 D/1.13

贷:营业收入 D/1.13

2.有形动产融资性售后回租服务的会计处理

(1)向承租人购买有形动产

借:融资租赁资产 A

贷:银行存款 A

(2)融资租赁公司出租给承租人

借:长期应收款-应收融资租赁款 C+ D/1.06

贷:融资租赁资产 A

未确认融资收益 D/1.06

(3)融资租赁公司收到租金

1)借:银行存款 B

贷:长期应收款-应收融资租赁款 C+ D/1.06

应交税费-应交增值税(销项税额) D-D/1.06

2)借:未确认融资收益 D/1.06

贷:营业收入 D/1.06

3)2016年4月30日前签订的合同,如需向承租人开具有形动产本金增值税普通发票,则

借:应交税费-应交增值税(销项税额抵减) C-C/1.13

贷:应交税费-应交增值税(销项税额) C-C/1.13

(四)会计处理方式二

1.有形动产融资租赁服务的会计处理

(1)融资租赁公司向供应商购买有形动产

借:融资租赁资产 A/1.13

应交税费-应交增值税(进行税额) A-A/1.13

贷:银行存款 A

(2)融资租赁公司出租给承租人

借:长期应收款-应收融资租赁款 B

贷:融资租赁资产 A/1.13

未确认融资收益 D/1.13

应交税费-应交增值税(待转销项税额) B-B/1.13

或长期应收款-待确认销项税额 B-B/1.13

(3)融资租赁公司收到租金

1)借:银行存款 B

贷:长期应收款-应收融资租赁款 B

2)借:应交税费-应交增值税(待转销项税额) B-B/1.13

或长期应收款-待确认销项税额 B-B/1.13

贷:应交税费-应交增值税(销项税额) B-B/1.13

3)借:未确认融资收益 D/1.13

贷:营业收入 D/1.13

2.有形动产融资性售后回租服务的会计处理

(1)融资租赁公司向承租人购买有形动产

借:融资租赁资产 A

贷:银行存款 A

(2)融资租赁公司出租给承租人

借:长期应收款-应收融资租赁款 B

贷:融资租赁资产 A

未确认融资收益 D/1.06

应交税费-应交增值税(待转销项税额)D-D/1.06

或长期应收款-待确认销项税额 D-D/1.06

(3)融资租赁公司收到租金

1)借:银行存款 B

贷:长期应收款-应收融资租赁款 B

2)借:未确认融资收益 D/1.06

贷:营业收入 D/1.06

3)借:应交税费-应交增值税(待转销项税额)D-D/1.06

或长期应收款-待确认销项税额 D-D/1.06

贷:应交税费-应交增值税(销项税额) D-D/1.06

4)2016年4月30日前签订的合同,如需向承租人开具有形动产本金增值税普通发票,则

借:应交税费-应交增值税(销项税额抵减) C-C/1.13

贷:应交税费-应交增值税(销项税额) C-C/1.13