金融脱媒背景下非利息收入对我国上市商业银行经营绩效的影响研究

焦婷婷,雷良海

(上海理工大学,上海 200082)

一、引言

1990 年,我国上交所和深交所的建立,标志着多层次资本市场逐步形成,为企业融资拓宽了渠道且降低了融资成本,因此分流了商业银行的优质贷款客户,而且吸引了较多的居民和企业投身到资本市场中,对银行业的存款造成一定的冲击。至此,我国金融脱媒的现象开始显现。美国经济学家Hester(1969)[1]最早对金融脱媒下定义:金融脱媒是指资金供求双方脱离媒介进行直接融通的行为。这些媒介在广义上指各类金融中介机构,在狭义上则代表商业银行。本文主要讨论的就是狭义上的金融脱媒。

金融脱媒对商业银行收入结构的影响促使商业银行进行业务的转型升级,积极开展中间业务。David powell(1998)[2]年指出金融科技的发展使金融脱媒进一步深化,银行依靠存贷款利差获取盈利的机会减少,应该积极拓展新的业务。刘菲(2012)[3]指出金融脱媒带来了资产结构的重大变化,银行为应对金融脱媒积极实现业务的转型,开发和培育新的理财产品。

对于非利息收入对商业银行经营绩效的影响存在不同的观点。有部分学者认为非利息收入对商业银行经营绩效存在正向影响:王曼舒和刘晓芳(2013)[4]基于14 家上市商业银行2008—2010 年季度数据,通过建立回归模型,得出结论:整体上来看,非利息收入占比和净息差的提高都能带来银行盈利能力的增加,但是不同类型的商业银行所呈现的回归结果并不相同。另一部分学者认为非利息收入对商业银行经营绩效存在负作用:Amit Ghosh(2020)[5]收集2001—2016 年,5 491 家美国商业银行的数据,得出结论:非利息收入会提高银行的风险,所以对商业银行的绩效具有负面影响,要求提高对非利息收入活动的监管,使这些活动的成本不超过其收益。非利息收入与银行绩效之间存在非线性关系:魏晓琴和李庆锴(2019)[6]通过建立门限回归模型,以银行资产规模作为门限变量,得到存在三重门限值的结论,即在每一个区间非利息收入对银行经营绩效的影响是不同的。

综合以上文献可以发现,国内外学者对金融脱媒对商业银行的影响以及银行非利息收入对其经营绩效的影响加以研究,但是对于后者的研究并没有形成一个统一的结论。另外,到目前为止,很少有文献专门研究随着金融脱媒的深化,非利息收入对商业银行经营绩效的影响是否有所改善,这成为本文的一个立足点。本文在总结前人经验的基础上,继续研究非利息收入对商业银行经营绩效的影响,但在金融脱媒的背景下,通过衡量金融脱媒程度的变化规律,发现金融脱媒在2009 年存在一个突变点,因此在非利息收入影响的实证中加入时间虚拟变量以及非利息收入与金融脱媒的交互项,能增加实证结果的准确性。

二、金融脱媒的度量

金融脱媒的衡量指标主要有两类:直接指标和间接指标。直接指标主要包括宋旺和钟正生(2010)[7]提出用非金融部门对银行资产(负债)中介化比率,以及以此衍生出的次级部门居民部门和非金融企业的资产(负债)中介化比率来衡量金融脱媒。朱玲玲和胡日东(2014)[8]将度量金融脱媒的指标(DIF)定义为人民币贷款增量与股票市场筹资额、企业债发行规模、人民币贷款增量总和之比。本文选用间接金融脱媒的指标来进行衡量,说明该指标越大,金融脱媒度越低,相反该指标越小,则金融脱媒度越高。

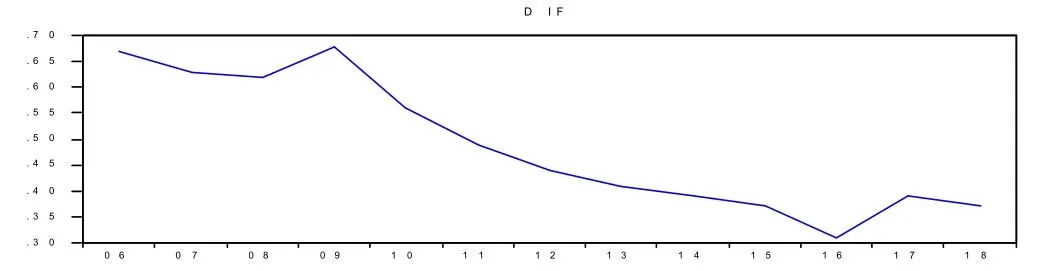

图1 2006—2018 年DIF 指标

从图1 可以看出,该指标在2009 年达到最大值,因此以2009 年为分界点分别讨论在金融脱媒的背景下非利息收入占比对商业银行经营绩效的影响,将金融脱媒这一全球经济现象体现在非利息收入对银行经营绩效的影响中,使实证结果更加准确。

三、实证分析

(一)模型的构建

为分析非利息收入对商业银行经营绩效的影响,构建如下基本模型:

模型一:

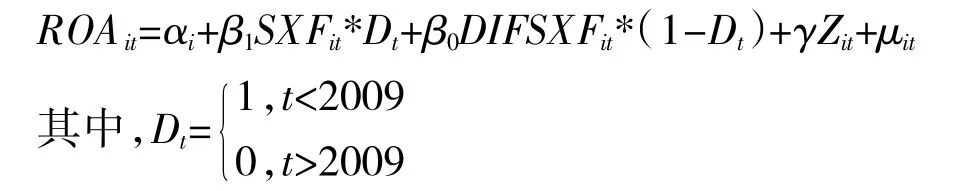

其中,ROA 表示t 时期银行i 的总资产净利率,DIFSXF 表示t 时期银行i 的手续费占比与金融脱媒的交互项,Z 为控制变量,μ 为随机误差项。根据上文对金融脱媒的分析,发现2009 年为金融脱媒度的突变点,即先增长后降低的倒“U”型变化拐点。为了将这一现象体现在金融脱媒的背景下非利息收入对商业银行经营绩效的影响中,本文引入时间虚拟变量,建立如下模型:

模型二:

(二)数据来源与变量选取

数据全部来源于Wind 及各商业银行年度报告。(1)被解释变量。本文参考以往文献的普遍做法,选用资产收益率ROA 作为被解释变量,来衡量上市商业银行的经营绩效。其计算公式为净利润/总资产。(2)解释变量。本文的解释变量为非利息收入占比,同时为了探讨金融脱媒背景下的解释变量对经营绩效的影响,通过计算得出金融脱媒度DIF 以及非利息收入占比与金融脱媒度的交互项。其中金融脱媒度的计算采用朱玲玲和胡日(2014)[8]的间接衡量金融脱媒的指标。(3)控制变量。影响商业银行经营绩效的因素有很多,本文将这些因素作为控制变量放入模型中,包括gdp 增长率、不良贷款率(NPL)等因素。

(三)实证结果分析

本文为全面分析金融脱媒背景下非利息收入对上市商业银行绩效的影响,从商业银行整体以及不同类型的商业银行两个方面进行实证分析。首先,计算出我国2006—2018 年金融脱媒度及非利息收入占比与金融脱媒度的交互项,并且分别构建模型1 和模型2;其次,对面板模型数据分别进行单位根检验、协整检验,确保数据的平稳且存在协整关系;最后,根据Hausman 检验确定各模型固定效应模型还是随机效应模型,以进行回归分析。

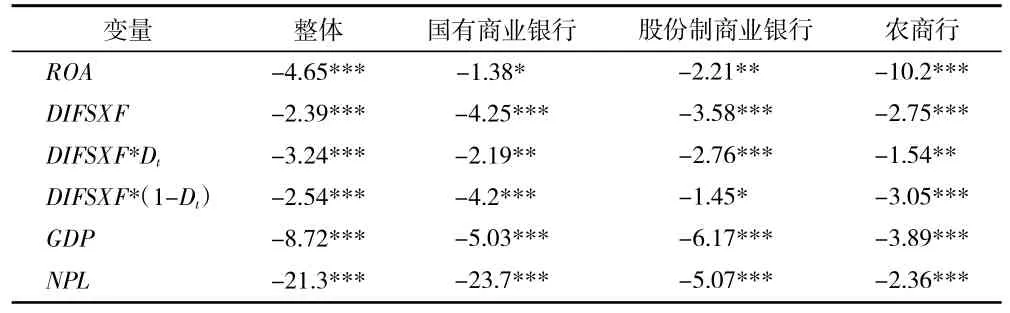

1.数据平稳性检验。由于本文的面板数据的截面个数为15 家上市商业银行,时间长度为13 年,所以选用LLC 检验方法对长面板数据进行单位根检验,避免数据中异方差等问题。表1 为面板数据单位根的检验结果,结果显示大部分变量在1%的显著性水平下是平稳的,全部变量通过了1%的显著性水平检验。

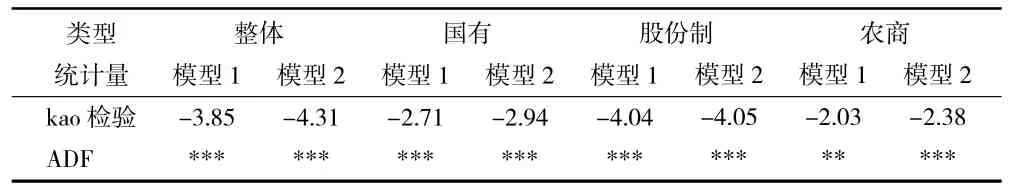

2.协整检验。本文参与EG 两步法对面板数据模型进行协整检验,其中EG 两步法又包括pedroni和kao 两种检验方法,两种检验方法的原假设相同:不存在协整关系。表2 给出了kao 方法下不同类型商业银行的协整关系检验结果,从结果来看,各回归变量之间存在显著的协整关系。

表1 商业银行各变量的平稳性检验

表2 协整检验

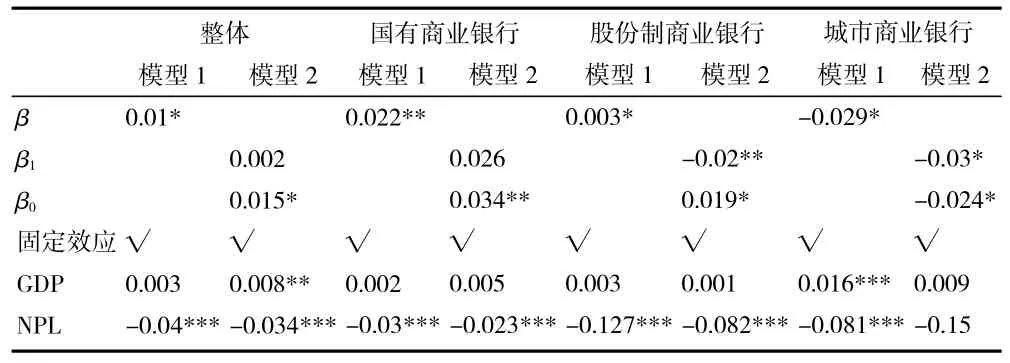

3.回归结果分析。对所有面板数据进行Hausman检验,结果显示均采用固定效应模型,其次对模型进行参数估计,结果如表3 所示。

表3 回归结果分析

(1)上市商业银行整体的非利息收入对其银行绩效的影响

首先,从回归结果可以得出,在模型1 中,非利息收入占比与金融脱媒的交互项对商业银行的经营绩效影响系数为正,且通过10%的显著性水平的检验。这说明,依靠传统利息收入的银行受到金融脱媒的冲击,通过开拓中间业务和表外业务,形成多元化业务结构,充分利用银行自身的资源为客户提供多种服务,为商业银行增加了收入来源,抵消了金融脱媒对商业银行产生的一些不利的影响。

其次,通过比较模型2 中的参数估计值,β1的估计值在数值上小于β0的估计值,即非利息收入在2006—2009 年,2009—2018 年两个不同的时期对银行经营绩效的影响程度是不一致的,在2009 年之前,该系数虽然为正,但未通过显著性水平检验,2009 年以后,系数为正且通过10%的显著性水平,这说明在金融脱媒的背景下,非利息收入对商业银行的经营绩效存在正向推动作用。由于2009 年之前我国金融脱媒程度较低,所以对银行经营绩效的推动作用较小,随着金融脱媒的深化,非利息收入对商业银行经营绩效的推动作用逐渐增强且效果显著。20 世纪90 年代金融脱媒开始在我国显现,银行业的地位受到了很大的冲击,单一的存贷款业务已经无法满足商业银行自身的发展需求,商业银行必须开拓新业务,形成多元收入结构的格局,这与我国商业银行的发展方向是一致的。

(2)不同类型商业银行的非利息收入对其经营绩效的影响

在模型1 中,在国有商业银行、股份制商业银行中,非利息收入占比与金融脱媒的交互项对商业银行的经营绩效的影响系数为正,说明在金融脱媒的背景下,非利息收入能促进商业银行经营绩效的提高,且国有商业银行的影响系数要大于股份制商业银行,而在城市商业银行中,该交互项随商业银行的经营绩效的影响程度为负,非利息收入的增加降低商业银行的经营绩效。

其次在模型2 中,无论是哪种类型的商业银行,非利息收入对经营绩效的影响在2009—2018 年呈上升的趋势,其中增长最快的是股份制商业银行,在2009 年之前,非利息收入对商业银行绩效的影响系数为负,2009—2018 年,该系数转为正,其次是国有商业银行,影响程度最小的是城市商业银行,虽然随着金融脱媒的程度不断的深化,减弱了非利息收入对其经营绩效的负向影响,但是影响系数仍然为负。

四、结论与建议

(一)结论

本文选取2006—2018 年的15 家上市商业银行的相关数据,计算出非利息收入占比与金融脱媒的交互项,进而分析不同类型的商业银行在不同时期非利息收入对商业银行经营绩效的作用,研究表明,我国不同类型的商业银行的非利息收入对其经营绩效影响的方向和大小各不相同,但这种影响都随着金融脱媒的深化朝着有利于提高商业银行绩效的方向发展。国有商业银行的非利息收入对其经营绩效的影响系数为正,随着金融脱媒的深化,这种正向促进作用进一步增强;股份制商业银行的非利息收入在金融脱媒的影响下对其经营绩效的影响系数由负转正;而城市商业银行的非利息收入对经营绩效的负向影响作用有所减少。这表明在金融脱媒的背景下,商业银行大力发展中间业务和表外业务对于其经营绩效的提高具有促进作用。

(二)建议

在金融脱媒的背景下,非利息收入对各类商业银行的影响并不一致,因此各类商业银行应该结合自身实际情况,稳步增加非利息收入,充分发挥非利息业务的优势。

首先,对于国有银行,非利息收入的规模远高于其他类型的银行,并且对其经营绩效的影响系数一直为正,因此商业银行应该积极创新,维护现有客户,根据客户的需求,有针对性地提供相应的服务,增加业务的多元化,提高服务的质量和水平。

其次,对于股份制银行,非利息收入对其经营绩效的影响程度变化最大,可见其发展非利息收入有自身独特的优势,但是要理性发展,坚持稳健的发展方式,以免非利息收入的不良变化对其经营绩效产生更大的冲击,重点是在非利息业务方面形成自己独特的竞争优势,提升核心竞争力,挖掘潜在效益。

最后,对于城市商业银行,非利息收入对其经营绩效存在负作用,随着金融脱媒的深化这种负作用有所减小,但影响系数仍然为负。因此城市商业银行要立足于自身的传统业务,整合已有的资源,充分发挥信息中介的作用,服务于实体经济,为融资渠道狭窄的中小企业提供信贷产品。