数字普惠金融对信贷分配的影响研究

赵 露

(浙江财经大学 金融学院,浙江 杭州 310018)

一、引言

2016 年杭州G20 峰会公布了《G20 数字普惠金融高级原则》,为推动普惠金融的发展提供了一个共同纲领。数字普惠金融是在普惠金融基础上发展起来的,是让长期被现代金融服务业排斥的人群享受正规金融服务的一种数字化途径,是实现低成本、广覆盖和可持续的普惠金融的重要模式。其强调的是通过信息技术促进信息共享,让所有人都可以平等、便利地持续享受金融服务。数字普惠金融的服务对象主要是农村居民、城镇低收入人群及小微企业[1]。社会中的这类弱势群体由于缺乏完整的征信体系,居住相对分散、无信用记录、贷款需求小额等原因难以从传统金融机构获得款项,因此造成信贷资源在社会群体中分配不均。实际上,目前我国作为小额信贷业务所能支撑的征信体系还相对薄弱,征信信息的缺失成为了中国信贷发展的短板,很多金融需求被排除在征信系统外。而数字普惠金融构建了层层深入的大数据风控系统,能够打造良好的信用生态环境,可以很好地解决这个问题。因此,研究数字普惠金融对信贷资源分配的影响具有重要的现实意义,从而能更好地了解如何通过发展数字普惠金融来促进信贷资源的有效分配,真正发挥“普惠”作用。

二、文献综述

自联合国提出普惠金融以来,国内外学者对普惠金融研究络绎不绝。从国外研究来看,主要集中在三个方面:一是运用经典的信息不对称理论,Stiglitz 和Weiss(1981)[2]分析了小微企业在融资过程中面临的融资缺口、风险溢价过高等信贷配给问题;二是基于金融抑制和金融深化理论,Mckinnon和Show(1973)[3]提出发展中国家广泛存在金融抑制,会在很大程度上导致信贷资源配置失衡、制约经济的增长;三是普惠金融与减贫、促进收入增长的研究,Geda 等(2006)[4]利用埃塞饿比亚1994—2000 年的数据,发现通过信贷、储蓄等金融服务的延伸,普惠金融可以提高低收入人群的收入水平。从国内来看,近几年对普惠金融的研究呈现快速扩张的趋势。研究内容主要集中在:第一,中小微企业融资方面。邢乐成(2015)[5]系统地研究了金融机构和中小微企业融资问题,剖析了其中深层次的原因,并提出了金融制度边界理论。第二,普惠金融对城乡收入差距的影响研究。徐敏和张小林(2014)[6]得出普惠金融发展与中国城乡居民收入差距之间存在长期的均衡关系,普惠制金融发展水平的提高能缩小城乡居民收入差距。

相比普惠金融,目前对于数字普惠金融研究相对较少,主要分为以下几种研究。第一,最多的是基于数字普惠金融和居民消费研究。易行健和周利(2018)[7]研究指出数字普惠金融的发展显著促进了样本期的居民消费且促进效应在农村地区、中西部地区以及中低收入阶层家庭更为明显。第二,基于数字普惠金融与城乡收入差距关系的研究。宋晓玲(2017)[8]研究得数字普惠金融的发展能够显著缩小城乡居民收入差距。第三,数字普惠金融本身发展的研究。黄益平(2017)[9]指出,数字普惠金融是一种经济发展推动的自发创新。葛和平和朱卉雯(2018)[10]研究发现除部分城市外,中国数字普惠金融指数呈现由东至西递减发展的整体趋势,且地区的经济发展情况与数字普惠金融指数呈U 型关系。从以往研究来看,对数字普惠金融是否影响信贷资源分配的研究较少。因此,本文基于以往的研究成果,利用我国30 个省(直辖市、自治区)的数据建立动态面板数据模型,主要就数字普惠金融对信贷资源分配的影响进行实证分析。

三、理论假说与实证检验

(一)理论假说

近几年来,普惠金融上升为国家发展战略,各金融机构纷纷加快了普惠金融发展步伐。同时随着数字金融技术的发展迅速,信贷模式也在发生着一些转变。在普惠金融视角下,涉农贷款配置效率整体上较高(贾娟琪,2018)[11]。在践行普惠金融过程中,商业银行的信贷转型情况发生了转变,当前商业银行存在信贷模式从大额集中向小额分散转变、信贷产品从传统抵押担保向“信用+”与纯信用转变、信贷操作模式从线下向线上转型等(温智良和肖青云,2018)[12]。在数字化技术推动下,当下的金融服务还远远不能满足农户与城镇低收入群体的需求、小额信贷业务发展和相关征信体系的完善(秦洪涛,2016)[13]。数字技术的发展使得金融服务的可触达性大大提高、金融机构成本大大降低,也就是说,数字普惠金融的发展能大大降低金融服务的成本,从而可能使信贷资源能够更加有效在各群体和各区域之间进行分配。基于此,提出本文的第一个假设如下:

H1:数字普惠金融对信贷分配产生正向影响。

此外,数字技术的发展还迅速拓宽了数字普惠金融的服务范围。有研究表明,我国的数字普惠金融指数呈现由东至西递减的整体发展趋势,我国数字普惠金融的发展存在着省域上的差异(葛和平和朱卉雯,2018)[10]。而且数字普惠金融的发展对我国居民消费也存在着区域上的差异,其发展显著促进中部内陆地区与西部边远地区的居民消费,而对东部地区沿海地区的居民消费并无显著影响(易行健和周利,2018)[7]。由此可得,数字普惠金融的发展和影响存在着区域上的差异。因此,由于数字普惠金融的发展和影响存在着区域异质性,很可能导致数字普惠金融对信贷分配影响也具有区域异质性的特征。基于此,本文提出另一个假设如下:

H2:数字普惠金融对信贷分配的影响具有区域异质性特征。

(二)数据来源与变量选取

本文数据选取了我国31 个省(直辖市、自治区)2011—2018 年的样本数据,剔除有缺省值的西藏自治区后,共选取30 个省(直辖市、自治区)来分析数字普惠金融对信贷资源分配的影响。数据主要来源于各省的统计年鉴、统计公报和北京大学金融研究中心。主要选取以下因素进行分析:

被解释变量:信贷分配,是金融机构充分利用社会暂时闲置的货币资金,以调剂生产和流通中短期资金的余额。本文用各省金融机构信贷资金运用的贷款金额与金融机构的总资产比值来表示信贷分配。解释变量:数字普惠金融指数,采用的是“北京大学数字普惠金融指数”中省级数字普惠金融指数,是由北京大学数字金融研究中心和蚂蚁金服集团组成联合课题组,利用蚂蚁金服关于数字普惠金融的海量数据编制的[14]。该指数分为两期,经过扩充,第二期的数字普惠金融指数在第一期指数基础上增加至33 个具体指标,以便能更客观、全面地反映数字普惠金融的实际发展情况。控制变量:(1)地方政府干预(地方财政支出占地区GDP 的比重),用来衡量当年政府干预程度和财政政策的力度。地方政府对金融机构的干预会直接影响到信贷资产质量;(2)金融发展水平(金融机构存款金额占地区GDP 比重),金融发展能够改善信贷分配的环境,降低融资成本,从而促进资金借贷的长期化;(3)居民人均可支配收入,一般来说,随着人均收入水平的持续提升,收入高的居民进行融资更倾向于正规信贷,能够获得的正规信贷额也会显著增加。

(三)模型设定

为了进一步分析数字普惠金融对于信贷资源分配的影响,建立如下面板数据模型:

其中,i 表示省份,t 表示年份,LOANi,t表示信贷分配,DIFIi.t表示数字普惠金融指数,GOVi,t、FDi,t和INCOMEi,t是控制变量,分别代表地方政府干预、金融发展水平和居民人均可支配收入,εi,t表示随机误差项。

(四)实证结果及分析

1.描述性统计

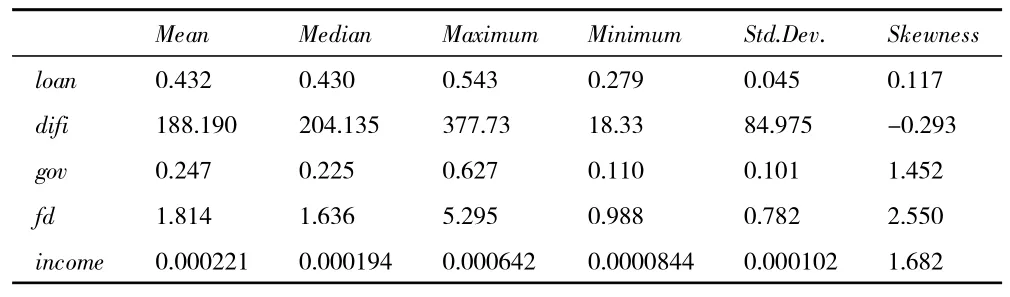

对原序列样本数据进行描述行统计结果如表1所示。

表1 描述性统计结果

从表1 中可以看出,信贷分配最大值为0.543,而最小值仅为0.327 9,说明金融机构信贷分配存在较大差距,各省信贷资源配置不均衡。数字普惠金融指数平均值为188.18,说明我国目前数字普惠金融总体发展情况还不错,但是最大和最小值仍旧相差较大,各省的数字普惠金融发展仍旧有很大差别。政府干预均值为0.247,在全国来看,政府干预平均值较小,但其最大值为0.627,还是存在有政府干预较大的问题,发展社会主义市场经济的发展过程中,还是要处理好市场和政府的关系[15]。金融发展水平值平均在1.8 左右,说明金融发展水平较好。居民人均可支配收入则稳定在2.2 万元,但仍旧存在较多低收入人群,这就要求数字普惠金融真正面对低收入人群需要发挥其重要作用。

2.平稳性检验

对数据进行单位根平稳性检验得出,loan、gov、fd 和income 序列一阶差分平稳,difi 原序列平稳,即所有变量均通过了平稳性检验,可视为平稳序列。

3.豪斯曼检验

表2 豪斯曼检验结果

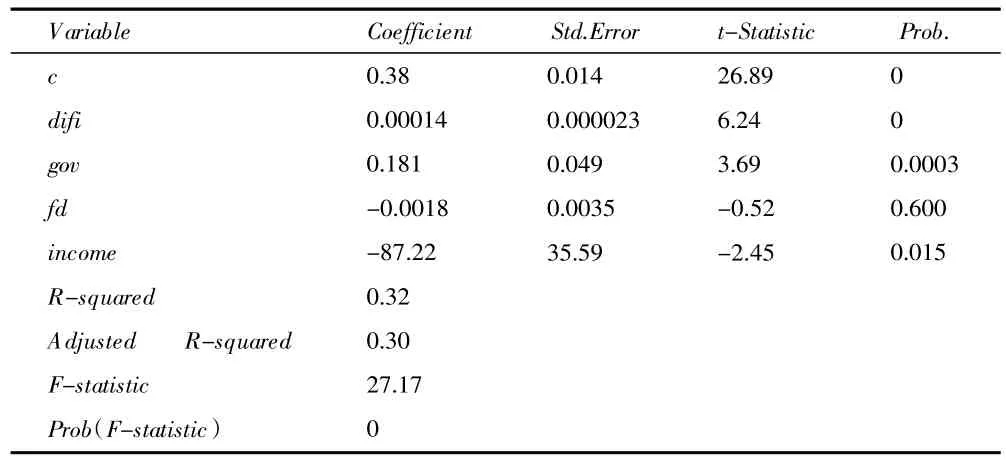

由豪斯曼检验结果可得选用随机效应模型进行回归。结果如表3 所示。

由表可以看出,数字普惠金融、地方政府干预在1%显著性水平下显著,居民人均可支配收入在5%显著性水平下显著,F 统计量显著,总体回归效果很好。从回归系数来看,虽然数字普惠金融对信贷分配影响系数较小,但仍有一定程度上显著的正向影响。地方政府干预对信贷分配有显著的正向影响,而居民人均可支配收入对信贷分配有显著的负向影响,可能是由于收入水平增加使人们信贷需求下降的原因。金融发展水平对信贷分配无显著线性影响。说明了良好的数字普惠金融的发展,一定程度上的政府干预,能够有效促进信贷资源的分配,从而验证了H1 的正确性。

表3 回归结果

(五)区域异质性分析

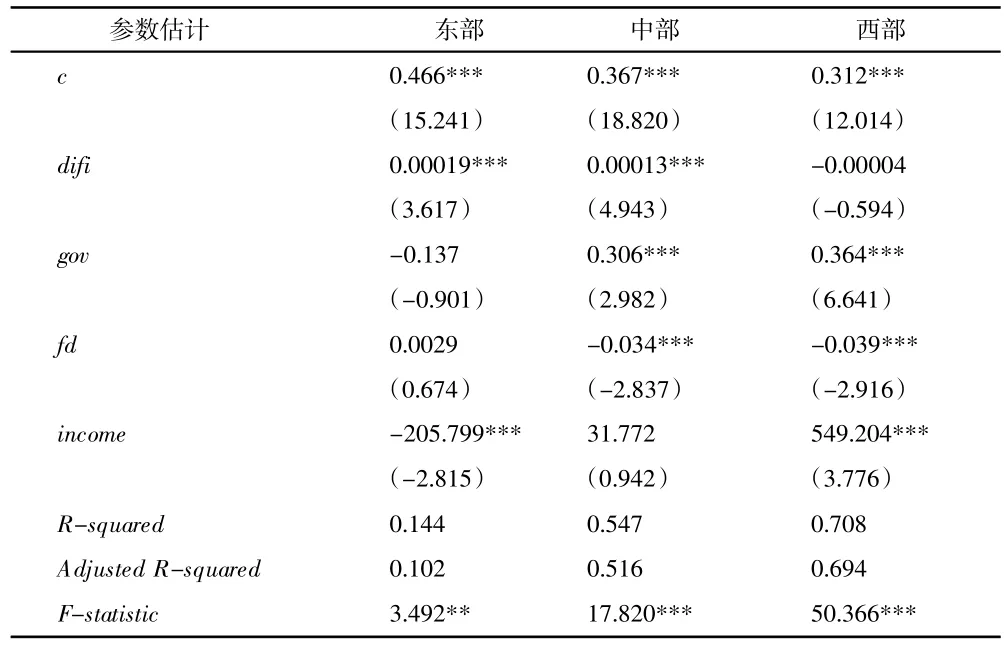

目前,我国各地区的金融资源分配存在明显差异,为进一步分析数字普惠金融对信贷分配影响的地区差异,将我国30 个省(自治区、直辖市)分为东部、中部和西部地区进行研究,其中东部沿海地区包括北京、天津、河北、辽宁、上海、江苏、浙江、福建、山东、广东和海南(11 个省、市);中部内陆地区包括山西、吉林、黑龙江、安徽、江西、河南、湖北、湖南(8 个省);西部边远地区包括四川、重庆、贵州、云南、陕西、甘肃、青海、宁夏、广西、内蒙古、新疆、(11个省、自治区)。回归结果如表4 所示。

表4 区域异质性回归结果

可以看出,模型的总体回归结果很好,从回归系数来看,数字普惠金融仅对东部和中部地区的信贷分配产生显著正向影响,且东部的影响大于中部地区的影响,而对西部地区的信贷分配并未产生显著影响。这可能是由于东、中部地区经济发展水平相对西部较高,居民的金融意识相对较强,使得数字普惠金融以更快发展,从而数字普惠金融对信贷资源分配的影响也就越大。地方政府干预对信贷分配在中、西部地区有显著正向影响,而金融发展水平在中、西部地区对信贷分配产生显著负向影响,可能是由于东部金融发展较快、地方政府干预较少、市场化程度较高导致金融发展水平对东部信贷分配并无显著影响,而在中部和西部经济发展水平相对较弱、地方政府干预较多,导致金融发展水平变化对信贷影响也越大。针对居民可支配收入来看,西部人均可支配收入对信贷分配影响大于东部,中部并无显著影响,这可能是由于相对于中部地区,东部地区居民可支配收入较高,金融知识较丰富,金融意识较强,所以相对来说对信贷的需求也就没那么高,而西部地区的低收入群体较多,更需要信贷来改变其生活和生产条件,因此其对信贷的需求也较高,影响程度也就越大。综合来看,我国信贷资源的分配在各个区域还存在着较大差异,数字普惠金融、地方政府干预、金融发展水平和居民人均可支配收入都对信贷分配的影响存在着区域异质性的特征,从而也验证了H2 的正确性。

四、结论及启示

本文主要利用2011—2018 年的样本数据研究了数字普惠金融指数对于信贷分配的影响。研究表明,数字普惠金融对信贷分配产生正向影响。此外,还发现地方政府干预对信贷分配有显著正向影响,居民人均可支配收入对信贷分配影响存在显著负向影响,而金融发展水平对信贷分配无显著影响。分地区来看,数字普惠金融对信贷分配的影响仅在东、中部有显著正向影响,且在东部对信贷分配影响最显著,西部无显著影响。金融发展水平和地方政府干预在中、西部都显著影响信贷分配,其影响程度有略微的差异,都是西部地区对信贷分配影响程度大于中部地区,而在东部地区两者并未对信贷分配产生显著影响。居民人均可支配收入对信贷分配影响在东部和西部影响都很显著,但影响程度存在差异,存在着区域异质性。针对以上研究结果,为了更有效地促进信贷资源分配和数字普惠金融在我国的发展,本文提出如下建议:(1)创新发展数字普惠金融,通过技术和业务模式的创新,降低享受金融服务的门槛,真正让社会各阶层群体享受到更便利、可持续、低成本的金融服务,促进金融资源在社会各阶层的有效分配,让更多人享受到金融发展的成果。同时创新各区域数字普惠金融发展模式,真正做到因地制宜,制定出各自特色的发展策略。(2)市场发挥主导作用条件下,给予一定程度的地方政府干预。地方政府过多干预会对信贷分配产生消极影响,使得信贷价格被扭曲,破坏了信贷分配原本市场机制。但一定的政府干预可以促进信贷资源的分配,如:政府可以提高对居民金融知识的教育,还可以给予金融机构一些补贴,不断增加金融机构对相对落后的西部地区的信贷供给。(3)加强金融支持力度,促进金融基础设施的建设,适当提高地区金融发展水平。目前东部地区金融发展水平较高,但中、西部地区尤其是西部地区金融发展水平还相对落后,应加强对西部地区的金融扶持力度,加强对西部地区的金融基础设施建设和居民的金融知识培训,提高居民的金融意识,促进数字普惠金融在西部边远地区的发展,不断改善和提高西部的金融发展水平和居民的生活水平。(4)促进居民人均可支配收入的提高,缩小城乡收入差距。关注提升西部边远地区居民收入的同时,也要重视中部地区人均居民可支配收入的提高。例如,可以统筹城乡就业,加大对中西部农村基础设施的投入力度,大力发展县域经济,引导农村居民就地就近转移就业。政府可以着力增加就业机会,努力扩大就业,增加居民收入,进一步完善社会保障,改善城乡居民生活质量,不断缩小城乡收入差距,促进金融资源分配。