基于数据的银行信贷行业的信用风险研究

范宏 盛婉琴 王直杰

摘 要 目前多数研究利用美国旧金山市KMV公司于1997年建立的模型(KMV模型)计算企业年违约距离来评估具体企业的信用风险,但缺乏信贷行业的信用风险评估方法,也不能给出随时间变化的信用風险.首先提出基于数据的信贷行业随时间动态演化的信用风险评估模型,然后利用2016年18个行业的数据得到了中国信贷行业动态演化的信用风险,该信用风险随时间演化特征可分为波动上升、下降后波动、下降后稳定、稳定四种类型.进一步研究发现金融业、科学研究和技术服务业、信息传输软件和技术服务业这三个行业动态演化的信用风险平均值高且不稳定,住宿和餐饮业的信用风险很高但是比较平稳,其他行业的信用风险较低且较平稳.

关键词 金融学;信贷行业信用风险;统计分析;动态演化;极大似然函数;蒙特卡罗仿真

中图分类号 F830 文献标识码 A

Abstract At present, most researches use the KMV model established by KMV company in San Francisco in 1997 to calculate the annual default distance of enterprises and evaluate the credit risk of specific enterprises, but there is few researches on the credit risk assessment method of credit industry and few researches can give a time-evolving credit risk. Firstly, this paper proposes a dynamically time-evolving industry credit risk assessment model based on data, and then obtains the dynamically evolving credit risk of the Chinese credit industry using data of 18 industries in 2016. The results show that credit risk evolution characteristics of the Chinese credit industry can be divided into four types: fluctuation rising, fluctuation falling, stability falling, and stability. Further studies find that the average value of credit risk in the dynamic evolution of three industries, namely financial industry, scientific research and technical service industry, and information transmission software and technical service industry, are high and unstable. The credit risk in accommodation and catering industry is high but stable, while the credit risk in other industries are low and stable.

Key words finance;credit risk in the credit industry; statistical analysis;dynamic evolution; maximum likelihood function; Monte carlo simulation

1 引 言

深入分析中国信贷行业的风险特征对于促进银行业信贷结构优化,加强信用风险管控,实现经济安全稳健可持续运行具有重要的现实意义.

目前国内外信用风险研究的绝大多数文献都是针对具体公司的信用风险进行研究,其中KMV模型是经典的研究上市公司及非上市公司信用风险的模型.彭大衡和张聪宇(2009)[1]利用KMV模型分析中国A股上市的五家商业银行的信用风险,发现应用KMV模型度量商业银行的信用风险是可行的.蒋彧和高瑜(2015)[2]运用修正后的KMV模型对中国2008家上市公司进行信用风险评估,发现在特定的评估时长下,该模型对于中国上市公司信用风险的预测能力较强.刘玎琳等(2014)[3]通过构建改进的KMV模型对2010至2012年中国农业上市公司进行信用风险测度的实证分析.在KMV模型的基础上发展的PFM模型则适用于非上市公司信用风险的度量.刘艳春和崔永生(2016)[4]利用SVM回归分析对PFM模型在中国汽车行业、电子计算机行业、化工行业和设备制造行业的非上市公司信用风险度量进行了实证研究.戴志峰等(2005)[5]将现代期权定价理论应用于中国非上市公司的信用风险度量中,发现模型具有一定的预测能力但是准确率较低.

也有学者从银行贷款角度出发研究信用风险对于银行业的影响,李永奎和周宗放(2015)[6]在基于企业关联的小世界网络中构建了关联信用风险传染模型,研究发现企业可以通过资产关联实现风险共担,降低关联信用风险的发生.Gauri等(2019)[7]选取房地产业和工商业贷款数据构建历史贷款损失的统计模型和未来贷款损失的压力测试模型,发现信用风险模型可以提高银行贷款损失信息的及时性和范围,从而规范银行的贷款损失拨备和贷款发放.Sebastian等(2018)[8]通过构建由公司和银行组成的联合金融网络来识别重要的企业,发现企业的信贷风险对于系统性风险的贡献比银行业高.周圣等(2013)[9]利用RAROC作为数据指标分析银行信贷组合规模与非系统性风险分散化的关系,发现贷款组合规模与银行风险分散程度表现出明显的数量关系.李丹(2015)[10]提出度量信用风险测度的贷款利率定价方法,使银行贷款定价更加精确.

目前,对于信贷行业信用风险的研究还比较缺乏.少数的相关性研究如彭建刚等(2015)[11]采用宏观压力测试方法来评估宏观经济变化给银行业机构带来的风险价值增量.李楠和陈暮紫(2018)[12]基于非线性因果的动态实证分析法,验证了行业违约概率的顺周期性.曹勇等(2018)[13]构建了基于违约状态联合概率的商业银行信贷资金行业间优化配置模型.刘海明等(2016)[14]验证了担保网络的传染效应,并从传染效应过程性特征的角度探讨了担保网络的演化规律.马晓君(2015)[15]在借鉴国内外客户信用评价体系基础上,从公司的历史客户资料出发,引入数据挖掘技术分析其客户行为,构建了有效的数据挖掘决策树模型,从而建立了准确度较高的新标准客户信用风险管理规则.这些学者的研究在信用风险理论和实证方面做出了较大的贡献,但是目前还没有对信贷行业的信用风险评估模型方面的探索.

从目前的研究成果来看,在信用风险研究方面,大部分研究都是采用Moody's评级数据来构建KMV模型或者PFM模型对企业的信用风险进行单一年度的静态分析,静态分析难以预测企业或行业未来的信用风险,也不能提供信用风险的变化趋势.针对该问题,采用股市大数据,使用极大似然估计方法、期权定价模型及蒙特卡罗模拟仿真计算方法构建信用风险评估模型,预测信贷企业或行业的未来的违约概率,从而可以得到未来的信贷企业或行业的信用风险.动态演化的信用风险可以让决策者观察到企业或行业的信用风险随时间变化的趋势图,从而为决策者预测信用风险提供依据.动态演化图中的两个特征对信用风险预测非常重要:一是信用风险的演化曲线趋势,二是曲线的波动情况.根据以上两个特征对信贷企业或行业的动态演化的信用风险进行分析和分类具有较大的实用价值.

2 信贷行业信用风险评估模型

3 信贷行业信用风险实例研究

3.1 数据选取

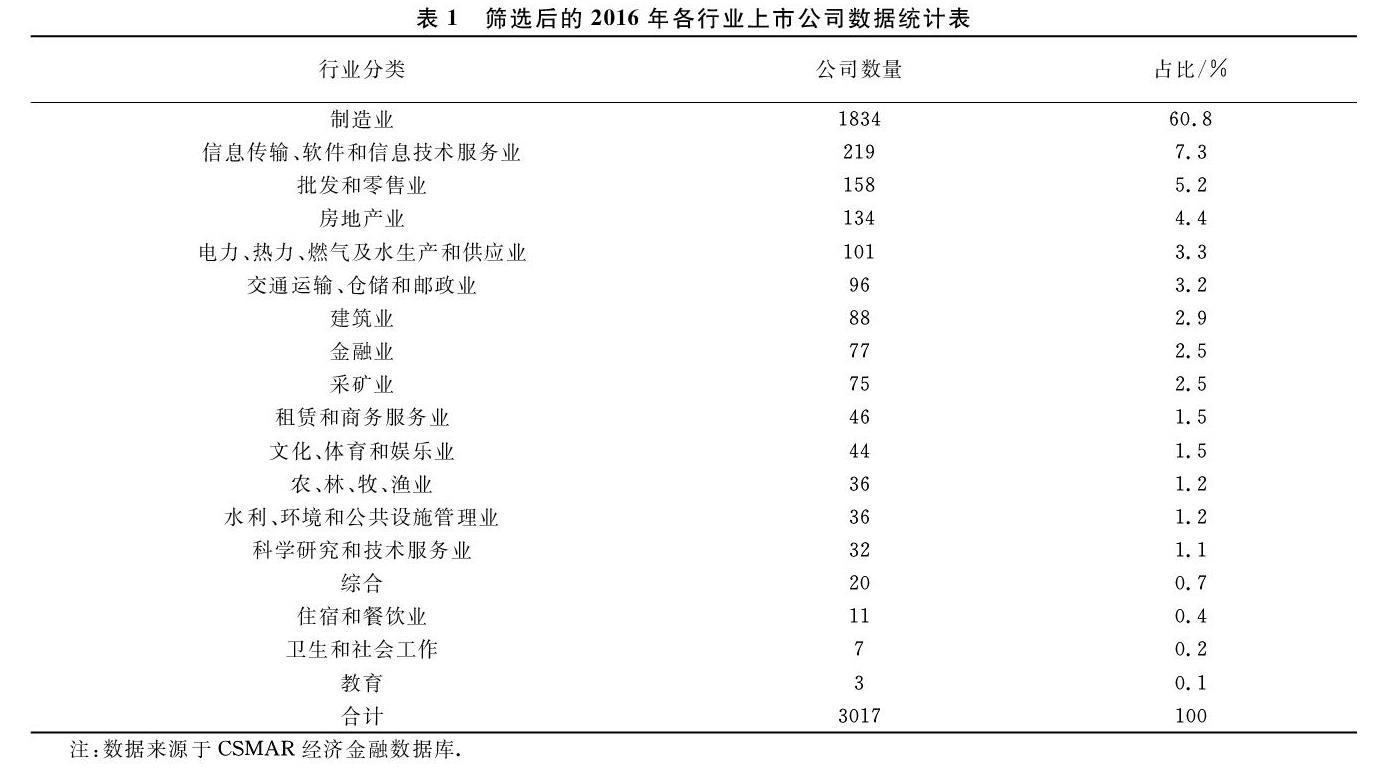

从CSMAR经济金融数据库中获得中国证监会2012版行业分类下共计3779家上市公司的相关信息及数据.为了保证股票数据、资产数据和负债数据的完整性,选取2016年18个行业下共计3017家上市公司的244日个股交易金额及资产负债数据.18个行业下3017家上市公司的数据统计如表1所示,其中制造业行业的上市公司数量最多,有1834家,占总样本数量比例达60.8%,其次是信息传输、软件和信息技术服务行业和批发零售行业,数量占比分别是7.3%和5.2%.

3.2 结果分析

利用第2节的模型和3.1节的数据,估算出中国18个行业中3017家上市公司资产与负债的动态演化序列,然后采用蒙特卡罗仿真计算每一家上市公司的基础倒闭状态,进而统计每个行业的倒闭概率,分析不同行业的信用风险特征.

针对每个行业的所有上市公司分别进行压力测试,在1000个时间步的演化过程中令同一行业下的每一家上市公司资产值损失30%,从而使得该上市公司可能出现其资产小于负债,造成资不抵债的基础倒闭,统计每一个时间步下每一个行业中发生基础倒闭的上市公司数量和基础倒闭概率,从而获得随时间演化的基础倒闭概率,用于评估随时间演化的信用风险.

3.2.1 信贷行业信用风险演化特征

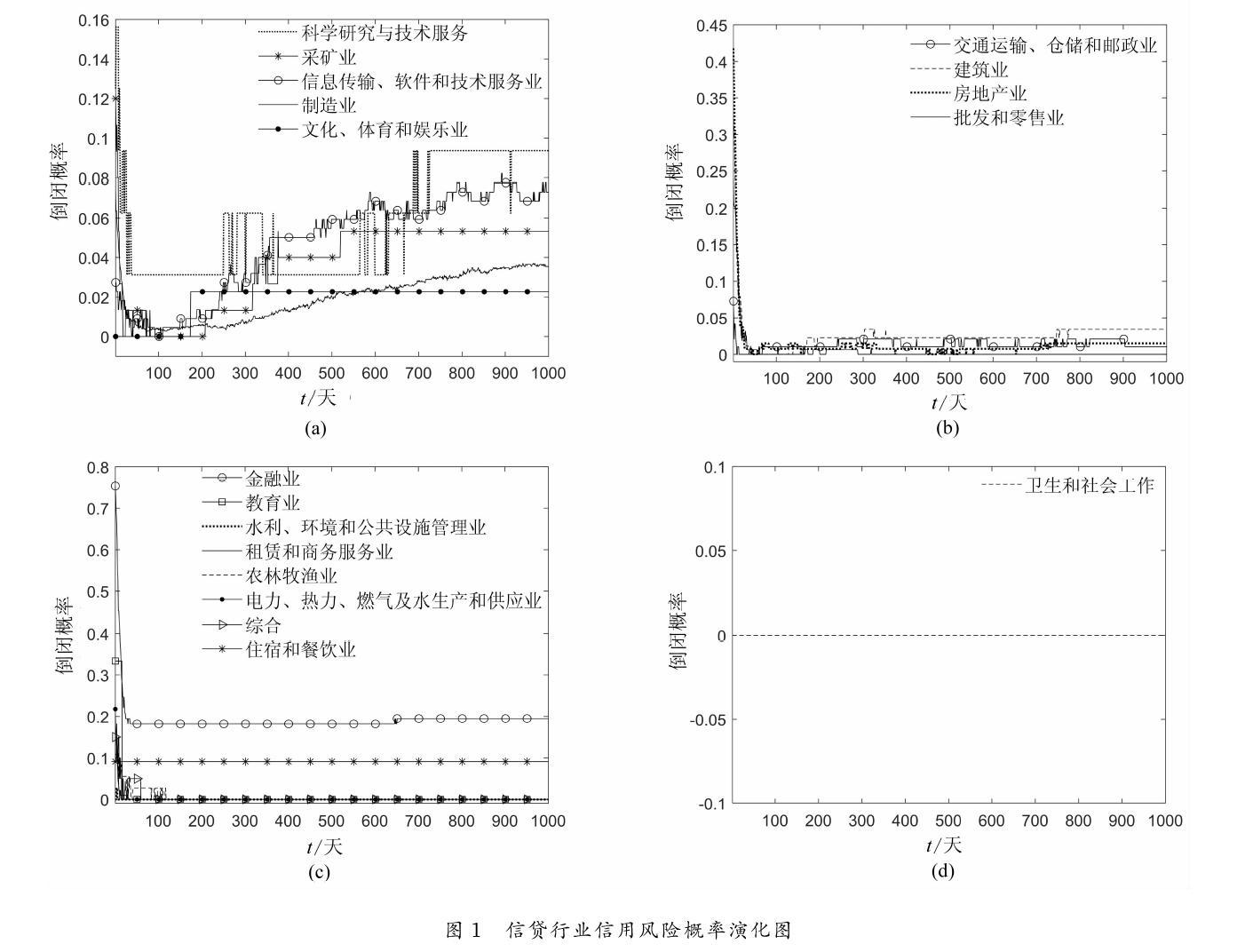

动态演化的信用风险可以让决策者观察到行业或企业的信用风险随时间变化的趋势图,从而为决策者预测信用风险提供依据.动态演化图中的两个特征对信用风险预测非常重要,一是信用风险的演化曲线趋势,二是曲线的波动情况.图1是对2016年中国18个行业进行压力测试后得到的各行业信用风险动态演化图,按照各行业倒闭概率的动态演化特征可以将18个行业的信用风险划分为4种类型:波动上升(见图1(a))、下降后波动(见图1(b))、下降后稳定(见图1(c))、稳定(见图1(d)).

1)波动上升

信用风险演化特征为波动上升的行业有5个:科学研究与技术服务、采矿业、信息传输软件和信息技术服务业、制造业、文化体育和娱乐业.其中科学研究与技术服务的风险波动幅度最大,文化体育和娱乐业的风险波动幅度最小.信息传输软件和信息技术服务业、制造业的信用风险有持续上升的演化趋势,而科学研究与技术服务、采矿业、文化体育和娱乐业的信用风险有趋于稳定的演化趋势.

2)下降后低值低幅波动

信用风险演化特征为下降后低值低幅波动的行业有4個:交通运输仓储和邮政业、建筑业、房地产业、批发和零售业.这4个行业的风险特征相似,行业倒闭概率都是在前100个时间步内下降至某个值,之后在0~0.05的概率范围内小幅度波动.

3)下降后稳定

信用风险演化特征为下降后稳定的行业有8个:金融业、教育业、水利环境和公共设施管理业、租赁和商务服务业、农林牧渔业、电力热力燃气及水生产供应业、综合、住宿和餐饮业.8个行业的信用风险都在100个时间步内下降后趋于稳定(即无波动),其中金融业信用风险稳定在0.2,住宿和餐饮业信用风险稳定在0.1,其他6个行业的信用风险稳定在0.

4)稳定

信用风险演化特征为稳定的行业只有1个,是卫生和社会工作行业.该行业的信用风险稳定在0.

3.2.2 信贷行业信用风险稳定性

从3.2.1节中的图1中可以发现除了卫生和社会工作行业的信用风险稳定之外,其他17个行业的信用风险都存在不同幅度的波动性,表明这些行业的信用风险是不稳定的.因此,本节通过计算行业倒闭概率的方差来进一步评估行业信用风险的稳定性.表2是从大到小对18个行业的倒闭概率方差进行排序的结果,可以看出,方差最大的前三个行业是金融业、教育业和房地产业,即这3个行业的信用风险是最不稳定的.方差最小的行业是卫生和社会工作行业,该行业的信用风险最稳定.

3.2.3 信贷行业平均信用风险

从3.2.1节中的图1及3.2.2节中的表2可以看出信贷行业信用风险动态演化呈现波动状态,多数行业是不稳定的.接下来在压力测试的基础上再进行蒙特卡罗仿真1000次,为了尽可能消除不稳定的随机因素,采取平均值进行对比分析,即每次仿真时取式(8)中Sι(t)的均值AVG(Sι(t))作为1000次仿真时行业中企业倒闭数量的平均值,如果仿真1000次下行业信用风险用Pk表示,那么计算公式为Pk=∑AVG(Sι(t))T×nk,其中k=1,2,…,18表示18个行业,Τ是动态演化时间步1000,nk是行业k下的上市公司数量.

图2是蒙特卡罗仿真1000次情况下各行业平均信用风险结果.从图2中可以分析出信用风险最高的前四个行业依次是:金融业、住宿和餐饮业、科学研究和技术服务业、信息传输软件和信息技术服务业.建议加强我国金融、科技和国民生活领域企业的信用风险管理,最低的两个行业是:水利环境和公共设施管理业、卫生和社会工作,其他12个行业的信用风险较低.

再结合3.2.2节中行业稳定性分析结果可以发现,金融业的信用风险最高并且是最不稳定(波动性强)的.住宿和餐饮业的信用风险很高但是比较平稳.科学研究和技术服务业、信息传输软件和信息技术服务业这两个行业信用风险都比较高,稳定性也都比较低.而水利环境和公共设施管理业、卫生和社会工作这两个行业信用风险最低,稳定性最高.

3.2.4 信贷行业中上市公司倒闭状态分析

信用风险评估模型除了可以预测信贷行业的信用风险,也可以用来预测具体企业的信用风险.表3统计了经过压力测试后18个行业中倒闭概率排前五名的上市公司,这些公司对于所属行业信用风险的贡献是最大的.不同行业下上市公司倒闭状态差异明显.卫生和社会工作行业在动态演化中没有上市公司发生倒闭,信用风险为0,呈现不易倒闭的稳定状态.18个行业中共有17家上市公司在1000次的动态演化过程中倒闭概率为1,属于极易倒闭状态,其中就有14家上市公司属于金融业.结合3.2.3节中行业平均信用风险结果可知金融业下20%的上市公司具有极易倒闭特征,这些公司对其行业发生信用风险的贡献最大.

住宿和餐饮业、水利环境和公共设施管理业、教育业、文化体育和娱乐业、综合这五个行业下发生倒闭的上市公司总数都不超过3家,并且在动态演化过程中只有两家上市公司倒闭概率超过0.8,其他上市公司倒闭概率均不超过0.1.住宿和餐饮业下共有11家上市公司,其中只有一家极易倒闭的上市公司,该公司对住宿和餐饮业发生信用风险的贡献最大.

制造业、信息传输软件和信息技术服务业下倒闭次数排前五名的上市公司倒闭概率都很高,均超过0.7.但是由于制造业中上市公司数量多,其平均信用风险并不高.而信息传输软件和信息技术服务业中上市公司数量接近制造业的九分之一,所以其平均信用风险更高.

4 结 论

动态演化的信用风险可以让决策者观察到行业或企业的信用风险随时间变化的趋势图,从而为决策者预测信用风险提供依据.首先构建了信贷行业动态演化信用风险评估模型,该模型采用几何布朗运动的方法对信贷行业中的上市公司的资产价值的演化进行建模,然后采用最大似然估计的方法估算得到资产价值的动态序列,随后进行压力测试得到信贷行业动态演化信用风险特征,最后采用蒙特卡罗仿真方法评估信贷行业信用风险的高低.由于动态演化图中的信用风险演化趋势及波动强弱这两个特征对信用风险预测非常重要,对信贷行业的信用风险演化结果进行分析.研究结果发现,金融业、住宿和餐饮业、科学研究和技术服务业、信息传输软件和技术服务业这4个行业的信用风险较大,金融业、科学研究和技术服务业、信息传输软件和技术服务业这3个行业稳定性较低(即波动性较强),住宿和餐饮业的信用风险很高但是比较平稳.金融业中20%的企业倒闭概率为1,而其他行业中企业倒闭概率较低.这4个信用风险较大的行业的共同特征是产品的需求弹性较大,容易受到宏观经济下行的影响,发生信用违约的概率较大.其中,住宿和餐饮业比较特殊,餐饮是国民生活的必需品,需求量高,但是这个行业中的高端产品例如星级酒店和豪华饭店却是需求弹性特别高的产品,受到消费者收入水平影响较大.建议银行在服务实体经济发展时,尤其关注这4个行业的风险管理,及时制定落实风险化解方案.

参考文献

[1] 彭大衡,张聪宇.银行信用风险演变的KMV模型分析——以五家中小商业银行为例[J].经济数学,2009,26(3):60-69.

[2] 蒋彧,高瑜.基于KMV模型的中国上市公司信用风险评估研究[J].中央财经大学学报,2015(9):38-45.

[3] 刘玎琳,赵湘莲,田月红.基于KMV模型的农业上市公司信用风险测度研究[J].数学的实践与认识,2014,44(12):32-39.

[4] 刘艳春,崔永生.我国非上市公司信用风险度量的研究——基于期权定价PFM模型和支持向量机SVM回归分析[J].辽宁大学学报(哲学社会科学版) ,2016,44(6):88-97.

[5] 戴志锋,张宗益,陈银忠.基于期权定价理论的中国非上市公司信用风险度量研究[J].管理科学,2005(6):72-77.

[6] 李永奎,周宗放.基于小世界网络的企业间关联信用风险传染延迟效应[J].系统工程,2015,33(9):74-79.

[7] GAURI B, STEPHEN G. RYAN D V. The implications of credit risk modeling for banks loan loss provisions and loan-origination procyclicality[J]. Management Science,2019,65(5):2116-2141.

[8] SEBASTIAN P, ABRAHAM H, STEFAN T. Identifying systemically important companies by using the credit network of an entire nation[J]. Entropy,2018,20(10):1-14.

[9] 周圣,文忠平,史本山.中国商业银行贷款组合规模的风险分散化效应[J].系统管理学报,2013,22(2):217-222.

[10]李丹.基于违约概率与违约损失相关的贷款定价[J].系统管理学报,2015,24(1):56-62.

[11]彭建刚,易昊,潘凌遥.基于行业相关性的银行业信用风险宏观压力测试研究[J].中国管理科学,2015,23(4):11-19.

[12]李楠,陈暮紫.中国分行业违约概率的顺周期性研究——基于非线性因果的动态实证分析[J].数理统计与管理,2018,37(5):815-827.

[13]曹勇,李孟刚,李刚,等.基于违约状态联合概率的商业银行信贷资金行业间优化配置模型[J].系统管理学报,2018,27(5):881-894.

[14]刘海明,王哲伟,曹廷求.基于多层网络视角的企业担保结构研究[J].管理世界,2016 (4):81-96+188.

[15]馬晓君.基于数据挖掘的新标准客户信用风险管理规则的构建——以央企中航国际钢铁贸易公司为例[J].管理世界,2015(3):184-185.

[16]HONG F, ALLAN A, QIAN Q G.The assessment of systemic risk in the kenyan banking sector[J]. Complexity, 2018, 8767836: 1-15.

[17]ALFRED L. Measuring systemic risk: A risk management approach[J]. Journal of Banking & Finance,2005,29(10):2577-2603.

[18]JINCHUAN D. Correction: Maximum likelihood estimation using price data of the derivative contract[J]. Mathematical Finance,2000,10(4):461-462.