我国创新型货币政策的利率效应和价格效应分析

陈子龙

(安徽财经大学金融学院,安徽蚌埠 233030)

一、引言

经过2008年全球金融危机后,全球面临经济受挫的压力,欧美等国家率先推出CPFF、TAF、OMT等创新型货币政策工具。我国经济增长速度在进入新常态后变缓,新常态下的结构层面不断优化,正逐步实现充分就业、物价稳定、经济增长等宏观经济政策目标。为了适应经济环境变化,解决传统货币政策在当前宏观经济背景下的局限性,央行陆续实施SLO、SLF、MLF、PSL、TMLF等创新型货币政策以应对日趋复杂的经济形势。2008年之后央行采用宽松货币政策,我国物价水平总体上涨,经过一段时期通货膨胀后,近几年物价水平保持平稳运行,可见货币政策对物价波动影响的重要性。而利率作为货币政策的重要传导机制,能够直接准确地反映经济运行状况。本文以创新型货币政策工具目标为标准,对近年来我国的市场利率和物价水平作相关效应分析,以检验我国创新型货币政策工具的实施效果。

二、文献综述

从国外创新型货币政策工具的研究来看,早期在美国由于央行缺乏借贷便利类货币政策的主动性,贴现率的变动会对货币控制产生不利影响,导致借贷便利类货币政策工具的重要性次于公开市场操作( Mishkin,2005)[1]315-395。近些年随着借贷便利类政策工具贷款期限的延长和抵押品范围的扩大,各国设置创新型货币政策工具的种类日益繁多,其作用和重要性也有了显著提升。Armantier O et al(2008)研究发现定期贷款拍卖工具在短期货币市场无法有效运作时,可以为银行提供极大的安全保证借贷定期资金,帮助美联储实现稳定金融的货币政策目标[2]。美联储在金融危机后推出的TAF、PDCF、TSLF、AMLF等创新型货币政策工具为金融市场投入了大量资金,缓解了资金紧张问题,降低了融资成本,起到了稳定经济金融体系的作用(刘胜会,2009)[3]。Swanson E(2011)研究表明扭转操作(OT)与QE2的重要性相似,而当其从财政部证券转向私营部门信贷工具时,不能压低其利率,从而对实体经济的影响大幅减少[4]。MCAndrews J et al(2017)研究表明,美联储推出的定期拍卖工具(TAF)可以有效缓解银行间市场资金流动性紧张方面的问题[5]。

在我国创新型货币政策工具推出之前,卢庆杰(2007)认为我国传统货币政策工具和西方国家相比存在信贷、准备金率、汇率等方面的问题,提高货币政策工具的有效性还需综合考虑[6]。孙明春(2008)对我国货币政策面临的困境进行分析,面对中国经济体制给货币政策带来的约束性,提出应深化金融体制改革,保障货币政策制定的独立性[7]。近年来传统货币政策工具已不能满足金融市场日益扩大的资金流动性需求,为了更好地发挥货币政策的实施效果,2013年以来,我国央行陆续设立多种创新型货币政策。马理、刘艺(2014)以发达国家和新兴市场国家为研究对象,比较了借贷便利类政策工具的运用效果后指出,常备借贷便利能有效熨平我国经济波动,强调常备借贷便利和其他货币政策工具组合使用的重要性[8]。孙国峰、蔡春春(2014)提出常备借贷便利是央行调节市场利率的适宜工具,应进一步提高其透明性和可得性[9]。周远、纪春明(2015)以2008—2015年我国经历金融危机以后及进入经济新常态以来作为研究背景,以货币供应量作为货币政策指标,通过实证分析得出货币供应量会影响物价水平变动,证实货币政策具有价格效应,同时货币政策从实施到发挥效用具有一定期限[10]。孙丹、李宏瑾(2017)分析了常备借贷便利、中期借贷便利和抵押补充贷款的特点和政策定位后发现,我国创新型货币政策工具能够有效稳定市场流动性、调节市场利率,并极大地增强了央行对资金的管理能力[11]。许光建等(2019)以我国进入经济新常态为背景,研究表明我国创新货币政策工具应对传统货币政策工具进行补充完善,疏通货币政策工具的传导过程[12]。

综合国内外对创新型货币政策工具作用机理和实施效果的研究可以发现创新型货币政策工具实施的有效性。但因国内创新型货币政策工具较欧美国家起步较晚,相关研究不够深入全面,缺乏创新型货币政策工具在利率和物价水平方面的分析。本文借鉴前人的研究成果,结合三大创新货币政策工具和相关指标构建模型,对现阶段我国创新型货币政策工具是否具有利率和价格效应进行实证分析,以完善创新型货币政策工具的实施效果。

三、我国创新型货币政策工具的作用机制

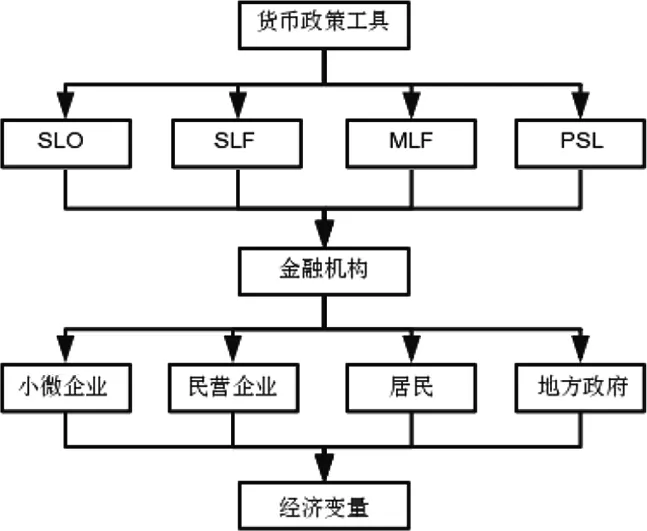

根据货币政策的传导机制,央行通过创设并利用各种货币政策工具作用到各个宏观经济指标,通过验证各经济指标对货币政策工具的响应程度来说明各货币政策工具运用的效果,如调控市场利率、货币供应量、社会融资规模和居民消费指数等,实现货币政策最终目标。央行创设创新型货币政策工具的运行首先作用于各金融机构和金融市场,其次影响到小微企业、民营企业、居民等非金融部门,最后影响到市场利率、物价等经济变量,对宏观经济发挥作用(如图1所示)。

图1 货币政策工具传导路径

2013年1月,央行引入短期逆回购新工具——公开市场短期流动性调节工具(SLO),其作用机制为央行主动向公开市场业务中的一级交易商买入有价证券,并与其达成协议,一级交易商在未来某个特定时间将有价证券购回。它的灵活性很大程度上加强了公开市场操作的政策效果,缓解了金融市场的短期流动性不足。但由于短期流动性调节工具期限较短的局限性,不能调节长期市场利率。为了进一步完善此缺口,同年央行推出流动性调节工具——常备借贷便利(SLF),其可以根据市场情况抽紧流动性,以解决较长期限的大额流动性需求,金融机构通过各类合格抵押品向央行抵押,央行对其发放1~3个月的流动性贷款。考虑到对中长端利率的调节,2014年央行推出中期借贷便利(MLF),进一步将贷款期限延展为3个月,使得商业银行的融资成本整体下降,进而扩大商业银行对三农企业和小微企业的贷款规模,提高实体经济的整体水平。2018年12月央行推出升级版中期借贷便利——定向中期借贷便利(TMLF),相对于MLF其期限更长、利率更低、投向更明确,更好地缓解了小微企业、民营企业的融资压力。而抵押补充贷款(PSL)期限延长至三年到五年期,央行根据抵押补充贷款的利率水平调控中期政策利率,商业银行的融资成本随之下降,进而扩大了基础性设施建设和民生类设施建设的贷款规模,进一步作用于实体经济。

四、实证分析

本文以经济新常态以来的货币政策工具为分析对象,选取货币政策变量和经济指标变量建立向量自回归模型(VAR),验证创新型货币政策工具对宏观经济变量的影响。

(一)变量选取与数据处理

本文选取的创新型货币政策工具是常备借贷便利(SLF)、中期借贷便利(MLF)、抵押补充贷款(PSL),所有数据均采用月度期末余额,为了消除季节性趋势,采用Census X-12进行季节性调整,为了消除异方差影响,再对数据进行对数化处理。经上述处理后的变量命名为lnslf、lnmlf、lnpsl。经济变量的选取,用上海银行间七天同业拆放利率(SHIBOR)月度平均值作为利率指标;居民消费价格指数(CPI)包含价格范围比较全面,选取居民消费价格指数当月值作为价格指标。对CPI、SHIBOR采用Census X-12进行季节性处理,处理后的变量命名为r、cpi。本文选取的数据区间为2015年5月至2019年7月。

(二)变量的趋势分析

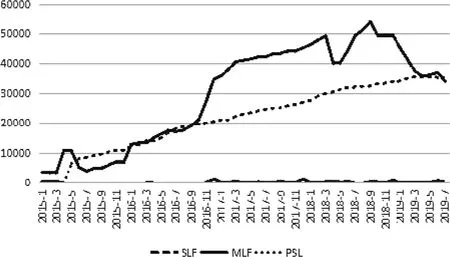

各变量都采用月度数据,图2为2015—2019年SLF、MLF、PSL各月度期末余额,图3为shibor和cpi月度增长率,其长期趋势如图2、图3所示。根据图2可以看出,与2013年央行首次创设常备借贷便利期初投放的4 160亿元相比,近年来央行对常备借贷便利操作值数额较小且操作较为稳定;2014年4月央行推出三年期以上的抵押补充贷款,其操作对象和贷款期限都进一步扩大,近年来操作值呈平稳上升趋势;同年九月央行创设中期借贷便利,自投放以来其操作值节节攀升,2016—2018年迅猛增长,2019年有所下降。由此可以看出,创新型货币政策工具已成为央行投放货币的重要途经,近年来得到快速发展和应用。

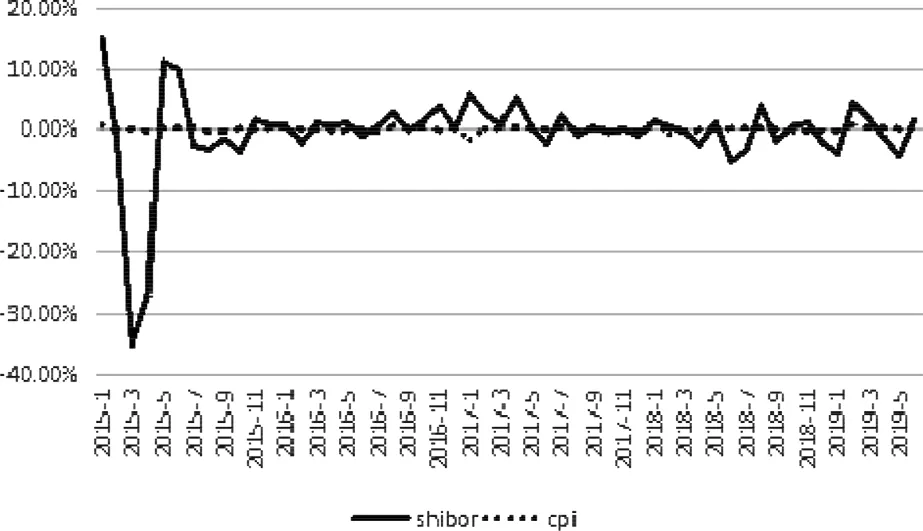

图3为2015—2019年上海银行间同业拆放利率(shibor)和居民消费指数(cpi)的月度增长率,其变化趋势可以很好地反映出我国市场利率和物价水平变化趋势。根据图3可以看出,shibor利率在2015年初期出现大幅波动后呈较平稳趋势,在这期间创新型货币政策工具发挥了明显作用,此后利率在正常水平波动;cpi代表的物价总体水平保持在0.5%波动,可看出近年来我国物价水平处于平稳阶段。

图2 SLF、MLF、PSL各月度期末余额

图3 shibor和cpi月度增长率

(三)VAR实证检验

1.平稳性检验

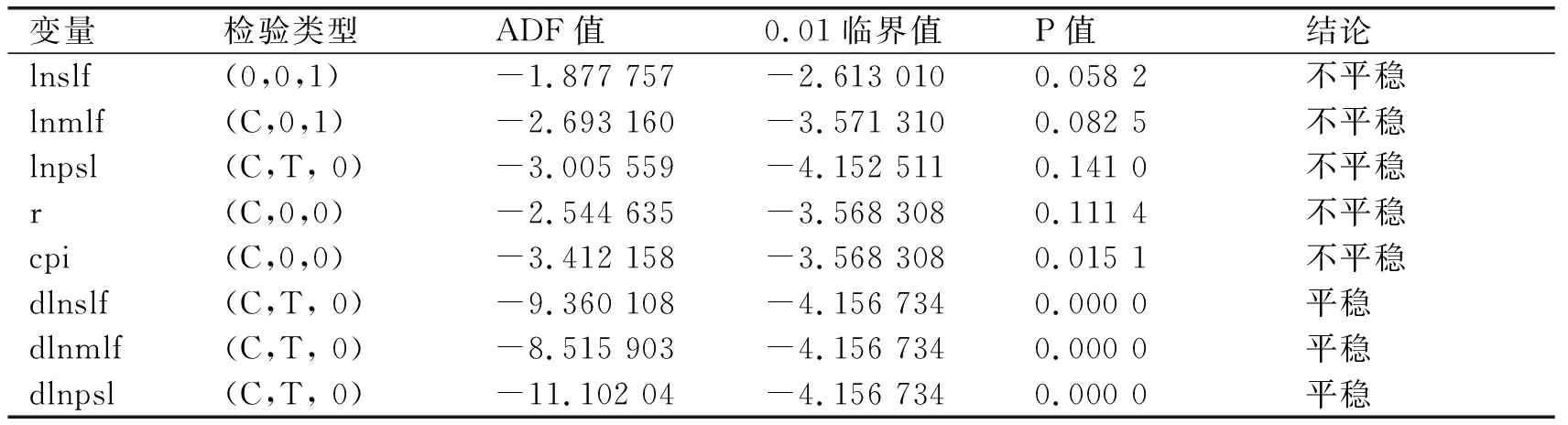

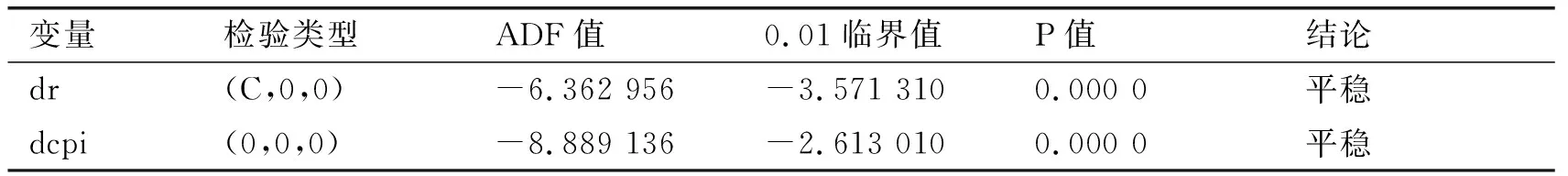

对上文经处理后的各变量序列进行ADF检验,检验结果如表1所示。结果表明,所有变量的原序列在1%显著性水平下皆不平稳,于是对所有变量序列进行一阶差分,结果表明所有变量序列皆平稳,因此为一阶单整序列。

表1 各变量ADF检验

续表1:

变量检验类型ADF值0.01临界值P值结论dr(C,0,0)-6.362 956-3.571 3100.000 0平稳dcpi(0,0,0)-8.889 136-2.613 0100.000 0平稳

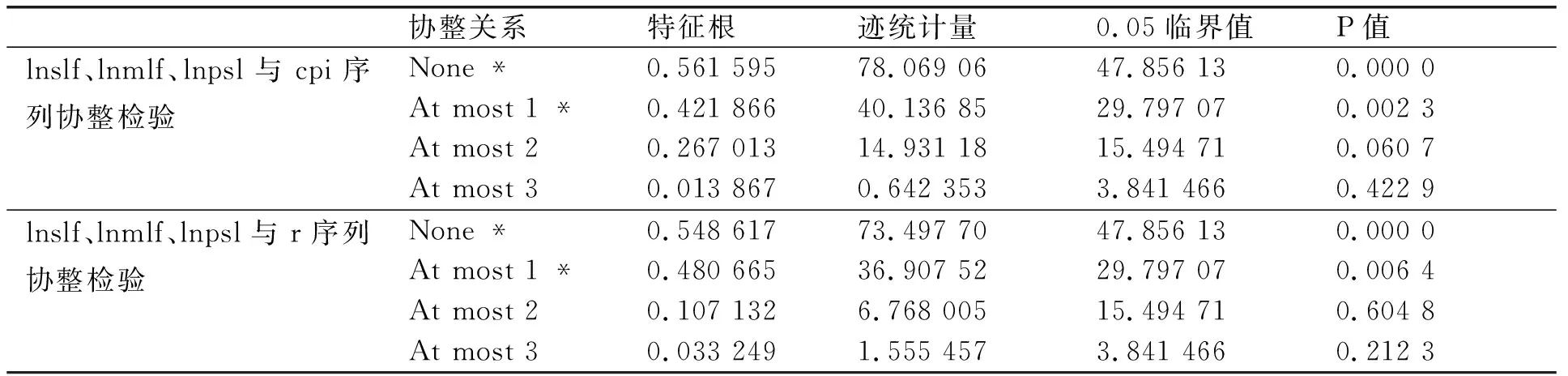

2.协整关系检验

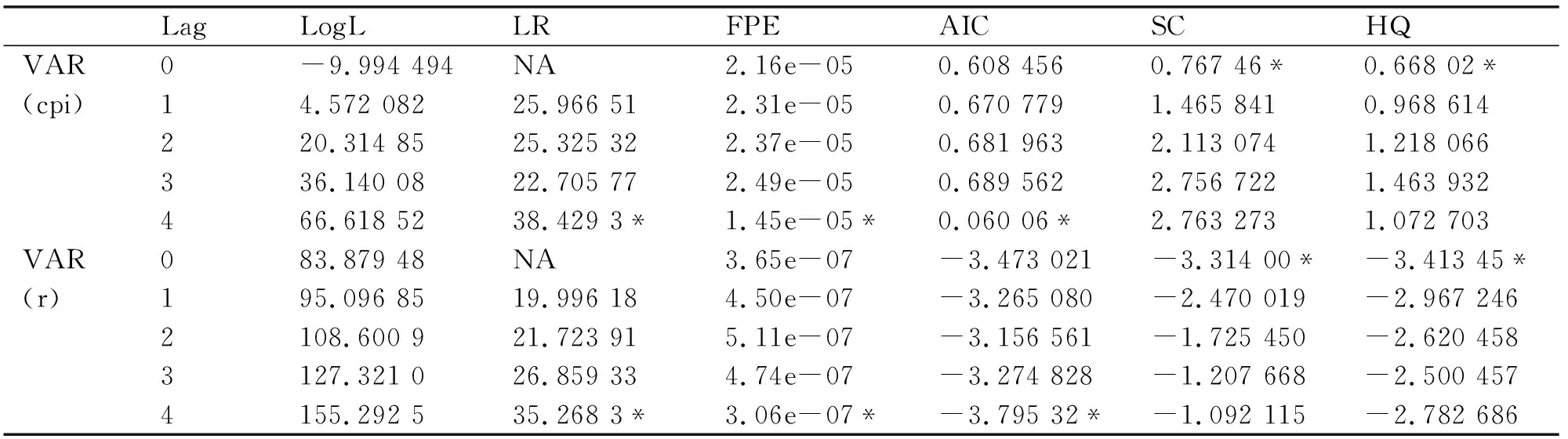

首先分别对政策工具变量SLF、MLF、PSL和经济变量cpi、r构建VAR模型,分别命名为VAR(cpi)、VAR(r)。两个模型检验结果如表2所示,可以确定两个模型的最优滞后阶数都是4。对各变量进行johansen协整检验,根据表3可以看出lnslf、lnmlf、lnpsl与cpi、r均存在2个协整向量。

表2 VAR模型最后滞后阶数

注:*表示在5%的显著性水平F拒绝原假性。

表3 协整检验结果

注:*表示在5%的显著性水平F拒绝原假性。

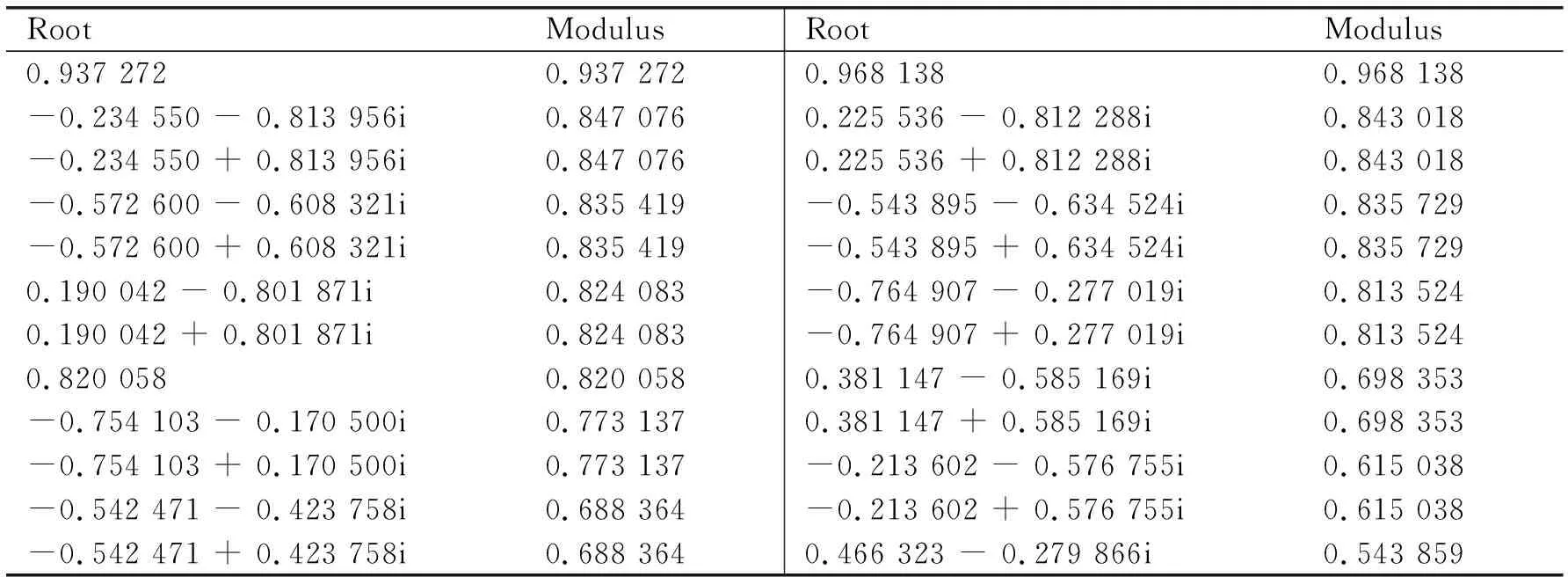

3.模型稳定性

AR根检验结果如表4所示。结果表明VAR模型的所有模都小于1,两个VAR模型都是稳定的。

表4 AR根检验结果

续表4:

RootModulusRootModulus0.521 540 - 0.433 918i0.678 4460.466 323 + 0.279 866i0.543 8590.521 540 + 0.433 918i0.678 446-0.446 9790.446 9790.212 893 - 0.442 876i0.491 388-0.232 722 - 0.289 387i0.371 3550.212 893 + 0.442 876i0.491 388-0.232 722 + 0.289 387i0.371 355

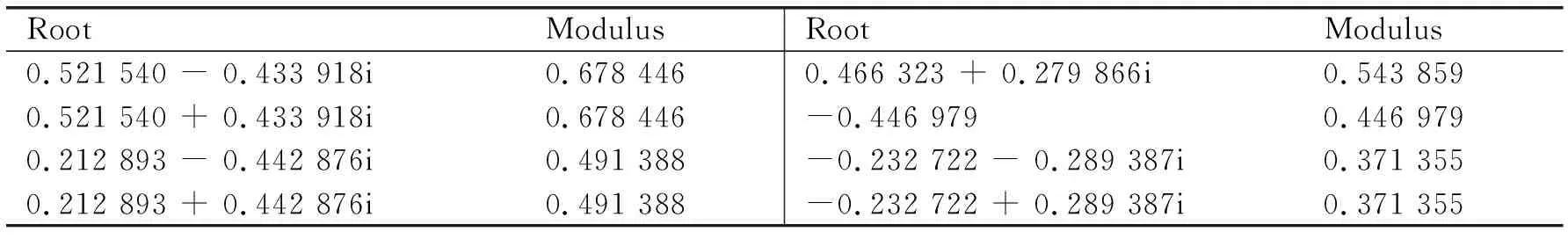

4.脉冲响应

(1)政策工具变量对cpi的脉冲响应分析

从图4可以看出,在给定一单位常备借贷便利扰动项的正向冲击后,CPI立即产生正向反应,第二期达到正向反应的峰值,随后逐渐减弱,第四期表现为负反应,之后呈现震荡趋势且效果越来越弱,最后趋于0。CPI对中期借贷便利的脉冲响应较弱,第一期表现为正向冲击后转为负向冲击,随后小幅震荡,最后趋向于0。抵押补充贷款对CPI显示出现负反应,第三期又转向正反应,第六期又转为负反应。整体来看,常备借贷便利和中期借贷便利对CPI 有同向冲击作用,常备借贷便利的冲击效果较大,期限更长。

相反在给定一单位CPI扰动项的冲击后,常备借贷便利的正反应迅速变为负向,且持续到第六期,随后小幅震荡,稳定于0。抵押补充贷款和常备借贷便利的反应相似,而中期借贷便利在第二期由正反应转为负向,后震荡趋向于0。可以看出,CPI的波动会引起央行对货币政策工具的反向调整。

(2)政策工具变量对r的脉冲响应分析

从图5可以看出,在给定一单位常备借贷便利扰动项的正向冲击后,利率r迅速出现负向反应,在第二期的时候达到峰值,第五期后转为正反应,之后又转为负向,最后收敛于0。利率对中期借贷便利的反应前两期为负向,但反应较小,第三期转为正向后收敛于0。抵押补充贷款对利率的影响由前两期较小的正向反应到第三期转为负向反应并到达峰值,后一直为负向反应并逐渐减弱,最后小幅波动趋于0。反之,如果受到一单位r扰动项的冲击,前两期常备借贷便利表现为正向反应,之后转为负向。中期借贷便利与常备借贷便利前两期同为正向反应,但中期借贷便利的反应数值较小,后期小幅震荡。而抵押补充贷款呈现震荡趋势,效应程度均小于0.005。

图5 政策工具变量与利率的脉冲响应图

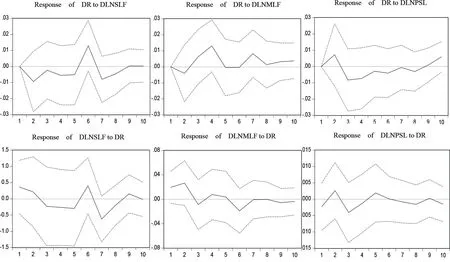

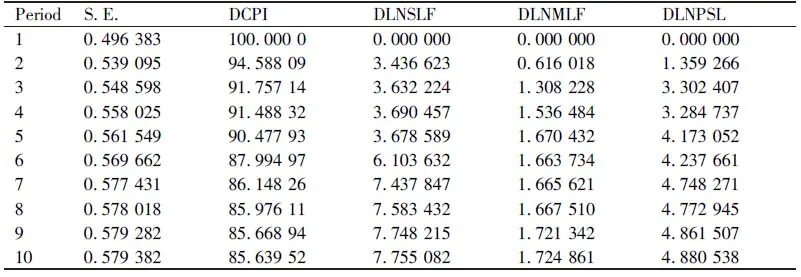

5.方差分解

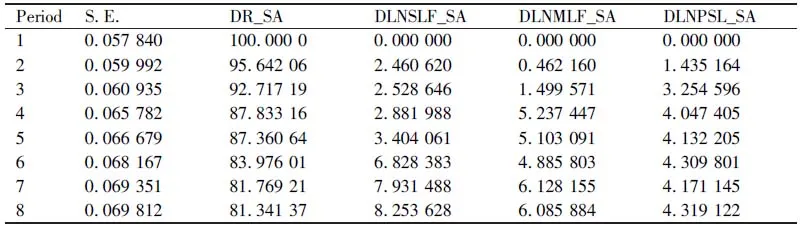

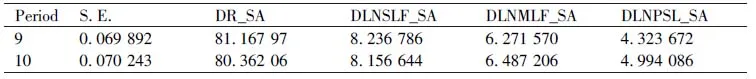

从表5可以看出,经过十期的方差分解,cpi自身的贡献度最高,其次是常备借贷便利在第十期达到7.75%,抵押补充贷款达到4.88%,相较于前两者,中期借贷便利贡献度最小,仅1.72%。对cpi来说,常备借贷便利和抵押补充贷款的作用效果更大。从表6对r的方差分解可以看出,依然是常备借贷便利的贡献值最大,中期借贷便利的贡献值为6.48%,最后抵押补充贷款在5%左右。

表5 VAR(CPI)方差分解

表6 VAR(R)方差分解

续表6:

Peri-odS.E.DR_SADLNSLF_SADLNMLF_SADLNPSL_SA90.069 89281.167 978.236 7866.271 5704.323 672100.070 24380.362 068.156 6446.487 2064.994 086

(四)实证结果分析

从脉冲响应分析结果和方差分析结果可以看出,创新型货币政策工具对物价水平波动发挥着一定作用。其中常备借贷便利和中期借贷便利会推动物价上涨,如果物价水平上涨较快,会引发货币政策的反向调整,以抑制物价水平的上涨趋势,这说明我国货币政策存在价格效应。

常备借贷便利和抵押补充贷款均对利率有负向冲击作用,能有效降低市场利率,但常备借贷便利的效用更大。通过反向冲击可以看出,创新型货币政策工具在受到利率正向冲击后均能迅速产生正向响应,这表明利率上涨会使央行实施相应的政策工具来抑制其过度增长,熨平利率波动,说明我国货币政策存在利率效应。

通过贡献度来看,创新型货币政策对利率的影响较大,说明我国以常备借贷便利建造的利率走廊政策是有效的。而在三种创新型货币工具中常备借贷便利的效果最为强烈,且都能迅速对cpi和利率产生影响。中期借贷便利对两个变量稍有时滞,相对于cpi来说对利率的效果更强,抵押补充贷款对两者作用相当。但根据方差分解贡献度来看,创新型货币政策工具对两者贡献度都较弱,影响有限,需不断完善货币政策传导机制。

五、结论与政策建议

本文的研究分析表明我国的创新型货币政策具有利率效应和价格效应。SLF对物价水平上涨和市场利率调控效果较明显,而MLF和PSL的调控效果相对较弱,为了更好地发挥创新型货币政策工具引导市场利率、稳定物价的效果,本文提出以下建议:

第一,货币政策工具的实施应当因地制宜、因时制宜。根据实证分析可以看出不同货币政策工具对物价和利率的作用效果不同,SLF对CPI和利率的调控效果最明显,在合理实施SLF的同时,也应协调好其与MLF和PSL的组合作用,有的放矢,以充分发挥货币政策工具的作用和效果。

第二,为维持物价平稳,要对市场运行形成合理预期。增强创新型货币政策的灵活调控,提高市场和政府间信息传递的及时性;通过物价水平波动的反馈,形成有效的预期管理,再对未来物价水平作出准确预期;提高创新型货币政策的透明度,预防群众产生错误预期。

第三,完善通过常备借贷便利调节市场利率的“利率走廊”模式,使其与其他货币政策工具充分结合,实现创新型货币政策工具之间的优化组合。配合市场自发调节运行机制,合理运用创新型货币政策工具,避免频繁使用货币政策带来的不利影响;疏通货币市场利率和存款利率之间的传导机制,不断提升创新型货币政策工具的传导效率。

第四,深化金融市场监管机制改革,不断完善金融市场法律体系,提高金融风险防范能力。建设有利于政策工具传导运行的组织结构,有效监管资金每一步的流向和配置;央行要协调好商业银行和各金融机构的政策指导,提高社会公众对制度政策的认知度;增加金融衍生品的交易透明度,设立多边机构共同监督;在确保金融稳定的情况下,不断促进金融创新,在鼓励创新和适当监管中取得平衡。