上市公司管理者非理性情绪对公司绩效的影响研究

——以上市公司不良资产为中介变量

(北京大学经济学院博士后科研流动站北京 0087)

2(北京惠农资本管理有限公司博士后科研工作站,北京 100600)

引 言

所有权与经营权的分离是现代企业的一个显著特征(Jensen, 1986)[1], 早已有学者指出, 企业管理者被企业所有者约束常常有限(Fama和Jensen,1983)[2], 这使得管理者通常对公司资源具有重要的控制权。德鲁克认为一个企业的成败关键在于管理者,企业管理者对公司绩效起着至关重要的作用。 “完全理性人”和 “市场有效性”是经典金融学理论的两个基本假设,视企业管理者为完全理性的 “经济人”,即与绝大多数管理层决策相关的经济、投资、财务等理论,包含的基本假设都是视企业管理者为理性经济人,而忽视了行为金融学提出的影响企业管理者种种决策行为的非理性因素。西蒙早在1972年就得出结论,人们在进行决策时并不是完全理性,人们的各种认知、情感等非理性因素都会影响人们决策,其中过度自信被认为是非理性因素中最显著的心理特征。

过度自信是典型的非理性心理偏差,De Bond和Thaler(1985)[3]实验心理学的研究认为过度自信是人类最为稳固的心理特征之一。过度自信被定义为个人对自己的知识和能力、判断和决定以及所拥有信息的过度自信,从而高估了自己成功的可能性和私人信息的准确性(Alicke, 1985)[4]。 过度自信在心理学中通常有3种不同的表现,即定位过高(Zenger, 1992)[5]、 过度精确(Soll B 和 Klayman, 2004)[6]以及过高估计(Clayson, 2005)[7]。大量心理学研究早已表明过度自信普遍存在于人们的工作生活中(Weinstein, 1980)[8], 管理学领域更是如此,学者研究发现,管理者过度自信,是企业管理层的一种普遍现象(Tversky和Kahneman, 1981; Kruger, 1999; Goel, 2008)[9-11], 且企业管理者这一心理偏差相对于普通人更为明显(Cooper等, 1988; Griffin和 Tversky, 1992; Klotz等, 1995)[12,13]。 Baker 和 Wurgler(2002)[14]的研究也指出过度自信是企业管理者中表现最稳定的、最多的非理性行为。郝颖等(2005)[15]研究表明我国近25%的上市公司高管存在过度自信的表现。

既然企业管理者往往对企业绩效起着决定性的影响且非理性情绪即过度自信又普遍存在,而企业的运行与投资风险又与管理者的决策相随而生,因此,若企业管理者由于非理性因素进行了错误的决策和行为,则无异于忽视了企业的经营和投资风险,很有可能在未来会降低企业的绩效。那么管理者过度自信如何影响企业绩效;它们之间是否存在一个中介变量能够在非理性情绪对企业绩效影响中起 “桥梁作用”,从而使得企业或投资者有效的识别和防范企业管理者非理性情绪的不良影响;该中介变量所带来的中介效应是部分中介效应还是完全中介效应,以上皆是本文试图解决的问题。与以往对企业管理者非理性情绪与企业绩效的研究不同,本文试图以上市公司不良资产为中介变量,以行为金融研究视角,补充和丰富二者影响机制,突破现有研究基于解释二者关系的逻辑局限性,阐明企业管理者非理性情绪即过度自信对于企业绩效的重要传导机制。本文的主要贡献在于:上市公司不良资产这一概念在以往文献中少有涉及,而已有文献更鲜有将上市公司不良资产作为中介变量来探讨企业管理者非理性情绪与企业绩效间的逻辑关系。因此,本文基于行为金融相关理论,分析了上市公司不良资产是否在二者之间具备中介效应,进而更好的解释我国企业管理者非理性情绪即过度自信以及企业绩效的逻辑关系。

1 文献回顾与研究假设

1.1 管理者非理性情绪与企业绩效

过度自信理论是20世纪末提出的行为金融学理论,它表明人们倾向于高估成功的可能性而低估失败的可能性(Wolosin等,1973;Langer等,1975)[16,17], 过度自信的人对未来具有不切实际的乐观,总是认为自己可以更好地处理困难的任务(Svenson, 1981; Alpert, 1982)[18,19]。 他们总是对自己在某个领域的才干深信不疑,他们相信自己具备超越普通人的能力,并且总是可以相对准确地判断一些不确定的信息(Odean, 1998)[20]。Odean(1999)[21]研究了资本市场上各种参与者的行为,并指出投资者、公司高管和机构投资者都会受到过度自信的影响,这会导致投资扭曲的出现。 Shefrin(1999)[22]以及 Heaton(2002)[23]认为,过度自信管理层往往在决策时高估收益低估风险,且他们并购范围更广、并购次数也更多。Ma(2012)[24]亦认为管理者倾向于对项目成功的概率及预期收益率过度高估。可见,企业管理者非理性情绪即过度自信会使企业管理者低估企业或投资的未来风险而高估未来的收益。

过度自信的管理者会进行过度地负债。已有学者研究指出当企业管理者自信程度越高时,公司的负债水平也就越高(Oliver, 2005)[25]。 Malmedier(2005)[26]实证研究表明, 与普通人相比, 过度自信的企业管理者在非理性情绪的影响下,更愿意选择债务融资,较少发行股票。Landier和Thesmar(2006)[27]的实证研究表明, 过分自信的企业管理者会选择相对激进的财务决策。Ben-David等(2007)[28]研究表明企业管理者在过度自信这一非理性情绪的影响下会产生更多的负债,且更愿意使用长期债务的融资方式。Malmendier(2008)[29]以及 Hackbarth(2008)[30]亦支持上述类似观点。

过度自信的管理者更倾向于过度投资、盲目扩张、连续投资、多元化经营等高风险的决策行为。最早将过度乐观和过度自信理论应用于公司金融的是 Roll(1986)[31], 该学者认为企业的管理者并非完全理性,并首次提出管理者 “自大狂妄”假说,认为管理者会高估并购带来的协同效应,从而在并购活动中会产生降低企业价值,即产生过度投资的现象。已有不少学者的研究结论表明,虽然公司管理者进行投资决策时是本着公司利益最大化的目标,但是由于管理者在决策时伴随的过度自信,仍然会导致公司的过度投资(Malmendier U 和 G Tate, 2005; Markus, 2008;王霞等,2008)[32-34]。此外,还有学者指出,由于 “困难效应”(Griffin 和 Tversky, 1992)[13]与“控制幻觉”(Langer, 1975)[17], 过度自信的管理者会更多地实施多元化战略(Brown和Sarma,2007)[35],并且过度自信管理者往往对企业成功的可能性高估(Hackbarth 和 Morellec, 2008)[30]而对未来现金流的风险性低估(Malmendier和Tate,2008)[29],最终导致实施多元化战略的公司往往出现市场价值减损的现象。周杰和薛有志(2011)[36]亦支持该结论。 Doukas和 Petmezas(2007)[37]研究表明,当企业管理者在过度自信这一非理性情绪影响下发生并购决策行为时,所并购企业的财务绩效要比非过度自信即相对理性的管理者所并购的企业财务绩效要低,且前者更加倾向于连续并购。 Billett和 Qian(2008)[38]研究指出, 过度自信的企业管理者会引发连续性的并购,且其企业绩效会随着连续并购次数的增加而下降。刘津宇等(2014)[39]认为代理问题、信息不对称以及企业经理人的过度自信是过度投资形成的三方面原因。因此,根据行为金融学过度自信理论,本文认为上市公司的企业管理者在非理性情绪即过度自信的影响下,会低估企业经营或投资的未来风险、高估未来的收益,从而愿意承担更多的债务且进行一系列的如过度投资、连续投资、多元化经营、过度扩张等高风险的决策行为,从而降低公司未来的绩效。基于上述分析,我们提出提出假设1。

假设1:上市公司的企业管理者非理性情绪负向影响公司绩效。

1.2 管理者非理性情绪与上市公司不良资产

目前学者对上市公司不良资产相关研究较少。上市公司不良资产的概念首先由陈冬华(1998)[40]提出,并提出了该变量的测量方法,他认为虽然不良资产被认为是资产,但不良资产已经不能或很少给企业带来实际的经济利益,或已经不再由企业拥有和控制,虽然它仍然被称为资产,但其资产特征的部分已经丧失,故称为不良资产。上市公司不良资产主要由4部分构成,分别为3年以上的应收款项、公司待摊费用、公司递延资产以及待处理财产净损失(陈冬华,1998;李嘉明和李松敏, 2005)[40,41]。 其中 3 年以上的应收款项,指的是基本已确认坏账无法收回的3年以上应收票据、应收帐款、预付帐款和其他应收款。待摊费用指的是企业已经支付的,但需在未来1年内摊销的费用。递延资产即长期待摊费用,指的是1年以上的待摊费用。待处理财产净损失,包括待处理流动资产净损失以及待处理固定资产净损失。可见,从以上4项财务科目性质可知,不良资产虽然从某种意义上来讲仍作为企业资产的一部分,但确实已不能或很少为企业带来实际经济价值,或已经不再由企业拥有和控制。

根据行为金融学过度自信理论,本文认为上市公司的企业管理者在非理性情绪即过度自信的影响下,会低估企业或投资的未来风险;同时会更倾向于承担更多的债务、进行过度投资、连续投资、多元化经营、过度扩张等高风险的决策行为,在以上两方面的作用下,上市公司的企业管理者非理性情绪有可能会使得上市公司产生更多的3年以上的应收款项、待摊费用、递延资产以及待处理财产净损失,即增加了上市公司的不良资产。基于上面的分析,我们提出假设2。

假设2:上市公司的企业管理者非理性情绪正向影响上市公司不良资产。

1.3 上市公司不良资产与上市公司绩效

目前学者鲜有关于上市公司不良资产方面的实证研究。 高郁掬等(2008)[42]以陈冬华(1998)[40]研究成果为基础,建立了我国上市公司不良资产的测评模型,并实证指出了我国上市公司不良资产的控制范围。干胜道和王生兵(2000)[43]将企业资产划分为优质资产和不良资产,并引用不良资产率来衡量企业的资产质量。宋献中和高志文(2001)[44]认为一个企业不良资产比重越大,说明该企业资产质量越低,从而对企业盈利产生影响,进而影响企业绩效。李嘉明和李松敏(2005)[41]选用2003年我国上市公司为样本,对样本公司的资产质量与公司绩效之间的关系进行了实证研究,结果表明二者具有显著的正向关系。张志宏和孙青(2016)[45]研究表明公司的资产质量与盈余质量显著正相关,盈余质量与公司价值也显著正相关。本文认为,不良资产虽然作为企业资产的一部分,但不能为企业将来带来经济效益,或仅能带来较小的经济利益。因此不良资产率越高,企业绩效越低。因此,本文提出以下假设:

假设3:上市公司不良资产负向影响公司绩效。

假设4:上市公司不良资产对企业管理者过度自信影响公司绩效起到中介作用。

2 研究设计

2.1 研究变量

过度自信的衡量。本文对关于企业管理者过度自信的实证研究进行了梳理,前人的研究主要从以下几方面衡量过度自信: (1)对企业管理者伴随过度自信产生的行为进行衡量,如高管或CEO的股票期权、股票持有量(Malmendier等,2005;Malmendier等, 2008)[29,32]、 领导者对下一年度企业盈利预测偏差(Lin等,2005)[46]、CEO实施并购的频率(Doukas等, 2007)[40]、 管理层薪酬(Hayward 和 Hambrick, 1997)[50]、 企业的历史业绩(Hayward 和 Hambrick, 1997)[47]等;(2) 对过度自信企业管理者的个人特征因素进行衡量,如领导者的年龄、性别、任职时间、教育背景等个体属性(Barros等, 2007)[48];(3) 通过外界对过度自信管理者所在企业的评价结论来进行衡量,如相关的主流媒体对CEO的评价(Malmendier等, 2005b; Deshmukh, 2008)[29,49]、 消费者情绪指数或企业景气系数(Oliver, 2005)[25]等。 Hayward等(2010)[50]研究表明, 当企业管理层的相对薪酬越高时,越容易产生过度自信,同时他的控制力也就越强(Brown 和 Sarma, 2006)[35], 究其原因,是由于企业管理者所处治理环境与竞争选择的需要(Bemardo和Welch,2001;Paredes,2004)[51,52]。 因此, 考虑到收集数据的局限性,本文选择中国上市公司管理层高管薪酬为管理者过度自信替代变量。

不良资产的衡量。之前学者对上市公司不良资产的研究表明,上市公司不良资产主要包含 “3年以上的应收款项”、 “待摊费用”、“待处理财产净损失”、“长期待摊费用”这4个项目(陈冬华,1998;宋献中和高志文,2001;李嘉明和李松敏,2005)[40,41,44], 本文主要采用陈冬华(1998)[40]提出的上市公司不良资产衡量指标进行计算:上市公司不良资产=调整后的每股净资产-每股净资产/每股净资产。其中调整后的每股净资产=每股净资产-(3年以上的应收款项+待摊费用+待处理财产净损失+长期待摊费用)。

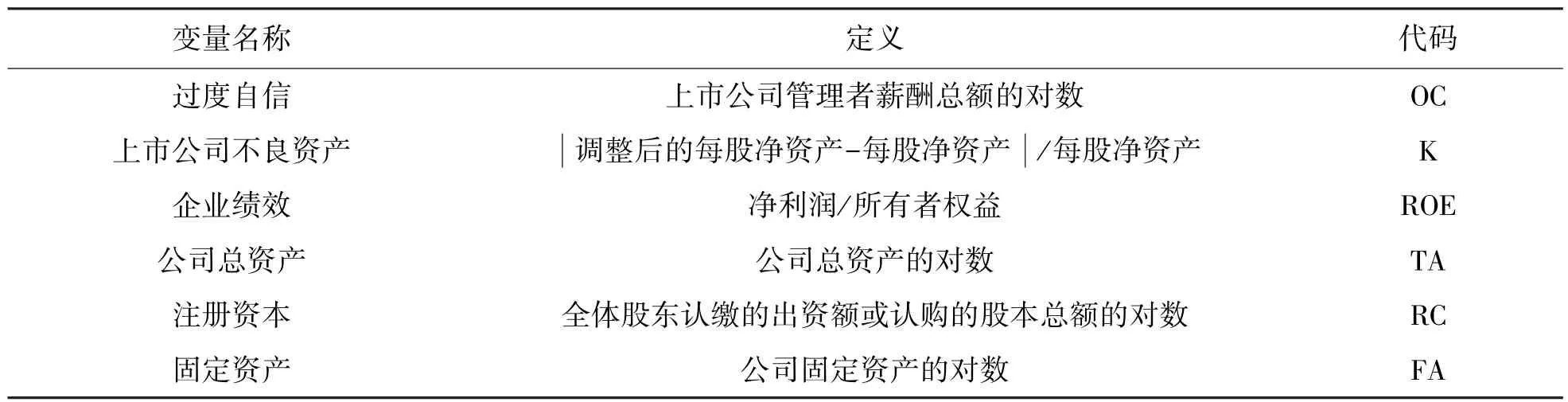

上市公司企业绩效的衡量。本文沿用前人的研究,采用净资产收益率来衡量企业的绩效[53-56]。另外,本文将上市企业总资产、上市企业固定资产以及上市企业注册资本作为控制变量,详见表1。

表1 各变量测量方法与代码

2.2 样本选择与数据来源

本文以我国2018年上市公司的财报数据作为研究对象,并对ST公司、金融类上市公司、财务报表不完整数据不全的公司以及变量具有极端值的公司予以剔除。另外,已有大量研究表明,为了取得上市资格、募集更多资金、提高公司信誉等目的,首次上市的公司会经常高估股票发行之前的业绩,因此在首次公开发行股票后,其业绩往往有一定的降低[57-59]。因此,本文亦剔除上市不足1年的上市公司。通过以上原则对上市公司进行剔除和整理,本文研究样本总共为2938家,所有财报数据均来自CSMAR、Wind数据库,本文采用SPSS进行描述性统计、相关性检验以及层级回归分析。

3 实证结果与分析

3.1 描述性统计及相关性检验

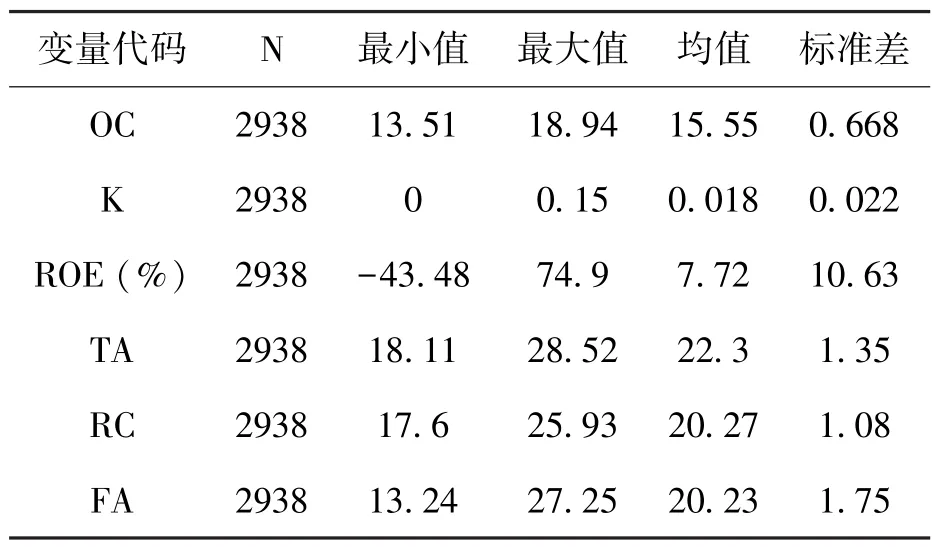

本文各个变量的基本情况如表2所示,可以看出,我国上市公司不良资产整体平均比例约为1.8%,整体比例在[0,15]之间,标准差为0.022;上市公司整体平均净资产收益率为7.72%,整体比例在[-43.48%,74.9%]之间,标准差为10.63。

表2 变量的描述性统计

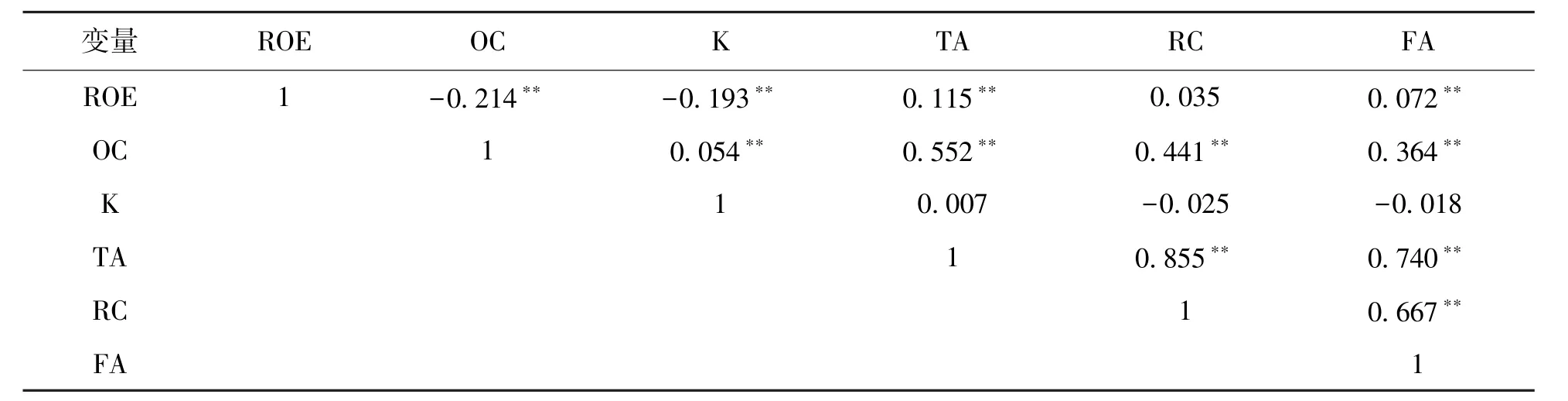

接下来对所涉及的各个变量进行了皮尔逊相关性检验,得出结果如表3所示,该皮尔逊相关性检验结果表明:在不考虑其他因素变动的情况下,自变量企业管理者非理性情绪即过度自信与因变量企业绩效之间呈现出显著负相关关系,相关系数为-0.214,这表明企业管理者非理性情绪即过度自信程度越低,公司绩效越好;在不考虑其他因素变动的情况下,自变量企业管理者过度自信与上市公司不良资产之间呈现出相关系数为0.054的显著正相关关系,这表明企业管理者非理性情绪即过度自信程度越高,上市公司不良资产比重越高;在不考虑其他因素变动的情况下,本文所提出的中介变量上市公司不良资产与因变量企业绩效之间呈现显著负相关关系,相关系数为-0.193;这表明企业管理者所在上市公司不良资产程度越高,公司绩效越差。

表3 各变量Pearson相关性检验

3.2 回归结果与分析

本文采用Baron 和 Kenny(1986)[60]提出的层级回归分析法分3步验证上述假设,具体回归结果如表4所示:第1步回归结果可以看到,模型Ⅰ的F检验在1%的水平上显著,方程整体拟合效果好。自变量在1%的水平上显著,表明企业管理者非理性情绪即过度自信程度越低,公司的绩效越好,即假设1成立。第2步回归结果表明,模型Ⅱ的F检验在1%的水平上显著,方程整体拟合效果好。企业管理者过度自信对上市公司不良资产在1%的水平上显著,且系数为正,表明企业管理者非理性情绪即过度自信程度越高,其所在上市公司的不良资产比重越高,回归结果验证了假设2。第3步回归中结果显示,在加入了中介变量上市公司不良资产之后,模型Ⅲ的调整R方显著增大,原本的自变量管理者过度自信的系数显著变小,因此上市公司不良资产在自变量管理者过度自信影响因变量企业绩效的过程中起到部分中介的作用。以上分析结果表明,过高的上市公司不良资产会对企业绩效起到负面影响。假设3~4都得到验证。

4 结论与建议

4.1 结 论

本文论述了企业管理者非理性情绪即过度自信是如何通过上市公司不良资产的中介作用影响企业绩效的,并得出如下结论:(1)过度自信的企业管理者由于低估企业经营或投资的未来风险、高估未来的收益,从而愿意承担更多的债务且进行一系列如过度投资、连续投资、多元化经营、过度扩张等高风险的决策行为进而导致上市公司的不良资产增加,即我国上市公司管理者非理性情绪显著正向影响上市公司不良资产;(2)过高的不良资产会降低企业资产质量、增加企业风险,进而损害企业的业绩,即我国上市公司的不良资产显著负向影响企业绩效;(3)我国上市公司不良资产对企业管理者过度自信影响公司绩效起到显著的部分中介效应。

表4 层级回归分析结果

4.2 建 议

本文从行为金融学角度分析了企业管理者非理性情绪通过上市公司不良资产对企业绩效的影响机制。从企业管理者与投资者角度,提出如下建议:(1)从企业管理者的角度来讲,企业可以完善与加强公司的内部制度,增加对公司高级管理人员监督管理的规定,以使其避免因非理性情绪即过度自信而引起的高风险非理性经营与投资决策;(2)企业可以加强内部审计,密切关注上市公司的不良资产,尤其是公司3年以上应收款项、待摊费用、长期待摊费用以及递延资产等不良资产财务科目的追踪与预防,及时纠正其出现的偏差、控制公司的财务风险;(3)还可以从处置不良资产入手,通过降低上市公司的不良资产程度,增加企业绩效,如通过置换、变卖、对外投资、抵消债务、以旧换新等方式处置不良资产(干胜道,2000)[43],从而降低我国上市公司不良资产比例,进一步提高未来企业财务绩效; (4)从投资者角度来讲,上市公司不良资产可以作为价值投资的参考指标之一,从而使得投资者可以更加理性的进行投资决策。