认证方式对P2P的信用风险影响的有效性分析

——基于“人人贷”经验数据

宁红泉

福建商学院金融学院,福建福州,350016

1 相关研究与问题提出

P2P借贷的信用风险度量主要靠投资者通过对借款者自身提供的信息进行判断。P2P网络借贷平台通过构建借款信用评价指标体系让投资者对借款者的整体信用水平做出判断,并决定是否对借款人提供发放贷款。在早期P2P研究中,国外学者主要对平台的运行模式进行研究。随着P2P交易数据不断增加,研究主要集中在借贷交易影响因素及交易行为等方面。目前,国内外学者研究主要是通过借款者的自身信息及订单信息对P2P信用风险进行分析及度量。Herzenstein利用Presoper平台数据对借款者信息在借贷中的作用进行研究,发现不可验证的信息对借贷决策的影响超过了客观的、可验证的信息影响;而借款者身份要求的数量增加会增加贷款机会,但使贷款表现受损[1]。 Lin发现借款人的社会联系在借款因素中起到重要的作用,并能有效降低借款的违约风险[2]。国内对于P2P信用风险研究相对较晚一些,研究开始于2013年。李悦雷等通过对拍拍贷标的进行研究,发现拍拍贷中投资者存在明显的羊群行为特征[3]。廖理等借助人人贷平台的订单数据对学历在借款者的违约中作用进行分析,发现高学历者如约还款概率高,但投资者并不重视借款人的学历信息[4]。黄小斌利用高斯混合聚类方法对拍拍贷平台的订单成功率进行分析,发现投资数量、借款金额、手机认证等因素在不同特征类别的借款人群中表现不同[5]。郭峰利用“人人贷”数据分析使用网络呢称与真实姓名对借款成功率和违约率的影响,结果发现使用真实姓名并没有获得更高信任[6]。叶德珠等从订单的基本信息角度,分析了借款描述中的标点和字数在借款的作用,发现标点数增加能使借款成功率提高,借款成本也会所降低,但在还款表现上没有产生显着的信息增量[7]。马春文等利用随机森林分类模型对P2P借贷标的进行研究,发现首次借款标的信用包括借款标的特征和借款人的自身信息,二者必须综合进行分析[8]。从国内外学者研究可以看出,P2P信用风险主要来自于借款者的自身信息及标的特征等,但借款人的认证方式是否会提高借款成功率并没有深入研究,特别是借款人是否会通过增加信用认证方式来达到借款目的,从而导致借款人的违约率增加。本文借助logistic模型对“人人贷”的信用标的的认证方式是否影响借贷行为进行研究分析。

2 实证分析

2.1 P2P信用风险度量指标体系构建

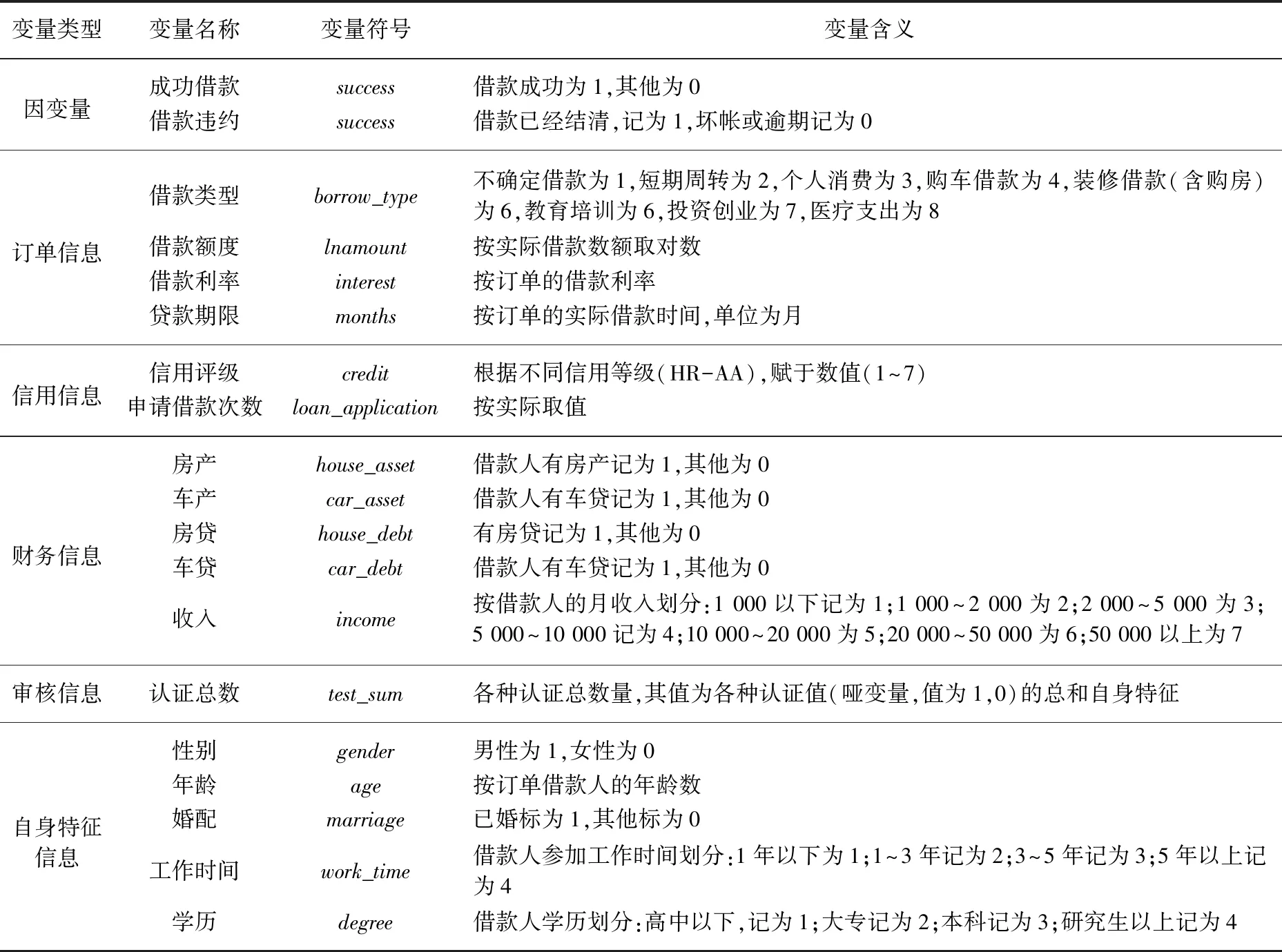

本文结合P2P网络借贷特点及信息可获取等因素以自身特征信息、财务信息、信用信息、审核信息、辅助信息等构建以下P2P信用风险度量指标体系。其中借款者的自身特征包括:性别、年龄、婚姻、工作时间、教育程度、工作行业;财务信息:房产、车产、收入;订单信息:借款总额、借款利率、借款期限、借款目的;信用信息:信用评级、申请借款次数;审核信息:收入认证、工作认证、视频认证、手机认证、子女认证、婚姻认证、居住地认证、细节认证、手机接收认证、借款目的认证、岗位认证、信用认证、账户认证、身份认证、学历认证。由于信用分数是P2P借贷平台根据借款者的信息给出的信用分数,这个指标与其他指标存在着线性关系,因此没有选入。

2.2 数据处理

目前,“人人贷”是国内借贷平台中比较有影响的,在行业具有一定的品牌效应。本文选用“人人贷”平台发布的借款订单为作为研究样本,考虑到“人人贷”平台于2013年改版及国家对P2P政策的改变。结合本文研究目的,最终选取样本时间为:2014年6月1日到2016年6月13日。在订单处理上进行以下处理:(1)数据不全的订单剔除;(2)借款人年龄20岁以下剔除(3)由于实地认证标与机构担任标基本上不存在违约,所以也剔除了这部分订单。最终样本数为284 675个,有成功借款数14 834个,成功借款中的11 130个订单完成了还款,2 704个订单已经形成了坏帐(其中包含39个逾期的订单),坏帐率为18.07%。

2.3 变量设定

结合订单的基本信息与论文研究目的,以订单的变量做相应处理。处理说明如表1所示。

表1 订单信息处理说明

注:为了避免在回归分析上单位差异大导致估计偏差,对借款金额进行对数化。

P2P平台上有多项认证信息,为了尽量包含各项认证信息,本文创设一个新变量test_sum。test_sum的值为手机认证、身份认证等认证方式的次数总和。

2.4 各指标对借款成功影响的实证分析

选择二元logistic模型对网贷借款成功率及逾期表现进行实证分析。

其中,借款的成功率及违约率为被解释变量y;订单信息、信用信息、财务信息、审核信息、自身特征的各指标以及各种认证方式为解释变量x。

实证分析中,首先考察借款人的相关信息在申请借款时的表现,建立模型一;然后分析“人人贷”中各种认证方式在P2P中的借款时的表现,建立模型二。回归结果如表2。

表2 借款成功因素分析

注:***、**分别表示在1%和5%的统计水平上显著;()为对应的T变量值。

从模型一回归结果可以看出:申请借款时,投资者比较重视借款者的软实力特别是信用评级、学历、收入的高低。信用级别高、高学历、工作时间长、收入高都有利于提高借款的成功率。同样,借款的硬件(房产与车产)也有助于成功申请借款,但房贷与车贷会影响借款。另外,投资者对借款标的自身信息也比较重视。借款利率越高,借款的成功率也越低;借款的数额越大,借款的成功率也越低。投资者会根据借款目的不同进行理性风险评估,风险越大,借款的成功率也越低。在认证方式上,投资者相信认证方式,认证方式越多,越容易成功申请借款,认证方式在借款中的表现突出,仅次于信用级别。

模型二的回归结果中,在所有认证方式中,工作认证的系数是最大,其次是细节认证,收入认证,房屋认证,小车认证,学历认证。这些认证都有助于成功借款。借款认证、手机认证、信用认证的提供会降低借款的成功率,特别是借款认证的影响是最大,从侧面说明P2P借款风险偏大,提供了借款认证反而很难借到款。子女认证、居住地认证、人人网认证这几个认证对申请成功率没有什么影响,说明投资者对借款者的居住地以及是否有子女并不在意。

2.5 借款违约因素分析与认证形式影响分析

借助logistic模型建立信用违约模型之后,以借款者的信息指标作为模型的解释变量,建立模型三。同时考虑各种认证方式在借款人的违约中的表现,以17种认证方式作为解释变量建立模型四。模型三与模型四检验结果如表3。

表3 借款违约因素分析及认证方式对违约影响

注:***、**、*分别表示在1%、5%和10%的统计水平上显著;()为对应的T变量值。

从模型三回归结果中可知:在所有的变量中,变量credit的回归系数2.121 657为最大,借款人的信用是借款是否违约的最重要因素。首先,信用评级越高,借款人越不可能违约;其次,学历水平越高,越不容易违约;再次,借款金额、借款用途、工作时间、婚姻状况、房产这些变量的系数不显著,说明这几个因素对借款人是否违约不能产生信息增量作用。与房产相比,车产的作用在保证借款者还款作用更明显,但作用并不大。test_sum的系数为-0.168 987,说明认证方式越多,反而借款人违约可能性越大。从另一侧面说明,急需借款者为了能顺利借到钱,会尽可能提供各种认证,从而借款人的违约概率也更大。这与Herzenstein的研究结果是相同的。

从模型四实证结果可以看出借款人的各种认证在还款表现中各不相同。信用认证、视频认证、岗位认证、手机认证、学历认证的系数为正且统计显著,说明这些认证方式有助于减低借款标的的违约率。收入认证、借款认证、借款类型认证、居住地认证的系数为负且统计显著,说明借款人提供这些方式反而会提高借款的违约率,特别是借款类型认证的系数达到了-5.806 24,这与借款类型认证在申请借款表现相一致。借款的用途能真实反映借款标的的信用风险,也说明投资者在选择借款标的时较理性。房屋认证、结婚认证、子女认证、借款细节认证统计不显著,说明这些认证方式不能对借款的违约提供有用的信息。另外,开心网认证与人人网认证在违约中表现并不相同。

3 结 论

建立科学的信用评价指标体系是P2P借贷市场健康发展的重要条件。随着互联网的发展,人与人交往方式也发生了很大的变化。各种认证方式出现在P2P网络借贷的信用风险评价体系中。本文采用logistic模型对“人人贷”的信用标的进行了信用风险分析,主要有以下结论:在申请借款时,借款人除了可以通过信用评级、学历、收入等这些软实力较容易获到借款外,认证方式的多少也很大影响借款人借款成功率。借款人提供的认证方式越多,越容易成功获得借款。在种种认证方式中投资者更看重借款人的工作认证,其次是学历和收入认证。投资者对借款人的借款用途认证也非常重视,借款用途反映了其潜在的信用风险。另外,在借款违约方面,借款者的信用是借款违约与否的最重要因素。与申请借款时表现相反,认证方式越多反而违约概率也越大。不同的认证方式在借款人的信用评价中的作用也不相同。信用认证、视频认证、岗位认证、手机认证、学历认证这些认证方式能有效地减低P2P借贷的违约率。相反,拥有收入认证、借款类型认证、居住地认证的借款者反而有较大的违约,特别是借款类型认证与借款人的违约存在着显著关系。网络认证在借款人的信用评价中表现并不一致。

构建科学的P2P市场信用评价指标的关键解决借贷双方的信息不对称。网络交往方式不断创新,给P2P行业借款人的信用正确评估带来挑战。P2P平台在构建借款者的信用评价体系时不能盲目增加认证方式种类,应该加强与投资者软实力的相关信息认证方式,特别要重视借款者的借款用途认证。积极探索社交网络的综合信息认证方式,创新信用评价指标体系。