企业税负粘性的研究:基于税务机关税收稽查的视角

杜剑 史艳敏 杨杨

摘要:以中国A股上市公司2008-2017年的数据为样本进行研究,发现我国上市公司存在明显的税负粘性现象,即营业收入减少时企业税负的减少量小于营业收入等额增加时企业税负的增加量。进一步研究发现,上述企业税负粘性受到到税务机关税收稽查的影响,国税税收稽查收入比率显著影响企业税负粘性,地税税收稽查收入比率对企业税负粘性的影响不显著。最后,我们还发现企业税负粘性程度在不同产权性质的企业中存在显著不同,同时,国税税收稽查收入比率对产权性质不同的企业产生的影响也存在差异,国税税收稽查收入比率对国有企业税负粘性的影响在不显著,在非国有企业中则是显著的。本文的研究结论丰富了关于税负粘性的学术研究,为我国税收政策的制定提供有益借鉴。

关键词:企业税负粘性;税收稽查收入;产权性质;税收政策

文章编号:;中图分类号: F812. 42 文献标识码:A

一、引言

2008年国际金融危机发生以后,国际经济增长速度明显放缓,经济下行压力加大。为了恢复经济,全球范围内兴起新一轮减税浪潮,我国也顺应国际趋势,推出一系列税制改革政策。自2016年以来,政府工作报告就开始明确提出当年的减税降费目标,并且逐年加大力度,从 2006年的5000亿元增加到2018年的11000亿元[收稿日期:2019-08-16

基金项目:商务部国际贸易经济合作研究院联合基金项目“营改增”对提升我国企业竞争力的影响研究(2017SWBZD16)。

作者简介:杜剑(1976-),男,四川峨边人,贵州财经大学会计学院教授,博士生导师,研究方向为公司财务与公司治理;史艳敏(1993-),女,山东临沂人,贵州财经大学会计学院硕士研究生,研究方向为公司财务与公司治理;杨杨(1980-),女,贵州惠水人,贵州财经大学大数据应用与经济学院教授,博士生导师,研究方向为宏观经济与大数据财税

详见2016-2018年国务院政府工作报告。]。但是,中国宏观税负仍然保持较快增长[1],企业税负痛感更重[2]。对企业税负粘性的研究有助于我们更好理解为什么经济下行,国家大力推行减税政策的时候,部分企业仍然感觉税收负担较为沉重的深层次的原因。

目前,研究企业成本粘性现象[3][4][5][6]的文献比较丰富。Anderson等首次证明美国公司存在成本粘性现象[3];江伟等和陈磊等实证证实了我国上市公司也存在成本粘性现象[5][6]。随后,学者就企业成本粘性的影响因素进行了一系列研究,认为管理者行为[7];穆林娟等,[8];刘嫦等[9];梁上坤[10]、盈余管理[6][11][12]、产权性质[13][11]、公司治理等[8]会影响企业的成本粘性。对于成本粘性的经济后果,现有文献的研究证明成本粘性会影响企业盈余稳健性[14]、企业研发投入[15][16]以及企业绩效[17]等。江伟和胡玉明[5]对关于成本粘性的文献进行了回顾并提出了未来的研究方向。

成本粘性指的是企业成本与业务量之间存在的非线性关系[4];企业税负粘性是指当企业营业收入增加时企业总体税负的增加量大于企业营业收入减少时企业总体税负的减少量[2][18]。目前,学术界对企业税负的研究主要集中于税负的影响因素[19][20][21][22][23][24][25]、衡量方式[26]以及经济后果[27][28][29][30][31][32]等方面,但是对企业税负粘性的研究较少。刘行[33]以新所得税法的颁布和实施为契机进行研究,发现企业所得税税率的变动存在粘性现象。丛屹和周怡君[34]证实了制造业上市公司“税负刚性”的存在性和显著性。王百强等[18]通过研究发现我国上市公司的所得税费用存在纳税支出粘性现象。程宏伟和吴晓娟[2]以制造业上市公司为样本进行研究,结果显示,企业税负变动存在粘性。并且研究发现税收征管压力[18]、税制结构[2]是导致企业税负粘性的原因。对不同产权性质的企业进行研究,结果发现税负粘性程度在不同产权性质的企业中存在差异[2]。税负粘性研究是企业成本粘性的异质性拓展,对企业税负粘性的成因进行研究,可以丰富关于税收负担和粘性的研究,为企业调整优化税负与营业收入变化关系提供有益借鉴。

本文的贡献主要有:首先,本文丰富了目前关于粘性的研究。以往学术界对粘性的研究主要集中在成本费用粘性,本文通过实证研究发现全行业上市公司的总体税负存在粘性现象,拓展了关于粘性的研究视角,丰富了关于粘性的相关文献。第二,本文丰富了有关税负粘性的研究。现有研究企业税负粘性的文献较少。刘行[23]和王百強等[18]对税负粘性的研究限于所得税费用。丛屹等[34]和程宏伟等[2]虽然对企业总体税负进行了检验,但是研究样本为制造业上市公司。我国税制结构以流转税为主,虽然制造业行业占全行业的比重最大,但是仅研究所得税或单一研究一个行业对更好理解企业税负粘性存在一定的局限。因此,本文对全行业上市公司的总体税负进行研究,发现企业存在税负粘性现象,是对当前关于税负粘性研究的有益补充。第三,本文是对关于税务局税收征管工作的研究的有益补充。以往对税收征管的研究集中于宏观层面[28][29],本文研究则表明,税务机关的税收稽查会导致企业税负粘性现象,将税务机关税收征管强度经济后果的研究扩展到微观层面,丰富了关于税务机关税收稽查经济后果的研究。

二、理论分析与研究假设

(一)我国的税制结构

我国的税制结构以直接税为主,直接税相对于间接税具有更大的经济调节作用[35]。直接税中又以流转税为主,税法规定对流转税主要采用进项税额抵扣制度。但是国家对进项税抵扣的要求严格,在范围和程序方面限制较多,导致进项税额抵扣链条不畅通、不完善[2],这就使得当营业收入发生变化时,流转税不能及时随之发生变化。当企业营收状况变差时,企业更难满足进项税的抵扣条件,并且税务机关对企业进项税额的抵扣控制得更加严格,同时,当企业营收状况较差时,其议价能力减弱,企业税负转嫁能力弱化,流转税资金占用成本增加,导致流转税税负很难同比例下降,造成企业营业收入下降时税负的下降幅度小于企业营业收入上升时税负的上升幅度,从而形成企业的税负粘性现象。

较多固定性质的税费以及诸多类型的涉企政府收费是我国税制结构的另一特点,这些税费具有固定成本的性质,与企业规模相关[2],但是营业收入与企业规模不能完全同步变化。当企业生产规模扩大,营业收入增加时,这时税费随之增加;由于短时间内企业规模不会发生变化,当企业营业收入下降时,与企业规模相关的税费不能及时下降。因此,企业的总体税负与企业营业收入存在非线性的变化,企业营业收入下降时税负的下降幅度小于营业收入增加时税负的增加幅度,从而导致企业的税负粘性现象。

综上所述,提出本文的假设1:

H1:我国上市公司的税负普遍存在粘性现象,即企业营业收入下降时的税负下降幅度小于企业营业收入增加时税负的增加幅度。

(二)我国的税收工作制度

首先,长期以来,我国实行税收计划征管体制,属于典型的按计划征税,而不是依实际经济情况征税[18][1]。1994年我国实行分税制改革,为了配合税制改革,中央政府分设国家税务局(国税局)和地方税务局(地税局)。国家税务总局主要对国税局的税收任务进行安排,地方政府主要对地税局的税收任务主进行安排。税收任务指标一般是在上一年度实际完成任务的基础上增加一定的比例[18],这个比例就是本年的税收目标增长率。税务机关为了完成任务,往往加大税收征管力度,这种情况在经济下行压力加大的时候尤为严重。当宏观经济不景气,企业营业收入大幅下降时,如果保持正常的税收征管力度,必然会导致税收收入的下降,从而无法完成本年的税收任务。在这种情况下,税务机关不得不加强税务征管力度,增加税收稽查强度,弱化税收收入在企业营业收入下降时的下降比例,从而造成了企业的税负粘性现象。

其次,現有研究发现,我国税务机关存在巨大的税收征管空间[36],这为税务工作人员创造了一定的弹性操作空间[37]。潘雷驰[38]发现税收努力指数的增长率与税收增长率之间存在显著的正向关系。白云霞等[1]指出,为了完成税收任务,税务机关通常存在平滑不同预算年度税收收入的动机,在经济下行时加强税务稽查的力度。这些研究都表明,税务机关工作人员确实可以通过税收努力对企业税负产生一定影响。因此,当经济形势不景气,税务机关完成税收任务存在困难时,税务机关人员通过增加税收努力程度,加大对企业的稽查力度,增加对企业的征税额,从而完成税收任务。这说明,在宏观经济下行、企业营业收入大幅下降、税源萎缩的情况下,税收征管空间和弹性操作空间的存在使税务机关能够加大稽查力度,实现较高的税收收入,从而造成企业的税负粘性现象。

最后,我国税务机关人员的晋升模式是典型的上级考核制[18],无论是国家税务总局还是地方政府,都把税收任务的完成情况作为考核税务机关工作的主要依据。Guo[40 ]证明了税收收入是税务人员连任和晋升的重要影响因素。2016年我国国税系统指标考评标准中规定,“年度终了后7日内,对各地实际完成情况与收入任务比对结果进行考核。完成或超额完成税收收入任务的不扣分;任务完成率每低1个百分点扣0. 2分”。在地税局系统,存在“签订目标管理责任状”等现象,甚至出现“人人身上有任务,个个头上有指标”的局面[1]。税务机关存在较大的业绩考评压力,因此,在经济形势不景气,税务机关完成税收收入任务出现困难时,税务机关人员有动机加强税收稽查力度,增加企业的纳税额,从而增加税收收入,完成税收任务。这在一定程度上会导致企业的税负粘性。

综上所述,提出本文的假设2:

H2:税务机关稽查力度是影响企业税负粘性的一个重要原因,相比于稽查收入低的省份的上市公司,稽查收入高的省份的上市公司的企业税负粘性更高。

三、研究设计

(一)样本选取

本文以中国A股上市公司2008-2017年的相关数据作为样本。选取2008年以后的数据主要是因为2008年发生了国际金融危机,数据在2008年之前和2008之后存在较大差异。由于2018年的税务稽查收入不可得,因此,本文的样本数据截止到2017年。

本文对样本数据做了以下处理:(1)剔除金融保险行业样本;(2)剔除被特殊处理(ST、PT)的企业;(3)删除存在缺失项的数据;(4)删除企业当期总税负小于0的样本。最终得到16174个观测值。为了避免极端值对研究结果造成的影响,本文对所有连续变量在双侧1%水平上进行了缩尾处理。

本文的税务机关税收稽查收入数据通过对历年《中国税务稽查年鉴》的分析手工收集,企业税负、营业收入以及控制变量的相关数据均来源于国泰安(CSMAR)数据库。

(二)主要变量定义

1.企业税负(TB)

以往关于企业税负的研究中,Hanlon和Heitzman[41]、刘行和叶康涛[23]以及王百强等[18]采用“所得税费用-递延所得税费用”来衡量。我国是以流转税为主的税制结构,刘骏和刘峰[24]也认为流转税是我国企业税负的重要组成部分。参考程宏伟等[2]和白云霞等[1]的研究,本文的因变量企业税负(TB)将流转税包含进来,用来衡量企业的总体税收负担。公式为“支付的各项税费-收到的税费返还+应交税费期末余额-应交税费期初余额”。

2.税收稽查收入

为检验假设2,参考白云霞等[1]的研究,本文以稽查收入比率来衡量税收稽查强度。定义“税收稽查收入=稽查查补收入+评估查补收入+滞纳金收入+罚款收入+清欠收入”,“税收稽查收入比率=省级税收稽查收入/省级税收收入”,分别得到国税局税收稽查收入比率(PS)和地税局税收稽查收入比率(PL)。省级税收收入使用历年《中国税务年鉴》中的各省税收收入数据。

3.控制变量

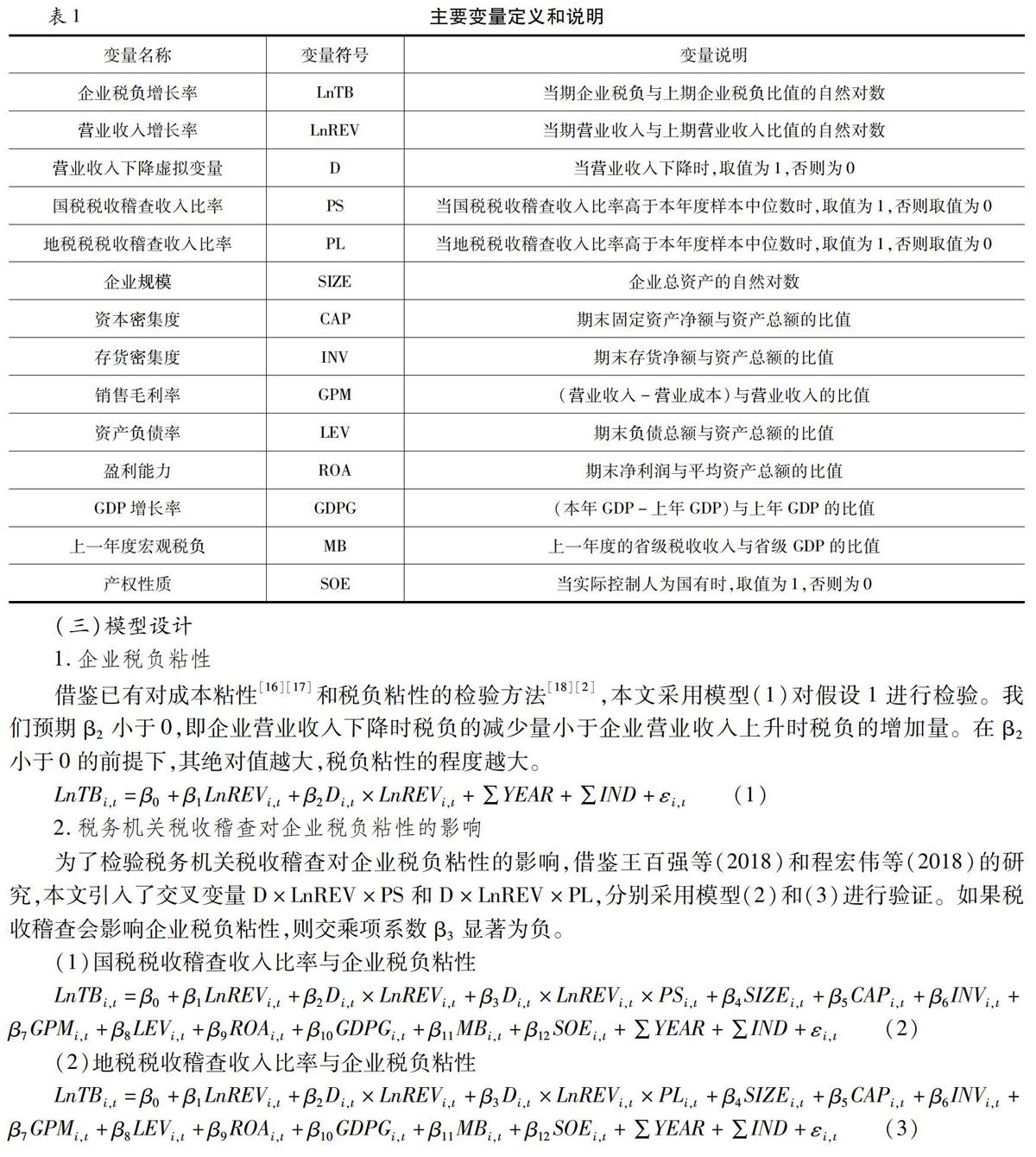

参考以往研究[44][24][2][1],本文控制了以下变量:公司规模(SIZE);资本密集度(CAP);存货密集度(INV);销售毛利率(GPM);资产负债率(LEV);盈利能力(ROA);GDP增长率(GDPG);上一年度宏观税负(MB);产权性质(SOE)。另外,本文同时控制了年度(YEAR)和行业(IND)虚拟变量。具体变量的定义如表1:

(三)模型设计

1.企业税负粘性

借鉴已有对成本粘性[16][17]和税负粘性的检验方法[18][2],本文采用模型(1)对假设1进行检验。我们预期β2小于0,即企业营业收入下降时税负的减少量小于企业营业收入上升时税负的增加量。在β2小于0的前提下,其绝对值越大,税负粘性的程度越大。

(1)

2.税务机关税收稽查对企业税负粘性的影响

为了检验税务机关税收稽查对企业税负粘性的影响,借鉴王百强等(2018)和程宏伟等(2018)的研究,本文引入了交叉变量D*LnREV*PS和D*LnREV*PL,分别采用模型(2)和(3)进行验证。如果税收稽查会影响企业税负粘性,则交乘项系数β3显著为负。

(1)国税税收稽查收入比率与企业税负粘性

(2)

(2)地税税收稽查收入比率与企业税负粘性

(3)

四、实证结果及分析

(一)描述性统计分析

表1报告了本文主要变量的描述性统计的分析结果。企业税负变化(TB)均值为3.76,说明2008-2017年我国上市公司的税负是逐年上升的;营业收入变化(REV)的均值为65.01,说明上市公司的经营收入逐年上升,总体的营收状况良好;营业收入下降虚拟变量(D)的均值为0.29,表明样本公司中有29%的公司出现营业收入下降的情况;国税税收稽查收入比率(PS)和地税税收稽查收入比率(PL)的均值分别为0.47、0.45,说明高于同年度国税或地税稽查收入中位数的公司占样本公司的比例分别为47%、45%;GDP增长率(GDPG)均值为0.11,说明样本期间各省GDP平均增长11%;产权性质(SOE)均值为0.47,表明样本中大约有47%的企业为国有企业。

(二)回归结果及分析

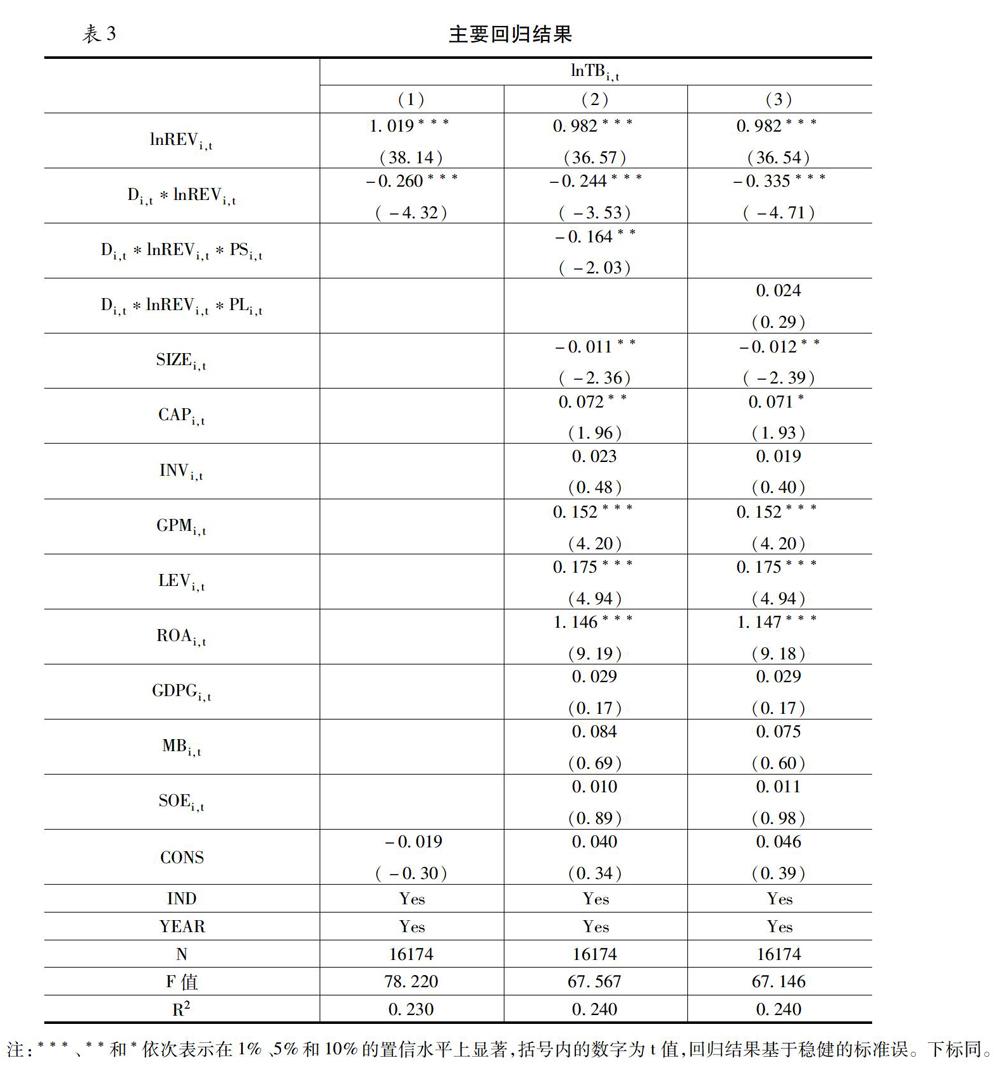

1.企业税负粘性的检验

表3报告了模型(1)的回归结果。第(1)列为企业税负粘性现象的检验结果。可以看到,D*LnREV的系数(β2)在1%的置信水平上显著为负,说明我国上市公司普遍存在税负粘性现象,验证了假设1。通过对回归系数的分析,我们发现,营业收入每增加1%,企业税负约增加1.02%;营业收入每下降1%,企业税负下降约0.76%(1.02%-0.26%)。

2.税务机关税收稽查对企业税负粘性影响的检验

表3报告了税务机关税收稽查对企业税负粘性的影响的回归结果。第(2)和(3)列分别表示国税税收稽查收入比率(PS)和地税税收稽查收入比率(PL)对企业税负粘性的影响。可以看出,国税税收稽查收入比率对企业税负粘性存在显著影响,地税税收稽查收入比率对企业税负粘性的影响不显著。进一步分析发现,交叉变量D*LnREV*PS的系数为-0.164,且在5%的置信水平上显著,说明国税税收稽查收入比率是企业税负粘性存在的一个原因;交叉變量D*LnREV*PL的系数为正,但不显著。地税税收稽查收入比率对企业税负粘性的影响不显著的原因可能在于本文的企业税负用的是包含增值税的总体税负指标(支付的各项税费-收到的税费返还+应交税费期末余额-应交税费期初余额),同时,我国的税制以流转税为主,流转税中最主要的就是增值税,而增值税是由国税局征收的,这可能是导致地税税收稽查收入比率对企业税负粘性的影响不显著的原因。企业规模(SIZE)的系数在5%的置信水平上显著为负,说明企业规模越大,企业税负的变化幅度越小;销售毛利率(GPM)的系数在1%的水平上显著为正,说明企业的营收状况越好,企业税负变化的幅度越小。

四、进一步研究

(一)股权异质性研究

社会主义国家对国有企业存在不同程度的“父爱主义”(科奈尔,1980),非国有企业相比于国有企业,与政府的关系相对疏远。因此,当经济下行,企业营收状况变差,税务机关完成税收任务压力较大时。政府更倾向于加大对非国有企业的税收稽查力度;由于政府与国有企业天然的“血缘关系”[2],税务机关一般不会使用稽查、罚款等会损害国有企业声誉的手段[1],相反,还会通过税收优惠以及更为宽松的税务稽查等方式给与国有企业帮助,降低其税收负担[2]。同时,从“政治成本假说”的角度来看,政企关系对企业税负也会产生一定的影响。Adhikari等(2006)[43]利用马来西亚的证据、罗党论和杨玉萍[37]以及刘慧龙和吴联生[25]利用我国上市公司的数据,都证明了上市公司良好的政治关系有利于降低企业的税负。程宏伟和吴晓娟[2]以及白云霞等[1]认为,国有企业和政府具有天然的联系,具有较强的游说能力,因而更容易获得税收稽查上的宽松。因此,本文预期国税税收稽查对企业税负粘性的影响在非国有企业中更显著。另一方面,国有企业承担着更多的社会责任[42],因此,在宏观经济形势不景气,企业营业外收入下降时,为了保持国家的税收收入,国有企业可能承担更重的税负。所以,本文预期企业税负粘性在国有企业中更高。

为了验证以上预期,参考吴联生[19]、刘行和叶康涛[23]、程宏伟和吴晓娟[2]以及白云霞等[1]的研究,本文按最终控制人性质将样本分为国有企业(SOE=1)和非国有企业(SOE=0)两个子样本,分别对模型(1)和模型(2)进行回归。由于地税税收稽查收入比率对企业税负粘性影响不显著,因此,在这一部分中,只检验国税税收稽查对企业税负粘性的影响在国企和非国企两个子样本中是否存在差别以及企业税负粘性在国有企业和非国有企业中是否存在差异。

表4报告了国有企业和非国有企业的回归结果。前两列报告了不同产权性质的企业的税负粘性程度。由表可知,交乘项D*lnREV的系数分别为-0.452(SOE=1)和-0.252(SOE=0),组间系数检验的P值0.0926,在10%的水平上显著,说明国有企业的税负粘性程度更大,验证了我们的预期。后两列报告了税务机关税收稽查对不同产权性质的企业的税负粘性的影响。可以看出,非国有企业的交乘项D*lnREV*PS的系数在1%的置信水平上显著为负,在国有企业的样本中虽然为负但不显著;证明国税税收稽查对企业税负粘性的影响在非国有企业中更显著,验证了我们的预期。

(二)经济后果研究

税负粘性的存在是否会对企业的生产经营带来负面影响。参考王百强等[18]的研究,将全样本分省份分年度对模型(1)进行回归,得到省份-年度子样本的交乘项(D*LnREV)的回归系数β2。我们定义变量税负粘性TAXSTICKY=-β2,表示t年公司i所在省份的税负粘性程度,β2的值越大,表示税负粘性程度越高;根据王百强等[18]和李艳妮等[46]的研究,我们采用净利润增长率的变化△Q来衡量企业绩效。

税负粘性对企业绩效影响的回归结果见表5。结果显示,税负粘性(TAXSTICKY)的系数为负且在1%的水平上显著,表明税负粘性能够对企业的经营活动产生负面影响,不利于企业的发展。因此,解决税负粘性问题对企业的发展尤为重要。

五、稳健性检验

虽然表3的回归结果证明,国税税收稽查收入比率能够显著影响企业税负粘性,但是这一结论可能存在内生性问题。为了解决这一问题,我们采用工具变量进行稳健性检验。参考程宏伟和吴晓娟[2]以及白云霞等[1]的研究,本文使用同一区域内其他省份的GDP增长率作为税收稽查收入比率的工具变量。一方面,税务机关存在攀比行为,同一区域内其他省份的GDP增长率越高,可能会使本省更大幅度的超额完成税收任务,从而使税务机关加大税务稽查力度,导致税收稽查收入上升,因此该变量满足相关性要求;另一方面,其他省份的GDP增长率很难通过其他渠道直接影响本省企业的税收负担,因而该变量也满足外生性的要求。

根据国家统计局的划分,本文将全国地区划分为4大经济区域,即东北地区、东部地区、中部地区以及西部地区[ 东北地区(具体包括辽宁省、吉林省和黑龙江省)、东部地区(具体包括北京市、天津市、河北省、上海市、江苏省、浙江省、福建省、山东省、广东省和海南省)、中部地区(具体包括山西省、安徽省、江西省、河南省、湖北省和湖南省)以及西部地区(具体包括内蒙古自治区、广西壮族自治区、重庆市、四川省、贵州省、云南省、西藏自治区、陕西省、甘肃省、青海省、宁夏回族自治区和新疆维吾尔自治区)]。分别计算出每年每个省所在区域中其他省份(不包括该省份)的年GDP增长率,作为国税税收稽查收入比率的工具变量。弱工具变量检验的P值小于5%,表示该工具变量是有效的。

表6报告了工具变量2SLS法第二阶段的回归结果,由表可以看出,交乘项D*lnREV*PS的系数在10%的水平上显著为负,和主回归结果保持一致。证明本文的主回归结果是稳健的。

六、结论及建议

本文利用中国A股上市公司2008-2017年的数据为样本进行研究,发现:(1)我国上市公司普遍存在税负粘性现象,即营业收入与企业税负存在非线性的变化;(2)由于本文衡量的是包括增值税在内的总体税负,因此国税税收稽查收入比率对企业税负粘性现象存在显著影响,地税税收稽查收入比率对企业税负粘性的影响不显著;(3)进一步研究发现,企业税负粘性现象在国有企业中更显著,本文认为可能原因是因为国有企业承担着更多的社会责任;而税收稽查收入比率对企业税负粘性的影响却在非国有企业中更显著,可能原因是国有企业与政府天然的“血缘关系”,导致国有企业受到较为宽松的税收稽查;(4)税负粘性对企业未来的生产经营活动产生负面影响,不利于企业未来的发展。

本文的研究解释了我国减税政策落实到微观企业时其效果打折的主要原因,即我国按计划征税的税收征管体制以及以流转税为主的税制特征导致的企业税负粘性现象。2019年我国启动了新一轮的减税政策,要使这一轮减税政策更好的传导到微观企业,本文提出以下几点建议:第一,在全球竞争加剧的情况下,创新已经成为经济发展的根本动力,但是企业创新过程中的风险较高,营业收入波动较大,企业税负粘性的存在会降低企业的抗风险能力。因此,本文认为应该进一步降低企业流转税税负,缓解企业的税负粘性,增大企业抵抗风险的能力。由于人才是影响企业创新的重要因素,可以考虑在减税降费过程中进一步考虑人力资本的减税效应,更好落实国家创新驱动发展战略。第二,面临近几年經济下行压力加大的国内国际形势,本文认为要更高质量的落实“依法征税”,并且要改变“唯任务论”[1]的对税务机关的税收任务完成程度的考核标准,明确税务局税收稽查的权力边界,要把对税收任务完成程度的考核从“量”向“质”进行转变,尽量减少征收“过头税”,更好保护纳税人的合法权益。最后,本文发现,国有企业存在更大程度的税负粘性,因此我国应该进一步深化国有企业改革。税务机关税收稽查对国有企业税负粘性的影响更显著,因而本文认为要进一步规范税收征管,促进国有企业和非国有企业之间的公平。

参考文献

[1]白云霞,唐伟正,刘刚.税收计划与企业税负[J].经济研究,2019,54(05):98-112.

[2]程宏伟,吴晓娟.税制结构、股权性质及企业税负粘性[J].中南大学学报(社会科学版),2018,24(04):77-86.

[3]MARK C. ANDERSON,RAJIV D. BANKER,SURYA N. JANAKIRAMAN. Are Selling, General, and Administrative Costs “Sticky”?[J]. Journal of Accounting Research,2003,41(1).

[4]孔玉生,朱乃平,孔庆根.成本粘性研究:来自中国上市公司的经验证据[J].会计研究,2007(11):58-65+96.

[5]江伟,胡玉明.企业成本费用粘性:文献回顾与展望[J].会计研究,2011(09):74-79.

[6]陈磊,宋乐,施丹.企业的成本粘性被高估了吗?基于中国上市公司的实证研究[J].中国会计评论,2012,10(01):3-16.

[7]万寿义,王红军.管理层自利、董事会治理与费用粘性——来自中国制造业上市公司的经验证据[J].经济与管理,2011,25(03:26-32.

[8]穆林娟,张妍,刘海霞.管理者行为、公司治理与费用粘性分析[J].北京工商大学学报(社会科学版),2013,28(01):75-81.

[9]刘嫦,杨兴全,李立新.绩效考核、管理者过度自信与成本费用粘性[J].商业经济与管理,2014(03):78-87.

[10]梁上坤.管理者过度自信、债务约束与成本粘性[J].南开管理评论,2015,18(03):122-131.

[11]马永强,张泽南.金融危机冲击、管理者盈余动机与成本费用粘性研究[J].南开管理评论,2013,16(06):70-80.

[12]江伟,胡玉明,吕喆.应计盈余管理影响企业的成本粘性吗[J].南开管理评论,2015,18(02):83-91.

[13]万寿义,徐圣男.中国上市公司费用粘性行为的经验证据——基于上市公司实质控制人性质不同的视角[J].审计与经济研究,2012,27(04):79-86.

[14]步丹璐,文彩虹,RAJIV BANKER.成本粘性和盈余稳健性的衡量[J].会计研究,2016(01):31-37+95.

[15]胡华夏,洪荭,李真真,肖露璐.成本粘性刺激了公司研发创新投入吗?[J].科学学研究,2017,35(04):633-640.

[16]胡华夏,洪荭,肖露璐,刘雯.税收优惠与研发投入——产权性质调节与成本粘性的中介作用[J].科研管理,2017,38(06):135-143.

[17]杜剑,于芝麦.上市公司并购交易中的成本粘性和价值创造[J].现代财经(天津财经大学学报),2018,38(09):61-76.

[18]王百强,孙昌玲,伍利娜,姜国华.企业纳税支出粘性研究:基于政府税收征管的视角[J].会计研究,2018(05):28-35.

[19]吴联生.国有股权、税收优惠与公司税负[J].经济研究,2009,44(10):109-120.

[20]曹书军,刘星,张婉君.财政分权、地方政府竞争与上市公司实际税负[J].世界经济,2009(04):69-83.

[21]冯延超.中国民营企业政治关联与税收负担关系的研究[J].管理评论,2012,24(06):167-176.

[22]何太明,王怀明,黄中生.“营业税税改方案”对服务业税负的影响——基于投入产出表的分析[J].贵州财经大学学报,2013(04):47-52.

[23]刘行,叶康涛.金融发展、产权与企业税负[J].管理世界,2014(03):41-52.

[24]刘骏,刘峰.财政集权、政府控制与企业税负——来自中国的证据[J].会计研究,2014(01):21-27+94.

[25]刘慧龙,吴联生.制度环境、所有权性质与企业实际税率[J].管理世界,2014(04):42-52.

[26]吴祖光,万迪昉.企业税收负担计量和影响因素研究述评[J].经济评论,2012(06):149-156.

[27]马拴友.宏观税负、投资与经济增长:中国最优税率的估计[J].世界经济,2001(09):41-46.

[28]李永友.我国税收负担对经济增长影响的经验分析[J].财经研究,2004(12):53-65.

[29]何茵,沈明高.政府收入、税收结构与中国经济增长[J].金融研究,2009(09):14-25.

[30]杨杨,于芝麦,杜剑.股权分拆上市背景下企业税负与企业价值关系研究[J].税务研究,2018(07):103-109.

[31]魏天保.税收负担、税负结构与企业投资[J].财经论丛,2018(12):28-37.

[32]陈春华,曹伟.高管税负晋升激励、机构投资者与企业价值——来自地方国有企业的经验证据[J].江西社会科学,2019,39(05:227-237.

[33]刘行.税率的粘性——来自所得税改革的经验证据[J].山西财经大学学报,2012,34(05):1-8.

[34]丛屹,周怡君.当前我国税制的“税负刚性”特征、效应及政策建议——基于2013-2016年制造业上市公司数据的实证分析[J].南方经济,2017(06):53-63.

[35]刘海庆,高凌江.我国税制结构、税负水平与经济增长的关系研究——基于全国30个省级单位面板数据的PVAR分析[J].财经理论与实践,2011,32(03):68-73.

[36]高培勇.中国税收持续高速增长之谜[J].经济研究,2006(12):13-23.

[37]罗党论,杨玉萍.产权、政治关系与企业税负——来自中国上市公司的经验证据[J].世界经济文汇,2013(04):1-19.

[38]潘雷驰.我国税收增速变动征管成因的定量研究——1978—2005年数据的实证检验[J].财经问题研究,2008(02):82-89.

[39]周黎安,劉冲,厉行.税收努力、征税机构与税收增长之谜[J].经济学(季刊),2012,11(01):1-18.

[40]GUO,G. (2007). Retrospective Economic Accountability under Authoritarianism: Evidence from China. Political Research Quarterly, 60(3),378–390.

[41]MICHELLE HANLO,SHANE HEITZMAN. A review of tax research[J]. Journal of Accounting and Economics,2010,50(2).

[42]LIANSHENG WU,YAPING WANG,BING-XUAN LIN,CHEN LI,SHAW CHEN. Local tax rebates, corporate tax burdens, and firm migration: Evidence from China[J]. Journal of Accounting and Public Policy,2007,26(5).

[43]AJAY ADHIKARI,CHEK DERASHID,HAO ZHANG. Public policy, political connections, and effective tax rates: Longitudinal evidence from Malaysia[J]. Journal of Accounting and Public Policy,2006,25(5).

[44]LIANSHENG WU,YAPING WANG,WEI LUO,PAUL GILLIS. State ownership, tax status and size effect of effective tax rate in China[J]. Accounting and Business Research,2012,42(2).

[45]李艳妮,姜诗尧,何良兴.创始CEO先前经验、先前承诺与新企业绩效的实证研究[J].科学学与科学技术管理,2019,40(06):54-67.

A Study on the Stickness of Enterprise Tax-Burden: From the Perspective of Tax Inspection by Tax Authorities

(DU Jian1 SHI Yan-min1 YANG Yang2)

(1.College of Accounting Guizhou University of Finance and Economics,Guiyang Guizhou 550000,China 2.College of Big Data Applications and Economics Guizhou University of Finance and Economics, Guiyang Guizhou 550000,China)

Absrtact: Based on the data of A-share listed companies in China from 2008 to 2017, this paper finds that there is obvious tax stickiness in China's listed companies, that is, when business income decreases, the reduction of corporate tax burden is less than the increase of corporate tax burden when business income increases equally. Further research finds that the above-mentioned tax stickiness of enterprises is affected by the tax inspection of tax authorities. The tax stickiness of enterprises is significantly affected by the income ratio of state tax inspection, while the tax stickiness of enterprises is not significantly affected by the income ratio of local tax inspection. Finally, we also find that the degree of tax stickiness of enterprises is significantly different in enterprises with different property rights. At the same time, the impact of tax inspection income ratio on enterprises with different property rights is also different. The impact of tax inspection income ratio on tax stickiness of state-owned enterprises is not significant, but in non-state-owned enterprises. In the enterprise, it is remarkable. The conclusion of this paper enriches the academic research on tax stickiness and provides useful reference for the formulation of tax policy in China.

Key words: Stickiness of Enterprise Tax-burden;Revenue from Tax Inspection;Nature of Property Rights;Tax Policy

責任编辑:张士斌