中国版SOX制度对上市公司财务绩效影响的效应测度

杨以文

(1.东南大学经济管理学院,南京 210096;2.南京审计大学经济学院,南京 211815)

一、 问 题 提 出

自安然与世通事件之后,美国政府加大了对上市公司内部控制的监管,并通过制定萨班斯法案(SOX)来规范上市公司的内部控制,降低上市公司的市场、财务与管理风险。世界其他国家(如日本、德国、法国等)也相继制定了类似的内部控制审计法案或规则,规范上市公司的内部控制,降低委托者与受托者之间的信息不对称以达到降低风险的目的。随着中国上市公司的规模和国际化水平不断提升,高质量内部控制变得尤为重要。2008年6月,中国政府五大部门(财政部、证监会、审计署、银监会、保监会)联合发布了《内部控制审计规则》,该规则指出满足相应条件的上市公司应逐步有序地推进内部控制审计并公开相关审计信息。2010年4月,政府又在原有规则的基础之上,出台了相应的配套措施,包括内部控制应用指引、评价指引以及审计指引等。接着,财政部与证监会又在2012年发布了有关执行内部控制审计规范的相关通知,该通知对符合披露内部控制自我评价报告以及经注册会计师出具的内部控制审计报告的公司要求进行了详细规定,这些相关的政策和规范的建立,标志着中国版SOX的基本雏形已经形成,并处于不断完善的过程中。

中国版SOX制度要求满足相应条件的上市公司必须对其内部控制进行评价,形成一份有关公司内部控制的评价报告,并由会计师事务所对评价报告进行审计并向社会公众进行公开披露。中国版SOX制度建立之后,符合披露条件的上市公司内部控制审计信息是强制披露的。强制披露内部控制审计信息,虽然能让上市公司的相关利益主体更加清晰地掌握上市公司的内部控制信息,还能激励上市公司优化内部控制,促进上市公司绩效提升,但是可能也会增加上市公司的审计成本、机会成本以及管理成本等,进而会降低上市公司绩效。中国版SOX制度是否会影响上市公司财务绩效;若影响,影响的方向和程度如何;以及这种影响效应是否会受到上市公司其他因素的制约。以上问题都是本文研究的重点。

二、 相关文献综述

自中国版SOX制度出台之后,有关中国版SOX制度的问题一直都是学术界的研究热点,且大部分研究主要集中在中国版SOX制度对于上市公司审计费用和盈余管理的影响效应以及中国版SOX制度的演变历程以及国际比较等问题。

第一,中国版SOX制度对于上市公司审计费用的影响。一部分学者认为内部控制审计制度的实施会提高审计费用。Chris Hogan & Michael Wilkins(2008)从审计投入的角度研究指出,强制性内部控制审计会额外增加会计师事务所的时间和精力投入,将会提高上市公司审计费用(1)Hogan C, Wilkins M S. Evidence on the audit risk model: do auditors increase audit fees in the presence of internal control deficiencies? [J]. Contemporary Accounting Research, 2008,25(1): 219-242.,Jacqueline Hammersley et al.(2012)则利用美国的经验数据研究发现,内部控制审计制度的实施不仅会给上市公司带来巨大的财务负担还会提高法律风险(2)Hammersley J S, Myers L A, Zhou J. The failure to remediate previously disclosed material weaknesses in internal controls [J]. AUDITING: A Journal of Practice & Theory, 2012,31(2): 73-111.。Sarah Rice & David Weber(2012)利用上市公司数据,研究发现SOX404的实施能提高上市公司内部控制审计信息质量,但会明显地增加审计费用(3)Rice S C, Weber D P. How Effective is Internal Control Reporting under SOX 404? [J]. Journal of Accounting Research, 2012,50(3): 811-843.。还有学者分别检验了上市公司第一、第二、第三次披露内部控制审计信息对于公司审计费用的影响,研究发现公司披露内部控制审计并没有带来审计费用的提高(张国清和夏立军,2013)(4)张国清,夏立军.自愿性内部控制审计是否增加了企业的审计负担?[J].经济管理,2013,35(5): 96-107.。也有学者将样本数据进行分类检验发现,中小板和创业板公司披露内部控制审计报告,并没有给审计费用带来显著变化;大型公司披露内部控制审计报告则会带来审计费用的提高,但是,首次执行中国版SOX制度的公司,无论是大公司还是小公司都会增加审计费用(杨艳文和余德慧,2016)(5)杨艳文,余德慧.内部控制审计制度的执行增加了审计费用吗[J].北京工商大学学报(社会科学版),2016,31(2): 71-79.。王永海和王嘉鑫(2017)采用中国2008—2013年A股上市公司的数据,采用DID以及多种解决内生性的方法,对中国版SOX制度对于审计费用的影响进行了实证检验,检验结果表明中国版SOX制度显著提高了审计费用(6)王永海,王嘉鑫.中国版SOX404的“审计费用之谜”与影响机制——一个准自然实验[J].经济管理,2017,39(11): 149-168.。另外,还有一些学者认为内部控制审计制度实施会降低上市公司审计费用。Vishal Munsif et al.(2011)认为强制性披露内部控制信息,尤其是披露内部控制缺陷,并对其进行修缮将会减少实质性测试,反而会带来审计费用的降低(7)Munsif V, Raghunandan K, Rama D V, Singhvi M. Audit fees after remediation of internal control weaknesses [J]. Accounting Horizons, 2011,25(1): 87-105.。张宜霞(2011)利用中国公司在美国上市的样本作为研究对象,研究发现上市公司内部控制审计与审计费用之间存在“极反效应”,即内部控制审计并不会带来审计费用的提高,反而会降低审计费用,具体为上市公司上一年度披露内部控制重大缺陷,审计费用反而会降低(8)张宜霞.财务报告内部控制审计收费的影响因素——基于中国内地在美上市公司的实证研究[J].会计研究,2011(12): 70-77.。

第二,中国版SOX制度对于盈余质量的影响。大部分学者都认为SOX制度会提高盈余质量,抑制盈余操控。Jeffrey Doyle et al.(2007)指出内部控制存在重大缺陷的公司,其操纵盈余的概率会明显增大,通过强制性内部控制审计,能够有效地揭示公司的内部控制缺陷并对其进行修缮,降低公司的盈余操纵(9)Doyle J, Ge Weili, McVay S. Determinants of weaknesses in internal control financial reporting [J]. Journal of Accounting and Economics, 2007,44(2): 193-223.。Messod Beneish et al.(2008)也认为强制性内部控制审计制度有利于揭示公司内部控制的重大缺陷,也能降低公司的财务舞弊和欺骗行为,有效地抑制公司的盈余操控(10)Beneish M D, Billings M B, Hodder L D. Internal control weaknesses and information uncertainty [J]. The Accounting Review, 2008,83(3): 665-703.。方红星和金玉娜(2011)则利用中国上市公司的数据,实证检验发现,有效的内部控制审计制度有利于提高财务报告的质量,还能控制上市公司经营风险并抑制盈余管理(11)方红星,金玉娜.高质量内部控制能抑制盈余管理吗?——基于自愿性内部控制鉴证报告的经验研究[J].会计研究,2011(8): 53-60.。袁蓉丽等(2014)则是利用2006—2010年度A股非金融上市公司数据检验发现,披露内部控制审计报告不仅有利于提高盈余质量,而且还可以降低权益资本成本(12)袁蓉丽,陈黎明,文雯.上市公司内部控制审计报告自愿披露的经济效果研究——基于倾向评分匹配法和双重差分法的分析[J].经济理论与经济管理,2014(6): 71-83.。刘建伟和郑开焰(2014)认为强制性内部控制审计能够大幅度地减少公司管理层的机会主义,抑制上市公司盈余管理的动机,提高会计信息的真实程度与质量(13)刘建伟,郑开焰.内控缺陷与真实盈余管理的关联性研究——基于上市公司强制性内控信息披露的证据[J].东南学术,2014(5): 72-80.。吴勇等(2018)利用2012—2015年上市公司数据研究发现,政府通过强制性内部控制审计有利于揭示内部控制缺陷,公司的内部控制缺陷与盈余管理程度呈现正相关关系,即内部控制缺陷程度越大,公司盈余管理程度也就越大,财务报告质量也会越差(14)吴勇,陈若旸,朱卫东.内部控制质量对真实盈余管理的影响研究——基于强制性内部控制审计及评价报告的实证研究[J].华东经济管理,2018(5): 149-156.。还有一些学者认为SOX制度对于盈余质量的提高和抑制效应存在较大差异。雷英等(2013)利用2011年和2013年的A股上市公司数据实证检验发现,内部控制审计能够提高盈余质量,还发现首次披露内部控制审计报告的上市公司的盈余质量显著高于上一年度(15)雷英,吴建友,孙红.内部控制审计对会计盈余质量的影响——基于沪市A股上市公司的实证分析[J].会计研究,2013(11): 75-81.。徐晶和胡少华(2015)研究发现无论聘请“大所”还是“小所”进行内部控制审计,都能显著提高盈余质量,但是,聘请“大所”对于盈余质量的正向作用更大(16)徐晶,胡少华.内部控制审计能够提高盈余质量吗?[J].财经问题研究,2015(3): 81-88.。李远慧和李晓(2018)指出在自愿内部控制审计阶段,内部控制审计对于公司真实盈余管理程度的影响较小,但是,在强制内部控制审计阶段,内部控制审计对于公司真实盈余管理程度影响较大,且具有一定的抑制作用,即强制性内部控制审计能够降低上市公司的真实盈余管理程度,但是,对于存在内部控制缺陷的上市公司盈余管理的抑制作用会降低(17)李远慧,李晓.内部控制审计、内部控制缺陷与真实盈余管理——来自中国A股市场的证据[J].东南大学学报(哲学社会科学版),2018(4): 49-57.。

第三,中国版SOX制度的演变以及国际比较研究。美国内部控制审计制度体系主要包括联邦法,行政法以及行业层面等三个层面,这种制度的框架结构和体系直接影响了中国版SOX制度的制定与实施(缪艳娟,2007)。张龙平等(2009)从美国内部控制审计制度变迁过程的视角,指出美国内部控制制度虽有很高的成本,但对于提高内部控制质量和会计信息质量都具有较明显的积极作用,还指出中国应优化内部控制制度,改善内部治理来提升国有大型企业的市场竞争力(18)张龙平,陈作习,宋浩.美国内部控制审计的制度变迁及其启示[J].会计研究,2009(2): 75-80.。自2002年日本开始接受美国SOX法案,并于2007年颁布相应法案,将内部控制审计法制化并制定相应的规范与流程使其一直处于高效的运行过程中,中国政府应充分地借鉴美国和日本的SOX法案的经验,建立规范的内部控制审计制度来促进社会诚信体系的建设,加强权利的规范,降低社会成本(张影,2010)(19)张影.日本企业内部控制审计及其对中国的启示[J].审计与经济研究,2010(6): 16-22.。李明辉和张艳(2010)阐述了中国内部控制制度演化过程,还对我国当前内部控制审计业务类别进行了划分,区别了内部控制审计与财务报表审计之间的关系,也对内部控制审计的时间、期间、对象、标准等问题都进行分析(20)李明辉,张艳.上市公司内部控制审计若干问题之探讨——兼论我国内部控制鉴证指引的制定[J].审计与经济研究,2010(2): 38-47.。唐建华等(2016)从内部控制审计范围、时间维度、工作投入、发表意见的形式等方面对美国企业内部控制审计定位的问题进行了深入分析,并指出我国当前内部控制审计标准还存在模糊和不确定性(21)唐建华,杨汉明,万寿琼.美国企业内部控制审计的定位[J].审计研究,2016(4): 107-112.。张子健(2018)回顾了中国版SOX制度演化过程,并指出政府必须要继续加强内部控制审计规范,防止管理层与会计师事务所进行合谋,只有如此,才能确保内部控制审计制度的有效实施并达到应有的审计功能(22)张子健.审计师变更与内部控制审计意见购买[J].财经论丛,2018(3): 68-76.。

梳理相关文献发现,大部分有关中国版SOX制度效应的研究,主要集中在中国版SOX制度的演化过程以及对于审计费用和盈余管理的影响效果的实证检验,但是,并没有发现有关中国版SOX制度对于财务绩效影响的相关文献。本文为了弥补这一空缺,首先构建一个中国版SOX制度影响上市公司财务绩效的概念模型,并提出相应的研究假设,然后采用核匹配和DID相结合的计量方法,研究中国版SOX制度对于上市公司财务绩效的影响效应,并对提出的研究假设进行检验,最后还进一步研究不同的审计质量、公司规模和公司债务水平是如何影响中国版SOX制度的作用效应。

三、 理论分析与研究假设

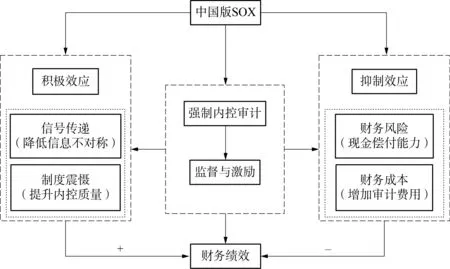

中国版SOX制度的建立,主要目的在于让投资者和相关利益主体能够获得可靠真实的财务信息,增强投资者对市场的信心,维持资本市场可持续的健康发展。当然,也是为了促进上市公司进一步改进和完善公司的内部治理,促进公司财务绩效提升。中国版SOX制度对于上市公司财务绩效的影响作用,主要是通过强制披露内部控制审计信息,依据其监督和激励的作用,直接或间接地影响公司财务绩效。当然,中国版SOX制度对于财务绩效的影响,存在两种效应,一种为积极效应,主要通过信号传递机制和制度震慑实现,另一种为抑制效应,主要通过增加经营风险和财务成本产生。中国版SOX制度的实施到底会给上市公司的财务绩效带来何种效应,是促进效应还是抑制效应,本文将构建一个有关中国版SOX制度作用于上市公司财务绩效的概念模型,见图1。

图1 中国版SOX与公司财务绩效关系的概念模型

第一,通过信号传递的机制,促进财务绩效水平提升。中国版SOX制度要求符合相应条件的上市公司披露内部控制审计报告信息,这样可以降低上市公司的委托人和受托人之间的信息不对称程度,降低相关投资主体的风险溢价,进而带来融资成本的下降,间接地提升公司财务绩效。另外,上市公司披露内部控制审计的相关信息,还起到信号传递机制的作用,既能向市场传达上市公司管理层对于内部治理的信心,又能增强外部投资者对公司的信心,带来公司权益资本成本的下降,进而间接地提高公司财务绩效。

第二,通过制度震慑的作用,促进财务绩效水平提升。中国版SOX制度的出台,使得披露内部控制审计信息的上市公司在制度震慑之下,公司管理层更加重视内部控制审计意见和内部控制的建设以及对内部控制重大缺陷的修缮,有利于内部控制质量的优化,进而为财务绩效提升提供良好的制度保障。另外,在中国版SOX制度的震慑效应之下,注册会计师会更加认真细致地开展审计工作,提升内部控制审计报告的质量,这些更高质量的内部控制审计报告,又为公司管理层进行更高质量的内部控制优化奠定了坚实的基础,更为财务绩效提升提供了保障。

第三,通过增加财务风险,抑制公司财务绩效水平提升。中国版SOX制度要求符合相应条件的上市公司的内部控制有效性必须经过专业的会计师事务所验证,并且要向监管部门和相关利益主体披露,这些上市公司迫于监管部门和资本市场的双重约束,会更加关注内部控制审计,另外,监管部门和相关利益主体也会格外关注内部控制审计,这样就使得注册会计师对于内部控制审计更加慎重,也会付出精力去执行内控审计,这种强制性内控审计制度会明显增加上市公司的财务费用,而且会增加公司的财务风险。若上市公司披露的内部控制存在重大实质缺陷,不仅将会产生风险溢价,增加公司的审计费用支出,提高公司的财务负担,更会使得公司丧失现金偿付能力的可能性增大,进而提高了公司财务风险,影响财务绩效水平的提升。

第四,通过增加财务成本,抑制公司财务绩效水平提升。美国证券交易委员会(SEC)鉴于财务负担的缘由,多次推迟小规模公司执行SOX 404(b)条款,最后还出台相应的规则和法案,免除小规模上市公司强制披露内部控制审计的业务和责任,这主要是考虑到小规模上市公司财务负担的原因。中国版SOX制度要求符合相应条件的公司必须进行内部控制审计并披露相应的信息,由于上市公司内部控制审计涉及多个环节和程序,会明显增加注册会计师的工作负担,这些负担会转化为更高的审计费用,尤其对于首次执行内部控制审计的小公司负担更重,进而会抑制财务绩效提升。另外,若上市公司披露的内部控制存在重大缺陷,注册会计师会花费更多的时间和精力,这些都会转化为更高的审计费用,更会给企业带来更大的财务负担,进而抑制财务绩效提升。

以上理论分析表明,中国版SOX制度通过信号传递机制和制度震慑的作用,能够促进上市公司财务绩效水平提升,即中国版SOX制度具有“促进效应”,另外,中国版SOX制度通过增加财务风险和财务成本,会抑制公司财务绩效水平提升,即中国版SOX制度具有“抑制效应”。因此,中国版SOX制度对于公司财务绩效水平影响的方向并不确定,若“促进效应”大于“抑制效应”,则中国版SOX制度对公司财务绩效水平提升具有正向作用,反之,则有负向作用。根据以上分析,本文提出如下研究假设:

研究假设:中国版SOX制度对于上市公司财务绩效影响的方向不确定,关键取决于“促进效应”和“抑制效应”的大小。

四、 实证研究

(一) 研究方法选择

本文主要探究中国版SOX制度与上市公司财务绩效之间的因果关系。现有国内外文献主要讨论内部控制审计对于上市公司绩效的影响作用,但是,很少涉及政府出台的内部控制审计制度对于公司绩效的影响。本文将利用双重差分方法,通过解决变量间内生性问题,深入剖析中国版SOX制度对于上市公司财务绩效的影响。

测度中国版SOX制度的效应,必须要寻找实验组与对照组。依据《内部控制审计规则》、内部控制审计相关配套指引以及《关于2012年主板上市公司分类分批实施企业内部控制规范体系的通知》的要求,符合条件的主板上市公司必须要披露内部控制评价报告以及由会计师出具的财务报告的内部控制报告。我们将纳入中国版SOX实施范围的上市公司作为处理组,然后,从未纳入中国版SOX实施范围的中小板上市公司中,匹配一批各方面特征与实验组近似的上市公司作为对照组。接着,通过对照组的财务绩效变化来度量处理组的公司财务绩效随着时间变化自然增长的部分,实验组的上市公司财务绩效通过剔除自然增长部分,剩下的财务绩效就是中国版SOX制度的实施所产生的效应。当然,使用双重差分方法必须选择出与实验组各方面都具有相似特征的对照组,这样才能准确地控制随着时间变化的样本特征。为了能更好地匹配到合适的对照组,我们采用PSM(倾向得分匹配)方法,寻找符合使用DID方法的样本公司,进而能够更为准确地测度中国版SOX制度的政策效应。

按照倾向得分匹配方法,首先定义倾向得分,然后假设在确定的样本特征C的条件下,纳入中国版SOX实施范围的概率为:

p(C)=Pr[G=1|C]=E[G|C]

(1)

(1)式中,G表示指标函数,若上市公司被纳入中国版SOX制度实施范围,则G=1,否则G=0,因此,对于第i家公司而言,若其倾向得分p(Ci)已确定,则纳入中国版SOX制度实施范围对于公司财务绩效影响的平均处理效应则为:

ATT=E[Y1i-Y0i|Gi=1]=E{E[Y1i-Y0i|Gi=1,p(C)]}

=E{E[Y1i|Gi=1,p(Ci)]-E[Y0i|Gi=0,p(Ci)]|Gi=1}

(2)

在(2)式中,Y1i和Y0i分别表示同一上市公司i在纳入中国版SOX制度实施范围与未纳入中国版SOX制度实施范围的公司绩效水平。我们将通过构建probit模型来估计每个样本公司的倾向得分,具体来看,就是对样本公司的多维度变量进行回归分析,估计得到每个样本公司纳入中国版SOX制度实施范围的概率,具体如下:

Pr(Gi=1)=Ψ(C)

(3)

在(3)式中,Gi为被解释变量,Ψ(.)为标准正态分布函数。通过构建probit模型,估计得到每个样本公司的倾向得分后,接着选择落在“共同支撑”区域的个体与实验组的样本公司进行匹配。

接下来我们将使用核匹配方法,为纳入中国版SOX制度实施范围的上市公司寻找匹配的对照组并进行核匹配,接着计算平均处理效应ATT,具体如下:

(4)

(5)

在(5)式中,KPSM-DID表示核匹配双重差分法,M表示“纳入中国版SOX制度实施范围”组所构成的公司集合,H表示“未纳入中国版SOX制度实施范围”组所构成的公司集合,0为基期,1为“纳入中国版SOX制度实施范围”的考察期,S·表示共同支撑区域,N·表示“纳入中国版SOX制度实施范围”公司中进入共同支撑区域的样本公司数量,δij表示对照组样本公司的权重,Y为公司的绩效水平。ATTKPSM-DID代表中国版SOX制度实施的真实效应,它是本文研究的重点。

(二) 数据、模型与变量说明

1. 数据来源

本文的所有数据都来自WIND数据库、CSMAR数据库和巨潮资讯网,并以2008—2016年度我国沪深上市公司为研究目标。为了让上市公司数据具有代表性和可靠性,我们还对数据进行了一些处理: 第一,去掉金融类(包括银行和保险)公司;第二,去掉经营异常的ST和PT公司;第三,去掉相关核心指标变量数据缺失的公司;第四,为了使估计结果更为稳健,我们还对所得变量的数据进行了Winsorize处理。经过以上处理,我们得到1 448家(786家主板上市公司和662家中小板上市公司)上市公司的样本数据。

2. 模型与变量说明

为了更稳健地测度中国版SOX制度效应,本文设定两个计量模型,一为OLS混合面板回归的DID模型(式6),二为基于核匹配的KPSM-DID模型(式7),具体如下:

yit=α+β1timeit+β2intit+β3timeit×intit+∑λixit+εit

(6)

(7)

其中,被解释变量y代表上市公司的财务绩效水平,本文分别选择总资产收益率与净资产收益率指标进行回归。i代表上市公司,t代表时期,ε与μ代表随机扰动项。m为组间虚拟变量,int=1表示“纳入中国版SOX实施范围”,int=0表示“未纳入中国版SOX实施范围”。time为时期虚拟变量,time=1为中国版SOX制度实施的效果考察期,time=0表示中国版SOX制度未实施的对照基期。交叉项time×int的系数β3度量了“制度实施”行动对公司财务绩效影响的净效应,∑x为一组影响上市公司财务绩效的控制变量,这些控制变量是影响上市公司财务绩效的主要特征变量,(7)式左边的w则是采用倾向得分进行估计所产生的权重变量。

KPSM-DID模型的估计主要有三大步骤: 第一步要利用Probit模型对控制变量进行倾向打分;第二步,依据倾向得分进行核匹配,并产生权重变量;第三步,对(7)式进行双重差分估计。(7)式中交叉项time×int的系数β3即核匹配双重差分法的ATT,即本文要检验的中国版SOX制度给上市公司所带来的真实效应。

3. 主要变量的描述性统计

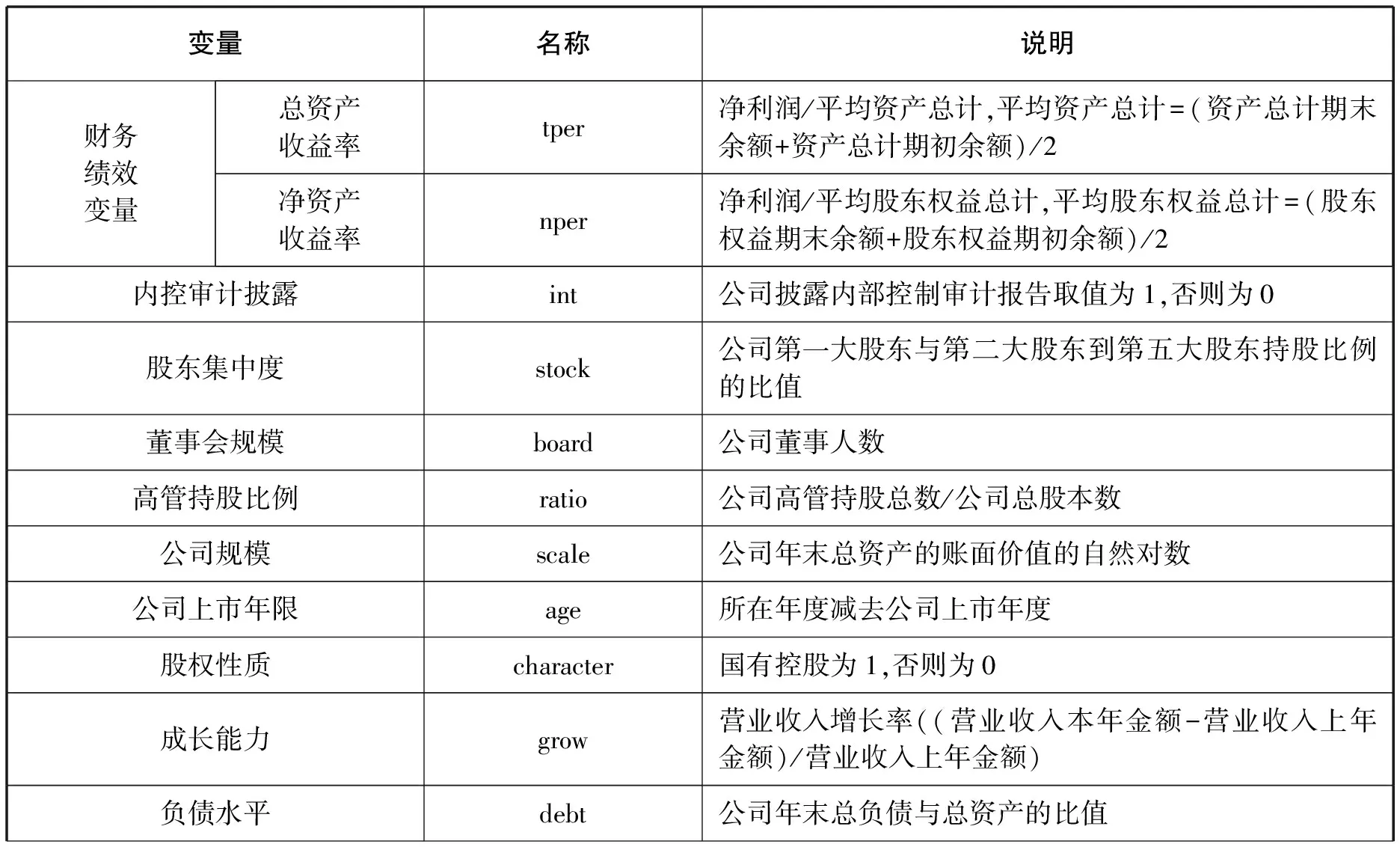

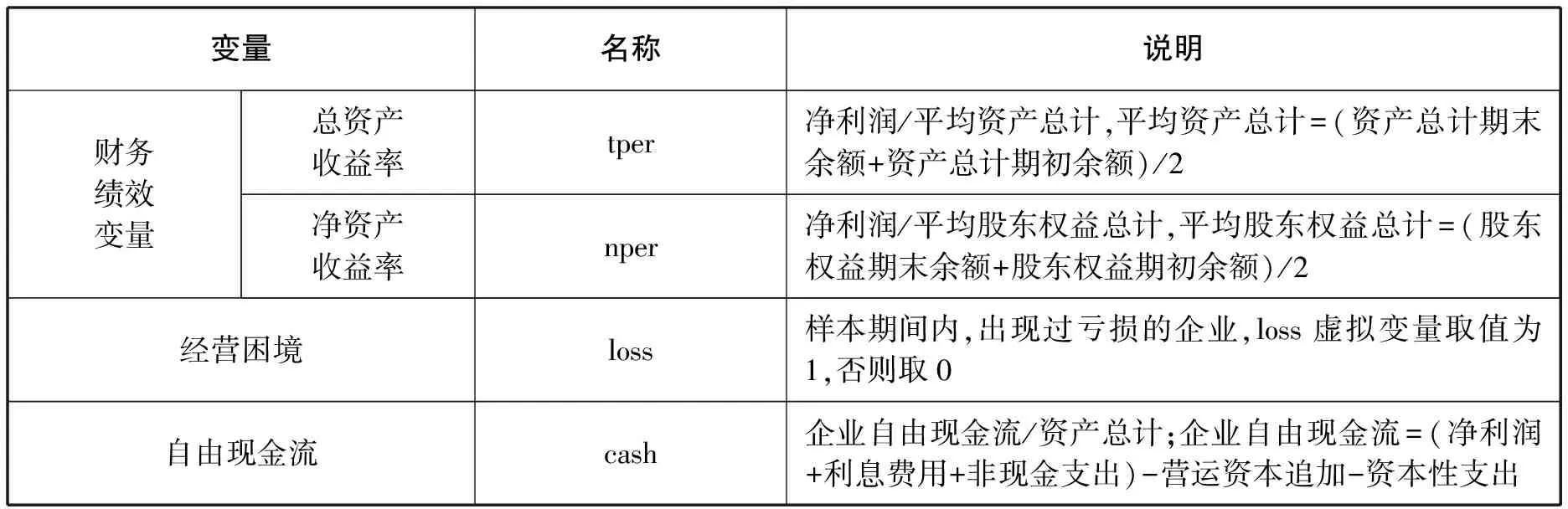

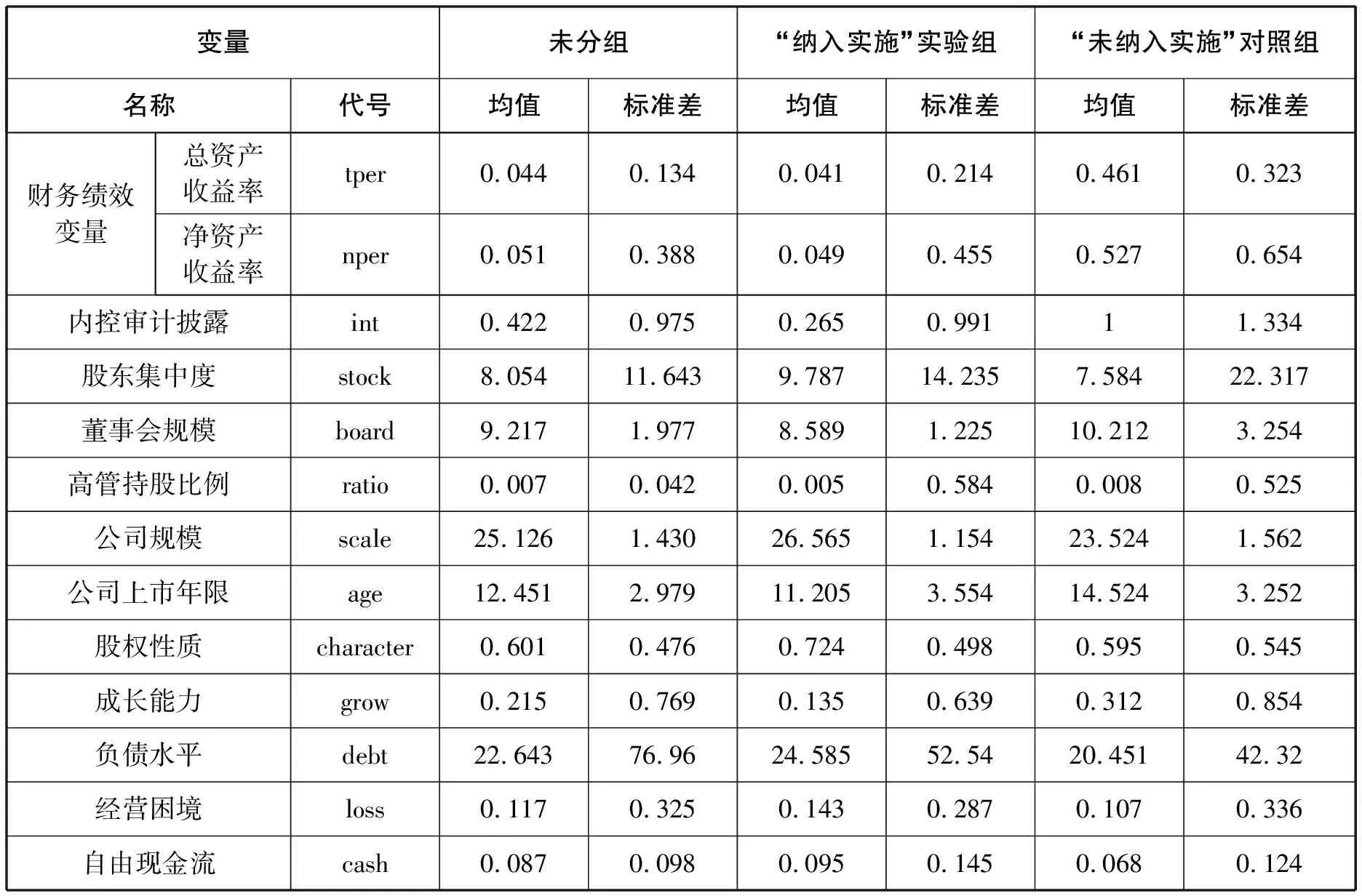

我们借鉴现有研究(张国清和夏立军,2013;徐晶和胡少华,2015;王永海和王嘉鑫,2017)的做法,选择以下变量作为控制变量: 股东集中度、董事会规模、高管持股比例、公司规模、公司上市年限、股权性质、成长能力、负债水平、经营困境、自由现金流,这些变量的具体测度方法和描述性统计详见表1和表2。

表1 主要变量的说明

续 表

表2 主要变量的描述性统计

(三) 计量结果分析

1. 核匹配效果

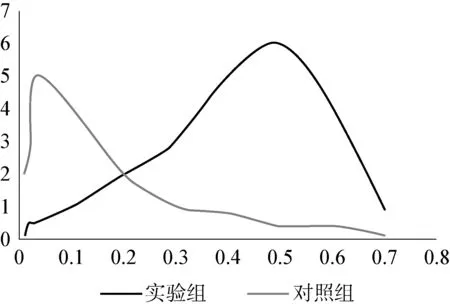

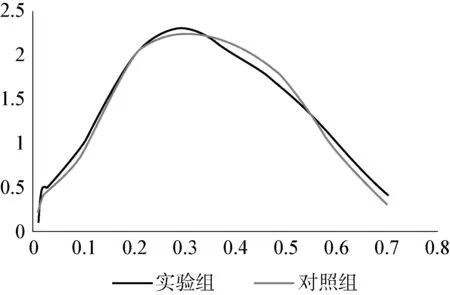

图2与图3给出了“纳入中国版SOX制度实施范围”实验组与“未纳入中国版SOX制度实施范围”对照组在核匹配前后的倾向得分的核密度函数的情况,通过下图能够发现,实验组与对照组的倾向得分值的概率密度分布在核匹配之前差异较大,而核匹配之后实验组与对照组的倾向得分的概率密度分布趋于一致,说明实验组与对照组的差异几乎消除,各方面特征已经非常相似,另外,“纳入中国版SOX制度实施范围”实验组与“未纳入中国版SOX制度实施范围”对照组的平衡性检验显示,两组样本的数据特征也趋于一致,满足使用DID方法的条件。

图2 核匹配前倾向得分的概率密度分布

图3 核匹配后倾向得分的概率密度分布

2. 模型估计结果分析

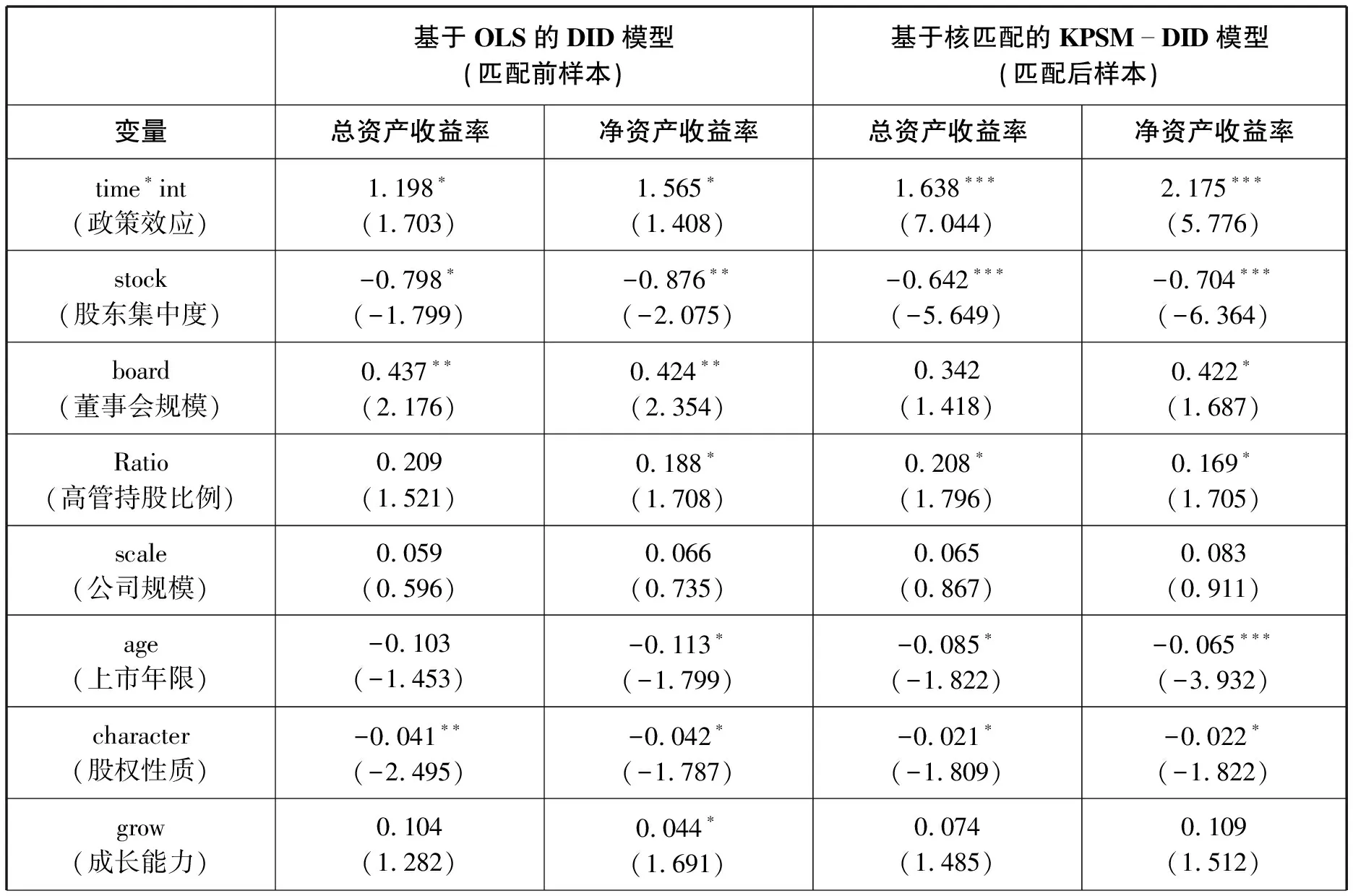

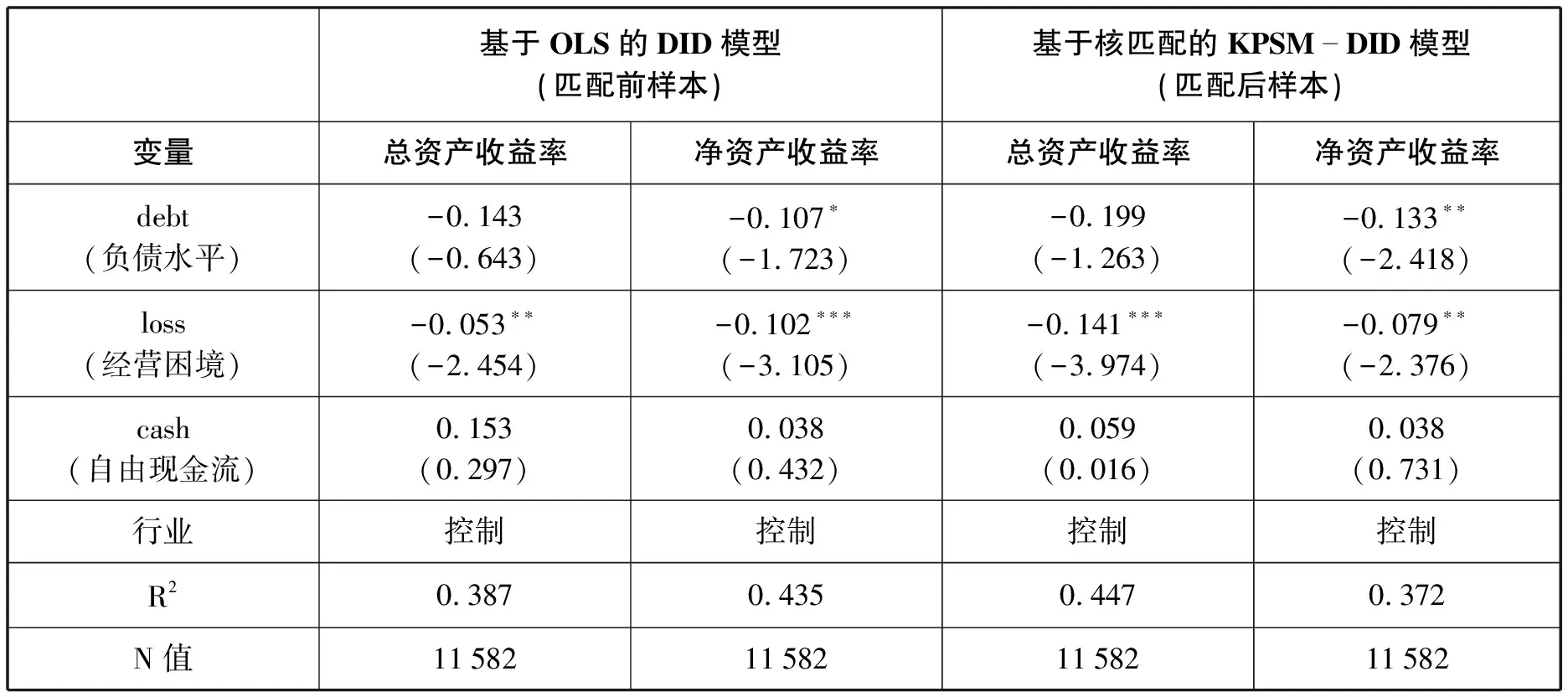

为了进一步检验核匹配对于中国版SOX制度实施效应的影响程度,本文采用了两种方法进行估计,首先对实验组与对照组的全部样本数据采用OLS混合面板DID模型进行估计,然后,再对核匹配之后的数据进行KPSM-DID模型的估计,进而更清晰地揭示中国版SOX制度的实施效应,具体估计结果见表3。从表3的回归结果来看,使用OLS的DID估计中,以总资产收益率为被解释变量的time×int交叉项的回归系数为1.202,只在10%水平上显著,以净资产收益率为被解释变量的time×int交叉项的回归系数为1.599,也是在10%水平上显著,该回归结果表明,政府推动中国版SOX制度有利于提高上市公司的绩效,即政府推动中国版SOX,要求主板上市公司披露内部控制审计报告能够提高公司绩效。

表3 中国版SOX对公司财务绩效影响的回归结果

续 表

注: 括号内为t值;“*”“**”和“***”分别表示“10%”“5%”和“1%”水平显著。

虽然,使用未匹配的实验组与对照组样本进行OLS的混合面板DID估计,也发现中国版SOX制度实施的统计结果的显著性效应,但是,这种回归有可能会产生伪回归,这是由于没有考虑到实验组与对照组的样本偏差以及内生性问题。

从表3中KPSM-DID的回归结果来看,以总资产收益率为被解释变量的time×int交叉项的回归系数为1.665,以净资产收益率为解释变量的time×int交叉项的回归系数为2.249,而且,两者都是在1%水平上高度显著,其估计系数也都高于普通DID模型的估计系数,表明使用OLS面板的DID模型的估计结果低估了中国版SOX制度的实施效应。另外,从控制变量的回归来看,股东集中度、董事会规模、成长能力、经营困境、自由现金流等变量对于企业绩效都产生影响。总体而言,KPSM-DID的估计结果更为稳健。

股东集中度(stock)与上市公司财务绩效呈现反向关系,这可能是由于股东集中度的提高会增加内部控制和对小股东掠夺的风险和成本,进而不利于公司的财务绩效提升。董事会规模(board)与上市公司财务绩效呈正相关关系,一般而言,董事会规模的大小会影响内部控制的监督和执行,董事会规模过大会增加内部控制的执行成本,董事会规模过小,又会影响内部控制的监督质量和水平。由于我国A股上市公司的董事会规模总体并不高,因此,董事会规模越大,往往越能够有效地缓解代理问题和抑制机会主义行为。高管持股比例(ratio)与上市公司财务绩效呈正相关关系。这可能是由于管理层持股比例越大,其提高财务绩效的动机越大,越能激励公司不断改进管理,提高生产效率,进而提升公司绩效。公司规模(scale)和自由现金流(cash)都与上市公司财务绩效关系不显著。公司上市年限(age)与上市公司财务绩效呈反向关系。股权性质(character)与上市公司财务绩效呈反向关系,即国有控股不利于公司财务绩效提升。成长能力(grow)与公司财务绩效呈正相关关系,负债水平(debt)和经营困境(loss)都与公司财务绩效呈负相关关系。

3. 稳健性检验

为了进一步检验回归结果的稳健性,本文还在核匹配的KPSM-DID模型基础之上,采用可行广义最小二乘法(FGLS),通过逐步增加控制变量,构建了多个计量回归模型,分别对中国版SOX制度实施的效应进行了稳健性检验,检验结果显示,在控制了股东集中度、董事会规模、高管持股比例、公司规模、公司上市年限、股权性质、成长能力、负债水平、经营困境、自由现金流以及行业等变量后,中国版SOX制度的系数估计值在5%的水平上显著,控制变量的符号多数与本文预期一致,本文所关注的中国版SOX制度的实施效应变量的显著性和系数估计值符号、大小都没有发生明显变化,表明以上估计结果是稳健的。

五、 进一步研究

(一) 中国版SOX制度的效应检验: 审计质量递增效应检验

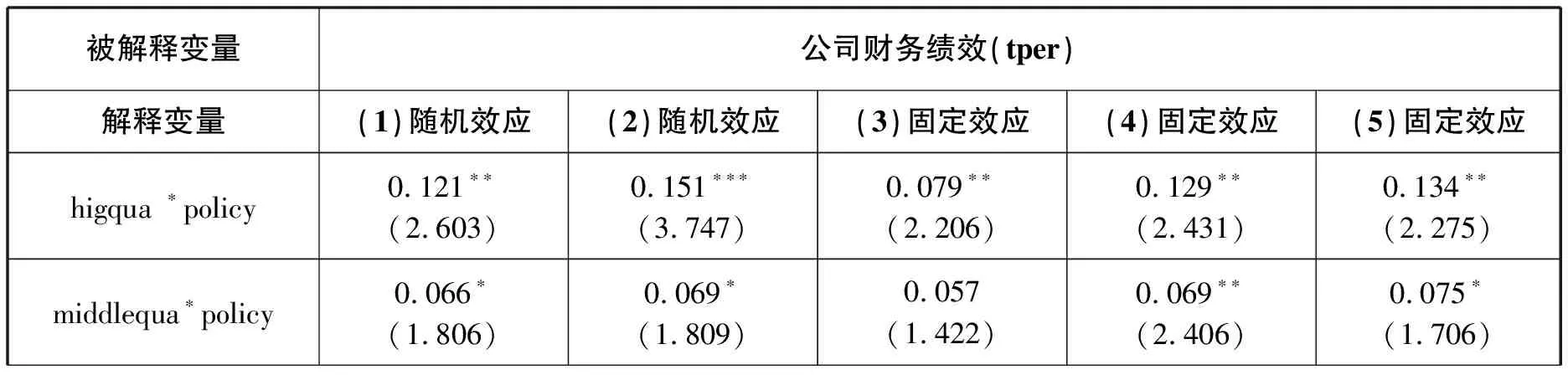

中国版SOX制度要求纳入内部控制审计实施范围的上市公司,需要在相应年份提供由会计师出具的内部控制审计报告,但是并没有规定为上市公司提供内部控制审计的会计师事务所,因此,会计师事务所提供的内部控制审计质量的差异,会影响企业绩效。审计活动有利于降低企业内部欺骗行为与错误发生的概率,对于企业资源的优化配置具有积极作用,越高质量的审计越有利于企业资源的优化配置(Urton Anderson et al., 2012)(23)Anderson U L, Christ M H, Johnstone K M, Rittenberg L E. A post-sox examination of factors associated with the size of internal audit functions [J]. Accounting horizons, 2012,26(2): 167-191.,审计通过优化企业内部的资源配置,可以达到提升企业财务绩效的目的。审计还是一种有效的管理方法,能够对企业内外部信息进行评估以及对于错误和无价值的信息进行过滤(Jere Francis et al., 2013)(24)Francis J R, Michas P N, Seavey S E. Does audit market concentration harm the quality of audited earnings? Evidence from audit markets in 42 countries [J]. Contemporary accounting research, 2011,30(1): 325-355.,质量越高的审计,越能对相关信息作出正确的评估并过滤掉错误和无价值的信息,进而优化企业的决策,也能达到提升企业财务绩效的目的。会计师事务所提供的内部控制审计质量越高,越能激励上市公司优化内部控制系统,进而越能促进上市公司财务绩效提升,因此,我们提出一个研究假设: 中国版SOX制度的正向净效应会随着内部控制审计质量提升而呈现上升趋势。为了检验此研究假设,我们建立如下计量模型:

tperit=α0+α1intit+α2timeit+α3qualityit*policyit+α4otherit+εit

(8)

其中,α1控制处理组与对照组之间的不同,α2控制时间对处理组与对照组的共同冲击,α4则是控制其他影响公司绩效的关键因素,quality表示审计质量,该变量主要借鉴王永海、王嘉鑫(2017)的做法进行测度,将上市公司外部审计所选择的会计师事务所规模作为代理变量,具体为: 若上市公司选择国际四大会计师事务所审计,则为高质量审计(higqua),若选择国内十大会计师事务所则为中等质量审计(middlequa),若上市公司选择其他会计师事务所进行审计则为低质量审计(lowqua)。policy表示time*int,交互项α3则表示不同审计质量内部控制审计报告对上市公司财务绩效的影响,体现不同内部控制审计质量对中国版SOX制度实施的政策效果系数。

从表4回归结果来看,低质量审计的政策效应系数显著,且为负效应(表4,第2,4,5列),中等质量与高质量审计的政策效应系数分别在5%(表4,第4列)与1%(表4,第2列)显著水平下显著,但为正效应,另外,从政策效应的回归系数的大小来看,lowqua*policy的系数最小,middlequa*policy的系数次之,higqua*policy的系数最大,表明当上市公司纳入中国版SOX制度实施范围的条件下,上市公司选择四大和国内十大会计师事务所进行审计,有利于财务绩效提升,但是,选择非四大或非十大,则会降低公司财务绩效。

表4 审计质量递增效应的计量检验结果

续 表

注: 括号内为t值;“*”“**”和“***”分别表示“10%”“5%”和“1%”水平显著。

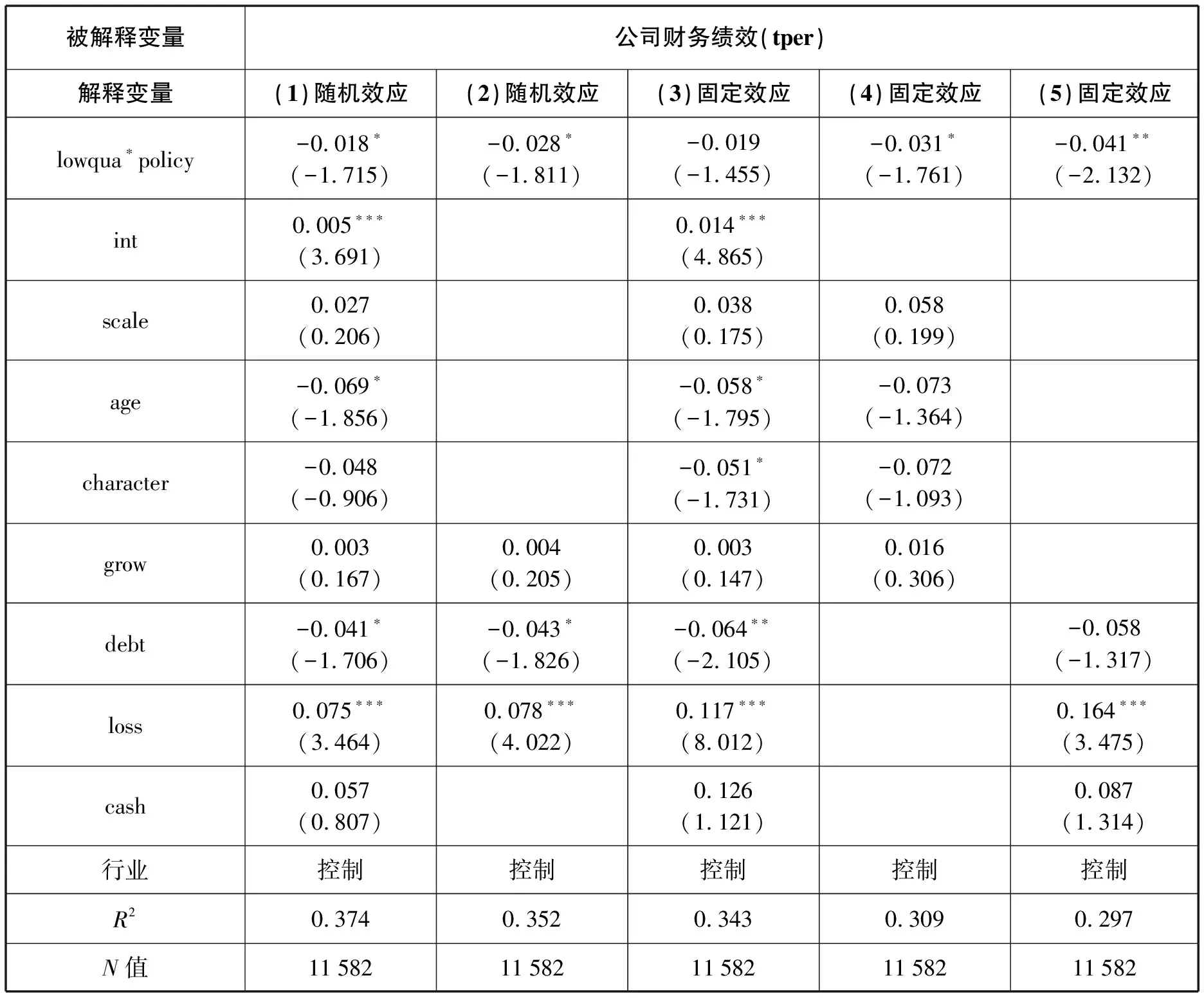

(二) 中国版SOX制度的效应检验: 公司规模递增效应检验

一般而言,上市公司规模的不同,内部控制在公司内部的地位和作用也存在差异。上市公司的规模越大,内部控制的地位或作用也将越大,因为,高质量的内部控制是大规模企业良性运转和取得良好绩效的最基本的保障(Rani Hoitash et al.,2008)(25)Hoitash R, Hoitash U, Bedard J. Internal control quality and audit pricing under the Sarbanes-Oxley Act [J]. Auditing A Journal of Practice & Theory, 2008,27(1): 105-126.。因此,我们提出研究假设: 中国版SOX制度的正向净效应会随着上市公司规模的扩大而呈现不断提升的趋势,即存在规模递增效应。为了检验该假设,本文构建如下计量模型:

tperit=θ0+θ1intit+θ2timeit+θ3scaleit*policyit+θ4otherit+εit

(9)

其中,θ1控制处理组与对照组之间的不同,θ2控制时间对处理组与对照组的共同冲击,θ4则是控制其他影响上市公司绩效水平的关键因素,scale表示公司规模,在不同方程中,表示大规模公司(bigsca)、中等规模公司(middlesca)、小规模公司(smallsca),交互项θ3表示不同规模公司被强制披露内部控制审计报告对财务绩效的影响,就是中国版SOX制度对不同规模公司政策效果系数。

表5 公司规模效应递增规律的检验结果

注: 括号内为t值;“*”“**”和“***”分别表示“10%”“5%”和“1%”水平显著。

从表5回归结果来看,大规模公司的制度实施效应系数在1%显著水平下显著,中等规模与小企业的政策效应系数都在10%显著水平下显著,另外,从制度实施效应的回归系数的大小来看,bigsca*policy的系数最大,middlesca*policy的系数次之,smallsca*policy的系数最小,计量结果表明,中国版SOX制度对于规模越大的上市公司的作用越大,正好检验上文所提出的研究假设。该检验结果实际上还具有一定的政策启示意义,中国版SOX制度可能对于主板上市公司绩效提升具有良好的效应,但是,若推广到所有上市公司,则未必能达到政策目标。

表6 审计负担效应的检验结果

注:括号内为t值;“*” “**”和“***”分别表示“10%”“5%”和“1%”水平显著。

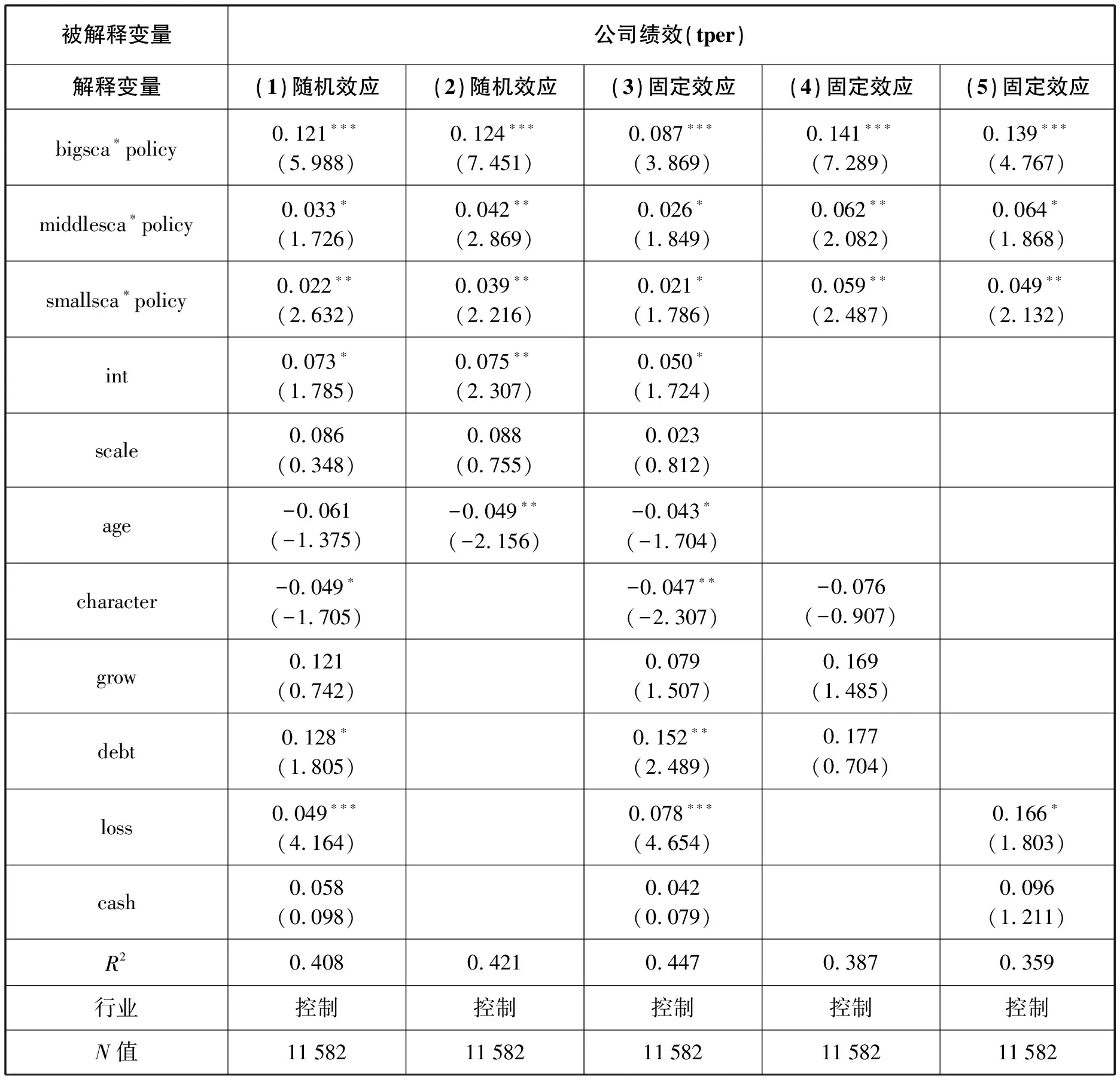

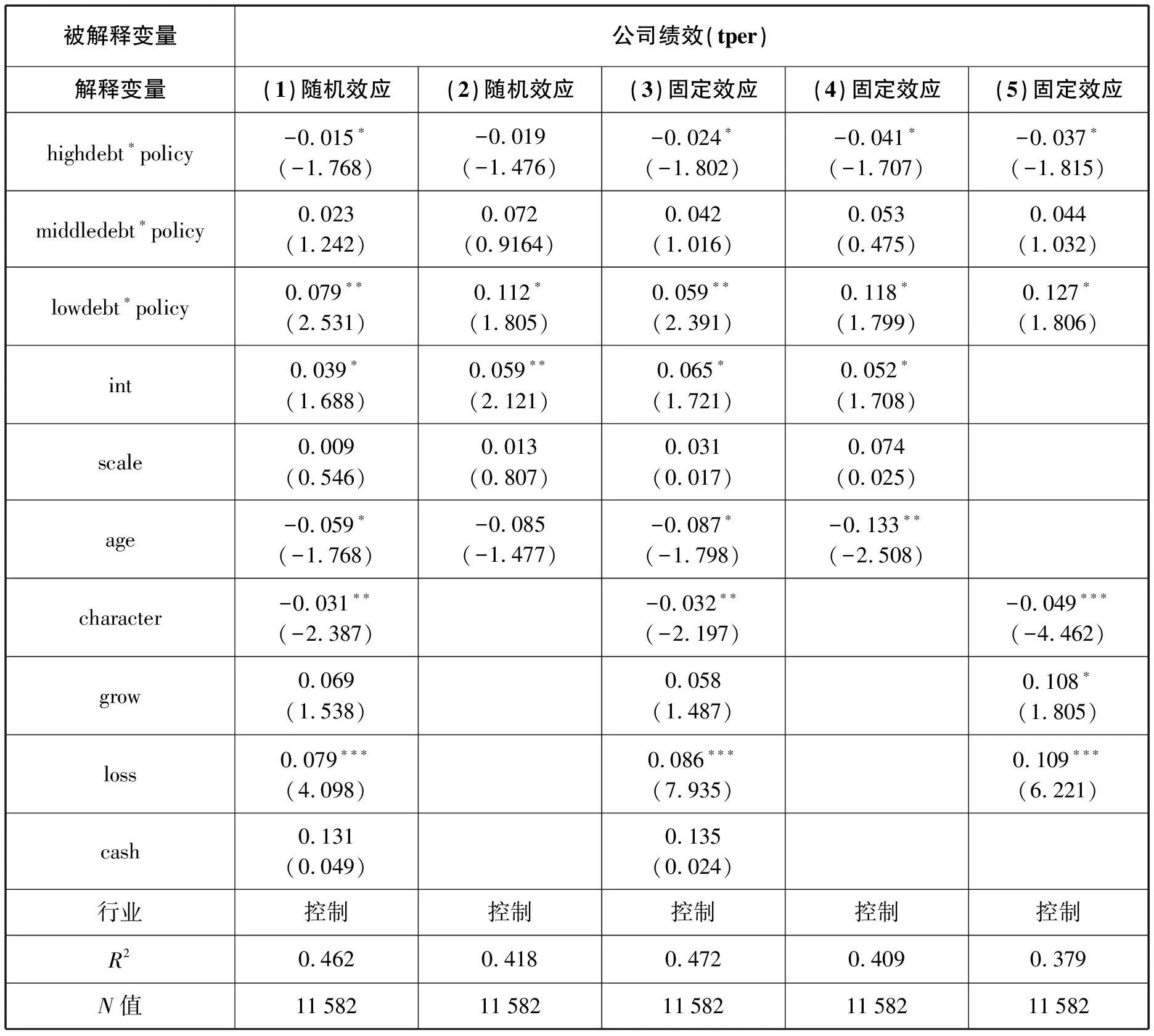

(三) 中国版SOX制度的效应检验: 审计负担效应检验

中国版SOX的实施会加重上市公司的审计负担,尤其对于负债较高的企业而言,强制内部控制审计报告的披露,不仅会加重公司的审计负担,而且,有关公司更多的内部控制问题可能会暴露出来,可能会影响公司相关利益者的信心,将不利于公司财务绩效的提升。因此,我们提出研究假设: 中国版SOX制度的正向净效应会随着上市公司债务水平提高而呈现不断下降的趋势,即上市公司债务水平越高,中国版SOX实施越不利于公司绩效提升。为检验该假设,构建如下计量模型:

tperit=α0+α1intit+α2timeit+α3debtit*policyit+α4otherit+εit

(10)

其中,α1控制处理组与对照组之间的不同,α2控制时间对处理组与对照组的共同冲击,α4则是控制其他影响上市公司绩效水平的关键因素,scale表示公司规模,在不同方程中,表示高负债公司(highdebt)、中等负债水平公司(middledebt)、低负债公司(lowdebt),交互项α3则表示不同负债水平公司被强制披露内部控制审计报告对于财务绩效的作用,表示中国版SOX对于不同负债公司的政策效果系数。

从表6回归结果来看,低负债水平的上市公司的政策效应系数在5%或10%显著水平下显著,回归系数为正值,高负债水平上市公司的政策效应系数在10%水平上显著,且系数为负值,但是,中等负债水平上市公司的政策效应系数不显著,这些实证检验结果表明中国版SOX的实施对于高负债水平上市公司的财务绩效提升具有抑制作用,对于中等负债水平上市公司的财务绩效的作用不显著,但是,对于负债水平较低的上市公司的财务绩效提升具有显著的正向作用,该检验结果正好检验了上文所提出的研究假设。

六、 结 论

虽然中国版SOX制度已经实施多年,但是有关该项制度对于上市公司财务绩效的影响效应的研究还是较为缺乏,这可能是由于政府除了出台内部控制审计制度,还出台了多项审计政策,可能会导致计量分析过程中产生内生性问题。本文为了弥补该研究空缺,将基于中国上市公司的数据,采用PSM和双重差分方法,并使用多种手段解决了内生性问题,实证分析了中国版SOX制度对于上市公司财务绩效的影响效应。研究发现,剔除其他因素对上市公司财务绩效的作用,中国版SOX制度对上市公司财务绩效提升具有显著的促进效应。通过进一步研究,发现中国版SOX制度对上市公司绩效的影响,还存在“审计质量递增效应”“公司规模递增效应”“审计负担效应”。具体如下:

中国版SOX制度对于上市公司财务绩效的影响,存在审计质量递增效应,即当政府要求上市公司强制披露内部控制审计报告的条件下,上市公司选择四大和国内十大会计师事务所进行审计,有利于财务绩效提升,但是,选择非四大或非十大,则会降低公司绩效。中国版SOX制度对于上市公司财务绩效的影响,存在公司规模递增效应,即我国内部控制审计制度对于上市公司财务绩效的影响受到公司规模影响,即公司规模越大,中国版SOX制度对于财务绩效的提升作用越大,其次为中等规模上市公司,再次为小规模上市公司。中国版SOX制度对于上市公司财务绩效的影响,还存在审计负担效应,中国版SOX对于低负债公司财务绩效的提升具有正向作用,对于高负债公司的财务绩效提升具有抑制作用,对于中等负债水平上市公司的财务绩效影响不显著。

因此,为了充分发挥中国版SOX制度对于上市公司财务绩效提升的促进作用,政府应采用配套法规提高上市公司的内控审计质量,还应慎重地将强制性披露内部控制审计的制度推广到中小板、创业板等上市公司。本文的研究不仅为中国版SOX的实施提供了经验解释,而且还检验了中国版SOX实施对于上市公司财务绩效的影响效应,为进一步完善上市公司的内部控制审计提供了经验证据和理论参考。