新租赁准则下折现率选择对航空公司财务报表的影响分析

□ 中国南方航空集团公司财务部 张思铭 吴 瑕/文

2018年12月7日,财政部发布了修订印发《企业会计准则第21号——租赁》(以下简称新租赁准则)的通知,要求在境内外同时上市的企业以及在境外上市并采用国际财务报告准则或企业会计准则编制财务报表的企业,自2019年1月1日起施行新租赁准则;其他执行企业会计准则的企业自2021年1月1日起施行。

新租赁准则的变化主要体现在承租人对经营租赁业务的会计核算方面。新租赁准则下,经营租赁承租人需折现确认与经营租赁相关的使用权资产和租赁负债,而旧准则下不需要确认;新租赁准则下,经营租赁承租人的账面成本是使用权资产的折旧费用和租赁负债的利息支出,而旧准则下经营租赁的账面成本就是按合同每期支付的租金。

新租赁准则下,经营租赁承租人折现确认使用权资产和租赁负债时,需按准则要求选定折现率。如何选择折现率,是每个执行新租赁准则企业必然面临的问题,而不同的选择,也会对财务报表产生不同的影响。

企业对折现率的选择

准则对于首次执行日存量经营租赁资产和首次执行日后新增经营租赁资产的折现率选择分别做出规定:对于首次执行日前的经营租赁,“承租人在首次执行日应当根据剩余租赁付款额按首次执行日承租人增量借款利率折现的现值计量租赁负债”;对于新增经营租赁,“在计算租赁付款额的现值时,承租人应当采用租赁内含利率作为折现率;无法确定租赁内含利率的,应当采用承租人增量借款利率作为折现率。

租赁内含利率,是指使出租人的租赁收款额的现值与未担保余值的现值之和等于租赁资产公允价值与出租人的初始直接费用之和的利率。承租人增量借款利率,是指承租人在类似经济环境下为获得与使用权资产价值接近的资产,在类似期间以类似抵押条件借入资金须支付的利率。”

在实际操作中,由于承租人往往较难获得出租人的内含利率,因此无论是存量经营租赁资产还是新增租赁资产,承租人较多选择以增量借款利率为折现率。由于经营租赁资产通常不存在专项借款,而不同结构、币种、期限的融资利率又有一定差异,如何确定增量借款利率或者说折现率,企业存在一定的选择空间。目前执行新租赁准则的企业一般会选择计量比较方便、依据比较充分的指标作为折现率,例如:企业历史或当期平均融资成本、人民币贷款基准利率或浮动一定比例、L I B OR上浮一定比例等。

不同折现率选择对报表的影响

由于使用权资产原值和租赁负债初始金额是经营租赁承租人根据未支付租金或其他义务折现得出的,不同的折现率会直接影响承租人确认的使用权资产原值、租赁负债原始余额,还会间接影响承租人后续的折旧费用、利息支出。

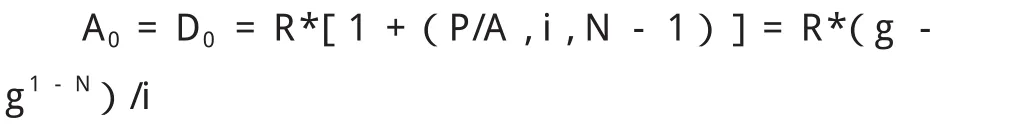

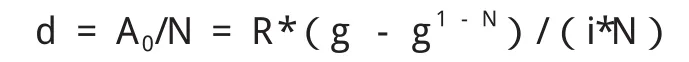

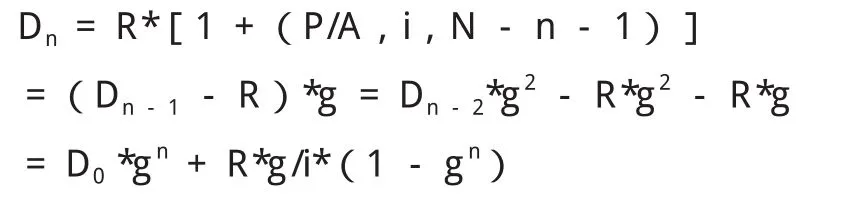

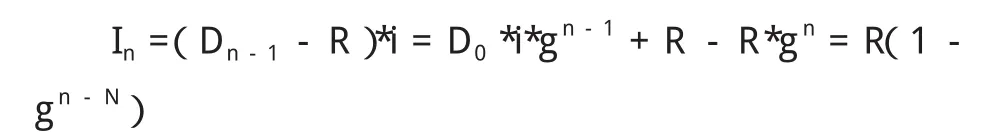

假设一项经营租赁资产基本情况如下:每期租金R,租期N期,对应每期的折现率为i;先付租金,即第0期付首次租金,第1期期末(或称为第2期期初)支付第二次租金。为书写简便,设定g=1+i。则可得:

使用权资产A0和租赁负债原值D0为:

使用权资产每期折旧d为:

第n期(1≤n≤N,下同)期末的使用权资产净值An为:

第n期期末的租赁负债净值Dn为:

第n期的利息费用In(由于租金是先付的,第n期的利息实际上是在第n-1期期末/第n期期初支付的租金中内含):

第n期的折旧及利息成本合计Cn为:

根据上述公式,从资产负债表来看,如果选取较高的折现率i,现值系数(P/A,i,N-1 )、使用权资产初始值A0和租赁负债初始值D0都会较小,因此对期初的资产负债率影响会较低。

从损益表来看,如果选取较高的折现率i,由于使用权资产初始值A0较小,每期折旧d也会较低。但同时,i越高,g=1+i 越大,gn-N就越小(n-N≤0),每期利息In也会较大。

根据新租赁准则的原理,无论选择何种折现率,各期总成本Cn都呈现前高后低的趋势,即C1>C2>……>CN;同时,租赁各期成本的总和总是等于各期租金之和,即∑Cn=R*N。因此,在同一租金和租期条件下,如果某一折现率对应的前期成本较高,则后期成本较低,反之亦然。也就是说,两个不同的折现率i1和i2下,各期总成本Cn所连成的曲线,必然会有至少一个交点(也有可能存在两个交点)。假设这个交点发生在第P期,则P期是两种折现率方案的临界点,在临界点P上,两种折现率方案的当期总成本相等。

航空公司案例分析

航空运输企业作为重资产行业,飞机等生产工具大量来自经营租赁。年报显示,截至2018年末,国内三大航空公司33%的飞机来自经营租赁,多达716架。航空公司存在大量经营租赁飞机、发动机,其租赁周期长、租金成本高,因此不同折现率的选择对报表的影响尤为显著。本文尝试以一个航空公司飞机租赁的实际案例,具体分析不同折现率选择对报表的影响。

某航空公司经营租赁一架飞机,起租日2019年1月1日,按季度先付租金,每季度租金123万美元,租期12年。对于折现率的选择,方案一是采用国家公布的5年期基准利率4.9%为年折现率(季度折现率为1.225%);方案二是采用企业美元融资成本3%为年折现率(季度折现率为0.75%)。分别计算出两种方案在新租赁准则下各期的使用权资产、租赁负债、折旧费、利息支出情况如表1、表2(单位:万美元)。

表1:方案一(折现率4.9%)时各期数据

表2:方案二(折现率3%)时各期数据

两种方案对比见表3所示。

表3:两种方案差异分析

由表3可以看出,选择年折现率4.9%的方案一,使用权资产和租赁负债的初始值较选择3%的方案二少481.55万美元,因此在实行新租赁准则后,企业期初资产负债率的上升较方案二要小。

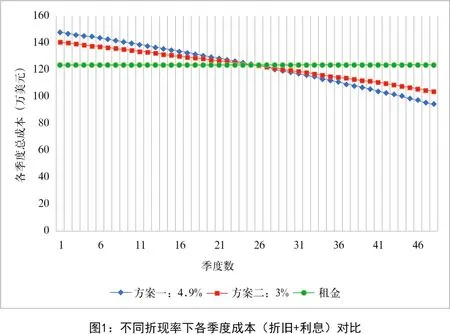

图1为两种方案下,不同折现率对应的各季度成本分析。

由图1可以直观看出,两种不同折现率方案下,在第26季度和第27季度之间(若用插值法计算为第26.6季度),总成本有一个交叉点,即在该交叉点,两种选择对利润的影响是相等的。在交叉点之前的时点,折现率高的方案一成本较高,在交叉点之后的时点则相反。与方案二相比,方案一的总成本偏离实际支付租金的程度较大,即在这个案例中,折现率高的方案对企业利润的影响也较大。

小结和运用

对于执行新租赁准则的企业,选择较高的折现率,在期初资产负债率上升会较小。在不同的折现率方案下,租金与利息组成的总成本曲线存在至少一个临界点。在只有一个临界点的情况下,在临界点之前,折现率高的方案各期成本较高、利润较低;在临界点之后,折现率高的方案各期成本较低,利润较高。

对于融资压力较大、对资产负债率比较敏感、不太关注每期报表利润的航空公司,如一些民营航空公司、地方航空公司,由于不同折现率方案均不影响企业的实际现金流,选择较高的折现率,有利于降低新租赁准则对资产负债率的影响,避免因为高负债率而提升融资成本。同时,较高的折现率在报表上会体现为较高的财务费用和较低的使用权资产折旧,也有利于提高企业的息税前利润。

对于融资渠道丰富、相比资产负债率更关注当期利润的航空公司,如有业绩考核压力的国有控股或职业经理人管理的大中型航空公司、需要提升市值的上市航空公司,选择较低的折现率,可以有效降低经营租赁前期的经营成本,提升当期的利润水平。

对于存量经营租赁资产较多的企业,如果大部分资产在首次执行日时租期已经超过了临界点,选择较高折现率的方案,既可以实现资产负债率较低,又可以减少未来的成本。

综上所述,企业在执行新租赁准则选择折现率时,应根据企业的实际需求和经营租赁资产现状,合理确定折现率水平。