安全投资转移视角下的跨行业投资组合模型及实证

金 秀,尘 娜,王 佳

(东北大学工商管理学院,辽宁 沈阳 110169)

1 引言

随着经济全球化和金融自由化进程加快,金融创新产品日益丰富加剧了市场的风险传染和波动性。大量的金融实证研究表明,金融资产的收益率常常表现出非线性、动态的结构性变化[1-2]。股市的波动受经济周期的影响,其运动轨迹在上涨和下跌两种状态下交替演进。投资者对某一市场状态产生恐慌情绪,则卖出风险型资产而买入相对安全的资产,产生安全投资转移行为(flight-to-quality)[3]。在股票市场上,安全投资转移行为使得资金在行业间和行业内股票间流动,本文研究安全投资转移行为对行业间资金流动的影响。Furfine[4]将产生系统性风险的渠道分为两个维度:一是时间维度,所有行业共同受到外部冲击而产生的系统性风险,该冲击随时间不断累积,与宏观经济周期密切相关;二是截面维度,某个行业受到冲击时,投资者安全投资转移行为使得资金从该行业转移至其他行业,进而引起行业间联动性和风险溢出。由于风险溢出导致其他行业对某一行业风险的贡献属于截面维度的系统性风险,因此在组合投资决策中有必要考虑行业间的风险溢出对资产配置的影响。

与本文相关的研究主要集中于三个方面:

第一,对投资者安全投资转移行为的衡量。Cho等[5]通过国外投资的净股权流动金额捕捉在国内、国外市场间的安全投资转移行为。Bethke等[6]认为当投资者情绪低落时,投资者安全投资转移行为将减少投资高信用风险的债券,导致信用风险增大,同时将投资转向无风险债券或现金,导致债券市场流动性风险增大,因此,利用信用风险因子和流动性风险因子的联动性捕捉安全投资转移行为。Kaul和Kayacetin[7]以大规模蓝筹公司股往往比小规模融资受限公司股是更安全的投资为前提假设,利用大规模股票与小规模股票订单流差异捕捉安全投资转移。安全投资转移行为是指,当投资者感到恐慌时,卖出风险资产并买入安全资产的交易行为,造成资金从风险资产到安全资产的系统性流动。由于安全投资转移行为是在投资者感到恐慌的情况下发生的,所以它是一种积极主动的交易行为。对比现有三种安全投资转移衡量方法:净股权流动金额、风险因子联动性这两种代理变量并不能反映投资者交易的积极主动性,订单流差异代理变量可以反映投资者交易的积极主动性。

第二,对行业间风险溢出的研究。考虑风险溢出后的系统性风险度量主要有两种方法:复杂网络分析方法和Co VaR方法。Upper[8]基于复杂网络分析方法模拟金融系统中个体间风险溢出情况,进而对形成的系统性风险进行测度。在单一个体风险度量模型在险价值(VaR)的基础上,Adrian 和Brunnermeier[9]考虑个体间的风险溢出提出条件风险价值(CoVaR),用于测度当某一个体陷入危机时整个金融系统的在险价值。考虑金融系统个体的稳定性、抵御冲击能力等性质随市场状态变化,Adams等[10]考虑状态依赖下的风险溢出效应,提出状态依赖下的敏感性VaR模型(State-Dependent SensitivityVa R,SDSVaR)。复杂网络分析方法和Co-VaR方法都着重研究个体对系统性风险的影响,而SDSVaR模型着重研究个体间的风险溢出效应,能够直观量化行业间风险溢出效应的方向和大小。

第三,对相关最优资产配置问题的研究。市场状态转移对资产定价和最优资产配置的影响已经引起许多学者的关注,并取得了丰富研究成果。Ang和Bekaert[11]利用状态依赖CAPM模型研究资产收益波动性,结果表明状态转移对国际资产配置具有不可忽视的影响。但是,现有状态依赖下的投资组合研究中大部分立足于资产价格的内生变化进行收益估计[12],对不同市场状态下的行业间轮动效应鲜有涉及。行业的周期性导致状态依赖下的热点行业轮动,增长型行业受市场状态影响较小,周期型行业与市场状态紧密相关性,防御型行业在不同市场状态下表现都较稳定。Stovall[13]考虑行业板块轮动下的资产配置,认为当经济从扩张期转向收缩期,防守型日用消费品表现较好,当经济转向低谷期,公用事业与金融行业表现较好。叶五一等[14]研究表明,我国股票市场上化工行业与其他行业关系较不稳定,金融行业对非金融行业的影响较大。已有关于跨行业投资组合的研究较少考虑市场状态变化和行业间的风险溢出效应,导致在极端情况下低估了行业风险。2007-2009年间的金融危机表明,不同行业之间的传染性增加,常用的VaR、CVa R等风险度量工具都没有考虑溢出风险的影响,不能很好的刻画投资组合风险。

本文的研究主要有以下三个方面的贡献。第一点,从投资者行为的角度讨论中国股票市场上的风险溢出机制。大规模股票与小规模股票的订单流差异可以捕捉投资者安全投资转移行为,安全投资转移使得资金在行业间流动,导致风险溢出。第二点,从两个维度度量行业风险。在考虑市场状态这一时间维度系统性风险的基础上,进一步考虑行业间风险溢出这一截面维度系统性风险,利用状态依赖下的敏感性VaR模型(SDSVaR)从时间和截面两个维度度量行业风险。第三点,同时考虑行业间板块轮动和风险溢出效应进行组合构造。在考虑不同市场状态下行业板块轮动效应的基础上,进一步考虑投资者根据市场状态变化和板块轮动效应进行投资转移导致的风险溢出,构建投资组合模型,分析行业间板块轮动和风险溢出效应对资产配置的影响。

2 模型构建

2.1 Markov状态转移模型

假设市场收益率的时间序列为,市场有两个不可观测的状态st(st=1,2),Markov状态转移模型为:

其中,表示市场期望收益率;表示残差项,服从正态分布表示市场期望波动率。和根据状态st表现不同的值。在状态st下,通过GARCH 模型估计得到市场在t期的波动率2。

状态依赖下的市场动态VaR为:

其中,zα表示标准正态分布下置信水平1-α对应的分位数,本文选择的1-α=0.95。用表示状态s t下的市场期望VaR。

状态变量st服从一阶Markov链,当期状态st只依赖于前一期状态s t-1,可以用转移概率表示为:

状态转移矩阵为:

本文采用Hamilton[1]的最大似然法来估计式(1)-(4)中参数。在的正态分布假设下,变量在状态s t(st=1,2)下的条件概率密度为:

最大化似然函数可得到参数集的估计值。

如果当期状态已知,那么下一期市场期望收益率为:

当期状态st=1时

当期状态st=2时

2.2 状态依赖下的安全投资转移测度模型

根据Kaul和Kayacetin[7],采用订单流差异作为安全投资转移的代理变量,计算订单流差异步骤如下。

第一步,采用Lee和Ready[15]方法区分买单和卖单。将每笔交易的成交价与买卖双方报价的中点进行比较,当成交价格高于报价中点价格时,则认定该笔交易则为买单,反之则为卖单。根据买单和卖单的识别方法,买单(卖单)为成交价格高于(低于)买卖报价中点订单,说明买家(卖家)更加急迫希望达成交易则选择妥协,因而买单和卖单可以捕捉投资交易的积极主动性。

第二步,计算订单流。将第t期所有买单交易金额与卖单交易金额之差定义为股票订单流,并通过总交易金额对订单流进行标准化处理:

其中,为状态依赖下第t期股票s的买单交易金额,为第t期股票s的卖单交易金额。订单流为正表示投资者积极主动的交易行为使得资金流入,订单流为负表示资金流出,订单流的大小表示资金流入量和流出量,因而订单流可以捕捉资金流动的方向和大小。

第三步,计算订单流差异。根据上一年最后一个交易日所有股票的账面市值比和规模进行双重分组。首先,按照账面市值比将所有股票进行排序,依据30%、70%分位将所有股票分为3 组,构建低(L)、中(M)、高(H)账面市值比股票组合;然后,在每个账面市值比组内按照规模将股票均分为2组,构建小(S)、大(B)规模股票组合,共形成6组股票组合。计算6组股票组合订单流均值SL t,st、SM t,st、SH t,st、BL t,st、BM t,st、BH t,st。假设与小 规模股 票相比,大规模股票更安全,订单流差异定义为大规模股票组合平均订单流与小规模股票组合平均订单流之差:

若订单流差异符号为正,表示投资者积极主动卖出风险资产买入安全资产,发生了安全投资转移;订单流差异的大小表示从风险资产流出、流入安全资产的资金量,反映安全投资转移的强度,因而订单流差异可以捕捉安全投资转移行为引起的资金流动。

2.3 行业间联动性与安全投资转移的回归模型

采用第t期内两行业日收益率序列的Pearson相关系数作为行业间联动性的代理变量:

其中,i=(1,2,…,10)和k=(1,2,…,10)表示10个行业,分别为状态依赖下第t期内第d个交易日的行业i、行业k日收益率。

在控制经济基本面、传染预期面的基础上,分析传染资金面代理变量安全投资转移对行业间联动性的影响,建立以下回归模型:

其中,由式(10)得到的安全投资转移FTL t,st为自变量;行业间联动性为因变量;经济基本面的代理变量货币供应量M2t,st、传染预期面的代理变量市场交易金额VOL t,st为控制变量。系数分别衡量安全投资转移、货币供应量和市场交易金额对行业间联动性的影响。

2.4 状态依赖下的敏感性Va R 模型(SDSVaR )

首先,计算状态依赖下的各行业动态VaR。在Markov状态转移模型的基础上,根据式(2),得到状态依赖下的各行业动态VaR为:

其中,i=(1,2,…10)表示10个行业;表示状态依赖下行业i的期望收益率;σit,st表示状态依赖下行业i在第t期波动率的标准差,通过GARCH模型估计得到;zα表示标准正态分布下置信水平1-α对应的分位数。

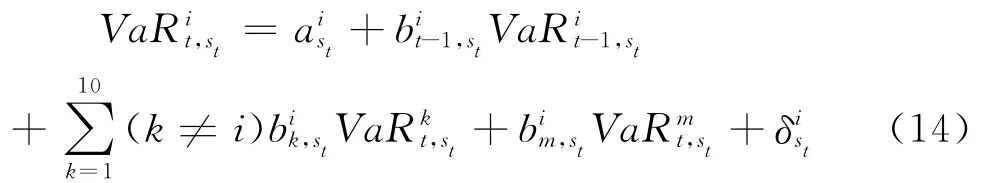

然后,建立状态依赖下的敏感性Va R模型(SDSVaR)。行业风险不仅取决于该行业的内生风险,还取决于市场状态这一时间维度系统性风险,以及其他行业风险溢出、市场波动导致该行业产生的截面维度系统性风险。根据Adams等[10],状态依赖下的敏感性VaR模型(SDSVaR)具体表达式为:

最后,估计行业i状态依赖下的敏感性VaR(SDSVaR)。在样本期,使用最小二乘法对式(14)进行估计,得到截距项的估计值和风险溢出系数的估计值。行业i的SDSVaR估计值为:

2.5 投资组合模型

为了保持模型的简约性,本文采用Ang和Bekaert[11]的方法,假设各行业收益率都受市场状态的影响。根据资本资产定价模型(CAPM),行业i的收益率为:

其中,表示状态依赖下行业i收益率对市场收益率的敏感性系数;表示状态依赖下行业i的无风险收益率;服从正态分布表示状态依赖下的特质波动率。在状态st已知的条件下,通过最小二乘法对式(16)进行估计。

如果当期状态st(st=1,2)已知,用表示下一期行业i期望收益率为:

为下一期行业i期望SDSVaR,取决于当期状态和跨状态期望收益率的跳跃部分:

当期状态st=1时

当期状态st=2时

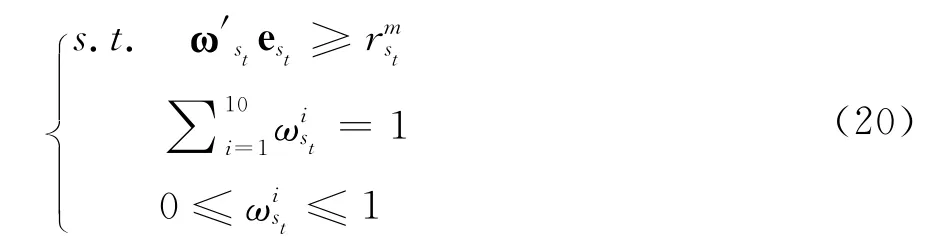

根据式(16)-(19),构建考虑行业间风险溢出效应的投资组合模型为:

其中,为投资者能够接受的最低收益率。为下一期行业期望SDSVaR向量,为下一期行业期望收益率向量。求解式(20)可得,在当期状态st(st=1,2)下,下一期各行业的资产配置结构。

3 实证分析

3.1 数据选取

本文选取自2002年1月4日至2017年5月15日沪深300指数及所包括的行业分类指数为研究对象。行业i= (1,2,…,10)和k= (1,2,…,10)都依次对应于能源、材料、工业、可选、消费、医药、金融、信息、电信、公用十个行业。本文使用的数据包括两个部分:第一,收盘价、账面市值比、规模、货币供应量M2和市场交易金额数据,来自于Wind数据库。收益率定义为收盘价的自然对数差,即y t=100(lnp t-lnp t-1),p t为沪深300指数和行业指数的收盘价。第二,日内分笔交易的买卖双方报价和成交价为高频数据,来源于国泰安中国证券市场交易高频数据库。由于2005年之前日内高频交易数据较少,因而采用区间为2005年1月1日至2017年5月15日。ST股票交易制度与普通股票不同,金融类股票资产负债结构与普通股票不同,因而选取剔除ST、金融类股的全部A 股日内分笔交易数据。

3.2 状态转移模型估计及分析

根据Hamilton[1],通过平滑概率判断每个时刻所处的状态。若观测点在低波动状态的平滑概率大于0.5,则该观测点处于低波动状态,否则处于高波动状态。根据式(6),利用Matlab软件的MS_Regress工具箱得到状态转移模型式(1)-(4)的参数,结果如表1 所 示。 其 中,市 场 波 动 率 (σmt,st)2通 过GARCH(1,1)模型估计。

表1 状态转移模型的参数估计结果

由表1 可以看出:①由Panel A、Panel B 和Panel C可以看出,与低波动状态相比,股市在高波动状态下的收益率较高,但易受市场或非市场力量的影响,所面临的不确定性较大,潜在损失较大。低波动状态(st= 1)的股指期望周收益率为-0.0847%,期望波动率为5.4222%,期望VaR为-2.4541;高波动状态(st=2),股指期望周收益率为0.4480%,期望波动率为26.3133%,期望Va R为-4.9152。②由Panel D 可以看出,两个状态持续的概率都较高,说明两个状态都是比较稳定的。当期处于低波动状态下一期仍处于低波动状态的概率为97.41%,当期处于高波动状态下一期仍处于高波动状态的概率为95.85%。③由Panel E 可以看出,与高波状态相比,低波动状态的出现概率较高,平均持续期较长。在整个观察期,低波动状态出现的概率为61.62%,平均持续期为38.6815个周,高波动状态出现的概率为38.38%,平均持续期为24.0964个周。

3.3 状态依赖下的安全投资转移测度模型估计及分析

市场状态转移风险使得投资者产生恐慌情绪,进而引起安全投资转移。根据式(10),得到安全投资转移代理变量订单流差异如图1所示。其中,阴影区域为高波动状态。

图1 状态依赖下的安全投资转移

由图1可以看出:①市场状态影响安全投资转移行为。在市场进入高波动状态(阴影区域),订单流差异急剧增大,然后降到谷底,这种可识别的周期性行为说明安全投资转移是受市场状态影响的。②两种状态下都存在安全投资转移行为。两种状态下订单流差异均为正,说明资金从小规模股票流出,流入大规模股票,发生了安全投资转移。③与低波动状态相比,高波动状态下的安全投资转移强度较高。与低波动状态相比,高波动状态下订单流差异均值较大,说明投资者在经济上升时期进行套期保值,以对抗未来经济状况恶化的风险[7],使得高波动状态下的安全投资转移强度较高。

3.4 行业间联动性与安全投资转移的回归模型估计及分析

不同市场状态下各行业表现不同,投资者根据各行业的安全性进行安全投资转移,使得资金在行业间流动,进而引起联动性。根据式(12),通过最小二乘回归法估计系数,结果如表2所示。其中,表格的左下部分为低波动状态(st=1),右上部分为高波动状态(st=2)。

表2 行业间联动性与安全投资转移的回归系数估计结果

由表2可以看出:①安全投资转移引起行业间联动性。安全投资转移对行业间联动性的回归系数显著,说明安全投资转移使得行业间资金流动,进而引起联动性。②安全投资转移对行业间联动性的回归系数为负值。这是由于安全投资转移行为使得资金在两个行业间流入、流出,导致行业资产价格负向变动。③在两种状态下,对安全投资转移对金融-消费行业间联动性影响均最大。这是因为金融行业是风险型行业,消费行业是防御型行业,安全投资转移发生在这两个行业间的可能性较大。④与低波动状态相比,在高波动状态下安全投资转移对金融-消费行业间联动性影响程度较大。这是因为高波动状态下安全投资转移强度较高,使得对联动性的影响程度增大。

3.5 状态依赖下的敏感性VaR 模型(SDSVaR )估计及分析

安全投资转移行为所引起的行业间联动性和风险溢出是同时发生的,通过验证安全投资转移行为能够引起行业间联动性,为从安全投资转移行为视角分析行业间风险溢出提供了支持。在低波动和高波动状态下,投资者安全投资转移转移行为不同,导致行业间风险溢出不同。

(1)低波动和高波动状态下的敏感性Va R模型估计及分析

首先,根据式(13),通过GARCH(1,1)模型估计波动率的标准差,得到各行业的动态VaR。然后,根据式(14),通过最小二乘法分别估计低波动和高波动状态下敏感性VaR模型的参数,结果如表3、4所示。

表3 低波动状态(st=1)下的敏感性VaR 模型估计结果

由表3可以看出:

①敏感性VaR模型具有实际意义。材料-能源、医药-能源等34对行业间的风险溢出系数(b)显著,说明股票市场中行业间存在明显的风险溢出效应。

②风险溢出系数衡量了行业间风险溢出效应的方向和大小,直观量化了其他行业对某一行业风险的贡献。例如,材料行业对能源行业的风险溢出系数为0.3309,说明材料行业的VaR增大1%会导致能源行业的VaR增加0.3309%,材料行业对能源行业的正向风险贡献为0.3309与材料行业风险的乘积。

③对风险溢出效应比较特别的几个行业进行分析。(i)工业行业对其他行业的风险溢出水平最高,平均风险溢出水平为0.2583,说明工业行业为系统重要性(systematically important)行业,该行业的极端变化将对整个股票市场产生严重的冲击。(ii)公用行业对其他行业的风险溢出水平最低,平均风险溢出水平为0.0099,这是因为公用行业一直受国家宏观政策的控制,属于防御型行业。(iii)工业、可选和信息行业受到其他行业的正向风险溢出较多。例如,材料-工业、消费-可选、电信-信息行业间的正向风险溢出,说明两个行业间净资金量同方向变化,一个行业的不利冲击会传染到另一个行业,导致两个行业的风险同方向变动,并且这种正向溢出效应通过协同效应使整个股票市场的截面维度系统性风险增大。(iv)金融行业与其他行业间的风险溢出多为负向。例如,工业-金融、消费-金融行业间的负向风险溢出,这是由于市场不景气时期投资者进行安全投资转移,资金流动影响行业间的风险溢出关系,与图1和表2得到的结论是相一致的。

表4 高波动状态(st=2)下的敏感性VaR 模型估计结果

由表4可以看出:

①敏感性VaR模型具有实际意义。材料-能源、工业-能源等36对行业间的风险溢出系数(b)显著,说明股票市场中行业间存在明显的风险溢出效应。

②风险溢出系数衡量了行业间风险溢出效应的方向和大小,直观量化了其他行业对某一行业风险的贡献。例如,医药行业对工业行业的风险溢出系数为-0.1775,说明医药行业的VaR增大1%会导致工业行业的VaR减小0.1775%,医药行业对工业行业的负向风险贡献为0.1775与医药行业风险的乘积。

③对风险溢出效应比较特别的几个行业进行分析。(i)可选行业为系统重要性行业,并且受到其他行业的正向风险溢出也最多,说明该行业的风险变化将严重影响整个股票市场的稳定。(ii)材料、消费和电信行业受其他行业风险溢出较少,表现出一定的独立性;同时,电信行业对其他行业的风险溢出水平最低,平均风险溢出水平为0.0203。说明这三个行业具有一定的资金避风港作用,对风险溢出效应的免疫特征可以提高整个股票市场的内在稳定性。(iii)金融行业与其他行业间的负向风险溢出最多,有两种可能的原因:一是投资者在经济放缓之前为了套期保值而进行安全投资转移,卖出金融行业这种风险型资产,买入安全型资产,影响行业间的风险溢出关系,这与图1和表2得到的结论是相一致的;二是在市场上升时期,板块轮动造成市场大盘热点转移,追逐收益或流动性的投资者进行投资再平衡,卖出低风险低收益的行业资产,买入金融行业这种进攻型行业资产以获取超额收益,资金在其他行业与金融行业间流出或流入,导致行业间风险的负向变动。

(2)低波动状态与高波动状态下的敏感性VaR模型估计结果比较分析

比较表3、表4模型估计结果可以看出:①不同状态下的行业间风险溢出效应发生变化。由于市场状态转移,追逐低风险、超额收益或流动性的投资者根据信息变化来调整资产配置的行业结构,引起资本在行业间流动,导致不同状态下的行业间风险溢出效应不同。例如,在低波动状态下,能源行业对材料行业的风险溢出水平为0.2767,在高波动状态下为0.4872。②高波动状态下的行业间平均风险溢出水平(0.1188)高于低波动状态下的行业间平均风险溢出水平(0.0728)。这一结论与表2中,与低波动状态相比,高波动状态下安全投资转移对行业间的联动性影响较大是一致的。

3.6 最优资产配置结果分析

(1)资产配置结构分析

根据式(20),取当期状态为低波动(高波动)状态的下一期沪深300指数期望收益率为投资者在低波动(高波动)状态下能够接受的最低收益率rmst=1(rmst=2),利用Matlab软件的优化工具箱,估计状态依赖下考虑行业间风险溢出的最优资产配置结构,结果如表5所示。

表5 状态依赖下考虑行业间风险溢出的最优资产配置结构

由表5可以看出,两种状态下最优资产配置结构明显不同:在低波动状态下,全部资金仅投资于两个行业,其中,消费行业为84.86%,金融行业为15.14%;在高波动状态下,在消费行业的投资权重降低至31.23%,金融行业的权重增加至27.46%,另外约40%的资金投资于材料、电信和公用行业,权重分别为10.06%、21.98%和9.27%。

结合表3-5可以看出:①不同市场状态下资产配置的行业发生变化。在低波动状态下,仅投资于消费和金融两个行业。在高波动状态下,除了投资于消费和金融行业,有约40%的资金投资于材料、电信和公用行业。由于材料和电信行业受其他行业的风险溢出较少,具有一定的避风港作用,在高波动状态下配置一定权重能够隔离风险传染,降低整个投资组合的风险,同时,消费-公用行业之间负的风险溢出能够降低截面维度系统性风险,配置一定权重起到对冲避险的作用。②在两种状态下,金融行业和消费行业都具有一定权重。低波动状态下金融-消费行业之间的风险溢出方向为负,配置金融和消费行业能够降低截面维度系统性风险,同时,消费行业属于防御性行业,受不景气市场影响较小,投资者在市场不景气时期增加防御型行业配置权重能够防御市场风险,所以配置权重较高(84.86%)。高波动状态下消费行业受其他行业的风险溢出较少,具有一定的避风港作用,配置一定权重能够隔离风险传染;而金融行业属于进攻型行业,配置一定权重可以获得超额收益。另外,一些行业的权重为零。这些行业权重为零的主要原因是卖空约束,如果取消卖空约束,则权重可以为负,能够更好的分散风险,这与文献[11,16]的资产配置结论是相一致的。随着中国资本市场的逐渐完善,放松卖空约束,可以有效降低风险,显著改善资产配置效果。

(2)与不考虑行业间风险溢出的最优资产配置结构的比较

与考虑行业间风险溢出的最优资产配置相比,不考虑行业间风险溢出的最优资产配置中使用VaR度量投资风险,则式(18-19)为下一期行业i期望VaR,式(20)目标函数中为下一期行业期望VaR向量。利用Matlab 软件的优化工具箱,估计状态依赖下不考虑行业间风险溢出的最优资产配置结构,结果如表6所示。

表6 状态依赖下不考虑行业间风险溢出的最优资产配置结构

对比表5考虑行业间风险溢出和表6不考虑行业间风险溢出两种情形下的最优资产配置结构,可以看出:①在低波动状态下,两种情形下的最优资产配置结构不同。不考虑行业间风险溢出的最优资产配置结构将91.34%资金投资于防御型行业消费、医药和公用行业,而考虑行业间风险溢出的最优资产配置结构,除了将84.86%资产投资于防御型行业消费行业之外,将15.14%资产投资于金融行业。这说明考虑金融-消费行业之间的负向风险溢出能够降低组合截面维度系统性风险。②在高波动状态下,两种情形下的最优资产配置结构均将约70%的资金投资于消费、电信和公用行业,而剩余30%资金所配置行业不同。不考虑行业将风险溢出的情形将剩余约30%资金投资于防御性行业医药行业,而考虑行业间风险溢出的情形投资于进攻型行业金融行业。这是因为考虑行业间风险溢出可以从全景式地分析行业风险,金融行业虽然自身风险较大,但是金融行业与其他行业间多为负向风险溢出。

(3)资产配置收益率与风险分析

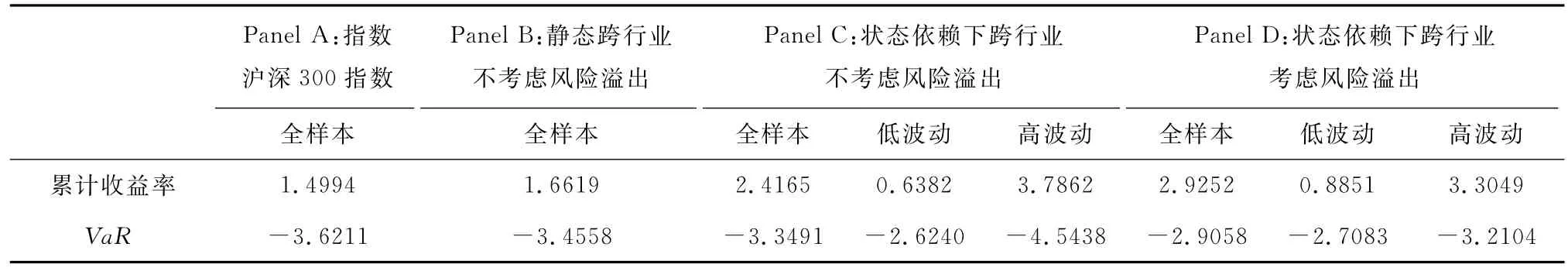

为了分析表5状态依赖下考虑行业间风险溢出的资产配置策略绩效,在样本期内,分别计算市场指数、静态跨行业资产配置策略、状态依赖下跨行业资产配置策略的累计收益率和VaR。对比几种策略下的样本期累计收益率和VaR如表7所示。

表7 几种策略下资产配置收益率与风险比较

由表7可以看出:①跨行业资产配置的累计收益和Va R都优于指数投资。将Panel B、Panel C、Panel D 与Panel A 对比,可以看出无论是静态策略还是状态依赖策略,无论是否考虑行业间风险溢出,跨行业资产配置的累计收益和VaR都优于指数投资。跨行业资产配置策略可以捕捉宏观因素对不同行业的影响,降低投资风险,获得较好的收益。②状态依赖下的跨行业资产配置模型优于静态跨行业资产配置模型。将Panel C、Panel D 与Panel B对比,可以看出状态依赖下的跨行业资产配置模型优于静态跨行业资产配置模型。利用由状态转移引起的板块轮动效应,根据市场状态选择合适的行业进行资产配置,状态转移框架下考虑板块轮动的资产配置策略可以达到防范市场风险同时增加投资收益的目的。③考虑行业间风险溢出的资产配置能够降低截面维度系统性风险,提高投资收益,规避极端风险。将Panel D 与Panel C 对比,在整个样本期,考虑行业间风险溢出的资产配置能够分散非系统性风险的同时降低截面维度系统性风险,提高投资者的收益。在风险较大的高波动状态下,与不考虑风险溢出的投资组合风险相比,考虑风险溢出的投资组合风险大幅降低,说明考虑风险溢出能够在降低风险、增加收益的基础上,有效地降低极端风险值,规避极端风险的效果更好。

(4)资产配置模型的稳健性检验

通过改变研究对象对状态依赖下考虑行业间风险溢出的资产配置模型进行稳健性检验。选择自2000年1月4日至2017年5月15日Wind数据库全A 指数及所包括的行业分类指数为研究对象。其中,行业分类为11个行业,依次为能源、材料、工业、可选、消费、医药、金融、信息、电信、公用、房地产行业。计算步骤与上文相同,得到几种策略下的样本期累计收益率和VaR如表8所示。

表8 几种策略下资产配置收益率与风险比较

由表8可以看出:改变研究对象后,状态依赖下的跨行业资产配置模型的累计收益率和风险仍然优于静态跨行业资产配置模型的相应值,说明考虑板块轮动能够达到防范市场风险同时增加投资收益的目的;考虑行业间风险溢出的资产配置模型仍然优于不考虑行业间风险溢出的资产配置模型,在高波动状态下考虑风险溢出的投资组合风险仍然低于不考虑风险溢出的投资组合,说明考虑风险溢出能够提高投资者的收益,有效地规避极端风险。

4 结语

股票市场受经济周期的影响,其收益和波动常表现出不同的状态。不同市场状态下股票市场中各行业表现不同,投资者根据市场状态和板块轮动效应进行安全投资转移,资金流动导致行业间联动性和风险溢出。如何把握股票市场中各行业间的风险溢出效应是进行分散化资产配置进而达到有效规避风险的重要前提,本文研究考虑行业间风险溢出和板块轮动效应的最优资产配置问题。研究发现:①状态依赖下的安全投资转移显著影响行业间联动性和风险溢出。安全投资转移受市场状态的影响,高波动状态下安全投资转移强度高于低波动状态;安全投资转移使得资金在行业间流动,进而引起联动性和风险溢出。②考虑行业间风险溢出的资产配置能够分散非系统性风险的同时降低截面维度系统性风险。利用状态依赖下的敏感性VaR模型(SDSVaR)同时从时间和截面两个维度度量行业风险,选择负向风险溢出的成对行业进行资产配置可以降低截面维度系统性风险。③在资产配置中考虑状态转移和板块轮动可以达到防范市场风险同时增加投资收益的目的。在低波动状态下,消费、公用行业受不景气市场影响较小,属于防御型行业,配置一定权重能够防御市场风险;在高波动状态下,金融行业属于进攻型行业,对金融行业配置一定权重可以获得超额收益。研究结果表明,考虑行业间风险溢出和板块轮动效应的资产配置模型能够分散非系统性风险的同时降低截面维度系统性风险,提高投资者的收益,有效地降低极端风险值,规避极端风险的效果更好。

本文基于投资者安全投资转移行为的角度讨论了中国股票市场上行业间联动性和风险溢出机制,突出了市场状态转移框架下行业间风险溢出和板块轮动效应在资产配置过程中的重要性,在理论上丰富和完善了状态转移框架下投资组合问题研究,对于投资者和金融监管部门具有实际意义。对于中国这样的新兴市场,投资者的经验相对缺乏,高度趋同的非理性行为加强了行业间风险溢出效应,研究行业间风险溢出对资产配置的影响可以为投资者(特别是保险公司、社保基金和企业年金等长期投资者)风险管理和投资决策提供有价值的借鉴;为金融监管部门建立完善的风险控制体系,防范系统重要性行业风险变化对整个股票市场的冲击,避免股票市场大起大落和极端波动提供一定的参考。