首家“同股不同权”公司上市

◎ 文 苏云鹏

(作者系清华同方股份有限公司总裁助理)

优刻得上市 科创板接纳多元化“新生”

近日,证监会公布《关于同意优刻得科技股份有限公司首次公开发行股票注册的批复》,优刻得科技股份有限公司(简称为“优刻得”)科创板IPO注册获批。值得一谈的是,优刻得是科创版第一家存在“同股不同权”的发行人,这意味着同股不同权制度在国内取得发展,拓宽了科技创新企业融资渠道,推动了科创企业的发展。笔者结合优刻得项目,对股份公司的同股不同权问题进行探讨,尝试分析同股不同权的利与弊,从而为业界提供一些参考。

何为“同股不同权”

同股不同权,又称“双层股权架构”“不同投票权机制”,即公司设置不同投票权架构,将公司股份划分为两类:特别投票权股份与普通投票权股份。每份特别投票权股份享有若干投票权,由管理层(创始人团队)持有;每份普通投票权股份享有一票投票权。两类股份仅投票权不同,分红权等其他权利相同。

《上海证券交易所科创板股票发行上市审核规则》中,将同股不同权表述为“表决权差异安排”,即“发行人按照《中华人民共和国公司法》第一百三十一条的规定,在一般规定的普通股份之外,发行拥有特别表决权的股份。每一特别表决权的股份拥有的表决权数量大于每一普通股份拥有的表决权数量,其他股东权利与普通股份相同”。为何不使用“同股不同权”,而使用“表决权差异安排”呢?证监会表示,“同股不同权”问题情况较为复杂,不同的企业有不同的投票权差异安排,有的属于针对董事会提名权的特别安排,有的属于同种股份投票权不同,有的属于类别股份。从本质上来说,这些都属于对公司治理作出的特殊安排。

所以,同股不同权的实质是,因公司股权上附着的经营决策权利(表决权)和经济性权利(分红权、剩余财产分配权等)进行分离,产生表决权差异化。产生的主要原因是管理层(创始人团队)希望以少量持股即拥有公司多数投票权,既可以满足公司融资需求又可以掌握公司的控制权,因此受到众多公司管理层的青睐。

同股不同权制度发展的演变

我国《公司法》对于股份公司施行“同股同权”的基本原则。《公司法》第一百零三条规定:“股东出席股东大会会议,所持每一股份有一表决权。”第一百二十六条规定:“股份的发行,实行公平、公正的原则,同种类的每一股份应当具有同等权利。”同时,《公司法》第一百三十一条规定:“国务院可以对公司发行本法规定以外的其他种类的股份,另行作出规定,”该条允许国务院对同股同权另行作出规定。

2018年9月18日,国务院发布《关于推动创新创业高质量发展打造“双创”升级版的意见》,为拓宽创新创业直接融资渠道,支持发展潜力好但尚未盈利的创新型企业上市,允许科技企业实行“同股不同权”治理结构。

2019年1月、3月,证监会分别发布《关于在上海证券交易所设立科创板并试点注册制的实施意见》《科创板首次公开发行股票注册管理办法(试行)》,允许特殊股权结构企业和红筹企业上市,允许境内科技创新企业存在特别表决权的情况。

2019年3月1日,上海证券交易所发布《上海证券交易所科创板股票上市规则》(2019年4月第一次修订,简称为“《上市规则》”),对上市公司表决权差异安排进一步规定。

以上一系列的规范性文件构成了对于“同股不同权”的国内制度安排。

优刻得开创同股不同权先河

2019年3月17日,优刻得召开2019 年第一次临时股东大会,表决通过《关于〈优刻得科技股份有限公司关于设置特别表决权股份的方案〉的议案》,优刻得共同实际控制人季昕华、莫显峰及华琨持有的A类股份每股拥有的表决权数量为其他股东(包括本次公开发行对象)所持有的B类股份每股拥有的表决权的5倍。发行前季昕华、莫显峰及华琨合计直接持有发行人26.8347%的股份,根据公司章程,通过设置特别表决权持有发行人64.7126%的表决权。

优刻得收到上市申请受理通知书后,2019年4月至5月期间接受上海证券交易所(简称为“上交所”)三轮问询,问询核心之一就是设置特别表决权问题。特别表决权问题是上市审核绕不过去的核心点,需要企业对设置特别表决权进行详细的、合理的解释,对由此可能给中小股东造成的影响,及保护中小股东权益措施一一进行说明。

2019年12月24日,证监会公布《关于同意优刻得科技股份有限公司首次公开发行股票注册的批复》,优刻得科创板IPO注册获批。

在优刻得特别表决权机制下,共同实际控制人能够决定股东大会的普通决议,对股东大会特别决议也能起到重大的决定性作用。优刻得项目反映出同股不同权制度可能带来的公司治理问题。如果包括公众投资者在内的中小股东因对发行人重大决策与控股股东持有不同意见而在股东大会表决时反对,则很可能因每股对应投票权数量的差异化而无足够能力对股东大会的表决结果产生实质影响。在特殊情况下,发行人实际控制人的利益可能与公司其他股东,特别是中小股东利益不一致,存在损害中小股东利益的可能。

同股不同权是否具有法律基础

同股不同权制度使实际控制人进一步强化其控制权,到底是会保证公司稳定运营、投资者得益于职业经理人的专业决策和高效管理?还是会造成实际控制人独大、中小股东权益受侵害?通过梳理国内外制度,提出一些设想。

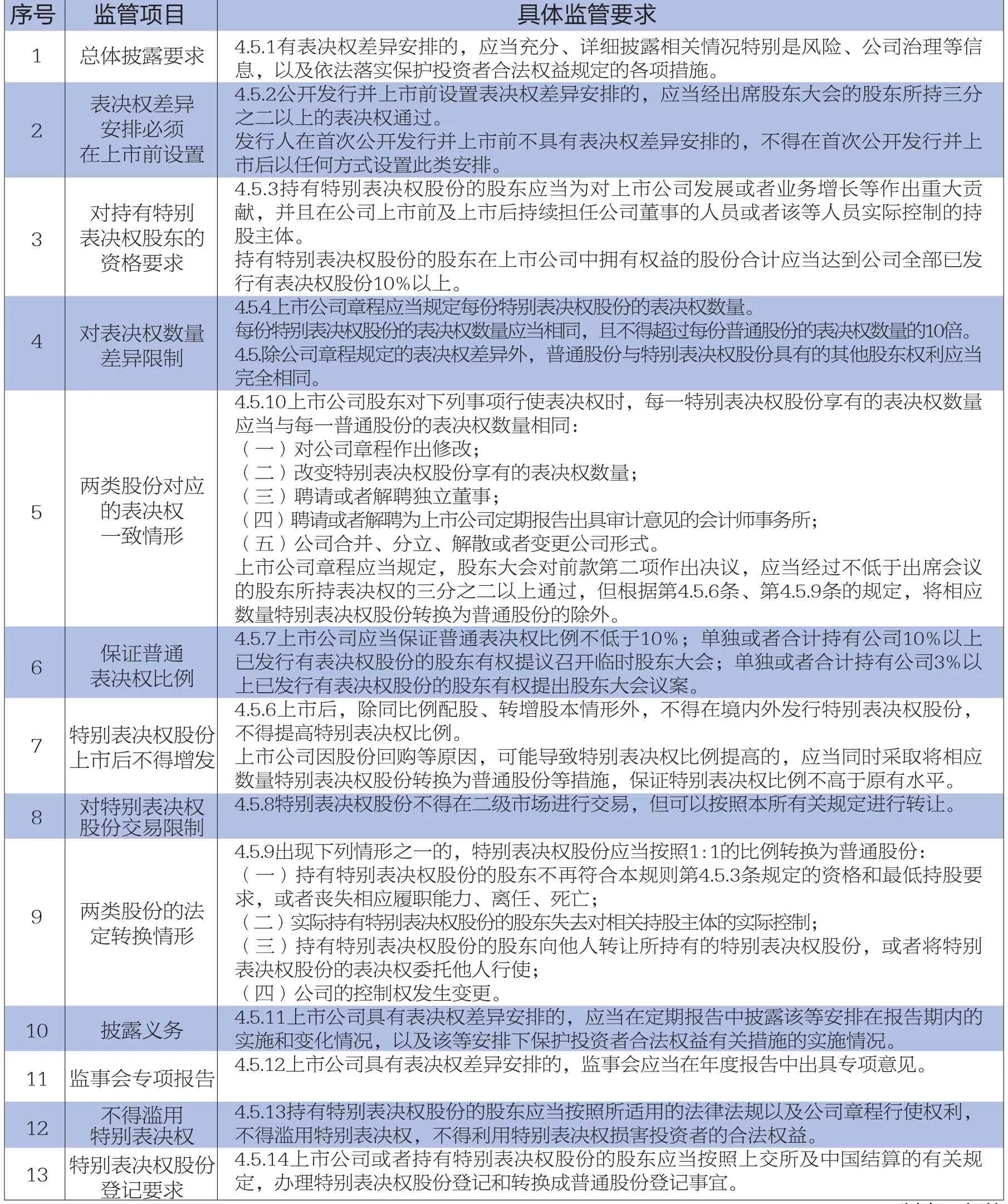

1.《上海证券交易所科创板股票上市规则》对同股不同权的规制(见下页表格)

2.香港联交所对同股不同权的规制

香港联交所《新主板上市规则》对同股不同权的规制内容主要包括:只有新申请人才能采用不同投票权架构上市;每股赋予的投票权数量不得超过10倍;普通投票权比例不能低于10%;不同投票权的股份不能上市交易;上市后不同投票权比例不能增加;股权转让/控制权变更等情况,不同投票权失效;股东大会重要事项(修改章程、选举独立董事、修改同股不同权方案、解散公司),特别表决权失效;设置由独立执行董事占多数且担任主席的企业管治委员会,检视及监察上市公司的运营及管理,保护中小股东利益。

上海证券交易所科创板股票上市规则(2019年3月实施 2019年4月第一次修订)

CFP

上交所目前没有对存在表决差异安排公司的治理结构提出特殊要求,未来是否会提出类似要求,也会是一种可能性。

3.日本《公司法》对同股不同权的规制

在同股不同权的架构下,形成了特别投票权股份与普通投票权股份两种不同类别的股份。日本《公司法》第2条第14项规定在类别股发行公司中,由某一类别股的股东为成员组成的合议体,公司如果实施会给类别股东的利益带来重大影响的法定事项以及章程规定的事项时,需要经过该类别股东大会的决议。《上市规则》4.5.10款规定,法定情形下(修改公司章程、改变表决权数量等)“每一特别表决权股份享有的表决权数量应当与每一普通股份的表决权数量相同”,在公司重大经营决策事项上向普通投票权股份进行法律倾斜与保护。

因此,在修改公司章程、改变表决权数量等法定情形外,还需要建立普通股股东大会表决制度,对公司实施影响普通股股东利益的事项进行分类表决,防范特别表决权股东滥用特别表决权损害普通股股东的权益。在现阶段,可以考虑将普通股股东大会表决制度作为非强制要求,鼓励拟上市公司根据自身情况,将普通股股东大会表决制度增加到公司治理架构中。也就是说,普通股股东大会表决制度作为加分项,将帮助拟上市公司IPO申报工作更加顺利。

科创板引进同股不同权制度、允许科创型企业实行“同股不同权”治理结构是一个巨大的进步,拓宽了科创型企业融资渠道,促进了资本市场多元化。希望通过科创板“试验田”,能够使同股不同权制度不断完善。