股份制银行不良贷款分析

——以招商银行为例

(南京信息工程大学 江苏 无锡 214105)

引言

一、研究背景

我国很多股份制银行的贷款业务发展很迅速,并且都有一定的不良贷款,尤其以招商银行为例,在2017年全国性商业银行报告中写道招商银行的不良贷款率为1.87%,不良贷款率位列所有股份制银行的第三,比招商银行不良贷款率高的只有浦发1.89%和农行2.37%。当下,所有银行也都将不良贷款的问题看得很重,都在积极降低自身的不良贷款率,招商银行作为不良贷款率高的银行,则需要更多的降低自身的不良贷款。

二、研究意义

银行不能有效解决不良贷款问题,那么会影响其及时收回资金,就会影响银行的资本充足率,从而影响营业收入和盈利。因此,要找出不良贷款的成因,并采取相关措施,才能将不良贷款的影响降低。从而有益于银行的发展和收益。因此本文的研究思路是以一家具有代表性的股份制银行招商银行2014到2016年的年报数据为准,从内部因素和外部环境两个方面分析成因并给予解决策略。

三、招商银行不良贷款现状

(一)招商银行概述

1.招商银行介绍

招商银行成立于1987年深圳,是我国第一家股份制银行,经过20年的发展,招商银行已经从一家小银行发展成为了一家具有实力的全国性商业银行。

2.招商银行贷款业务介绍

贷款业务在招商银行中拥有着重要地位,是招商银行收入的重要来源。从对象上,将招商银行的贷款业务主要分为公司贷款和零售贷款。

招商银行近期实行的是“一体两翼”的政策,一体指的是以零售业务为主体,两翼指的是以公司金融和同业金融为辅助,支持零售业务的发展。以此着力打造差异化竞争优势,深入推进业务结构调整。并且在不久的将来,招商银行零售业务将要超过公司贷款,成为招商银行贷款的支柱。

(二)招商银行不良贷款规模

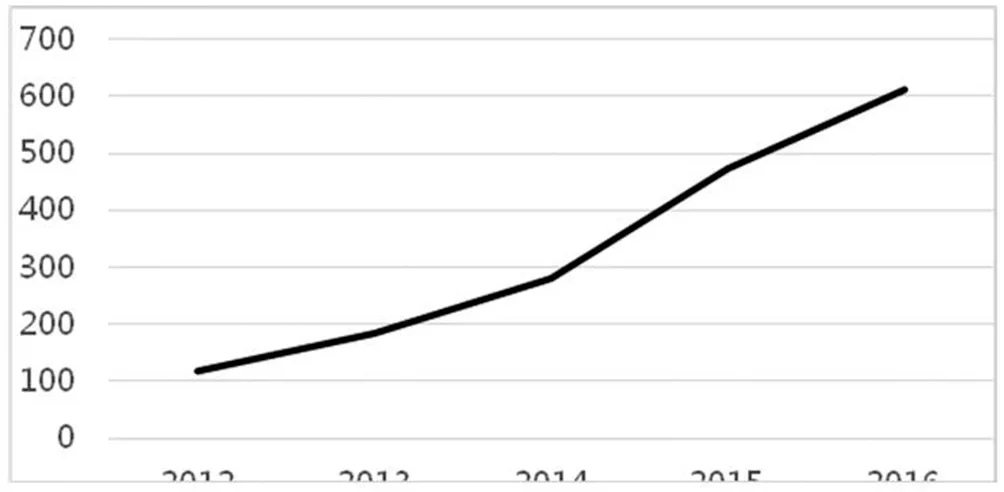

从2012年到2016年,在招商银行贷款业务增长迅速的同时,招商银行不良贷款额也一直处于上升趋势,尤其以2014到2015年,上升幅度最大,如图1所示:

图1 2012年-2016年招商银行不良贷款规模(计量单位:亿元)

资料来源:2012-2016年招商银行年报

从图1可以看出,2012年到2014年,招商银行的不良贷款额才总共增长了162.23亿元,但是仅2014年到2015年一年,不良贷款额就增长了将近200亿元。到2016年末,招商银行的不良贷款规模已经达到611.21亿元。

同时招商银行的不良贷款率跟不良贷款额变动一致,2012-2016年,招商银行的不良贷款率也是不断走高的,但2014-2015年,不良贷款率就提升了0.57%,远高于其他年份,截至2016年末招商银行不良贷款率已达到1.87%。

(三)招商银行不良贷款分布

1.不良贷款行业分布

从招商银行最新公布2016年年报来反映招商银行行业分布现状,招商银行的不良贷款主要来源是公司贷款而非零售个人贷款,如表1所示:

表1 2016年招商银行业务不良产业分布情况表 单位:亿元

资料来源:2016年招商银行年报获得

我们可以从表1里面看出,2016年,公司贷款的不良贷款额为457.19亿元,是零售贷款154.02亿元的接近3倍,同时其不良贷款率为2.92%,从2016年招商银行年报数据来看,招商银行的不良贷款大额主要在公司贷款一块,其平均不良率2.92%也比零售贷款1.00%高出许多。

同时,公司贷款中的主要来源是制造业,零售批发和采矿业三个行业,具体如表2所示:

表2 2016年招商银行业务公司贷款具体分布情况表 单位:亿元

资料来源:2016年招商银行年报获得

从表2中可以看到,2016年的公司贷款细分下来,总额最大的一块是制造业产生的,其次是零售批发和采矿业,分别为105.89亿元和81.63亿元。其他的行业都低于平均水平,可以说,招商银行的不良贷款主要就在制造业,采矿业和零售批发三块上。

2.不良贷款地区分布

在招商银行不良贷款的地区分布上,2016年招商银行不良贷款最大的三块是在中西部和长江三角洲,具体数据由以下表3所示:

表3 2016年招商银行业务不良区域分布情况表 单位:亿元

资料来源:2016年招商银行年报获得

从上面表3中,2016年,招商银行的不良贷款主要来自于三个地区,分别是长江三角洲,中部地区和西部地区,再者由表3中的数据我们也可以看到,长江三角洲的贷款额为6742.09亿元,高于中西部总和,这是由于长江三角洲的不良成因是更多的发展业务才导致不良贷款额,而中西部更多的是贷款给了煤矿,钢铁,有色金属行业,这些隶属于制造业和采矿业。

因此,呈现出了中西部贷款总额不大,但是中西部不良贷款额却很大的现象。

四、招行不良贷款管理处置方法

(一)强化贷款损失准备金

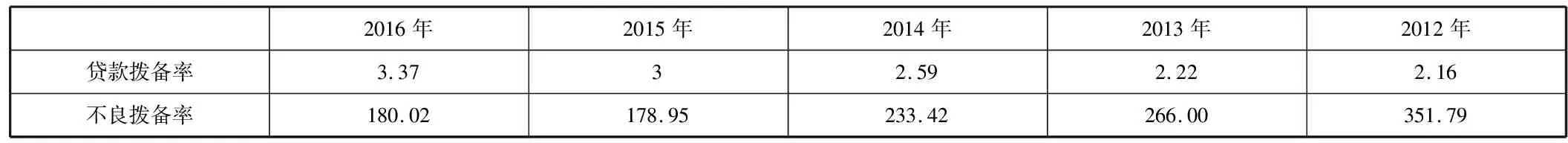

2012年-2016年的招商银行不良贷款拨备金情况如表4所示:

表4 2012-2016年招商银行贷款拨备和不良贷款拨备率情况表

资料来源:来自2012-2016年招商银行年报

如表4所示,其中,2016年,招商银行的不良贷款拨备率约为175%,在国家规定及格线150%以上。相较于2015年,招商银行上调了不良贷款拨备率,这可以说明招商银行对自身不良贷款比较重视,要提更多的准备金以应对。

(二)对企业的资产质量进行记录

在贷款给企业的时候,招商银行会派遣风险部门的人员对企业的员工,上下游企业和周边经营者进行实地认定,会对企业的资产负债情况做一个详细的了解,然后招商银行的分行会按照总行的规定对这些企业制定一份质量记录报告,以此作为对企业信用的一份参照,对于没有相关规定质量记录的企业,招商银行的分行要自行制定相关记录措施。以此,对企业的贷款数额,期限进行认定。

(三)政府牵头企业的债转股

在现状中的不良行业分布中就分析到,招商银行的一大部分不良贷款来自于制造业和零售批发企业,这些企业很多都是国有大型企业,属于产能过剩的夕阳产业,现在政府开始牵头将这部分企业的不良贷款转换成企业的股权,旨在将不良贷款转换为优质资产,以此降低企业的不良贷款。比如:2016年,招商银行和民生,长城资产管理公司组建债转股专营公司,也是国家政府牵头和招行合作一起实行债转股的措施典范,届时招行将以股权形式退出收回银行资金。

五、招商银行不良贷款成因分析

(一)内部因素

1.招商银行不良贷款历史遗留

招商银行贷款历史遗留问题是指2014,2015年遗留下来的大量不良贷款,根据相关年报显示,2014年,招商银行的不良贷款额为279.17亿元,而2015年,不良贷款额就更是升至474.1亿元,不良贷款增长迅速。这两年的不良贷款数量激增跟招商银行前两年的银行策略方向上息息相关。

首先,2014年,招商银行大量的开展了对公,对私业务,大量的业务扩充导致风险防范措施没有及时补足,这势必会对不良贷款额的增长产生影响,其次,受到国家整体经济下行,产能过剩的影响,原本一些不怎么产生不良贷款的产业也产生了大量不良贷款,比如:采矿业,2013年,采矿业不良贷款率几乎为0,但是2014年,不良贷款率就增长到了2.51%,最后,还有一些本来不良贷款就高的产业,如:制造业和零售批发,在2014年也有所增长。以上三个原因共同导致了招商银行2014年,2015年不良贷款增长迅速。

2016年,招商银行年报的逾期贷款中,逾期1年至3年的贷款仍然有215.8亿元,逾期3个月到1年的不良贷款额也有242亿之多,这些未来如果不能有效解决,将会堆积的越来越多。

2.招商银行贷款投向不平衡

招商银行的贷款方向也有问题,因此也产生了许多不良贷款,首先是贷款行业投向上的问题,在现状中的不良行业分析可以看出,大量贷款投向了对公业务,公司贷款的不良贷款率较高。在公司贷款业务上,招商银行将大量的贷款投向了制造业,零售批发这两个行业,其中,制造业共有2974.42亿元的贷款,占总贷款额9.12%,零售批发共有2287.51亿元的贷款,占总贷款额7.01%。这两块在公司贷款业务中是占比最大的两块,也是不良贷款产生最多的两块。

其次是贷款地区投向的问题,我们从现状中的不良区域分析可以看到,招商银行的不良贷款额主要集中在中西部和东北地区,三者的贷款总额占比24%,占比不轻,且三者是唯三不良贷款率超过平均数的三块,且近几年这三块地区的贷款额基本没有减少。

3.贷前管理仍有缺点

贷前管理是招商银行现今非常重视的一块,从招商银行对贷款损失准备计提的高额贷款拨备金和从源头把控企业质量可以看出招商银行对不良贷款的重视程度,但是在招商银行的贷款的规章制度上仍然有可以提高的地方。比如:对小微企业的贷款中,小微企业的授信额度统一规定为500万元以内,其实贷款授信额度应该根据企业实际情况来决定,如果该企业营业诚信良好反而可以增加其贷款额度,因而招商银行可以在其贷前管理制度上有更多的精进之处。

4.贷后管理措施缺失

招商银行在放贷后管理措施不足,除了加强对企业营业效益追踪外,并不能有效的降低不良贷款产生的风险,国外非常重视对放贷后的不良贷款风险分散,因此会发放信贷的衍生品,通过将不良贷款证券化的方式,将不良贷款打包出售,以此来分散银行承担的不良贷款风险,比如:美国曾今就发放过信贷违约期权等一系列信贷衍生品,将风险转嫁给其他的风险投资机构。招商银行还没有系统的信贷衍生品,因此难以分散它的不良贷款风险。

(二)外部因素

1.国家经济下行,制造业不景气

国家经济下行体现在GDP上,2016年我国GDP上涨6.1%,较2011到2014年每年7%左右的增长率有所放缓,说明国家经济增长逐步放缓,经济的增速放缓是我国整体企业的运营收益的体现,加重企业难以拿出资金还款的可能,这将会使银行产生不良贷款。

同时,2016年,我国的PMI指数整体处于50%左右的样子,制造业发展受阻,同时我国制造业还存在产能过剩,品牌质量不高和产品同质化严重等问题。以上都显示我国制造业不景气的大环境,因此在制造业不景气的背景下,将贷款贷给制造业的企业,就会存在贷款难以及时收回或者贷款损失的情况。这就造成了招商银行近几年来制造业一块不良贷款额和不良贷款率高的情况。

2.企业整体信用监管不足

我国的信用监管一直存在着一些漏洞,首先是企业监管的法律法规的制定不完善,在现有的法律法规体系中,很多都是地方政府的一些规章制度,缺少全国性的法律法规,尤其是对小微企业的一块监管,在必要时缺少适用条例。其次,监管的力度不够,由于没有相关法律法规的支持,出现违约,弄虚作假的行为没有强有力的措施进行惩戒,受到地方保护主义影响,企业违约受到的信用损失远远小于其获得的经济利益。最后,缺少社会力量去监管企业的氛围,如果能够发动社会诚信组织监管企业信用,那么失信企业将会难以藏身。

综上而言,我国企业诚信监管在大环境下还存在不足之处,正是这样大环境,给了有些企业在贷款之后拖欠,拒绝偿还的可能,最终形成了银行的不良贷款。

六、招商银行面对不良贷款对策

(一)加速清理历史不良贷款

历史遗留的不良贷款主要集中在制造业和零售业,采矿业上,这些企业很多属于产能过剩或者将要被淘汰的产业,因此,想要清理过去堆积在这些产业不良贷款是比较有难度的,一方面要积极采取措施督促这些企业偿还贷款,另一方面,要继续实施债转股的措施,将不良贷款变为相对而言的优质资产,以此削减不良贷款。

如果有濒临破产,无法偿还的现象,则要积极通过相关法规流程,做资产清算,将损失降到最低。总之,要加速清理历史的不良贷款,以免不良贷款年复一年堆积,影响银行现金流,对将来招商银行业务拓展产生阻碍。

(二)行业重点向零售贷款转移,降低长三角贷款集中度

招商银行近年来将业务的重心向零售贷款转移,究其原因最主要的是零售的业务的不良贷款率较对公业务较低,在向零售业务转移的同时,同时还要不断削减对公业务中的制造业和批发业的数额。2016年招商银行的不良贷款增长率为28%,较前几年已经有所放缓,个人认为,这有相当一部分得益于近两年来招商银行不断向零售业务转移的策略,未来,招行应当坚持这种策略。

同时,招商银行的地区战略上,由于大多数贷款都集中于长江三角洲,贷款过于集中于长江三角洲,且该地区的不良贷款率高于绝大多数地区,有贷款过于集中产生更多不良贷款的风险,所以应该降低长江三角洲的贷款数额,将更多的贷款向珠江三角洲等不良率较低区域地区转移。

(三)针对小微企业的不良贷款处置措施

在成因分析中,招商银行的不良贷款处理措施大多数都是针对国有大型企业的措施,很少有针对小微企业的措施,因此,招商银行要多样化不良贷款处置措施。尤其是要有针对小微企业的不良贷款处置措施。

针对小微企业的处置措施可以从以下几点来入手,一个是现金清收,这种管理措施针对一些还款意愿不强的小微企业,并且要加大催收力度催收,才能有效;一个是不良资产转让,将小微企业的不良贷款以极低的价格转让给有意收购的对象,其中有抵押物的小微企业的转让价格一般能够达到贷款余额的30%左右,能够挽回一些损失。所以,针对小微企业而言,要实施现金清收和不良资产转让的处置措施。

(四)调整信贷结构,降低政策影响

针对国家在银行业上的一些硬性要求和相关规章制度,唯一的方法就是继续调整信贷结构。具体而言有以下几条措施:

一是推进行业结构调整,对钢铁,煤炭等企业的贷款余额要尽量降低;对产能过剩行业信用余额达到一定限额的大额用信客户,应严格控制同业占比,并主动压降本行份额。

二是推进担保结构调整,解决企业之间的互保问题,建议强行干预此类情况。同时商业银行应增强大局观念和全局意识,密切协调配合,多策并举,签订不得随意抽贷压贷的“君子协议”,与地方政府和“涉保”企业保持良性互动。

三是推进产品结构调整,立足于产品创新,积极推进零售贷款的小额贷,网络贷等,将业务的重心和增长点转移。

总结

当下,招商银行的不良贷款迫切需要降低,从内部而言,一方面要尽快解决过去堆积还剩下来的不良贷款,一方面要积极解决当下新增的不良贷款。其次,就外部而言,面对我国的经济大环境,政策和整体社会风气的影响,要积极调整自己的信贷结构,找到合适的增长点,避免不良贷款率高的行业,加强审查能力和执行能力。如果能够实现这样的措施,招商银行的不良贷款问题一定能够得到解决。

同样的,对于其他股份制银行而言,一旦出现了不良贷款难以解决的问题,也应当从内部和外部两个方面去寻求解决方法。