2019年1—10月国内饲料市场形势分析及2020年走势预测

文/陶 莎

(中国农业科学院农业信息研究所)

1 2019年1—10月饲料市场形势分析

1.1 工业饲料市场情况

1.1.1 工业饲料产量小幅下降

随着养殖结构深度调整,2019年国内工业饲料产量小幅下降(图1)。据饲料工业协会数据统计,1—10月工业饲料产量为1.88 亿吨,较上年下降4.20%。其中生猪和水产饲料产量分别较上年下降25.70%和1.90%,蛋禽、肉禽和反刍饲料产量分别较上年增加8.20%、15.40%和9.20%。

1.1.2 配合饲料产量占比进一步提升

2019年1—10月配合饲料产量为1.73 亿吨,较上年下降3.50%,浓缩饲料产量和添加剂预混合料产量分别为1 028.00 万吨和432.00 万吨,较上年下降12.70%和12.50%。配合饲料产量的降幅远低于浓缩饲料和添加剂预混合饲料的降幅,主要原因:一是部分使用浓缩饲料的养殖场(户)受疫情影响退出养殖行业;二是使用浓缩饲料带来的疫病风险较大,一些养殖场(户)转而使用配合饲料,提高了配合饲料的使用比例。2019年配合饲料产量占比达到92.00%,较上年提高2.00 个百分点。

图1 2013—2019年工业饲料产量变化

1.2 主要饲料原料市场供需情况

1.2.1 玉米市场情况

(1)饲用玉米市场年度均价连续2 年上涨

2019年全年均价为2.07 元/千克,较上年上涨2.10%,较2017年价格低点上涨8.70%。玉米种植成本呈上升趋势,种子、农药、化肥等物化成本和人工成本上涨,土地租金达到500~800 元/亩,玉米种植收益仍处于较低水平,部分流转土地的规模种植户仍处于亏损状态。为了保护种植者生产积极性,中央财政对三省一区(黑龙江省、吉林省、辽宁省、蒙东地区)玉米种植者给予了一定的生产补贴。

(2)玉米供应整体充足

2018/19年度国内玉米种植面积持平略减,东北产区在关键生育期遭遇高温、干旱等极端天气,玉米产量有所减少,为2.57 亿吨,较上年减少0.70%。临储玉米库存经过2 年的拍卖,已经拍卖约1.57 亿吨,2019年玉米临储拍卖实际成交2 262.00 万吨,库存仍剩余5 759.00 万吨。

(3)饲用玉米需求下降

受非洲猪瘟疫情影响,国内生猪存栏大幅减少。据农业农村部畜牧兽医局数据,截至2019年10月,能繁母猪存栏较上年下降37.80%,生猪存栏较上年下降41.40%。作为替代消费的肉禽、蛋禽和反刍动物的养殖量则呈现不同比例增加。粮油信息中心发布玉米供需平衡表显示,2018/19年度饲用玉米消费为1.75 亿吨,比上年减少1 000.00 万吨,工业消费7 800.00 万吨,比上年增加500.00 万吨,玉米消费总量较上年下降1.80%。

1.2.2 豆粕市场情况

(1)国内豆粕市场均价为2008年以来的历史低位

国内豆粕全年均价为3.22 元/千克,较上年下降5.70%。受中美贸易摩擦的影响,2018/19年度美国大豆出口量减少约1 000.00 万吨,需求不足导致期货市场回落,2019年芝加哥期货交易所(CBOT)大豆期货主力合约年度均价降至每蒲式耳895 美分,较上年下降4.60%,为近12 年来最低价格。受此影响,进口大豆压榨成本整体回落,导致豆粕价格走低。

(2)国内豆粕市场供应较为紧张

2019年1—10月国内大豆累计进口量为7 069.00万吨,较上年同期下降8.10%;截至11月第4周,港口大豆库存为434.00 万吨,较上年下降34.40%,部分压榨企业出现缺豆停产的情况。同时受到中国和加拿大关系影响,油菜籽进口量较上年同期下降,菜籽粕供应缺口也需要豆粕进行弥补。1—10月豆粕压榨量为5 992.00 万吨,较上年同期下降6.60%;截至11月第4周,国内压榨企业豆粕库存为40.00 万吨,较上年下降64.60%。

(3)油厂豆粕现货供应紧张

豆粕市场需求先抑后扬,全年呈现“V”字型走势。1—5月,国内非洲猪瘟疫情蔓延,生猪存栏大幅下降,豆粕市场预期随之走低,豆粕价格下降后,较菜粕等蛋白原料性价比提升,在饲料中开始替代其他蛋白原料,豆粕在原料中占比提升。6—11月,市场上猪肉供给减少,养殖效益增加,带动肉禽和蛋禽存栏量大幅提升,10月生猪饲料需求触底反弹,蛋白原料需求进一步增加,豆粕需求较为旺盛。

1.2.3 苜蓿市场情况

(1)苜蓿价格涨至较高水平

受关税上涨以及美国苜蓿价格走高的影响,2019年美国进口苜蓿(20.00%蛋白)均价为每吨3 160.00元/吨,较上年上涨17.00%。取消进口关税后,美国进口苜蓿价格从每吨3 500.00 元/吨元回落至2720.00元元/吨,仍较加征关税前上涨15.00%。受此带动的影响,西班牙进口苜蓿(18.00%蛋白)和国产苜蓿(18.00%)年均价格分别较上年上涨13.00%和17.00%。

图2 2019年三种主要配合饲料价格月度走势

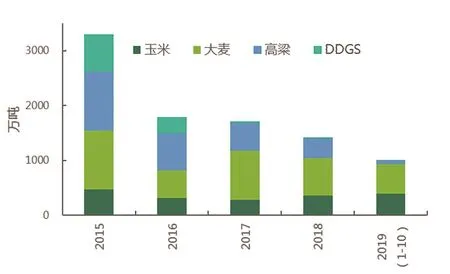

图3 2015—2019年能量原料进口量

(2)国内苜蓿供给减少

国内商品苜蓿种植面积约为41.70 万公顷,集中在西北和东北地区,苜蓿产品整体质量较差,优质苜蓿供应不足。2017年国内优质苜蓿干草产量约为160.00万吨,2018年由于遭受自然灾害,苜蓿产量和质量都有所下降,优质苜蓿产量只有约110.00 万吨。美国进口苜蓿加征25.00%关税后,2018年苜蓿进口量为138.40万吨,2019年1—10月苜蓿进口量为104.90 万吨,较上年同期减少13.60%。进口苜蓿量占国内市场供应量55.30%。

(3)优质苜蓿需求回落

由于优质苜蓿价格涨至历史高位,造成奶牛饲养成本增加,养殖企业通过减少饲喂量以及使用低品质苜蓿替代等方式,如在饲料配方中将进口苜蓿添加比例缩减30.00%左右,以降低成本。2019年,我国规模养殖的荷斯坦牛存栏为460.00 万头,按照泌乳牛50.00%、围产牛4.00%、干奶牛5.00%、青年牛12.00%、育成牛18.00%和犊牛11.00%的存栏结构,其中泌乳牛每天饲喂2.50 千克优质苜蓿,犊牛、青年牛和育成牛每天饲喂0.70 千克苜蓿,国内优质苜蓿年需求约为257.00万吨,较2017年减少57.00 万吨。

1.3 饲料产品年度均价与上年持平

2019年,我国主要饲料产品年度均价处于2012年以来第二低位,育肥猪、肉鸡、蛋鸡配合饲料均价分别为3.03 元/千克、3.13 元/千克、2.86 元/千克,与上年基本持平,较2017年价格低点分别上涨0.60%、1.60%和1.90%,较2014年价格高点分别降9.60%、8.80%和9.20%(图2)。

从月度来看,全年3 种主要配合饲料价格均呈现“V”字型变化趋势。1—5月,养殖存栏减少导致饲料需求疲软,饲用玉米和豆粕价格逐步回落,饲料产品价格持续下降,截至5月,育肥猪、肉鸡、蛋鸡配合饲料月均价分别为2.97 元/千克、3.08 元/千克、2.81 元/千克,为2012年以来的最低价格;6—11月,国内市场肉制品供应不足,畜禽养殖利润大幅增加,肉禽、蛋禽和反刍动物养殖量增加,带动饲料需求好转,同时豆粕、玉米等原料价格上涨,饲料产品价格由弱转强,截至11月,育肥猪、肉鸡、蛋鸡配合饲料价格分别为3.09元/千克、3.18 元/千克、2.92 元/千克,较年内低点分别上涨3.90%、3.10%和3.60%,育肥猪配合饲料价格为近39 个月内价格高点,与2016年9月持平,肉鸡和蛋鸡配合饲料价格涨至4 年最高价格,与2015年11月持平。

1.4 主要饲料原料进口量连续2 年下降

近几年受农产品贸易政策的影响,如对美国大豆严查杂质含量,对美国高粱、玉米酒糟实行反倾销和反补贴关税,以及在中美贸易摩擦中对大豆、苜蓿等农产品加征关税等,我国饲料原料进口量连续2 年下降。

1.4.1 能量原料

2019年1—10月,能量原料,如玉米、高粱等累计进口1 006.99 万吨,较上年同期下降24.30%,大幅下降;其中玉米进口395.86 万吨,较上年同期增加32.60%,大麦、高粱和玉米酒糟(DDGS)分别进口627.91 万吨、73.27 万吨和9.94 万吨,较上年减少19.60%、79.90%和9.00%(图3)。

图4 2015—2019年蛋白原料进口量

1.4.2 蛋白原料

2019年1—10月,蛋白原料,如大豆、菜籽、豆粕、菜粕和鱼粉累计进口7 578.38 万吨,较上年同期下降9.10%;其中大豆、菜籽和豆粕分别进口7 069.26 万吨、284.05 万吨和0.76 万吨,较上年同期减少8.1 %、37.5 %和59.6 %,菜粕进口135.17 万吨,较上年同期增加18.70%,鱼粉进口125.13 万吨,较上年同期减少6.40%(图4)。

1.4.3 进口来源国集中度有所下降

2018年巴西、美国和加拿大3 国进口量合计占比达91.70%,2019年3 国合计占比为81.20%,下降了10.50 个百分点;其中巴西进口量占比58.50%,较上年减少5.10 个百分点,美国和加拿大进口量占比分别为14.50%和8.10%,较上年减少4.60 个百分点和0.80个百分点。美国饲料原料进口量大幅下降,2019年1—10月,大豆、高粱、玉米酒糟等累计进口量1 198.39万吨,较上年同期减少40.10%,3 种原料进口量分别减少32.10%、81.60%和33.10%。此外,受国际局势影响,加拿大菜籽、大麦和澳大利亚大麦进口量也分别较上年同期减少50.70%、31.90%和44.60%。

2 2020年饲料市场走势预测

2020年饲料行业将面临更加复杂的市场形势。

2.1 从需求看

禽类养殖量将超过生猪,成为主要的养殖品种,禽饲料产量占比将超过工业饲料产量50.00%。国家出台一系列政策措施促进生猪养殖恢复,保证国内猪肉供给,2020年生猪存栏将稳步回升,但全年猪饲料需求仍较2019年有所下降,虽然禽类养殖量有所增加,但其耗粮量远低于生猪,禽饲料需求增幅难以弥补猪饲料下降,预计全年饲料需求量仍较上年有所减少。

2.2 从原料供应看

2019/20年度国内玉米产量持平略涨,达到2.61亿吨,玉米临储库存剩余5 749.00 万吨,国内玉米供给将趋于紧张,玉米价格保持上涨趋势;进口方面,中美贸易谈判达成第一阶段协议,加之种植成本不断攀升,玉米、高粱等能量原料进口量将有所增加,同时我国积极拓展国际市场资源,增加从一带一路沿线国家进口来源,对国内能量原料市场形成补充,保障市场供应稳定。

而对于豆粕市场,2019/20年度全球大豆产量回落,其中美国大豆产量约为9 600.00 万吨,较上年减少2 400.00 万吨,巴西大豆产量将达到1.20 亿吨左右,较上年增加500.00 万吨。中美贸易谈判取得进展后,我国将增加美国大豆进口,国际大豆市场摆脱弱势行情,豆粕价格将由弱转强。

综合来看,主要原料价格上涨提高饲料成本,预计2020年主要饲料产品价格将延续上涨趋势。