并购溢价过高么?

——基于我国A股155个并购事件的实证分析

■张 晨,方 领

本文基于协同效应理论和过度支付理论,利用2006~2017年我国A股155个并购事件,对理论分析进行实证检验。结果表明并购溢价和并购方股东财富之间存在倒U 型关系,当溢价水平超过目标公司市值18.2%后,异常收益率显著降低,过度支付理论得到了证实。另外,对于目标公司,溢价水平与其股东财富呈现显著正相关。最后,建议监管机构重点关注并购事件的信息披露,完善并购价格形成机制,避免竞价时“赢者诅咒”现象,减少市场恶性竞争,防止操纵股价,并提醒投资者警惕支付的“羊群”效应,避免盲目追涨行为。

一、问题的提出

伴随着近年来日益增多的并购事件,关于并购的原因和影响受到学术领域的广泛关注。许多文献对并购公告当日及其随后若干交易日的股市反应进行了分析,但是得到的结论并不一致。一些学者认为对于并购方,股东财富会在这段时间显著降低,而对于目标公司,股票收益率则会显著提高(宋清华和李帅,2018)。也有一些研究发现并购方和目标公司股东财富均会增加(Becher,2000;吕超,2018)。一项并购活动的成功不仅仅在于未来的预期收益,同时与完成并购所付出的成本密切相关,即并购价格不应超过预期收益。因此,并购溢价成为影响并购双方收益的重要解释变量(Moeller et al.,2010)。

已有理论对于解释并购溢价和股东所能够获取异常收益的关系基于两个假设。第一,并购溢价体现了并购方对于双方完成并购后所能够获得的协同效应的预期。因此,溢价和并购方股东收益呈现正相关关系(Antoniou et al.,2008)。第二,并购溢价也可能是并购方过度支付的体现,会破坏并购活动的价值,溢价越高,并购方股东收益可能越低(Sirower,1997)。无论并购溢价是协同效应的预期还是过度支付的体现,目标公司股东总是能够获得显著的财富增加。现有关于并购溢价和收益的文献普遍假定两者存在线性关系,但是这种关系可能与溢价水平的高低相关。根据协同效应理论,溢价越高,未来能够获得的并购收益越多,即并购溢价和股东财富正相关,但是如果并购溢价过高,则可能出现过度支付,此时两者也可能存在负相关关系。如果上述分析合理,那么并购溢价和并购方股东财富之间可能存在显著的二次关系。本文的目的就在于揭示并购活动带来的股东收益和并购溢价之间新的理论关系,并对这种关系进行实证检验。主要回答三个问题:第一,并购方管理层对于目标公司的购买价格是否基于所预期的协同效应?第二,并购方支付的过多么?第三,如何判断溢价过高以及何时溢价过高?

二、文献综述

并购活动的财富效应一直都是学术领域研究的重点。诸多文献对并购首次公告日、并购完成日等并购过程中重要时点的股票异常收益率进行了分析。尽管在并购样本、事件窗口设定等方面存在差异,但是关于目标公司市场价值的研究,达成了一致的结论:目标公司股东能够获得显著为正的异常收益率。而对于并购方,实证结论差异较大,有研究表明并购方股东财富增加,也有许多文献证明存在负的或者不显著的异常收益,并且无论异常收益的显著性如何,绝对值普遍较小(Campa &Hernando,2005;宋清华和李帅,2018)。关于并购双方的联合收益,Beitel et al.(2004)证明股东财富得到了提升,但是绝对值依然很小。在关于并购财富效应影响因素的研究中,溢价对于股东财富的显著影响得到了普遍的证实(Antoniou et al.,2008)。本文之所以重点关注并购溢价,是因为并购对于股东财富的影响不仅取决于规模和范围经济、经营多元化、市场势力的增加、经营水平的改善带来的协同效应,还应该和并购活动产生的交易费用密切相关(Flanagan&O'Shaughnessy,2003)。

并购方提供高于目标公司市场价值的出价(并购溢价)是为了保证交易的成功和获取目标公司的控制权,目标公司股东一方面为了保证自己能够获取可观的收益,与此同时避免交易失败往往会设定一个最低水平的接受价格,任何低于该接受价格的报价均会被拒绝,并购方将会重新提供一份更高溢价水平协议(Greenfield,1992)。因此,溢价水平越高,目标公司股东越能够获得更多的收益。

对于并购方来说,溢价的影响并不一致。根据协同效应理论,并购方所能够预期到的并购收益越大,就越倾向于支付更高水平的溢价(Antoniou et al.,2008),此时股票市场会将溢价作为内部人即并购方关于协同效应预期的信号,溢价水平越高,协同效应越大,股票收益率自然会得到提高。过度支付理论则会得到相反的结论,该理论认为并购溢价过高会超过未来协同效应带来的收益,过度支付会造成并购溢价和股票收益率的负相关(Sirower,1997)。过高水平的溢价将会造成财富由并购方股东向目标公司股东的转移,过度支付理论能够在一定程度上解释诸多文献通过实证检验所发现的规律:伴随着并购方股东财富减少,目标公司股东财富则显著增加(Becher,2000)。关于造成并购方过度支付的原因,可以从三个角度进行分析。第一,根据管理层过度自信假说,他们倾向于过高估计并购在未来所带来的收益,往往会造成支付价格过高(Roll,1986)。第二,赢者诅咒假说认为,在对目标公司进行出价时,并购方面临诸多竞争对手,为了能够达成交易获取控制权,最终会支付额外的溢价(Ruback,1981)。第三,代理理论则认为管理层往往会由于自利而忽视股东利益,造成过高的并购溢价(Shleifer&Vishny,1997)。

关于并购溢价和并购财富效应的实证文献均对两者的线性关系进行了检验,指出如果系数估计显著大于零,那么协同效应假说得到证实。反之,则过度支付理论成立。当然,也有文献并没有发现两者显著关系的存在,认为两种理论带来的影响相互抵消(Moeller et al.,2010)。本文认为,并购溢价和股东财富的关系可能取决于溢价的多少,股票市场起初将溢价作为协同效应预期的信号,溢价水平越高,未来所能够获取的收益可能越多,导致股票收益率提高,股东财富增加。但是,当溢价水平过高时,市场会认为并购方存在过度支付的可能,未来协同效应产生的收益并不能弥补为目标公司所支付的价格,此时溢价与股东财富呈现负相关。如果上述理论分析成立,那么并购溢价和并购方股东财富之间应该存在显著的二次关系,且具有倒U 型特征。下文对此进行实证论证。

三、理论框架

(一)异常收益率估计

传统事件研究方法通过异常收益率捕捉市场对于事件的反应,异常收益率采用实际收益率和预期收益率之差度量。异常收益率的估计往往需要考虑两个时间点问题。即预期收益率的估计时间段即估计窗口和异常收益率的计算时间段即事件窗口。并购公告涉及到多个公告日期,比如首次公告日、公告完成日,由于本文需要对市场关于并购事件及时反应进行研究,故而选择首次公告日作为事件发生时间点。与此同时,遵循多数事件研究文献的窗口设定规则,如果首次公告日为0,那么选择前后30个交易日即[-30,+30]作为事件窗口,预期收益率的估计窗口为事件窗口前120 个交易日即[-150,-31]。事件窗口和估计窗口中间需要保证并无其他重大事项发生。

预期收益率通常有两种计算方法:常量-均值模型和市场模型,前者将估计窗口的平均收益率作为预期收益率的估计,后者引入市场收益率,剔除市场因素的干扰。市场模型能够降低由于其他普遍性的市场因素导致的异常收益率的波动,更加适合进行事件反应的估计,并且多数采用事件研究方法的文献普遍采用市场模型。综合考虑,本文选择市场模型估计预期收益率和计算异常收益率。计算方法如下:

其中,Rit为股票i在时间t的实际收益率,E(Rit)表示预期收益率,采用下面的市场模型进行估计。则表示异常收益率。

市场对于并购公告的反应通过累积异常收益率度量:

其中,ARt表示平均异常收益率,ACAR(τ1,τ2)表示时刻τ1到时刻τ2的累积异常收益率。

(二)实证模型和变量选择

前文理论分析认为并购方股东财富和并购溢价之间可能存在二次关系,可以通过下面实证模型进行检验:

其中,ACARi(τ1,τ2)表示并购方股票的累积异常收益率,根据不同事件窗口累积异常收益率的检验结果,[-1,+1]窗口的市场反应最为显著,因此选择该窗口的累积异常收益率作为被解释变量。Premiumi表示并购事件i 的并购溢价水平,参考Bharadwaj & Shivdasani(2003)的度量方式,利用并购方出价和目标公司股票市场价格(并购公告前第31个交易日)的比值进行计算。由于本文需要检验并购溢价和并购方异常收益之间的非线性关系,因此将并购溢价变量的二次项引入到模型中,期望数据能够给出两者之间开始正相关,随后负相关的检验结果,意味着并购溢价的一次项Premiumi的系数期望显著为正,二次项则期望显著小于零。Control 表示一系列影响并购市场反应的控制变量,主要有以下几个:

1.相对规模:Louis(2004)认为通常小规模的公司被并购后,实施后期的整合和管理成本会更低一些。因此,他们采用并购方和目标公司市值的比值(Rsize)作为规模变量的度量。相对规模越大,并购方完成并购的可能越高,并购带来的规模经济、范围经济以及各种技术和服务对于新组织效率的提升就越显著。另外目标公司规模较大时,不同组织文化之间的融合会更困难,成本也较高。因此,可以预期相对规模(Rsize)和并购方市场反应之间将会存在正相关关系,即Rsize 前的系数估计预期显著大于零。本文的相对规模通过并购公告前第31 个交易日的并购方市值除以目标公司市值得到。

2.盈利能力:Diaz&Sanfilippo(2009)认为并购方可能更加感兴趣于那些经营状况良好的公司,因为良好的经营状态意味着不需要投入更多的成本就能够获得并购收益。Louis(2004)则认为如果并购方经济状况更好,那么就有能力将其自身的盈利能力赋予目标公司,共同提升并购后的整合效率。因此,并购双方较强盈利能力意味着市场反应可能是积极的,BROE和SROE分别采用并购方和目标公司并购前一年净资产收益率的进行度量。

3.地理位置:Beitel et al.(2004)认为,同一国家、同一地区的并购能够带来更大的并购价值。因此,可以预期同一地区的并购能够带来更加积极的市场反应。本文将地理位置(Domestic)作为虚拟变量,等于1表示同一地区(省份),否则等于零。

4.相对地区经济发展水平:Campa & Hernando(2005)研究发现,公司所在地区经济发展水平能够一定程度上衡量市场现状,影响并购后的盈利和并购价值。本文考虑将并购方和目标公司所在地区的相对经济发展水平(RGDP)引入到模型中,采用前一年GDP的比值进行度量。

5.支付方式:并购方的支付方式普遍被认为是影响并购结果、市场反应等的重要因素,Louis(2004)认为,当并购方采用现金进行支付时,并购更容易成功,并购公告的市场反应也更加积极。原因可能在于,依据信息不对称理论,管理层相对股票市场的投资者具有更大的信息优势,采用现金支付传递了管理层对于未来并购收益的积极预期。因此,本文将并购支付方式Cash(等于1表示现金支付,其他支付方式则为0)纳入到模型当中作为重要的控制变量,并且预期系数符号显著为正。

6.行业相似性:同一行业的并购往往能够带来更大的协同效应,原因在于规模效应、市场势力的增强以及经营范围相似带来组织整合成本的下降。并购方和目标公司的行业相似性是影响未来并购收益的重要因素,市场对于同一行业的并购反应也会更加积极。因此本文将行业相似性(Industry)纳入到模型中,相同行业等于1,不同则为零,预期系数符号为正。

综上所述,本文的变量选择汇总如表1所示:

表1 变量选择汇总

四、描述性统计分析

(一)样本来源

本文实证所需样本来自国泰安数据库,样本筛选条件如下:第一,并购双方均为上证交易所或者深圳交易所挂牌的上市公司;第二,要求并购活动发生控制权转变;第三,估计窗口和事件窗口内无其他重大事项(增发配股、管理层变更等)发生;第四,同一公司在研究期(估计窗口和事件窗)内只发生了一起并购事件;第五,股票价格等相关变量计算所需数据无缺失。最终,本文共获取155 件并购事件,并购双方均为A 股上市公司,时间跨度为2006~2017年。样本年度分布如下表所示:

表2 样本年度分布

(二)统计分析

1.市场反应

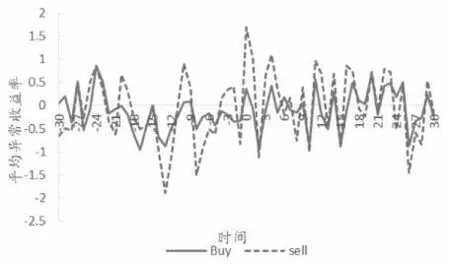

图1 并购公司和目标公司平均异常收益率

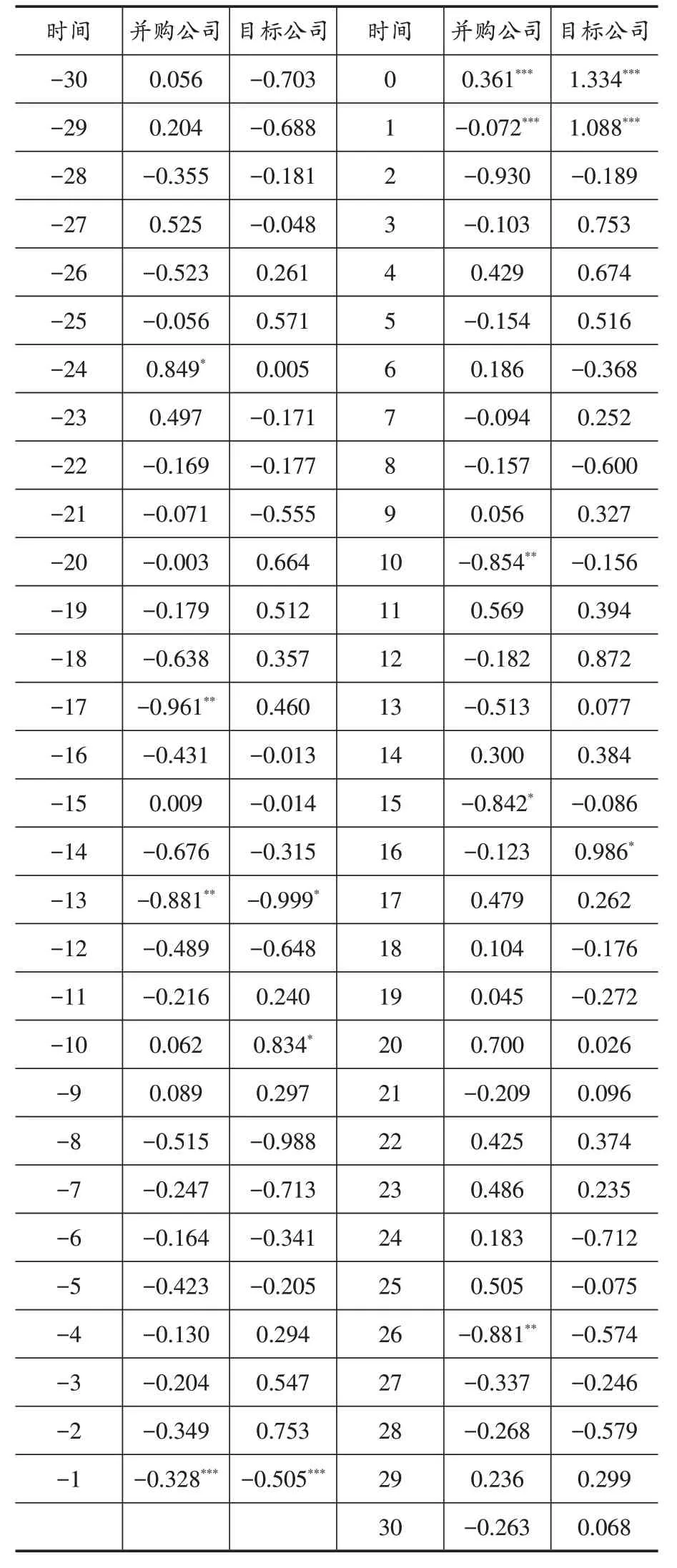

图1 给出了并购双方在事件窗口[-30,+30]平均异常收益率波动,表3 列出对应时点平均异常收益率的检验,为了便于观察,图1和表3中均为乘以100 后的结果。对于并购公司,平均异常收益率在首次公告前10 个交易日的范围内一直位于0 轴以下,不具备[-30,-10]期间的随机性。从检验结果来看,并购公司在公告前一日收益率显著下降,平均异常收益率为-0.328,在1%水平下显著小于零,事前反应显著。从图1 中可以看到,并购公告当日的平均异常收益率出现了大幅上升,为0.361,1%水平下显著大于零,说明市场对于并购事件的平均预期较为积极,但是首次公告后一日,并购公司收益率又出现了反转,大幅下降,平均异常收益率为-0.072,1%水平下显著,这种反转现象的出现可能源于首次公告日过度反应。整个事件窗口除了[-1,+1]平均异常收益率集中性的显著,其余时间段显著的收益率波动并不普遍。

表3 并购双方平均异常收益率

对于目标公司,平均异常收益率的波动幅度较并购公司更大,显著性的波动同样集中在[-1,+1]期间。首次公告前一日,市场出现了对于事件的预期,收益率突然下降,平均异常收益率为-0.505,在1%水平下显著小于零,这与并购公司具有相同的反应特征。随后的首次公告日当天,收益率则出现了大幅上升,平均异常收益率为1.334,在1%水平显著大于零,可以从图1直观看到,与前一日相比的增长幅度显著高于并购公司,由此可见市场认为并购对于目标公司是一项积极事件。与并购公司收益率反转不同的是,目标公司收益率在首次公告第二日仍然持续上涨,平均异常收益率为1.088,在1%水平下显著大于零,随后时间段收益率开始随机波动。

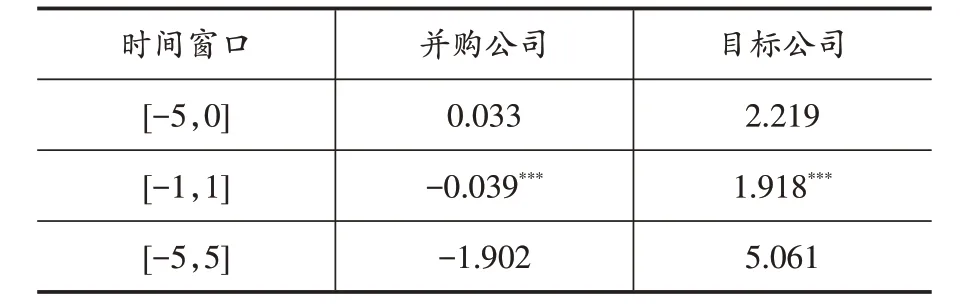

表4 为累计异常收益率的计算,由于其他时间段并购双方的累积异常收益率均不显著。因此,只呈现了首次公告日前后5个交易日的计算结果。不难发现,无论并购公司还是目标公司,累积异常收益率只有在[-1,+1]即首次公告前后1个交易日具有显著性,三个交易日内并购公司股东能够获得-0.039的累积异常收益,目标公司则能够获得1.918的异常收益。根据累积异常收益率的统计结果,本文将式(5)中的被解释变量设定为股票在首次公告前后1个交易日内的累积异常收益率。

表4 并购双方累积异常收益率

2.其他变量

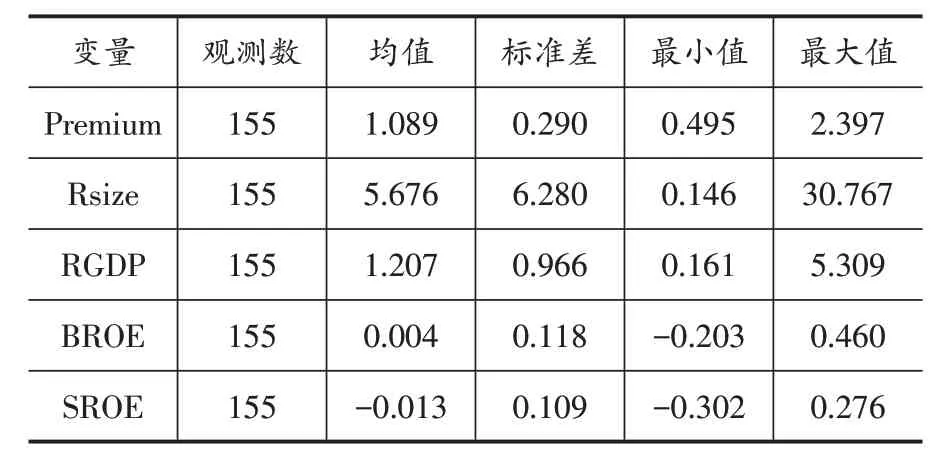

表5为解释变量和控制变量的统计结果。并购双方为同一省份的样本共有58个,支付方式为现金支付的样本共有72个,同一行业之间并购的样本共有89 个。并购溢价水平的均值为1.089,最大值为2.397,最小值为0.495,说明样本中溢价水平存在,且差异性较为明显。并购双方的相对规模均值为5.676,最大值高达30.767,说明并购公司规模普遍高于目标公司。地区经济发展相对水平的均值为1.207,标准差为0.966,意味着并购双方所在地区的经济发展水平差异性并不十分显著,但是最大值也高达5.309。并购公司和目标公司的盈利能力统计结果表明,并购方的平均盈利能力(BROE)较目标公司(SROE)更强,分别为0.004和-0.013,并购公司盈利能力普遍大于零,而目标公司则相反。

表5 控制变量描述性统计

五、实证结果和分析

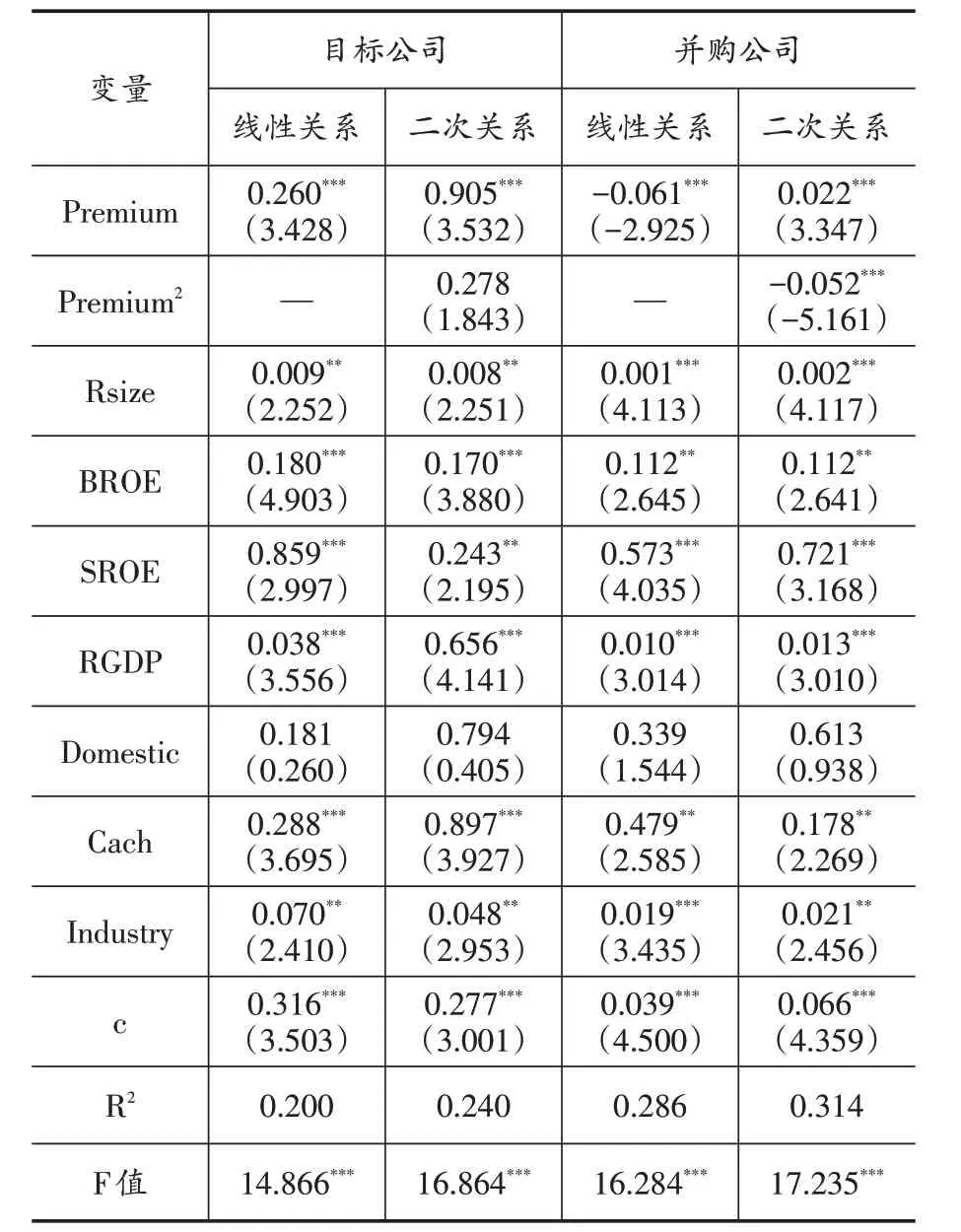

本文分别对并购公司和目标公司首次公告前后一个交易日内的累计异常收益率和并购溢价的关系进行检验。对于并购公司来说,线性关系的检验结果表明并购溢价与异常收益之间存在显著的负相关关系,系数估计为-0.061,t值为-2.925,在1%水平显著小于0,显著的负相关支持过度支付理论,市场可能认为并购方为购买目标公司所支付的费用高于未来所能够获得的收益。

二次关系的检验呈现出与线性关系完全不同的结果,可以清楚的看到,并购溢价一次项Premium2的系数为0.022,t 值为3.347,在1%水平显著为正,二次项Premium2系数估计结果为-0.052,t值为-5.161,在1%水平下显著小于0。表明解释变量和被解释变量之间的关系图形应该是开口向下的抛物线形状,说明对于并购方来说,并购的财富效应和溢价水平之间存在显著的二次倒“U”型关系,这种关系取决于并购溢价的多少。起初溢价水平较低时,股东财富和溢价之间的正相关关系支持协同效应理论,当溢价水平过高时,过度支付理论预测的负相关关系得到了经验数据的支持。回归结果所展现出的显著的二次关系意味着可以通过计算关于Premium的偏导数求得使并购财富效应达到最大时的溢价水平,求得当并购溢价Premium 等于1.182时,并购公司[-1,+1]内的累积异常收益率最高,意味着并购公司对于目标公司的支付不能超过其价值的18.2%。当支付成本低于该水平时,市场将并购溢价理解为协同效应的信号,并购公司股东财富会显著提高。当超过该临界水平时,市场则认为存在过度支付,可能会超过并购所能获取的收益,并购公司股票收益率下降,股东财富减少。对于目标公司来说,和大部分已有文献研究结果相同,溢价水平越高,异常收益越高,并购的财富效应越大。

控制变量除了地区差异Domestic均获得显著的估计结果,并且无论在目标公司,还是并购公司,无论是线性回归还是二次关系检验中系数符号和显著性均相似。相对规模Rsize系数显著为正,并购公司规模较大时意味着并购完成的可能性更高,规模较大可能意味着更好的经营管理水平,因此未来协同效应所能够产生的收益也更大,市场反应理应更加积极。并购公司和目标公司的盈利能力和异常收益均呈现显著正相关,根据前文理论分析,盈利能力强的并购公司能够提高目标公司的经营水平,而经营状态良好的目标公司往往并不需要并购方投入太多的资源进行整合和管理。支付方式变量Cash 对于并购公司和目标公司的异常收益均具有积极影响,这与Campa&Hernado(2005)认为股票支付意味着对于股东财富的惩罚结果相同。另外,地区经济发展的相对水平和行业变量的系数同样大于零,与预期符号一致。

表6 异常收益与并购溢价关系检验结果

六、研究结论及政策建议

本文的研究目的是检验并购的财富效应和溢价水平之间可能存在的二次关系,根据协同效应理论和过度支付理论,并购溢价和并购方股东财富之间可能存在倒U型关系。研究结论及政策建议如下:

第一,运用事件研究方法,无论并购公司还是目标公司,首次公告前后一个交易日内收益率都出现了显著波动,目标公司的累积异常收益为正,并购公司收益率则显著下降。分析收益率在首次公告前后一个交易日内出现显著波动的原因主要有,一是市场上关于并购事件的小道消息散布,二是相关利益方为了操纵股价而刻意释放的不完全信息或虚假信息,两者均有可能造成股票市场的异常波动,加剧股市风险。因此,建议证券监管机构应重点关注并购事件的信息披露,特别是要加强对公告前后若干交易日的信息披露监督,防止操纵股价。并购公司收益率为负且显著下降的原因有两个,首先投资者并不看好此次并购,且市场由于过度乐观和“羊群效应”存在过度反应。因此,投资者应该慎重评估市场信息,警惕“羊群效应”,避免盲目追涨行为。

第二,对并购溢价和股东财富之间关系实证检验结果表明,对于并购公司来说,两者之间存在显著的二次倒“U”关系。当溢价水平较低时,并购公司的股东财富随着并购溢价的增加而增加,支持协同效应理论。当并购溢价过高时,市场则认为可能存在过度支付,财富效应显著降低,可以计算得到并购溢价临界值为1.182,意味着并购支付超过目标公司价值的18.2%后会造成市场的消极反应。市场应该重点关注并购溢价和股东财富之间倒“U”部分的下降。对企业股东来说,有可能是管理层过度自信,导致过高估计了并购预期收益,也有可能是管理层基于自利而忽视股东利益,造成并购溢价过高。因此,并购公司管理层应关注自身增持股票的变化,特别是短期内大量、频繁增持股票行为,同时应综合考虑中小股东对股价的反应和市场评价。对监管机构而言,应完善并购价格形成机制,避免竞价时“赢者诅咒”现象,减少市场恶性竞争。