浅析企业并购过程中股票交换率的确定

李胜

摘要:企业并购是市场经济发展的产物,而在通过以股权换股权方式实现并购的过程中,如何确定股票交换率是并购双方谈判的焦点所在。文章通过一个简单的例子来分析说明应确定一个交换率的范围,使并购双方的股东所持并购后公司股票的预期市场总价值不低于并购前双方股东所各自持有股票的市场总价值,从而使得企业并购的顺利进行。

关键词:企业并购;股票交换率;确定

企业并购活动最早始于19世纪末,到了20世纪80年代,发达国家兴起了新一轮企业并购浪潮,特别是进入21世纪以后,企业并购更是愈演愈烈,规模之大、时间之长、影响之广均是前所未有的。除了发达国家,我国及一些发展中国家的企业也越来越重视利用并购这一手段拓展经营,实现生产和资本的集中,达到企业外部增长的目的。在当前我国部分企业的生产经营远未达到规模经济的情况下,深入研究企业并购问题,对指导我国企业的资产重组、实现企业资产的优化组合、提高资源的配置效率、促进企业经济效益的提高,具有十分重要的现实意义。

一、并购的基本涵义

企业并购的形式多种多样,按并购的实现方式划分,并购可分为承担债务式、现金购买式和股份交易式并购等,其中股份交易式又可分为以股权换股权和以股权换资产两种。当前比较流行的做法是以股权换股权的方式实现企业并购,即并购企业不是用现金购买目标企业的股票,而是向目标企业的股东发行本企业的股票,以换取目标企业的大部分或全部股票,达到控制目标企业的目的。通过并购,目标企业或者成为并购企业的分公司或子公司,或者解散并入并购企业。在美国1963-1968年的并购浪潮中,大约85%的大型并购活动采用了这种做法,因为当并购企业面临着较好的并购机会,但却缺乏一定的资金时,以股权换股权的方式就为并购提供了一种可能。由于股票的市价反映了企业目前和未来的盈利能力、时间价值和风险报酬等方面的因素及其变化,因此股票市价最大化在一定条件下是企业追求的目标,通过股权交换实现并购当然也要服从这一目标。那么,在并购过程中,股票交换率(指为换取一股目标企业的股份而需付出的并购企业的股份数量,通常用R来表示)为多少,才能使并购后双方股东所持股票的预期总价值不低于并购前双方所各自持有的并购企业和目标企业股票的市场总价值呢?

二、股票交换率的计算

假设A公司计划通过发行股票换取B公司股东原持有的股票的方式并购B公司,并购后A公司存续,B公司解散。另外,假定A公司并购B公司后收益能力不变,没有产生协同效应而未增加协同盈余,并购时双方财务资料如表1:

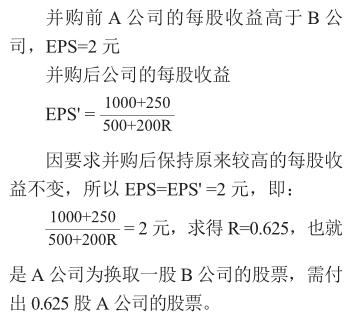

一般教科书中都认为,并购后公司的每股收益适量摊薄应是短期现象,从长远分析,并购后每股收益至少应达到原来较高的每股收益,所以通常按下述方法计算并购后公司保持原来较高的每股收益不变所需的股票交换率R:

但是,按照这个交换率来完成并购,对A公司的原股东是缺乏吸引力的,因为并购后公司预期的市盈率即使达到了原来的水平,即16倍,股票未来的预期市价也不过是32元/股,一旦低于16倍,则A公司的原股东由于并购的原因在股票总价值上将会遭受损失。而对于B公司的原股东来说,并购后的公司预期市盈率只要能维持B公司原来的水平,即12倍,则原持有股票的总价值在并购过程中也不会受损,因为2×0.625×12=15元。显然,若按上述方法计算出的股票交换率进行并购,对A公司的原股东不但缺乏吸引力,而且还具有一定的风险。从中也可以得出这样的结论,企业通过以股权换股权方式实现并购时,股票交换率的确定在一定程度上受到并购后公司预期市盈率的影响。

下面再来讨论在考虑并购后公司的预期市盈率的情况下股票交换率R应如何确定,假设A公司仍然计划采用前述方式并购B公司,并购前A、B公司的股票市价分别为PA和PB,并购后的公司预期市盈率为β,则并购后的公司股票的预期市价为:

式中:

YA表示并购前A公司的总盈余

YB表示并购前B公司的总盈余

SA表示并购前A公司的普通股流通数量

SB表示并购前B公司的普通股流通数量

ΔY表示由于协同效应产生的协同盈余

R表示股票交换率

那么,对于并购一方A公司的原股东来说,需满足的条件是PAB≥PA,即并购后持有的公司股票的预期市场总价值大于或等于并购前持有的A公司股票的市场总价值;对于B公司的原股东来说,又必须满足R×PAB≥PB,即PAB≥PB / R,持有并購后公司的股票预期市场总价值大于或等于并购前持有的B公司股票的市场总价值。将PAB≥PA代入(1)式求出R的上限R1:

不难发现,R1和R2分别是上述并购过程中最高和最低的股票交换率,现将上述例子的有关数据分别代入(2)式和(3)式,并假定并购后的预期市盈率为16倍,因为从并购一方A公司并购的基本动因获得协同效应的角度考虑,预期并购后公司未来可达到原来较高的市盈率是合理的,经计算得出:

三、股票交换率对并购的影响

根据前述并购后公司的每股收益EPS的计算式,当R1=0.625时,在不考虑协同盈余ΔY的情况下,EPS1=2元,因此PAB= β×EPS=16×2=32元,A公司原股东的股票总价值未受损;而B公司原股东持有的每股股票价值却相当于:16×2×0.625= 20元,比原来的15元提高了5元。当R2= 0.4412时,EPS2=2.125元,因此PAB= β×EPS=16×2.125=34元,比原来的32元提高了2元;而B公司原股东持有的每股股票价值却相当于:16×2.125×0.4412=15元,所持有股票的总价值在并购过程中未受损。

需要指出的是,从(2)式和(3)式可以明显看出,在并购过程中,如果由于并购协同效应带来了协同盈余ΔY,或预期市盈率β高于原并购一方较高的市盈率,都会使交换率的下限R2至上限R1的范围扩大;反之,若预期市盈率β低于原并购一方较高的市盈率并且短时间内未产生协同盈余ΔY,同样会导致交换率的下限R2至上限R1的范围缩小。

总而言之,从理论上分析,并购过程中的股票交换率应在R2至R1之间,才能使并购双方的股东接受。从文章所举的简单例子来看,对于A公司的原股东来说,肯定希望股票交换率R尽量接近于下限R2,而B公司的原股东则希望接近于上限R1。但是在实际操作中,股票交换率R究竟应确定为多少,还是要取决于并购双方的谈判过程,因为R1和R2的计算涉及到原来A、B公司股票的市价,而市价有时并不能准确反映企业的价值。因此文章所讨论的R1和R2也只能为并购双方提供一个理论上的大致范围。财

参考文献:

[1]车正红.资本运营理论与实务(第2版)[M].北京:清华大学出版社,2013.

[2]史建杰.跨国并购论[M].上海:立信出版社,1999.