税制结构优化研究

——基于全面深化改革的视角

张家玮

(兰州财经大学 甘肃 兰州 730030)

《中共中央关于全面深化改革若干重大问题的决定》提出要深化税收制度改革,完善地方税收体系,逐步提高直接税比重,而税收制度改革的关键在于税制结构的优化调整。所谓税制结构,指的是各税种的组合方式及各税种的相对地位,目前我国的税制结构为以增值税为代表的间接税为主,以企业所得税和个人所得税为代表的直接税为辅,那么,我国目前的税制结构是否符合国际趋势,又存在哪些方面的问题呢?文章将针对这些问题展开分析。

二、税制结构的国际比较

为了使比较更加全面科学,文章将中外对比的对象分为发达国家和发展中国家两组,分别与中国的税制结构进行比较,同时按税负能否转嫁的标准将税制结构划分为直接税和间接税。中国作为世界上最大的发展中国家,理论上税制结构应是优于发展中国家的平均水平,逐步向发达国家靠拢,但是数据结果却并不尽如人意,具体如下所示:

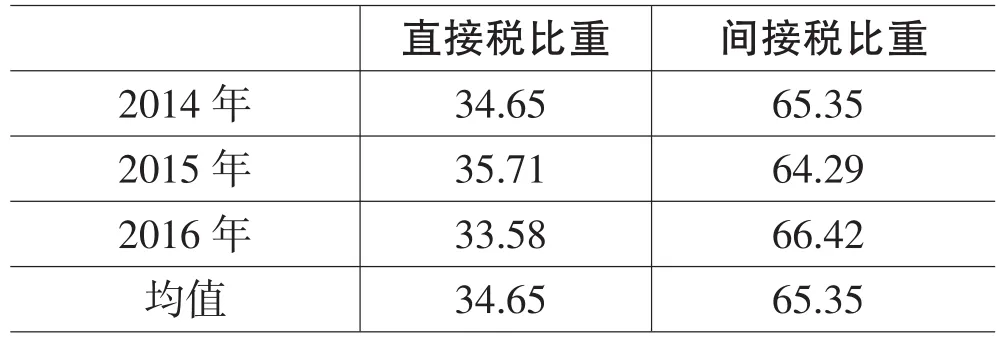

表1 我国2007年—2016年税制结构 单位:%

表2 2016年部分OECD国家税制结构 单位:%

据表1所示,目前我国税制结构基本呈现以间接税为主,直接税为辅的特征,直接税间接税占比的均值约为35:65。据表1、2所示,从中国与发达国家的税制结构比较看,我国直接税间接税占比的均值为34.65:65.35,而OECD国家占比的均值为74.98:25.02,我国与发达国家的税制结构相比有明显的差距,发达国家基本以直接税为税收的主要来源,而中国仍较多地依赖间接税。

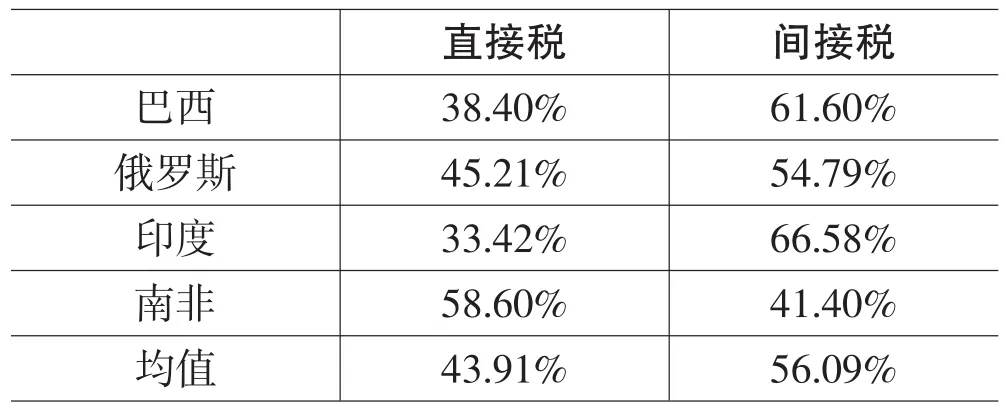

表3 2015年金砖国家税制结构

根据表3及表1可发现,金砖国家中南非和俄罗斯直接税比重相对较高,而巴西、印度和中国直接税占比相对偏低,占比均不到40%,从这方面看,中国的税制结构在金砖五国中仅处于中等水平,并没有太大优势。

综上而言,中国目前的税制结构基本以间接税为主,直接税为辅,而发达国家普遍采取以直接税为主体的税制结构,大部分发展中国家依然倚重于间接税,但也有部分国家直接税比重相对较高,呈现“双主体”的特征,可以说,以直接税为主体的税制结构才是大势所趋,中国必须顺应国际趋势,适时推进税制结构调整,全面深化税制改革。

三、我国税制结构存在的问题及其影响

通过税制结构的国际比较,我国的税制结构存在很多问题。

第一,直接税间接税比重失调。现行18个税种中,增值税一家独大,占据税收收入近40%的比重。而直接税中的主要税种企业所得税和个人所得税占比之和仅为30%左右,直接造成了直接税占比较低的局面。以增值税为代表的间接税,本身有着较强的累退性和转嫁性,这两种特性都违反了量能纳税原则,加剧了低收入者的税收负担,造成税负不公。

第二,纳税主体不合理,企业缴税占比较高,个人缴税占比较低。据国家税务总局公布的统计数据显示,我国个人所缴纳的税款总额约占税收收入的6%,而企业所缴纳的税款总额约占税收收入的94%,虽然存在税负转嫁问题,但也存在缴税比例中部分不可转嫁,或转嫁失效的情况,所以我国企业税负远远大于个人税负。

第三,税收征收环节不合理,生产流通环节占比高,消费分配环节占比低。我国增值税及消费税等间接税主要是在生产和流通环节征收,而我国税制结构又如前所述是以间接税为主,意味着我国约有67%的税收收入要作为价格的构成要素嵌到各种商品和劳务的价格中,也就是说我国税收同商品和劳务的价格高度相关。这一方面会扭曲价格的正常形成机制,违背了税收中性的原则;另一方面由于中外税制结构的巨大差异,如此高的税收收入来源于生产、流通领域会使企业在国际竞争中处于不利地位。

总之,目前我国的税制结构大致存在直接税间接税比重失调、纳税主体不合理和税收征收环节不合理等问题,这些问题使得国家税收违反了税收公平、量能负税和税收中性的原则,不仅加重了企业税负和贫困人口的生活负担,还会破坏社会主义市场经济的正常运行,成为全面深化改革的严重阻碍。

四、税制结构优化的政策建议

据前文所析,我国税制结构存在诸多问题,严重不利于全面深化改革和社会主义现代化,故以税制结构优化调整为中心的税制改革势在必行,本节就税制结构改革的路径和内容提出如下建议:

(一)深入调整间接税

第一,深入推进完善增值税制度改革。全面营改增之后,我国先后简并了增值税税率结构,降低了增值税税率,一定程度上减轻了企业税负,让利于企业和消费者。但是这些改革举措并没有从彻底上解决问题,目前最新调整后的增值税税率仍设置13%、9%和6%三档,多档税率会扭曲市场主体的行为,不利于市场机制的运行,有悖于增值税税收中性的特点,同时也不利于纳税人的税收遵从,增加税务机关的征管成本。所以政府仍需在增值税税率结构和税率上面多下功夫,进一步简并税率结构、降低税率,实现三档并两档的跨越,为企业和消费者营造公平良好的市场环境。

第二,继续调整完善消费税。调整和完善消费税,应该从征收环节、征收范围和税率三方面下手,逐步完善顶层设计。首先,要改变部分税目征收环节和征收主体,将部分适合的税目改隐性征收为显性征收,增强消费税引导和规范消费的功能。其次,要进一步调整征收范围,突出节能减排和环境保护,促进绿色可持续发展,贯彻落实习总书记“绿水青山就是金山银山”的理念。最后,要进一步调整税率,消费税税率应随着经济的发展、市场的变化进行不断的调整,以更好发挥其调节收入和引导消费的功能。

(二)逐步提高直接税

关于直接税的调整,近年国家已经采取了多项改革措施,例如新个人所得税法的出台、环境保护税的出台等,都体现了直接税的改革方向,所以我们下一步应做的是继续推进房地产税改革,加快房地产税立法。从目前来看,开征房地产税,能够有效整合现行税负体系中与房地产税有关的税种和收费方式,是提高直接税比重,推动税制结构改革的重要举措;此外,房地产税还可作为基层地方政府的重要财源,由于房地产税税源稳定,可作为优质的地方税进行管理,所以其开征可以显著增强地方税的实力,缓解地方税整体过于单薄的困境;最后,房地产税也是调节贫富差距的重要政策工具。故而,尽管房地产税争议不断,但是其立法的决心不可动摇,其开征也势在必行。

(三)持续加大减税降费力度

政府必须有步骤地、阶段性地、持续地降低社保缴费率,为企业生产发展保驾护航,除了社保缴费外,各种杂费也让企业及个人不胜其扰,政府需加强对各种税费的整顿力度,大力整合和规范合理收费,坚决取缔违规收费乱象 ,进一步减轻社会负担,给企业及个人“松绑”。在减税方面,要进一步丰富小微企业所得税优惠措施,完善跨国公司反避税管理体系,在给企业更多实惠的同时保证国家税收。