基于ARMA模型的上证50股指期货收益率探究

纪路宇

摘要:上证50股指期货是我国三大股指期货之一,其收益率的波动性对我国资本市场的稳定有重要影响。本文从国泰安CSMAR数据库中选取了上证50股指期货2015年5月到2019年1月的月收盘价数据,之后进行一阶对数差分,得到了上证50股指期货的月收益率数据。进行一系列描述性统计分析后,可以发现上证50股指期货的月收益率具有尖峰厚尾性、波动聚集性。由此选择了ARMA(1,1)模型进行拟合,得到的收益率方程有较强的持续性和波动聚集性。为此,本文从投资者、期货公司、监管机构等三个角度提出建议,以降低收益率波动幅度,稳定资本市场。

关键词:上证50股指期货 ARMA模型 收益率

一、研究背景及意义

上证50股指期货是我国三大期货品种之一,标的物是上交所编制的上证50指数,于2015年4月16日在中国金融期货交易所上市交易。上证50股票价格指数代表的是50家市场流动性好、规模较大、资金充裕的上市公司,以此来综合反映我国证券市场实力较为雄厚的一批龙头企业的整体状况。

近年来,上证50股指期货得到了快速发展,交易量日渐增长,最主要的原因是股指期货具有降低风险、价格发现的重要功能,可以有效规避我国资本市场的强烈波动。研究股指期货的收益率波动情况,首先可以帮助政府在宏观层面及时有效地进行政调整,降低系统性风险。其次,可以帮助投资者了解期货市场波动对现货市场的传导特性,从而稳定投资收益。

二、上证50股指期货的基本情况

上证50股指期货上市于2015年4月16日,是以上证50股票指数为标的物的期货品种。在2003年,上海证券交易所选取了50只最有影响力的股票编制成了上证50指数,目的是反映上海证券市场实力较为雄厚的一批龙头企业的整体状况。上证50股票指数的标的股票有如下的筛选标准:第一,上证50样本股的最近一年日均总市值排名在一百名以后的将被淘汰。其次,将样本股的剩余股票按照日均成交金额从小到大排名,排名在最后20%的股票将被淘汰。最后,把最后剩下的股票按照总市值的大小进行排名,前50名将被选中参与编制上证50股票指数。

三、实证分析

(一)收集数据

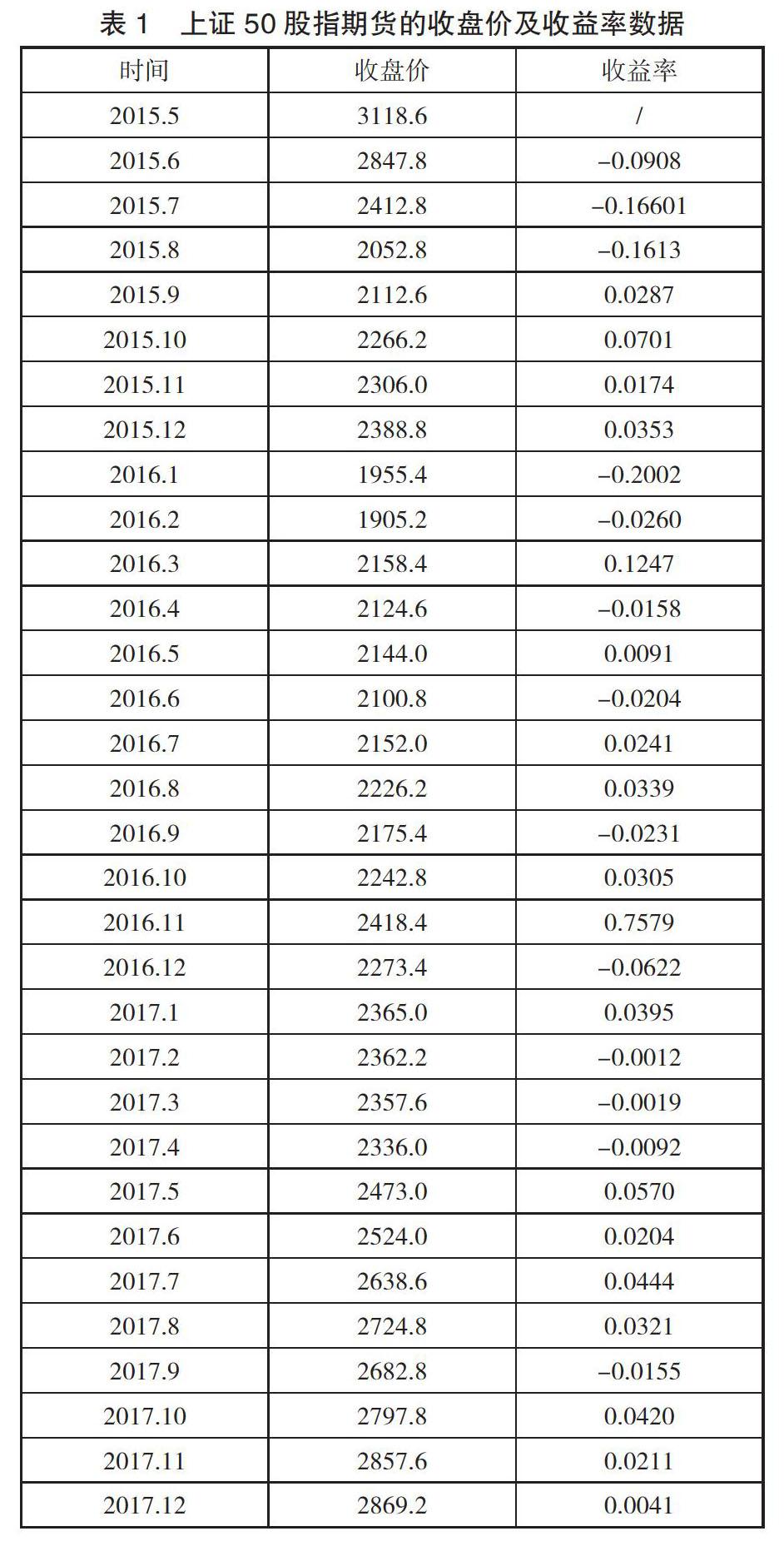

通过查询国泰安CSMAR数据库,得到了上证50股指期货从2015年5月到2019年1月的月收盘价数据,之后进行对数一阶差分,即rt=lnpt-lpt-1用以代表上证50股指期货的月收益率,具体数据如下表所示:

(二)统计分析

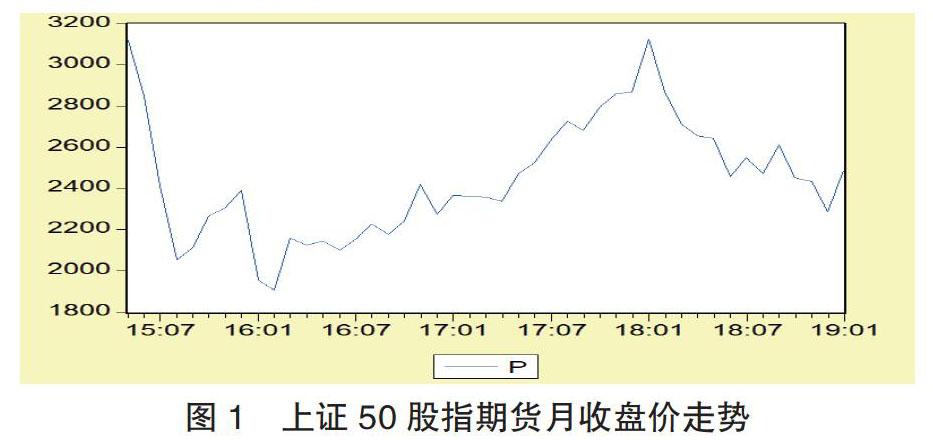

上图呈现了自2015年5月以来,上证50股指期货的月收盘价走势。从总体上来看,上证50股指期货的月收盘价波动性比较大,尤其是在2015年12月至2016年1月这段时期,收盘价由2388.8点,跌落至1955.4点,下降了433.4点,跌幅大约为20%.这主要是由于2016年1月4日,熔断机制在我国正式生效,股指期货为配合熔断机制的推出修改了交易规则熔断机制生效当天,便被触发了两次。第一次熔断,导致市场出现恐慌情绪,接着便引发了第二次熔断,市场暴跌。

(三)单位根检验

这里对上证50股指期货月收益率的时间序列数据进行ADF检验,即单位根检验。经过单位根检验后发现在1%、5%、10%的显著性水平下,收益率的t统计量均大于单位根检验的临界值,因此可以拒绝原假设H0,接受备择假设,上证50股指期货的月收益率数据不存在单位根,时间序列数据平稳的。

(四)ARMA模型的建立

在建立ARMA模型之前,需要先进行自相关和偏自相关的检验。根据赤池信息准则(AIC)最小的原则,自相关函数(ACF)从一阶后开始逐渐趋向为0,偏自相关函数(PACF)也从一阶后开始逐渐趋向为0.因此这里选择建立一个ARMA(1,1)模型来拟合上证50股指期货月收益率序列。

由上图可知,AR(1)的系数为0.5307,标准误差为0.1824,t统计量为2.9089,对应的p值为0.0038<0.05,所以拒绝原假设,说明在置信水平为95%的情况下,该系数显著。MA(1)的系数为-0.7462,标准误差为0.1688,t统计量为-4.4196,对应的p值为0.0001<0.05,所以拒绝原假设,说明在置信水平为95%的情况下,该系数显著。综上所述,ARMA(1,1)模型的方程为:

四、结论及政策建议

上证50股指期货月收益率序列有较强的波动聚集性、持续性,该收益率在受到外部因素的冲击后,会持续震荡一段时间,波动的现象不会立即消失。因此,本文从投资者、期货公司、监管机构等三个方面提出合理性建议帮助预防风险。

首先,就投资者而言, 其资金是股指期货市场中的重要因素, 当投资者持资金充足, 无论期货市场买入或者卖出, 均可使其在期货市场上取得有利地位。首先, 资金规模设定应合理, 投资者应对了解投资项目的相关特点, 适度投入资金。

另外,加强对期货公司的风险管理。最重要的是加强对客户的管理, 包括认真审查客户的资格, 投资资金的来源,向客户充分揭示交易风险, 完善客户的期货交易知识;其次,严格按照规定执行监管部门的风险控制制度, 尤其是杜绝期货透支交易。

最后,需要监管机构从顶层设计股指期货的监控体系,完善对股指期货市场的风险监控机制。应加强对股指期货收益率异常波动的检测和预防,建议设置专门监测股指期货的部门,明确分工与责任。要做到实时监控,事前做好预防,事中理性应对,事后及时结算。

上证50股指期货是近年来我国资本市场上新兴的的有效风险管理工具和投机工具, 但是根据上述的实证分析可以看出,其收益率序列存在波动聚集性以及持续性。因此从投资者、期货公司以及监管机构等三个角度,对上证50股指期货收益率波动进行管理是完善我国期货市场发展的重要举措。

参考文献:

[1]贾鑫鑫.股指期货与现货市场的联动性研究——基于沪深300、上证50和中证500[J].时代金融,2018(35):156-157.

[2]张瑞琪.基于ECM-GARCH模型对上证50股指期货套期保值的实证分析[J].科技经济市场,2018(03):66-68.

[3]王钰栋.我国股指期货的发展历史及现状分析[J].中国市场,2017(18):3849.

[4]李艳,李雪.上证50和中证500股指期货价格发现功能研究[J].当代经济,2018(07):38-39.

[5]齐苗苗,赵浩.上证50和中证500股指期货的推出对股市流动性的影响研究[J].现代经济信息,2018(02):324.

[6]耿盈.股指期货价格发现功能研究—基于上证50股指期货[J].现代商业,2017(11):98-100.

[7]張瑞稳,赵沁怡.基于GARCH-CVaR的股指期货套期保值模型的实证分析[J].统计与决策,2019,35(04):170-172.

(作者单位:首都经济贸易大学经济学院 )