CEO财务经历与资本结构决策的描述性统计研究

熊伟 刘芳宇

[摘 要] 公司的融资决策会受到CEO的财务经历影响,进而影响公司的资本结构。通过对有财务经历和无财务经历的CEO的个人特征进行描述性统计,以控制组与处理组中的长期资本负债率为研究对象,对比CEO变更前后的相关变化,得出结论:CEO的变更事项发生后,有财务经历的CEO所在的公司,长期资本负债率较高;CEO具有财务经历这一特征对公司的成长性、盈利能力和自由现金流量有影响,会在成长性、盈利能力、公司规模、资产抵押性作用于公司的融资决策时产生影响,对自由现金流量作用于资本结构的过程产生促进作用。但无法明确判断CEO的财务经历是否会对管理者持股比例、国有股比重和非债务税盾作用于资本结构的过程产生影响。

[关键词] 财务经历;资本结构;管理者个人特征

[中图分类号] F275[文献标识码] A[文章编号] 1009-6043(2019)10-0152-04

Abstract: A company's financing decision will be influenced by the CEO's financial experience, and then affect the company's capital structure. Through descriptive statistics on the personal characteristics of CEOs with and without financial experience, taking the long-term capital liabilities ratio of control group and treatment group as the research objects, and comparing the relevant changes before and after the CEO changes, it is concluded that after the CEO changes, the long-term capital liabilities ratio of the company in which the CEO with financial experience is higher. A CEO with financial experience is a characteristic influencing the growth, profitability and free cash flow of the company. It will play its role when the growth, profitability, company size and asset mortgage acting on the company's financing decision-making, and promote the process when free cash flow acting on the capital structure. However, it is not clear whether the CEO's financial experience will have an impact on the process when capital structure affected by managerial ownership ratio, the proportion of state-owned shares and non-debt tax shield.

Key words: financial experience, capital structure, personal characteristic of managers

近幾年,具有财务经历的CEO越来越受到企业的欢迎,已有大量文献证实管理者的个人特征会对公司决策造成影响,管理者通过财务决策使公司的资本结构趋向最优值,从而使企业价值实现最大化,本文从统计数据上系统分析和解释了CEO的财务经历背景对资本结构决策产生的影响。

一、研究设计

(一)样本选取和数据来源

本文初始研究样本为从2001-2018年间的中国沪市A股中随机抽取200家上市公司,研究事项为CEO变更事项,使用CEO变更事项前后各三年(包括变更当年)的财务数据。筛选条件为:(1)非金融、保险业;(2)CEO变更当年及前一年为非ST公司;(3)CEO变更事项前后并非同一人(即连任);(4)具有财务经历的CEO任职达到3年。根据筛选条件共选取二十家上市公司为样本(制造业12家,非制造业8家),一共分为两组:一组为无财务经历的CEO变更为有财务经历的CEO,称为处理组,另一组为无财务经历的CEO变更为无财务经历的CEO,称为控制组,每组10家上市公司。数据于CSMAR数据库手工筛选获得。

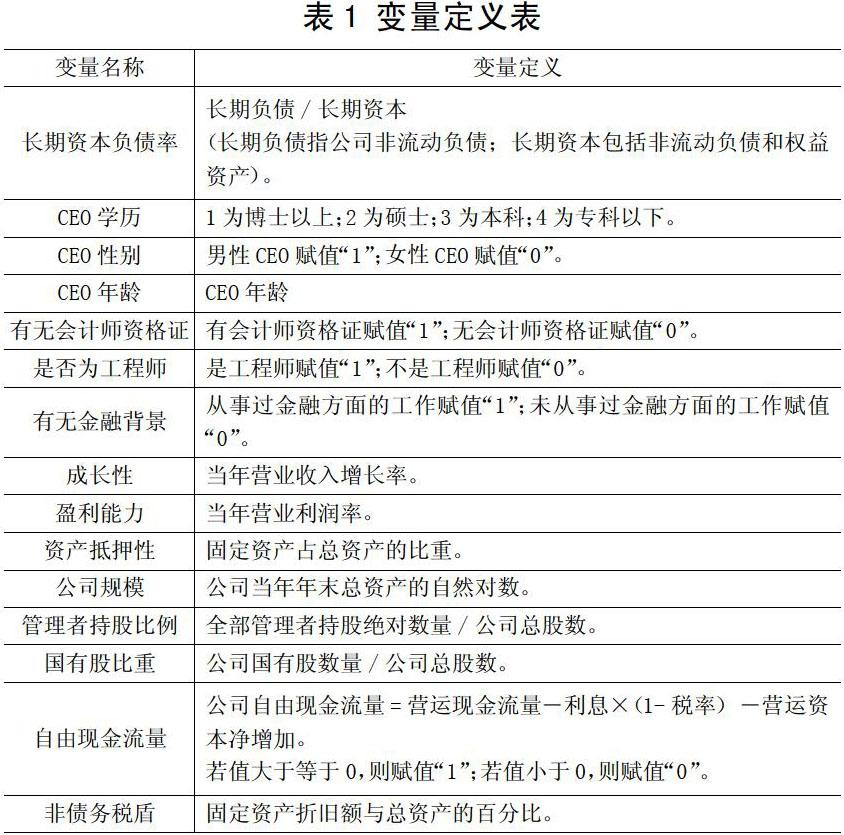

(二)变量定义

对本文描述性统计用到的变量定义,如表1所示。

二、CEO个人特征的描述性统计分析

本文CEO的界定为:总裁、执行总裁、总经理、CEO。本文将曾担任过财务执行官、财务总监、总会计师、财务部部长职位的CEO设定为有财务经历的CEO。

将上述20家公司样本中CEO变更事项前后的共40位CEO进行分组,一组为有财务经历的CEO(共10人),来源于处理组变更事项发生后有财务经历的CEO;另一组为无财务经历的CEO(共30人),来源于处理组变更事项发生前无财务经历的CEO(共10人)和控制组变更事项发生前后的CEO(共20人)。

对有财务经历和无财务经历的CEO的个人特征进行描述性统计分析,结果如表2所示。

根据表(2)的描述性统计结果,比较并分析有无财务经历的CEO的基本特征,结果如下:

1.年龄差距不大。

2.所选样本中,男性CEO拥有压倒性优势,有财务经历的均值为0.8,无财务经历的均值为0.9,有财务经历的CEO要比无财务经历的CEO女性要多一些。同时也表明,目前公司的CEO存在非常严重的男女比例失衡问题。

3.从学历上看,有无财务经历的CEO的学历均值分别为2.3和2.5,中值皆为2,本文的学历范围1-4,数字越小,表明学历水平越高,则说明有财务经历的CEO的学历水平要稍微高一些,本文所选样本中CEO学历基本上是研究生或本科生,说明CEO的整体受教育程度较高。

4.有财务经历的CEO拥有会计资格证书(包括CPA)的均值为0.9,说明大部分有财务经历的CEO都接受过财务理论的系统化培训。同时,无财务经历的CEO为工程师的均值为0.6,根据该结果说明,大多数的无财务经历的CEO为工程师,他们更熟悉公司的业务,因此可能更加注重业务发展。事实上,为了顺应公司的发展和当今市场环境的需求,很多理工科背景的CEO通過在工作中不断研读经济管理类的书籍并且不停地积累管理经验,都拥有着较强的经管类工作能力。

5.对于两组样本有无金融背景的分析:有财务经历一组均值为0.4,无财务经历一组均值为0.03,两组均值差距较大。有财务经历的CEO很多从事过金融方面的工作,包括商业银行、证券、保险、投资性银行等,他们对于资本市场的运行有着更为深刻的理解,在投融资方式上能做出更加多样且合适的选择。

三、不同CEO经历下资本结构及其影响因素变量的描述性统计

(一)资本结构变量的描述性统计

下面计算处理组和控制组资本结构变量在变更事项发生前后的变化率,结果如表3所示。

通过对处理组与控制组的资本结构变量变化率的对比可以看出:CEO变更事项发生后,处理组的长期资本负债率的均值有较大幅度上升,而控制组的均值基本没有变化;虽然最小值都有大幅度的减小,但处理组的下降幅度明显小于控制组最小值的下降幅度,仅仅是控制组变化率的一半;两组最大值都有一定程度的增加,但处理组最大值的增加幅度明显大于控制组最大值的增加幅度。因此可以得出结论:在CEO变更事项发生后,处理组同控制组相比,公司的长期资本负债率明显上升。

通过上述处理组和控制组之间的对比,可以发现:CEO是否具有财务经历这一特征会影响公司的长期资本负债率的大小,有财务经历的CEO会使公司的长期资本负债率偏高。说明CEO的财务经历是公司融资决策的影响因素。

(二)资本结构影响因素变量的描述性统计

对处理组变更事项发生前后的资本结构影响因素变量进行描述性统计,结果如表4所示。

对控制组变更事项发生前后的资本结构影响因素变量进行描述性统计,结果如表5所示。

(三)对描述性统计结果的对比和分析

1.成长性

在CEO的变更事项发生前后,处理组与控制组相比,公司成长性的均值和最大值的下降幅度都大于控制组的均值和最大值,并且处理组的最小值下降而控制组的最小值在上升,可以说明:CEO的财务经历与公司的成长性有关。处理组的CEO由于曾经的财务工作,在投资决策中可能比较保守,而且可能会较少的关注业务发展,对公司的创新投入较少,因此,公司的成长性会下降。当公司成长性较高时,需要更多的资金满足需求,因此在避免股权稀释的情况下,会偏好债务融资;当成长性较低时,公司的信用评级可能会受到影响,因此,公司能获得的债务融资较少。

2.盈利能力

通过处理组和控制组的对比,处理组的盈利能力的均值和最小值上升更明显,而最大值却大幅度下降。在最大值下降的情况下,均值仍明显上升,这说明处理组样本的整体盈利能力有上升趋势。而控制组在最大值上升幅度较大的情况下,均值只有小幅度的上升,则证明控制组样本的整体盈利能力上升幅度较小。可以看出:CEO是否有财务经历与公司的盈利能力有关。姜付秀(2012)认为:具有财务经历的CEO能充分利用公司的融资能力,提高公司的负债率,为公司的发展提供充足的资金。因此可以推断公司在获得充足资金后,可以选择盈利水平更高的项目,尽管公司需承担较高的财务费用。因此,处理组盈利能力的大幅度增加印证了本文的主要观点。而处理组长期资本结构的大幅度上升说明:CEO的财务经历特征可能在盈利能力对长期杠杆水平的作用过程中产生影响。

3.公司规模

大量理论认为:公司规模与长期杠杆水平呈正相关关系,因为企业资产规模越大,更倾向于多元化发展,抗风险能力更强,信用机构的评分越高,更容易获得负债。而赵旭(2012)从生命周期理论分析出:在企业创设初期,拥有较大资金缺口,除内部融资外,更多依靠长期借款或短期借款,而很难进入资本市场,此时,长期资本负债率较高;而当企业成长到足够大时,便开始借助股票市场进行融资。当公司发展到非常大后,公司的内部资金可以满足自身的资金需求时,公司开始避免股权融资以免稀释股权。因此,不能简单地说明公司规模与长期资本负债率之间的关系。本文样本中,处理组公司规模有小幅度下降,控制组均值有小幅度上升。他们可能大多数已经渡过成长期,进入成熟期甚至是衰退期阶段。因此,可能都不再依靠大量的长期负债进行融资,控制组的长期资本负债率有小幅度下降,符合这一观点。可以看出,财务经历这一特征对融资决策是有一定影响的,即使在公司的成熟阶段,也更偏好债务融资。

4.资产抵押性

尽管处理组和控制组资产抵押性的均值和最大值都在下降,但处理组的下降幅度较小,而最小值上升,说明处理组资产抵押性整体下降幅度较小。上述资本结构变量的分析中,处理组均值上升而控制组均值下降,说明CEO的财务经历可能影响了资产抵押性对杠杆水平的影响过程。有财务经历的CEO能够在公司资产抵押性下降的情况下获得较高的长期负债,因为这类CEO可能会利用曾经的财务工作与债权人建立良好的关系,能够为公司争取到以较少资产抵押或担保的借款。

5.管理者的持股比例

控制组的管理者持股比例在变更事项前为零,变更事项发生后有小幅度的上升;而处理组在变更事项发生前后管理者都有少量持股,但与控制组的均值相比,管理者持股比例在变化前后,均值都相对较小,而且变更事项发生后均值和最大值都下降。与资本结构变量的变化相比,即处理组长期资本负债率是整体上升,处理组的管理者持股比例整体下降,发现这一变化符合肖作平(2005)实证研究论证的两者呈负相关的关系。管理者与其他投资者相比,更大程度上面临着企业的非系统性风险,因此,持股管理者可能偏好较低负债率以降低破产风险。但在本文所取样本中,管理者持股比例偏低,这一股权激励效应对CEO的融资决策能起到的作用很小。

6.国有持股比例

根据统计结果发现:与控制组相比,国有持股比例均值和最大值的下降幅度较大,长期资本负债率整体大幅度上升,因此,可以说明处理组两者之间呈负相关关系,控制组的相关关系不明显。国有控制的公司更容易从银行获得贷款;同时,为防止国有控制力被削弱,会尽量减少增发新股的次数,负债率较高。但是,国有企业在股票市场上更容易获得投资者的信任,管理者可以通过股权融资以较低的成本获得更多的资金,导致公司的负债率会偏低。因为我国很多上市公司并没有严格区分国有股和国有法人股,因此会导致样本中该比例的低估,可能实际上处理组的国有成分很高,由于银行贷款是我国企业债务融资的主要方式,企业本身的国有制特征能够让企业拥有较低的破产风险,信用评级会较高,因此能更容易获得较低的利率水平的贷款。但是,在赵冬青(2006)研究中证实:银行是否给予上市公司信贷支持不会受到该公司是否是国有控股的影响,这与传统上认为的国有公司更容易获得银行贷款的观点不一致。因此,不能根据以往理论研究明确解释国有持股比例对资本结构影响。尽管处理组与控制组的变化方向不同,仍然不能说明财务经历是否会影响国有持股比例对资本结构影响过程。

7.自由现金流量

与控制组相比,处理组均值的上升幅度更大,可以发现:公司当年年末的自由现金流量值与CEO是否具有财务经历有关。有财务经历的CEO可能主观上偏好年末的自由现金流量为正,具有财务经历的CEO本身较为保守,因此愿意承担较少的流动性风险。同时,这也证明有财务经历的CEO相较于没有财务经历的CEO能获得更多的融资。CEO的財务经历通过提高企业的外部融资能力与投资合理性,能够降低企业的筹资约束。因此,企业既可以从融资方面能获得更多的资金,也可以从投资方面赚取更多的资金,能够使企业拥有更多能够支配的现金。客观上,有财务经历的CEO能获得更多的资金,使公司的自由现金流为正。当自由现金流量超过某一范围后,公司有充足的资金,进而会减少外债的增加,因此自由现金流越高,则杠杆水平越低。但是,自由现金流量可能更多地影响短期负债,长期资本结构可能受到的影响较小。

8.非债务税盾

通过观察两组均值可以发现:两组样本中非债务税盾的值都比较小,因此,本身影响较小。通过对两组非债务税盾与长期资本结构变量的对比,可以发现:非债务税盾与长期资本结构之间处理组关系不明显,而控制组大致呈正相关关系。非债务税盾上升,则所需的债务税盾可能越小,因此公司偏好较低的长期杠杆水平。这与两组的相互关系都不太相符。但是,该影响因素可能会更多地影响短期负债,长期负债受到的影响较少。由于非债务税盾与资本结构之间只有间接影响,且影响程度太小,因此很难推断非债务税盾本身对长期资本结构的影响,更无法判断财务经历这一特征是否在该影响过程中起作用。

(四)研究结论

通过对上述对比分析可以发现:一是CEO的变更事项发生后,有财务经历的CEO所在的公司,长期资本负债率较高;二是CEO具有财务经历这一特征对公司的成长性、盈利能力和自由现金流量有影响;三是公司的长期资本结构的影响因素有多种,包括:成长性、盈利能力、公司规模、资产抵押性、管理者持股比例、国有股比重、自由现金流量和非债务税盾,但各个因素产生的影响不同,CEO具有财务经历这一特征会在成长性、盈利能力、公司规模、资产抵押性作用于公司的融资决策时产生影响,对自由现金流量作用于资本结构的过程可能有促进作用,CEO的财务经历特征的影响程度较大。但无法明确地判断CEO的财务经历是否会对管理者持股比例、国有股比重和非债务税盾作用于资本结构的过程产生影响。

四、对描述性统计结论的进一步解释

对于上述描述性统计结论,可以从CEO的主观偏好和客观能力两个角度对CEO做资本结构决策时会受到财务经历的影响进行进一步的解释。

(一)管理者的过度自信促使具有财务经历的CEO偏好更高水平的长期杠杆

具有财务经历的CEO与其他CEO相比,他们更加熟悉公司的财务情况,更加深刻地理解资本市场的运行过程,由于管理者的过度自信,这类CEO会认为公司目前在资本市场的价值被低估,即股票价值被低估,他们也不希望自己未来所创造的巨大价值与新的股权投资者分享,所以会选择通过债务筹资而不是发行股票。这与Heaton(2002)提出的管理者由于过度自信在需求资金时的获得资金来源的顺序相符,即先从公司内部,再通过债券或银行贷款,最后从股票市场获得资金。因此,具有财务经历的CEO由于管理者的过度自信更愿意选择债务融资。

(二)具有财务经历的CEO客观上能够获得更多的长期负债

具有财务经历的CEO能促进公司与债权人之间建立更好的关系,进而能以较低的成本和较快的速度获得更多的长期负债。首先具有财务经历的CEO能够促进内外部信息的交流。由于具有财务经历的CEO更加熟悉和理解公司的财务信息,也更清楚地认识到财务信息披露的重要性,进而能够降低公司内部与债权人之间的获得信息的差异程度。更好的信息交流和代理成本的下降都意味着公司的债务资本成本能够下降,公司能够以较低的成本获得更多的资金。同时,具有财务经历的CEO若在之前的财务经历中与银行建立良好的关系或者曾在银行工作过,可能更容易获得贷款,也可能更偏好于从银行获得长期贷款。

[参考文献]

[1]姜付秀,黄继承.CEO财务经历与资本结构决策[J].会计研究,2013(5).

[2]苏明.管理者特征、过度自信与公司融资决策实证研究[J].财会通讯,2013(11).

[3]赵旭.基于生命周期理论的上市公司融资结构研究[J].财经论丛,2012(2).

[4]肖泽忠,邹宏.中国上市公司资本结构的影响因素和股权融资偏好[J].经济研究,2008(6).

[5]赵冬青,朱武祥.上市公司资本结构影响因素经验研究[J].南开管理评论,2006(2).

[6]肖作平.公司治理结构对资本结构选择的影响——来自中国上市公司的证据[J].经济评论,2005(6).

[7]冯根福,吴林江,刘世彦.我国上市公司资本结构形成的影响因素分析[J].经济学家,2000(5).

[责任编辑:王凤娟]