浅谈非利息收入对我国农商银行破产风险的影响

马菁菁

[摘 要]本文选取我国42家农商行2006-2016年相关数据,实证检验了非利息收入对我国农商银行风险的影响,并进一步考查非利息业务中细分业务对农商行风险的影响。研究表明:从整体上看,农商行非利息收入占比提高,有利于降低农商银行的破产风险;从业务细分上看,投资收益与银行风险呈负相关关系,但影响效果并不显著;手续费及佣金与银行风险呈正相关关系,效果显著。

[关键词]农商行;非利息业务;破产风险

doi:10.3969/j.issn.1673 - 0194.2019.18.062

[中图分类号]F832.2;F224[文献标识码]A[文章编号]1673-0194(2019)18-0-03

0 引 言

我国从2003年开始对农信社进行改革,许多家农信社改组为农村商业银行。随着经营模式发生重大改变,盈利能力明显增强,促使农商行发展迅速。根据银监会年报,截至2017年初,我国共组建了1 222家农村商业银行,总资产达到298 971亿元,占银行业金融机构比例的12.87%。但近年来,随着我国利率市场化改革基本完成,银行存贷利差逐步收窄,银行净利润急剧下降,非利息收入成为我国商业银行利润增长的新驱动力,也成为各家农商行发展的战略方向。本文在相关研究成果的基础上,对非利息收入与农商行破产风险之间的关系进行理论和实证分析,以探寻两者之间的内在联系或相关变动规律。

1 文献综述

国外学者们对于非利息收入增加对商业银行风险的影响争议较大,由于研究样本所属国家不同、分析方法差异及实证模型不同,出现了截然不同的观点和结论。早期的学者们认为由于规模效应及分散资产组合风险效应,非利息业务可以降低银行风险水平。但是随着研究面的不断拓展、检验数据丰富,许多学者得出完全相反的结论。L Laeven通过对德国银行业研究,认为非利息收入对银行风险的影响取决于银行业务模式,若银行是以投资为主导业务的模式,增加非利息收入会使银行风险显著增加,以零售业务为主导的银行则相反。

国内学者在研究非利息收入时,由于银行数据统计口径不一致、数据缺失较多,且实证分析起步较晚,对于非利息收入与银行风险关系的议题没有得出较为一致的看法。李明辉利用我国114家商业银行数据实证分析得出非利息收入的提高能够降低银行的信用风险和破产风险。肖文东选取了2011-2016年17家上市商业银行的相关数据,并进行面板回归得出以下结论,提高非利息收入可以降低商业银行的风险。但是孔丹凤选取中美两国排名前50的银行为样本进行分析,得出发展非利息业务能够降低美国商业银行的风险,增加了中国商业银行的风险。顾晓安用美国5 697家银行2006-2013年的数据做面板分析,得出非利息收入占比与银行风险分散的关系是先降后升再降的关系,并精确地计算出非利息收入占比在39.9%时,风险分散的效果最好。但通过国内银行做出的实证分析回归结果不显著。笔者认为效果不理想的原因是国内银行样本数据太少,且国内银行非利息收入占比普遍偏低。

虽然国内学者关于提高银行非利息收入对商业银行破产风险的影响已经做了较为深入研究,但实证研究尚未得到一致结论。学者们在研究银行非利息收入对商业银行风险的影响时,选取的研究样本均为上市银行,关于农村商业银行较少涉猎,但上市银行或者大型股份制商业银行并不能反映商业银行的全部面貌。因此,本文选取中国42家农村商业银行为代表样本,研究农村商业银行的非利息收入与破产风险的关系,并进一步细化手续费及佣金、投资收益分别与破产风险的关系,以期为相关研究提供参考。

2 研究设计

2.1 样本选择与数据来源

根据研究需求以及数据的可获得性,本文选取2006-2016年42家农商行的相关数据。由于各农商行相关信息披露尚不完善,本文在整理银监会的公开数据、各年金融统计年鉴及国泰安数据库的相关数据后,根据地区抽样选取了42家农商行2006-2016年的数据为样本,其中,华北地区和东北地区各3家,经济较发达的华东地区及中南区域各15家,西南地区和西北地区各2家。选取的这40家农商行地理位置上包括了全国5个行政区域,在法人层级上覆盖了省、市、县级,样本选取具有代表性。

2.2 变量选取和定义

2.2.1 选取非利息业务收入指标

对于银行非利息收入(NI)水平评定,本文选取非利息收入占总营业收入的比例(NII)来衡量。非利息收入主要包括手续费及佣金收入、投资收益、汇兑收益、公允价值变动收益及其他业务收入。非利息收入在银行财务报表中没有单独列出,为了方便计算,本文将银行营业收入剔除凈利息收入后的数值列为非利息收入。在具体分析非利息业务收入时,由于汇兑收益与公允价值变动一般与市场密切相关,与银行自身经营无关,所以本文选取手续费及佣金收入(COF)和投资收益(TRA)作为细分代理变量。

2.2.2 度量银行破产风险的指标

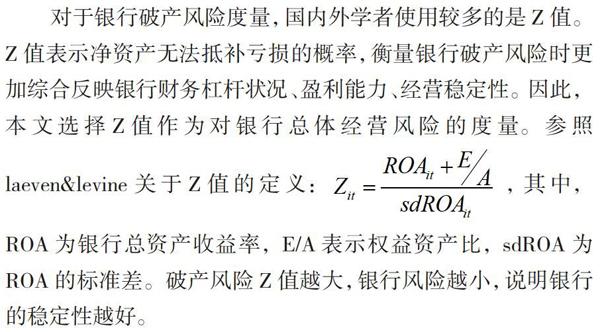

对于银行破产风险度量,国内外学者使用较多的是Z值。Z值表示净资产无法抵补亏损的概率,衡量银行破产风险时更加综合反映银行财务杠杆状况、盈利能力、经营稳定性。因此,本文选择Z值作为对银行总体经营风险的度量。参照laeven&levine关于Z值的定义:,其中,ROA为银行总资产收益率,E/A表示权益资产比,sdROA为ROA的标准差。破产风险Z值越大,银行风险越小,说明银行的稳定性越好。

2.2.3 控制变量

从银行个体层面上参考过往相关文献可以发现,首先,选取资产总额的自然对数lnA来反映银行的规模,一般情况下,较大资产规模的银行较容易产生规模经济效益,能在一定程度上降低银行的破产风险。其次,银行资本越多、抵御风险的能力越强。选取股东权益率的E/A来反映银行资产结构,银行资本越多,抵御风险的能力越强(股东权益率=股东权益/总资产量);选取存贷比(NLTD)来控制银行资产结构组合的差异(存贷比规模=总贷款/总存款);银行的不良资产会影响银行的破产风险,所以选取不良贷款比例(NPL)作为相应指标。最后,从宏观层面上看,选取GDP的增长率(GDPG)来反映宏观经济形势,宏观经济形势对银行风险具有决定性的影响。

3 模型设定和估计方法

基于上述讨论,笔者构建了如下基础模型。

Zit=α0+β1NIIit+β2lnAit+β3E/Ait+β4NLTDit+β5NPLit

+β6GDPGit+εit(1)

Zit=α0+β1COFit+β2TRAit+β3lnAit+β4E/Ait+β5NLTDit

+β6NPLit+β7GDPGit+εit(2)

式中,Z值表示银行的破产风险,NII表示银行非利息收入占比,lnA表示银行的资产总额对数,E/A表示权益资产比,COF表示手续费及佣金收入占比,TRA表示投资收益占比,NLTD表示银行存贷比,NPL表示不良贷款比例,GDPG表示GDP的增长率。

4 实证分析

4.1 描述性统计

表1是相关变量的描述性统计结果,以ROA的滚动标准差求出Z值,其余的值以滚动平均值得到。在滚动平均过程中,如以2006-2008年为第一个滚动计算区间得一组数据;然后以2007-2009年为第二个滚动计算区间得第二组数据,以此类推。经过滚动处理的非平衡面板数据共170个观察值,自由度损失86个。从表1比较可以看出,滚动处理前后的各均值变化较小,说明原始数据较平滑。从原始数据可以看出,我国农商行非利息业务的发展差异很大,最大值为0.849,最小值为0.006,均值为0.170。其中,手续费及佣金占营业收入的最大值为0.118,最小值为0.003,均值为0.024。投资收益占营业收入的最大值为0.412,最小值为-0.023,均值为0.081。从反映银行风险水平的Z值来看,不同农商行之间的差异仍然很大,最大值为16.812,最小值为1.084,均值为3.1。

4.2 实证检验与结果分析

4.2.1 非利息收入对农商行破产风险影响的实证分析

首先通过Hausman检验拒绝原假设中使用随机效应模型,选择固定效应模型进行回归,结果如下。

Fixed-effects (within) regression Number of obs = 170 Group variable: bank Number of groups = 42 R-sq: within = 0.254 6 Obs per group: min = 1 between = 0.007 5 avg = 4.0 overall = 0.078 4 max = 9 F(6,122) = 6.95 corr(u_i, Xb) = -0.736 4 Prob > F = 0.000 0

固定效应组内R2为0.254 6,因为本文研究对象为微观层面的42家农商行,可能导致R2不像宏观数据回归那么高。根据固定效应回归模型的结果(表2)可以看出,农商行的非利息收入占比与银行风险Z值的相关系数为8.66,在1%的水平下显著,说明农商行的非利息收入占比与银行风险Z值有明显的正相关关系。非利息收入占比提高,有利于降低农商银行的破产风险。农商行非利息收入水平普遍偏低,当非利息收入占比小于20%,发展非利息业务有利于降低银行的风险水平。

4.2.2 手续费及佣金、投资收益对银行风险的影响分析

使用Hausman检验拒绝原假设中的随机效应模型,选择固定效应模型进行回归分析。

Fixed-effects (within) regression Number of obs=170 Group variable: bank Number of groups = 42R-sq: within = 0.246 8 Obs per group: min=1 between=0.015 2 avg=4.0 overall=0.078 9 max=

9 F(7,121)=5.66 corr (u_i,Xb)=-0.742 7 Prob > F = 0.000 0

根据固定效应回归结果(表3)可以看出,投资收益的系数为-11.72,结果显示不显著,主要原因是农商行投资收益在全部非利息收入中占比较少,对整个银行的风险影响较小。手续费及佣金系数为14.34,在1%的水平下显著,说明农商行的投资收益占比与银行风险Z值有明显的正相关关系,手续费及佣金占比提高,有利于降低银行的风险水平。

5 结 语

本文选取了2006-2016年42家农商银行的年度数据,运用固定效应模型分析的结论如下:从整体上说,非利息收入提高能显著降低农村商业银行破产风险;从非利息收入细分业务上来说,投资收益与银行风险呈负相关关系,但影响效果并不显著;手续费及佣金与银行风险呈正相关关系,且效果显著,说明手续费及佣金提高可以明显降低农商银行的风险水平。基于本文的研究结论,一方面,笔者认为农商银行在保持自身手续费及佣金业务的基础上,应该进一步发展其他非利息业务,加大非利息业务的多样化,提高业务的均衡性,有针对性地拓宽非利息业务发展。另一方面,农商银行应在认清自身发展特点的情况下,把握发展形势,积极推进风险防范措施。

主要参考文献

[1]L Laeven,R Levine.Regulation and Risk Taking[J].Journal of Financial Economics,2009(2).

[2]黄隽,章艳红.商业银行的风险:规模和非利息收入——以美国为例[J].金融研究,2010(6).

[3]李明輝,刘莉亚,孙莎.发展非利息业务对银行有益吗——基于中国银行业的实证分析[J].国际金融研究,2014(11).

[4]顾晓安,王鹏程.非利息收入占比与银行风险分散效应的关系研究——来自美国银行业的经验与启示[J].世界经济研究,2015(7).