会计稳健性、融资约束与投资不足:基于我国中小板上市公司的证据

王 丽

(兰州财经大学长青学院,甘肃 兰州 730020)

一、绪论

2018年政府报告中明确指出“我国宏观经济还将经历一段时间的调整期”。资金是企业发展的主要动力,受目前国内金融环境、市场环境等影响,企业大都面临融资约束问题。受融资问题的制约,企业会被迫减少甚至放弃投资,使得企业整体价值受损,继而加剧融资约束程度,形成恶性循环。稳健性的会计信息,可以通过降低信息不对称、缓解管理层的代理问题来影响企业的融资约束程度。

中小企业的存在对促进区域经济发展、经济结构、就业等方面影响巨大。目前市场上有60%以上的中小企业受资金短缺的影响难以发展。虽然政府部门、金融服务机构采取了诸多措施解决该问题,但由于企业之间的竞争现象,资源配置不合理,而中小企业受自身条件影响,融资仍处于弱势地位。

本文将基于我国中小板上市公司数据分析,深入研究,拓展思考,引入会计稳健性,弥补现有研究成果中,忽略企业自身会计稳健性这一重要背景因素的不足。并通过实证分析,揭示会计稳健性对投资不足的间接影响,为新形势下中小板上市公司提高会计稳健性的有用性和必要性提供新的证据。

二、文献综述

针对公司融资约束、投资不足的相互作用分析,国外大多研究侧重检验不同融资约束程度下现金流的敏感性以及分析企业的投资行为。在研究过程中,考察视角不同,研究结论也不相同。李延喜(2007)等发现,融资约束越严重,投资不足越明显;连玉君(2007)等发现,企业的确存在融资约束的情况,但融资约束与投资—现金流的敏感性负相关;曾爱民等(2013)发现,企业存在融资约束,但投资和融资约束非线性相关。

融资约束很大程度与会计信息有关。会计稳健性作为会计核算的基本原则之一,对会计信息质量的影响巨大。能否借助会计稳健性缓解企业面临的融资约束,学者们并没有形成统一意见。张金鑫(2013)等发现,较高的会计稳健性能够缓解冲突,进而降低融资约束程度;而以Watts和Zimmerman(1986)为代表的部分学者,认为使用稳健性会计政策的企业,会加重企业融资约束的程度。

会计稳健性与投资的研究,学者们最初将研究的目光投向会计稳健性与投资之间的关系。在企业的投资中,对未来投资收益的不确定性,会让企业的投资决策过程更为谨慎。张悦(2017)等学者研究认为,会计稳健性的提高会加剧企业的投资不足。刘斌(2015)等则认为,会计稳健性能够缓解企业的投资不足行为。

通过上文对国内、国外研究现状的系统梳理,不难发现,国内外学者对会计稳健性、融资约束、投资不足的关系的研究结论不一。鉴于此,本文在研究过程中,借鉴各学者的研究经验,以融资约束为纽带,研究基于融资约束条件下的会计稳健性对投资不足的作用,为有效提升国内中小企业的投融资效率提供经验证据。

三、理论分析及研究假设

(一)融资约束与投资不足

资本市场的不完善,信息的不对称,外部资金输入者基于风险与回报的考量,都使得企业筹资时,企业资金支持者要求的外部融资成本显著大于内部融资的成本。当面临内部资金“供血不足”时,企业必须及时向外部寻找“血源”,及时输血,以满足企业正常的运转。当企业受到融资约束时,资金使用的成本、期限等都会受到影响,投资也会受到限制,企业会发生投资不足的行为,放弃NPV大于0的项目,进而影响企业的价值。这便加剧了企业投资不足的情况。

综上,本文提出假设1。

假设1:我国中小企业普遍存在融资约束问题,且融资约束会加剧投资不足。

(二)会计稳健性与融资约束

作为信息质量的重要特征,会计稳健性原则,旨在要求企业在实际工作时能够及时确认负债和损失,在得到充分证据证明可获得资产和收益时,方可对其进行确认。当期产生的负债和已发生的损失得到及时足额的确认,未来期间可能的损失也能充分地估计、确认和披露,此时的会计信息己经挤去“水分”,投资者可以更好地评价财务信息。因此,投资倾向于稳健性更高的企业。企业为了营造更好的融资环境会主动提升会计稳健性水平,这也会形成倒逼机制。

综上所述,本文提出了假设2。

假设2:会计稳健性的提高会缓解企业融资约束的程度,即会计稳健性越强,企业受到的融资约束就越弱。

(三)会计稳健性、融资约束与投资不足

资本市场中,为了降低资本市场的交易风险,稳健的会计政策要求及时披露“坏消息”。企业将企业自身的负面消息及时披露,会降低与企业有关的利益群体信息不对称的程度,方便他们及时了解企业真实财务经营状况,降低投资风险。同时,企业还能赢得外部投资者的信任,这有利于企业与外部资金供给者建立长期、稳定的战略合作关系。基于此,大部分外部股东和债权人处于风险考量,会更多地倾向于会计稳健性较高的企业,这样便缓和了企业融资约束的程度。融资约束缓解了,企业会获得更多资金。当资金压力不再成为企业经营发展的掣肘时,企业不会轻易放弃NPV为正的项目,投资不足的现象就会缓和。

综上所述,本文提出了假设3。

假设3:会计稳健性的提高会缓解融资约束对投资不足的负面作用。

四、研究设计

(一)样本选择和数据来源

本文选择了国泰君安CAMAR数据库为实证研究数据来源,以中小板上市公司为实证研究对象,选取2015-2017年3年数据。剔除了在2015年以后新上市的公司,剔除了出现财务异常ST公司和*ST公司,剔除个别异常样本。经过筛选,得到1005组观察值;然后根据变量的计算分析,剔除显示为非投资不足的270组数据,最终得到735组实证分析数据。本文主要利用Excel和STATA对数据进行了分析处理。

(二)主要指标度量

1.融资约束(ZFC)

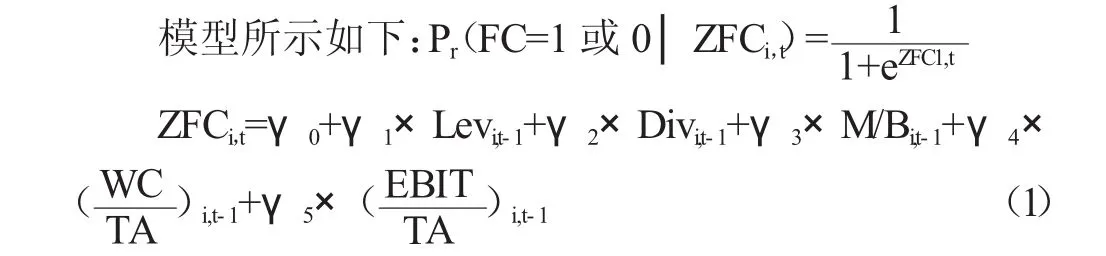

本文通过文献查阅,分析认为,股利支付率(Div)、资产负债率(Lev)、营运资金 /总资产(WC/TA)、息税前利润/总资产(EBIT/TA)、市值账面比(M/B)对融资约束影响较大,因此以这五个指标,构建Logit模型。

数据计算后,在以资产规模(Size)为标准,对样本公司受到的融资约束程度进行初步判断。首先对研究数据进行以“Size”为主要关键词的排序,排在前33%的为低融资约束组,排在后33%的为高融资约束组;然后赋值,低融资组ZFC=0,高融资组ZFC=1。进一步使用logit回归,以回归结果为依据,分析指标的系数的显著程度;最后根据方程回归系数,拟合各公司的融资约束程度Pr(FC=1)。Pr越接近1,公司的融资约束程度越高,财务状况越差。

2.投资不足(Inv)

本文借鉴Richardson(2006)的实际投资水平模型,通过指标分析,构建企业投资效率模型。

其中,INV为投资效率,取值为(构建固定资产、无形资产和其他长期资产的支出——处置固定资产、无形资产和其他长期资产的收益之间的差额)总资产;CF为经常经营活动产生的自由现金流量净额与总资产的比值;Age为上市年龄;Size为企业规模;Cash为现金持有量。

根据上式回归得到的残差正负,将样本分为投资过度和投资不足样本。若残差小于0则表示投资不足,赋值为1,用Inv表示。

3.会计稳健性(Cons)

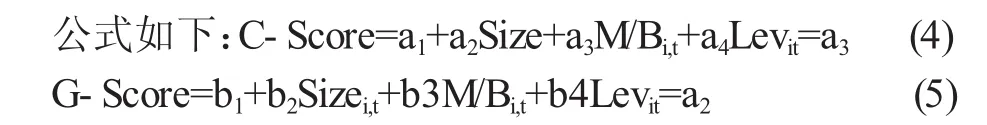

本文对会计稳健性的度量将选取Khan和watts(2009)在Basu模型的基础上提出C-Score模型,并将这些指标代入C-SCORE模型得到新模型,以此得出会计稳健性指数。

其中:EPSi,t表示i公司第t年每股净利润;Pi,t-1表示i公司第t-1年度末的股价;Ri,t表示i公司第t年的股票收益率;DR i,t是哑变量,如果股票回报率大于0,即Ri,t,则 DRi,t=0;反之,如果股票回报率小于 0,即 Ri,t<0,则DRi,t=1。

Khan和watts(2009)在Basu模型的基础上拓展得到C-SCORE模型。

其中:M/Bi,t表示i公司t年度净资产账面价值与市场价值的比率;G-Score表示上市公司对企业内部“好消息”的反应速度;C-Score表示上市公司对企业内部“坏消息”的反应速度。将上述两式带入(3)Basu模型,得到:

用样本上市公司每年的横截面数据对指标计量方程进行回归,求得系数带入C-Score式中检验。若计算出的C-score的数值大于0,则说明公司能够较为迅速地反应企业内部的“坏消息”,就可以认为企业会计谨慎性较高。

4.控制变量

企业规模(SIZE):根据资产负债表中资产取值计算,将总资产求自然对数,所得到的数值为SIZE变量数值。

现金持有量(Cash):选取财务报表中“现金及现金等价物”与“资产总计”数额做比。

自由现金流(CF):取现金流量表中“经营活动产生的自由现金流量净额”与资产负债表中“资产总计”数额的比值。

年度(Year):以2015为基准,属于该年度,赋值为1,否则为 0。

(三)实证模型

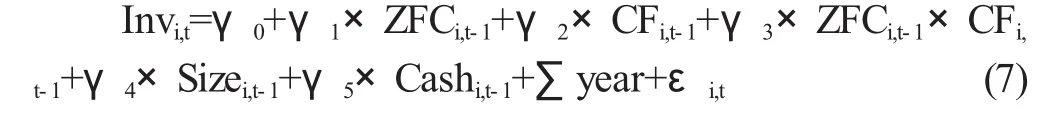

为了验证假设1,本文设计模型如下:

其中,γ0为常数项;ε为随机误差项,ε<0为投资不足,ε>0为投资过度。为了解决内生性问题,所有自变量都滞后一期带入回归模型。

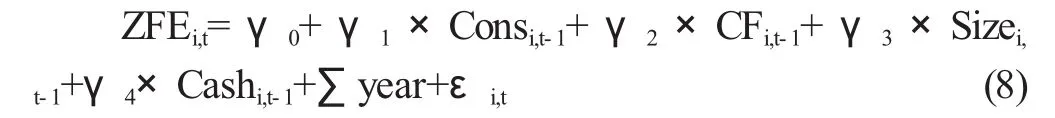

为了验证假设2,本文建立模型如下:

当γ1>0,证明会计稳健性与融资约束正相关,即会计稳健性水平高,融资约束越厉害;γ1<0,证明会计稳健性与融资约束负相关,即会计稳健性水平高,融资约束的程度越低。

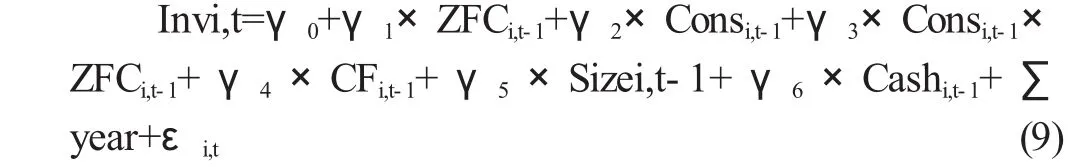

为了检验假设3,本文建立模型如下:

通过模型(7)、模型(8)与模型(9)实证结果,对比分析,得出结论,揭示会计稳健性、融资约束、投资不足的相互作用,验证假设。

五、实证结果分析

(一)描述性统计

企业INV最小值为-0.105,最大值为0.3373,标准差为0.0463,这意味着企业之间的投资效率分布也存在明显差异,有73.13%的企业显示为投资不足。Cons均值1.0401,中位数为1.0682,方差为0.4850,表明我国中小板上市公司的会计稳健性值得肯定,但个体之间存在一定的差异。ZFC最大值0.9589,最小值0.116,说明我国中小企业都面临不同程度的融资约束。

(二)回归结果分析

1.融资约束与投资不足

对模型(7)回归分析,得出:CF系数显著为正,说明投资支出主要来源于企业的内部的现金流,这也侧面反映出,中小企业普遍存在较为严重的外部融资约束;ZFC回归系数为0.014,且极为显著,说明融资约束小,投资不足也减弱,二者呈正相关关系。假设1成立,即我国中小企业普遍存在的融资约束问题会加剧企业投资不足。

2.会计稳健性与融资约束

对模型(8)回归分析,Cons系数为-0.059且极为显著,说明会计稳健性可以减缓企业普遍存在的融资约束。假设2成立,即会计稳健性的提高能够降低企业的融资约束。

3.会计稳健性、融资约束与投资不足

对模型(9)回归分析,Cons的系数为-0.012,说明会计稳健性与投资不足负相关,会计稳健性可以缓解投资不足的程度;ZFC系数为0.001,引入Cons与ZFC交叉变量,Cons*ZFC的交叉乘项系数为-0.016,与模型(7)中ZFC的系数对比发现,会计稳健性除了能直接改善投资不足之外,还可以对融资约束的程度缓释,进而再次作用于投资不足,缓解融资约束对投资不足的负面作用。假设3成立,即会计稳健性的提高会缓解融资约束对投资不足的负面作用。

六、结论与建议

(一)主要结论

本文通过实证数据检验之后发现,企业融资约束问题普遍存在于样本公司中,且有73.13%的样本组显示为投资不足。通过分析,证实了企业的融资约束会加剧投资不足的程度,会计稳健性能缓解中小企业的融资约束程度,会计稳健性可以缓和融资约束带来的企业投资不足问题。

(二)对策建议

鉴于会计稳健性对中小企业融资有显著的、积极的作用,本文建议:(1)健全和落实我国的会计信息披露制度,利用法律、法规保证信息披露的质量,使投资者及时掌握可靠的信息;(2)政府和监管部门、行业协会要加强监督,优化企业融资环境,并加大违规信息的惩罚力度,提高企业的违法披露成本;(3)中小企业优化资源配置,建立健全内控体系,优化信息反馈机制,规范经营,推进信息化程度,加大财务培训力度,保证企业对外披露的财务信息质量,促进会计稳健性执行水平的提升。

通过会计稳健性水平的提升,可以使得企业的外部投资者更为全面、准确、及时地获得企业信息,降低投资风险,也避免了外部投资者受信息限制做出逆向选择,降低融资约束继而缓解投资不足。