中国新三板、创业板、科创板模式发展探析

果小丁

摘要:科创板由习近平总书记于2018年11月5日在首届中国国际进口博览会开幕式上宣布设立,是独立于现有主板市场的新设板块,实施注册制试点,服务对象主要是科技创新企业。与现存的重点扶持于规模较小,具有创新型、创业型、成长型的,尚未形成稳定盈利模式的中小微企业,准入条件不设制财务门槛的新三板和与主板上市要求指标类似,但量上要求较低,专注服务于高科技产业企业、中小企业和创业型企业的创业板,三者之间具有异同性。科创板与美国NASDAQ相比,在上市、交易、退市制度上还有许多需要改进和完善的地方。同时,科创板的推出使我国证券资本市场层次更加细化,结构更加合理,为解决科技创型企业“融资难、融资贵”问题,开拓出了一条新的融资渠道。

关键词:科技创新企业;新三板;创业板;科创板;美国NASDAQ

中图分类号:F83.5 文献标识码:A

文章编号:1005-913X(2019)08-0083-05

Abstract:The board was announced by President Xi Jinping at the opening ceremony of the first China International Import Expo on November 5, 2018. It is a new section independent of the existing main board market, and the implementation of the registration system pilot, mainly for technology innovation enterprises. . Supporting small and medium-sized and micro-enterprises with small scale, innovative, entrepreneurial, and growth-oriented models that have not yet formed a stable profit model, the new three boards that do not have a financial threshold for entry conditions are similar to the main board listing requirements. The demand for low-cost, focus on serving the high-tech industry enterprises, small and medium-sized enterprises and entrepreneurial enterprises, the GEM, the three have similarities and differences. Compared with NASDAQ in the United States, there are still many areas for improvement and improvement in the listing, trading, and delisting systems. At the same time, the launch of the science and technology board has made the level of China's securities capital market more detailed and more reasonable. It has opened up a new financing channel to solve the problem of “financing and financing” for technology-based enterprises.

Key words:technology innovation enterprise; new three board; GEM; science and technology board; US NASDAQ

一、科創板、创业板、新三板简介

(一)科创板

科创板于2019年推出设立,是独立于现有主板市场的新设板块,并在该板块内进行注册审批制试点;发行条件中的财务指标在量上与指标内容上都与主板有差异; “十大领域”的科技创新企业是其重点的服务对象;设立目的为,第一步解决科技中小型企业融资问题,扶持企业发展。第二步为,通过助力科技创新企业的发展,在消费、服务领域为客户提供具有高附加值性的服务。第三步为,借助新设的科创板,给我国经济发展注入新活力、新动力,构建新产业结构的蓝图。

(二)创业板

2009年创业板成功设立,实行核准制,专为暂时无法在主板上市的,需要进行融资和发展的高科技产业企业、中小企业和创业型企业等企业,提供融资途径和成长空间的证券交易市场。创业板是对主板市场的重要补充。上市挂牌标准中,财务指标的要求在量上相比于主板较低,在指标的选择和内容规定上,与主板大体相同。

(三)新三板

新三板于2006年设立,又称全国股份转让系统,是在“老三板”的基础上发展起来的,实行注册制。新三板的服务对象主要为,具有创新性、创业型、成长型,同时利润和规模较低的有一定未来发展潜力的中小微企业;实行了较为严格的投资者适当性制度,未来的发展方向将是一个以机构投资者为主的市场;在准入条件上没有具体明确的财务指标要求,股权结构清晰、满足两年的存续期即可。新三板是我国目前上市挂牌标准中最宽松和投资者准入要求最高的一个。

科创板可以说是,科技+创新概念板。其上市对象,更侧重于具有科技、新兴技术的创新型中小企业。我国科创板的推出,使我国证券市场进一步扩容,层次结构更加细化,资本市场的构成更加趋于完善;更重要的是,科创板的推出为我国科技创新企业提供了除银行贷款、政府扶持补助的更多的融资平台;与此同时也为私募股权基金等提供了另一种新的功成身退的方式。科创板市场试行的准入标准,除直接量化财务指标外,还包括间接非量化评价标准,即有关企业整体质量的评估。

二、美国NASDAQ与我国新三板、创业板、科创板市场比较分析

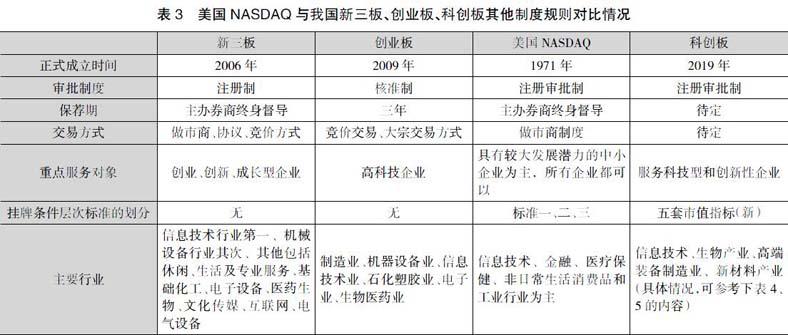

美国NASDAQ从1971年到2019已经走过了48年的历程,划分了三个层次:斯达克全球精选市场、纳斯达克全球市场和纳斯达克资本市场。市值达到千亿的苹果公司、谷歌公司和微软公司是在NASDAQ挂牌上市的,广为人知的三大著名科创企业。在NASDAQ上市的行业分布主要集中于:信息技术、金融、医疗保健、非日常生活消费品和工业行业。

目前我国已经建立起了主要针对具有创新性、创业性、科技性、成长性的中小微企业的三大层次结构融资平台市场:三板市场(其中包括2001年的老三板和2006年的新三板),2009年的创业板和2019年新推出的科创板,总共历经了18年的历程,标志着我国证券市场的不断完善。相比于具有44年经验的美国NASDAQ市场,我国的非主板市场,仍有许多需要改进和完善的方面,同时具有很大的潜在进步的空间。

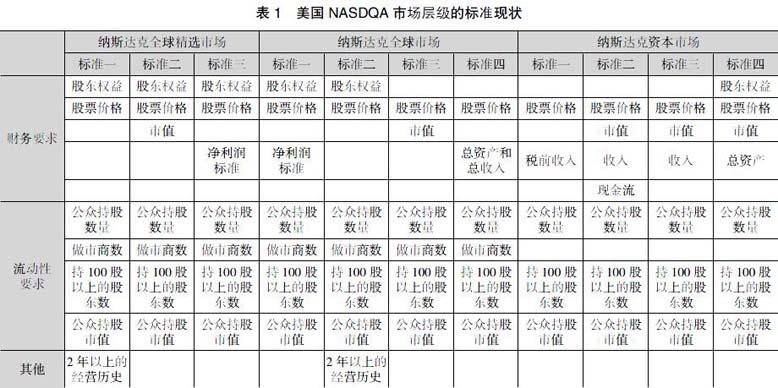

(一)美国NASDAQ划分为三层次标准的市场状况

对比美国NASDAQ的三层次标准的指标,可分析得出:一是不同层次的标准不同:作为纳斯达克全球精选市场,其涉及的指标种类相对最多、标准最严苛、最精细、准入门槛最高。在此上市的企业多为大蓝筹公司。其次为,纳斯达克全球市场和纳斯达克全球市场。二是美国NASDAQ市场的上市规定的准入标准,同时关注于财务指标和企业的流动性指标。这与我国情况略有区别,我国更侧重于直接量化的财务指标。三是美国NASDAQ市场下设的三个子市场,分别对应不同的企业划分了不同标准,能够满足不同企业上市融资的需求。包括,从规模性、盈利能力不稳定、未来成长性不确定的小企业到规模大、盈利能力强、未来发展前景好的大企业。四是上市标准,较纽交所要求较低。

(二)我国新三板、创业板和科创板的挂牌条件标准和投资者准入规则

观察表2可发现:一是我国新三板的上市标准最为宽松,对财务指标没有做出硬性达标的具体要求。创业板的上市标准则更加侧重于财务指标,相比于美国NASDAQ市场,创业板关于公司的流动性指标要求相对较少。科创板与对创业板类似,更加侧重于对财务指标要求,相比于创业板,增加了现金流量净额财务指标。同时,科创板针对上市企业,更加关注有关拟上市企业的流动性要求。科创板目前只规定了股本总数的单一标准,未来是否会增加关于流动性的要求,還处于待定的状态。二是对比美国NASDAQ市场下的各个子市场,我国新三板和创业板没有进一步制定划分标准,来细化层级内部的子市场。科创板目前制定了五套市值标准,每一标准对财务指标的要求不尽相同。科创板标准的划分,类似于美国NASDAQ市场三层划分标准。同时,科创板对企业上市准入的标准划分,相比NASDAQ看上去更加细化。

(三)美国NASDAQ与我国新三板、创业板、科创板的上市、交易、保荐制度和上市企业的主要行业对比

(四)我国目前,准备在科创板上市的且已在上交所申报65家公司的企业特征

第一,美国NASDAQ市场成立时间最久,距今已有48年的历程,是上述几个市场中,专为帮助中小企业解决融资问题最具代表性的市场。NASDAQ上市发行、交易、保健制度相比于我国的三个市场,也是较为完善和市场化的,有别于主板的市场。美国NASDAQ市场的发展不是一蹴而就的,而是循序渐进的过程。其为我国新三板、创业板的发展和科创板的新设发展提供了很好的参考意见以及改进和完善的新思路。

第二,除创业板的审批制度为核准制外,其他市场均为注册制。我国的上述三个市场,相比主板市场降低了准入的标准,给中小微企业扩宽了融资渠道,为证监会减轻了压力、分担了部分责任,使证券市场更加市场化,同时督促投资者进行理性投资。

第三,实行注册制试点、放松管制的同时应该设立相应的保荐人制度,即证监会将审核权利下放给保荐机构,证监会及其直属部门采用事中、事后监督管理的方式,保荐机构担起事前监督指导并对拟上市企业进行职业判断是否符合相应要求,与此同时做到一日为上市企业保荐代表人终身对上市企业负责督导的义务。实际当中,由于我国《证券法》中对违法违规的承保机构和上市企业的惩罚力度不大,违法违规的机会成本相比获得的巨额收益过低,以可以说权利过大、义务过小,即权责不对等。因此保荐人制度在我国新三板当中发挥的效果不是很明显,这也为我国新推出的科创板提供了借鉴,可参考美国NASDAQ市场中保荐人制度的运用。

第四,相比于在主板上市的企业,在新三板、创业板、美国NASDAQ和即将在科创板上市的企业,往往存在先天性风险。针对此现象,证监会相应的对投资者设立了一系列投资门槛,来保护投资者。由于只有符合条件的合格投资者,才能在上述四个市场中投资交易,导致市场上多为机构投资者进行资金投入交易。其中在新三板上市的企业信息最不透明,与投资者之间的信息不对称性最为严重,由不确定性所带来的风险也最大,相应的新三板的投资者准入门槛最高。上述四个市场的投资结构划分各有不同,但都易造成股权集中度较高的状况,易引发非主板市场面对流动性不足的问题。上述问题也即将是我国科创板将要面对的不可回避的难题。我国新三板和美国NASDAQ都采取了做市商的制度来提高市场流动性,但我国新三板市场流动性不足的问题,仍没有被较好的解决,需要我国专家学者进一步思考,制定解决问题的方案。

第五,信息技术行业均参与了我国新三板、创业板、科创板市场和美国NASDAQ市场。信息技术行业在我国新三板、美国NASDAQ市场上市的行业家数中,排名第一;在创业板中排名第二;在上交所申报于科创板上市的企业中,位居第一,占比52%。可见,信息技术行业在这“四板”的占比之重。侧面也反映出了作为与互联网科技、AI、大数据挂钩的信息技术行业,由于自身更迭速度快,研发投入多,且多以中小型企业为主并作为近年的新兴服务行业,扩张发展速度迅猛,针对主板的要求过高,其难以满足,主动寻求在其他市场上市进行融资。

由于科创板刚刚推出,拟准备上市企业还在审核阶段当中,具体有关资料难以准确获得。本文借以参考表4、5的内容,拟对两个月后,即将在科创板正式上市的企业进行预测。可以看出这65家企业都属于新兴科技创新产业,相比于在新三市场上市的企业,这些企业的未来发展走向更加明朗、方向更加明确、信息披露更为健全与透明、对所上市企业的性质更加清晰、均为具有科技性和创新性,同属于我国“十大领域”中的企业。这些新兴科技企业,前期往往需要投入大量的研发费用与其他成本来作为企业未来发展的资金支撑。根据企业生命周期理论可知:处于初创阶段和成长阶段的企业,内源融资有限,需要借助外来融资的支持。科创板的设立就是要为这些新兴科技创新企业解决“融资难、融资贵”的问题。在企业产品、技术研发成功的后期,由于科技行业更迭替换快的特点,仍需要注入大量的资金不断研发创新,外界的融资支持作为其输血来源的一个关键支流,仍必不可少。可见科创板的设立,对上述合规的新兴科技创新企业在其整个生命周期的作用是巨大的、可持续的。

三、建议与启示

基于美国NASDAQ的成功案例和我国新三板和创业板在发展完善过程中归纳总结的经验,就科创板在今后相关制度的设立上提出几点参考建议:

科创板的相关制度设计(1+1+1+1>4的模式)从保荐人制度、T+0交易制度、做市商制度、退市机制这四个维度看。

(一)应建立终身保荐人制度,主办券商终身督导制度

保荐人前期需要对其客户企业进行6~12个月的辅导。辅导完成后,审查拟上市企业是否符合上市要求,各项财务指标是否真实可靠,信息披露是否公开透明。企业符合标准后,由保荐人出具《保荐书》《保荐工作报告》。《保荐书》《保荐工作报告》的含金量和可信性是投資者重点关注的内容。保荐人应对拟上市企业的真实情况出据报告、本着对投资者负责的态度履行义务。为了防止保荐机构出于自身利益的考虑与拟上市企业进行勾结,出据虚假报告损害投资者的利益,进而扰乱证券市场。证监会及相应的政府监管机构应出台制定针对可能发生情况的相应的法律法规。同时制定针对违法违规的保荐机构、保荐人的公开惩罚连带机制、并下调相应保荐机构的信用评级等措施。上述的公开惩罚连带机制,将会产生放大的正部溢出效应,加大保荐机构、保荐人违法违规的机会成本,来减少保荐机构、保荐人与其辅助拟上市企业的勾结造假发生的可能性。

保荐机构对科创企业后续的责任承担链条不能断裂,应在科创企业上市后保持一定程度的联系,定期或不定期进行沟通交流、互换意见、在经营管理、财务状况上进行指导与辅助明示。保荐人与上市企业两者相互合作,共同为投资者负责。

(二)应建立T+0交易制度

T+0交易制度有利于投资者面临市场风险时快速止损。同时放开做空机制有利于市场迅速恢复到合理的价格区间范围,使得市场恢复供求平衡。

(三)应建立做市商制度

新三板实行注册制,降低企业上市标准的同时增大了该市场的风险,针对此现象制定了合格投资者准入规定。此现象存在的现实问题:相比于普通投资者可以自由进出的主板市场,新三板市场的投资者数量远远低于主板市场,不可避免的造成交易不活跃、成交量低、流动性不充足的特点,同样实行注册制的科创板也将面临同样的问题。做市商制度的采用可以较好的解决此类问题。通过做市商同时充当买者的卖方、卖者的买方,提高市场流动性的同时,做市商与投资者在互报价格的基础上相互影响,还具有价格发现功能。做市商制度的采用将有利于增强科创板市场的吸引力,通过在投资者——做市商——投资者之间充分的竞争,在很大程度上保证科创板市场的稳定,保持科创板市场的平衡运行。

(四)应建立严格的退市制度

宽松的上市条件应与严厉的退市机制进行平衡。建立严格的退市机制,采取动态监管模式,制定退市程序的自动触发机制。既是对投资者负责又能对已经上市和未上市企业公平、公正的一视同仁对待。与此同时,严格的退市机制还能为已上市的企业起到提供预警作用和借鉴防御的作用。积极促进上市企业对公司后续的结构管理、财务状况、经营成果自发主动的进行治理和改进;严格的退市机制能够做到保留真正有价值、有前景的公司,优化资源配置达到帕累托改进或卡多尔-希克斯改进。使我国证券市场良性、有序的循环发展;严格的退市机制的试行,能够使证券市场资本池做到不定期换水,保持池子的清澈度、透明度,放开注水口使活水源源不断的流入,打开排水口使死水、废水、污水尽快排出,“破除”僵尸企业。

参考文献:

[1] 陈见丽.基于注册制视角的上市公司退市制度改革研究[J].学术交流,2019(3).

[2] 张利娟.“科创板+注册制”,哪些企业的新机遇?[J].中国报道,2019(2).

[3] 万丽梅.美国上市公司退市制度[J].中国金融,2019(3).

[4] 习近平主持中央全面深化改革委员会第六次会议:审议通过设立科创板试点注册制方案[J].中国注册会计师,2019(1).

[5] 张奥平.科创板注册制的“试点”方向[J].金融博览(财富),2018(12).

[6] 科创板+注册制,股市的春天还远吗?[J].中国经济周刊,2018(45).

[7] 孙春夺.论股票发行注册制改革[J].河北企业,2018(8).

[8] 闫 屹,冀瑞超.做市商制度对我国新三板市场流动性的影响[J].金融理论与实践,2018(7).

[9] 屠迪英.做市商制度对我国新三板市场的影响探讨[J].现代商业,2017(11).

[10] 康宜婷.基于纳斯达克市场分层分析我国新三板分层[J].商,2016(25).

[11] 柴瑞娟,朱士玉.美国纳斯达克市场对我国新三板分层的启示[J].西部金融,2016(6).

[12] 柴瑞娟,朱士玉.从美国纳斯达克市场分层评我国新三板分层[J].海南金融,2016(5).

[13] 刘懿增.论私募股权投资基金在新三板、新兴板、科创板市场发展中的作用[J].金融经济,2016(2).

[14] 张杉杉,吉 娜.注册制下的保荐人制度的完善[J].学理论,2015(25).

[15] 郭 倩.我国保荐人法律职责的完善[J].法制与社会,2015(13).

[16] 秦珞涵,王 萍.金融监管分权与创业板保荐人制度——基于金融服务创新的视角[J].技术经济,2015(1).

[17] 曾 毅,王晓丽.保荐人制度与证券市场诚信传导机制探析[J].金融与经济,2014(5).

[18]徐 辉,廖士光,王浣尘.交易制度变更的流动性效应——来自中国股票市场的经验证据[J].上海金融,2007(11).

[19] 李 尖.纽约股票交易所的专家制度与我国证券市场交易机制的选择[J].经济师,2005(5).

[20] 刘劲松.关于建立我国二板市场的问题研究[D].北京:对外经济贸易大学,2003.

[21] 杨之曙,王丽岩.NASDAQ股票市场交易制度对我国建立二板市场的借鉴[J].金融研究,2000(10).

[责任编辑:谭志远]