中国艺术品投融资现状分析

□ 常 春

近些年,由艺术品市场“专业知识”与金融领域“资本背景”支撑的艺术金融,引起了经济、金融、文化和社会各界的广泛关注,并已形成一个自上而下的产业链条,进入到体系化、产业化的发展阶段。数据显示,2015年艺术金融产业的规模已超出中国艺术品拍卖业的总成交额,2016年达986亿元,超出中国艺术品拍卖业总成交额近2倍。从广义上看,艺术金融是以艺术品为财务资产用于个人或机构财务管理的一系列金融服务,其转化艺术品的价值为金融工具。具体来说,艺术金融应包含与艺术品有关的银行产品、证券产品、保险产品,以及基金、信托、指数等其他金融服务和 手段。

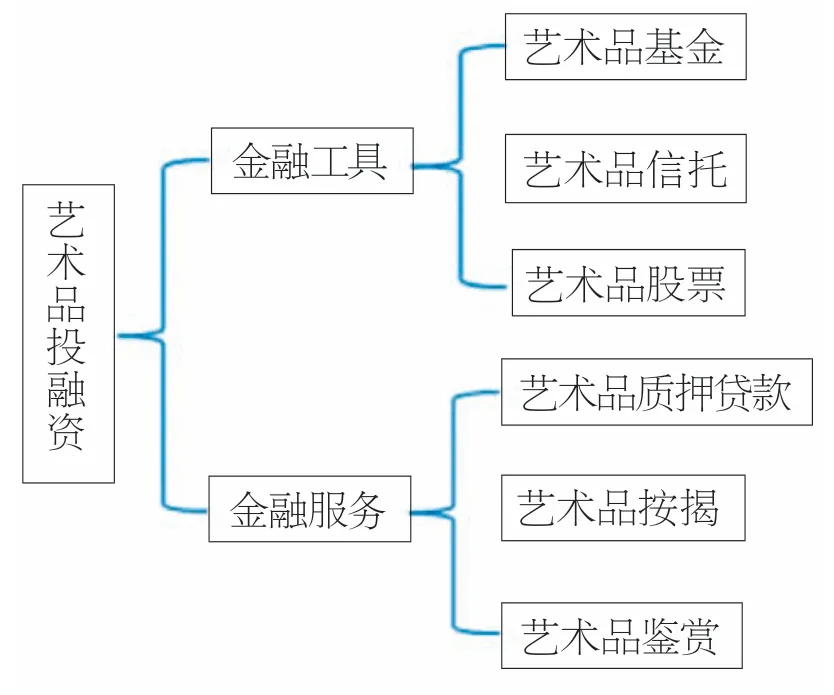

艺术品投资及艺术品融资作为艺术品金融市场的两大活动,关系到整个艺术品市场的流动性和健康发展。按功能划分,主要为两大类:一个是艺术品投资,属于艺术金融工具,就是可以作为理财工具的艺术金融产品,主要分为艺术品基金、艺术品信托、艺术品股票等,其作用重在拓宽艺术品购买者的投资渠道、降低投资门槛;一个是艺术品融资,属于艺术金融服务,主要有艺术品按揭与质押服务以及艺术品鉴赏计划等,重在提供艺术方面的金融服务,为收藏家、画廊等艺术品持有者提供资金支持(见下图)。因此,完善的艺术品投融资机制,一方面,可以促进艺术品本身与金融投融资的有效结合,实现资源优化配置;另一方面在金融资源的支持下,艺术品创作也可以获得新的发展动力。

艺术品投融资示意图

自2010年以来,我国艺术金融业务迅速启动,金融资本不断进入艺术市场。最先开启的是艺术品信托和艺术品基金,它们依托银行和艺术品拍卖市场,为人们展示了“艺术金融时代”的美好前景。随后,各种艺术品理财产品以及基于艺术品的金融产品频频亮相,成为当今中国艺术品市场的一个显著特点,点燃了艺术金融市场的导火线。2016年,保利艺术品金融公司成立,标志着拍卖系的艺术品金融业务向着专业化、精细化方向发展。下面,我们主要从艺术品质押贷款、艺术品按揭、艺术品基金、艺术品信托、艺术品“股票”、艺术品赏鉴六个方面来解读近年来我国的艺术品投融资市场。

1.艺术品质押贷款

这一融资业务在某些方面类似于中国古代的典当行为,重要的是古老的典当行或者当铺为今天现代金融业的银行所取代。2010年7月,中国民生银行、福建运通担保公司和福建省民间艺术馆首次联合推出了新的艺术品融资业务——寿山石质押贷款。其中,福建省民间艺术馆作为省物价局唯一认定的寿山石价格评估机构,为业务提供专业保障;运通担保公司为借款人向银行提供担保,在借款人无力还款时负责偿还其贷款,解决质押品(寿山石)的流通变现问题;民生银行在得到专业鉴定评估意见和担保后,为借款人放款提供资金支持。收藏者(借款人)将寿山石藏品质押给银行以后,藏品的所有权并没有改变,收藏者可获得流动资金,以便在其它领域里投资受益。同一年,中国建设银行深圳市分行也开设了艺术品质押贷款业务,深圳市同源南岭文化创意园有限公司以收藏的中国苏绣艺术大师任慧娴的一批艺术珍品作为担保,成功获得建行深圳市分行3000万元的贷款,解决了企业发展面临的资金瓶颈。

面对巨大的艺术品市场和藏家们的融资需求,艺术品质押贷款应该是未来成熟市场的一个发展方向。然而,目前艺术品质押贷款一直没有形成规模,仅有个别银行成功开展了此类业务,其关键症结在于:一是业务的系统性机制未能建立起来。相对于银行的传统业务来讲,艺术品质押贷款是一个全新业务,鉴定、评估、风控、审核、托管、还款哪个环节有缺口,银行业务的开展都会遇到瓶颈;。二是艺术品真伪鉴定、价格评估的问题。目前国内还没有一个统一的、权威的评估标准和评估机构,这也成为艺术品质押融资业务开展的一个绊脚石;。三是艺术品质押贷款的风险问题。艺术品价格的波动比较大,变现能力又比较差,在市场回落期间,该如何确保艺术品的保值增值和顺利变现值得思考。因此,完善艺术品质押贷款的业务流程,形成风险管理的闭环显得十分重要。

2.艺术品按揭

白庚延 黄河西来决昆仑 117×117cm 纸本设色 1996年

艺术品按揭标志着艺术品投资可以按照房地产金融的模式操作,既激发了普通大众的投资欲望,也为艺术品市场进入消费时代提供了资金支持。2009年6月,中国中非金融担保公司在国内首开当代书画金融按揭服务。主要针对中博国际拍卖公司价值10万元之上的书画艺术品的拍品提供按揭,预付成交价总额的50%,还贷期限为一年。在未还清贷款余额之前,按揭所购的拍品暂时由拍卖公司来保管。同一年,福建省民间艺术馆联合中国工商银行福州分行推出了“艺术品免息分期付款”业务,在该业务中,投资者先向中国工商银行申请一张牡丹贷记卡,然后可在福建省民间艺术馆内按揭购买艺术品,并用分期付款的形式来实现。10万元及以下的艺术品,分期付款的期限最少3个月,最长可达24个月。此外,外资银行曾尝试中国艺术品按揭贷款业务,如渣打银行试图为拍卖市场千万级的古董提供不少于50%的贷款,但最终并未实质性开展艺术品按揭业务。因为银行抵押必须对资产进行估值,而对艺术品估值要求有法律承认的鉴定体系和身份证明资料作为保证,目前国内的艺术市场还做不到位。所以,艺术品按揭要发挥实质性作用还有很长的路要走。

3.艺术品基金

艺术品基金是以投资艺术品为目的,将艺术品视为衍生性金融商品操作的一种间接的证券投资方式。具体来说,就是银行等金融机构根据基金总额及客户需要,定制不同的投资计划,形成专门的艺术投资基金,并且依托专业的艺术经营机构,在众多投资艺术品里进行筛选、价值评估和投资指导,为客户寻找优秀的、有潜力的艺术品进行资本投资与运作。

中国艺术品基金的发展经历了两个标志性事件:一是2005年5月的中国国际画廊博览会上,来自西安的名为“蓝玛克”的艺术基金,以50万美元的价格收购了当代油画家刘小东的《十八罗汉》组画;二是2007年6月,中国民生银行推出了第一个银监会获准成立的“艺术投资基金”——“非凡理财·艺术品投资计划1号产品”,以中国当代和近现代的书画作品为主要投资方向,投资起限为50万元,时间2年,承诺最高年收益率18%,最终达到12.75%,远远高于一般的理财产品。民生银行这款产品运作期间恰逢世界金融危机,因此受到海内外艺术品和金融投资业的双重关注。

与证券投资基金一样,艺术品基金也可分为公募和私募两类。公募的艺术品基金通过银行、信托公司等金融机构的名义发行,私募是向社会不特定公众发行,即筹集资金的范围只限于“小圈子里”。而且,通过与其他金融工具的结合形成产业链,已经成为中国艺术品基金的主要特色。比如,保利文化投资运作的艺术品基金,其最大优势就在于得到了保利文化下属的保利拍卖、保利艺术中心等机构的全方位支持,从而降低了投资风险。应该看到,艺术品投资基金是中国艺术品资本市场发展的一个突破口,代表了一种更为专业和理性的艺术品投资方向,但现在只能说刚刚起步。艺术品基金的发展对基金操盘者提出了较高的专业素质要求,必须摆脱艺术品投资市场以逐利为目的的短期炒作行为,否则将困难重重。

4.艺术品信托

目前,中国艺术品信托主要采用融资模式和固定收入方式,将艺术品打折质押或第三方担保,为其他项目进行融资,享受艺术品增值收益。一些艺术品信托产品还有“超额收益分成”条款,优先受益人除获得预期收益外,还可参与超额收益的分成,有望获得更高收益。

2010年6月,国投信托有限公司发行了“飞龙”系列艺术品信托基金,这是国内首款艺术品投资集合资金信托计划。该信托基金的运作模式是:信托计划成立后,筹集的资金用于购买某一家投资公司的艺术品,信托计划到期时,这家公司有权优先回购,所得资金返回给投资者。显然,名为“基金”,本质上是一种质押贷款,即投资公司将自己的艺术品按一定折扣为质押,向投资者融资。例如,该产品信托1号的信托融资额为4650万元,期限为18个月,上市3天就被抢购一空。信托资金主要用于购买数幅知名画作的收益权,艺术品(质押品)的评估值超过9000万元,质押折扣率为50%。该产品到期后,最终的实际收益率为7.08%,与预期收益率7%基本一致。

白庚延 太行苍茫寒山静 125×248cm 纸本设色 2006年

随后,艺术品信托投资呈快速发展之势。据用益信托的统计数据显示,2010年发行的艺术品信托产品共有10款,发行规模为7.58亿元。进入2011年后,国内发行的艺术品信托产品一下就增至45款,发行规模更是创下了55亿元。但经历市场的大浪淘沙之后,艺术品信托在今天逐渐销声匿迹。这是因为艺术品信托面临三个核心问题,即鉴定估值、变现和保管,尚处于起步阶段的艺术品信托对于艺术品真伪鉴定和价格评估只能依靠大机构和专家,导致艺术品评估标准不统一、不透明;艺术品多由信托公司在库房管理,保管的监督管理、检验标准等机制还很不完善。我们相信,随着艺术品评估体系、保管机制、市场规则等方面的完善成熟,艺术品信托将会迎来更大的发展空间。

5.艺术品股票

艺术品股票即艺术品份额类证券化交易,就是把艺术品产权拆分为一定份额,在文化产权交易平台上进行公开上市交易。交易方式与股市类似,采取电子化、份额化的连续交易、撮合成交等。这样投资艺术品的门槛得以降低,既可以增强艺术品市场内资金的流动性,又可以用更多人的钱去买好的艺术品,使艺术品为更多人所分享。

2009年7月,国内首家艺术品产权交易所——北京华彬艺术品产权交易所揭牌成立,标志着艺术品可成为拆分的“股票”,开启了艺术品证券化的新征程。但真正使艺术品股票进入大众视野的则是天津文交所。天津文交所采取了在一级市场向大众开放的方式,使得首批交易品种一上市就受到热捧。最早在2011年1月26日上市交易的两支“艺术品股票”,天津已故画家白庚延的两幅画作《黄河咆啸》和《燕塞秋》,以每份1元的价格上市,首日涨幅就达100%左右,至3月16日收盘时,两只“股票”价格分别涨至17.16元和17.07元,不到两个月时间,大涨了16倍以上。以《黄河咆啸》和《燕塞秋》分别发行600万份和500万份的数量计算,这两份作品的最高市值,曾经高达1.03亿元 和8535万元。

然而,从搜集2002年1月至2011年3月白庚延作品在国内各个拍卖行的成交情况来看,这9年间白庚延作品共送拍655件,成交327件,总成交金额2019.7894万元,成交比率50%,平均每件作品的单价仅6.1743万元。这不禁使人怀疑,艺术品投资市场的火爆是否有人在炒作。因此,成立半年后,各界对天津文交所充满各类质疑,法人治理结构不明晰、上市艺术品估值偏高、交易规则朝令夕改,成了最受诟病的三大弊端。2011年11月底,国家在全国范围内启动对各类交易所的清理整顿,要求文化产权交易所不得将权益拆分为均等份额公开发行,不得将权益按照标准化交易单位持续挂牌交易。目前全国上海、深圳等几十家文化艺术品产权交易所进行的与艺术品相关的转让和交易,终止了份额化交易。例如一些文化(艺术品)交易所将艺术品交易的范围限于艺术品投资俱乐部成员认购。交易所通过提供艺术品的托管、鉴定、评估、路演、挂牌、交易等服务,进行多对一电子竞价。交易标的既可以是单件作品,也可以是打包组合的作品。随着艺术品份额化交易市场已经回归理性,交易也不再活跃,成了一个小众的投资方式,如果不能像股票、期货市场那样形成相对规范的运行机制,将很难迈出较大的步伐。

6.艺术品赏鉴

2009年6月,招商银行启动私人银行艺术品赏鉴计划,推出了一项新的服务,即客户可以从招商银行推荐的当代艺术品中选择其喜爱的作品,存入一定的保证金后,即可享有该艺术品的鉴赏权益。在免费鉴赏期内,客户可以将艺术品带回家中,慢慢品味艺术品及其内在的艺术价值;鉴赏期满后,如果该艺术品升值,客户仍可按原先的价格购买该作品。这种金融产品的意义在于,为客户投资艺术品提供了一定的“缓冲期”,说明银行对私人艺术品投资计划做出了更符合艺术品特性的服务,使得艺术与金融的对接得到柔性磨合。

最后,除了上述几种艺术品投融资模式外,艺术品保险也做了积极探索。1997年1月,中国人民保险集团股份有限公司为观复博物馆的50件青花瓷器展提供总额300万元的艺术品保险,拉开了艺术品保险市场发展的序幕。