营运资本管理政策对企业绩效的影响研究

摘要:文章以2008年~ 2017年51家有色金属行业上市公司作为研究对象,从营运资本投资政策和营运资本融资政策两个方面对企业绩效的影响进行实证分析研究,研究发现:我国有色金属行业上市公司所采用的营运资本管理政策的激进程度,无论是投资政策还是融资政策,均与企业绩效没有显著关系。

关键词:有色金属行业;营运资本管理政策;企业绩效

一、引言

我国是世界上最大的有色金属生产国,在国民经济的发展中,有色金属作为支柱产业,起着非常重要的作用,关乎国民经济的长远发展,因此,企业绩效作为现代企业在经营管理过程中首要的考核内容,受到学者的广泛关注。但是随着国内有色金属市场乃至国际市场的竞争愈来愈激烈,有色金属行业迎来了诸多挑战,营运资本是企业生产经营活动的“血液”,营运资本管理对企业盈利性的影响作用越来越凸显,对于有色金属行业来说,加强营业资本管理效率,是提升企业绩效的关键。

二、理论分析

(一)有色金属行业上市公司营运资本的特点

有色金属行业上市公司与一般行业相比,属于典型的资金密集型企业,需要大量的资金来满足原材料的采购和生产设备的配置,以维持企业的正常运转。并且,作为基础性产业,有色金属行业与其原材料供应方如采掘业等上游产业以及制造业、建筑业等下游产业的关联度很高,形成一条紧密的产业链,所以,为了加强资源整合,提高行业集中程度,需要有更多的营运资金进行支撑。然而,随着金融危机的爆发,世界经济陷入低迷,银行采取了紧缩的放贷政策,严控贷款数额,因此,加强对有色金属行业的营运资本管理尤为重要。

(二)营运资本管理政策

营运资本管理政策是确定企业每一种流动资产的目标水平,以及为流动资产进行融资而选择的途径与方式的政策,包括营运资本投资政策和营运资本融资政策。科学合理的营运资本管理政策能够使企业保持必要且恰当的流动资产水平,以此提高企业绩效,而企业依据自身可以承受的整体风险水平和收益水平,来选择不同类型的营运资本管理政策。

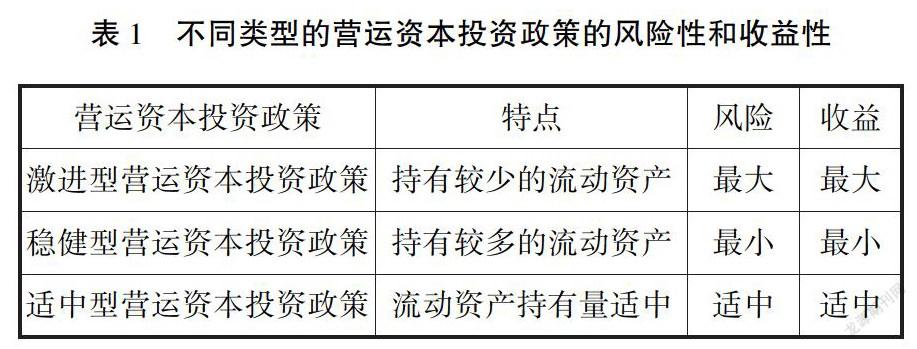

1.营运资本投资政策

营运资本投资政策的制定,目的在于确定一个恰当的流动资产持有水平,在流动水平下,企业既能够最大化地发挥资金的使用价值,维持日常经营,带来更多收益,又能够承受其带来的风险。流动资产缺乏盈利能力,但如果企业不持有或少持有流动资产,将更多资金用于能给企业带来利益的非流动资产项目上,企业就会面临较高的财务风险,影响生产经营活动的正常运转。如果企业持有较多的流动资产,虽然会降低财务风险,但同时也降低了资金的使用效率,增大机会成本和持有成本。因此,企业需要多方面平衡风险和收益之间的关系,以确定最优流动资产持有水平。营运资本投资通常分为以下三种类型。

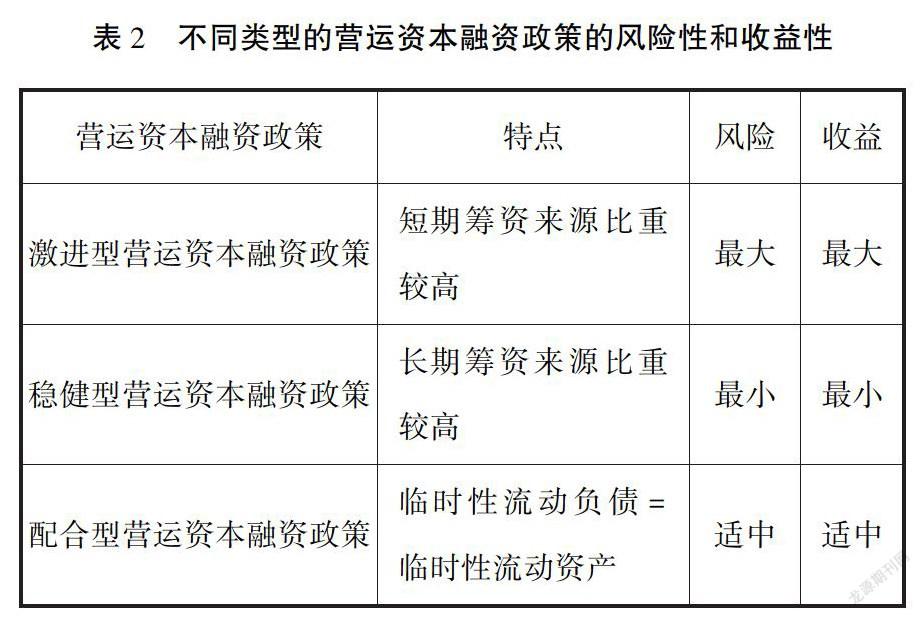

2.营运资本融资政策

营运资本融资政策,主要涉及流动资产的资金来源问题,即长期资本和短期资本占流动资产的比例问题。对于流产资产所占用的资金来说,如果长期筹资来源比重较高,说明企业的融资政策较为保守,偿债压力较小;如果短期筹资来源比重较高,说明企业采取的是激进型的融资政策,流动资产资金来源不具有持续性,偿债压力较大。具体来说,营运资本融资政策通常分为以下三种类型。

三、实证研究

(一)提出假设

流动资产相对缺乏盈利能力,当企业采取激进型营运资本投资政策时,流动资产占总资产的比例较小,说明企业可以将更多的资金用于非流动资产项目,则企业有更多的可能获得更高的收益:相反,如果企业采取保守型营运资本投资政策,即流动资产持有量占总资产的比例较大时,企业将面临更大的持有成本和机会成本,预期收益也将变低。故提出以下假设。

假设1:有色金属行业营运资本投资政策激进程度与企业绩效正相关。

对于有色金属行业上市公司而言,原材料供应商对其影响很大,如果采取激进型营运资本融资政策,流动资产资金主要来自短期筹资,企业面临较大的偿债压力,一旦资金管控失调,失信于供应商,会置企业于经营风险之中,损害企业绩效。故提出以下假设。

假设2:有色金属行业营运资本融资政策激进程度与企业绩效负相关。

(二)样本选择与数据来源

本文选取2008~ 2017年我国沪深两市A股有色金属行业上市公司为样本,数据来源于CSMAR数据库,剔除了ST、*ST和有数据缺失的公司后,最终保留了51家公司作为研究对象,获得507个有效样本观测值,并采用exce12010和stata13.0进行统计分析。

(三)变量选取

评价企业价值的指标有很多,本文选取其中比较常用的并且容易获得的指标作为被解释变量进行实证分析,即总资产报酬率(ROA),该指标数值越大,表示企业的绩效水平越高。基于相关参考文献和上文中假设的提出,本文分别从营运资本投资政策、营运资本融资政策两大方面选取流动资产比例和流动负债比例作为解释变量。此外,影响企业绩效水平的因素有很多,为了使分析结果更加准确,本文在参考相关文献的基础上,引入公司规模、主营业务收入增长率和资产负债率这三个指标作为控制变量。具体的变量名称如表3所示。

(四)營运资本管理政策对企业绩效影响的检验结果分析

1.回归模型设定

针对上文提出的2个假设,分别建立以下模型。

模型1:ROA =Po+Pl CAT +P2 ALR +p3 SG +p4 SIZE+IJL

模型2:ROA=β0+β1CLT+β2ALR+β3SG +β4SIZE+μ,

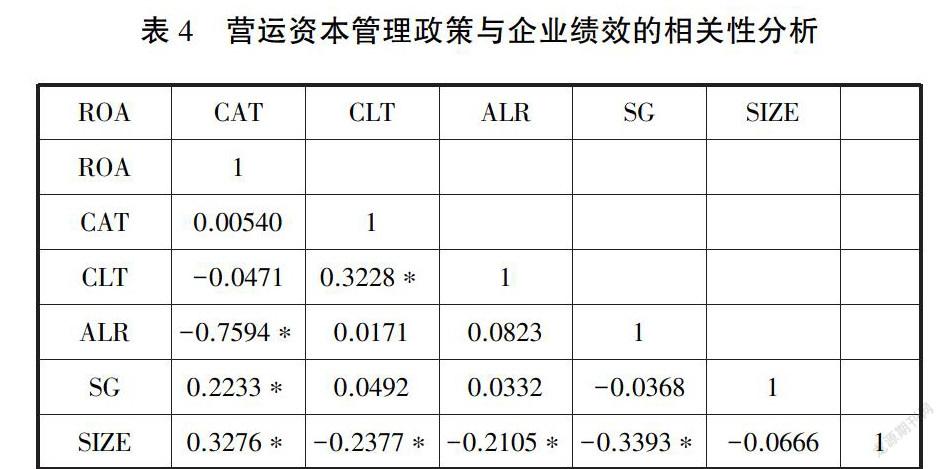

2.相关性分析

备注:*表示显著性超过0.05

上表列示了本文模型所选用的企业绩效变量、营运资本管理政策变量以及三个控制变量之间的相关系数,结果显示,流动资产比例(CAT)与总资产报酬率(ROA)的相关系数为正,表示流动资产比例越高,企业绩效水平越高,与假设1的内容相吻合。流动负债比例(CLT)与总资产报酬率(ROA)的相关系数为负,表示降低流动负债比例可以提升企业绩效水平,与假设2的观点相符。此外,主营业务收入增长率(SG)和公司规模(SIZE)与总资产报酬率(ROA)均呈正相关关系,而资产负债率(ALR)与总资产报酬率(ROA)之间则呈负相关关系,均与预期的假设一致。同时,自变量与控制变量之间的相关系数均小于0.5.表明各个变量之间的独立性较好,不存在严重的多重共线性问题。

3.回归分析

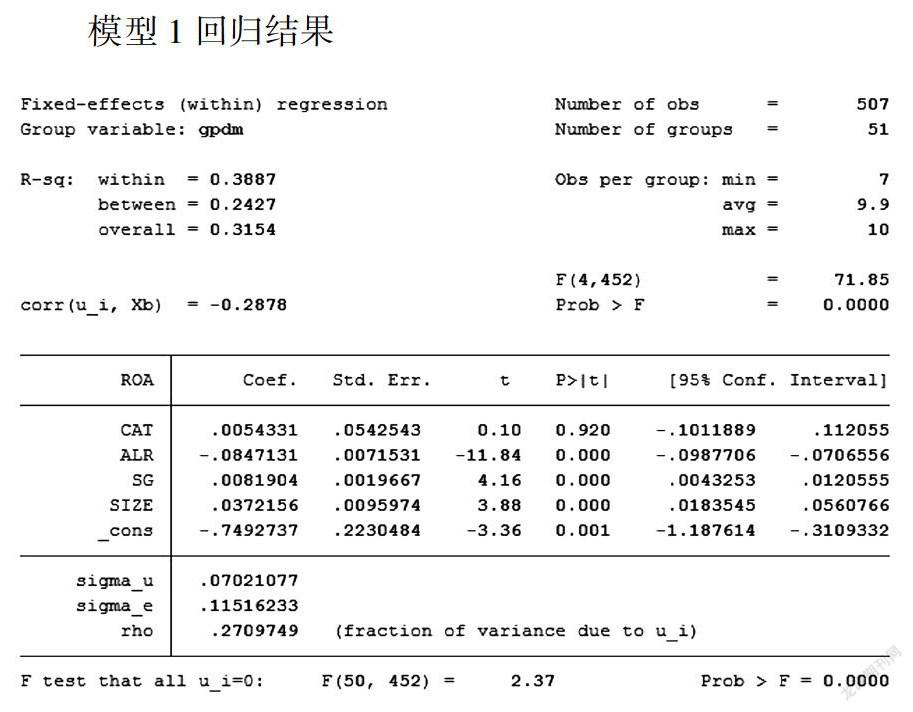

模型1回归结果

模型2回归结果

通过上图可知,模型1和模型2的F检验P值均为0.0000,这表明两个模型的整体效果较好。模型1中,流动资产比例与总资产报酬率作回归分析的P值高达0.92.未通过显著性水平检验,这说明上文中的假设1并不成立,也就是说对于有色金属行业来说,不管采用的营运资本投资政策是激进型还是保守型,都不会显著影响企业的绩效水平。但是,资产负债率、主营业务收入增长率和企业规模这三个变量的P值均为0.000,这表明这三个指标对企业绩效有显著的影响,企业可以想方设法从这些方面人手来提高企业绩效。

模型2的回归结果则与模型1呈现出相同的结论,即流动负债比例并未对总资产报酬率起直接的影响作用,假设2也不成立。

四、研究结论

本文主要研究了我国有色金属行业上市公司营运资本管理政策是否与企业绩效存在关系,经过实证研究,明确了在有色金属行业里,企业采用营运资本管理政策的激进程度与绩效之间不存在显著的线性关系,明确了资产负债率较低、主营业务收入增长率较大、公司规模较大的企业更容易获得较高的绩效水平,营运资本管理政策的激进与保守的选择,企业应更多地根据自身的实际运营情况,科学、合理、灵活地进行营运资本管理,而不是拘泥于某种特定的营运资本管理政策。

参考文献:

[1]汪平,闫甜.营运资本、营运资本政策与企业价值研究——基于中国上市公司报告数据的分析[J].经济与管理研究,2007(03):27-36.

[2]王秀萍,谷雨桐.营运资本管理与公司绩效的相关性研究——以山东省创业板上市公司为例[J].会计之友,2016(15):31-35.

[3]贾娇.营运资本管理政策对电力企业价值的影响[J].合作经济与科技,2015(05):132-134.

[4]郑理惠.营运资本管理对企业价值的影响研究——以批发零售业公司为例[J].中国乡镇企业会计,2018(07):103-105.

[5]王靜.浅议小企业营运资本管理及其与企业价值的关系[N].北京市工会干部学院学报,2017,32(02):42-46.

[6]杜小艳.房地产上市公司营运资本管理对企业绩效影响研究[D].西安科技大学,2018.

[7]周小芳.有色金属行业上市公司营运资金管理对企业价值影响的实证研究[D].江西理工大学,2015.

作者简介:

王丹,湖南工业大学经济与贸易学院,湖南株洲。