个人所得税专项附加扣除的收入再分配效应

王晓佳 吴旭东

[摘 要] 新一轮个人所得税改革增加了子女教育、继续教育、住房贷款利息、住房租金、大病医疗及赡养老人专项附加扣除,专项附加扣除的增加是否增强了个人所得税的收入再分配效应。文章利用“中国家庭追踪调查(CFPS2016)”微观数据库模拟分析我国个人所得税专项附加扣除的收入再分配效应,并分为个人组与家庭组分别进行个人所得税收入再分配效应测算。实证结果表明:子女教育与赡养老人两项专项附加扣除弱化了个人所得税收入再分配效应,家庭组的个人所得税收入再分配效应强于个人组个税的收入再分配效应,引入家庭申报单位有助于增强个人所得税的收入再分配效应,缩小个人之间的收入差距。因此,为了增强个人所得税的收入再分配效应,应将引入家庭申报单位作为我国未来个人所得税改革的方向。

[关键词] 个人所得税;专项附加扣除;收入再分配

[中图分类号] F812.42;F126.2 [文献标识码]A

[文章编号]1673-0461(2019)09-0083-04

一、引 言

2018年党的十三届人大一次会议决定实施个人所得税(以下简称“个税”)改革,此次个税改革的内容主要包括实施综合与分类相结合税收制度、提高基本费用扣除标准与增加子女教育、继续教育、大 病医疗、住房贷款利息、住房租金与赡养老人6项专项附加扣除。纵观个税改革的内容可以看出调节中国居民收入分配与缩小收入差距已然成为个税改革的风向标。近年来,随着经济的发展,如表1所示,我国居民收入基尼系数虽然处于下降的趋势,但是仍然超过了0.4的国际警戒线,居民之间的收入差距仍然比较大,缩小居民收入差距成为我国亟待解决的社会问题之一。税收作为调节居民收入分配手段的工具被赋予艰巨的使命,个税作为直接税种,其收入再分配的调节功能越来越受到关注。

国内外学术界均对个税专项附加扣除进行了相应的研究。国外专家学者从实证角度分析了个税专项附加扣除的收入分配效应。Wagstaffa 和 Doorslaer[1](1999)分析12个OECD国家个税再分配效应与累进性过程中发现平均税率与税率结构对个税收入再分配效的影响最大,尽管各国之间存在差异,但是有差别的专项附加扣除对个税的再分配效应的影响很小;Adam Wagstaffa[2](2001)基于15个OECD国家数据分析税率结构、税收抵免、免税额与分项扣除对个税累进性影响过程中发现,分项扣除减弱了个税的累进性,不同国家具体情况略有不同,澳大利亚、芬兰、法国、德国和意大利的专项扣除具有一定的累进性,而运用比利时和荷兰1978/1988年数据分析发现这两个国家的专项附加扣除对个税具有微弱的累退效应;Susan Rhame and Robert Walsh[3](2009)运用美国国家收入局所公布的夫妻联合申报数据核算得出专项附加扣除降低了个税横向公平效应的结论,取消住房贷款利息与捐赠扣除两项分项扣除反而增加了税收的累进性。

国内专家学者基于理论视角论证增加分项扣除的合理性,基于税收横向公平与家庭的总税收负担视角说明我国引入专项附加扣除的必要性。汤贡亮[4](2005)从社会发展视角分析通过引入专项附加扣除更好发挥个税调节收入分配功能的必要性,如住房制度、医疗制度与教育制度等发生相应变化的同时应拓宽个税费用扣除的范围,充分考虑个体的实际赡养、教育、医疗、住房等费用支出,依据个人纳税能力课征个税;吴旭东[5](2012)从理论角度分析费用扣除应包含不反映纳税人真实赋税能力的基本生计费用,因此需增加个人所承担的被赡养人费用扣除;高亚军[6](2013)从法理与社会属性角度分析按家庭进行费用扣除的申报制度的合理性。

国内专家学者针对专项附加扣除的实证研究主要集中在家庭负担、测算标准方面。汤贡亮[7](2005)运用定量实证与因素分析方法核算了教育与住房贷款利息两项专项附加扣除的标准,虽然是从实证角度分析,但其缺乏对引入专项附加扣除的理论与效应分析;刘剑文[8](2008)从家庭税收负担的实证角度阐述分项扣除引入的合理性。

个税收入再分配效应的实证研究则主要从费用扣除标准、税率结构以及税制整体角度入手。岳希明[9](2012)运用MT指数分析方法从平均税率与税率结构角度衡量个税的收入再分配效应;田志伟[10](2017)分析免征额的大小与单一税率、多级累进税率个人所得税的平均有效税率、累进性的关系,为进一步发挥个税的收入再分配效应提供依据;张楠[11](2018)运用CFPS2012数据模拟分析个人与家庭层面的个税累进性与再分配效应,从申报单位角度论证个人与家庭哪一种申报单位更利于个税收入再分配功能的发挥。

通过梳理国内外文献,结合新一轮个税改革过程中的政策措施,增加的6项专项附加扣除究竟多大程度促进了收入分配,专项附加扣除所带来的减税效应有目共睹,但收入分配效应却未知,因此本文主要运用CFPS2016数据模拟分析专项附加扣除对个税的收入再分配效應。

二、分析方法与数据处理

(一)本文运用的分析方法

根据Musgrave 和Tun Thin[12](1948)的研究可知,MT指数通过测量税前收入基尼系数与税后收入基尼系数的差度量税收的收入分配效应,即:

MT1=GX-GY1

MT2=GX-GY2

其中,GX表示税前收入基尼系数,GY1表示未增加专项附加扣除的税后收入基尼系数,MT1为未增加专项附加扣除的收入分配效应指数,GY2为增加专项附加扣除的税后基尼系数,MT2为增加专项附加扣除的收入分配效应指数。MT指数为正数时表明个税改善了居民收入分配,缩小了收入差距; MT指数为零时表明个税改革对改善居民收入分配无效果;MT指数为负数时表明个税改革弱化了居民收入分配。MT指数越大表明税收的收入分配效应越明显,MT1>MT2表明未增加专项附加扣除时个税的收入分配效应强于增加专项附加扣除时个税的收入分配效应;MT1

本文通过对比分析,未增加专项附加扣除与增加专项附加扣除MT指数的大小,以及将增加专项附加扣除后数据分为个人组与家庭组分别观察MT指数的大小,分析专项附加扣除对我国个税收入再分配效应的影响,为我国下一步个税改革指明方向。

(二)数据的选取与处理

本文运用CFPS2016数据库中家庭、成人、儿童与家庭关系数据库进行整理与筛选。如表2所示,2000—2016年工资薪金占个税比重由42.87%上升为66.65%,工资薪金占个税比重较大,因此本文基于获得工资、薪金所得个人数据进行分析。本节主要研究专项附加扣除增加与否对个税的收入再分配效应所产生的影响,核算纳税人税前与税后收入基尼系数所选用被调查者的工资薪金所得收入数据具有一定的可靠性。

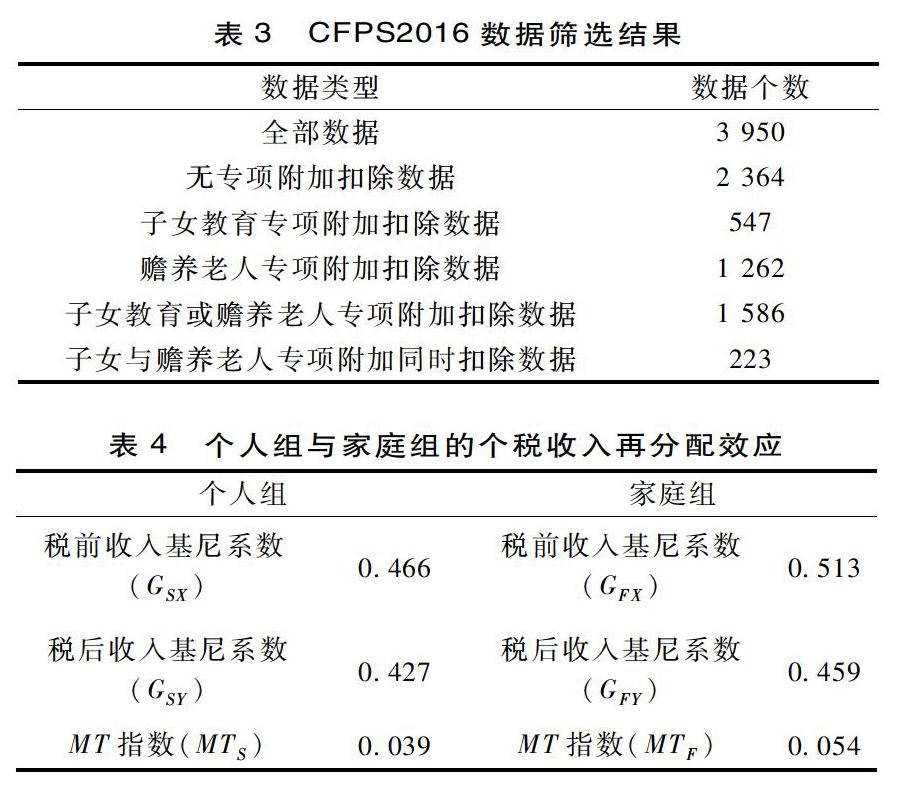

从CFPS2016数据库剔除收入信息与家庭成员信息不详的数据,由于我国离退休收入属于免税项目因此剔除年龄大于60周岁的调查者,虽然我国法定打工年龄为16周岁,但由于16周岁到18周岁属于未成年工,工作范围受到很大的限制,因而本文筛选数据中剔除了年龄小于18周岁的被调查者。运用最新一次个税改革子女教育与赡养老人专项附加扣除的相关规定,根据被调查者父母健在与否及父母年龄筛选出符合条件可享受赡养老人专项附加扣除的个人,并给予2 000元/月的扣除;依据家庭中子女所处教育阶段,筛选出需进行子女教育费用扣除的被采访者,并给予1 000元/月的子女教育专项附加扣除。综上所述,从58 179个数据中筛选出3 950个有效数据,享受子女教育专项附加扣除或赡养老人专项附加扣除的数据占全部数据的40.15%,未享受子女教育与赡养老人专项附加扣除数据占全部数据的59.85%,数据筛选整合结果如表3所示。

CFPS调查数据为2016年的调查数据, 2017年城镇居民可支配收入为36 396元,2016年城镇居民可支配收入为33 616.2元,因此2016—2017年城镇居民可支配收入增长率约为7.64%,根据居民可支配收入增长率将税后工资薪金所得换算为2017年收入,参考新一轮个税改革中综合所得基本费用扣除标准转换为税前收入所得与增加专项附加扣除的税后所得。

三、结论分析

(一)整体实证结果分析

是否增加专项附加扣除的税前、税后收入基尼系数与个税的收入分配效应指数情况是:税前收入基尼系数GX为0.320,未增加子女教育与赡养老人专项附加扣除的税后收入基尼系数GY1为0.311,增加子女教育与赡养老人专项附加扣除的税后收入基尼系数GY2为0.312,未增加专项附加扣除的收入分配效应指数MT1为0.009,增加专项附加扣除的收入分配效应指数MT2为0.008,实证结果分析显示,增加专项附加扣除后的个人收入基尼系数出现略微的上升,且MT1>MT2,表明增加专项附加扣除后个税的收入分配效应反而减弱,因此增加子女教育与赡养老人两项专项附加扣除反而降低了个税的收入再分配效应。

模拟测算结果与Wagstaffa 和 Doorslaer(1999)分析12个OECD国家个税再分配效应、累进性与差别专项附加扣除过程中的研究结论相吻合,即尽管各国之间经济环境与分项扣除的范围、标准等存在一定的差异,但是有差别的专项附加扣除仍然弱化了个税的收入再分配效应;Rhame和 Walsh(2009)运用美国国家收入局夫妻联合申报数据所核算的结果同样显示出分项扣除减弱了个税的横向公平效应。

(二)个人组与家庭组的实证结果分析

为进一步探究个税改革的方向以及我国新一轮个税改革后如何改善个税的收入分配效应,本部分将上述经筛选处理的数据分为两组,参考家庭规模与子女教育、赡养老人专项附加扣除数据,将家庭规模为1且没有专项附加扣除的个人的数据划为个人组,将家庭规模大于等于2或享受子女教育或赡养老人专项附加扣除的数据归入家庭组。

齐默尔曼的收入理论表明个人收入是个人的净等价收入,家庭作为经济单位参与市场生产与分配,家庭的部分收入与消费难以进行分割,家庭成员之间的收入与消费共享,产生一定的规模经济效应,并且家庭结构不同所导致的家庭规模经济效应存在一定的差异,因此家庭收入与个人收入之间并没有一定的可比性。以家庭为单位评估个税的收入再分配效应需充分考虑家庭规模与家庭成员的构成,按照等值规模进行换算使个人与家庭收入具有可比性。国际通用的等值规模调整系数为OECD等值规模调整系数,即第一个成年人系数为1,额外的每1个成年人系数为0.7,14岁以下的每1个儿童的系数为0.5,万相昱[13](2015)依据我国养育未成年与赡养老人的实际情况核算出适合我国国情的等价收入计算方法,家庭第一个成年人的系数为1,其他成年成员的系数为0.9,未满16周岁成年人的系数为0.7,年满60周岁老年人的系数为0.5,由于万相昱的测算更加符合我国国情,因此依据其核算的系数对家庭组收入进行等价规模核算。

经整理个人组数据共有331个,家庭组数据共有3 514个,实证分析结果如表4所示,个人组税前收入基尼系数小于家庭组的税前收入基尼系数,数据显示,课征个税前个人之间的收入差距小于家庭之间的收入差距,因此若以调节家庭之间的收入分配差距为目标更有助于缩小收入差距。实证结果显示MTS 四、结 论 本文基于新一轮个税改革过程中增加专项附加扣除的政策措施,运用CFPS2016数据模拟分析取得工资、薪金所得个人的费用扣除中引入专项附加扣除的收入分配效应,并根据实证分析结果进一步阐明此次税改过程中增加专项附加扣除所带来的税收福利。根据以上实证分析得出结论:專项附加扣除的增加减弱了个税的收入再分配效应,然而将数据分为个人组与家庭组的实证分析结果显示增加专项附加扣除后家庭组的个税收入再分配效应强于个人组的收入再分配效应。

五、政策建议

新一轮个税改革增加专项附加扣除所带来的税收福利仍然是值得肯定的,通过CFPS2016数据简单核算显示,增加专项附加扣除前个人的税收负担约为12.87%,增加专项附加扣除后个人税收负担约为12.03%,子女教育与赡养老人专项附加扣除的增加从整体方面降低了个人的税收负担;专项附加费用扣除的增加提升了个税的横向公平,使收入相同而负担不同的纳税人承担差异性的个税,尤其目前我国居民面临诸多的社会问题,如全面铺开的二胎政策、人口结构老龄化严重与房价居高不下等,引入了个体负担能力的异质性,体现了个税的量能负担原则。

专项附加扣除的增加同时又带来了新的问题,以个人为申报单位涉及到子女教育、继续教育、住房贷款利息、住房租金、大病医疗及赡养老人专项附加扣除费用分摊方式所引致的新一轮不公平现象,由于家庭成员收入的差距,通过约定分摊、指定分摊与平均分摊的方式分摊专项附加扣除给予纳税申报者新的税收筹划空间,家庭成员收入较大的家庭能够享受更多的税改红利;专项附加扣除也并未将全部家庭因素考虑在内,如我国大病医疗费用扣除仅允许扣除纳税申报人个人、配偶与未成年子女的支出的大病医疗费用支出,专项附加扣除还难以全面考虑家庭因素,因此为下一步个税改革提供了思路与方向。首先,提升个税的收入再分配效应。此次个税改革过程中增加的专项附加扣除并未提升个税的收入再分配效应。引入家庭申报单位,增强个税的收入再分配效应,同时避免专项附加扣除难以公平分摊与未全面考虑家庭因素等问题的出现。其次,推进个税缩小收入分配差距功能的发挥,达到个税“抽肥补瘦”的效果。加强对高收入所得者的监管,降低中低收入者的税收负担,进一步向“抽肥”方向迈进,引入税收返还的措施以能够更好发挥个税“补瘦”功能的发挥,从我国全体居民角度缩小收入分配的差距。

实际估算过程中由于数据统计缺失并未将继续教育、大病医疗、住房贷款利息及住房租金的专项附加扣除项目纳入实证模拟的范围。本文主要从个税调节收入分配角度衡量专项附加扣除的效果,没有从公平与效率的权衡角度考虑引入家庭申报将会给未来的税收征管效率所带来的损失,家庭申报单位的实施应建立在高水平的税收征管基础之上,否则家庭申报单位所带来的负效应可能远远超过其正向效应。引入家庭申报单位是未来个税改革的方向之一,且目前我国的税制与税收征管环境已经具备了一定的基础条件。

[注 释]

① MT指数是Musgrave&Thin(1949)提出用以衡量收入分配效应的指数。

[参考文献]

[1]WAGSTAFF, A&E. V. DOORSLAER. Redistributive effect, progressivity and differential tax treatment: personal income taxes in twelve OECD countries[J].Journal of public economics, 1999(72):73-98.

[2]WAGSTAFF, A. What makes the personal income tax progressive? a comparative analysis for fifteen OECD countries[J].International tax and public finance, 2001(8):299-315.

[3]RHAME S.& R. WALSH. Measuring increases in horizontal equity in the absence of certain itemized deductions and phase outs[J].Journal of business & economics research, 2009(10):39-46.

[4]汤贡亮,杨虹,陈守中,等.中国个人所得税费用扣除项目及标准问题研究[C].北京:法律出版社, 2006:114-125.

[5]吴旭东,孙哲.我国个人所得税费用扣除的再思考[J].财经问题研究,2012(1):82-88.

[6]高亚军.和谐社会视角下我国个人所得税费用扣除标准的社会合意性研究[J].宏观经济研究,2013 (10):79-86.

[7]汤贡亮.个人所得税费用扣除标准调整的测算[J].税务研究,2005(9):48-52.

[8]刘剑文.理性看待个人所得税工薪所得费用扣除标准[N].证券时报, 2008-10-08(A08).

[9]岳希明,徐静.我国个人所得税的居民收入分配效应[J].经济学动态,2012(6):16-25.

[10]田志伟,胡怡建.免征额与个人所得税的收入再分配效应[J].经济研究,2017(10):113-127.

[11]张楠,邹甘娜.个人所得税的累进性与再分配效应测算——基于微观数据的分析[J].税务研究,2018(1):53-58.

[12]MUSGRAVE & THIN. Income tax progression[J].Journal of political economy, 1948(6): 498-514.

[13]万相昱.中国净等价收入规模的测算方法及启用[J].数量经济技术經济研究,2015(11):119-132.

Abstract: The new round of individual income tax reform has increased the special expense deductions for children's education, continuing education, home loan interest, housing rent, medical treatment for serious diseases and support for the elderly. Does the increase of special expense deduction enhance the income redistribution effect of individual income tax? In this paper, the income redistribution effect of the special expense deduction of personal income tax in China is analyzed with the "Chinese family tracking survey (CFPS2016)" micro database. All the data are divided into individual group and family group to calculate the redistribution effect of individual income tax. The empirical results show that the two special expense deductions of children's education and support for the elderly weaken the income redistribution effect of individual income tax. The income redistribution effect of family income tax is stronger than that of individual income tax. The introduction of household declaration units helps to strengthen the income redistribution effect of individual income tax and narrow the income gap between individuals. Therefore, in order to enhance the income redistribution effect of individual income tax, it is necessary to introduce the family declaration unit as the direction of China's future individual income tax reform.

Key words: individual income tax; special expense deduction; redistribution of income

(责任编辑:蔡晓芹)