美国出口贸易波动特征及影响因素研究:2003~2017

曹旭平 朱福兴

[摘 要]基于联合国统计署COMTRADE相关数据,采用修正恒定市场份额模型对2003~2017年美国出口贸易波动特征及影响因素进行测算,研究发现美国出口贸易市场规模效应最大,贸易保护政策将恶化美国出口形势;结构效应对美国出口波动影响不大,但市场分布效应在不断优化,这主要得益于中国、印度、新加坡、墨西哥等新兴经济体对美国商品进口的增长,这些增长的分布效应盈余超越了加拿大、法国、德国等传统主要市场的分布效应盈余负值;机械及运输设备、化学产品等技术密集型产品竞争力效应对美国出口竞争力产生巨大负面影响,但页岩气革命导致美国石油、天然气等能源产品竞争力的正面贡献效应较大。文章提出加强对美国出口贸易政策及竞争力演变监测,利用国际规则维护自身利益,主动扩大对美进口产品类别范围与规模,延伸贸易合作平台,深化推进“一带一路”倡议等对策措施。

[关键词]美国;出口波动;恒定市场份额模型;市场规模效应;竞争力效应

[中图分类号] F746.12[文献标识码]A[文章编号]1673-0461(2019)08-0049-08

一、引 言

自2001年加入WTO以来,中国对外贸易发展与崛起步伐进一步加快,对世界产业结构与价值链重构产生重大影响,全球经济增长格局已进入“大调整”[1]。与此同时,中美两国产业分工也逐渐从互补向竞争关系转变,给中美经贸关系带来重大挑战(周正宁、史新鹭,2019)[2]。2018年3月,特朗普总统批准对来自中国的钢铁与铝产品展开302调查并加征关税,中国随即展开了针对性、快速及强硬的反击措施,拉开了长达一年之久的中美贸易摩擦序曲,之后两国进行多轮试探与谈判,但贸易摩擦依旧存在,未来如何发展充满着不确定[3]。可预见的是,随着中国的“一带一路”倡议与《中国制造2025》强国战略的稳步推进、中国经济实力与世界影响力的不断增强,中美两国贸易摩擦的风险也在不断增加,高技术密集型产品、农产品则是两国贸易政策重要博弈目标。美国商务部统计显示,2017年中国为美国第二大贸易伙伴、第三大出口目的地和首要进口来源地,也是美国飞机与大豆产品第一大出口市场、集成电路与棉花产品第二大出口市场。随着中国经济的快速发展,中国市场对于美国来说也变得越来越重要。但美国在分享中国经济发展所带来的红利同时,却又担心中国崛起会冲击美国世界领袖的地位,不断给中国正当的对外贸易及海外投资设置障碍。比如,限制对华高技术、航天与防务产品的出口,限制华为、中兴通讯的海外投资业务,对中国技术资本密集型出口产品欲征收关税,等等。在此背景下,应对美国一系列贸易保护措施成为当前及未来很长一段时间中国开放型经济发展面临的重大课题。之前美国也曾多次对中国对外贸易设置各种限制,但此次中方的反击迅速及力度前所未有,或许也大大出乎了美方意料。那么,中方系列反击措施對美国出口影响程度如何?近年来美国出口波动有何特征?其波动成因有哪些?此类问题有必要进行深入分析。

国内外有关出口贸易波动及影响因素研究主要集中于以下三方面:一是贸易自由化与出口贸易发展研究。贸易自由化背景下,世界商品流动速度与国际竞争进一步加剧,国际贸易发展有利于大型新兴国家,这些国家的出口商品迅速渗透到世界市场,并专注于高端产品,且新兴国家出口增长速度要远快于主要发达国家,世界市场的重塑取决于这些新兴国家(Gaglio C,2017)[4]。一国单方面降低关税可以促使出口国家多样化、出口产品部门多样化的效果产生(Aditya A、Acharyya R,2015)[5]。二是贸易保护壁垒与出口贸易研究。贸易壁垒会严重影响出口贸易,基于重力模型对南非橙子主要出口市场中的技术壁垒影响研究发现,消除技术贸易壁垒会进一步增加南非橙子对欧盟市场的出口量(Kapuya T,2015)[6]。中国自2001年加入WTO以来,出口贸易增长迅猛,与之伴随的针对我国出口的贸易壁垒也相继推陈出新,给中国商品参与国际竞争带来极大挑战(陈晓娟、穆月英,2014)[7]。三是出口贸易影响因素的研究。有学者对猪肉、水产、玉米等农产品出口波动成因进行了研究(夏晓平、隋艳颖、李秉龙,2010)[8]。也有学者对其他国家的出口贸易影响因素进行了实证研究,巴西与美国是世界农产品生产大国,也是中国进口大豆主要来源市场。研究发现巴西农产品出口波动主要受世界农产品市场需求变动影响(刘春鹏、肖海峰,2017)[9]。美国农产品出口增速并不高,市场规模效应对其影响较大;美国出口农产品整体竞争力并不强,且巴西大豆对美国大豆具有较大的市场替代效应(曹旭平、童举希,2018)[10]。本研究将在前人研究基础上,深入剖析2003~2017年美国出口贸易波动特征,采用修正CMS模型从市场、结构与竞争力等方面对美国出口波动影响因素进行深入分析,更好地了解美国出口的竞争优势与不足。

二、美国出口贸易的波动特征分析

(一)研究对象及数据来源

本研究的美国出口商品分类均采用联合国《国际贸易标准分类》第三次修订版(SITC Rev.3),该分类将所有商品分SITC0~9等10个类别。其中,SITC0为食物及活动物,SITC1为饮料及烟类,SITC2为原料(不包含燃料),SITC3为矿物燃料、润滑油及相关原料,SITC4为动植物油、脂和蜡,SITC5为化学及有关产品,STIC6为按原料分类的制成品,SITC7为机械及运输设备,SITC8为杂项制品,SITC9为未分类的其他商品。一般认为,SITC0~4为初级商品,SITC5、SITC7为技术密集型产品,SITC6、SITC8为劳动密集型产品。本研究数据主要来源于联合国统计署COMTRADE数据库。

(二)出口规模波动特征

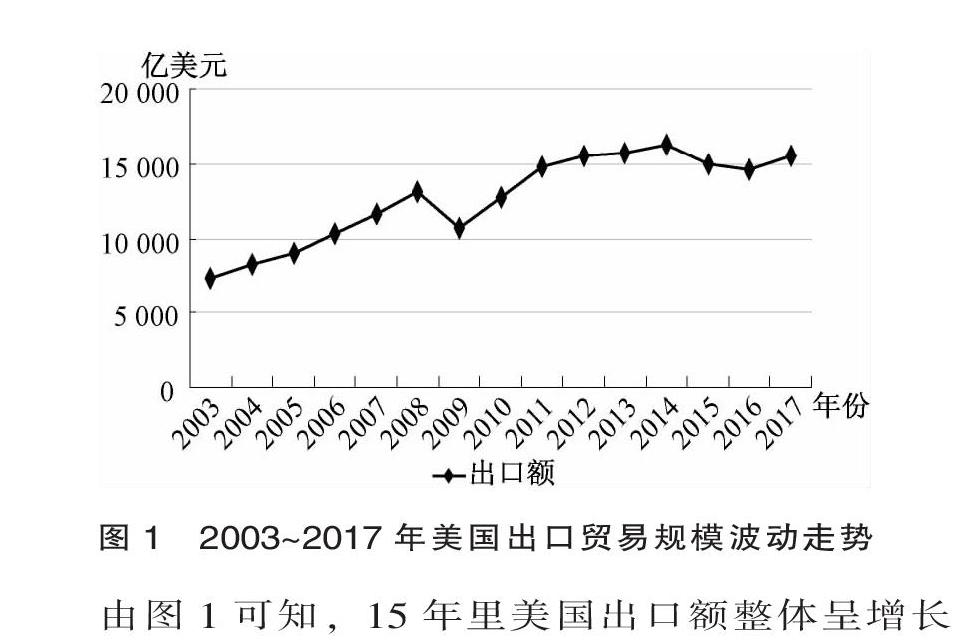

出口是经济增长的三驾马车之一,美国是世界传统贸易强国,其历届政府均十分重视出口贸易对经济的拉动作用。此前,美国克林顿政府首次提出“国家出口战略”,将美国长期奉行的“自由贸易”政策更改为更为实用的“公平贸易”政策,扩大美国商品的国际市场份额,努力开拓新兴市场,取得较好效果;奥巴马政府欲构建TPP与TTIP的全球经济贸易新框架,提出让美国出口贸易规模翻一番计划;当前,特朗普政府则提出“公平”贸易(非自由贸易)、“美国利益优先”政策,提倡鼓励出口及限制进口的贸易保护主义,欲改变对华贸易逆差,而这种保护也会招致其他国家报复并恶化美国优势产业的出口环境,进而影响美国出口贸易及国内经济良性发展[11]。2003~2017年美国出口贸易规模波动走势如图1所示。

由图1可知,15年里美国出口额整体呈增长态势,出口额从2003年的7 247.37亿美元增长至2017年的15 460.69亿美元,增长了1.13倍。但这一增速相比中国出口贸易增速则明显偏慢,中国出口贸易额从2003年的4 382.28亿美元增长至2017年的20 976.37亿美元,增长了3.79倍,超越美国成为世界第一大出口贸易国,中美两国出口贸易走势可以说是大相径庭。从波动走势来看,2003~2008年美国商品出口走势平稳增长,但2009年出口额(10 576.12亿美元)出现巨幅下跌,比2008年下跌了2 422.87亿美元,主要原因是受到了全球金融危机的大环境影响,全球市场对美国商品的进口需求出现了下滑。2010年以后的美国商品出口又恢复了增长态势,但增速低于2002~2008年阶段,2014年出口额达到了历史最高的16 197.43亿美元,但2015年出口额却又急剧下降1 178.97亿美元,直至2017年美国商品出口依旧低迷,充分表明当前美国商品在国际市场竞争中面临着严峻的挑战。

(三)出口产品结构的变化

出口产品结构分析可进一步洞悉美国不同类型产品出口竞争力的动态变化情况,2003~2017年美国出口产品结构如表1所示。

由表1可知,一是机械及运输设备、化学产品为美国主要出口商品类别,15年里其年均出口比重分别占38.67%、13.59%,累计达52.26%,美国出口贸易产品集中度非常大,且主要集中于技术密集型产品,具有较高的出口附加值。其中,机械及运输设备出口以通用工业机械、办公设备、特种工业机械、金属加工机械为主,其次是通讯设备、发电机械、飞机及零部件、汽車、电器仪表及零部件等;化学产品出口以化妆品及药品为主,其次是肥料、塑料及化工原料。食物及活动物等农产品出口年均比重并不高,仅为6.35%。二是从分类产品出口比重的走势来看,美国主打出口产品机械及运输设备的出口比重呈快速下降态势,出口比重从2003年的48.79%下降至2017年的34.06%,化学产品出口比重增幅又几乎为零,严重制约了美国总体出口的增长。虽然食物及活动物、矿物燃料及润滑油、其他商品等三类产品出口比重整体呈小幅增长态势,但这三类产品并未美国主要出口产品类别,对美国商品出口整体拉动效应有限。总体来看,美国商品出口严重缺乏增长极,未来出口发展趋势并不乐观。

(四)出口市场分布的变化

美国出口市场分布广泛,2003~2017年美国出口排名靠前的15个主要目标市场分布如表2所示。

由表2可知,一是美国主要出口目标市场集中于加拿大、墨西哥、中国、日本及英国,15年里这五大市场的年均份额分别为18.96%、13.24%、6.91%、6.24%与3.96%,五大市场份额占比累计达49.31%,出口市场集中度较高。二是从发展趋势来看,美国商品对加拿大、日本及英国等主要目标市场的出口呈逐年下降态势,其市场份额分别从2003年的20.44%、9.50%、4.19%快速下降至2017年的17.90%、4.60%、3.71%。与之形成鲜明对比的是,美国对中国市场的出口额呈快速增长态势,对中国市场出口份额从2003年的4.37%上涨至2017年的8.68%,中国超越日本成为美国第三大出口市场。随着中国经济及居民消费能力的快速增长,美国商品在中国的市场潜力巨大,目前中国已经是美国原料(不含燃料)、农产品、化学产品、机械及运输设备等产品的主要出口市场,其中15年里原料(不含燃料)产品对中国市场的出口占比均保持在30%以上,中国也是美国大豆的最大出口市场。长期来看,中国市场开放度越来越高,其消费及市场需求潜力也快速释放中,未来对美国商品进口需求快速增长的态势有望继续保持。如果美国能进一步放开高新技术产品对中国的出口,那么中国将有望成为美国第一大出口市场,对于缓解中美贸易逆差及拉动美国经济增长都将产生积极效应。此外,美国对墨西哥、中国香港地区等市场的出口份额也呈小幅增长态势,对其他市场的出口份额波动不大。

三、美国出口贸易波动影响因素的修正CMS模型

上文分析显示美国出口贸易规模在动态波动增长,出口产品结构与市场分布也在持续变动,这种变动对美国出口贸易波动有多大影响?不同指标的影响力有何差异?恒定市场份额(Constant Market Share,简称CMS)模型能较好地解决这些问题。

(一)CMS基本分析模型

CMS模型假设如果某国家(或地区)一类或多类商品出口竞争力不变,则其国际市场份额也恒定。实际上某国家(或地区)一类或多类商品出口金额和国际市场份额均在发生变动,此变动由世界需求总量、各进口国需求结构及出口国商品竞争力等变化共同作用导致(夏晓平、隋艳颖、李秉龙,2010)[8]。Tyszynski H率先使用CMS模型实证分析了世界制造业产品国际贸易波动成因(Tyszynski H,1951)[12],Leamer(1986)、Milana(1988)、帅传敏(2004)、李常君(2006)等国内外诸多学者相继对该模型进行修正及应用。总体来说,目前CMS模型应用情况主要有两大类型:两个国家(或地区)多种产品的出口波动成因与多个国家(或地区)多产品出口波动成因研究(刘钧霆、佟继英,2017)[13]。美国出口贸易波动影响因素研究明显属于第二种。当前,多国家(或地区)多种产品出口模式的CMS分析模型基本计算公式如下:

V-V=rV+(r-r)V+(r+r)V+

(V-V-rV)(1)

用美国出口贸易的各项指标解释式(1),V表示美国商品的出口贸易额,其上标数字1和2分别为时间跨度起点和截止点,一般以年份为跨度展开研究,V-V指美国商品在某时间跨度的出口金额变化量。i为第i类美国出口商品,m指商品类别个数,V指第i类美国商品出口金额。j为美国商品出口至第j个目标国家(或地区)市场,n表示目标市场的个数,V为第i类美国商品向第j个目标国家(或地区)的出口额。r为某时间跨度内世界商品进口的增长率指标,r则为同期世界第i类商品进口的增长率,r则为同期第j国第i类商品的进口增长率指标。

式(1)的左边部分经济学含义为美国出口贸易变动情况,右边由4个部分相加而成,也就是说美国产品出口变动可分解为4个部分。第一部分rV为市场规模效应指标,指全球市场总需求对美国出口贸易的影响,该指标数值越大,表明世界市场需求扩张对美国出口贸易的推动效应也越大;(r-r)V表示世界进口需求产品结构的相对变动对美国出口贸易影响,称为产品结构效应;(r+r)V为市场分布效应指标,指各目标国家(或地区)市场进口需求的相对变动对美国出口贸易影响;(V-V-rV)为竞争力效应指标,指美国商品竞争力变化对其出口贸易的影响情况。

(二)CMS基本分析模型的修正

CMS基本模型是目前各学术论文应用最为普遍,但仔细推敲依旧存在一些不足之处。如CMS模型公式中的市场分布效应与竞争力效应项均需要进一步分解问题(李海鹏、张俊飚、朱信凯,2007)[14]。修正CMS模型能较好地解决此问题(张寒、聂影,2010)[15],分解式(1)中的市场分布效应和竞争力效应等两项指标。将美国商品的所有出口国家(或地区)视为一个整体,则式(1)简化为:

V-V=rV+(r-r)V+(V-V-rV)(2)

将所有类别商品看成一类,引入r和V,其中r指某时间跨度内第j国家(或地区)所有商品进口增长率,V则指同期美国商品出口到第j国家(或地区)的总价。则式(1)简化为:

V-V=rV+(r-r)V+(V-V-rV)(3)

将式(2)与(3)相加并整理可得式(4):

V-V=rV+(r-r)V+(r-r)V+(V-V-rV)+(V-V-rV)(4)

式(4)右边共有5项,依次分别代表市场规模效应、产品结构效应、市場分布效应、产品竞争力效应与市场竞争力效应,这5个效应将是美国出口增长的主要动因。

四、美国出口贸易波动影响因素测算分析

(一)样本市场选取与时间段划分

选取澳大利亚、比利时、巴西、加拿大、中国(不包含中国澳门和中国台湾,下文同)、中国香港地区、法国、德国、印度、日本、马来西亚、墨西哥、荷兰、韩国、沙特、新加坡、瑞士、泰国、阿联酋、英国20个主要出口国家(或地区)作为分析市场样本。2003~2017年美国对这20个国家(或地区)的出口总额占同期美国总出口比重的77.99%,市场样本代表性较强。考虑到联合国统计署COMTRADE数据库中的2017年部分国家(或地区)各类产品进口数据不完整,因此本文CMS模型实证分析数据时间范围设定为2002~2016年。CMS模型分析对时间段划分有较高要求,一定要与出口数据波动节奏相对应,将相似特征数据年份划为同一期,对影响出口的重大经济事件也可考虑作为时间段划分点,以便提高模型分析针对性及效果。参照图1美国出口贸易波动走势,本研究将时间段划分为2003~2008年、2008~2009年、2009~2014年、2014~2016年4个时期。

(二)基础数据测算与整理

测算出20个国家(或地区)各期时间点从世界、美国进口商品的金额,分别表示为Rj、Vj,其中,Rj指标被用来测算rj。计算出的各期时间点20个国家(或地区)进口金额情况见表3。

对各细分类别商品从世界、美国的进口金额指标进行测算,分别表示为Ri、Vi,Ri指标被用来测算ri。各期不同时间点分类产品的进口金额测算结果见表4。

(三)计算结果分析

将表3与表4相关数据代入式(4),得出2003~2016年美国出口贸易波动影响因素的修正CMS模型计算结果如表5所示。

1. 市场规模效应对美国出口贸易波动影响

由表5可知,所有效应中,市场规模效应对美国出口贸易波动影响最大,4个时期的最低贡献率也达到了92.27%,最高的2014~2016年时期达147.97%,表明国际市场需求对美国出口贸易拉动或制约作用较大。这种现象具有两面性,当国际市场需求环境良好时,对美国出口贸易的拉动作用会十分明显;当国际市场需求环境恶化时,对美国出口贸易的制约作用也同样很大。比如2008~2009年时期,金融危机效应严重冲击2009年的美国出口。2008年全球市场商品进口需求规模高达161 058.29亿美元,但在2009年此数值急速下降至123 847.16亿美元(比2008年下降了23.10%);与此同时,2008年美国出口额为12 998.99亿美元,但在2009年此数值急速下降至10 567.12亿美元(比2008年下降了18.70%)。市场规模效应对美国出口波动影响较大现象更加突出了中国、加拿大等市场的重要性,当前中美贸易摩擦、美国单边及贸易保护政策对其自身出口的负面影响也是巨大的。

2. 结构分布效应对美国出口波动影响

结构分布效应包括产品结构与市场结构效应两部分,从模型分解结果来看,各期产品结构效应并不高。值得关注的是,美国出口贸易的产品结构效应在2003~2008年、2009~2014年两个时期的盈余为负值,对美国出口贸易产生了制约效应,其中第7类(机械及运输设备)、第5类(化学产品)、第8类(杂项制品)的负值贡献量较大。而产品结构效应在2008~2009年、2014~2016年两个时期的盈余为正值,对美国出口贸易产生了积极的拉动作用,其中第7类(机械及运输设备)、第5类(化学产品)、第8类(杂项制品)、第1类(食物及活动物)、第9类(其余产品)的正值贡献量较大。可以看出,技术密集型产品出口贸易表现对美国出口贸易形势产生着关键影响,而多年来美国对中国高科技产品的出口限制政策也严重制约着其产品结构效应及出口贸易表现。

与产品结构效应相比,美国出口贸易的市场分布效应也不大,但增长趋势占优。市场分布效应盈余从第1期到第4期分别为-405.26亿美元、39.76亿美元、167.58亿美元、108.06亿美元,市场分布效应对美国出口的贡献在不断提升。这种变化的主要贡献来源于中国、印度、新加坡、墨西哥等国的正分布效应盈余,其中以中国正分布效应值的贡献量最大。以2009~2014年为例,该期分布效应正值贡献量最大的3个国家依次为中国(158.90亿美元)、墨西哥(138.58亿美元)、巴西(39.59亿美元),加拿大、德国、法国等西方国家的分布效应贡献量均为较大负值,充分说明加强与中国等新兴经济体合作对美国出口贸易的重要性。

3.竞争力效应对美国出口波动影响

2002~2016年4个时期竞争力效应对美国出口贸易正面贡献效应不大,2002~2008年更是负值,表面美国商品的出口竞争力不强。4个时期的产品竞争力效应盈余分别为-766.12亿美元、139.26亿美元、398.55亿美元、77.83亿美元,表明美国出口贸易的产品竞争力呈向好态势发展,但贡献度依旧较小,后3个时期均低于8%。从分类产品竞争力效应的贡献度来看,2003~2008时期竞争力效应为负值的主要原因是由于第7类(机械及运输设备)与第5类(化学产品)的竞争力效应负值导致,这两类产品的竞争力效应分别为-534.10亿美元、-62.34亿美元;其余3个时期,第7类(机械及运输设备)的竞争力效应也以较大负值为主,对美国出口贸易竞争力产生巨大负面效应。

值得关注的是,美国第3类(矿物燃料与润滑油)产品的竞争力效应表现突出,4个时期分别达到121.82亿美元、32.41亿美元、311.92亿美元、85.26亿美元,是少有的4个时期均保持正值的产品类别,主要原因是近年来美国页岩气的革命推动,导致美国原油产量大幅增加,国内市场出现供过于求的局面,美国因此也从石油进口大国变为了石油出口大国。COMTRADE统计显示,美国33类(石油产品)与34类(自然气体能源)产品出口额分别从2003年的95.93亿美元、21.66亿美元快速增长至2017年的1 052.82亿美元、222.67亿美元,分别增长了9.98倍、9.28倍,远高于美国出口贸易增速。

美国出口贸易市场竞争力效应盈余表现也是先负后正,4个时期市场竞爭力盈余分别为-881.34亿美元、245.96亿美元、49.93亿美元、297.93亿美元,表明美国出口贸易的市场竞争力效应也呈向好态势发展。尤其难得的是在2008~2009年、2014~2016年两个美国出口贸易困难时期,市场竞争力效应盈余的贡献率分别达到了10.11%与17.60%。从市场竞争力效应来源分布来看,2003~2008年美国出口贸易市场竞争力效应负值的主要原因是由于在日本、加拿大、韩国市场表现不佳,3个市场竞争力效应盈余分别为-184.19亿美元、-140.30亿美元、-118.94亿美元。其他3个时期,美国出口在中国、墨西哥、巴西等新兴经济体的市场竞争力效应盈余均保持较大正值。市场竞争力效应是一个相对指标,不仅受产品本身科技含量、生产工艺、外观、性能等指标情况影响,市场准入、贸易壁垒、消费者价值观、东道国文化等一系列目标市场环境对其影响更大。比如,一旦某一特定市场对美国主要出口产品实施贸易限制,那么美国产品在该市场竞争力效应将会大大降低。因此,提升产品市场竞争力效应一定要优先考虑东道国因素。当前,美国奉行对华贸易保护政策会导致其产品在中国市场竞争力效应盈余下降,进而对美国出口及国内经济发展产生负面影响。

五、结论总结及对策建议

(一)结论总结

主要结论:一是美国出口贸易的市场规模效应最大,美国出口贸易对世界市场依赖严重,贸易保护主义将进一步恶化美国出口贸易形势。欧洲、日本及加拿大等主要经济体对美国进口需求都呈下降态势,仅有中国、中国香港地区、墨西哥等少数新兴经济体对美国商品的进口需求呈增长态势。二是产品结构效应对美国出口贸易波动影响不大,美国出口贸易产品结构未能很好地适应世界增长较快的进口需求结构变动。第7类(机械及运输设备)、第5类(化学产品)等技术密集型产品出口贸易表现对美国出口贸易形势产生着关键影响,美国对中国高科技产品的出口限制政策也严重制约着其产品结构效应及出口贸易表现。市场分布效应对美国出口贸易的贡献是由负转正的转换中,市场分布效应在不断优化,这主要得益于新兴经济体对美国商品进口的持续增长,而中国进口对美国出口贸易贡献度是最大的。三是竞争力效应对美国出口贸易波动的正面贡献效应并不大,但产品与市场竞争力效应均呈向好态势发展。第7类(机械及运输设备)与第5类(化学产品)的竞争力效应表现不佳,对美国出口贸易竞争力产生巨大负面效应。页岩气的革命导致美国第3类(矿物燃料与润滑油)产品的竞争力效应表现突出。美国出口贸易在日本、加拿大、韩国等市场表现不佳,但在中国、墨西哥、巴西等新兴市场具有较强适应性与竞争力。

(二)政策建议

根据上述研究结论及当前中美紧张贸易关系,提出促进中美贸易健康发展的几点建议:

一是加强监测美国出口贸易政策及竞争力演变情况,积极维护多边国际贸易规制。要重点关注美国有关高科技限制、农业补贴、关税壁垒等政策的相关动向、出口贸易波动情况及演变趋势、国内相关产业的外贸依存度及就业情况,等等,对美国针对中国不合理的各种贸易保护措施进行有针对性地、快速反击。例如,中国已成为美国“301调查”最大受害国,我方须及时采取反调查与进口替代措施来进行反制[16]。另一方面,要充分利用国际贸易规则维护自身利益,主动联合欧盟、新兴经济体等国家引导WTO规则朝公平、自由方向发展,限制美国单边贸易主义的行使空间。

二是弹性调整对美贸易政策,主动扩大对美进口产品类别范围与规模。当前,美国依旧是世界第一大经济体,其国内消费市场对中国经济增长至关重要,当然美国也依赖中国进口其化学品、机械及运输设备、农产品,等等。短期来看,中国应对美国贸易保护主义的反击措施产生了较好的效果,促使美国意识到中国的重要性。长远来看,中国可主动扩大对美进口产品类别与规模,比如进口更多的美国石油天然气资源,提高美国商品对中国市场的依赖性,有利于中美贸易的更加平衡。

三是推进两国经济全方位交流,深入推进“一带一路”建设。国际贸易的形式合作单一,也容易引起两国贸易不平衡及摩擦,因此有必要进一步延伸中美两国的贸易合作平台,比如商品检验检疫、技术合作研发、投资领域进一步开放,等等,提升两国产业融合度与依赖性。此外,要扩大与“一带一路”沿线国家的经贸合作,进一步优化海外出口市场格局,降低对美国市场的出口依赖度。

[参考文献]

[1] 姚洋,邹静娴.从长期经济增长角度看中美贸易摩擦[J]. 国际经济评论,2019(1):146-159.

[2] 周正宁,史新鹭.贸易摩擦对中美两国的影响:基于动态GTAP模型的分析[J]. 国际经贸探索,2019,35(2):20-31.

[3] 中华人民共和国商务部.关于就美国进口钢铁和铝产品232措施及中方应对措施公开征求意的通知[Z].[2018]34号,2018-04-04.

[4] GAGLIO C. Trade liberalization and export performance: a literature review[J]. Revue D economie politique,2017,127(1):25-46.

[5] ADITYA A,ACHARYYA R. Trade liberalization and export diversification[J]. International review of economics & finance,2015(39):390-410.

[6] KAPUYA T. The trade effects of technical barriers on South Africa's orange exports[J]. Agrekon,2015,54(1):1-27.

[7] 陈晓娟,穆月英. 技术性贸易壁垒对中国农产品出口的影响研究——基于日本、美国、欧盟和韩国的实证研究 [J]. 经济问题探索,2014(1):115-121.

[8] 夏晓平,隋艳颖,李秉龙. 中国畜产食品出口波动的实证分析——基于需求、结构与竞争力的三维视角[J]. 中国农村经济,2010(10):77-85.

[9] 刘春鹏,肖海峰.巴西农产品出口波动的影响因素分析——基于恒定市场份额模型[J]. 国际经贸探索,2017,33(3):4-13.

[10] 曹旭平,童举希.美国农产品出口波动成因动态分解[J]. 華南农业大学学报(社会科学版),2018,17(6):92-103.

[11] 于春海,刘成豪.对美国贸易政策调整性质的思考[J]. 国际贸易,2018(1):37-40.

[12] TYSZYNSKI H. World trade in manufactured commodities, 1899-1950[J].The manchester school of economic and social studies,1951(19):222-304.

[13] 刘钧霆,佟继英.我国文化产品出口贸易特征及增长因素实证研究——基于多国 CMS 模型的因素分解[J].国际经贸探索,2017,33(11):32-48.

[14] 李海鹏,张俊飚,朱信凯. 我国蔬菜出口的增长效应分析[J].国际贸易问题,2007(2):24-28.

[15] 张寒,聂影.中国林产品出口增长的动因分析:1997~2008[J].中国农村经济,2010(1):35-52.

[16] 姚博.全面认识新一轮美国“301调查”[J].当代经济管理,2018,40(7):62-67.