增值税纳税人类型的选择与税负高低的关联探析

陈名琢

摘要:满足一定条件的一般纳税人可以选择转登记为小规模纳税人,这为税收筹划提供了可能。文中分一般纳税人购进额对应的进项税额能够全额抵扣和不能全额抵扣两种情况,与小规模纳税人进行税负比较,推导出在税负平衡点时增值率的通项公式,并将2019年4月1日起执行的增值税税率代入计算得出一般纳税人和小规模纳税人税负平衡点的增值率表,纳税人据此并结合相关因素能够快速、准确作出选择何种类型的增值税纳税人可以实现税收利益最大化。

关键词:增值税;增值率;税负平衡点;税收筹划

一、引言

我国现行增值税纳税人依据纳税人的会计核算水平和应税销售额的大小划分为一般纳税人和小规模纳税人两种类型(以下简称两种类型),年应税销售额不能达到规定标准但会计核算健全的,也可以办理一般纳税人资格登记。

税收负担最小化是税收筹划的最高目标,是实现税后利润(财富、价值)最大化的基础和前提[1]。自2018年5月1日起,工业企业和商业企业小规模纳税人的年销售额标准由50万元和80万元上调至500万元,对符合条件的增值税一般纳税人,在2018年12月31日前可按规定转登记为小规模纳税人。2019年初,实施小微企业普惠性税收减免政策明确,自2019年1月1日至2021年12月31日,一般纳税人如果年销售额不超过500万元的,可在2019年度选择转登记为小规模纳税人,曾在2018年选择过转登记的纳税人,在2019年仍可选择转登记为小规模纳税人。符合上述条件的纳税人可以选择一般纳税人或小规模纳税人类型,这就为谋求税收利益最大化提供了可能,也能让纳税人在“减税”政策红利中有更强的获得感。

由于月销售额10万元及以下(即相当于年销售额在120万元及以下)的小规模纳税人免征增值税[2],文中研究对象界定为年销售额大于120万且小于500万的纳税人,结合现行增值税税率及征收率分步递推在什么情况下,选择哪种类型的纳税人对企业的经济利益比较有利。文中涉及的销售额均约定为不含税销售额。

二、增值税一般纳税人与小规模纳税人税负平衡点增值率的递推及增值率表的测算

(一)计算增值率

增值税以增值额为税基,就是以投入和产出价格的差额为税基征收的[3],增值额的大小取决于增值率的高低,因此分析增值率与税负的关联关系是考量增值税纳税人选择哪种类型的主导因素。

设增值率为γ,销售额为X,购进额为G,则有:

(1)

由(1)可得:(2)

(二)计算一般纳税人当期应纳税额

當期应纳税额=当期销项税额-当期进项税额=销售额×销项税率-购进额×进项税率

设一般纳税人当期应纳税额为T1,销项税率为t1,进项税率为t2则有:

(3)

将(2)式代入(3)式得:

T1=X×t1-X×(1-γ)×t2=X×[t1-(1-γ)×t2]= X×t2×γ+X×(t1-t2)(4)

(三)计算小规模纳税人应纳税额

应纳税额=销售额×征收率

设小规模纳税人应纳税额为T2,征收率为t,则有

T2=X×t(5)

(四)计算在销售额一定时两种类型纳税人应纳税额相等时的增值率(税负平衡点的增值率)

设税负平衡点的增值率为γ0,令T1= T2,即有X×[t1-(1-γ)×t2]=X×t,得出税负平衡点的增值率为:

(6)

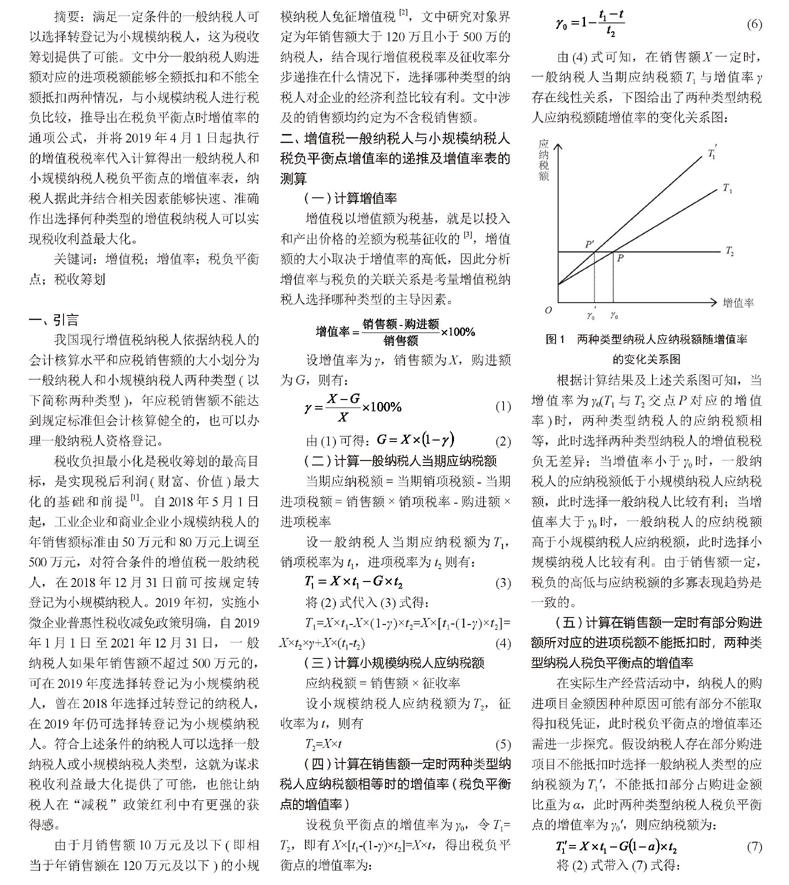

由(4)式可知,在销售额X一定时,一般纳税人当期应纳税额T1与增值率γ存在线性关系,下图给出了两种类型纳税人应纳税额随增值率的变化关系图:

的变化关系图

根据计算结果及上述关系图可知,当增值率为γ0(T1与T2交点P对应的增值率)时,两种类型纳税人的应纳税额相等,此时选择两种类型纳税人的增值税税负无差异;当增值率小于γ0时,一般纳税人的应纳税额低于小规模纳税人应纳税额,此时选择一般纳税人比较有利;当增值率大于γ0时,一般纳税人的应纳税额高于小规模纳税人应纳税额,此时选择小规模纳税人比较有利。由于销售额一定,税负的高低与应纳税额的多寡表现趋势是一致的。

(五)计算在销售额一定时有部分购进额所对应的进项税额不能抵扣时,两种类型纳税人税负平衡点的增值率

在实际生产经营活动中,纳税人的购进项目金额因种种原因可能有部分不能取得扣税凭证,此时税负平衡点的增值率还需进一步探究。假设纳税人存在部分购进项目不能抵扣时选择一般纳税人类型的应纳税额为T1',不能抵扣部分占购进金额比重为α,此时两种类型纳税人税负平衡点的增值率为γ0',则应纳税额为:

(7)

将(2)式带入(7)式得:

(8)

再令T1' =T2时,则有:

(9)

由(9)式得出此时γ0'值为:

(10)

因,故(10)中

(11)

由(11)式可知,若纳税人存在部分进项不能抵扣,则此时两种类型的税负平衡点将低于γ0,在上图中表现为T1'与T2交点P'对应的增值率γ0',这个结论从定性分析上也不难理解,对于同一业务的购进项目,存在部分不能抵扣时的应纳税额T1'一定是大于购进项目全部能抵扣时的应纳税额T1,表现在上图中,则直观反映为T1'在T1的上方,而选择小规模纳税类型不受购进能否抵扣的影响,故此时两种类型税负平衡点的增值率γ0'小于γ0。那么,γ0'可否用含有γ0的关系式表达尚需进一步分析。

由(10)式可得:

(12)

将(6)式代入(12)式可得出存在部分不能抵扣时的税负平衡点γ0'与均能抵扣时的税负平衡点γ0之间的关系:

(13)

由(11)式得出γ0' <γ0,而(13)式可用γ0表达γ0',使得γ0与γ0'间的数量关系更加清晰。

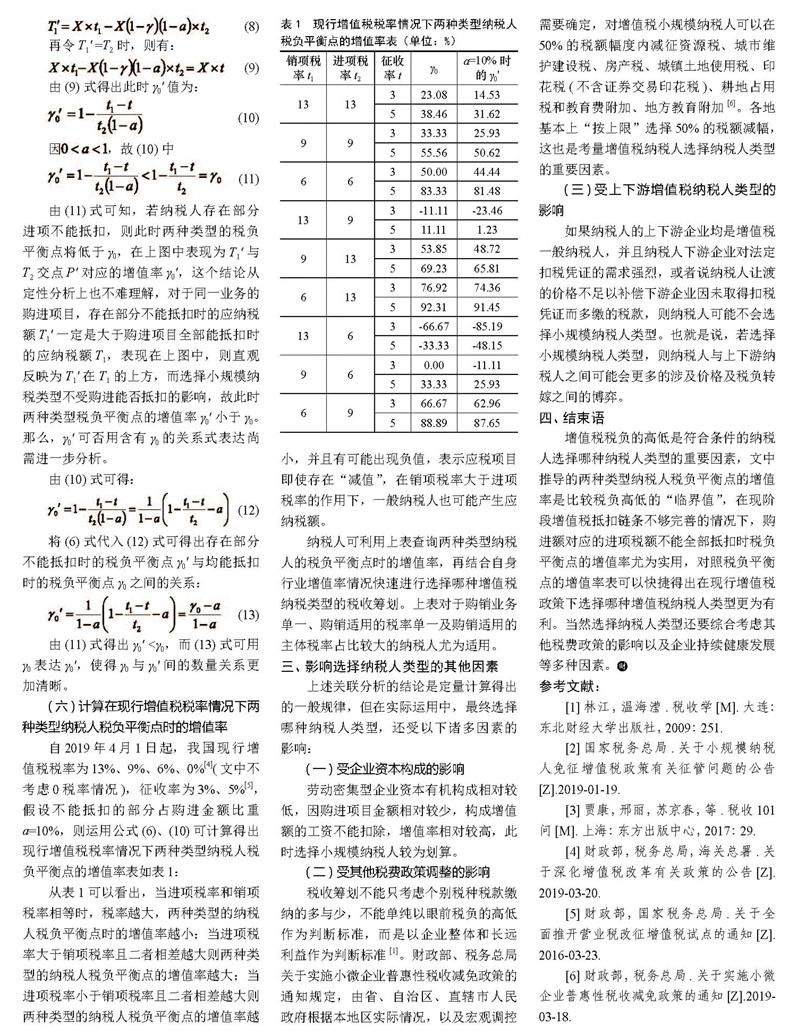

(六)计算在现行增值税税率情况下两种类型纳税人税负平衡点时的增值率

自2019年4月1日起,我国现行增值税税率为13%、9%、6%、0%[4](文中不考虑0税率情况),征收率为3%、5%[5],假设不能抵扣的部分占购进金额比重a=10%,则运用公式(6)、(10)可计算得出现行增值税税率情况下两种类型纳税人税负平衡点的增值率表如表1:

从表1可以看出,当进项税率和销项税率相等时,税率越大,两种类型的纳税人税负平衡点时的增值率越小;当进项税率大于销项税率且二者相差越大则两种类型的纳税人税负平衡点的增值率越大;当进项税率小于销项税率且二者相差越大则两种类型的纳税人税负平衡点的增值率越小,并且有可能出现负值,表示应税项目即使存在“减值”,在销项税率大于进项税率的作用下,一般纳税人也可能产生应纳税额。

纳税人可利用上表查询两种类型纳税人的税负平衡点时的增值率,再结合自身行业增值率情况快速进行选择哪种增值税纳税类型的税收筹划。上表对于购销业务单一、购销适用的税率单一及购销适用的主体税率占比较大的纳税人尤为适用。

三、影响选择纳税人类型的其他因素

上述关联分析的结论是定量计算得出的一般规律,但在实际运用中,最终选择哪种纳税人类型,还受以下诸多因素的影响:

(一)受企业资本构成的影响

劳动密集型企业资本有机构成相对较低,因购进项目金额相对较少,构成增值额的工资不能扣除,增值率相对较高,此时选择小规模纳税人较为划算。

(二)受其他税费政策调整的影响

税收筹划不能只考虑个别税种税款缴纳的多与少,不能單纯以眼前税负的高低作为判断标准,而是以企业整体和长远利益作为判断标准[1]。财政部、税务总局关于实施小微企业普惠性税收减免政策的通知规定,由省、自治区、直辖市人民政府根据本地区实际情况,以及宏观调控需要确定,对增值税小规模纳税人可以在50%的税额幅度内减征资源税、城市维护建设税、房产税、城镇土地使用税、印花税(不含证券交易印花税)、耕地占用税和教育费附加、地方教育附加[6]。各地基本上“按上限”选择50%的税额减幅,这也是考量增值税纳税人选择纳税人类型的重要因素。

(三)受上下游增值税纳税人类型的影响

如果纳税人的上下游企业均是增值税一般纳税人,并且纳税人下游企业对法定扣税凭证的需求强烈,或者说纳税人让渡的价格不足以补偿下游企业因未取得扣税凭证而多缴的税款,则纳税人可能不会选择小规模纳税人类型。也就是说,若选择小规模纳税人类型,则纳税人与上下游纳税人之间可能会更多的涉及价格及税负转嫁之间的博弈。

四、结束语

增值税税负的高低是符合条件的纳税人选择哪种纳税人类型的重要因素,文中推导的两种类型纳税人税负平衡点的增值率是比较税负高低的“临界值”,在现阶段增值税抵扣链条不够完善的情况下,购进额对应的进项税额不能全部抵扣时税负平衡点的增值率尤为实用,对照税负平衡点的增值率表可以快捷得出在现行增值税政策下选择哪种增值税纳税人类型更为有利。当然选择纳税人类型还要综合考虑其他税费政策的影响以及企业持续健康发展等多种因素。

参考文献:

[1]林江,温海滢.税收学[M].大连:东北财经大学出版社,2009:251.

[2]国家税务总局.关于小规模纳税人免征增值税政策有关征管问题的公告[Z].2019-01-19.

[3]贾康,邢丽,苏京春,等.税收101问[M].上海:东方出版中心,2017:29.

[4]财政部,税务总局,海关总署.关于深化增值税改革有关政策的公告[Z]. 2019-03-20.

[5]财政部,国家税务总局.关于全面推开营业税改征增值税试点的通知[Z]. 2016-03-23.

[6]财政部,税务总局.关于实施小微企业普惠性税收减免政策的通知[Z].2019-03-18.