行业杠杆率与商业银行的风险承担

王俊籽 林永康

摘要:本文以面板数据模型和门槛面板模型为基础,对中国11类非金融行业杠杆率与商业银行风险承担水平之间的关系进行了实证分析。结果表明,多数行业存在杠杆率门槛值,且行业债务杠杆已处于危险水平,再度攀升会恶化商业银行的风险水平,并使风险积聚,最终给国民经济带来巨大的冲击;从结构上看,非金融企业部门的杠杆率较高,各行业债务杠杆水平差别较大,如果不及时关注加以分类管理,很可能引发结构性风险,加剧经济金融体系的脆弱性和不稳定性;少数基础性行业的杠杆率仍有一定的提升空间,适量的加杠杆可以加快经济发展速度。为此,化解杠杆风险,降低风险水平,应细化银行业务规划,去杠杆和加杠杆相结合,并健全对各行业、各部门的分类监管机制。

关键词:债务杠杆;行业杠杆率;商业银行;银行风险;加杠杆;去杠杆;门槛效应

文献标识码:A

文章编号:1002-2848-2019(03)-0061-11

2008年次贷危机发生以来,有关杠杆率在识别、衡量、政策实施以及与经济体系之间联动机制的研究不断深入。近十年来我国经济的增长离不开杠杆的贡献:有研究指出,我国总债务杠杆率水平由2008年底的170%增加至2012年的215%[1];Wind数据显示,截至2017年底这一比率更是攀升至255%左右。我国已进入较高的杠杆率状态,但与世界主要的经济体相比,我国杠杆率的整体水平并不高。从国际上看,主要发达经济体的总杠杆率平均为270%,高于我国的杠杆率水平;金砖国家中印度、南非和巴西杠杆率水平分别为124.3%、125.9%和151.7%,俄罗斯仅为81%。可见,在金砖国家中我国杠杆率处于较高水平。我国的杠杆率水平目前虽仍处于可控范围之内,发生重大危机的可能性不大,但债务杠杆中隐含的不确定风险涉及面甚广,杠杆率攀升较快、结构复杂,因此仅以整体债务杠杆率水平进行判断尚缺乏准确性。

我国债务问题情况复杂,划分口径繁多,通常做法是从政府债务、家庭债务和企业债务三个方面对各领域的债务杠杆水平进行分析。为此,本文分别从政府部门、居民部门和非金融企业部门三个方面,对我国和国际上具有代表性的发达国家、发达经济体的债务杠杆率水平进行比较分析。研究发现,我国政府部门和居民部门的杠杆率水平与国际发达国家相比较低,仍存在一定的提升空间,但非金融企业部门的杠杆率水平已远远高于国际警戒线90%的水平,说明我国整体杠杆率水平不高,但结构性问题非常突出,当前最大的风险不是杠杆率的绝对水平,而是相关非金融企业杠杆率较高的结构性问题[2],若不采取措施任其发展,必会导致风险溢价飙升,大量非金融企业破产,失业率恶化,最终给宏观经济带来非常严重的后果。对此,已有不少专家从企业部门杠杆率的攀升[3]、分行业杠杆率成因[4]、系统性风险的集聚[5]、金融体系动荡不安[6]、是否为金融危机的主要成因[7-8]等多个视角研究了行业杠杆率的高风险问题,但鲜有文献对行业杠杆率与银行风险承担水平之间的关系进行深入研究。行业在扩大规模、发展经济、再融资的过程中不可避免地会引起杠杆率的提高,并通过存贷款等渠道增大银行风险资产的比重,使银行的不良贷款率提高,最终导致银行的整体风险水平上升。鉴于此,本文拟从非金融行业的债务杠杆角度,以2008—2017年的非金融行业数据和银行数据为样本,利用面板数据模型和门槛面板模型探讨行业杠杆率与商业银行风险承担之间的相关性,以区分不同行业杠杆率对我国商业银行风险水平影响的严重性与差异性,并结合当前行业、宏观经济的现状对我国杠杆率的结构性问题提出政策性建议。

一、文献回顾

1.高杠杆与经济风险

2010年以来,我国家庭、企业和政府总债务的规模不断增加,总债务占国内生产总值(GDP)的比重也随之上升,增幅达60%,尤其是非金融企业部门负债率远高于国际水平,这给我国经济带来了巨大的隐患。当前越来越多的研究集中于债务杠杆这一热点上,许多学者通过对历史上众多经济、金融危机的资料进行收集和分析,注意到債务杠杆增加通过各种渠道对宏观经济可能产生的影响。例如,Setser等[9]认为在众多因素中高杠杆率是引起一国发生经济、金融危机的重要因素;Reinhart等[10]指出过高的杠杆率不仅会增加付息压力,而且会带来严重的流动性障碍,增加系统性风险,最终会加大金融危机发生的可能性。而对于金融机构而言,Gennaioli等[5]认为过度的杠杆化会强化金融机构之间的关联度,进一步放大系统性风险,加之金融创新的复杂性、信息的不对称性,使得风险的积累、触发与扩散机制呈现出一系列新特点,进而恶化金融体系的脆弱性;姜超等[11]提出金融机构天生具有增加杠杆的动机,银行作为金融机构中的重要角色,通过将资金注入实体经济,最终又以存款的形式回流,使得杠杆率不断上升,风险不断积聚,因此增加杠杆是金融泡沫最直接的体现方式;崔宇清[12]发现当前的金融高杠杆属于宏观的系统杠杆,主要表现为金融体系资产负债表的快速膨胀、同业资产负债的迅速攀升、表外资产占比的不断上升以及对央行负债增长依赖增强,这都严重影响到了金融机构的内在运行机制,恶化了金融体系的脆弱性和不稳定性。

适度的债务杠杆可以提高社会福利水平、优化资源配置、改善宏观经济环境、促进经济增长,但债务水平过高会拖累经济增长,加速风险积聚,最终将诱发经济金融危机。Cecchetti等[13]经过测算发现,政府部门债务、非金融企业部门债务或家庭部门债务占GDP的比重超过85%,都将对宏观经济体系产生严重的冲击。Almeida等[14]通过研究2007年的信贷危机也发现,债务杠杆率水平越高的企业在重大危机中受到的影响越大,而一个国家的整体债务杠杆率水平则决定了其在危机中经济衰退的程度。我国目前虽处于高杠杆区间,但当前最大的风险不是杠杆率的绝对水平,而是相关地方政府和非金融企业的结构性杠杆风险[2]。任泽平等[4]通过进一步研究各部门、各行业杠杆率的现状,发现传统行业产能严重过剩,多数企业在国企隐性担保和行政补贴下僵而不死,杠杆率不断攀升,企业利润持续恶化,经济增速不断下滑,致使整个经济体的系统性风险不断增加;而新兴产业缺乏政策扶持,规模发展缓慢,经济萎靡不前,资产负债率都较低。可见,杠杆率偏高、过度杠杆化都将给国家带来严重的风险隐患,而我国杠杆率则呈现出不均衡、结构性高等特点。

2.去杠杆与经济低迷

随着债务杠杆的提高,各国政府逐步开始实施去杠杆政策,学者也展开了政策影响效果的研究分析。长期来看,去杠杆有利于改善宏观经济环境,降低风险水平,但在此过程中难免会对经济产生一定冲击,并带来巨大的挑战。Glick等[15]通过研究美国的去杠杆过程发现,无论采用何种方式的去杠杆政策,都会对经济产生较长期的负面影响,各行业、各部门也深受其波及,甚至导致经济衰退。Geanakoplos[16]发现债务杠杆会增加一个国家经济的不稳定性,这不仅表现在加杠杆阶段,去杠杆政策同样如此。在去杠杆的过程中,大多数国家工人失业率增加、社会融资规模明显降低以及社会总需求减少,并且长时间内经济停滞不前。不仅如此,Petrakis等[17]发现在欧洲银行业去杠杆的过程中,银行体系财务状况持续恶化、系统性风险不断膨胀、金融与银行市场逐渐分裂、危机不断蔓延,甚至对欧洲宏观经济都造成了严重的影响。

还有许多学者对全球范围内实施去杠杆政策国家的资料进行整理和分析,发现了去杠杆政策的严重影响。Mian等[18]对美国去杠杆进程相关数据进行分析和研究发现,由各部门去杠杆造成的失业人口数占到了失业人口总数额的2/3,说明去杠杆政策带来的负面影响不亚于一次经济衰退。Caballero等[19]综合众多国家的数据也发现,非金融企业部门在去杠杆的过程中会出现较长时间的衰退,其债务占GDP的比重平均下降40%左右,经济持续低迷,甚至有可能造成经济萧条。杨明秋[20]对次贷危机后发达国家的去杠杆过程进行了分析,发现去杠杆是走出危机的必由之路,但其对社会经济的影響极大,甚至可能导致流动性枯竭、金融危机的加深和扩大。张明等[21]认为中国经济面临着企业部门负债率过高的风险,而在未来去杠杆过程中不但会压低经济增长速度,而且会给银行带来巨大的发展压力。

3.关于债务杠杆的实证研究

为了增加研究的可靠性和准确性,国内外很多学者通过设定实证模型对债务杠杆问题展开了进一步的分析。Li等[22]通过设置企业属性虚拟变量的多元回归模型发现,2000—2003年国有企业和私营企业的负债率更高,并且对宏观经济的影响更大。Reinhart等[23]对长达两个世纪40多个样本国家的数据进行实证分析,发现政府杠杆率越高,宏观经济增速下降越明显,研究结果显示政府杠杆率达到90%时,经济增速的中位数将下降1个百分点,发达经济体甚至达到了4个百分点,通货膨胀也会随政府债务增加而急剧上升。Hansen[24]采用门槛面板回归模型,利用15年565家美国公司的样本数据对财务约束与投资决策之间的相关性关系进行了研究。

另外,在银行的风险承担方面,袁鲲等[25]应用三阶段最小二乘法(3SLS)考察了杠杆率约束对银行资本、风险承担行为的影响;马勇等[26]通过系统GMM估计和二元面板离散选择模型研究了金融杠杆、经济增长和金融稳定之间的关系;汪莉[27]在利率、银行杠杆和风险承担经典模型的基础上通过引入隐性存保异质性、资本充足率约束和市场纪律约束,考察了货币环境通过银行杠杆增加银行风险承担的传导机制;梁敏等[28]设定数据包络分析模型计算出20家商业银行的杠杆率水平和技术效率,分析了杠杆率对商业银行效率的影响;张春海[29]采用门槛回归模型和GMM估计方法对79个国家1990—2016年经济发展中金融杠杆的门槛效应和拐点效应进行了实证研究。而在商业银行风险承担能力的差异性方面,靳玉英等[30]基于我国173家商业银行数据研究发现,商业银行风险资产结构的利率差异是影响其风险承担能力的重要因素,风险资产结构利率差异小的银行,杠杆率监管的引入对商业银行资产结构的影响也很小;赵静等[31]通过面板数据模型对我国55家商业银行数据研究发现,资本充足率和核心资本充足率相对较高的商业银行风险承担能力也较高,而较高的杠杆率水平却显著降低了我国商业银行的风险承担能力。

可见,近年来我国杠杆率问题已经成为众学者探讨的焦点,也有很多学者对我国金融杠杆和经济增长之间的关系、银行杠杆率水平和风险承担能力差异的关系进行实证研究,但鲜有文献将行业杠杆率和银行风险结合起来进行分析。本文运用2008年以来我国在A股上市的14家商业银行数据、2012年证券监督管理委员会行业分类的相关非金融行业数据,针对两者之间的关系进行实证研究,一方面可以区分不同非金融行业杠杆率对我国银行风险水平影响的差异,另一方面可以为我国政府提供现实依据,有助于我国在去杠杆化方面采取正确的应对政策。

二、研究假设

杠杆交易机制使得金融市场更具脆弱性与不稳定性。金融杠杆率上升会削弱权益资本对风险资产损失的覆盖能力,进一步弱化金融市场的稳定性,使得金融危机更易发生[32]。2008年美国次贷危机爆发后,我国陆续出台了几轮加杠杆政策,各行业杠杆率不断提升,有效地扩大了行业规模,避免了经济的过度波动,宏观经济也得以从金融危机中恢复过来并以一定的水平稳定增长。中国人民银行随之进行了18次降息、26次降准,杠杆率在增加的同时,我国经济快速增长[33]。加之多数行业规模小,杠杆率水平较低,加杠杆的政策可以推动行业发展,拉动宏观经济增长,从而提高金融机构的发展速度,降低商业银行的风险水平。

但随着时间的推移和我国经济的持续发展,多数行业从此进入了高杠杆率状态,超过了行业安全杠杆率标准。杠杆率在较高水平下的进一步提高,使得潜在风险不断积累,通过杠杆风险传导机制加大了金融市场的脆弱性,过度杠杆化使得金融机构的关联度增强,进一步放大了金融系统性风险。此外,非金融行业杠杆率快速增长隐藏着较大的风险,银行等金融部门在为其提供信贷支持时则会要求更高的利率水平,从而进一步提高非金融行业的杠杆率水平[34]。在此背景下,商业银行资产负债状况负担过重、同业资产负债攀比严重、表外资产占比超标、银行风险水平不断恶化。因此,本文提出研究假设:

H1a:部分行业杠杆率的提高可以降低商业银行的风险水平。

H1b:部分行业杠杆率的提高恶化了商业银行的风险水平。

发达国家和新兴经济体都存在相似的债务杠杆率阈值(警戒值)。当债务杠杆率低于阈值时债务杠杆和GDP实际增长率之间呈现出弱的正相关关系;当债务杠杆率超过阈值时,每增长1个百分点,GDP实际增长率将下降1个百分点[23]。因此,如果我国各行业也存在杠杆率阈值,那从整体上分析非金融行业杠杆率对我国银行风险水平产生的影响会缺乏可靠性和准确性,非金融行业杠杆率在阈值之上增长和在阈值之下增长会对银行风险水平产生不同的影响。行业杠杆率低于阈值时,行业在扩大规模过程中杠杆率增长带来的正面影响要多于负面影响,并能够拉动我国银行高速发展,从而降低商业银行的风险水平;但行业杠杆率超过阈值时,其进一步提高带来的消极影响则会超过积极影响,加大潜在风险爆发的可能性,商业银行也会受到波及,风险承担水平加大。基于以上分析,本文提出以下假设:

H2:部分非金融行业存在明显的行业杠杆率阈值。

H3:存在杠杆率阈值的行业,杠杆率低于阈值时,行业杠杆率与银行风险水平会呈现负相关关系;否则,会呈现正相关关系。

三、样本选择与数据来源

在研究样本上,本文将从三个方面进行选择。在银行方面,截至2018年6月我国沪深股市共有26家上市银行,其中包括贵阳银行、江苏银行和常熟银行在内的12家上市银行因上市时间较短数据长度不足,考虑到数据的真实性和可靠性,上述银行不列入实证样本的选取范围,本文将剩余的14家上市银行这14家上市商业银行分别是浦发银行、华夏银行、中国民生银行、招商银行、南京银行、兴业银行、北京银行、中国农业银行、交通银行、中国工商银行、中国光大银行、中国建设银行、中国银行和中信银行。作为研究样本。在非金融行业方面,本文将按照我国证监会2012年行业分类中去除金融、保险业后剩余的11类非金融行业作为研究样本。在样本区间选择方面,由于2008年金融危机对我国宏观经济造成了巨大的冲击,对各行业尤其是金融业的影响重大,故本文的样本区间选择为2008—2017年。综上所述,本文根据研究需要选取2008—2017年14家上市银行、非金融行业等年度数据作为实证分析的数据基础。

本文进行实证分析所使用的银行相关数据来源于CSMAR数据库、Wind数据库,宏观数据均来源于Wind数据库。

四、模型设定与变量定义

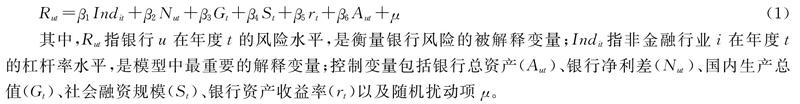

为进一步研究非金融行业杠杆率与我国银行风险水平之间的关系,本文以我国非金融行业和上市银行为研究样本,构建了面板数据模型,从整体上研究兩者之间的关系:

其中,Rut指银行u在年度t的风险水平,是衡量银行风险的被解释变量;Indit指非金融行业i在年度t的杠杆率水平,是模型中最重要的解释变量;控制变量包括银行总资产(Aut)、银行净利差(Nut)、国内生产总值(Gt)、社会融资规模(St)、银行资产收益率(rt)以及随机扰动项μ。

被解释变量:银行风险水平。银行风险的代理变量有很多,主要包括风险加权资产的占比、Z值、KMV值、不良贷款率和违约频率等。其中Z值多用于研究银行风险的内部影响因素,KMV值多用于研究单个银行或企业的风险,违约频率在国内缺乏相关数据,而风险加权资产占比指标在风险资产的种类上更为完善,并将不同风险程度的资产以权重区分,因此在衡量银行风险方面比不良贷款率更有优势。本文使用风险加权资产在总资产中的占比作为衡量银行风险的被解释变量R。

核心解释变量:非金融行业的杠杆率。为了充分体现不同行业的杠杆率对银行风险的影响程度,本文首先在杠杆率的确定上做出如下定义:

其中,i=1,2,…,11;h=1,2,…,n;t表示时间;11类行业按照顺序分别为农林牧渔业、采掘业、制造业、电力煤气及水的生产和供应业、建筑业、交通运输与仓储业、信息技术业、批发和零售业、房地产业、社会服务业、传播与文化产业;IMCt代表t年度每个行业中所有上市公司的总市值;MCht代表t年度每个上市公司的市值;DARht代表与MCht相应的每个公司的资产负债率。

为了保证实证结果的可靠性,本文将11类行业中每个上市公司的资产负债率按照其公司市值在行业总市值中的占比进行加权平均,然后加总得到行业的加权平均资产负债率,作为最终衡量行业杠杆率的变量。

控制变量:银行总资产、银行资产收益率、银行净利差、国内生产总值和社会融资规模。借鉴以往相关研究[27-28],本文主要从银行和宏观层面对模型进行了因素控制。银行层面,通过银行总资产、银行资产收益率和银行净利差对不同样本银行在规模和经营状况上的差异进行了控制;宏观层面,通过国内生产总值和社会融资规模两个变量对宏观经济的变化趋势进行了控制。

当存在行业杠杆率阈值时,非金融行业杠杆率对我国银行风险水平的影响应当分类、分层研究,因此本文借鉴Hansen[24]提出的门槛面板模型,并根据假设2和假设3对非金融行业杠杆率可能存在的门槛效应做进一步探讨。

其中,I(·)代表指示函数,主要为了将样本数据进行分段:如果满足括号内条件,I赋值为1;否则,I赋值为0;λi为第i个行业可能存在的行业杠杆率门槛值。

本文使用的各变量的符号、定义及说明见表1。

五、实证结果及分析

(一)变量的描述性统计

11类非金融行业的杠杆率符号按顺序依次为Ind1、Ind2、…、Ind11,之后通过Stata13软件对收集到的各变量数据进行描述性统计分析,结果见表2。从中可以看出,我国非金融行业杠杆率普遍较高,仅有信息技术业和传播与文化产业两类行业均值低于40%,甚至有行业均值超过了60%,这与李扬[3]的统计结果极为相似。银行风险资产占总资产的比重均值为61.30%,最大值达到了76.04%,表明在2008—2017年的10年间我国银行风险资产占比较高,在获得高收益的同时承担了较高的风险。

(二)回归分析

在进行实证研究之前,本文首先对各个行业的数据进行了豪斯曼检验,检验结果显示最优模型为面板固定效应模型。因此本文使用固定效应模型对银行风险与11类非金融行业杠杆率之间的相关关系进行了实证回归,估计结果见表3。该结果显示,在不同的模型中,银行及宏观层面控制变量的显著性水平有所不同,而各非金融行业的杠杆率作为核心解释变量其显著性差异较大。进一步分析可以看出,非金融行业杠杆率对银行风险水平的影响程度各不相同。

首先,采掘业、批发和零售业、社会服务业3个行业杠杆率未通过显著性检验,表明在样本数据期间内这类非金融行业杠杆率对我国商业银行风险水平的影响不明显,可能的原因是行业杠杆率在不同的水平下增长对银行风险产生的影响不同,并且这种影响是非线性的,积极影响和消极影响共同作用使得行业杠杆率对银行风险的影响不够显著。

其次,电力煤气及水的生产和供应业、交通运输与仓储业、房地产业3个行业回归的系数为负,说明这部分行业的杠杆率与银行风险水平呈现负相关关系;而剩余的5个行业回归的系数为正,反映出这些行业的杠杆率与银行风险水平呈现正相关关系。整体来看,大部分非金融行业杠杆率的增加都会在一定程度上恶化银行的风险水平,这说明在我国高债务杠杆率的背景下,杠杆率超过阈值后进一步提高即使会拉动经济增长,但更易形成潜在风险集聚,为商业银行带来不利的影响,而不同行业可能存在不同的阈值,这使得从整体上进行分析会缺乏一定的准确性,本文将通过门槛面板模型进一步研究。

(三)门槛效应研究

1.门槛效应检验

本文借鉴Hansen[24]使用的格点搜索方法,对各个非金融行业进行了迭代抽样(Bootstrap),并对门槛效应类型和门槛值进行了检验,发现农林牧渔业、采掘业、电力、煤气及水的生产和供应业、交通运输仓储业、房地产业、信息技术业和传播与文化产业均存在一定的门槛值,并通过了显著性检验,检验结果见表4。由于非金融行业之间的行业杠杆率差异较大,其杠杆率的门槛值也表现出较大的差异,传播与文化产业仅为34.5%,而房地产业却高达70.83%。

2.门槛效应结果分析

基于表4得出的门槛效应结果,本文针对不同的行业进行了门槛效应的实证分析,结果见表5。从整体上看,7类行业均存在较明显的门槛值,其中除电力煤气及水的生产和供应业、交通运输与仓储业外,其他5类行业杠杆率低于门槛值时,与银行风险水平呈现负相关关系;杠杆率高于门槛值时,则会呈现正相关关系,这与本文假设2和假设3相一致。农林牧渔业、采掘业、房地产业、信息技术业和传播与文化产业五类行业杠杆率在安全杠杆率水平下提高能够擴大行业规模,推动经济发展,同时能够为金融机构提供资金支持,增加资金流动性,从而降低其风险水平。但是,在超过安全杠杆率水平后继续提升更易造成潜在风险聚集, 对我国商业银行和宏观经济造成严重的影响。而电力煤气及水的生产和供应业、交通运输与仓储业则比较特殊,其行业杠杆率低于门槛值时,与银行风险水平呈现正相关关系;杠杆率高于门槛值时,则会呈现负相关关系。这说明这两类行业的门槛值并不代表其行业杠杆率阈值,而是代表行业规模发展以来的临界值,因为这两类行业作为人们生活必不可少的基础性产业,行业发展前期规模小,基础不稳,尤其是大规模的管道铺设和道路建设需要耗费大量人力、物力和财力,行业利润较少甚至为负值,所以行业杠杆率的增加会显著提高商业银行的风险水平;而随着行业规模的扩大,行业杠杆率超过某个临界值时,管道、道路初具规模,行业基础越来越稳定,行业利润上升,行业杠杆率再度提升则会壮大我国宏观经济总量,进一步拉动经济发展水平的增长,在新的宏观经济总量和发展水平下使商业银行风险水平降低。

对于批发和零售业、社会服务业两个行业而言,行业杠杆率变化既对银行风险水平没有显著的影响,又不存在明显的门槛值。这是由其行业特点决定的:批发和零售行业交易次数多、交易额小、资金流动性强的特点决定了其对银行风险水平的影响甚小;社会服务业属于第三产业,与居民的生活需求直接相关,主要包括基础服务、个人消费服务、公共服务等,并且受居民各方面偏好的影响重大,因此对金融尤其银行的风险水平无显著性影响。

对于制造业和建筑业而言,虽不存在明显的行业杠杆率门槛值,但行业杠杆率增加会对我国银行产生负面影响,恶化商业银行的风险水平,符合本文研究假设1b。自从2008年美国次贷危机爆发对我国经济形成冲击以来,我国出台了一系列应对措施,进入了加杠杆阶段,从而使得多数行业的杠杆率不断提高,制造业和建筑业作为其中的重资产运营行业,行业杠杆率一直处于较高水平,而我国的加杠杆政策进一步提高了其债务杠杆率,从而加大了潜在风险爆发的可能性,给我国银行和宏观经济都带来了严重的影响。

(四)稳健性检验

为了进一步验证上述估计结果的可靠性,本文参考赵静等[31,35]对模型的相关设定,将被解释变量替换为银行的不良贷款率,并展开稳健性检验,以此考察上述各非金融行业杠杆率对银行风险水平影响的结论是否稳健,限于篇幅,此处不再展示稳健性分析的结果。整体而言,将被解释变量替换为银行的不良贷款率之后,各非金融行业杠杆率和银行风险水平之间的相关性关系均未发生改变,且采掘业、制造业、信息技术业、批发和零售业、房地产业、社会服务业的显著性水平有所上升,但大多数行业杠杆率的提升仍会恶化银行的风险水平。在门槛效应方面,各行业的门槛情况均未发生明显的变化,仍然只有农林牧渔业、采掘业、电力、煤气及水的生产和供应业、交通运输仓储业、房地产业、信息技术业和传播与文化产业7类行业存在一定的门槛值,且与银行风险水平的相关性关系不变,而其他行业均不存在明显的门槛效应。这说明前文得出的基本结论在不同的银行风险水平的定义下依然是稳健的。

六、结论与政策建议

本文以我国非金融行业和上市银行为研究对象,基于面板固定效应模型和门槛面板模型通过2008—2017年我国证监会行业分类中11类非金融行业杠杆率对银行风险水平的影响进行了测度,随后按行业差异进行了分类和实证检验,得到如下研究结论:

(1)在对银行风险的影响程度方面,行业之间呈现出显著的差异性,多数行业杠杆率增加都会给银行风险带来负面影响。而进一步通过门槛效应检验发现,有7类行业存在明显的行业杠杆率门槛值,除电力、煤气及水的生产与供应业和交通运输仓储业外,其他行业的杠杆率在门槛值之下提高会通过行业增长带动商业银行进一步发展,降低银行的风险水平,超过门槛值后再度提升则会对银行产生不利的影响。而电力煤气及水的生产与供应业、交通运输与仓储业的门槛值作為行业规模发展的临界值则具有一定的特殊性。

(2)批发和零售业、社会服务业增加杠杆率对我国商业银行风险的影响不显著。因为批发和零售业、社会服务业具有独特的行业特点,杠杆率受资金流动性强、居民偏好等因素的影响巨大,所以不会对银行等金融机构产生明显的影响。

(3)制造业和建筑业这类重资产运营行业债务重多,债务杠杆率也较高,继续增加杠杆则会带来更高的债务风险,加大银行的经营风险,并且能够通过银行传导机制扩散到整个金融体系,甚至影响宏观经济的发展。

(4)我国整体债务杠杆的结构性问题严重。从结构上看,我国非金融企业部门的杠杆率较高,而且非金融企业部门各行业债务杠杆率水平差别较大,如果不及时关注加以分类管理,很可能引发结构性风险,并影响到其他部门,加剧经济金融体系的脆弱性和不稳定性。

根据上述研究结论,本文提出如下政策建议:

(1)细化银行业务规划。我国各非金融行业差异较大,多数行业存在且已超过杠杆率阈值,部分行业债务杠杆率也处于较高水平,只有少数基础性行业杠杆率仍有一定的提升空间,加之我国各商业银行的风险承担能力存在一定的差异,应对风险的处理能力也不尽相同,这都为我国银行业的管理和发展带来了许多不确定风险。因此各银行应从风险承担角度,依据不同银行风险承担能力的差异,细化各非金融行业所能承受的杠杆率及可能给银行带来的危害,以指导不同行业进行债务处理,同时将银行业务针对不同的行业进行分类,进而化解杠杆风险,降低风险水平,为商业银行的发展扫清障碍。

(2)去杠杆和加杠杆相结合。各非金融行业的债务杠杆率对我国商业银行风险影响的差异性较大,故不能采取“一刀切”的方式处理,不然会导致一部分企业“窒息”。因此应当分类处理,存在杠杆率阈值的行业、高杠杆率行业将债务杠杆率水平进行一定的控制,杠杆率存在提升空间的行业进行一定规模的加杠杆处理,这就需要将可能产生负收益、带来严重风险的杠杆去掉,增加能产生较高权益收益的杠杆,掌握好减和加的“度”,在控制好杠杆结构性和杠杆率阈值的同时,进行适当的“移杠杆”。比如,在现实中可以将有偿债困难的低效率企业、“僵尸企业”关停,对业绩优异、发展状况良好的企业给予优惠的杠杆政策,通过适当的“移杠杆”政策既能促进行业、企业间的新陈代谢、快速增长,又能降低商业银行的风险水平,从而推动宏观经济的发展。

(3)健全分类监管机制。去杠杆的重点在于如何将各行业杠杆率控制在杠杆率阈值以下,而不同的行业杠杆率阈值的差异性较大,因此加强对各行业、各部门的分类监管机制成为重中之重。基于不同的行业特点,采取对应的监管措施,从而达到最佳的效果。短期看,要加强宏观审慎与微观审慎监管的结合,对过快和过慢的债务增长速度进行调节;长期看,还是应通过长效机制的建设从根本上消除宏观经济中具有严重杠杆风险的部分。

参考文献:

[1] 李扬, 张晓晶, 常欣, 等. 中国国家资产负债表2013——理论、方法与风险评估 [M]. 北京: 中国社会科学出版社, 2013.

[2] 中国人民银行杠杆率研究课题组, 徐诺金, 姜再勇. 中国经济杠杆率水平评估及潜在风险研究 [J]. 金融监管研究, 2014(5): 23-38.

[3] 李扬. 中国国家资产负债表2015: 杠杆调整与风险管理 [N]. 中国社会科学报, 2015-08-20(008).

[4] 任泽平, 冯赟. 供给侧改革去杠杆的现状、应对、风险与投资机会 [J]. 发展研究, 2016(3): 8-13.

[5] Gennaioli N, Shleifer A, Vishny R. Neglected risks, financial innovation, and financial fragility [J]. Journal of Financial Economics, 2012, 104(3): 452-468.

[6] Kollmann R, Zeugner S. Leverage as a predictor for real activity and volatility [J]. Journal of Economic Dynamics and Control, 2012, 36(8): 1267-1283.

[7] Adrian T, Shin H S. Liquidity and financial contagion [J]. Banque de France Financial Stability Review, 2010, 5(11): 1-7.

[8] Gaston G, Schumacher I. Macroeconomic conditions and leverage in monetary financial institutions: Comparing European countries and luxembourg [R]. BCL Working Papers, 2012.

[9] Setser B, Roubini N, Keller C, et al. A balance sheet approach to financial crisis [R]. IMF Working Papers, 2002, 2(210): 1-22.

[10]Reinhart C M, Rogoff K S. This time is different: Eight centuries of financial folly [J]. Economics Books, 2012, 20(18): 191-194.

[11]姜超, 梁中华. 金融杠杆从哪来——银行天生爱杠杆 [EB/OL]. (2017-03-14)[2018-10-15]. https: ∥wallstreetcncom/articles/295116.

[12]崔宇清. 金融高杠杆业务模式、潜在风险与去杠杆路径研究 [J]. 金融监管研究, 2017(7): 52-65.

[13]Cecchetti S, Mohanty M, Zampolli F. The real effects of debt [R]. BIS Working Papers, 2011.

[14]Almeida H, Campello M, Laranjeira B, et al. Corporate debt maturity and the real effects of the 2007 credit crisis [J]. Social Science Electronic Publishing, 2009, 1(1): 3-58.

[15]Glick R, Lansing K J. U. S. Household deleveraging and future consumption growth [R]. FRBSF Econcmic Letter, 2009.

[16]Geanakoplos J. The leverage cycle [J]. NBER Macroeconomics Annual, 2010, 24(1): 1-66.

[17]Petrakis P E, Kostis P C, Valsamis D G. Restoration of the banking system and the banking deleveraging process [M]∥European Economics and Politics in the Midst of the Crisis. Springer Berlin Heidelberg, 2013: 159-175.

[18]Mian A R, Sufi A. What explains high unemployment? The aggregate demand channel [R]. NBER Working Paper, 2011.

[19]Caballero C C, Drumond I, Lendvai J, et al. Indebtedness, deleveraging dynamics and macroeconomic adjustment [R]. European Commission Economic Papers, 2013, 33(2): 1-49.

[20]楊明秋. 发达国家金融系统的去杠杆化趋势及其影响 [J]. 中央财经大学学报, 2011(2): 33-38+87.

[21]张明, 贺军. 中国经济去杠杆化的潜在风险 [J]. 金融市场研究, 2013(5): 4-9.

[22]Li K, Yue H, Zhao L. Ownership, institutions, and capital structure: Evidence from China [J]. Journal of Comparative Economics, 2009, 37(3): 471-490.

[23]Reinhart C M, Rogoff K S. Growth in a time of debt [J]. American Economic Review, 2010, 100(2): 573-578.

[24]Hansen B E. Threshold effects in non-dynamic panels: Estimation, testing and inference [J]. Journal of Econometrics, 1999, 93(2): 345-368.

[25]袁鲲, 饶素凡. 银行资本、风险承担与杠杆率约束——基于中国上市银行的实证研究(2003—2012年) [J]. 国际金融研究, 2014(8): 52-60.

[26]马勇, 田拓, 阮卓阳, 等. 金融杠杆、经济增长与金融稳定 [J]. 金融研究, 2016(6): 37-51.

[27]汪莉. 隐性存保、“顺周期”杠杆与银行风险承担 [J]. 经济研究, 2017(10): 67-81.

[28]梁敏, 魏晓琴, 袁成全. 我国商业银行杠杆率对银行效率的影响研究 [J]. 金融理论探索, 2018(3): 24-35.

[29]张春海. 经济发展中金融杠杆的门槛效应与拐点效应——来自跨国面板数据的经验分析 [J]. 金融发展研究, 2018(11): 1-7.

[30]靳玉英, 贾松波. 杠杆率监管的引入对商业银行资产结构的影响研究 [J]. 国际金融研究, 2016(6): 52-60.

[31]赵静, 王海杰, 卢方元. 银行治理视角下资本监管对银行风险承担的影响研究 [J]. 南京社会科学, 2017(8): 27-35.

[32]叶华. 系统风险、系统性风险与金融危机——基于金融杠杆与资产负债表视角的解释 [J]. 投资研究, 2012(12): 113-122.

[33]陆岷峰, 葛和平. 中国企业高杠杆成因及去杠杆方式研究 [J]. 金融监管研究, 2016(12): 63-73.

[34]娄飞鹏. 非金融部门杠杆率现状与去杠杆建议 [J]. 西南金融, 2017(7): 23-29.

[35]Laeven L, Levine R. Bank governance, regulation and risk taking [J]. Jounral of Financial Economics, 2009, 93(2): 259-275.

[本刊相关文献链接]

[1] 吴建銮,赵春艳,南士敬.金融杠杆波动与中国经济波动——来自我国省级面板数据的实证研究 [J].当代经济科学,2018(5):12-20.

[2] 胡浩然,聶燕锋.产业集聚、产业结构优化与企业生产率——基于国家级开发区的经验研究 [J].当代经济科学,2018(4):39-47.

[3] 曹啸,孙天琦,计小青,等.信任、外部冲击与投资者保护效应的非对称性:中国的经验证据 [J].当代经济科学,2018(3):13-24.

[4] 黄昱然,卢志强,李志斌.地方政府债务与区域金融差异的经济增长效应研究——基于非线性面板平滑转换回归PSTR模型 [J].当代经济科学,2018(3):1-12.

[5] 夏仕龙,付英俊.我国货币政策的银行风险承担效应研究——基于中观层面的结构视角 [J].当代经济科学,2017(6):33-45.

[6] 方意,郑子文,颜茹云.中国银行业风险形成机理及压力测试研究:基于行业信贷视角 [J].当代经济科学,2017(5):1-15.

[7] 顾海峰.银保协作、担保投资与银行信用风险分散——基于银保信贷系统的视角 [J].当代经济科学,2017(4):41-50.

[8] 刘震,牟雯波.宏观审慎管理、金融摩擦与经济周期——基于准备金率工具的视角 [J].当代经济科学,2017(3):12-21.

[9] 郭冉冉,郦博文,巴曙松.不同资产泡沫过程及危机后果的实证分析 [J].当代经济科学,2017(2):45-52.

[10]马续涛,沈悦.不确定性冲击、银行风险承担与经济波动 [J].当代经济科学,2016(6):55-63.

[11]王擎,白雪,牛锋.我国商业银行的系统性风险测度及影响因素研究——基于CCA-POT-Copula方法的分析 [J].当代经济科学,2016(2):1-9.

[12]冯乾,侯合心.资本约束、杠杆率新规与监管效果:来自中国上市银行的证据 [J].当代经济科学,2015(4):39-48.

[13]吕峻,石荣.宏观经济因素对公司资本结构影响的研究——兼论三种资本结构理论的关系 [J].当代经济科学,2014(6):95-105.

[14]吴恒煜,胡锡亮,吕江林,等.我国行业风险的决定因素及传递机制研究——来自沪深300细分行业的经验证据 [J].当代经济科学,2014(5):70-80.