央行释放的流动性去了哪?

马理 范伟

摘要:金融危机中,央行通过宽松的货币政策释放大量的流动性,但是这些资金似乎并未完全进入实体经济领域,资金在资源配置上出现了脱实向虚的倾向。本文从企业、银行和居民三个层面进行文献梳理和理论归纳,总结资金脱实向虚的影响和路径,然后分别建立实证模型,研究央行释放的流动性的去向,以及宽松的流动性对微观层面的资金配置行为的影响。研究显示:在经济下行期,流动性的增加导致企业配置金融资产的规模远大于配置实体资产的规模,居民将更多的资金配置到了房地产上,商业银行加大了对金融资产的投资。本文建议将商业银行的资产管理业务纳入金融风险监管体系,关注房地产价格波动,加大定向调控类货币政策的实施力度,促使资本市场对中国实体经济发展产生有益的影响。

关键词:货币供应量;流动性;资金流向;脱实向虚;投资行为;企业部门;银行部门;居民部门

文献标识码:A

文章编号:1002-2848-2019(03)-0039-10

近年来,我国的货币供应量一直保持高速增长的态势。2008年末,我国的M1和M2分别为15万亿元和47万亿元。截至2018年9月,我国M1和M2分别增长到了54万亿元和180万亿元,年复合增长率分别为11.2%和16.1%。但是,货币供应量的高速增长似乎并未带来经济的同比例高速增长。中国经济增速从2010年的10.4%开始连续放缓,2018年三季度跌至6.7%,固定资产投资率在2009年达到最高33.6%后,2018年9月下降到3.8%。实体企业的发展也持续低迷,普遍面临需求萎缩、产能过剩、成本上升、技术创新不足、行业利润率大幅下滑等一系列难题。与此同时,我国虚拟经济的规模日益增长。2017年我国金融业产值占GDP的比重高达8.4%,已超过金融危机前美国和日本的金融业产值占GDP的比重。2017年上市公司财务报表数据显示,金融业总体净利润占总体上市公司利润50%以上。在国内固定资产投资规模逐年下滑的情况下,上市公司配置金融资产规模与利润的增长速度远高于上市公司投资实体经济规模与利润的增长速度,商业银行通过同业业务与资管渠道等方式获取的收益节节攀升,银行与居民投资股权、债券及其他投资类科目的规模大幅度增加。

由此可见,宽松货币政策释放的流动性并未完全润泽实体经济,而是使虚拟经济过度膨胀,脱离实体经济运行,资金出现“脱实向虚”的特征。近年来,已有学者开始关注脱实向虚并测算脱实向虚的阈值。例如Arcand等[1]考察了虚拟经济和实体经济的比例对经济增长产生的影响,发现当企业部门的信贷与GDP的比例大于100%时,虚拟经济将对经济增长产生负面影响。习近平在全国金融工作会议上强调,金融是实体经济的血脉,为实体经济服务是金融的天职,实体经济应当是金融发展的基础,金融要把为实体经济服务作为出发点和落脚点。在此背景下研究央行释放的资金流向,并有的放矢地提出政策建议具有重要的现实意义。相关研究不但有利于丰富与完善实体经济和虚拟经济关系的研究框架,判断货币政策传导渠道是否通畅,而且有利于科学评价货币政策对企业、居民和商业银行不同层面的综合影响,提高宏观调控的有效性,为促进供给侧结构性改革的货币政策调控提供决策参考。

相对于以往的研究,本文的创新之处在于:第一,结合我国房地产市场的特殊背景以及居民个体的预期,分析在经济下行期,居民购房需求显著增加的机理原因;第二,结合货币宽松、金融脱媒、利率市场化的宏观背景,从银行收益和规避监管的角度,解释流动性冲击对我国银行资金脱实向虚的影响;第三,选取的银行数据覆盖全国绝大部分国有商业银行、股份制商业银行、城商行、农商行,相关结果更全面地反映了我国商業银行资金脱实向虚的特征,并提出了有针对性的政策建议。

一、文献综述与提出假说

由于本文主要研究资金脱实向虚的成因、危害与风险防范,因此需要对虚拟经济和实体经济进行界定。成思危[2]认为虚拟经济是与实体经济相对应的经济活动模式,包括金融市场、金融机构、房地产等领域。黄群慧[3]进一步研究了虚拟经济和实体经济的关系,认为实体经济应包括制造业以及除了金融业、房地产业外的服务业,虚拟经济包括金融业和房地产业,虚拟经济和实体经济构成整个经济系统。借鉴以上研究,本文定义虚拟经济包含金融投资(股权投资、债权投资和衍生金融工具形成的资产)和投机类的房地产投资,而实体经济是除了虚拟经济之外的其他经济业态。

(一)经济下行时,企业投资脱实向虚的影响和路径

一般认为,企业过分投资虚拟经济可能挤出实体经济投资,对实体经济的增长有负面影响。Davis等[4]发现企业资金大量流入虚拟经济将导致公司战略和结构发生重大变化。Cecchetti[5]发现企业资金大量流入虚拟经济,不利于全要素生产率的增长,使高抵押、低生产率项目受益。Tori等[6]发现非金融部门对金融活动的热衷,将会导致非金融公司生产率的降低,进而造成经济增长的脆弱性。Du等[7]发现更好的金融市场法律制度以及企业发展前景,都将促使企业投资实体经济,从而使企业减少对金融资产的投资。刘小玄等[8]发现制造业企业金融资源的增长使民企的发展受到抑制,从而对经济结构造成负面影响。不过,也有学者对企业投资虚拟经济持正面看法。例如Loayza等[9]认为企业选择投资实体经济或者虚拟经济是基于经济高速增长和经济风险较高之间的权衡,对于中等收入国家而言,企业投资虚拟经济对经济的增长效应更大一些。当经济下行时,企业投资脱实向虚的路径如下:

首先,经济下行可能导致实体经济的回报率下降。企业基于利润最大化的动机,可能会加大投资虚拟经济的力度。张成思等[10]发现经过多年高速发展后,我国的实体经济收益呈现逐年边际递减,实业投资率在2007年左右达到峰值之后呈持续下降趋势,同时我国非金融企业持有的金融资产表现出不断上行的态势,说明我国非金融企业越来越热衷于投资虚拟经济。当经济下行时,企业会将资金从边际收益不断降低的实体经济转移到边际收益较高的金融资产。Demir[11]发现当实体经济回报率下降时,由于固定资产投资周期长并且收益不确定,企业资金将投资于收益周期短并且收益确定的短期金融资产。王红建等[12]发现实体企业存在对金融资产投资以分享金融业的高额利润的偏好,这种短期效益会显著抑制企业对长期效益的追求。

其次,经济下行可能导致流动性风险。为了规避流动性风险,企业可能会加大投资虚拟经济的力度,而且企业未来的收入、成本以及现金流都存在更大的不确定性,企业面临融资成本高,甚至融资难的困境,这种困境强化了企业的预防性储蓄动机。Duchin等[13]发现企业为了应对未来可能的流动性短缺,更倾向于增持大量金融资产,进而降低企业经营风险,以减少资金链断裂对生产经营活动的负面冲击。Akbar等[14]发现当信贷紧缩时,企业会显著增加持有流动性金融资产的规模和减少固定资产的投资规模,用来应对将来经济中可能出现的不确定性。

最后,经济下行凸显了融资约束难题。为了回避融资约束,企业可能会加大投资虚拟经济的力度。彭俞超等[15]认为中国当前存在金融抑制,正规金融机构具有较强的信贷配给行为,国有企业、大规模企业凭借融资优势,能够从资本市场和银行募集到足够的、甚至是超过其生产经营所需的资金,而民营企业、小规模企业难以从正规金融体系获得融资,进而被迫寻找其他的融资渠道。Martínez-Sola等[16]发现为了缓解融资约束和避免融资困境,中小企业更加倾向持有流动性金融资产来提高投资的灵活性。杨筝等[17]认为由于经济下行凸显了融资约束难题,所以具有较弱融资约束的企业会减少实业投资转投影子银行,而上市企业作为受融资约束较弱的企业,资金相对充裕,有更强的动机投资金融资产。

综上所述,本文提出以下研究假设:

H1:在经济下行期,企业可能会增加对金融资产的投资规模。

(二)经济下行时,居民投资脱实向虚的影响和路径

大部分学者认为居民资金脱实向虚可能不利于经济的发展,并促使金融脆弱性提高。例如,Abildgren等[18]认为居民对房价预期的过度乐观可能使房价偏离其基本价值20%左右,并导致住房消费扭曲,从而使央行货币大量流入房地产领域。Chakraborty[19]认为房地产价格波动存在“金融加速器”效应,会显著地放大居民资金大量流入房地产领域引发的房地产价格波动,增加经济的波动性。潘敏等[20]认为居民债务水平提升对居民消费的挤出程度非常大,从而显著地抑制消费。Büyükkarabacak等[21]认为居民信贷的快速扩张造成了居民部门负债的增加,对经济增长的刺激效果不明确,更容易导致银行危机发生。当经济下行时,居民投资脱实向虚的路径如下:

首先,经济下行导致市场上可投资的优质标的相对较少。由于房地产具有金融属性以及稀缺性,过量的流动性基于逐利的动机,就会进入房地产市场。徐忠等[22]发现由于我国投资渠道有限,央行释放的流动性容易流向房地产领域,提升房地产价格,进一步造成居民部门资金脱实向虚。Stockhammer等[23]发现家庭信贷供给的增加造成家庭借贷成本降低、房地产价格上涨以及未来资本收益预期上升,激励低收入家庭增加负债购买房地产,促使居民资金流向房地产领域。

其次,经济下行期的宽松货币政策可能导致住宅价格的升高,推高财富效应,进而改善居民的资产负债表情况。居民财富的净值上升,导致居民对住宅的投资上升,居民购房总需求增加。孟庆斌等[24]研究了我国近年来的房价暴涨现象,发现我国金融危机后货币宽松政策对房地产价格的剧烈上涨有显著的影响。Dieci等[25]发现在流动性冲击下,居民的异质预期是导致房地产价格呈现超额波动性的重要因素,居民对房价的预期加剧了房地产价格上涨,从而促使居民部门资金流向房地产市场。

最后,房地产市场的供需错配,加剧了居民部门资金流向房地产市场。近二十多年快速城镇化以及居民收入的增加,促使居民对房地产的刚性需求和投资需求同时增加。孟庆斌等[26]研究发现我国居民收入的提高、快速发展的城镇化进程和由于收入、福利以及基础设施在区域间分布的不均衡而引起的人口跨区域流动都在很大程度上推高了我国房价。韩立彬等[27]发现与土地供给相对放松的城市相比,土地供给相对收紧城市的房价平均要高10%左右,原因在于土地供给在空间与土地需求上不匹配。

综上所述,本文提出以下研究假设:

H2:在经济下行期,居民可能会增加对房地产的投资规模。

(三)经济下行时,银行投资脱实向虚的影响和路径

以往学者从银行风险承担渠道与货币政策有效性等方面分析了银行投资脱实向虚的影响。例如Borio等[28]发现金融体系的发展和审慎监管政策可能提高影子银行业务在货币政策传导机制中的作用。Agoraki等[29]认为商业银行的影子银行业务加强了银行间的競争。Beck等[30]发现商业银行通过金融创新可能加剧银行系统的风险承担和脆弱性。何平等[31]认为商业银行通过影子银行业务大量持有金融资产的行为会降低社会流动性水平和货币乘数。Nelson等[32]认为紧缩性货币政策冲击对商业银行资产水平持续产生负面影响,因此影子银行业务缓释了货币政策的影响。Gabrieli等[33]发现影子银行规模的扩大增加了银行的独立性,放大了货币供应量的增加,削弱了基于利率的货币政策效果。当经济下行时,银行部门投资脱实向虚的可能路径如下:

首先,由于市场缺少优质的项目,银行基于自身收益最大化的动机,可能将资金投资虚拟经济。近年来,随着利率市场化改革的推进,商业银行存贷款利差持续下降,传统的利润模式受阻,此时商业银行纷纷通过大规模发展资产管理业务来改善盈利情况。马理等[34]通过采集银行的理财产品数据,使用面板数据回归法对商业银行的资产管理业务进行分析发现,银行从事资产管理业务可以使商业银行将自有资金充分利用起来,拓宽自身盈利渠道、增加利润收入和改善整体经营风险。

其次,由于商业银行受到资本充足率和信贷额度等诸多方面的限制,商业银行基于规避监管和监管套利的动机,可能会尝试将资金投资虚拟经济。Allen等[35]发现过于复杂的监管法规可能促使银行利用规则中的漏洞进行监管套利,从而发展更多的影子银行业务,持有更多的金融资产。Chen等[36]发现大型银行和中小型银行之间的监管规则和制度不对称,促使中小银行更有动力持有更多的金融资产进行监管套利。

综上所述,本文提出以下研究假设:

H3:在经济下行期,银行可能会增加对金融资产的投资规模。

二、模型选择与变量处理

(一)模型选择

为了检验前文所提出的假设H1-假设H3,本文借鉴马理等[34,37]的研究,构建计量模型,实证检验货币政策宽松对企业、居民、银行三部门投资虚拟经济和实体经济的影响,基准回归方程如下:

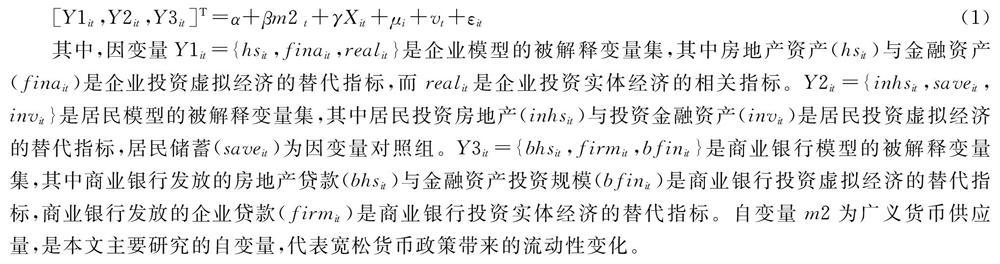

其中,因变量

Y1it={hsit,finait,realit}是企业模型的被解释变量集,其中房地产资产(hsit)与金融资产(finait)是企业投资虚拟经济的替代指标,而realit是企业投资实体经济的相关指标。

Y2it={inhsit,saveit,invit}是居民模型的被解释变量集,其中居民投资房地产(inhsit)与投资金融资产(invit)是居民投资虚拟经济的替代指标,居民储蓄(saveit)为因变量对照组。

Y3it={bhsit,firmit,bfinit}是商业银行模型的被解释变量集,其中商业银行发放的房地产贷款(bhsit)与金融资产投资规模(bfinit)是商业银行投资虚拟经济的替代指标,商业银行发放的企业贷款(firmit)是商业银行投资实体经济的替代指标。自变量m2为广义货币供应量,是本文主要研究的自变量,代表宽松货币政策带来的流动性变化。

Xit表示控制变量,涵盖了影响三部门投资选择的其他因素。企业模型:在宏观层面选取资产供给量(assut)作为控制变量,用来控制社会资产供给变化对实体企业投资行为的影响;使用企业利润(shiit)控制利润变化对企业部门投资行为的影响。居民模型:在宏观层面选取资产供给量(assuit)作为控制变量,使用房价指数(hpt)控制房地产价格对居民新增贷款数量的影响,将存款准备金率(czt)作为货币政策调控工具的控制变量。银行模型:在宏观层面选取资产供给量(assuit)与存款准备金率(czt)作为控制变量;使用银行股权占总资产比例(cait)和贷存比(ldit)来控制商业银行自身发展对因变量的影响。

i表示第i个企业,t表示期数,μi为个体固定效应,用来描述个体不随时间改变的个体异质性特征,降低模型遗漏解释变量的可能性。资产供给量(assut)的计算借鉴范从来等[38]构建的“C-I”指数:AS=B+E+L+ΔS.D.+NPFV,其中B代表债券发行规模,E代表股票发行规模,E代表贷款规模,ΔS.D.代表短期存款变化,NPFV代表本国投资者对国外金融资产的净购买。

(二)数据来源

由于我国经济在2008年金融危机爆发后开始逐渐步入下行期,而本文主要探索在经济下行期的企业、居民与银行的投资行为特征,因此采用2008年以来的数据,以此来对应假设H1-假设H3的经济下行期背景。数据主要分为三部分。

企业部门的数据主要来自Wind数据库,使用A股上市公司2008—2017年的季度财务报表,剔除金融类企业和ST上市公司的无效数据。参考Penman[39]的财务分析框架,非金融企业投资金融资产规模(finait)包括公司资产负债表中的货币性金融资产、交易性金融资产、理财与信托资金,以及投资金融机构股权的资产;将企业总投资中除去金融资产和投资类房地产的部分,作为企业投资实体经济(realit)的数据;企业投资房地产的规模(hsit)使用资产负债表中的投资类房地产净额;控制变量企业利润(shiit)为公司资产负债表中的主营业务利润。

居民部门的数据主要来源于中国人民银行公布的宏观统计数据和城镇储户问卷调查报告。居民储蓄量(saveit)和存款准备金率(czt)为中国人民银行公布的季度数据;由于居民的中长期贷款中绝大部分为住房抵押贷款,因此居民投资房地产的规模(inhsit)使用居民中长期贷款作为替代变量;由于居民购买股票、债券、理财产品以及其他金融产品的数据没有完全对应的数据序列,因此本文借鉴徐梅等[37]的方法,使用中国人民银行的城镇储户问卷中关于家庭购买股票或基金的调查结果作为居民购买金融资产(invit)的替代变量;房价指数(hpt)使用全国重点百城房价数据,来源于Wind数据库。

商业银行的数据主要来源于武汉大学金融系CBD数据库中的商业银行资产负债表,时间跨度为2006—2016年。在剔除掉部分無效与失真数据之后,共获得233个银行样本,1294组数据。其中,商业银行投资金融资产的规模(bfinit)包括资产负债表中的公允价值资产、可供出售资产、持有至到期资产、应收款项类资产,以及长期股权投资项目资产;商业银行发放企业贷款(firmit)和房地产贷款的规模(bhsit)分别来自资产负债表中商业银行发放的企业贷款和居民中长期贷款;股权占总资产比例(cait)和贷存比(ldit)由资产负债表中的总资产、股权、贷款发放量以及存款量等条目计算得到。

三、数据检验及经济学解释

(一)基准回归

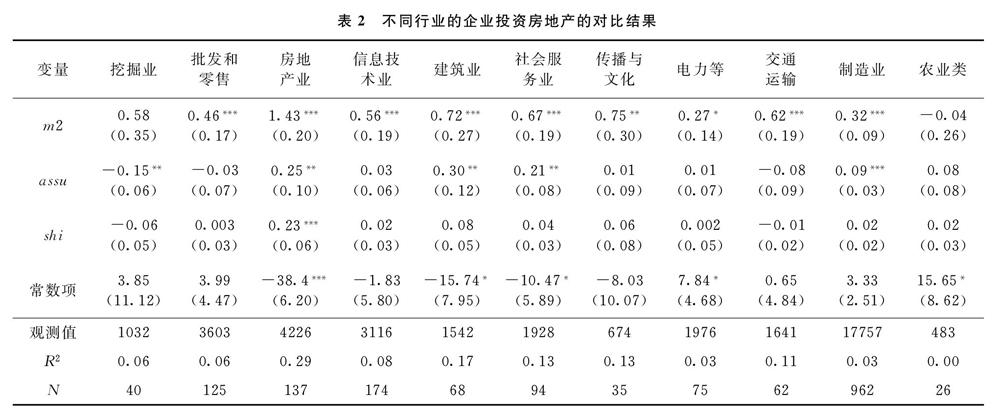

基准回归结果见表1。在流动性增加对企业投资实体经济和虚拟经济影响的回归结果中,流动性增加1%,企业房地产投资将增加0.57%、金融投资将增加3.78%、实体投资将增加0.78%。这说明,上市公司面临宽松的流动性时,并未把足够的资金投向实体经济,反而将更多的资金投向了虚拟经济(金融资产和房地产投资),因此虚拟经济存在替代特征,企业会有减少实体经济投资追求虚拟经济投资的偏好。而且企业在选择资金投向虚拟经济时,倾向于持有更多的金融资产,因为金融资产的系数值远高于其他变量的系数值。由此验证了假设H1。此外,实体经济回报率减少1%,将显著降低企业对实体经济的投资0.15%、降低金融投资0.13%、降低房地产投资0.05%,说明当实体经济的回报率下降时,相对于虚拟经济,企业会更大幅度地减少对实体经济的投资。

在流动性增加对居民资金流向影响的回归结果中,流动性增加1%将导致居民住房贷款增加2.08%,投资金融资产增加0.51%,储蓄下降0.72%;存款准备金率下降1%将导致居民住房贷款增加0.12%和金融投资增加0.07%。以上结果说明,在经济下行期,央行通过宽松货币政策释放的流动性可能主要进入了房地产领域。由此验证了假设H2。

在流动性增加对银行部门资金流向影响的回归结果中,流动性增加1%会促使商业银行增加3.2%的金融资产规模、1.51%的企业贷款规模,以及1.62%的住房贷款规模,这表明流动性增加对商业银行投资金融资产的影响最大,同时存款准备金率减少1%可以导致商业银行增加0.18%的金融资产规模。以上结果说明在经济下行期,当流动性增加时,商业银行将增加金融资产的持有规模。由此验证了假说H3。

(二)异质性分析

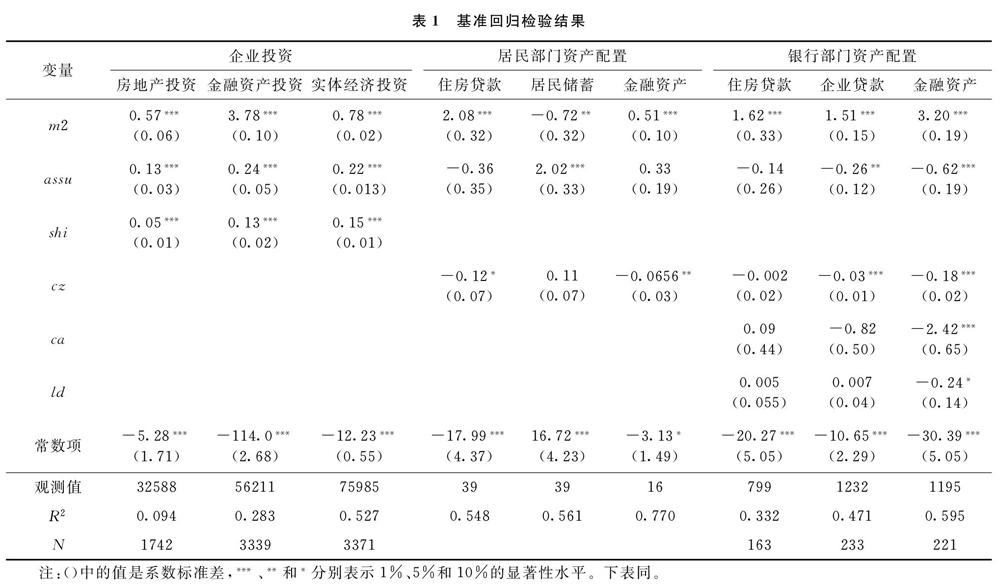

为了进一步检验流动性冲击对企业和商业银行的资产配置产生的结构性影响,本文对研究对象进行异质性分析。将企业细分为挖掘业、批发和零售业、房地产业、信息技术业、建筑业、社会服务业、传播与文化业、电力业、交通运输业、制造业、农业共11类,将商业银行细分为国有大型银行、股份制银行、城商行、农商行共4类进行分组检验。

表2-表4为流动性增加对不同行业的企业配置资产影响的回归结果。在表2中,流动性增加1%的最大冲击是对房地产行业购买投资性房地产造成了1.43%的影响,最小冲击是对电力等行业购买投资性房地产造成0.27%的影响。在表3中,流动性增加1%,制造业投资金融资产将增加3.03%,批发和零售业投资金融资产增加1.75%。在表4中,流动性增加1%对实体经济造成的最大影响为1.15%,最小值为0.68%。表5的第一行数据要大于表4和表6的第一行数据,说明各类企业投资金融资产的偏好都远大于投资其他资产。以上结果再次验证了假设H1。

流动性冲击对不同类型的商业银行资产配置影响的回归结果见表5。数据显示,增加1%的流动性使农商行持有金融资产的规模增加3.91%,股份制银行持有金融资产的规模增加3.4%,而大型国有商业银行持有金融资产的规模仅增加1.3%。这说明当流动性增加时,农商行最热衷于配置金融资产,股份制银行次之,大型国有商業银行配置金融资产少于前两者。这可能是由于在货币宽松、金融脱媒、利率市场化的宏观环境下,商业银行竞争日益激烈,中小型银行在传统的贷款领域缺乏竞争优势,因此必须大规模发展金融市场业务,从而提升金融资产持有规模,导致更多的资金流入虚拟经济。以上结果再次验证了假设H3。

(三)稳健性检验

稳健性检验结果见表6。

(1)企业部门。由于企业投资存在惯性,因此本文对因变量

Y1it={hsit,finait,realit}添加一阶滞后项Y1it-1作为控制变量,以及二阶滞后项Y1it-2作为ΔY1it-1的工具变量,然后再进行GMM估计,将其回归结果与基准回归结果(表1)及异质性回归结果(表2-表4)对比,可以发现核心变量的回归结果趋势与基准回归结果基本一致,说明回归结果稳健。

(2)居民部门。首先,在原居民回归模型中添加百城房价指数作为控制变量进行回归分析,得到模型一。其次,考虑到货币政策的变化也会对居民配置行为产生影响,所以选择m2的一阶差分项ΔM2作为工具变量,进行GMM估计,得到模型二。将两个模型的检验结果与基准回归结果(表1)对比,可以发现核心变量的回归结果趋势与基准回归基本一致,说明回归结果稳健。

(3)银行部门。考虑到货币政策的变化会对商业银行的资金配置行为产生影响,所以选择m2的一阶差分项Δm2作为工具变量,进行GMM估计,将其回归结果与基准回归结果(表1)及异质性回归结果(表5)对比,可以发现核心变量的回归结果趋势与基准回归基本一致,说明回归结果稳健。

四、结论与政策建议

在金融危机中,为了刺激经济发展,各国央行均实施大规模的宽松货币政策,希望通过释放大量的流动性来促进经济复苏,引导实体经济发展。但是,央行释放的流动性似乎并未完全进入实体经济,反而造成了以房地产投资和金融投资为代表的虚拟经济规模急剧膨胀,各国普遍出现了资金脱实向虚的现象。在此背景下,研究流动性的去向,检验货币政策在企业、居民和商业银行三部门的传导渠道是否通畅,分析原因并提出有针对性的政策建议具有重要的现实意义。

本文分别从企业、居民和银行三个层面建立实证模型,研究流动性指标对企业、居民和商业银行的资金配置行为的影响,得到以下结论:首先,当央行释放的流动性增加时,企业基于利润最大化、减少流动性风险及缓解融资约束的动机,会显著增加对金融资产的投资规模;其次,当央行释放的流动性增加时,由于财富效应、居民的异质性预期及房地产市场供需的错配,居民的购房需求增加,会加大对房地产的投资;最后,当央行释放的流动性增加时,由于利率市场化及金融脱媒,商业银行传统的利润模式受阻,基于收益最大化及规避监管的动机,会增加对金融资产的投资规模。

基于得到的研究结论,本文提出以下政策建议:将商业银行的资产管理业务纳入金融风险监管体系,减少商业银行的监管套利行为;关注房地产价格波动,避免房地产价格出现超额波动,带来经济运行风险;要力避“大水漫灌”式的货币政策,加大定向调控类货币政策的实施力度,通过结构化的货币政策引导产业经济结构调整;完善资本市场的制度建设,引导资本市场对我国实体经济发展产生有益的影响;与财政政策结合,充分发挥宏观调控的结构调整功能。

参考文献:

[1] Arcand J L, Berkes E, Panizza U. Too much finance? [J]. Journal of Economic Growth, 2015, 20(2): 105-148.

[2] 成思危. 虚拟经济的基本理论及研究方法 [J]. 管理评论, 2009(1): 3-18.

[3] 黄群慧. 论新时期中国实体经济的发展 [J]. 中国工业经济, 2017(9): 5-24.

[4] Davis G F, Kim S. Financialization of the economy [M]∥Cook K S, Massey D S. Annual Review of Sociology, 2015: 203-221.

[5] Cecchetti S. Why does financial sector growth crowd out real economic growth? [J]. BIS Working Paper, 2015.

[6] Tori D, Onaran O. The effects of financialization on investment: Evidence from firm-level data for the UK [J]. Cambridge Journal of Economics, 2018, 42(5): 1393-1416.

[7] Du J, Li C, Wang Y. A comparative study of shadow banking activities of non-financial firms in transition economies [J]. China Economic Review, 2016, 46(S): 35-49.

[8] 刘小玄, 周晓艳. 金融资源与实体经济之间配置关系的检验——兼论经济结构失衡的原因 [J]. 金融研究, 2011(2): 57-70.

[9] Loayza N, Ouazad A, Rancière R. Financial development, growth, and crisis: Is there a trade-off? [J]. NBER Working Papers, 2018.

[10]张成思, 張步昙. 中国实业投资率下降之谜: 经济金融化视角 [J]. 经济研究, 2016(12): 32-46.

[11]Demir F. Financial liberalization, private investment and portfolio choice: Financialization of real sectors in emerging markets [J]. Journal of Development Economics, 2009, 88(2): 314-324.

[12]王红建, 曹瑜强, 杨庆, 等. 实体企业金融化促进还是抑制了企业创新——基于中国制造业上市公司的经验研究 [J]. 南开管理评论, 2017(1): 155-166.

[13]Duchin R, Gilbert T, Harford J, et al. Precautionary savings with risky assets: When cash is not cash [J]. Journal of Finance, 2017, 72(2): 793-852.

[14]Akbar S, Rehman S U, Ormrod P. The impact of recent financial shocks on the financing and investment policies of UK private firms [J]. International Review of Financial Analysis, 2013, 26(1): 59-70.

[15]彭俞超, 韩珣, 李建军. 经济政策不确定性与企业金融化 [J]. 中国工业经济, 2018(1): 137-155.

[16]Martínez-Sola C, García-Teruel P J, Martínez-Solano P. Cash holdings in SMEs: Speed of adjustment, growth and financing [J]. Small Business Economics, 2018, 51(4): 1-20.

[17]杨筝, 刘放, 王红建. 企业交易性金融资产配置: 资金储备还是投机行为? [J]. 管理评论, 2017(2): 13-25.

[18]Abildgren K, Hansen N L, Kuchler A. Overoptimism and house price bubbles [J]. Journal of Macroeconomics, 2018, 56(C): 1-14.

[19]Chakraborty S. Real estate cycles, asset redistribution, and the dynamics of a crisis [J]. Macroeconomic Dynamics, 2016, 20(7): 1873-1905.

[20]潘敏, 刘知琪. 居民家庭“加杠杆”能促进消费吗?——来自中国家庭微观调查的经验证据 [J]. 金融研究, 2018(4): 71-87.

[21]Büyükkarabacak B, Valev N T. The role of household and business credit in banking crises [J]. Journal of Banking & Finance, 2010, 34(6): 1247-1256.

[22]徐忠, 张雪春, 邹传伟. 房价、通货膨胀与货币政策——基于中国数据的研究 [J]. 金融研究, 2012(6): 1-12.

[23]Stockhammer E, Wildauer R. Expenditure cascades, low interest rates or property booms? Determinants of household debt in OECD countries [J]. Review of Behavioral Economics, 2018, 5(2): 85-121.

[24]孟庆斌, 荣晨. 中国房地产价格泡沫研究——基于马氏域变模型的实证分析 [J]. 金融研究, 2017(2): 101-116.

[25]Dieci R, Westerhoff F. A simple model of a speculative housing market [J]. Journal of Evolutionary Economics, 2012, 22(2): 303-329.

[26]孟庆斌, 黄清华, 张能鲲, 等. 城镇化、区域发展不均衡与房地产价格 [J]. 经济理论与经济管理, 2017(9): 5-18.

[27]韩立彬, 陆铭. 供需错配: 解开中国房价分化之谜 [J]. 世界经济, 2018(10): 126-149.

[28]Borio C, Zhu H. Capital regulation, risk-taking and monetary policy: A missing link in the transmission mechanism? [J]. Journal of Financial Stability, 2012, 8(4): 236-251.

[29]Agoraki M E K, Delis M D, Pasiouras F. Regulations, competition and bank risk-taking in transition countries [J]. Journal of Financial Stability, 2011, 7(1): 38-48.

[30]Beck T, Chen T, Lin C, et al. Financial innovation: The bright and the dark sides [J]. Journal of Banking & Finance, 2016, 72(C): 28-51.

[31]何平, 刘泽豪, 方志玮. 影子银行、流动性与社会融资规模 [J]. 经济学(季刊), 2018(1): 45-72.

[32]Nelson B, Pinter G, Theodoridis K. Do contractionary monetary policy shocks expand shadow banking? [J]. Journal of Applied Econometrics, 2018, 33(2): 198-211.

[33]Gabrieli T, Pilbeam K, Shi B. The impact of shadow banking on the implementation of Chinese monetary policy [J]. International Economics & Economic Policy, 2018, 15(2): 429-447.

[34]馬理, 李书灏. 资产管理业务对商业银行收益与风险的影响效应研究 [J]. 统计研究, 2016(11): 32-41.

[35]Allen F, Goldstein I, Jagtiani J. The interplay among financial regulations, resilience, and growth [J]. Journal of Financial Services Research, 2018, 53(2): 141-162.

[36]Chen K, Ren J, Zha T. What we learn from Chinas rising shadow banking: Exploring the nexus of monetary tightening and banks role in entrusted lending [J]. NBER Working Papers, 2016.

[37]徐梅, 于慧君. 宏观经济波动与微观家庭决策对居民金融资产选择的影响效果分析 [J]. 中央财经大学学报, 2015(8): 87-93.

[38]范从来, 刘绍保, 刘德溯. 中国资产短缺影响因素研究——理论及经验证据 [J]. 金融研究, 2013(5): 73-85.

[39]Penman S H. Financial statement analysis and security valuation [M]. New York: McGraw-Hill, 2007.

——基于三元VAR-GARCH-BEEK模型的分析