多基本面下异质交易者竞争及流动性分析

刘 霞,刘善存,张 强

(1.北京航空航天大学经济管理学院,北京 100191;2.北京化工大学经济管理学院,北京 100029)

1 引言

流动性对金融市场至关重要,甚至是“市场的一切”[1]。近年来,学术界普遍认为加剧交易者之间的竞争可以促进市场流动性。此类文献大多研究同一个基本面下的知情交易者(包括内幕交易者)之间的竞争关系,虽然假设不尽相同,但均证明了交易者之间的竞争与流动性的正相关关系。如Admati和Pfleiderer[2]发现,增加信息结构完全相同的交易者,会加大竞争程度,显著提高市场流动性。Fishman和Hagerty[3]不仅证实了此结论,还发现竞争使交易者的收益也会因此受损。Paul[4]发现如果某个私人信息被更多的交易者观测到,那么交易者获取该信息的动机变弱,交易强度随之减小,而两者同时减少大大降低了市场中信息的非对称性,从而促进市场流动性。Khanna等[5]则发现引入更多的专业交易者(market professionals,有能力通过专业研究风险资产得到私人信息的交易者)可有效激发内幕交易者与专业交易者之间的竞争,减少市场中的总交易量、提高流动性。Shin[6]通过内生化监管政策来最大化内幕交易者与知情交易者之间的竞争,从而达到市场最佳流动性。Morrison[7]、Boco等[8]模型虽然与上述存在差异,但阐述了相同的结论。

然而,通常意义上的交易者竞争均发生在来自一个基本面信息的知情交易者之间,或体现在交易者人数的增多,或体现在交易者基于私人获取信息的交易强度增大,这类竞争只能体现竞争的一个方面。

随着证券市场的进一步发展,单基本面的假设已经无法描述当前复杂的金融市场现状,部分学者已将研究扩展到多基本面的框架下,如Goldman[9],Yuan[10],Bernhardt和Taub[11],Kondor[12],Glostein和Yang[13],Bade和Hirth[14]等。其中,Glostein和Yang[13],Bade和Hirth[14]均假设风险资产清算价值由两个基本面组成,其中一个基本面代表公司技术革新,另外一个则是市场对公司产品的需求。实际上,风险资产的清算价值也往往不是由单个因素所决定。例如,跨国公司的股票价值取决于本公司在各个国家地区经营业绩、盈利水平等的加总;即使只在一个地区经营的公司,影响其股票价值的因素包括该公司的同业竞争水平、技术发展水平、市场对该公司产品的需求等因素。交易者可以研究、购买、获得其中一个或多个基本面的信息,如部分交易者善于研究公司技术创新方面的信息,另外部分交易者则更易观测到公司产品需求的信息。因此,考虑异质性信息交易者间的博弈,同时加入交易者私人信息精度的提升方面的竞争,可以更全面的分析交易者间的竞争。

鉴于此,本文延续Glostein和Yang[13],Bade和Hirth[14]两个基本面的假设,两类知情交易者分别拥有各自对应的一个基本面的私人信息。本文以两个基本面下的两类异质交易为代表,旨在分析不同基本面下知情交易者间的策略竞争及其对市场流动性的影响,所得结论同样适用于多基本面下的多类异质交易。为后文叙述方便,先谨对文中同质、异质做如下界定:来自同一个基本面的私人信息为同质信息,具有同质信息结构的知情交易者互称为同质知情交易者;来自不同的基本面的私人信息互为异质信息,持有不同信息结构的知情交易者互称为异质知情交易者。本文中的异质知情交易者是拥有异质私人信息的交易者,与张一和刘志东[15]和林敏华[16]对异质交易者的定义不同,后者指行为金融领域中具有异质信念的交易者。

本文模型延续Glosten和Milgrom[17]和Kyle[18]经典模型的框架:单次交易市场中,风险中性的知情交易者与流动性交易者同时向风险中性的竞争性做市商提交市价订单,做市商据此制定交易价格使得市场出清。

为比较同质交易者与异质交易者的策略行为及对市场流动性的影响,首先建立一个基准模型作为对比基准。基准模型中,风险资产出清价值为单个基本面,研究同质知情交易者相互之间的竞争,及竞争对市场流动性和信息效率的影响。

然后,对基准模型进行扩展:风险资产出清价值由两个相互独立的基本面组成,市场中存在两类异质知情交易者,分别观测到其中一个基本面的私人信号。结果发现,同质交易者人数的增加对异质知情交易者产生促进作用,即提高异质交易者的交易强度、人均收益和总收益。其逻辑归因于,任何一类同质交易者增多均会促进市场流动性,从而使得异质交易者增加交易量,福利水平也随之提高。实际上,除交易者人数增加导致对同质交易者间的挤出作用和对异质交易者的促进作用外,异质知情交易者之间还通过各自私人信息的质量(精度)进行竞争,并以此决定市场收益的分配比例,同时对市场流动性产生负向影响。知情交易者的私人信息精度决定市场信息不对称程度,而其恰是影响流动性的重要因素[19]。扩展模型中,某类交易者的私人信息质量提高必然增加该类知情交易者的交易量、人均收益和总收益,降低异质知情交易者的交易强度以及收益。这点与Indjejikian等[20]结果类似。

最后,从监管者角度出发,研究如何利用同质、异质交易者之间的竞争关系最大程度促进市场流动性,发现当异质交易者人数、私人信息质量等外生变量满足一定条件时,市场流动性达到最大。

2 单个基本面的交易均衡

2.1 基础模型

与Kyle[18]相似,单次交易的市场中,只有一种可交易的风险资产(如股票),其单位收益率(或称为清算价值)为随机变量v,v~N(0,1/τv),τv>0。市场中有N(N≥2)个理性且风险中性的知情交易者,他们观测到同一个有关风险资产清算价值的私人信号s,s=v+δ,δ~N(0,1/τδ),0<τδ<∞。根据其私人信息,知情交易者向风险中性的竞争性做市商提交市价订单(market orders),假设知情交易者提交的订单分别为X1,X2,…,XN。同时,市场中还存在大量流动性交易者出于自身目的进行交易,假设流动性交易者提交的市价订单为u,u~N(0,1/τu),τu>0。做市商只能观测到市场中所有交易者提交的总订单ω,

(1)

不能从总订单ω中区分出X1,X2,…,XN或u。根据总订单,竞争性做市商制定交易价格p使得其期望收益为零。单次交易结束后,风险资产价值v实现,交易者清算其收益或损失。v,δ,u相互独立,且其统计特性为市场中所有参与者所知晓。

2.2 市场均衡

沿袭Kyle[18]有关完美贝叶斯均衡(Perfect Bayesian Equilibrium,PBE)的定义,对本模型中市场均衡定义如下。

定义1市场达到PBE时,以下两个条件成立:

(1)收益最大化:任一知情交易者i,i=1,2,…,N,根据其信息制定最优交易策略Xi以获得最大期望收益,即:

maxXiE[(v-p)Xi|s]

(2)

(2)市场效率:做市商的定价策略p满足

p=E(v|ω)

(3)

理性预期框架下,只有两类策略可能求得解析解:一类是线性正态结构;一类是常弹性对数正态结构。本文采用惯用的线性正态结构,考虑交易者的交易策略为线性策略。根据(3)式中做市商的定价策略,运用投影定理可得:

p=E(v|ω)=λω

(4)

知情交易者的私人信息相同,因此均衡状态下,知情交易者的交易策略完全相同,不妨假设X1=X2…=XN=a[s-E(v)]=as,a为模型内生决定。

知情交易者i(i=1,2,…,N),预期其他知情交易者的订单量为X1=X2=…Xi-1=Xi+1…=XN=as,则其目标收益函数为:

maxXiE[(v-p)Xi|s]=XiE[v-λ(Xi+a(N-1)s+u)|s]

(5)

令(5)式的一阶条件为零,可得知情交易者i的交易策略:

(6)

(7)

综上,可得定理1。

定理1市场存在唯一线性PBE,知情交易者的交易策略为:

X1=X2…=XN=as

(8)

风险资产交易价格为:

p=λ(Nas+u)

(9)

显然,市场均衡状态取决于私人信号以及拥有私人信息的交易者的人数。特别地,当N=1时,定理1仍然成立,且与Kyle[18]的唯一区别在于:本文模型中的知情交易者不是内幕信息交易者,私人信号精度有限。后文分析结果不受影响。

2.3 均衡特征

市场流动性越好,交易越活跃,金融市场越繁荣;市场信息效率越高,证券价格对相关信息的反映速度越快,越全面,证券市场就越有效率。因此,市场流动性与信息效率是衡量市场状态是否良好的重要指标。

(1)市场流动性(market liquidity)

根据定理1,λ是风险中性的竞争性做市商对总订单流的反应系数,且流动性交易量改变1单位,对交易价格产生λ单位的同向影响。若λ较小,流动性交易量的变化对价格产生的影响也较小,即流动性交易量的改变较易被市场吸收,那么市场就是深的,市场流动性是好的。反之,当λ较大,则市场流动性较差。因此,同Kyle[18]一致,采用λ-1测度市场流动性。根据(7)式得:

(10)

(2)市场信息效率(market information efficiency)

市场信息效率,即价格的信息含量,是衡量价格对市场中相关信息加总能力的指标,一般采用以交易价格为条件的风险资产出清价值的条件精度进行测度。本文用τp表示市场信息效率,即:

(11)

定理2同质知情交易者人数增加会促进市场流动性,提高市场信息效率;私人信号精度增加会提高市场信息效率,但降低市场流动性。

2.4 策略行为与收益分析

(12)

(13)

根据(12)式,同质知情交易者人数增加,对其交易强度同时产生两个相反方向的作用:第一是直接的竞争作用,每个知情交易者都知道与其信息结构相同的竞争者增多,势必会减少对其信息的反应强度;第二是间接的流动性作用,知情交易者人数增加,市场流动性变好,又会使得知情交易者对市场信心提高,从而加强对自身信息的使用。第一个作用大于第二个作用,因此,最终会降低每个知情交易者对私人信号的交易强度。

根据(13)式,私人信号质量q提高,也同时产生两个相反方向的作用:一是信息优势作用,即q提高显然会加大知情交易者信息优势,增大对私人信息的交易强度;一是流动性作用,q提高加剧市场信息不对称,降低市场流动性,一定程度减弱知情交易者对市场的信心,使其减小交易强度。信息优势作用占主导,因此,q增加,a增加。

风险中性的竞争性做市商根据收到的总订单流以期望利润为0制定价格,因此知情交易者的获益全部来自流动性交易者的损失。以Π表示N个知情交易者的总期望收益,则:

(14)

知情交易者的人均个体收益:

(15)

(14)式表明,流动性交易者的交易量一定时,流动性交易者的期望损失完全取决于市场流动性,流动性越好,其损失越低。N增加,λ变小,市场流动性变好,流动性交易者的损失降低,则知情交易者的总收益Π也降低,人均个体收益π则进一步降低。私人信号质量q提高,λ变大,市场流动性变差,流动性交易者的损失增加,则知情交易者的总收益Π也增加,由于N保持不变,因此人均个体收益π增加。

综上,知情交易者的交易策略、个体收益和整体总收益分别对N和q的变化方向一致,总结如下。

定理3说明,引入更多同质知情交易者参与交易,会降低知情交易者对私人信号的交易强度,减少知情交易者的人均收益和整体总收益;同质交易者的私人信号质量提高,交易强度、个体收益和整体收益都随之增大。

3 扩展模型

本节将基本模型进行扩展,研究同质、异质交易者之间的相互作用及其影响。

3.1 基本假设

在基本模型上做出以下改变:①风险交易资产的清算价值由两个相互独立的基本面组成,即v=v1+v2,vi(i=1,2)~N(0,1/τi),τi>0;②市场中有两类风险中性的理性知情交易者,分别拥有两个基本面的私人信息。其中m(m≥1)个知情交易者拥有信号s1,组成第一类知情交易者;n(n≥1)个知情交易者拥有信号s2,组成第二类知情交易者。s1=v1+ε,ε~N(0,1/τε),s2=v2+ξ,ξ~N(0,1/τξ)。显然,两类知情交易者的信息结构完全不同,体现为异质交易者,而每类知情交易者内部具有完全相同信息的交易者则是同质交易者。其余假设保持不变,且v1、v2、ε、ξ、u相互独立,其统计特性为市场中所有参与者所知晓。

3.2 市场均衡

根据定义1对PBE的定义,可求得扩展后的模型存在唯一线性均衡解,如下定理4所述。

定理4市场中存在唯一的线性PBE,第一类和第二类知情交易者的交易策略分别为:

x1=x2…=xm=αs1

(16)

y1=y2…=yn=βs2

(17)

风险资产交易价格为:

p=λ(mαs1+nβs2+u)

(18)

根据定理4,市场流动性的衡量指标为:

(19)

市场的信息效率为:

(20)

推论1市场中不管同质还是异质知情交易者增加,必然促进市场流动性,提高市场信息效率;市场中至少一个私人信息质量提升都会提高市场效率,但降低流动性。

3.3 策略行为与收益分析

由于第一类与第二类知情交易者的交易策略与收益存在对称性,本文只分析前者的策略行为与期望收益,后者的可以此类推得到。

分析同质与异质知情交易者人数变化、同质与异质信息质量变化对各类交易者交易策略、期望收益及整体总收益的影响,得定理5。

定理5

经计算可得:

(21)

(22)

(23)

(24)

(21)式说明增加第一类知情交易者的人数,对其交易强度产生两方面作用:第一是直接的竞争作用,当每个第一类知情交易者知道与其信息结构相同的交易者增加,即其同类竞争者增多,其势必会减少对其私人信息的反应强度;第二是间接的流动性作用,第一类知情交易者人数(m)增加,市场流动性变好,又会使得第一类知情交易者对市场信心提高,从而加强对自身信息的交易强度。第一个作用占主导, 因此,同质信息的交易者增加,会降低该类交易者的交易强度。相反,根据(22)式,若第二类知情交易者增加,即n增加,只有间接作用存在,市场流动性变好,第一类知情交易者加强对其私人信息的利用,因而增大交易强度。

根据(23)式,第一类知情交易者的信息质量提高,对其交易强度也产生两个相反方向的作用:一是信息优势作用,信息质量提高,对第一类知情交易者交易强度产生正向影响;一是流动性作用,q1增加,市场信息不对称加剧,市场流动性降低,使得第一类知情交易者降低对其私人信号的使用。信息优势作用总是大于流动性作用,因此,自身私人信息质量的提高会增加对该信息的交易强度。相反,(24)式中,当异质知情交易者的信息质量提高,即q2增加,由于市场中信息不对称加剧,市场流动性变差,第一类知情交易者的交易行为变得更加保守,从而交易强度降低,交易量减少。定理5中第(1)条即可得证。

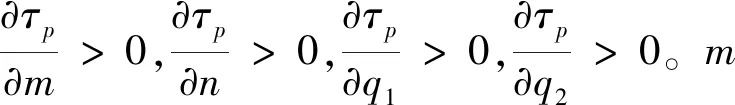

同理,第一类知情交易者的平均个体期望收益π1对m、n、q1和q2的偏导数如下:

(25)

(26)

(27)

(28)

总收益Π1对m、n、q1和q2求偏导,得:

(29)

(30)

(31)

(32)

由于各类知情交易者的交易强度、个体收益、总收益都与流动性呈正相关关系,所以只要交易者人数或者私人信息质量的改变引起流动性发生改变,必然会对交易强度、个体收益、总收益产生流动性作用,但是流动性作用最终为正向作用还是反向作用,则取决于相关参数变化对流动性的作用是正向还是负向。流动性作用与竞争作用(信息优势作用)同时发生,且作用方向相反,最终交易强度、个体收益、总收益的改变方向取决于流动性作用与竞争作用(信息优势作用)的大小比较。综上,同质知情交易者的交易强度、期望收益以及整体总收益分别对m、n、q1和q2的反应方向完全一致。

定理5中第(2)条说明,同质交易者的信息结构完全相同,他们之间存在竞争,且随着人数的增加竞争加剧,产生一个“挤出”作用,使得人均收益减少,同质知情交易者的总收益也减少。异质知情交易者之间又存在一个互补作用:当异质(第二类)交易者(n)增加,不仅改善市场流动性,而且提高市场信息效率,使得本(第一)类交易者期望收益(π1)增加,整个类型的知情交易者的总收益(∏1)也随之增加。因此,对于同质知情交易者而言,异质知情交易者的人数越多越好。

q1增加,第一类知情交易者个体收益π1与总收益∏1均随之提高;同时,q1增加,缩小/扩大了第二类知情交易者对第一类知情交易者的相对信息优势/劣势,使得第二类知情交易者的个体收益π2与总收益∏2均减少。但是,q1增加降低市场流动性,流动性交易者的损失增大,即∏1+∏2增大,所以q1增加,使得∏1增加, ∏2减少,且∏1增加幅度大于∏2减少幅度,从而加大了流动交易者的期望损失。因此,定理5中第(2)、(3)条即可得证。

定理5说明同质交易者之间存在竞争,且竞争作用占优,增加同质知情交易者人数,会挤出该类知情交易者的人均期望收益,并降低此类知情交易者的整体总收益。同时,同质交易者的增加促进了市场流动性,有效降低异质交易者所面临的流动性风险,异质交易者因此增加交易量,且个体收益和总体收益均得到提高。然而,同质交易者自身总收益的减少与异质交易者收益的增加不能抵消,减少的幅度超过增加幅度,所以最终所有知情交易者的总收益减少,即流动性交易者的期望损失减少。此外,异质知情交易者相互之间通过各自私人信息的质量进行竞争:某类交易者信息质量提高,相对信息优势加强,个体收益和整体收益随之增加;另一方面,对手类型的交易者的个体收益和整体收益都减少,且减少幅度不够大,最终使得两类知情交易者的总收益增大,流动性交易者损失增大。

因此,私人信息外生时,欲使得市场流动性达到最大,只能通过控制知情交易者的数目来达到目的。

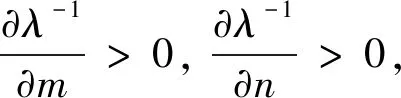

3.4 市场流动性最大化

根据(15)式市场流动性的计算表达式,可得:

λ-1

(33)

定理6说明:监管者如果以促进市场流动性、降低市场非流动性、防止市场崩溃等为其监管目标之一,监管者可通过控制异质知情交易者数量和私人信息的精度,最大化不同类型知情交易者之间的竞争,使得市场流动性达到最佳状态。

4 算例分析

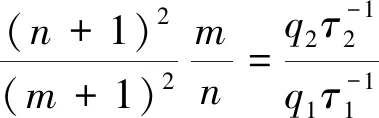

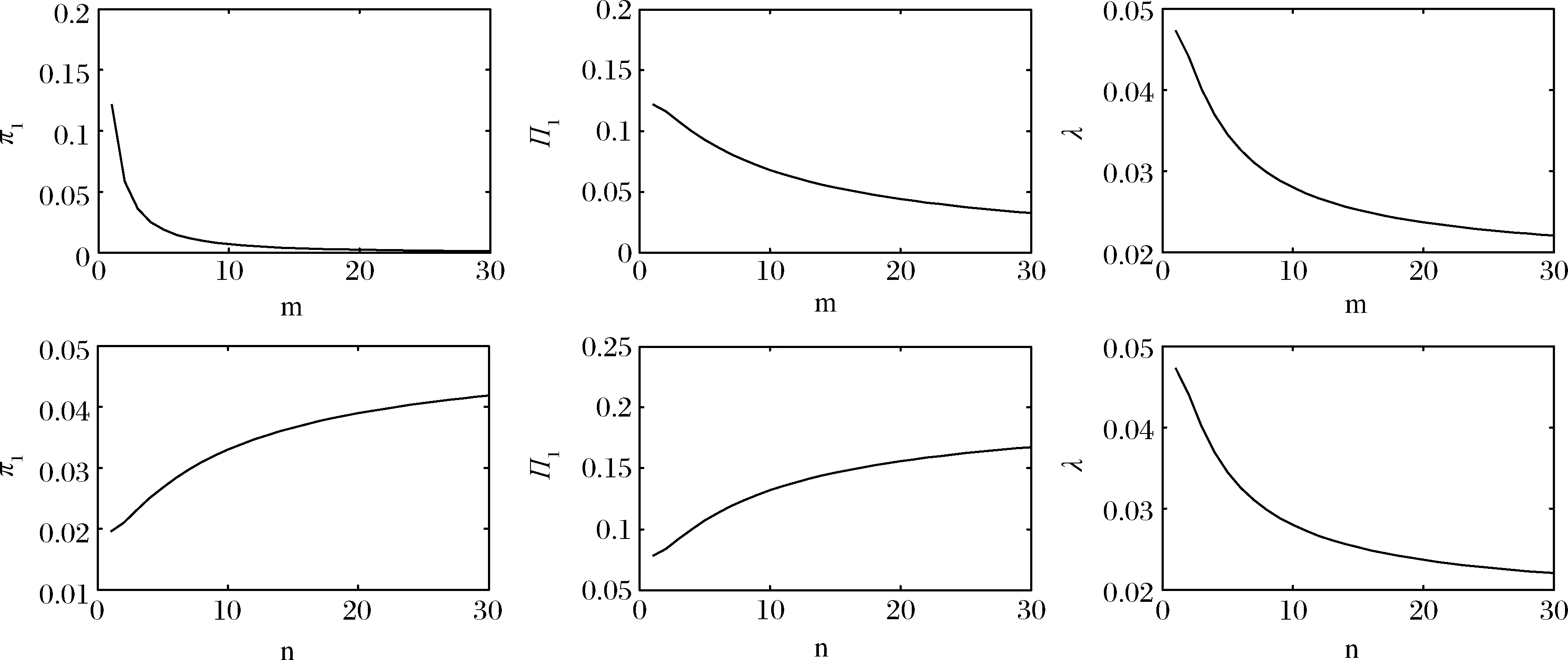

扩展模型中,市场存在唯一均衡,市场特征量如市场流动性、知情交易者个体期望收益、整体期望收益均由外生变量唯一决定,且其单调性如推论1和定理5所述。本节通过数值例子更加清晰地展示两个基本面下异质交易者间,由于交易者人数变化对个体期望收益、整体期望收益、以及市场流动性(的倒数)的影响,数值结果如图1所示。其中,数值设定τ1=τ2=10,τu=5,τε=τξ=3。图1中上面一栏三个图中,n=4,m∈[1,30];下面一栏的三个图中,m=4,n∈[1,30]。

图1上面一栏三个图中可以看出:同质交易者增多,对该类知情交易者产生挤出作用,导致个体期望收益与整体期望收益均减少;而异质交易者增加,则产生促进作用,使得个体期望收益与整体期望收益均增加;且任何一类交易者增加都促进了市场流动性(λ减小)。与推论1和定理5相符。

5 结语

市场中只有同质交易者参与交易时,由于其相互之间的竞争,同质交易者人数增加促进市场流动性,但降低其交易量,且期望收益也随之减少。

然而,当异质交易者存在并参与交易时,结果则发生变化。同质或异质交易者人数增加改善市场流动性,提高市场信息效率;同质知情交易者之间由于交易者人数增加导致相互竞争加剧,产生挤出作用,即随着同质知情交易者人数增加,该类交易者对其私人信息的交易强度减弱,个体收益和整体总收益均降低;异质交易者之间则随着同质交易者人数增加存在促进作用,异质交易者对其私人信号的交易强度、期望收益以及整体收益都随之增加,但异质交易者整体收益增加的幅度小于同质交易者整体收益降低的幅度,因此,所有知情交易者的总收益减小,流动性交易者的损失也减少。此外,任何一类或多类交易者的私人信息精度提高,都会降低市场流动性,提高市场信息效率。异质交易者相互之间通过各自私人信息的质量进行竞争:某一类知情交易者的私人信息精度提高,促使该类型交易者加大对其私人信息的交易强度,使得个体收益和整体总收益均增大;同时,对其他类型的交易者的交易强度、个体收益和总收益产生负向作用,且整体收益增加的幅度大于降低的幅度,所以知情交易者的总收益增加,流动性交易者的损失增大。鉴于此,证券市场监管者可对市场中私人信息的获取和生产加以限制或引导,利用同质知情交易者之间的竞争、异质知情交易者之间的互补作用,最大化市场流动性。

图1 交易者人数改变的作用

——基于Kyle模型的分析